เข้าสู่ต้นเดือน พ.ย. 2017 ในช่วงที่ผ่านมา เราเริ่มเห็นตลาดกลับมากังวลในประเด็นว่าที่ประธาน Fed คนใหม่ ส่งผลให้ค่าเงินดอลลาร์กลับมาแข็งค่าและอัตราผลตอบแทนพันธบัตรปรับตัวขึ้นในระยะสั้น แต่ตลาดหุ้นยังคงสร้างผลตอบแทนได้โดดเด่นตามแนวโน้มเศรษฐกิจโลกที่ยังฟื้นตัวต่อเนื่อง ส่งผลให้หุ้นยังคงเป็นสินทรัพย์ที่ยังสร้างผลตอบแทนได้โดดเด่นกว่าตราสารหนี้ สอดคล้องกับมุมมอง Prepare for Hawkish

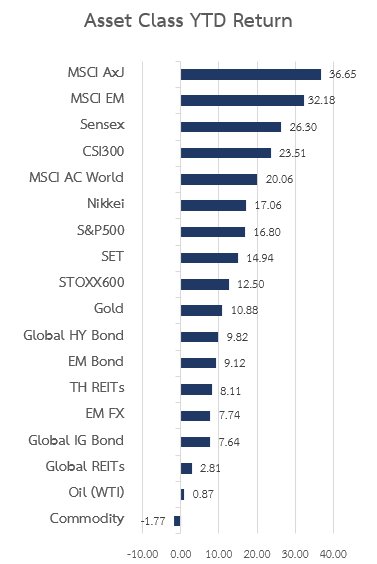

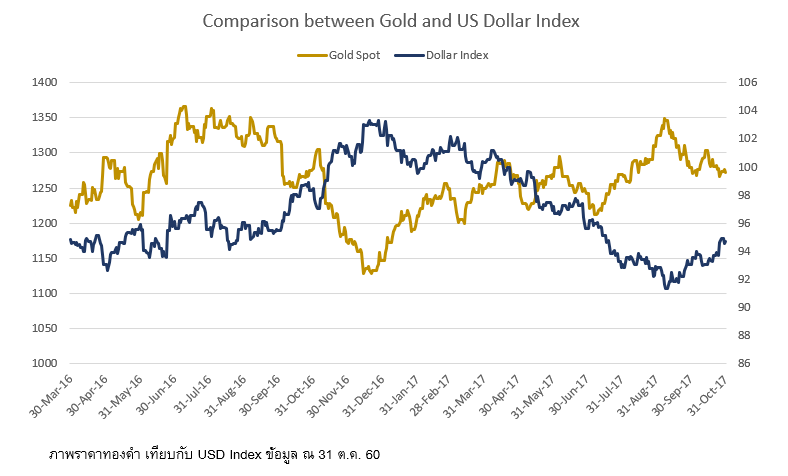

เมื่อมาดูผลตอบแทนในแต่ละสินทรัพย์ตลาดหุ้น Emerging Market และ Asia ex Japan ยังคงทำผลตอบแทนได้ดีกว่าตลาดหุ้นพัฒนาแล้วตั้งแต่ต้นปี ส่วนกลุ่มสินค้าโภคภัณฑ์และน้ำมันมีการฟื้นตัวขึ้นมาอย่างต่อเนื่อง ในเดือนที่ผ่านมา SET ยังคงปรับตัวขึ้นมาต่อเนื่อง ส่วนราคาทองคำปรับตัวลงหลังถูกค่าเงินดอลลาร์กดดัน

ประเด็นสำคัญในเดือนนี้ ตลาดกำลังให้ความสำคัญกับว่าที่ประธาน Fed คนใหม่ที่กำลังจะได้รับการแต่งตั้งในเร็วๆนี้ โดยตัวเต็ง ได้แก่ Jerome Powell ที่เป็นสาย Dovish และ John Taylor ที่เป็นสาย Hawkish ส่งผลให้ค่าเงินดอลลาร์และอัตราผลตอบแทนพันธบัตรกลับมาปรับตัวขึ้นในระยะสั้น อย่างไรก็ตามเรามองว่าไม่ว่าจะเป็นคนไหน ค่าเงินดอลลาร์ไม่น่าจะกลับมาแข็งค่าได้ไกลมากนักและน่าจะกลับมาอ่อนค่าต่อไปในระยะกลาง เนื่องจากประเทศในกลุ่มยุโรปและตลาดเกิดใหม่น่าจะเริ่มมีการฟื้นตัวของเศรษฐกิจที่เร่งตัวดีขึ้นโดยเปรียบเทียบกับฝั่งสหรัฐฯ

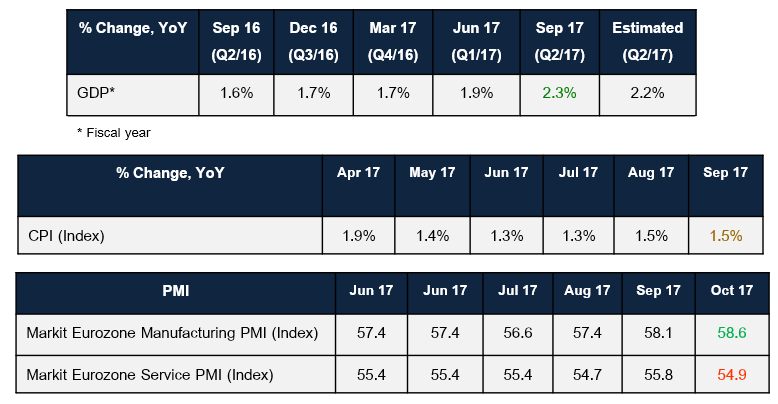

สำหรับฝั่งของธนาคารกลางยุโรป (ECB) ได้ส่งสัญญาณการทยอยลดขนาดการทำ QE แบบ Dovish โดยมีมติขยายระยะการทำ QE เพิ่มเติมตั้งแต่ช่วงเดือนม.ค. ถึง ก.ย. ปี 2018 แต่มีการลดขนาดวงเงินการเข้าซื้อสินทรัพย์ลงจาก 6 หมื่นล้านยูโร เหลือ 3 หมื่นล้านยูโรต่อเดือน แทนการหยุดทำ QE และยังคงดอกเบี้ยนโยบายที่ 0% และอัตราดอกเบี้ยเงินฝาก (Deposit facility rate) ที่ -0.40% ซึ่งนโยบายดังกล่าวส่งผลให้ค่าเงินยูโรกลับมาอ่อนค่า หนุนหุ้นยุโรปให้กลับมา Outperform

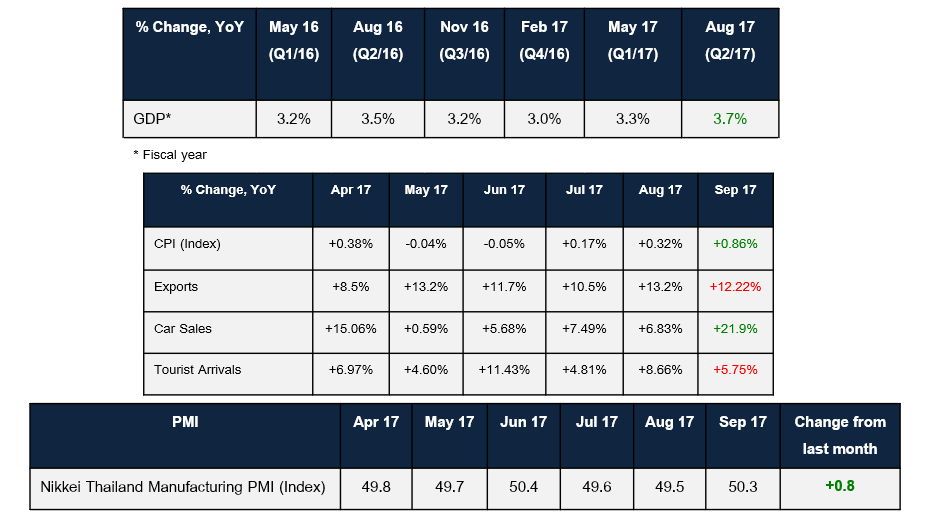

กลับมาที่ฝั่งไทย ตัวเลขเศรษฐกิจไทยโดยส่วนใหญ่มีแนวโน้มปรับตัวในทิศทางที่ดีขึ้น ในเดือนล่าสุดตัวเลขที่ประกาศออกมาแล้วเห็นการฟื้นตัวได้ชัดเจนมากคือการส่งออกรถยนต์เดือนก.ย. ที่ขยายตัวถึง 21.9% ทำให้ธปท.และสศค. มีการปรับคาดการณ์ GDP ไทยในปีนี้โตเป็น 3.8% และอาจมีแนวโน้มดีกว่าคาดการณ์ ทำให้เรามองว่าหุ้นไทยยังคงน่าลงทุนต่อในระยะกลาง

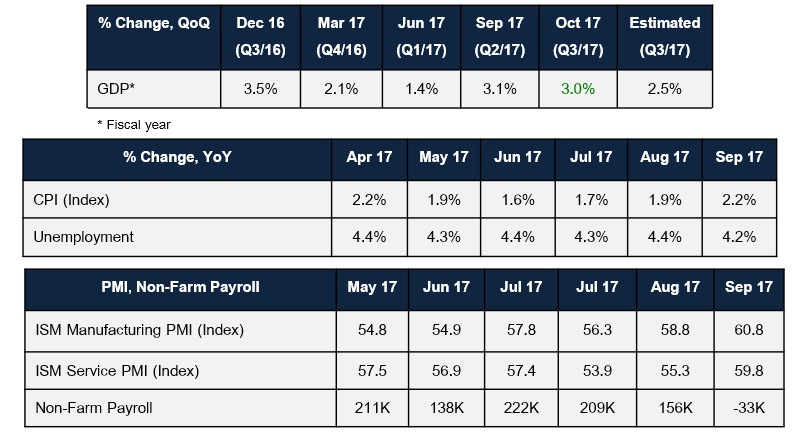

มาดูกันที่ฝั่งเศรษฐกิจสหรัฐฯยังคงฟื้นตัว พร้อมดัชนีหุ้นที่ทำจุดสูงสุดใหม่ เนื่องความคาดหวังในนโยบายการลดภาษี โดยล่าสุดสภาผู้แทนราษฎรสหรัฐได้อนุมัติร่างงบประมาณปี 2018 ฉบับของวุฒิสภา วงเงิน 4 ล้านล้านดอลลาร์ ส่งผลให้การพิจารณาแผนปฏิรูประบบภาษีของปธน.ทรัมป์มีแนวโน้มคืบหน้า อย่างไรก็ตาม เรายังคงหลีกเลี่ยงการลงทุนในหุ้นสหรัฐเนื่องจาก valuation ที่แพงเมื่อเทียบกับการเติบโตและมีความเสี่ยงจากปัจจัยการเมืองภายในทำเนียบขาว รวมถึงข้อพิพาทกับเกาหลีเหนือ

ในฝั่งของจีน ผลการประชุมสมัชชาใหญ่พรรคคอมมิวนิสต์จีนปีนี้มีการกล่าวถึงนโยบายการปราบปรามทุจริตและการเปิดกว้างทางเศรษฐกิจมากขึ้น ประธานาธิบดีสีจิ้นผิงยังได้รับเลือกให้ดำรงตำแหน่งเลขาธิการพรรคคอมมิวนิสต์สมัยที่ 2 ที่มีวาระดำรงตำแหน่ง 5 ปี ต่อไป โดยไม่ได้มีการเปิดเผยว่าที่ผู้สืบทอดอำนาจผู้นำคนใหม่ ทำให้ตลาดมองว่าผู้นำคนเดิมอาจดำรงตำแหน่งต่อยาว เรามองว่าปัจจัยดังกล่าวทำให้การดำเนินนโยบายด้านเศรษฐกิจของสีจิ้นผิงจะยังมีความต่อเนื่อง ส่งผลดีต่อเศรษฐกิจและหุ้นจีน

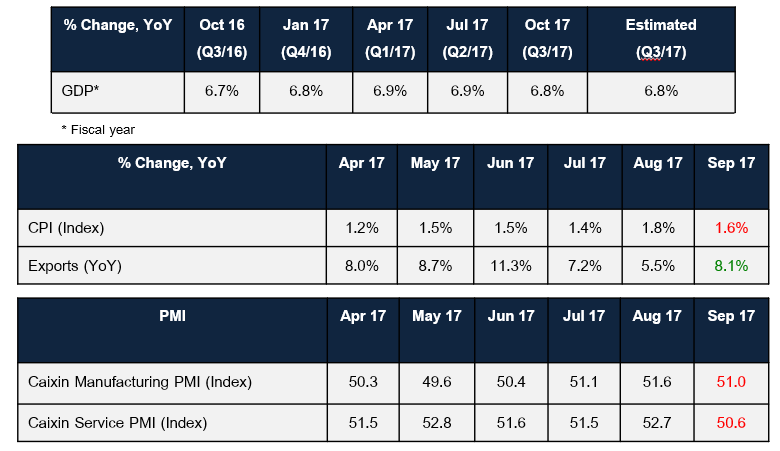

ในฟากตัวเลขเศรษฐกิจจีนโดยภาพรวมยังเติบโตได้ดีโดยเฉพาะตัวเลข GDP ไตรมาสที่ 3 ที่เติบโตถึง 6.8% ตามตลาดคาดการณ์ และตัวเลขส่งออกที่เติบโตถึง 8.1% ประกอบกับกำไรของบริษัทจดทะเบียนไตรมาสที่ 2 ของหุ้นจีนยังเติบโตได้อย่างแข็งแกร่ง เราจึงยังคงน้ำหนักการลงทุนในหุ้นจีนต่อเนื่องจากโมเมนตัมการเติบโตที่แข็งแกร่งของบริษัทจดทะเบียนและเศรษฐกิจ

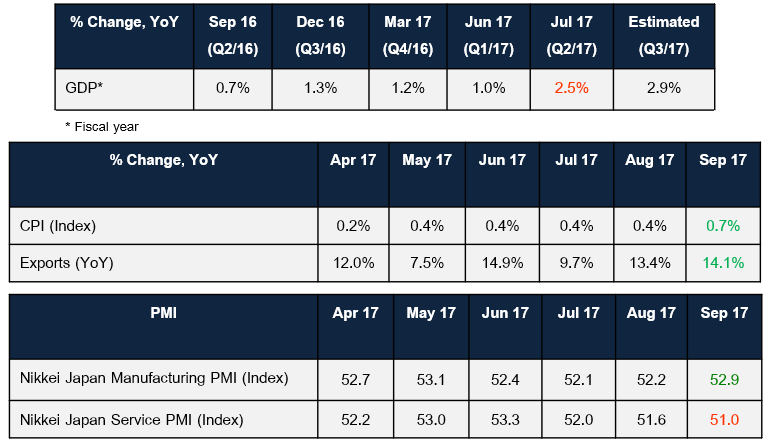

ด้านญี่ปุ่น ผลการเลือกตั้ง พรรคเสรีประชาธิปไตย (LDP) ของนายกฯ อาเบะ เป็นฝ่ายคว้าชัยชนะในการเลือกตั้งในวันอาทิตย์ที่ 22 ที่ต.ค. ผ่านมา โดยได้รับที่นั่งในสภาเมื่อรวมกับพรรคร่วมรัฐบาลแล้วจำนวน 312 ที่นั่ง จาก 465 ที่นั่ง หรือมากกว่า 2 ใน 3 ที่นั่ง ซึ่งเป็นจำนวนที่มีความสำคัญในแง่ของการแก้กฎหมายรัฐธรรมนูญตามแผนของนายกฯอาเบะอีกด้วย โดยผลการเลือกตั้งดังกล่าวน่าจะทำให้การเมืองญี่ปุ่นกลับมามีเสถียรภาพที่ดีขึ้นหนุนการปฏิรูปประเทศของญี่ปุ่นต่อเนื่อง

ส่วนตัวเลขเศรษฐกิจญี่ปุ่นยังคงมีทิศทางการฟื้นตัว อย่างไรก็ตามเรายังคงมองว่าตลาดเกิดใหม่และยุโรปมีความน่าสนใจกว่าญี่ปุ่นในแง่ของการเติบโต ประกอบกับมีประเด็นความเสี่ยงจากเรื่องเกาหลีเหนือที่อาจกลับมาสร้างความผันผวนให้กับตลาดหุ้นญี่ปุ่นและค่าเงินเยนได้

ในฟากยุโรป ตัวเลขเศรษฐกิจของยุโรปยังคงอยู่ในช่วงการฟื้นตัวอย่างต่อเนื่อง ในขณะที่ตัวเลขเงินเฟ้อยังคงอยู่ในระดับต่ำแต่มีแนวโน้มสูงขึ้น ประกอบกับ ECB ยังคงขยายระยะเวลาการทำ QE ออกไปอีก ส่งผลให้เรายังคงน้ำหนักการลงทุนในยุโรปต่อเนื่องตามเศรษฐกิจที่ฟื้นตัวและนโยบายการเงินที่เอื้อต่อการลงทุน

สำหรับเหตุการณ์ความวุ่นวายในภูมิภาคยุโรปที่ผ่านมา มีประเด๋็นการขอประกาศแยกตัวเป็นอิสรภาพของแคว้นกาตาลุญญาในสเปน ล่าสุดนายกฯสเปน ประกาศยุบสภาบริหารท้องถิ่นแคว้นกาตาลุญญา และให้จัดการเลือกตั้งท้องถิ่นใหม่ วันที่ 21 ธ.ค. เพื่อทำให้สถานการณ์ในแคว้นกลับสู่สภาวะปกติ ประกอบกับผู้นำแคว้นกาตาลุญญาได้ลี้ภัยไปยังเบลเยี่ยมเป็นที่เรียบร้อยแล้ว เรามองว่าปัจจัยนี้เป็นปัจจัยลบเพียงชั่วคราวเท่านั้น และจะไม่ส่งผลต่อการเติบโตของเศรษฐกิจยุโรปในวงกว้าง โดยหุ้นสเปนมีการปรับตัวลงไม่มากและเริ่มทยอยฟื้นตัวแล้ว

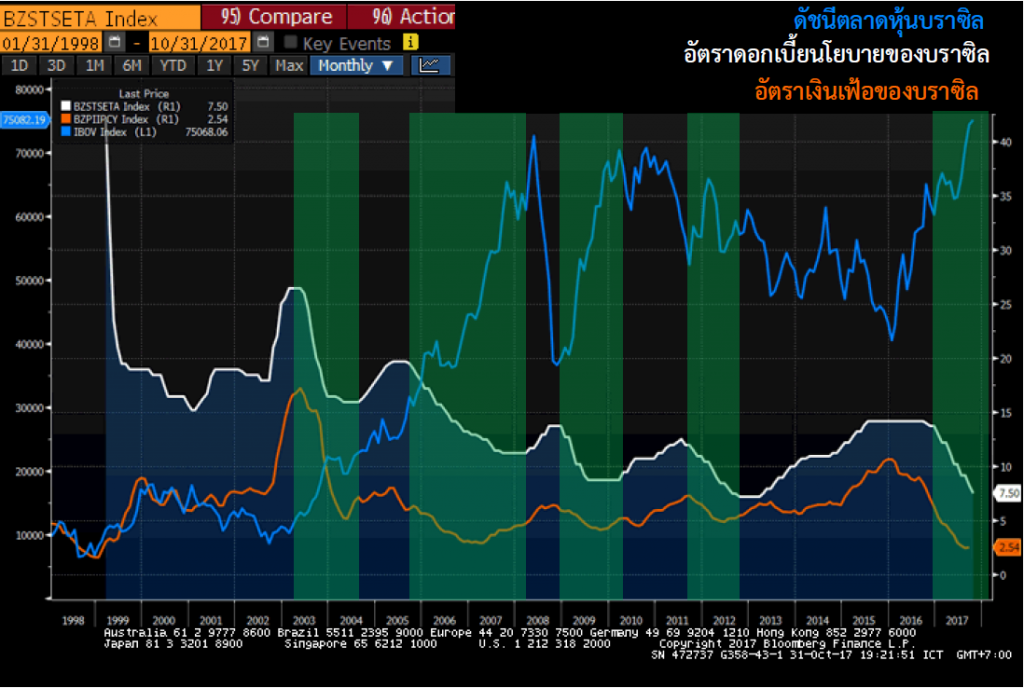

ในฟากของตลาดเกิดใหม่ยังคงเติบโตได้ดี โดยตลาดเกิดใหม่หลายแห่งที่เศรษฐกิจเริ่มฟื้นตัวออกจากภาวะเศรษฐกิจถดถอย เงินเฟ้อที่สูงมากเริ่มชะลอการปรับตัวขึ้นรุนแรง หนุนให้ธนาคารกลางมีการปรับลดอัตราดอกเบี้ยต่อเนื่อง ส่งผลบวกต่อการลงทุนในหุ้น เช่น บราซิล และ รัสเซีย ส่งผลให้เรายังคงมีมุมมองเชิงบวกต่อหุ้นกลุ่มตลาดเกิดใหม่

อย่างไรก็ตาม เรามองว่ายังคงมีความเสี่ยงที่ต้องระมัดระวัง เช่น

- ความเสี่ยงจากความขัดแย้งในคาบสมุทรเกาหลี เนื่องจากยังเดินหน้าทดสอบขีปนาวุธอย่างต่อเนื่อง

- ความเสี่ยงจากการที่ธนาคารกลางต่างๆจะดำเนินนโยบายการเงินแบบตึงตัวเร็วเกินไป เช่น การขึ้นดอกเบี้ย การลดขนาดงบดุลของเฟด อาจดึงสภาพคล่องออกจากระบบอย่างฉับพลัน

- ความเสี่ยงจากปัญหาการแยกตัวเป็นอิสระของแคว้นกาตาลุญญาของสเปนและโอกาสที่จะเกิดเหตุการณ์เช่นนี้กับประเทศอื่นๆในยุโรป

- ความเสี่ยงจากการเมืองภายในสหรัฐฯ เช่น การยื่นถอดถอนทรัมป์จากตำแหน่งประธานาธิบดี

ด้านราคาทองคำอ่อนตัวปรับฐานลงมาต่ำกว่าบริเวณ $1,300 จากค่าเงินดอลลาร์ที่แข็งค่ากดดัน ทางเรายังคงคำแนะนำให้ลงทุนทองคำตามสัดส่วนของพอร์ตที่ 10% เพื่อกระจายความเสี่ยงในการลงทุน

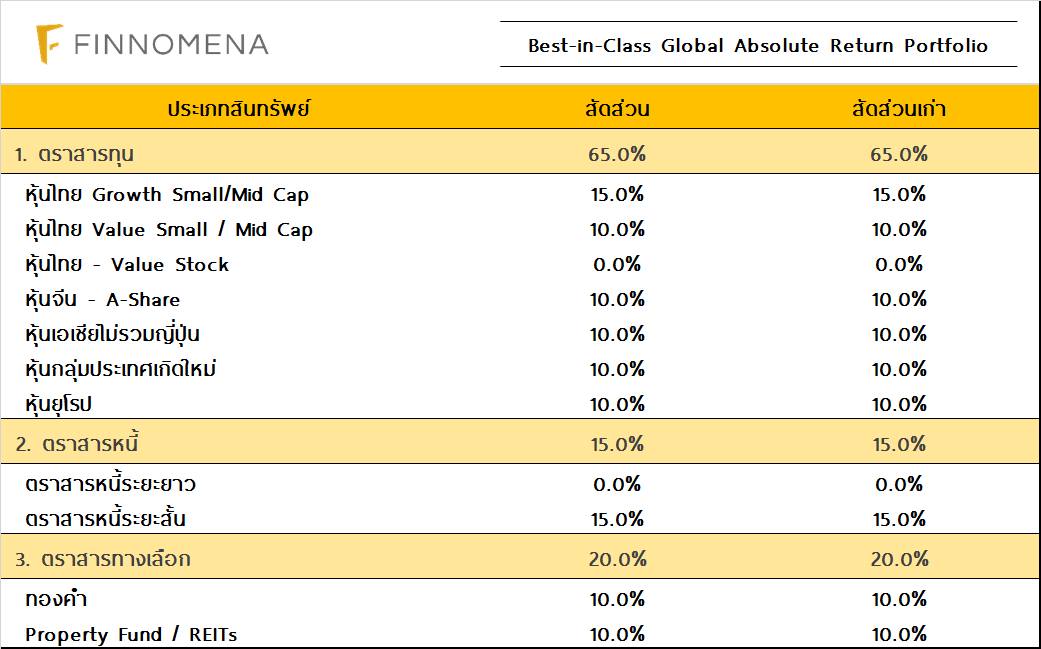

.สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนพฤศจิกายน 2017 เราแนะนำสัดส่วนการจัดพอร์ตดังนี้

แม้ว่าตลาดจะกลับมากังวลเรื่องว่าที่ประธาน Fed คนใหม่ ส่งผลให้ค่าเงินดอลลาร์แข็งค่าและอัตราผลตอบแทนพันธบัตรรัฐบาลจะปรับตัวขึ้นในระยะสั้น เรายังมองว่าภาพรวมของเศรษฐกิจที่ฟื้นตัวได้ดี จะยังทำให้หุ้นยังสามารถสร้างผลตอบแทนได้โดดเด่น ทำให้เดือนนี้เรายังคงมุมมองการจัดพอร์ตเช่นเดิม โดยเราเชื่อว่าปี 2017 น่าจะยังเป็นปีที่ดีต่อพอร์ตการลงทุน Global Absolute Return

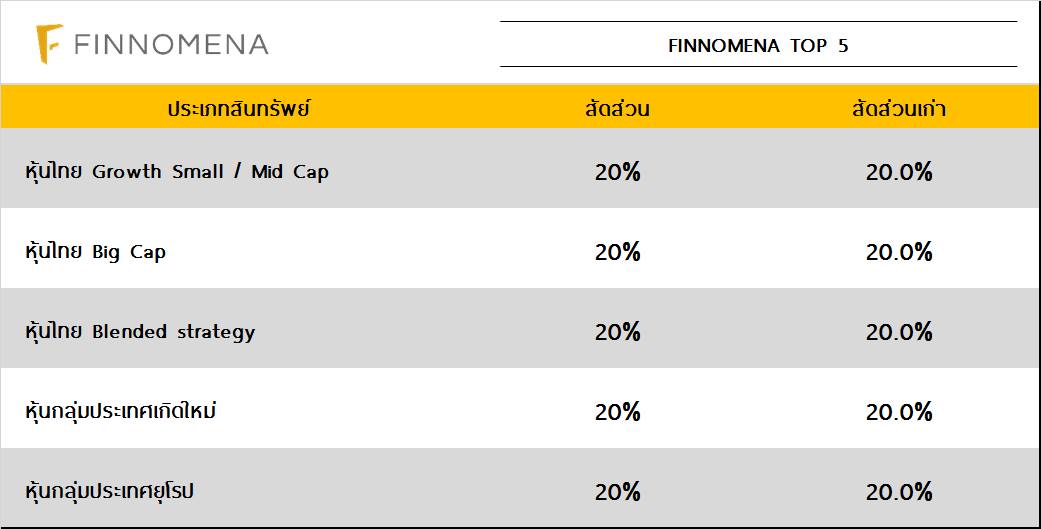

สำหรับพอร์ต NTER TOP5 ซึ่งเป็นพอร์ตที่เหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมาก มีความรู้ ความเข้าใจในตลาดทุน สามารถรับความผันผวนสูงได้ รับการปรับพอร์ตแบบฉับไวและการตัดขาดทุน (Cut Loss Policy) ได้ โดยต้องการผลตอบแทนสูงคล้ายการลงทุนในหุ้น เป็นการจัดพอร์ตแบบกระจายการลงทุนผ่านกองทุนหลากหลายสินทรัพย์ทั่วโลก เน้นคัดเลือกกองทุนรวมที่เหมาะสมกับสภาวะตลาดในแต่ละช่วงเวลา สูงสุดไม่เกิน 5 กอง ปรับพอร์ตตามภาวะตลาดอย่างใกล้ชิด เดือนนี้เรายังคงมุมมองการจัดพอร์ตเช่นเดิมเหมือนเดือนก่อนหน้า โดยเราแนะนำเน้นลงทุนในหุ้นไทยที่มีนโยบายการบริหารเชิงรุกที่โดดเด่นต่างสไตล์ 3 กองสัดส่วนอย่างละ 20% ตลาดเกิดใหม่ 20% และหุ้นยุโรป 20% ซึ่งสอดคล้องกับมุมมองการลงทุนในภาพรวมและโอกาสในการสร้างผลตอบแทนในเดือนพฤศจิกายนนี้

.FundTalk รายงาน

พิเศษ

หากท่านสนใจเปิดบัญชีลงทุนเพื่อรับคำแนะนำลงทุนจริง กรุณากรอกรายละเอียดสั้น ๆ ได้ ที่ www.finnomena.com/nter-exclusive-club เพื่อรับบริการพิเศษจากเรา (จำนวนจำกัด)