นักลงทุนทุกคนคงอยากจะหาหุ้นที่ให้ผลตอบแทนดีกันใช่ไหมครับ หุ้นที่ให้ผลตอบแทนที่ดีกับนักลงทุนควรจะเป็นหุ้นที่ปัจจัยพื้นฐานดีและผลประกอบการเติบโตอย่างต่อเนื่อง หนึ่งในอัตราส่วนทางการเงินที่ใช้ในการพิจารณาประกอบการลงทุนคือ ROE (Return on Equity)

แล้ว ROE คืออะไร?

ROE คือ Net Profit (กำไรสุทธิ) หารด้วย Equity (ส่วนของผู้ถือหุ้น) เมื่อคำนวณออกมาแล้วจะได้เป็นอัตราส่วนทางการเงิน ซึ่งถ้าหุ้นนั้น ๆ มี ROE ไม่น้อยกว่า 15% จะถือว่าเป็นหุ้นที่สร้างกำไรได้สูงโดยไม่ต้องใช้ส่วนของผู้ถือหุ้นเยอะ หรือเรียกง่าย ๆ ว่าเป็นหุ้นที่สร้างผลตอบแทนได้ดีนั่นเอง

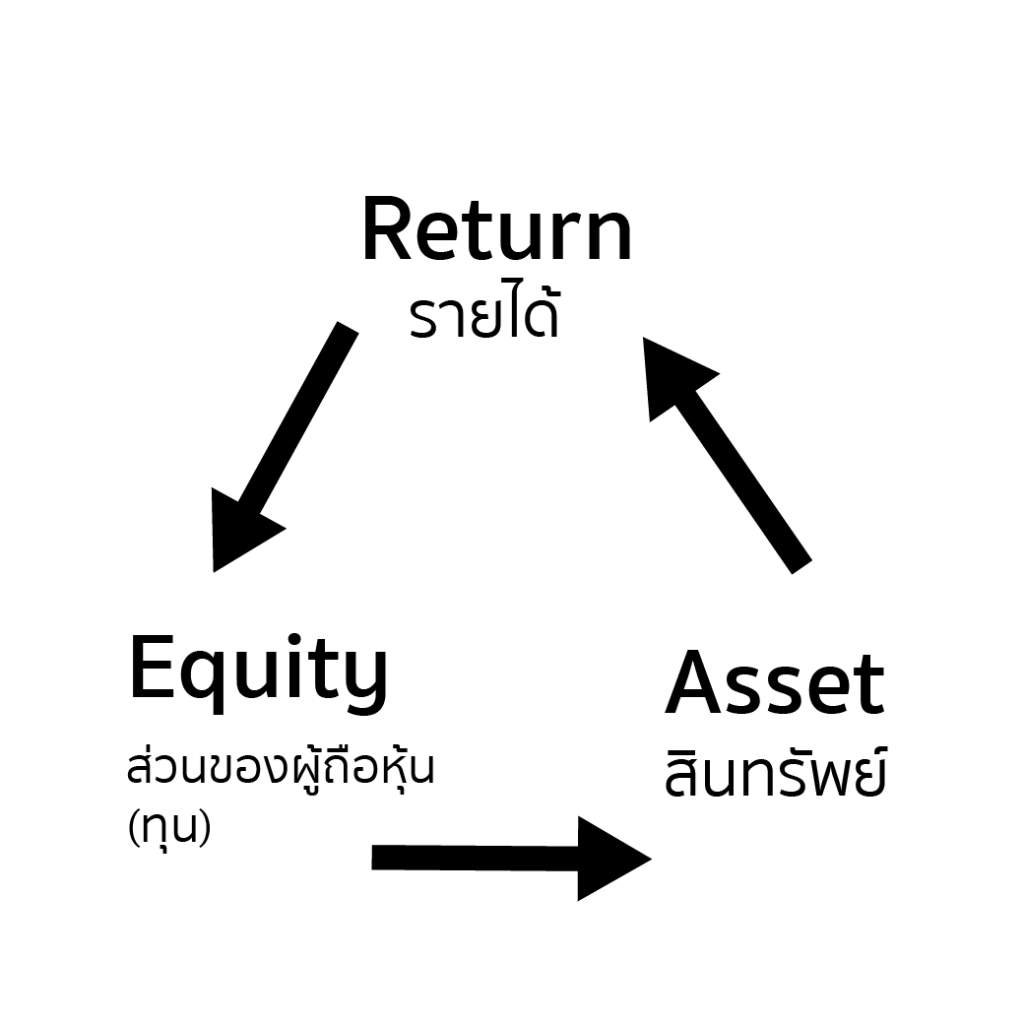

เราลองมาดูที่ส่วนประกอบของ ROE กัน เริ่มจาก Equity กันก่อน จากแผนภาพนี้นะครับ

(อ้างอิงจากหนังสือ คัมภีร์หุ้นห่านทองคำ โดยคุณธนภัทร รุ่งธนาภิรมย์)

บริษัทจะเริ่มต้นจากการระดมทุน (E, Equity) มาสร้างทรัพย์สิน (A, Asset) แล้วนำทรัพย์สินที่ได้มาสร้างรายได้ (R, Revenue) รายได้หลังหักค่าใช้จ่ายคือกำไร (P, Profit) และกำไรหลังจากหักเงินปันผล จะเรียกว่ากำไรสะสม ส่วนนี้จะถูกทบกลับมาที่ส่วนของผู้ถือหุ้นอีกที ทำให้ E เยอะขึ้น แต่ถ้าบริษัทขาดทุน ส่วนของผู้ถือหุ้นจะลดลง

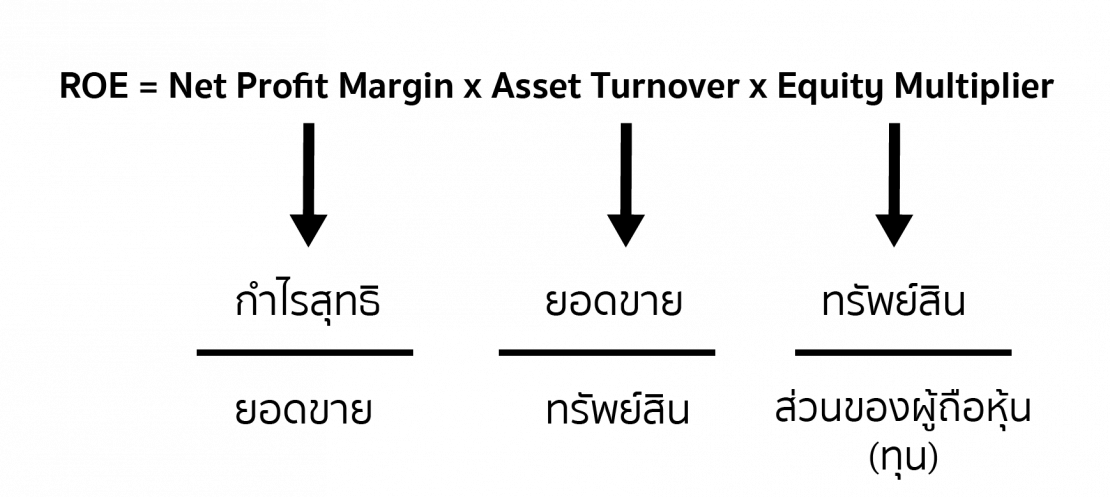

ดังนั้นสำหรับบริษัทที่มีกำไร E จะเพิ่มขึ้นเรื่อยๆ ถ้ากำไรไม่เติบโตมากพอ ROE จะลดลงได้ครับ บริษัทที่สามารถสร้างกำไรได้ดีอย่างต่อเนื่องจะทำให้ ROE ยังอยู่ในระดับสูงต่อไป แต่ก็ยังมีปัจจัยอื่นๆ ที่ทำให้ ROE สูงได้อีกครับ นั่นคือ อัตรากำไรสุทธิ (Net Profit Margin), Asset Turnover (การหมุนรอบของทรัพย์สิน) และ Equity Multiplier ตามสมการดังนี้ครับ

แล้วสัดส่วนต่าง ๆ ที่ใช้คิด ROE คืออะไร?

อย่างที่กล่าวไว้ข้างต้นว่า ROE ประกอบไปด้วย Net Profit Margin Asset Turnover และ Equity Multiplier เพราะฉะนั้นเราลองมาดูกันดีกว่าว่าสัดส่วนแต่ละตัวหมายถึงอะไร เพื่อที่จะได้เข้าใจที่มาที่ไปอย่างถ่องแท้ครับ

Net Profit Margin (อัตรากำไรสุทธิ)

Net Profit Margin (อัตรากำไรสุทธิ) คือ อัตราส่วนกำไรสุทธิที่นำมาใช้ดูว่าบริษัทมีศักยภาพในการทำกำไรในบรรทัดสุดท้ายเท่าไร ซึ่งแตกต่างจาก Gross Margin (อัตราส่วนกำไรขั้นต้น) ที่จะอยู่ในบรรทัดหลังหักต้นทุนการขายเบื้องต้น (ยังไม่มีค่าใช้จ่ายภาษี ดอกเบี้ยต่าง ๆ) ซึ่ง Net Profit Margin ถือเป็นอัตราส่วนหนึ่งที่ไม่ควรมองข้ามเพราะสามารถใช้เป็นตัวสะท้อนกำไรสุทธิของบริษัทได้เป็นอย่างดีในการประเมินศักยภาพของบริษัท

หากคิดเล่น ๆ ถ้าเรารู้ว่าในอนาคตบริษัท Burger Queen มีแนวโน้มที่จะเปิดสาขาเพิ่มอีก 5 สาขา และเราศึกษาสอบถามมาอย่างดีจากผู้บริหารแล้วว่าปกติรายได้ต่อสาขาต่อปีของ Burger Queen คือ 100,000 เหรียญ

ดังนั้นในอนาคตหากมีการเปิดเพิ่มอีก 5 สาขา รายได้ของ Burger Queen ก็น่าจะเพิ่มขึ้นเป็น 500,000 เหรียญ และหาก Burger Queen เป็นบริษัทที่รักษา Net Profit Margin ได้คงที่สม่ำเสมอ ๆ มาก ๆ เราก็จะสามารถนำตัว Net Profit Margin มาประเมินกำไรสุทธิในอนาคตได้ ผ่านการนำรายได้ที่เพิ่มขึ้นมาบวกกับของเก่านั่นเอง

ซึ่งถ้าจะไหลต่อไปมากกว่านั้นเราก็จะสามารถรู้ได้ว่าบริษัท Burger Queen แพงหรือไม่? เช่น เราอาจจะเอามาเทียบกับค่า P/E ในปัจจุบันจากเดิมอาจจะอยู่ที่ 10 เท่า แต่ถ้าเค้าทำได้ตามที่พูดปุ๊ป PE อาจจะดันลงมาเหลือ 5 เท่าอะไรประมาณนี้ครับ มีประโยชน์มาก ๆ

นอกจากนั้นตัว Net Profit Margin ยังสามารถนำมาใช้เทียบศักยภาพของบริษัทหากเทียบกับคู่แข่งได้อีกด้วย โดยเราอาจจะเอา Burger Queen ไปเทียบกับ McDonaldPump ว่าเค้ามี % ที่สูงกว่าหรือไม่ ถ้ามีเเล้วเป็นเพราะอะไร มาจากปัจจัยที่มีความได้เปรียบสูงหรือเปล่า เช่น Burger Queen อาจมีเทคโนโลยีการผลิตที่ดีกว่าจนส่งผลให้ควบคุมต้นทุนได้ดีกว่าเป็นต้น

Asset Turnover (อัตราหมุนเวียนสินทรัพย์รวม)

Asset Turnover (อัตราหมุนเวียนสินทรัพย์รวม) คือ อัตราส่วนที่ใช้วัดว่าบริษัทนั้น ๆ มีนำสินทรัพย์ที่มีไปสร้างยอดขายได้เยอะขนาดไหนซึ่งยิ่งเยอะก็ยิ่งดี โดยจะมีหน่วยเป็นเท่า

Asset Turnover มีประโยชน์ในการวัดศักยภาพของธุรกิจในอุตสาหกรรมต่าง ๆ ที่ต้องใช้สินทรัพย์ในการทำเงินยกตัวอย่าง เช่น อุตสาหกรรมอสังหาฯ หรือโรงแรมเป็นต้น แต่อาจจะไม่เหมาะนักหากนำไปใช้กับธุรกิจบริการซึ่งอาจจะใช้คนหรือเทคโนโลยีเป็นหลัก

โดยหลักการใช้ Asset Turnover ก็เช่นเดียวกันกับ Net Profit Margin เพราะ การที่จะเทียบว่ารายนี้เก่งกว่าอีกรายยังไง เราไม่ควรจะเอาหมูไปเทียบไก่ แต่เราควรเอาหมูไปเทียบกับหมู ไก่ไปเทียบกับไก่ จะสมเหตุสมผลกว่าครับ

Equity Multiplier (อัตราส่วนสินทรัพย์รวมต่อส่วนของผู้ถือหุ้น)

Equity Multiplier (อัตราส่วนสินทรัพย์รวมต่อส่วนของผู้ถือหุ้น) คือ คือ อัตราส่วนที่ใช้วัดว่าบริษัทนั้น ๆ มีสินทรัพย์เทียบกับส่วนของผู้ถือหุ้นแล้วเป็นอย่างไรบ้าง? ซึ่งจะแสดงให้เห็นว่าบริษัทนั้น ๆ มีการเพิ่มทุนมาเพื่อใช้ในกิจการมากแค่ไหน ซึ่งหากสัดส่วนนี้ยิ่งสูงเท่าไรก็ยิ่งแสดงให้เห็นว่าบริษัทนั้น ๆ ใช้การเพิ่มทุนมาสร้างธุรกิจมากเท่านั้น ในโลกความเป็นจริงหากเราสังเกตได้ว่าบริษัทใดบริษัทหนึ่งพอจะทำอะไรเพิ่มสักทีก็ใช้วิธเพิ่มทุนมาอย่างเดียว แล้วพอมาเช็กอัตราส่วน Equity Multiplier แล้วยังอยู่ในระดับที่สูงหากเทียบกับบริษัทอื่น ๆ ในอุตสาหกรรมเดียวกันอีก อย่างนี้ก็พอจะบอกได้บริษัทนี้มีการใช้อัตราทดสูงกว่าบริษัทอื่นครับถือได้ว่ามีความเสี่ยงมากกว่า (จากหนี้ที่ต้องชำระคืนและดอกเบี้ยจ่ายที่ลดทอนกำไรและกระแสเงินสดของบริษัท) อีกทั้งอาจจะบ่งชี้ได้ว่าบริษัทนี้อาจจะไมไ่ด้มีธุรกิจที่แข็งแกร่งมากนัก เพราะ ไม่สามารถเติบโตได้ด้วยความสุดยอดของตนเองต้องใช้การเพิ่มเพิ่มทุนอยู่เรื่อย ๆ (ทั้งนี้และทั้งนั้นแล้วแต่ธรรมชาติของแต่ละอุตสาหกรรมด้วยนะครับ)

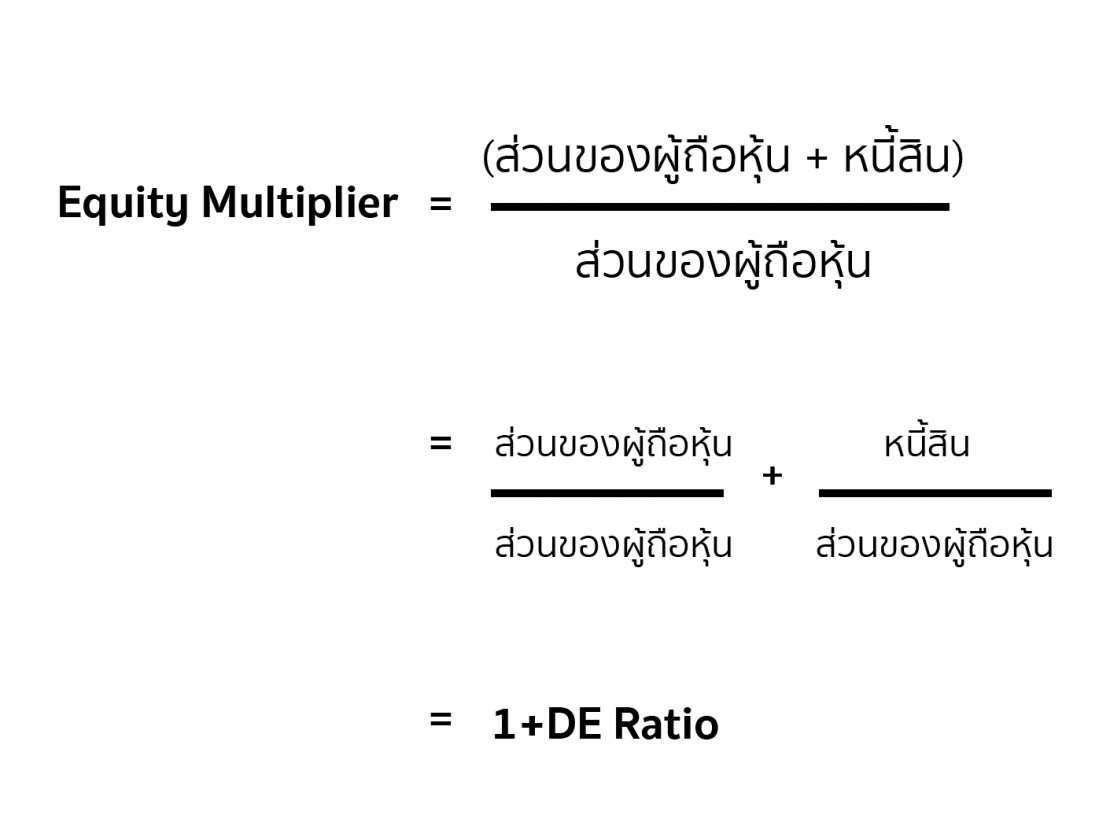

ส่วนเสริม: วิธีการคิด Equity Multiplier ในอีกรูปแบบหนึ่ง

โดยปกติแล้ว ทรัพย์สิน = ส่วนของผู้ถือหุ้น + หนี้สิน ดังนั้น Equity Multiplier เขียนได้อีกอย่างว่า

บริษัทที่มีอัตรากำไรสุทธิสูง ขายสินค้าได้เก่ง และมีสัดส่วนการใช้หนี้สินมาก (DE Ratio สูง) จะมี ROE สูง บางทีปัจจัยที่ทำให้ ROE สูงอาจจะมีแค่ 1-2 ปัจจัยก็ได้ แต่บริษัทที่สุดยอดจริงๆ ควรทำ ROE ได้สูงจากปัจจัย 2 ตัวแรก เพราะเป็นปัจจัยที่เกิดจากความสามารถของบริษัทครับ (สร้างอัตรากำไรได้สูง และขายของได้เก่ง)

ส่วนปัจจัยสุดท้ายคือการก่อหนี้ ก็เป็นปัจจัยเพิ่ม ROE ได้เหมือนกัน แต่บริษัทไม่ควรมีส่วนนี้มากจนเกินไปครับ เพราะจะทำให้ปัจจัยแรก (กำไรสุทธิ) ลดลงได้จากดอกเบี้ยที่จ่ายสูงขึ้น ดังนั้นในการเลือก ROE เราควรวิเคราะห์ที่มาของ ROE อีกชั้นหนึ่งนะครับ

หวังว่าเมื่อทำความรู้จักกับ ROE กันแล้ว ต่อไปนักลงทุนน่าจะสามารถมองหาหุ้นที่ ROE สูงๆ จากคุณภาพการดำเนินการของบริษัทได้จริงๆ ครับ

อ่านคำศัพท์อื่นๆ ทางการเงินได้ที่ : https://www.finnomena.com/vocab/