หลังจากที่ไปตะลุยอ่านคำถามเพื่อนๆนักลงทุน ก็เจอว่าบ่อยครั้งที่นักลงทุนมือใหม่จะตั้งคำถามถึงกองทุนดัชนี ไม่ว่าจะเป็นกองทุน SET50 หรือ S&P500 ซึ่งเป็นกองทุนประเภท Passive fund ว่าควรลงทุนในกองทุนไหนดี? วันนี้เราเลยตั้งใจจะมาอธิบายให้ฟังถึงวิธีการเลือกกองทุนประเภท Passive fund ว่าควรดูที่ตรงไหนบ้าง

แต่ก่อนที่จะเข้าเนื้อหา เรื่องแรกที่ควรทำความเข้าใจก่อนเลยคือ หน้าที่ของผู้ดูแลกองทุนคืออะไรบ้าง สาเหตุก็เพราะว่า ก่อนที่เราจะตัดสินว่าเขาบริหารเงินของเพื่อนๆได้ดีหรือไม่ เราก็ต้องทำความเข้าใจเสียก่อนว่า การที่เราเอาเงินไปลงทุนกับกองทุน ผู้ดูแลกองทุนมีหน้าที่อะไรบ้าง สามารถอ่านได้จากทาง “กองทุนรวมคือคนที่ใช่ หรือผ่านมาแค่ให้จำ?”

PASSIVE FUND VS. ACTIVE FUND

อีกเรื่องที่ควรรู้ไว้สักนิดก่อนก็คือ ความแตกต่างระหว่าง Passive fund กับ Active fund จะช่วยปูพื้นฐานความเข้าใจที่ทำให้เห็นภาพมากขึ้น

Active fund เป็นประเภทของกองทุนที่มีนโยบาย หรือเป้าหมายการลงทุนที่ต้องการสร้างผลตอบแทนให้ชนะตลาด หรือดัชนีนั่นเอง ซึ่งจะชนะหรือไม่ ว่ากันตามตรงก็ขึ้นอยู่กับ “ฝีมือ” และประสบการณ์ของผู้ดูแลกองทุนแต่ละท่าน ไม่ว่าจะเป็นการวิเคราะห์หาหุ้นด้วยวิธี Top-Down หรือ Bottom-Up อย่าง TSF และ BTP ด้วยทั้งเทคนิคการบริหารความเสี่ยงต่างๆ แต่ทั้งนี้ทั้งนั้นจากข้อมูลทางสถิติย้อนหลังจะมีกองทุนเพียงส่วนน้อยเท่านั้นที่ชนะจริงๆ

จึงเป็นที่มาของกองทุนอีกประเภทที่เรียกว่า Passive fund เป็นกองทุนที่เป้าหมายของการลงทุนคือ ต้องการสร้างผลตอบแทนเท่าตลาด ซึ่งแตกต่างจาก Active fund ที่ต้องการจะเอาชนะ อันนี้เราขอแค่เสมอพอ ไม่ต้องชนะ เพราะคนที่จะเอาชนะส่วนใหญ่ก็นอนหงายท้องเป็นตัวอย่างให้เห็นกันทั่วไป

แต่จะทำยังไงเพื่อให้ได้ผลตอบแทนเหมือนดัชนีล่ะ? ง่ายๆเลยเพื่อนๆเองก็ทำได้ (ถ้ามีเงินมากพอ) เพียงแค่ซื้อหุ้นเหมือนกับดัชนีในอัตราส่วนตาม Market Cap. หรือ มูลค่าหลักทรัพย์ตามราคาตลาด ยกตัวอย่างเช่น หุ้น BDMS ที่มี Market Cap. อยู่ที่ประมาณ 369,787 ล้านบาท หรือคิดเป็น 3.29% ของ Market Cap. ทั้งหมดใน SET50 ผู้ดูแลกองทุนก็มีหน้าที่ในการจัดสัดส่วนของ BDMS ในพอร์ตให้อยู่ที่ประมาณ 3.29% เช่นกัน โดยถ้าทำแบบนี้กับหุ้นทุกตัวที่อยู่ใน SET50 เพียงเท่านี้ NAV ของพอร์ตก็จะมีพฤติกรรมที่เหมือนกับ SET50 แล้ว ขึ้นก็สุขไปด้วยกัน ลงก็ทุกข์ไปด้วยกัน ถึงจะไม่ชนะตลาด แต่อย่างน้อยก็ไม่แพ้ตลาดแน่นอน

บางคนอาจสงสัยว่าหมายความว่าไงว่า ‘ทำเองได้ถ้ามีเงินมากพอ’ สาเหตุก็เพราะว่าการจะซื้อหุ้นมันมี volume ขั้นต่ำต่อการซื้อขายอยู่ที่ 100 หุ้น ซึ่งหมายความว่า การที่จะซื้อหุ้น KBANK เข้ามาอยู่ในพอร์ตที่ราคา 190 บาท เราต้องใช้เงินอย่างน้อย 190 บาท x 100 หุ้น = 19,000 บาท แต่เพราะ Market Cap. ของ KBANK คิดเป็น ประมาณ 4.09% ของทั้งหมดใน SET50 นั่นหมายความว่าเราต้องใช้เงินทั้งหมดอย่างน้อยประมาณ 464,000 เพื่อที่จะให้เงิน 19,000 บาท คิดเป็น 4.09% (19,000/464,000*100 = 4.09%)

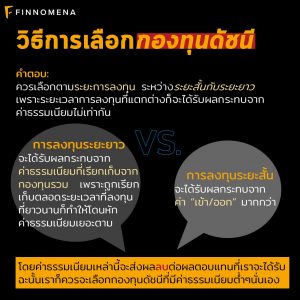

สรุปเลือกยังไง?

หลังจากที่เข้าใจถึงหน้าที่ของผู้ดูแลกองทุนดัชนีกันแล้ว เพื่อนบางคนอาจเกิดทำถามว่าเอ๊ะ! แล้วถ้างั้น K-SET50, SCBSET50, กับ TMB50 จะต่างกันยังไง?

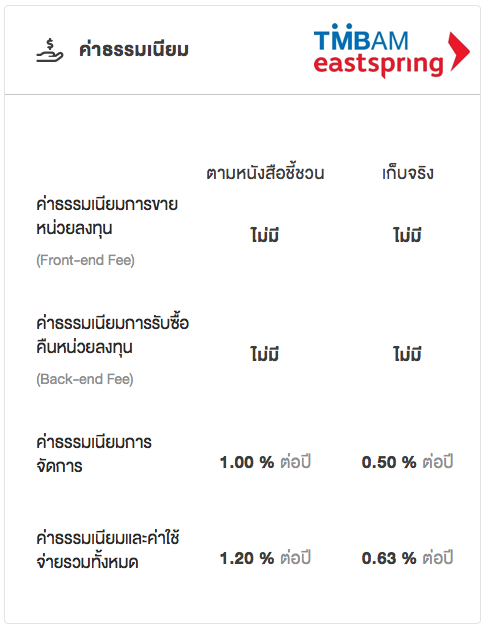

หลักๆแล้วสิ่งที่แตกต่างกันก็คือ ค่าธรรมเนียม นั่นเอง ซึ่งจะแยกเป็น 2 ส่วนด้วยกันคือ ค่าธรรมเนียมที่เรียกเก็บจากกองทุนรวม ค่าธรรมเนียมรวม กับค่า “เข้า/ออก” ซึ่งแต่ละที่ก็เรียกเก็บแต่ละส่วนไม่เท่ากันอีก สิ่งที่เพื่อนๆต้องตัดสินใจก่อนจะเลือกว่าควรลงทุนกองไหนคือ เราจะลงทุนระยะสั้นหรือระยะยาว เพราะระยะเวลาการลงทุนที่แตกต่างก็จะได้รับผลกระทบจากค่าธรรมเนียม 2 ส่วนนี้ไม่เท่ากัน โดยการลงทุนระยะยาวจะได้รับผลกระทบจากค่าธรรมเนียมที่เรียกเก็บจากกองทุนรวมเพราะถูกเรียกเก็บตลอดระยะเวลาที่ลงทุนที่ยาวนานก็ทำให้โดนหักค่าธรรมเนียมเยอะตาม ซึ่งแตกต่างจากการลงทุนระยะสั้นที่ไม่ค่อยได้รับผลกระทบจากตรงนี้มากนัก แต่จะโดนค่า “เข้า/ออก” ซะมากกว่า โดยค่าธรรมเนียมเหล่านี้จะส่งผลลบต่อผลตอบแทนที่เราจะได้รับฉะนั้นเราก็ควรจะเลือกกองทุนดัชนีที่มีค่าธรรมเนียมต่ำๆนั่นเอง

ส่วนสาเหตุที่ไม่ได้พูดถึง Tracking error หรือความแตกต่างระหว่างกองทุนดัชนี กับดัชนีที่กองทุนใช้ Benchmark เพราะกองทุนดัชนีส่วนใหญ่มี Tracking error อยู่ในระดับที่ต่ำมาก โดยส่วนตัวมองว่าค่าที่ต่ำขนาดนี้ไม่ส่งผลต่อผลตอบแทนมากนักเมื่อเทียบกับค่าธรรมเนียมที่ส่งผลทางตรง