มุมมองตลาดปัจจุบัน

ตลาดหุ้นทั่วโลกในช่วงครึ่งหลังของเดือนพฤษภาคมได้รับแรงกดดันจากความกังวลเกี่ยวกับปัญหาเพดานหนี้ของสหรัฐ เนื่องจากการเจรจาขยายเพดานหนี้มีความยืดเยื้อ จึงมีแรงกดดันเพิ่มมากขึ้นเรื่อยๆ นอกจากนี้ ตลาดหุ้นได้รับแรงกดดันเพิ่มเติมจากการที่นาย James Bullard ประธานธนาคารกลางสหรัฐ (เฟด) สาขาเซนต์หลุยส์ ให้ความว่า เฟดควรขึ้นดอกเบี้ยอีก 2 ครั้ง ซึ่งสวนทางกับคาดการณ์ของตลาดที่คาดว่าเฟดใกล้จะยุติการขึ้นดอกเบี้ยแล้ว

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวลดลงมากกว่าตลาดหุ้นส่วนใหญ่ทั่วโลก โดยมีสาเหตุหลักจากความกังวลเกี่ยวกับปัญหาการเมืองในประเทศ เนื่องจากนักลงทุนมองว่าการจัดตั้งรัฐบาลจะไม่เป็นไปอย่างราบรื่น และนโยบายของรัฐบาลใหม่อาจส่งผลกระทบเชิงลบต่อเศรษฐกิจโดยรวมและส่งผลลบต่อบางธุรกิจ

ในส่วนของตราสารหนี้ อัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้นในช่วงปลายเดือน หลังเจ้าหน้าที่เฟดบางท่านให้ความเห็นสนับสนุนให้ขึ้นดอกเบี้ยต่อไป เนื่องจากมองว่ามีโอกาสที่เงินเฟ้อจะยังคงทรงตัวอยู่ในระดับสูง

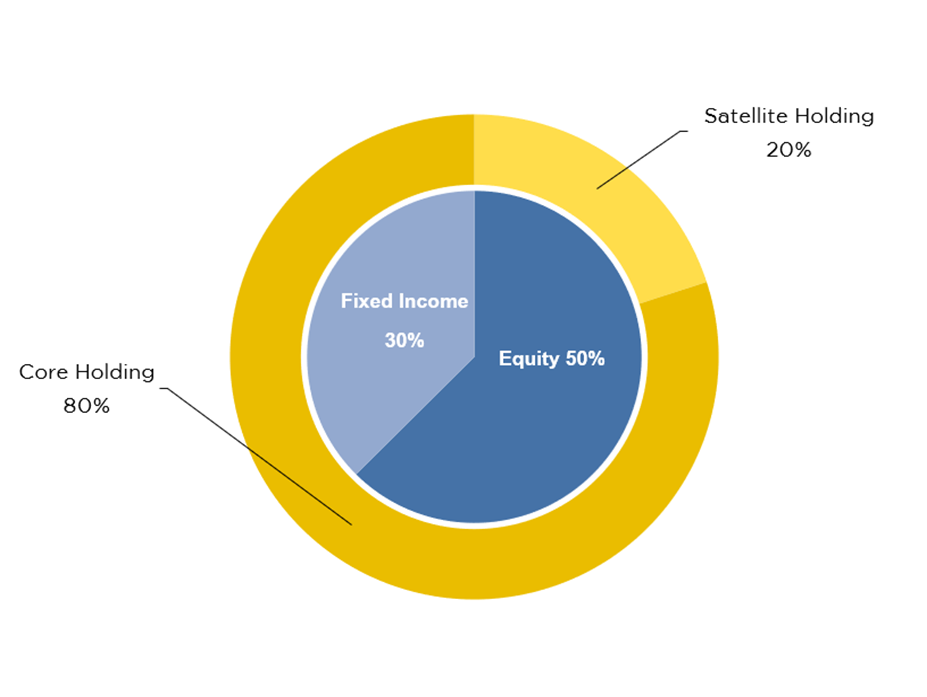

ทั้งนี้ คาดว่าในระยะสั้น ตลาดหุ้นจะยังคงได้รับผลกระทบจากความกังวลเกี่ยวกับทิศทางดอกเบี้ยของสหรัฐ การชะลอตัวของเศรษฐกิจโลก และปัญหาการเมืองภายในประเทศ อย่างไรก็ดี การที่อัตราดอกเบี้ยของสหรัฐใกล้อยู่ที่จุดสูงสุดหรืออาจจะอยู่ที่จุดสูงสุดแล้ว น่าจะส่งผลดีต่อความเชื่อมั่นโดยรวมในระยะถัดไป ดังนั้น พอร์ตการลงทุนจึงยังคงเน้นลงทุนในกลุ่มหุ้น defensive เพื่อรอความชัดเจนของทิศทางการดำเนินนโยบายของเฟด และลงทุนในหุ้นจีนซึ่งมีสัญญาณฟื้นตัวหลังการเปิดประเทศ รวมถึงความคาดหวังต่อมาตรการกระตุ้นเศรษฐกิจของจีน

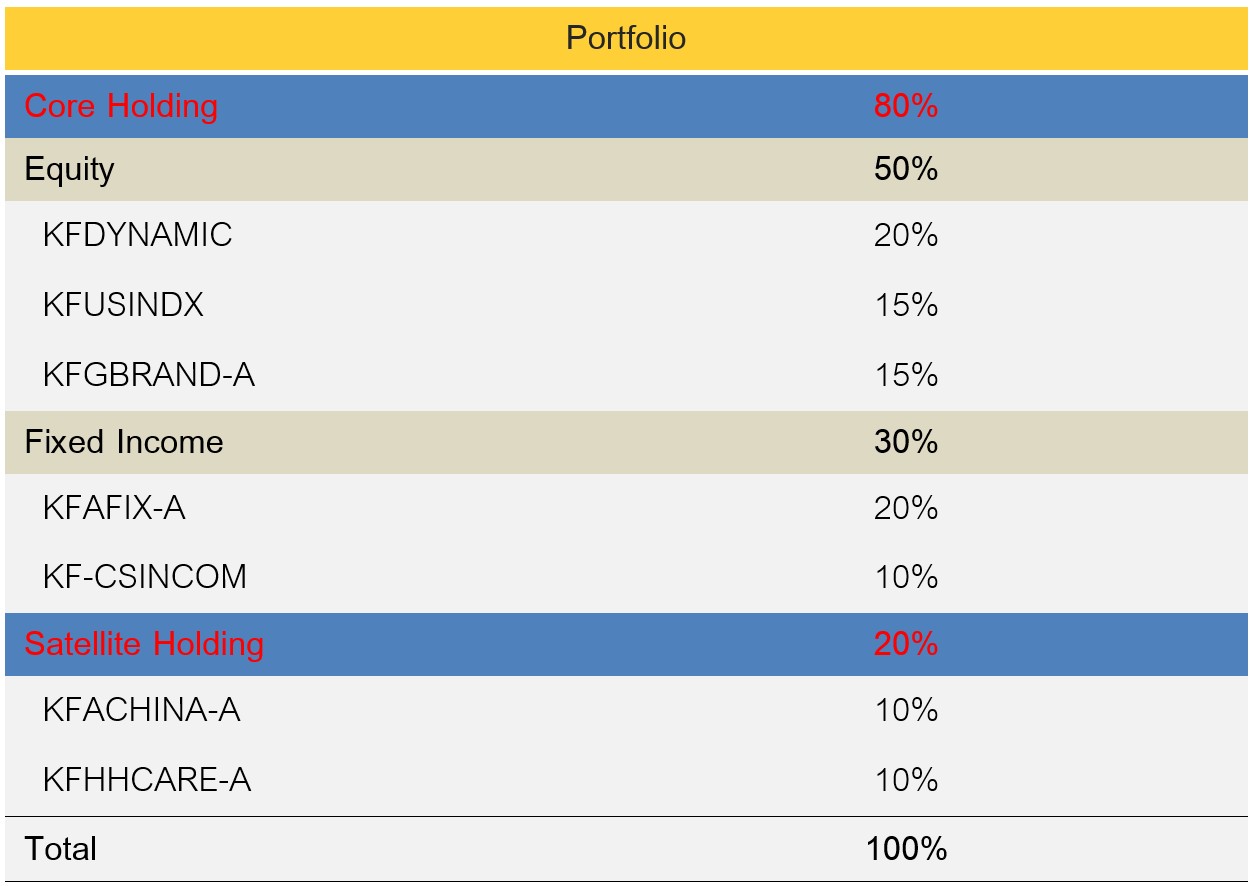

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 26 พฤษภาคม 2023

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 26 พฤษภาคม 2023

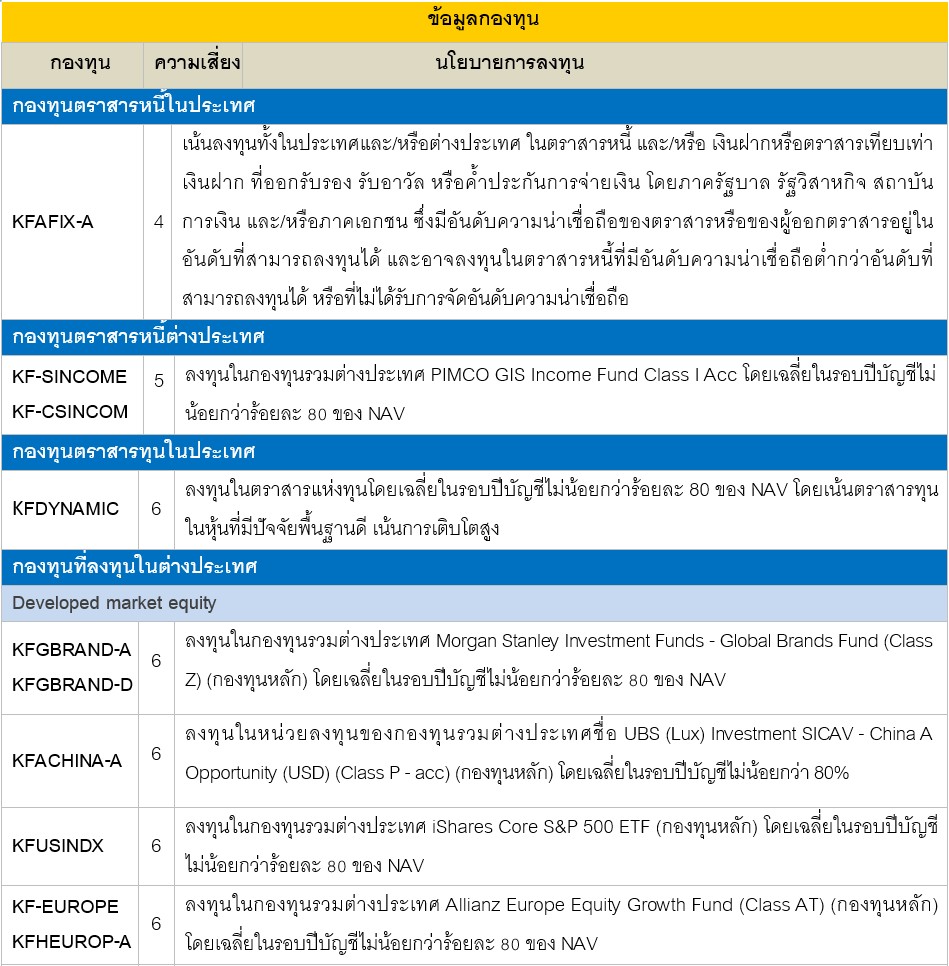

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว จะยังคงต้องเผชิญกับความผันผวนในระดับสูงต่อไปอีกสักระยะหนึ่ง โดยเฉพาะในช่วงครึ่งปีแรกของปี 2566 จากทั้งปัจจัยภายนอกและภายในประเทศ โดยอัตราดอกเบี้ยนโยบายของไทยจะทยอยปรับขึ้นอย่างค่อยเป็ยค่อยไปตามการฟื้นตัวของเศรษฐกิจสู่ระดับ 2.00% – 2.25% ในปีนี้ในขณะที่มีความเป็นได้ว่า การปรับขึ้นอัตราดอกเบี้ยนโยบายสหรัฐฯครั้งล่าสุดของ FED สู่ระดับ 5.00-5.25% ได้สิ้นสุดลงแล้ว โดยในแถลงการณ์ภายหลังการประชุม FOMC เมื่อวันที่ 3 พ.ค. มิได้มีการระบุว่าคณะกรรมการฯเห็นควรให้ปรับขึ้นดอกเบี้ยต่อไป อย่างไรก็ตาม FED ยังคงปฏิเสธมุมมองของตลาดที่คาดว่าจะมีการปรับลดอัตราดอกเบี้ยในครึ่งปีหลังของปี 66 ดังนี้นเพื่อรองรับความผันผวนดังกล่าว ทำให้การลงทุนในหุ้นกู้เอกชนยังคงสามารถช่วยลดความผันผวนของตลาดลงได้ โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนยังคงมีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 1.9 – 3.0 ปี

กองทุนตราสารหนี้ต่างประเทศ

- เนื่องจากผลตอบแทนตราสารหนี้ระยะสั้นของสหรัฐฯปรับตัวขึ้นมามาก เมื่อเทียบกับตราสารหนี้ระยะยาว กองทุนจึงเน้นลงทุนบนตราสารหนี้ที่มีอายุสั้นลง เพื่อรับประโยชน์ดังกล่าว และยังมีโอกาสได้รับผลตอบแทนด้านราคา หากเส้นโค้งอัตราผลตอบแทนของตราสารหนี้ระยะสั้นปรับตัวลดลงเมื่อเกิดการชะลอตัวทางเศรษฐกิจ

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- กองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง มีรายได้และกำไรเติบโตสม่ำเสมอ ทำให้กองทุนมีความผันผวน และการปรับตัวลดลงน้อยกว่าตลาด ซึ่งเป็นการลงทุนที่เหมาะกับภาวะที่ตลาดยังคงมีความผันผวน

- ตลาดยุโรปปรับตัวดีขึ้น หลังจากตลาดคลายความกังวลเรื่องสภาพคล่องทางการเงินของกลุ่มธนาคาร โดยภาพเศรษฐกิจของยุโรปส่งสัญญาณขยายตัวได้ดีกว่าที่ตลาดคาด อย่างไรก็ตาม ทาง ECB ยังคงเดินหน้าขึ้นอัตราดอกเบี้ยอย่างต่อเนื่อง ซึ่งอาจกดดันต่อหุ้นกลุ่มการเติบโตสูง ทั้งนี้ ยังต้องระวังเรื่องราคาพลังงานที่อาจปรับตัวเพิ่มขึ้นหลังกลุ่ม OPEC ตัดสินใจลดการผลิต

- ตลาดจีนทยอยปรับตัวดีขึ้น โดยนักลงทุนมองว่าภาพเศรษฐกิจจีนจะสามารถฟื้นตัวได้อย่างแข็งแกร่งตาม เป้าหมายที่วางไว้ที่ 5% ได้ อีกทั้งแรงกดดันในด้านการควบคุม และกำกับดูแลของรัฐบาลจีนในกลุ่มอินเทอร์เน็ตและเทคโนโลยีทยอยหมดลง อย่างไรก็ตามตลาดจีนยังคงมีความผันผวน โดยการฟื้นตัวของตลาดหุ้นจีนเป็นไป ได้ช้ากว่าที่หลายฝ่ายคาด ส่วนหนึ่งมาจากการมองว่าจีนอาจไม่จำเป็นต้องใช้นโยบายกระตุ้นเศรษฐกิจขนาดใหญ่ในปีนี้อีกทั้งภาคอสังหาฯเองยังคงเป็นปัจจัยกดดันการฟื้นตัวของเศรษฐกิจอยู่

KFHHCARE :

- กลุ่ม Healthcare ปรับเพิ่มขึ้น ท่ามกลางภาวะตลาดที่ผันผวน สะท้อนลักษณะ เฉพาะตัวของกลุ่ม Healthcare ที่มีความเป็นเชิงรับ ซึ่งช่วยลดความผันผวนของพอร์ตการลงทุนโดยรวม

KFUSINDX :

- ตลาดสหรัฐฯ ปรับตัวดีขึ้นหลัง FED มีการขึ้นดอกเบี้ยนโยบายอีก 25bps ในการประชุมเดือนพฤษภาคมและส่งสัญญาณว่าอาจมีการหยุดการขึ้นดอกเบี้ยนโยบายสำหรับปีนี้ ซึ่งจะเป็นผลดีต่อหุ้นเติบโตสูงที่ได้รับแรงกดดันจากการขึ้นดอกเบี้ยมาต่อเนื่อง อย่างไรก็ตาม ความผันผวนยังคงมีอยู่จากความกังวลในกลุ่มธนาคารขนาดกลางและเล็กในสหรัฐฯ

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 26 พฤษภาคม 2023

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299