มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกได้รับผลกระทบจากความกังวลว่าธนาคารกลางสหรัฐ (เฟด) อาจลดขนาดของมาตรการผ่อนคลายเชิงปริมาณ (QE) เร็วกว่าที่คาด อย่างไรก็ดี เจ้าหน้าที่เฟดหลายท่านย้ำว่า การปรับขึ้นของอัตราเงินเฟ้อเป็นสิ่งที่เกิดขึ้นชั่วคราว เนื่องจากเศรษฐกิจกำลังฟื้นตัว ส่งผลให้ราคาสินค้าโภคภัณฑ์ปรับตัวสูงขึ้น รวมถึงผลจากฐานต่ำในปีที่ผ่านมา และคาดว่าอัตราเงินเฟ้อจะกลับเข้าสู่เป้าหมายของเฟดหลังจากผลกระทบจากปัจจัยดังกล่าวหมดไป โดยประธานเฟดย้ำว่าจะไม่เร่งรีบที่จะขึ้นดอกเบี้ย

ทั้งนี้ตัวเลขเศรษฐกิจสหรัฐยังคงออกมาแข็งแกร่ง โดยเฟดปรับเพิ่มคาดการณ์อัตราการเติบโตของเศรษฐกิจสหรัฐในปีนี้ขึ้นสู่ 7% จากคาดการณ์เดิมที่ 6.5% หลังการเร่งฉีดวัคซีนส่งผลให้สหรัฐสามารถผ่อนคลายมาตรการคุมเข้มเพื่อสกัดการระบาดของโควิด-19 และตัวเลขภาคการผลิตและภาคบริการบ่งชี้ถึงการเติบโตที่แข็งแกร่ง

ในขณะที่ทางฝั่งยุโรป เศรษฐกิจมีแนวโน้มดีขึ้นหลังรัฐบาลหลายประเทศเริ่มผ่อนคลายมาตรการล็อคดาวน์ ส่งผลให้ตัวเลขเศรษฐกิจต่างๆมีทิศทางดีขึ้น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) แบบรวมของยูโรโซน ในเบื้องต้นพุ่งขึ้นสู่ระดับสูงสุดในรอบ 15 ปี ในเดือนมิถุนายน โดยที่ PMI ภาคการผลิตทรงตัวที่ระดับสูงสุดเป็นประวัติการณ์ ในขณะที่ PMI ภาคบริการเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 15 ปี

ส่วนเศรษฐกิจจีนยังคงแข็งแกร่ง ถึงแม้ตัวเลขเศรษฐกิจบางตัวชะลอลงจากเดือนก่อนหน้า แต่ก็ยังคงอยู่ในระดับสูง เนื่องจากผลของฐานต่ำเริ่มน้อยลง โดยผลผลิตภาคอุตสาหกรรมของจีนเพิ่มขึ้นน้อยกว่าที่คาดในเดือนพฤาภาคม โดยเป็นผลจากการเพิ่มขึ้นของจำนวนผู้ติดเชื้อโควิด-19 และปัญหาการขาดแคลนชิปคอมพิวเตอร์ ยอดค้าปลีกเดือนพฤษภาคมเติบโตในอัตราที่ชะลอลงจากเดือนก่อนหน้า เนื่องจากยอดขายรถยนต์เพิ่มขึ้นในอัตราที่ชะลอลง ส่วนการลงทุนในสินทรัพย์ถาวรในช่วง 5 เดือนแรกขยายตัวในอัตราที่ชะลอลงจากในช่วง 4 เดือนแรก

สำหรับเศรษฐกิจไทยในช่วง 1 เดือนที่ผ่านมายังคงได้รับผลกระทบจากการระบาดของโควิด-19 ที่มีความรุนแรงมากขึ้น ส่งผลให้การใช้จ่ายของผู้บริโภคลดลง อย่างไรก็ดี การส่งออกเติบโตสวนทางกับตัวเลขเศรษฐกิจอื่นๆตามการฟื้นตัวของเศรษฐกิจของประเทศคู่ค้า และช่วยสนับสนุนภาคการผลิต โดยกระทรวงพาณิชย์รายงานยอดส่งออกเพิ่มขึ้น 41.59% จากช่วงเดียวกันปีก่อนในเดือนพฤษภาคม เพิ่มขึ้นมากที่สุดในรอบ 11 ปี ทั้งนี้เมื่อหักสินค้าที่เกี่ยวเนื่องกับน้ำมัน ทองคำ และยุทธปัจจัย ยอดส่งออกเพิ่มขึ้น 45.87% สะท้อนถึงการเติบโตอย่างแข็งแกร่งของภาคเศรษฐกิจจริง

ทั้งนี้ ตลาดหุ้นส่วนใหญ่ทั่วโลกในเดือนที่ผ่านมาปรับตัวลดลงจากความกังวลว่าเฟดอาจลดขึ้นดอกเบี้ยเร็วกว่าที่คาด อย่างไรก็ดี หลังประธานเฟดย้ำว่าเฟดจะไม่เร่งรีบขึ้นดอกเบี้ยและการเพิ่มขึ้นของเงินเฟ้อเป็นเพียงสิ่งที่เกิดขึ้นชั่วคราว ส่งผลให้ตลาดหุ้นทั่วโลกฟื้นตัว ส่วนตลาดหุ้นไทยได้รับแรงกดดันจากการที่ผู้ติดเชื้อโควิด-19 รายวันอยู่ที่ระดับสูงต่อเนื่อง ท่ามกลางความกังวลว่าเศรษฐกิจไทยอาจเติบโตต่ำกว่าที่คาดมาก

ทางเรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั่วโลก โดยได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจของหลายประเทศที่ยังคงมีอยู่ต่อเนื่อง รวมถึงความคืบหน้าในการฉีดวัคซีนจะช่วยให้เศรษฐกิจโลกฟื้นตัวต่อเนื่อง โดยคาดว่าตลาดหุ้นสหรัฐจะได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจ ซึ่งจะช่วยหนุนผลประกอบการของบริษัทจดทะเบียนฯ แต่อาจมีปัจจัยรบกวนจากแนวโน้มการขึ้นภาษีนิติบุคคลของสหรัฐ ส่วนตลาดหุ้นยุโรปน่าจะได้แรงหนุนจากการฟื้นตัวของเศรษฐกิจ หลังรัฐบาลผ่อนคลายมาตรการล็อคดาวน์ในอนาคต ในขณะที่ตลาดหุ้นจีนน่าจะได้ประโยชน์จากการเติบโตของการค้าโลก โดยตลาดหุ้นจีนอาจมีปัจจัยรบกวนเกี่ยวกับความขัดแย้งทางการค้ากับสหรัฐในบางช่วง

สำหรับตลาดหุ้นไทย ถึงแม้ได้รับผลกระทบจากการพบกลุ่มผู้ติดเชื้อใหม่ในประเทศ แต่คาดว่าน่าจะเป็นเพียงปัจจัยชั่วคราว และจะส่งผลให้การฟื้นตัวในบางภาคส่วนชะลอออกไป อย่างไรก็ดี คาดว่าภาคการส่งออกจะเป็นปัจจัยหลักที่ผลักดันเศรษฐกิจไทยในปีนี้

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว โดยการปรับขึ้นของ bond yield ในช่วงที่ผ่านมาส่งผลให้การลงทุนในตราสารหนี้มีโอกาสได้ผลตอบแทนที่สูงขึ้นจากช่วงก่อนหน้านี้

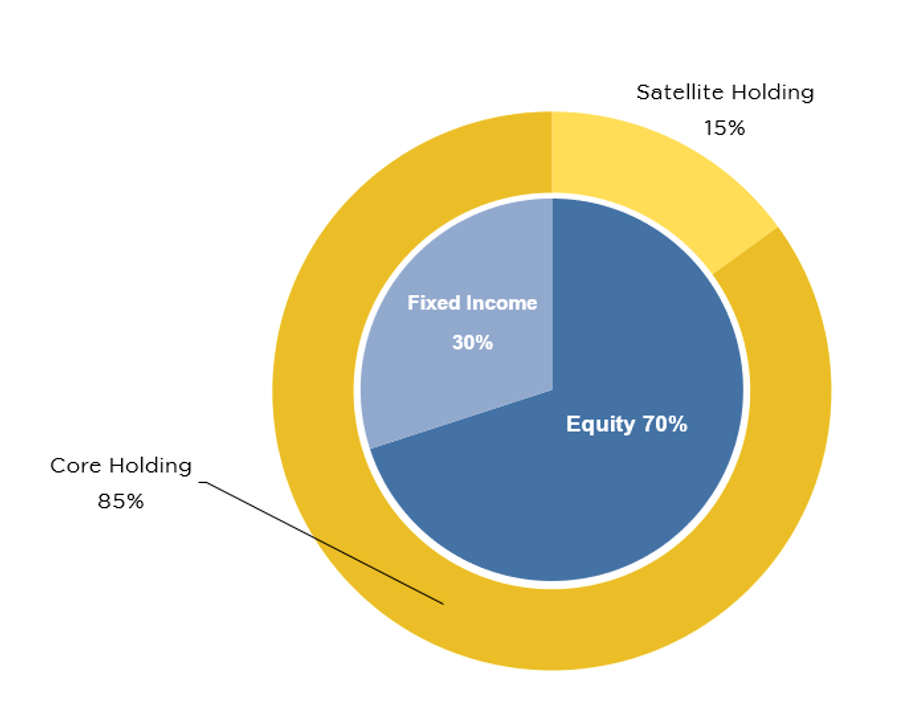

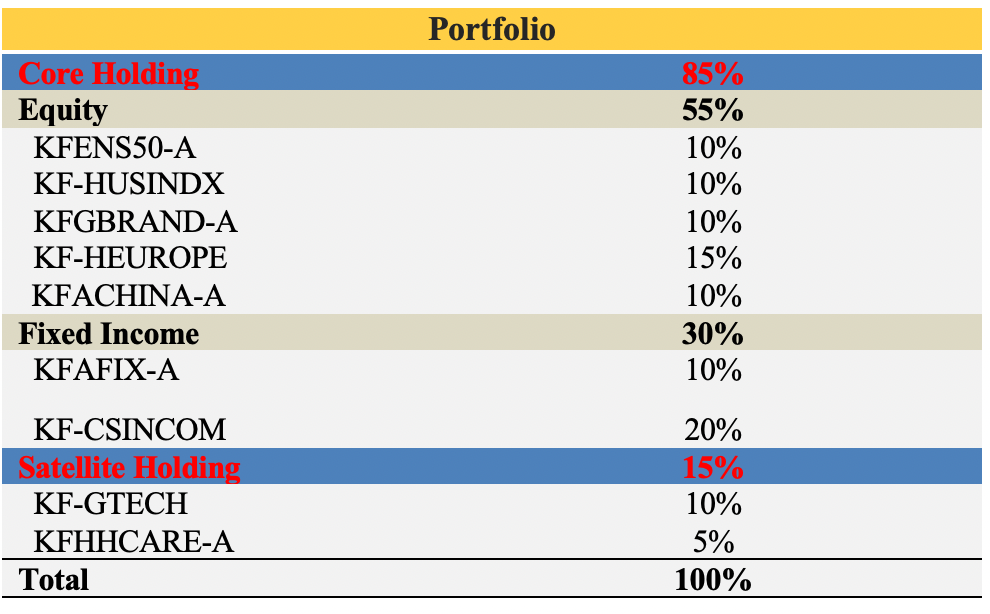

พอร์ตการลงทุน

ในครั้งนี้มีการปรับพอร์ตการลงทุน โดยลดน้ำหนักการลงทุนในหุ้นไทยลงจาก 15% เป็น 10% เนื่องจากผลของการระบาดของโควิด-19 ซึ่งส่งผลให้เศรษฐกิจโดยรวมมีแนวโน้มเติบโตต่ำกว่าที่คาด และเพิ่มน้ำหนักการลงทุนในหุ้นยุโรป (KF-HEUROPE) เนื่องจากเศรษฐกิจยุโรปมีแนวโน้มฟื้นตัวแข็งแกร่งหลังหลายประเทศกลับมาเปิดเศรษฐกิจ

นอกจากนี้ ในส่วนของ Satellite Holdings ได้มีการปรับ KF-HJPINDX ออก และแทนที่ด้วย KF-GTECH เนื่องจากผลประกอบการของหุ้นกลุ่มเทคโนโลยีแข็งแกร่งกว่าที่คาด และยังคงมีแนวโน้มสดใส

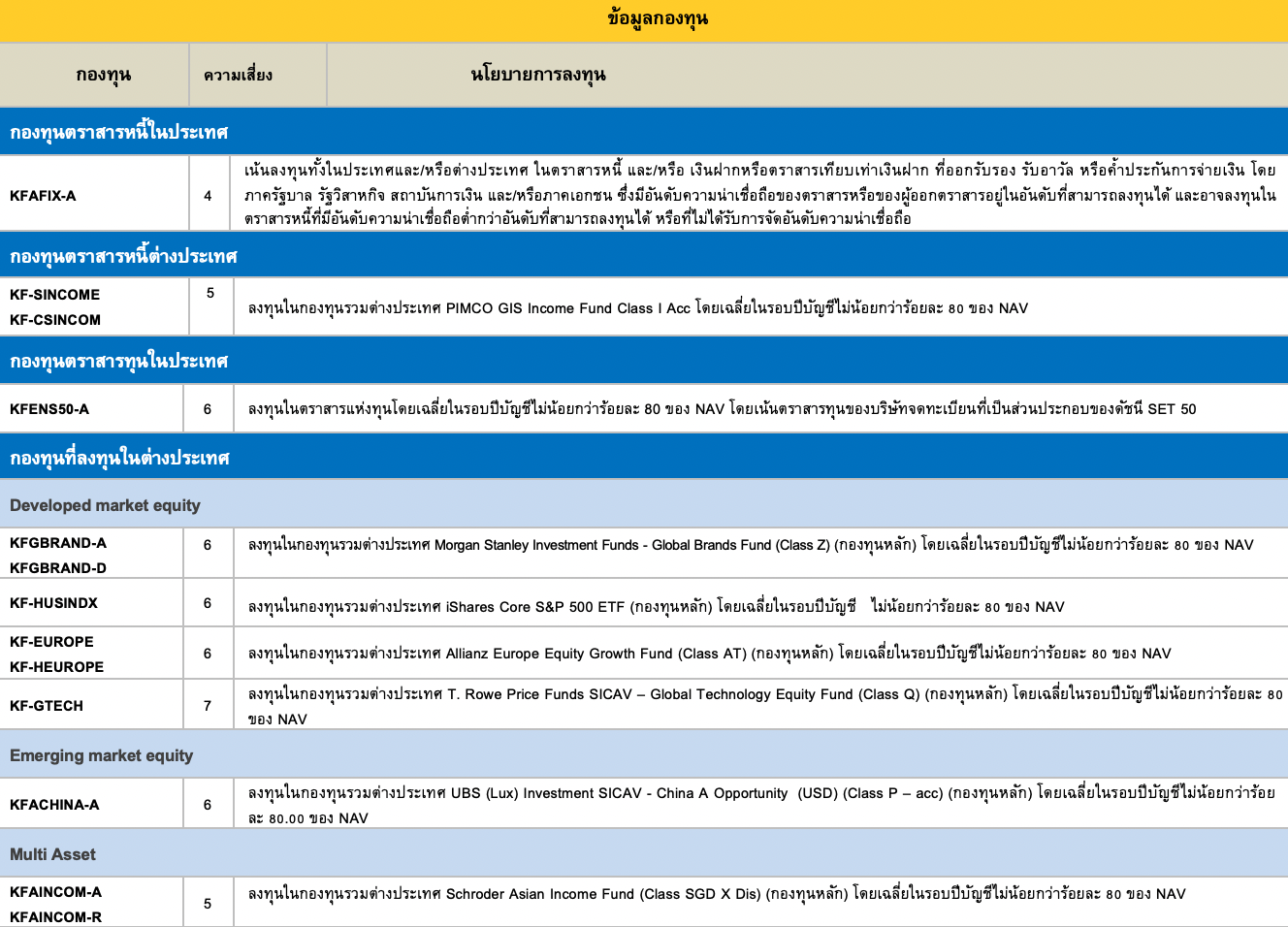

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว ยังคงได้รับประโยชน์และฟื้นตัวมากขึ้นภายหลังจากผลกระทบทางลบจากการปรับตัวเพิ่มขึ้นของ US treasury yield 10 ปีได้คลี่คลายลงบ้าง นอกจากนี้จากแนวโน้มเศรษฐกิจไทยยังคงมีความเสี่ยงที่จะปรับลดลงจาก Covid-19 ระลอกที่ 3 ทำให้เศรษฐกิจไม่สามารถฟื้นตัวได้แข็งแกร่งเหมือนสหรัฐฯ ในขณะเดียวกันตราสารหนี้ภาคเอกชนยังคงได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ในกลุ่มหุ้นกู้ที่มีอันดับความน่าเชื่อถือสูง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนจะได้รับประโยชน์จากสัดส่วนการลงทุนนี้เพิ่มเติม จึงทำให้คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังคงมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2 – 3 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนมองว่า Agency MBS มีผลตอบแทนที่ดีมากในช่วงปีที่ผ่านมา จึงลดน้ำหนักลงเพื่อเพิ่มการลงทุนบนตราสารหนี้ภาคเอกชน และยังคงระมัดระวังความเสี่ยงที่ yield ตราสารหนี้ระยะยาวอาจเพิ่มขึ้น โดยการลดอายุเฉลี่ยของกองทุนลง

กองทุนตราสารทุนในประเทศ

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ Developed market equity

- ตลาดยังคงมีความผันผวนสูง อยู่ใน Mode กลัวและไม่กลัวเงินเฟ้อสลับกันไป กองทุนลงทุนหุ้นที่มีคุณภาพสูง เติบโตสม่ำเสมอในระยะยาว

- ตลาดสหรัฐฯ ปรับตัวดีขึ้นต่อเนื่อง แต่ยังต้องระวังความผันผวนในตลาดที่อาจเพิ่มขึ้น โดยเฉพาะเมื่อ FED เริ่มมีการส่งสัญญาณถึงการลดการทำ QE อีกทั้งความสัมพันธ์ระหว่างจีนและสหรัฐฯ ที่มีความตึงเครียดมากขึ้นและประเด็นเรื่องการขึ้นภาษีของ Biden อย่างไรก็ดี ตลาดสหรัฐฯ ยังคงได้แรงส่งจากการกลับมาเปิดประเทศ

- ตลาดยุโรปยังคงได้แรงส่งจากการกลับมาเปิดประเทศและการเร่งฉีดวัคซีนที่ทำได้เร็วขึ้น ขณะที่ทางธนาคารกลางยุโรปยังคงเร่งการเข้าซื้อสินทรัพย์เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ ทั้งนี้ ผลประกอบการของบริษัทจดทะเบียนในไตรมาสแรกของยุโรปส่วนมากออกมาดีกว่าที่ตลาดคาดการณ์ ซึ่งจะเป็นอีกแรงส่งให้ตลาดยุโรปขยายตัว

KF-GTECH :

- ระยะสั้นยังคงผันผวนได้อยาบ้าง แต่ความกลับเรื่องเงินเฟ้อผ่านจุด Peak ไปแล้ว ทำให้ Risk Reward น่าสนใจมากสำหรับหุ้น Tech ในตอนนี้

KFHHCARE :

- พื้นฐานที่แข็งแกร่ง เติบโตต่อเนื่อง ราคาถูก แต่ Momentum ยังไม่มาในระยะสั้น อาจได้รับแรงกดดันจาก Rotation ของ Biden

Emerging market equity

- ตลาดจีนเริ่มมีทิศทางดีขึ้นหลังเจอกับแรงขายในช่วงต้นปีจากความกังวลว่าธนาคารกลางจีนจะลดสภาพคล่องในตลาดและแรงกดดันจากกฏหมายป้องกันการผูกขาดที่กระทบกับบริษัทเทคโนโลยีของจีน อย่างไรก็ตาม ภาพเศรษฐกิจจีนยังฟื้นตัวต่อเนื่อง ทั้งการบริโภคในประเทศและภาคการผลิตที่ยังสามารถขยายตัวได้ดี สนับสนุนการฟื้นตัวของตลาด โดยปัจจัยที่ต้องจับตามองคือความตึงเครียดระหว่างจีนกับสหรัฐฯ ที่ยังคงมีอยู่

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757