แล้วปี 2021 เราก็ได้เห็นความชัดเจนในมิติของเศรษฐกิจสีเขียวของโลก ของธนาคารกลางยุโรปหรืออีซีบีภายใต้การนำของ คริสติน ลาการ์ด ประธานอีซีบี

ธนาคารกลางยุโรปหรืออีซีบี กำลังจะเป็นธนาคารกลางแห่งแรกของโลกที่จะนำแนวคิด Green Economy มาประยุกต์ใช้กับการดำเนินนโยบายการเงินของธนาคารกลางให้คลอบคลุมถึงวัตถุประสงค์รักษ์โลก

แม้ความจริงแล้ว อีซีบีจะไม่ใช่ธนาคารกลางแห่งแรกที่ออกตัวศึกษาเรื่องนี้ โดยธนาคารกลางอังกฤษและญี่ปุ่นได้เริ่มศึกษาหัวข้อเศรษฐกิจสีเขียวมากว่า 3 ปีแล้ว ทว่าเป็นอีซีบีที่ประกาศไทม์ไลน์ว่าจะเริ่มทำอะไรต่อไปที่ดูเป็นรูปธรรมออกมาอย่างชัดเจนเรียบร้อยแล้ว โดยหนึ่งในกุญแจหลักของงานนี้ คือ การทดสอบภาวะวิกฤตของภาคเอกชนในเศรษฐกิจยุโรปทั้งบริษัทเอกชนกว่า 4 ล้านแห่งและสถาบันการเงินอีกกว่า 2 พันแห่งเข้าร่วมในโครงการทดสอบนี้

โดยที่อีซีบีเลือกวิธีการทำการทดสอบแบบ Bottom Up หรือจากข้างล่างหรือบริษัทต่าง ๆ ขึ้นมาหาข้างบนหรือเศรษฐกิจในภาพรวมเพื่อความสมบูรณ์แบบของการทดสอบ ทว่าก็ใช้วิธี Top Down หรือทดสอบจากข้างบนลงมาข้างล่าง เพื่อใช้ในการเปรียบเทียบด้วย

ก่อนที่จะมารู้จักแนวคิดเศรษฐกิจสีเขียว จะขอพาท่านผู้อ่านมารู้จักแนวคิดด้านการวัดความเสี่ยงด้านสิ่งแวดล้อมของโลก ซึ่งก็เป็นอีกหนึ่งโฟกัสของไบเดน ดังนี้

เริ่มจากคำว่า ความเสี่ยงด้านกายภาพ หรือ Physical Risks คือความเสี่ยงที่เกิดจากการปฏิสัมพันธ์ระหว่างอันตรายจากภาวะอากาศเปลี่ยนแปลงกับสภาพที่อ่อนแอของมนุษย์และระบบธรรมชาติ โดยใช้มาตรวัดความเสียหายในเชิงเศรษฐกิจและการเงินอันเนื่องมาจากความถี่และความรุนแรงที่เพิ่มขึ้นอันเนื่องมาจากเหตุการณ์ที่อากาศมีสภาพความแปรปรวนมากยิ่งขึ้น

รวมถึงผลกระทบจากความเปลี่ยนแปลงของรูปแบบของสภาพแวดล้อมทางธรรมชาติ อาทิ ระดับน้ำทะเลที่สูงขึ้นและการเปลี่ยนแปลงของระดับปริมาณน้ำฝน ซึ่งจะส่งผลต่อทั้งตราสารทางการเงินและอสังหาริมทรัพย์

มีการคาดการณ์กันว่า ยังมีความเสี่ยงและความเสียหายที่ยังไม่ได้มีการทำประกันไว้ถึงร้อยละ 70 อันเนื่องมาจากความเปลี่ยนแปลงของธรรมชาติทั้งทางตรงและทางอ้อม

ภายใต้บรรยากาศที่ทรัพยากรธรรมชาติที่อยู่ใต้ดิน อาทิ น้ำมันและก๊าซธรรมชาติ ถูกต่อต้านจากกลุ่ม Green ไม่ให้ถูกนำขึ้นมาใช้ เนื่องด้วยจะทำให้อุณหภูมิของโลกสูงขึ้น

ในส่วนของทรัพยากรธรรมชาติที่ไม่สามารถนำขึ้นมาใช้นี้ เรียกกันว่า Stranded Asset ซึ่งส่วนของสินทรัพย์นี้ แม้จะเป็นสินทรัพย์ในงบดุลของบริษัทที่เป็นเจ้าของสัมปทาน ทว่าไม่สามารถนำมาใช้ได้ จนบางส่วนจะด้อยค่าลง รวมถึงอาจกลายเป็นส่วน Liabilities เนื่องจากต้องเสียค่าใช้จ่ายในการทำลายซึ่งมีมูลค่าถึง 1-15 ล้านล้านดอลลาร์เลยทีเดียว โดยความเสี่ยงจากการเปลี่ยนแปลงนโยบาย หรือ Transition Risks คือความเสี่ยงที่เกิดจากการความเสียหายของเศรษฐกิจทุกอุตสาหกรรมจาก Stranded Asset

ทั้งนี้ หากเราไม่สนใจประเด็นปัญหาภาวะโลกร้อนหรือ Climate Change ในตอนนี้ โดยเห็นว่าจะสามารถมีเทคโนโลยีที่ทันสมัยในอนาคตอันใกล้ในการจัดการปัญหาโลกร้อน โดยยอมให้อุณหภูมิของโลกสูงขึ้นถึง 4 องศา หรือกรณี Business-as-usual ในกรณีนี้ จะมีระดับความเสี่ยง Physical Risk อยู่สูง ในขณะที่จะมีระดับความเสี่ยง Transition Risk ที่ต่ำ

ในทางกลับกัน หากเราเข้มกับปัญหาภาวะโลกร้อน จนยอมให้อุณหภูมิของโลกสูงขึ้นเพียง 1.5 องศา หรือกรณี Rapid Transition ในกรณีนี้ จะมีระดับความเสี่ยง Physical Risk อยู่ต่ำ ในขณะที่จะมีระดับความเสี่ยง Transition Risk ที่สูง โดยที่ไอเดียของผลกระทบจากการดำเนินนโยบายการเงินของอีซีบี จะส่งผลให้ Physical risk ลดลง ในขณะที่ Transition Risk สูงขึ้น

ทั้งนี้ ทางอีซีบีได้แบ่งเหตุการณ์ที่จะเกิดขึ้นในอนาคตออกเป็น 3 สถานการณ์ ได้แก่

1. สถานการณ์ที่โลกเราเดินทางเข้าสู่อนาคตแบบที่ไม่ได้ก่อความเสียหายต่อสิ่งแวดล้อม (Orderly transition) โดยที่นโยบายต่างๆของมนุษย์ที่พยายามช่วยโลกทำให้เป็นเช่นนั้น ทำให้ผลกระทบต่อโลกจากทั้ง Physical risk และ Transition risk ไม่ได้สูงมาก

2. สถานการณ์ที่มีการเปลี่ยนแปลงนโยบายเพื่อทำให้สิ่งแวดล้อมเราดีขึ้น ทว่าทำค่อนข้างช้ากว่าที่ควรจะเป็น (Disorderly transition with limited physical risk) ส่งผลให้ Physical risk และ Transition risk สูงขึ้นมาในระดับหนึ่ง

3. สถานการณ์ที่ไม่มีการทำนโยบายรักษ์โลกร้อนจากมนุษย์เราเลย (Hot house World with extreme physical risk) ซึ่งจะทำให้ก่อให้เกิดความเสียหายต่อความเสี่ยงด้านกายภาพจากสิ่งแวดล้อมที่เสื่อมโทรมลงอย่างเต็มที่ โดยที่ Transition Risk มีน้อยมาก

สำหรับผลการศึกษาเบื้องต้น ปรากฏว่า สถานการณ์ Orderly transition เป็นเส้นทางที่ก่อให้เกิดผลดีต่อภาพรวมของเศรษฐกิจยุโรปมากที่สุด แม้ว่าในช่วงแรกแม้จะมีต้นทุนที่สูงขึ้นผ่านการเกิดการล้มหายไปของบริษัทที่เน้นพลังงานแบบใช้คาร์บอน ทว่าผลประโยชน์ที่สูงขึ้นในเวลาต่อมาและระยะยาวในรูปของความมีประสิทธิภาพในการใช้พลังงานสะอาดและเทคโนโลยีใหม่ๆ ที่เป็นผลดีต่อสิ่งแวดล้อม ก่อให้เกิดต้นทุนที่ลดลงของบริษัทต่างๆในยุโรป หรือกล่าวอีกนัยหนึ่ง คือ การรับเอาเทคโนโลยีสีเขียวก่อให้เกิดต้นทุนที่น้อยกว่าประโยชน์ที่ได้รับในระยะยาว อีกทั้งยังสร้างภาพลักษณ์ความน่าเชื่อถือให้กับบริษัทอีกด้วย

สำหรับกรณีที่ผลลัพธ์ออกเลวร้ายที่สุด คือ สถานการณ์ Hot house World โดยจะทำให้เกิดภัยพิบัติทางธรรมชาติที่รุนแรงและเกิดขึ้นบ่อยครั้งในอนาคต โดยบริษัทที่อยู่ในภูมิภาคซึ่งมีพื้นที่ใกล้กับแหล่งที่มีความเสี่ยงที่จะเกิดภัยธรรมชาติ จะมีความเสียหายจาก Physical risks โดยเฉพาะอย่างยิ่งในระยะยาว นอกจากนี้ ยังทำให้ค่าพรีเมี่ยมของการประกันภัยสูงขึ้น ส่งผลให้กำไรลดลงอีกด้วย

ท้ายสุด ในกรณี Disorderly transition จะมีต้นทุนการดำเนินการนโยบายสีเขียวสูงแบบ Orderly transition ทว่าในระยะยาวต้นทุนยังต่ำกว่าสถานการณ์ Hot house scenario ที่มีความเสียหายจาก Physical risks สูงมาก โดยเฉพาะอย่างยิ่งในระยะยาว

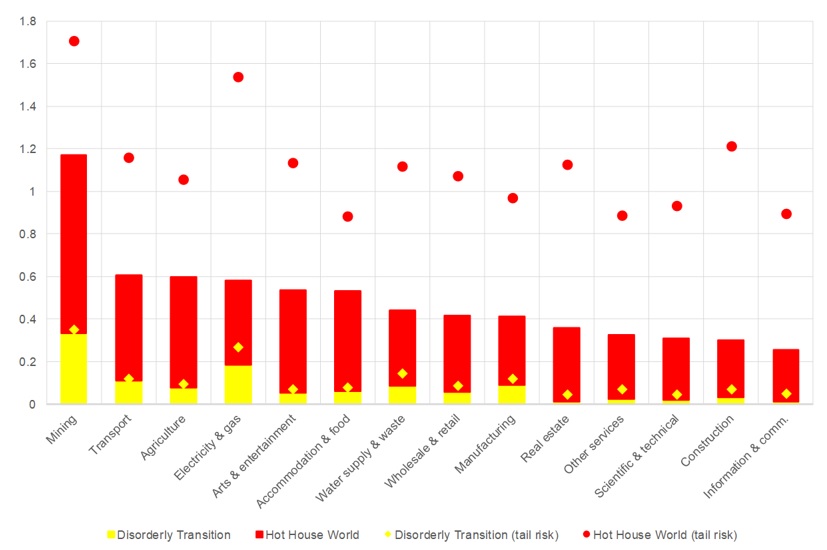

ผลการศึกษาในเซกเตอร์เศรษฐกิจต่าง ๆ ปรากฏ ดังรูป จะพบว่าโอกาสที่จะบริษัทล้มละลาย (PD) ในอีก 30 ปีข้างหน้า แบบทั่วไป และแบบ Tail-Risk ของสถานการณ์ Disorderly transition จะต่ำกว่ากรณี Hot house World

ทั้งนี้ การเพิ่มขึ้นของ PD ในกรณี Hot house world จะชัดเจนในเซกเตอร์ด้านบันเทิง ทรัพยากรน้ำ ขยะ และอสังหาริมทรัพย์ นอกจากนี้ การเพิ่มขึ้นของ PD ในกรณี disorderly transition จะชัดเจนมากในเซกเตอร์ที่ก่อให้เกิดมลพิษ อาทิ เหมืองแร่ ไฟฟ้า และ ขนส่ง โดยเซกเตอร์ที่ได้รับผลกระทบรุนแรงจะมีค่า PD สูงกว่าเฉลี่ยถึง 4 เท่า

รูปแสดง ค่า PD ที่สูงขึ้นจาก สถานการณ์ Disorderly transition และ Hot house World ที่มา: ECB calculations

สำหรับขั้นตอนถัดไป ทางอีซีบีจะวิเคราะห์ลงรายละเอียดของแต่ละบริษัทถึงผลกระทบจากความเสี่ยงต่าง ๆ ที่กล่าวไว้ข้างต้น

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/652890