แม้ว่าเราจะไม่สามารถทำให้ความเสี่ยงในการลงทุนลดลงไปเหลือศูนย์ได้ แต่ผมเชื่อว่าเราสามารถทำให้ความเสี่ยงเบาบางลงได้ด้วยความรู้และความเข้าใจที่เรามี ในวันนี้เราจะลองมาพูดถึงประเภทของความเสี่ยงหลักๆในการลงทุนที่นักเล่นหุ้นต้องเจอและวิธีการที่จะช่วยทุเลาความรุนแรงของมันดูบ้างครับ

ความเสี่ยงที่นักเล่นหุ้นทั่วๆไปต้องเจอ

ความเสี่ยงในการลงทุนที่ผมคิดว่านักลงทุนรายย่อยๆทั่วไปในตลาดต้องเจอะเจออยู่ทุกวัน (เท่าที่คิดออกเพราะมีหลายสำนักยิบย่อยต่างกันไป) รวมถึง Solution ที่จะช่วยให้เรารอดตายจากความน่ากลัวของระบบทุนนิยมในตลาดหุ้น ใครมีไอเดียช่วยกันเสริมก็ Comment เพิ่มเติมไว้ได้เลยไม่มีปัญหาครับ

ตามความเชื่อมาตรฐานของคนส่วนใหญ่นั้น เรามักที่จะจัดประเภทของความเสี่ยงในการลงทุนเอาไว้ 2 ประเภทใหญ่ๆ นั่นก็คือ ความเสี่ยงที่เป็นระบบ (Systematic Risk) และความเสี่ยงที่ไม่เป็นระบบ (Unsystemetic Risk)

ความเสี่ยงที่เป็นผลมาจากทั้งระบบ (Systematic Risk หรือ Market Risk)

ความเสี่ยงประเภทนี้เป็นความเสี่ยงประเภทโปรเหมาๆ โดนทีก็โดนกันทั้งตลาดหุ้น มักเกิดขึ้นจากปัจจัย “มหภาค” (Macro Factors) ซึ่งส่งผลให้เกิดผลกระทบต่ออัตราผลตอบแทนของหลักทรัพย์โดยรวม ตัวอย่างของความเสี่ยงจำพวกนี้ก็เช่น

- ความเสี่ยงจากอัตราดอกเบี้ย (Interest Rate Risk)

- ความเสี่ยงจากการเมือง (Political Risk)

- ความเสี่ยงจากสภาวะตลาด (Market Risk)

- ความเสี่ยงจากสภาวะการณ์ที่ไม่คาดคิด (Event Risk)

โดยที่ในเชิงวิชาการทั่วๆไปนั้น ว่ากันว่าความเสี่ยงประเภทนี้เป็นความเสี่ยงที่เราไม่สามารถควบคุมและทำให้หมดไปหรือบรรเทาลงได้ (เพราะการกระจายความเสี่ยงจะไม่มีผลต่อความเสี่ยงจำพวกนี้) มันจึงเป็นความเสี่ยงที่นักลงทุนทุกคนจำยอมต้องแบกรับเอาไว้

… อย่างไรก็ตาม สำหรับคนที่เป็นนักเก็งกำไรแล้ว ในความคิดของผมพวกเรามีเครื่องมือที่ทรงพลังที่สุดอย่างหนึ่งในการจัดการกับมันอยู่ (หรืออย่างน้อยก็บรรเทาลงไป) นั่นก็คือการ “ตัดขาดทุน” เพื่อหยุดความเสียหายที่จะเกิดขึ้นก่อนมันจะลามไปทั้งพอร์ทนั่นเอง นี่เป็นสิ่งที่นักลงทุนหลายๆคนอาจไม่เห็นด้วย เพราะพวกเขามักมองว่ามันอาจทำให้เขาต้องสูญเสียโอกาสได้กำไรไปหากมันวิ่งกลับขึ้นมาหรือแม้กระทั่งเจ็บปวดเกินกว่าที่จะทำมัน อย่างไรก็ตาม นี่ก็เป็นเครื่องมือไม่กี่อย่างสำหรับนักเล่นหุ้นทั่วๆไปในการที่จะเอาตัวรอดอย่างง่ายดายที่สุดเมื่อตลาดขาลงครั้งใหญ่มาถึง (เช่นวิกฤติต้มยำกุ้งหรือแฮมเบอร์เกอร์ที่ผ่านมา) โดยที่จะทำให้พวกเราไม่ต้องแบกรับ Drawdown หรือ แผลขนาดใหญ่ ที่ไม่รู้ว่าเมื่อไหร่จะปิดลงให้เสียทั้งเงินทองและสุขภาพจิตไป

ความเสี่ยงที่ไม่เป็นระบบ (Unsystematic Risk)

ความเสี่ยงประเภทที่สองนี้เป็นความเสี่ยงประเภทแบบตัวใครตัวมัน ต่างกรรมต่างวาระ มักเกิดขึ้นจากปัจจัย “จุลภาค” (Micro Factors) จะกระทบกับหลักทรัพย์เป็นตัวๆหรือเป็นกลุ่มๆไป ยกตัวอย่างเช่น

- ความเสี่ยงในการดำเนินธุรกิจ (Bussines Risk)

- ความเสี่ยงทางอุตสาหกรรม (Industry or Sector Risk)

- ความเสี่ยงจากสภาพคล่องของหลักทรัพย์ (Liquidity Risk)

- ความเสี่ยงจากสมคบคิดในตลาดหรือการปั่นหุ้น (Stock Manipulation Risk)

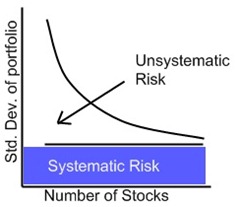

ซึ่งสำหรับความเสี่ยงจำพวกนี้นั้นในเชิงวิชาการโดยทั่วไปแล้วจะสามารถขจัดไปได้ด้วยการ “กระจายความเสี่ยงอย่างเหมาะสม” (Diversification) โดยที่เราเชื่อกันว่าหากเรากระจายการลงทุนในหลักทรัพย์ต่างๆในจำนวนที่มากขึ้นนั้น (ราว 15 ตัวขึ้นไป) ความเสี่ยงที่ไม่เป็นระบบ (Unsystematic Risk) จะลดต่ำลงไปตามลำดับเนื่องจากความเสี่ยงของหลักทรัพย์แต่ละอย่างจะชดเชยกันไปเองจนทำให้ความเสี่ยงโดยรวมของทั้งพอร์ทนั้งลดลงไปจนเหลือแต่ความเสี่ยงที่เป็นระบบหรือ Systemtatic Risk เสียเป็นส่วนใหญ่

ภาพแสดงให้เห็นถึงความสัมพันธ์ระหว่างจำนวนหุ้นและความผันผวนของ Portfolio ซึ่งจะลดลงไปได้ถึงระดับหนึ่งแต่จะยังคงได้รับผลกระทบของความเสี่ยงจาก Systematic Risk อยู่

สำหรับในความเห็นของผมนั้น ถึงแม้ว่าการกระจายความเสี่ยงจะเป็นสิ่งที่มีทั้งคนเห็นด้วยและไม่เห็นด้วย แต่ผมก็ยังคงเชื่อว่า (จากทั้งผลทดสอบส่วนตัวและประสบการณ์ในการเล่นหุ้นที่ผ่านมา) การกระจายความเสี่ยงยังคงเป็นสิ่งจำเป็นอยู่เสมอ และนั่นคือเหตุผลที่ว่าทำไมผมจึงมักแนะนำให้เล่นหุ้นเป็นพอร์ทหรือเก็งกำไรแบบ Portfolio Trading อยู่เสมอ เนื่องจากมันจะช่วยชดเชยความเสียหายจากความผิดพลาดในการวิเคราะห์หุ้นของเราหรือแม้แต่อุบัติเหตุไม่คาดฝันกับหุ้นบางตัวที่เราถืออยู่ได้เป็นอย่างดี

อย่างไรก็ตาม เราคงจะเห็นกันได้ว่าคำแนะนำเชิงวิชาการเหล่านี้มักจะพูดถึงในบริบทของการลงทุนในระยะยาวเสียเป็นส่วนใหญ่ ซึ่งสำหรับนักเก็งกำไรแล้วการตัดขาดทุน, การมีบริหารเงินทุน (Money Management), การคัดสรรกลุ่มของหลักทรัพย์ที่จะใช้ในการลงทุน หรือแม้แต่การกำหนดจุดซื้อ-ขายหุ้นที่ดีก็ยังสามารถที่จะช่วยในการขจัดความเสี่ยงเหล่านี้ให้ลดลงไปได้เป็นอย่างดีเช่นกัน

ความเสี่ยงที่นักลงทุนส่วนใหญ่มักหลงลืม

หลังจากที่ได้พูดถึงความเสี่ยงตามมาตรฐานหลักๆ 2 ประเภทไปแล้วผมจะขอพูดถึงความเสี่ยงในแง่ของการเล่นหุ้นหรือการลงทุนแบบส่วนตัวที่ไม่ค่อยเห็นใครจะพูดถึงสักเท่าไหร่กันสักหน่อย คิดว่าน่าจะมีประโยชน์กับทุกๆคนครับ

ความเสี่ยงที่ระบบการลงทุนของเราจะตายลงไป (System Death)

ความเสี่ยงประเภทนี้อาจเกิดได้จากทั้งสาเหตุที่แนวคิดหรือระบบการลงทุนของเรานั้นไม่มีประสิทธิภาพเพียงพออย่างแท้จริง (ไม่สามารถที่จะทำกำไรในระยะยาวได้) หรืออาจเกิดจากการที่สภาวะของตลาดที่เราสร้างระบบการลงทุนขึ้นมานั้นเปลี่ยนแปลงไปอย่างมากก็เป็นได้ ผมคิดว่านี่เป็นความเสี่ยงที่ทุกคนควรต้องคำนึงถึงและประเมิณผลตามระยะเวลาที่เหมาะสมของระบบอยู่เสมอ อย่าได้คิดว่าระบบการลงทุนใดๆของเราจะต้องอยู่ยงคงกระพัน เพราะผลตอบแทนในอดีตไม่ได้เป็นหลักประกันได้อย่างแน่นอนว่ามันยังจะคงให้ผลตอบแทนที่ดีอย่างเดิมได้ในอนาคตตลอดไป การมีระบบการลงทุนที่เรียบง่าย, การใช้ระบบการลงทุนที่มีความสัมพันธ์ในทางตรงกันข้ามร่วมกันในการลงทุน (Uncorrelated), การมีระบบการลงทุนที่มีประสิทธิภาพสำรองเอาไว้หลายๆระบบ หรือแม้แต่การมีจุดหยุดระบบการลงทุน (System Stop) คือหนึ่งในทางเลือกที่จะช่วยให้คุณบรรเทาความเสี่ยงที่ระบบอาจจะตายลงไปได้ในวันใดวันหนึ่ง

ความเสี่ยงจากสภาพแวดล้อมในการดำเนินการลงทุน/เล่นหุ้น (Operational Risk)

ความเสี่ยงตรงนี้มักเป็นความเสี่ยงที่ใกล้แค่เพียงเอื้อมมือแต่มักมีอะไรบังตาให้เรามองไม่เห็นและมันมักจะอยู่รอบตัวของเราเอง ยกตัวอย่างเช่น

- สภาพครอบครัวเพื่อนฝูงหรือสภาพที่ทำงานที่อาจไม่เอื้ออำนวยต่อการลงทุน

- เครื่องคอมพิวเตอร์ที่ใช้ในการซื้อขายหุ้น, ทดสอบระบบการลงทุน หรือเก็บข้อมูลในการลงทุนต่างๆ

- ระบบการติดต่อสื่อสารในการซื้อขายหุ้น ไม่ว่าจะเป็นการเดินทางไปยังโบรคเกอร์, โทรศัพท์ที่อาจไม่สามารถติดต่อได้ หรือ ระบบการซื้อขายทาง Internet ที่อาจล่มอยู่บ่อยๆ

ความจริงแล้วผมเชื่อว่ายังมีความเสี่ยงประเภทนี้อีกหลายข้อที่เกิดกว่าผมจะจินตนาการได้ครบ ซึ่งถึงแม้ว่ามันอาจดูเป็นเรื่องเล็กน้อยไม่สลักสำคัญเท่าไหร่ในตอนที่ทุกอย่างเดินไปได้ด้วยดี แต่เมื่อมีอะไรเกิดขัดข้องขึ้นมาแล้วล่ะก็ มันก็อาจเป็นหายนะของการลงทุนของเราเลยก็ได้ จำไว้เสมอว่าระบบการลงทุนนั้นไม่ได้อยู่เพียงแค่ในหน้าจอคอมพิวเตอร์หรือในหนังสือ แต่อยู่รอบๆตัวของเราทั้งหมดต่างหาก เราจึงควรที่จะต้องพยายามนึกและวางแผนสำรองไว้ล่วงหน้าในกรณีฉุกเฉินเอาไว้อยู่เสมอ

ความเสี่ยงจากตัวของเราเอง (Human Risk – It’s me)

สำหรับผมแล้วนี่ถือเป็นความเสี่ยงที่ผมถือว่าเป็นความเสี่ยงที่ยิ่งใหญ่ที่สุดในการลงทุนเลยก็ว่าได้!! นั่นก็เพราะคนส่วนใหญ่นั้นมักที่จะมองเห็นหรือรู้จักจุดอ่อนภายนอกมากกว่าภายในจิตใจตนเองแทบทั้งนั้น (รวมถึงผมด้วย ฮาาา) ผมยังเชื่อว่าเมื่อพูดถึงเรื่องการลงทุนแล้วศัตรูที่อันตรายที่สุดก็ยังคงอยู่ในตัวของเราอยู่เสมอ พวกมันอาจเป็นไปได้จากทั้งทาง

- สภาพร่างกายที่ไม่สมบูรณ์

- สติสัมปชัญญะที่ทำให้เกิด Human error ในการสั่งซื้อขาย

- การขาดความรู้ความเข้าใจในหลักการ/ระบบการลงทุนที่เราใช้

- สภาพจิตใจและทัศนคติที่เป็นอุปสรรคจากหลักการลงทุนที่ดีไป

ความเสี่ยงประเภทนี้อาจไม่สามารถแก้ได้เพียงข้ามวันข้ามคืนและไม่สามารถที่จะใช้เงินซื้อได้ หนักกว่านั้นอาจจะให้ใครมาสอนก็ไม่ได้ด้วย >_< มันเป็นสิ่งที่ต้องค่อยๆถูกบ่มเพาะไปตามกาลเวลาและเหยียบย่ำประสบการณ์ความเจ็บปวดด้วยตนเองไปเรื่อยๆ ความอุตสาหะพยายามและความปราถนาอันแรงกล้าที่จะประสบความสำเร็จในโลกแห่งการลงทุนอาจเป็นเพียงหนทางเดียวที่จะช่วยให้คุณขจัดความเสี่ยงประเภทนี้ลงไปก็เป็นได้!

แล้วคุณคิดว่าความเสี่ยงที่น่ากลัวที่สุดในการเล่นหุ้นของคุณคืออะไร?