สัปดาห์ที่ผ่านมาประเด็น Bond Yield พุ่งกลายเป็นสิ่งที่ตลาดให้ความสนใจกันอย่างล้นหลาม ในความเป็นจริงเรื่องการพุ่งขึ้นอย่างร้อนแรงของ Bond Yield นั้นไม่ใช่เรื่องใหม่แต่อย่างใด ผมเองก็มีการเขียนไปก่อนล่วงหน้า 2 สัปดาห์ ในหัวข้อ “Reflation โลกต้องยอมสยบเมื่อเงินเฟ้อเร่งตัว” ก่อนที่ตามจะมาสนใจกันจริงจังในช่วงไม่กี่วันที่ผ่านมา

ล่าสุดกระแสการขึ้นของ Bond yield ดูเหมือนจะลดความร้อนแรงลงก่อนหน้านี้ หลังบรรดาเทรดเดอร์ทยอยปิดสถานะ Short Bond กันเพื่อรอดูท่าทีของประธาน Fed เจอโรม พาวเวล ซึ่งมีกำหนดการให้สัมภาษณ์สภาวะเศรษฐกิจกับ Wall Street Journal ในวันพฤหัสบดีที่ 4 มี.ค.64 ที่ผ่านมา โดยมีความคาดหวังว่าประธาน Fed จะส่งสัญญาณการใช้นโยบายการเงินผ่อนคลายเพิ่มเติม ซึ่งผมมองว่าเป็นจุดที่ควรต้องระวัง เพราะล่าสุดเจอโรม พาวเวล เลือกที่จะไม่ส่งสัญญาณใด ๆ และยืนยันว่าเครื่องมือที่ใช้อยู่ปัจจุบันเพียงพอแล้ว ในเมื่อขาใหญ่ไม่ส่งสัญญาณซื้อมากไปกว่าเดิมบรรดาเทรดเดอร์ก็จะหันกลับมาลุย Short Bond กันอีกรอบและแน่นอนว่า Bond yield ก็จะพุ่งขึ้นอีกครั้งเช่นกัน

ท่าทีของ Fed เป็นสิ่งที่ตลาดกำลังให้ความสนใจกันอย่างหนัก จากเดิมที่เคยเชื่อว่าการใช้นโยบายการเงินผ่อนคลายของ Fed จะชนะทุกสิ่งและเป็นทุกอย่างของสินทรัพย์เสี่ยง แต่ตอนนี้ดูเหมือนความเชื่อนั้นจะเริ่มสั่นคลอนและไม่ง่ายเหมือนอย่างที่ใคร ๆ คิดกัน เมื่อค่า Forward Inflation Expectation (ค่าเฉลี่ยคาดการณ์เงินเฟ้อระยะยาว) และ Break-even Inflation 10 year มีระดับต่ำกว่า Break-even Inflation 5 year สะท้อนว่าตลาดมอง Fed จะใช้ QE และดอกเบี้ยต่ำต่อไปอีกแค่ช่วงระยะสั้นเท่านั้น ในระยะยาวตลาดเริ่มมีความกังวลว่าเศรษฐกิจจะชะลอและเงินเฟ้อจะลงต่ำอีกครั้ง

ภาพของ Bond Yield และ Real Yield ที่มีแนวโน้มจะพุ่งขึ้นอีกรอบ และ Break-even Inflation 5 year ที่เตรียมขึ้นกันอีก คาดว่าจะมีเพดานจำกัด เพราะจะเกิดการติดกับดัก ความคาดหวัง Stimulus Package ที่กำลังอยู่ในการพิจารณาของสภาคองเกรส ซึ่งคาดว่าสภาฯ จะมีการอนุมัติวงเงินระหว่าง 1.5-1.9 ล้านล้านเหรียญภายในปลายเดือน มี.ค. 64 ซึ่งวงเงินดังกล่าวส่วนใหญ่เป็นรายการใช้จ่ายทีเดียวจบ เงินเฟ้อที่ตลาดคาดว่าจะเร่งตัวจึงจะ peak สุดแค่ในไตรมาส 2 ของปี

แรงกดดันจาก Bond yield ที่จะมากระทบต่อตลาดหุ้นทั่วโลก กลุ่มหุ้นที่มี Valuation สูงจะมีความอ่อนไหวต่อการพุ่งขึ้นของ Bond yield มากที่สุด ในยามที่ดอกเบี้ยเป็นขาขึ้น อัตราผลตอบแทนที่คาดหวังจะปรับเพิ่มขึ้น กดดันต่อการประเมินมูลค่าพื้นฐาน ทั้งในส่วนของการประเมิน P/E การใช้วิธี dividend discount model และ discount cashflow model อย่างไรก็ตามภายใต้กระแสการขึ้นของ Bond yield ก็มีกลุ่มที่ได้ประโยชน์ อย่างกลุ่มพลังงาน ปิโตรเคมี ธนาคารฯ การเงิน และกลุ่มหุ้นที่เกี่ยวข้องกับการอุปโภคบริโภค

เมื่อพูดถึงกลุ่มหุ้นที่เกี่ยวข้องกับการอุปโภคบริโภคใน SET Index นั้น ดูเหมือนจะไม่ค่อยน่าสนใจเท่าไหร่นัก เพราะเป็นกลุ่มที่ได้รับผลกระทบจากเรื่อง covid-19 หนักหนาสาหัสที่สุด ดูได้จากผลประกอบการปี 2563 กลุ่มค้าปลีกหดตัวรุนแรงกว่า 21% กำลังซื้อในประเทศหดหาย ความเชื่อมั่นผู้บริโภคตกต่ำ และดูเหมือนว่าจะไม่สามารถฟื้นตัวได้ในเร็ว ๆ วันนี้

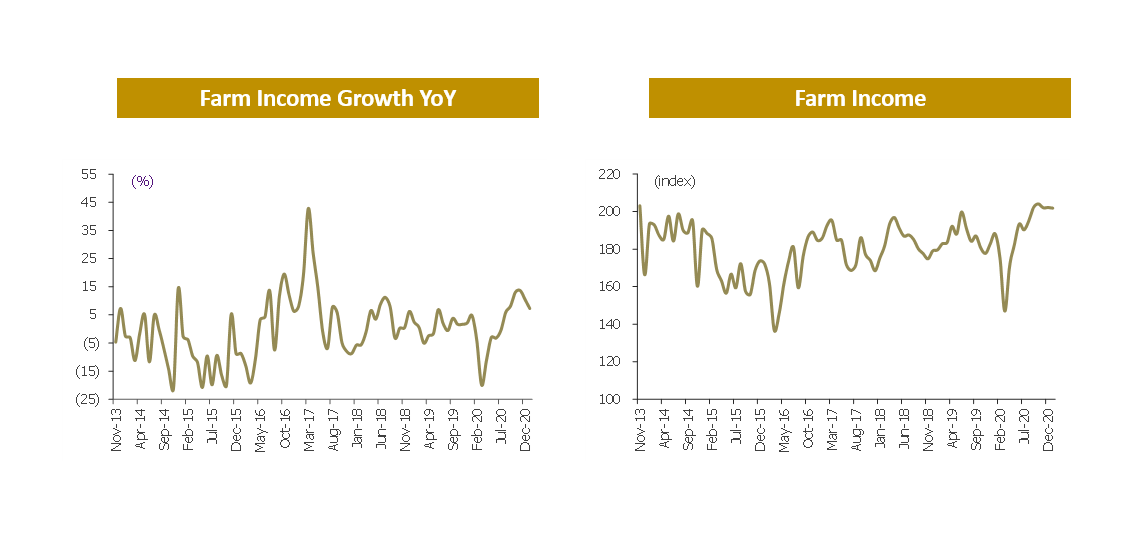

อย่างไรก็ตามสิ่งที่ตลาดมองข้ามมาตลอดตอนนี้กลับดูน่าสนใจมากขึ้น เมื่อสัญญาณกำลังซื้อเล็ก ๆ เริ่มฟื้นตัวขึ้นมาแล้ว นั่นคือรายได้ภาคเกษตรที่ขยายตัวเพิ่มขึ้นมา 6 เดือนติดต่อกัน แม้ว่าเดือน ม.ค.64 จะเห็นอัตราการขยายตัวที่ชะลอลงบ้าง แต่แนวโน้มหลักคือฟื้นตัวมาอย่างชัดเจน ยังไม่นับสัญญาณทางเศรษฐกิจอื่น ๆ ที่เริ่มสะท้อนถึงกำลังซื้อที่ดีขึ้น ทั้งหมดน่าจะส่งผลโดยตรงต่อกลุ่มค้าปลีก ผลประกอบการในปี 2564 มีโอกาสที่จะฟื้นตัวจากฐานที่ต่ำในปี 2563 สูง ซึ่งในกลุ่มค้าปลีก ก็ยังมีหุ้นที่ยังมี Valuation ที่ต่ำเกินไป เมื่อเทียบกับศักยภาพการแข่งขันที่แข็งแกร่ง

ประกิต สิริวัฒนเกตุ

ที่มาบทความ: https://www.facebook.com/prakitsiriwattanaket/posts/3012218932340699