ลงทะลวงไส้จริง ๆ ทองคำดิ่งจาก 1,810 เหรียญสู่ 1,680 เหรียญต่อทรอยออนซ์ หรือ -7.2% ภายในระเวลาเพียงแค่ 2 วันทำการ (6-9 ส.ค.64) ยังดีที่มีการฟื้นตัวขึ้นมาจนทรงตัวอยู่ที่ระดับ 1,730 เหรียญต่อทรอยออนซ์

ทองคำพลิกคว่ำหนักหลังจากที่มีการรายงานตัวเลขการจ้างงานนอกภาคเกษตรเพิ่มขึ้นกว่า 9.4 แสนตำแหน่ง มากกว่าที่ตลาดคาดว่าจะเพิ่มขึ้นราว 8.7 แสนตำแหน่ง และการรายงานอัตราว่างงานที่ลดต่ำเหลือเพียง 5.4% ดีกว่าที่ตลาดว่าจะอยู่ที่ 5.7%

ตัวเลขการจ้างงานที่แข็งแกร่งเกินกว่าตลาดคาดกลายเป็นปัจจัยตอกย้ำคำพูดรองประธานธนาคารกลางสหรัฐ Richard Clarida ซึ่งมีอิทธิพลเป็นอันดับ 3 รองจาก Jerome Powell ประธานธนาคารกลางสหรัฐ และ John William ประธานสาขานิวยอร์ก โดย Richard Clarida ได้ให้สัมภาษณ์ไว้เมื่อ 4 ส.ค. ว่า เศรษฐกิจสหรัฐมีแนวโน้มที่จะบรรลุเป้าหมายด้านการจ้างงานและเงินเฟ้อของเฟดภายในปลายปีหน้า ซึ่งจะทำให้เฟดปรับขึ้นอัตราดอกเบี้ยในปี 2023 และ หากการคาดการณ์เป็นจริง คาดว่า Fed จะประกาศปรับลดวงเงินในการซื้อพันธบัตรภายในปีนี้

ความน่าจะเป็นในการปรับขึ้นดอกเบี้ยครั้งแรกของ Fed ใน ธ.ค. ปี 2023 จาก 0-0.25% เป็น 0.25-0.50% ปรับพุ่งขึ้นเหนือกว่า 50% สู่ 85% บ่งบอกว่าตลาดเชื่อค่อนข้างแน่แล้วว่า Fed มีโอกาสที่จะขึ้นดอกเบี้ยเร็วตั้งแต่ปลายปี 2023 ผลกระทบจากความเชื่อนี้ทำให้ US Dollar Index พุ่งพรวดจาก 92.25 สู่ 93 และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐปรับเพิ่มขึ้น 18.5 bps สู่ 1.318% (ระหว่าง 6-9 ส.ค.) ขณะที่การคาดการณ์เงินไม่ได้มีการปรับเพิ่มขึ้นมากนัก จึงทำให้อัตราดอกเบี้ยที่แท้จริง 10 ปีของสหรัฐพลิกจาก -1.2 สู่ -1.06

อัตราดอกเบี้ยที่แท้จริงฟื้นตัวแรงพร้อม ๆ กับการแข็งค่าของ US Dollar ได้กลายเป็นสาเหตุหลักที่ทำให้เกิดการถล่มขายทองคำอย่างรุนแรง และไม่ใช่แค่ทองคำที่ถูกเทขาย บรรดาโลหะมีค่าอย่าง เงิน นิกเกิล และทองแดง ล้วนปรับร่วงรุนแรงไม่แพ้กัน

การเติบโตทางเศรษฐกิจกำลังเร่งตัว โดยเฉพาะเศรษฐกิจสหรัฐฯ ที่กำลังขึ้นสู่จุดพีค สะท้อนออกมาที่ความแข็งแกร่งของตลาดแรงงาน แม้ว่ากำลังเผชิญกับการแพร่ระบาดของโควิดสายพันธ์เดลต้า ตลอดจนผลกระทบจากการสภาวะอุปทานขาดแคลน การ Lockdown ในหลายเมืองหลายประเทศที่เป็นห่วงโซ่อุปทานของโลก จะทำให้ภาคธุรกิจเร่งสะสมสต็อก วัตถุดิบขาดแคลน และเงินเฟ้อจะพุ่งอีกครั้ง ซึ่งอาจทำให้เกิดเหตุการณ์ที่เป็นไปได้ดังนี้

1. ข้อมูลเศรษฐกิจของสหรัฐฯ ที่ขยายตัวดีมากจนทำให้ Fed ต้องเดินหน้าประกาศแผนลดขนาด QE ตามที่ตลาดคาด (ภายในการประชุม FOMC ก.ย.64 นี้) US Dollar จะเร่งตัวแข็งค่าเร็วมากขึ้น และอัตราผลตอบแทนพันธบัตรของสหรัฐฯ ซึ่งปัจจุบันอยู่ต่ำมากจะทะยานขึ้นรับกับการคาดการณ์ว่า Fed จะขึ้นดอกเบี้ยเร็ว ซึ่งหากเป็นไปตามนี้จะเป็นสถานการณ์ที่แย่ที่สุดสำหรับทองคำ แต่เป็นบวกต่อกลุ่มหุ้นวัฐจักร การเงิน ธนาคาร ของกลุ่มประเทศพัฒนาแล้วอย่างสหรัฐฯ และยุโรป จะเคลื่อนไหวดีกว่ากลุ่มประเทศเกิดใหม่ Emerging Market ที่หลาย ๆ ประเทศยังไม่สามารถคุมการแพร่ระบาดได้

2. ข้อมูลเศรษฐกิจยังไม่ดีมากพอ และ Fed ยังคงระมัดระวังการส่งสัญญาณการลด QE ทั้งการประชุมที่ Jackson Hole และ FOMC Meeting ใน ส.ค. และ ก.ย. นี้ อัตราผลตอบแทนพันธบัตรจะลดความร้อนแรงลง ขณะที่การคาดการณ์เงินเฟ้อยังคงปรับพุ่งขึ้น จากสภาวะอุปทานขาดแคลน ทำให้อัตราดอกเบี้ยที่แท้จริงหักหัวลงอีกครั้ง ซึ่งกรณีนี้จะเป็นบวกต่อราคาทองคำ อย่างไรก็ตามการที่สภาคองเกรสผ่านกฎหมายงบประมาณในการลงทุนโครงสร้างพื้นฐาน รวมไปถึงการเร่งใช้นโยบายการคลังของรัฐบาลสหรัฐฯ ทั้งหมดจะเป็นตัวค้ำไม่ให้อัตราผลตอบแทนพันธบัตรปรับลงมากนัก

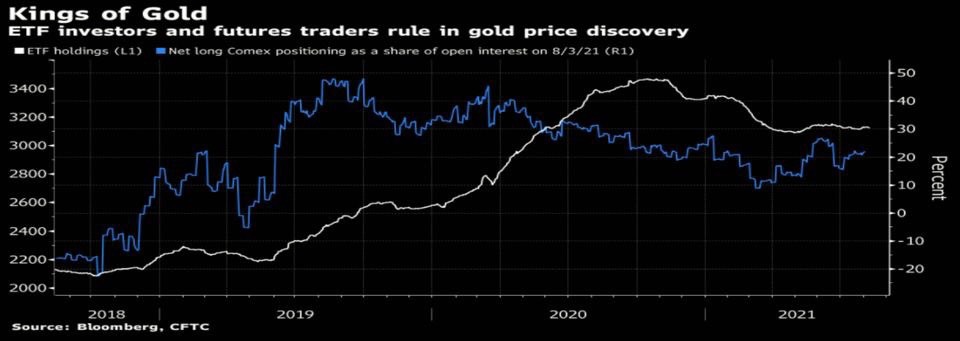

จากการประเมิน 2 แนวทางข้างต้น จะพบว่าทองคำกำลังอยู่ในช่วงชี้เป็นชี้ตาย ไม่ดีสุด (กรณีที่ Fed ไม่รีบส่งสัญญาณลด QE) ก็แย่สุดไปเลย (Fed ตัดสินใจส่งสัญญาณลด QE) สภาวะเช่นนี้จัดว่ายากมากในการลงทุน ดังจะเห็นจากระดับการ Net Long Position ของ บรรดา Trader ในสหรัฐฯ และการถือครองทองคำของ ETF ต่าง ๆ ยังไม่ได้มีการปรับลดมากนัก เรียกได้ว่านิ่ง บ่งบอกว่านักลงทุนก็ไม่รู้ต้องทำตัวยังไง ทำได้ก็แค่รอท่าทีที่ชัดเจนของ Fed ทั้งจากการประชุม Jackson Hole และ FOMC Meeting ใน ส.ค. และ ก.ย. นี้

ทองคำจะพลิกฟื้นหรือลงหนักต่อ อีกไม่ถึงเดือนก็จะมีคำตอบแล้ว

ประกิต สิริวัฒนเกตุ

กรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน เมอร์ชั่นพาร์ทเนอร์ จำกัด