Update: ปัจจุบันกองทุน LTF ไม่สามารถใช้ลดหย่อนภาษีได้ โดยเปลี่ยนไปใช้กองทุน SSF แทน และตอนนี้นักลงทุนสามารถซื้อกองทุน SSF-RMF กับ FINNOMENA ได้แล้ว อ่านรายละเอียดเพิ่มเติมและเริ่มต้นลงทุนได้ที่

https://finno.me/tax-saving-fund1452

สวัสดีครับ กลับมาพบกับผม TAXBugnoms อีกครั้งกับบทความภาคต่อของ LTF และ RMF ที่เขียนให้เบ็ดเสร็จใน Finnomena กันอีกแล้วครับผม ตอนนี้ก็เป็นตอนที่ 4 แล้ว หลังจากที่เราได้เข้าใจหลักเกณฑ์กันไปสำหรับส่วนของ LTF แล้ว ในตอนนี้จะมาถึงเรื่องของ RMF กันบ้างแล้วครับ

อย่างที่เคยเล่าให้ฟังครับว่า กูรูการเงินทั้งหลายมักจะบอกว่า “การวางแผนการเงินที่สำคัญที่สุด คือ การวางแผนเกษียณ” และถ้าถามต่อไปว่ามีวิธีไหนบ้างไหมที่สามารถจะวางแผนเกษียณและสามารถประหยัดภาษีได้ไปพร้อมๆกัน ผมเชื่อว่าหลายๆคนต้องกำลังนึกถึง กองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF นี่แหละครับ

มาถึงตรงนี ใครหลายคนก็เถียงขึ้นมาได้ว่า LTF ก็สามารถใช้วางแผนเกษียณเหมือนกันนะ ถ้าหากเราไม่ขาย ใช่แล้วครับ! ไม่ว่าจะเครื่องมือแบบไหน เราสามารถใช้วางแผนเกษียณได้ทั้งนั้นแหละครับผม (อย่าให้เห็นใครขาย LTF ทันทีที่ครบกำหนดนะ ชิส์)

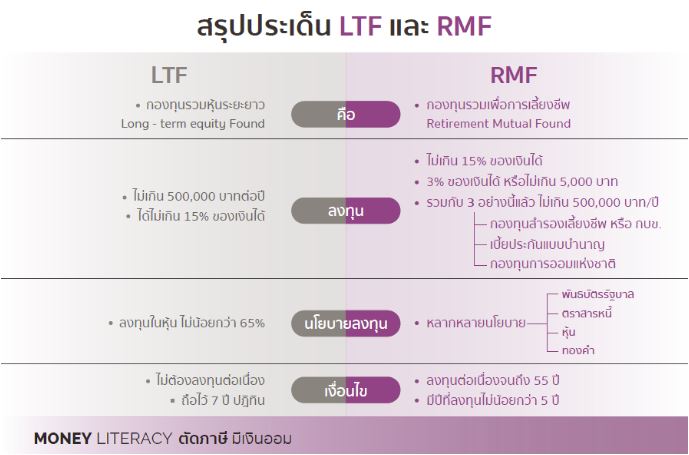

โดยย้ำอีกทีว่า สิ่งที่ RMF ต่างจาก LTF ก็คือเป็นกองทุนรวมที่ลงทุนในสินทรัพย์หลากหลายประเภท โดยมีวัตถุประสงค์เพื่อส่งเสริมให้เกิดการออมเงินระยะยาวเพื่อการเกษียณ โดยมีเงื่อนไขตามรูปเก่าเล่าใหม่ ในตอนที่ 1 ตามนี้ครับ

สำหรับสิ่งที่ผมคิดว่าสำคัญสำหรับการซื้อ RMF นั้น คือ เรื่องของเงื่อนไขในการซื้อและถือครอง ที่ต้อง ซื้อติดต่อกันทุกปี โดยซื้อรวมกันทั้งปีแล้วต้องไม่ต่ำกว่า 3% ของรายได้หรือ 5,000 บาท และ ถือไว้เกินกว่า 5 ปี และมีอายุเกิน 55 ปี ถึงจะสามารถขายได้โดยไม่ผิดเงื่อนไขทางกฎหมายครับ

จากเงื่อนไขที่ว่า ทำให้เราต้องมั่นใจและแน่ใจในการซื้อเสียก่อนว่า สามารถซื้อได้ทุกปี และถือครองได้ตามที่กฎหมายกำหนด เพราะ RMF ที่ทำผิดเงื่อนไขนั้นจะมีความผิดเป็น 2 ส่วนดังนี้ครับ

1. กรณีลงทุนไม่ถึง 5 ปี และมีการทำผิดเงื่อนไขการซื้อหรือขายก่อนกำหนด

กรณีนี้ เราต้องคืนเงินภาษีทั้งหมดทุกปีที่ได้รับยกเว้นไป และนำกำไรจากการขายคืนหน่วยลงทุน (ถ้ามี) ไปรวมคำนวณเพื่อเสียภาษีเงินได้อีกต่อหนึ่ง ซึ่งทางบริษัทหลักทรัพย์จัดการกองทุนจะหักภาษี ณ ที่จ่าย 3% ของกำไรจากการขายคืนหน่วยลงทุนไว้ก่อน และเราสามารถเอาภาษีที่ถูกหักไว้นั้นไปเครดิตออกจากภาษีที่เราต้องเสียได้ครับ

2. กรณีที่ลงทุนตั้งแต่ 5 ปีขึ้นไป และมีการทำผิดเงื่อนไขการซื้อหรือขายก่อนกำหนด

กรณีนี้เราจะคืนแค่เงินภาษีที่ได้รับยกเว้นไปในช่วง 5 ปีย้อนหลังเท่านั้น แต่กำไรไม่ต้องนำมาคำนวณภาษีเหมือนกรณีที่ลงทุนไม่ถึง 5 ปี

อ้างอิง : ประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 171) และ ข้อ 2(65) กฎกระทรวง ฉบับที่ 126 (พ.ศ. 2509)

โดยสิ่งหนึ่งที่ RMF นั้นมีข้อได้เปรียบกว่า LTF นั่นคือ การขายคืนก่อนกำหนดนั้นไม่ต้องเสียเงินเพิ่ม (ดอกเบี้ย) ในอัตราร้อยละ 1.5% ต่อเดือนครับ (แต่ต้องรีบนำส่งภายในเดือนมีนาคมของปีถัดไป) เพราะการลงทุนใน RMF นั้นกำหนดเพียงแค่ว่าให้คืนภาษี 5 ปีย้อนหลังและเสียภาษีกำไรจากการขายเท่านั้น (นั่นแปลว่าถ้าขายขาดทุนก็ไม่เสียภาษีสินะ – ใช่ครับ)

แบบนี้มันก็แปลว่าจริงๆแล้ว หากเราทำผิดเงื่อนไขในการลงทุนขึ้นมาจริงๆ แต่ถ้าเราลงทุนติดต่อกันเป็นระยะเวลาเกินกว่า 5 ปี สิ่งที่เราต้องคืนให้กับพี่ๆสรรพากรนั้นจะมีเพียงแค่ภาษีที่เคยประหยัดได้ โดยที่ไม่ต้องเสียค่าใช้จ่ายอะไรเพิ่มอีกเลย

อย่างไรก็ตาม ความเสี่ยงและโอกาสการสับเปลี่ยนกองทุน RMF นั้นสามารถเพิ่มผลตอบแทนให้กับเราได้เหมือนกันครับ ถ้าหากว่าเรามีเวลาในการติดตามตลาดและศึกษาหาความรู้เกี่ยวกับการลงทุน รวมถึงจับจังหวะการลงทุนเป็นแล้วล่ะก็ การลงทุนผ่าน RMF โดยใช้การจับจังหวะแนวโน้มเข้า-ออกเพื่อสับเปลี่ยนหน่วยลงทุน และการยอมรับความเสี่ยง ก็น่าจะสามารถสร้างผลตอบแทนที่ดีขึ้นได้

ลองคิดดูนะครับว่า ถ้าหากตลาดหุ้นอยู่ในช่วงขาขึ้น เราก็เลือกลงทุนในกองทุน RMF ที่ลงทุนในตราสารทุน (หุ้น) เพื่อที่คาดหวังผลตอบแทนในอัตราที่มากกว่าการลงทุนในกองทุนรวมประเภทอื่น ซึ่งเมื่อไรที่เราพอใจกับผลตอบแทนที่เราได้รับแล้ว เราก็สามารถสับเปลี่ยนจากกองทุนตราสารทุน ไปยังกองทุนที่มีความเสี่ยงต่ำกว่า เช่น กองทุนตลาดเงิน หรือ กองทุนตราสารหนี้ เพื่อเป็นการพักเงินและกำไรไว้ โดยที่ไม่ต้องเสียภาษีใดๆ ครับ เพราะถือว่าไม่ผิดเงือนไข และไม่มีกำไรจากการขายนั่นเองครับ

ทีนี้เมื่อเกิดจังหวะวิกฤต หรือหุ้นขาลง ถือว่าเป็นโอกาสที่เราจะสับเปลี่ยนจากกองทุนในตราสารเงิน มาลงทุนในตราสารทุน (หุ้น) ใหม่ เพื่อให้ได้รับผลตอบแทนที่มากขึ้นอีกครั้งหนึ่งก็ได้ครับ

ย้ำอีกทีนะครับว่า การสับเปลี่ยนระหว่างกองทุน RMF นั้น เราสามารถสับเปลี่ยนกี่ครั้งก็ได้ ไม่จำกัดจำนวน และไม่มีผลกระทบกับภาษีที่ได้ลดหย่อนไปแล้วด้วยครับ

อย่างที่บอกไปแล้วในตอนที่แล้ว ครับว่า การสับเปลี่ยนกองทุน LTF นั้นจะเน้นไปที่การเพิ่มผลตอบแทนจากการลงทุนในหุ้นเป็นหลัก เนื่องจากกองทุน LTF ถูกกำหนดไว้ให้ลงทุนในหุ้นมากกว่า 65% ของสินทรัพย์สุทธิ ในขณะที่ RMF นั้นอาจจะมีโอกาสเพิ่มผลตอบแทนจากการลงทุนได้มากกว่าด้วยระยะเวลาการถือครองที่ยาวนานกว่า และ มีสินทรัพย์หลายประเภทให้ลงทุนสับเปลี่ยนได้มากกว่าครับ

ทั้งหมดนี้… สิ่งที่อยากจะเล่าให้ฟังเกี่ยวกับ RMF หวังว่าคงเข้าใจกันมากขึ้นแล้วนะครับ สำหรับเรื่องของ LTF และ RMF ครับผม ตอนหน้าจะเป็นตอนสุดท้ายที่มาสรุปกันครับ ในแง่ของความเข้าใจผิดต่างๆที่เจอกันบ่อย โดยผมจะทำเป็น Q&A สรุปให้ครับ ยังไงฝากติดตามกันด้วยนะครับ หรือกดแอดเฟรนด์ Line official account https://line.me/R/ti/p/%40TAXBugnoms วันนี้ @TAXBugnoms ขอลาไปก่อน สวัสดีคร้าบบบ