แม้ในช่วงที่ผ่านมา นักลงทุนต่างชาติจะเริ่มกลับมาซื้อสุทธิในตลาดหุ้นไทยแล้ว แต่คำถามที่หลายคนสงสัย ก็คือ นักลงทุนกลุ่มนี้จะซื้อหุ้นอีกเท่าไหร่? มาติดตาม 5 ปัจจัย ที่น่าจะตอบคำถามให้คุณได้กันดีกว่า

นักวิเคราะห์ส่วนหนึ่งได้ประเมินว่า ภาพรวมการลงทุนในตลาดหุ้นไทยช่วงครึ่งหลังของปี 2562 นี้ น่าจะมีเงินทุนต่างชาติไหลเข้ามาต่อเนื่อง เพียงแต่หลายคนก็ยังคงมองไม่ออกว่า นักลงทุนกลุ่มนี้น่าจะเข้ามาซื้อเพราะอะไร? “สำนักวิจัย บริษัทหลักทรัพย์ ทิสโก้” จึงได้พยายามประเมินแรงซื้อของต่างชาติ ด้วย 5 วิธี ดังต่อไปนี้

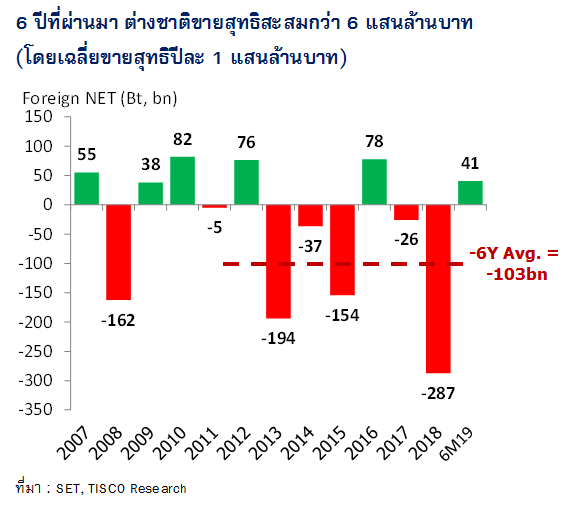

(1) ประเมินจากการขายของต่างชาติในช่วงหลายปีที่ผ่านมา

ในช่วง 6 ปีที่ผ่านมา ต่างชาติขายสุทธิสะสมกว่า 6 แสนล้านบาท หรือเฉลี่ยขายปีละ 1 แสนล้านบาท อย่างไรก็ตาม ในปีนี้ เป็นปีที่ต่างชาติเริ่มกลับมาซื้อสุทธิอย่างมีนัยสำคัญเป็นปีแรก ดังนั้นถ้าคิดแบบง่าย ๆ เร็ว ๆ จึงมีโอกาสที่นักลงทุนต่างชาติจะกลับมาซื้อสุทธิประมาณ 1 แสนล้านบาทเช่นกัน เท่ากับค่าเฉลี่ยต่อปี จากที่เคยขายไปในช่วงหลายปีก่อนหน้านี้

สำหรับในช่วงครึ่งแรกของปีนี้ ต่างชาติซื้อสุทธิไปแล้วประมาณ 4 หมื่นล้านบาท ดังนั้นจะคิดเป็นการซื้อสุทธิในครึ่งปีหลังอีกประมาณ 6 หมื่นล้านบาท

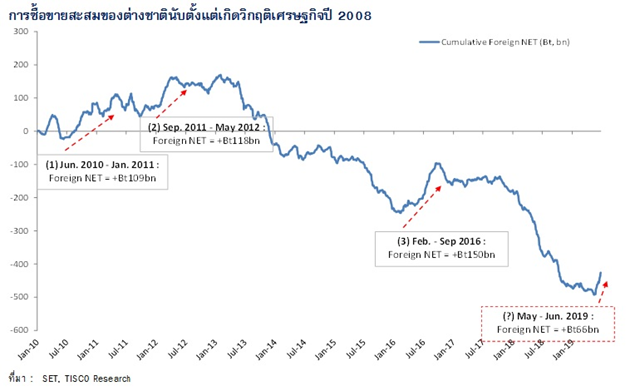

(2) ประเมินจากแรงซื้อรอบใหญ่ของต่างชาติในอดีต

นับตั้งแต่วิกฤติเศรษฐกิจโลกปี 2008 ต่างชาติมีการซื้อหุ้นไทยรอบใหญ่ทั้งสิ้น 3 รอบ คือ

– ช่วงเดือน มิ.ย. 2010 – ม.ค. 2011 ซื้อสุทธิ 1.09 แสนล้านบาท

– เดือน ก.ย. 2011 – พ.ค. 2012 ซื้อสุทธิ 1.18 แสนล้านบาท

– เดือน ก.พ. 2016 – ก.ย. 2016 ซื้อสุทธิ 1.50 แสนล้านบาท

เพราะฉะนั้น ค่าเฉลี่ยการซื้อรอบใหญ่ของต่างชาติจึงอยู่ที่ 1.26 แสนล้านบาท และใช้เวลาซื้อเฉลี่ยประมาณ 7 เดือน ดังนั้นการที่นักลงทุนต่างชาติซื้อคืนจากจุดต่ำสุดรอบนี้ ตั้งแต่กลางเดือน พ.ค. แล้ว 6.6 หมื่นล้านบาท จะแสดงนัยถึงต่างชาติจะซื้อสุทธิได้อีกประมาณ 6 หมื่นล้านบาท

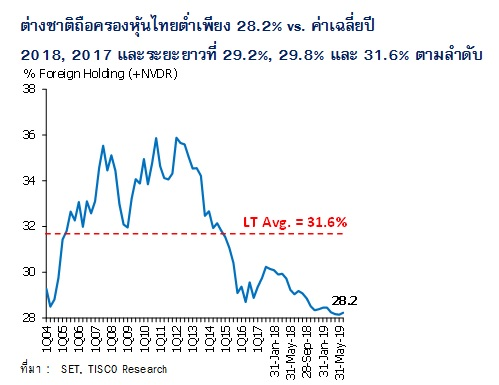

(3) ประเมินจากระดับการถือครองหุ้นของต่างชาติ

ปัจจุบันต่างชาติถือครองหุ้นไทยอยู่ในระดับต่ำมาก (Under-owned) เพียง 28.2% ซึ่งต่ำกว่าช่วงเกิดวิกฤติเศรษฐกิจปี 2008 และยังต่ำกว่า เมื่อเทียบกับค่าเฉลี่ยระยะยาวที่เคยถือครองตลาดหุ้นไทยอยู่ที่ประมาณ 31-32%

ทั้งนี้จากการประเมินของเราทุก ๆ 1% ที่ต่างชาติกลับมาถือครองหุ้นไทยเพิ่มขึ้น จะคิดเป็นเม็ดเงินไหลเข้าสูงถึง 1.7 แสนล้านบาท เพราะฉะนั้น หากต่างชาติกลับมาถือครองหุ้นไทยเท่ากับระดับค่าเฉลี่ยในปี 2018 และ 2017 ที่ 29.2% และ 29.8% จะคิดเป็นเม็ดเงินไหลเข้าราว 1.7 แสนล้านบาท และ 2.7 แสนล้านบาทตามลำดับ

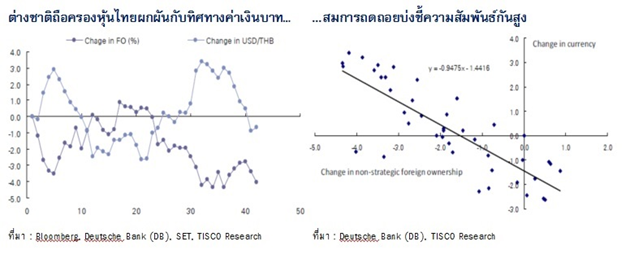

(4) ประเมินจากทิศทางค่าเงินบาท

ค่าเงินบาทที่แข็งหรืออ่อนมีอิทธิพลต่อการซื้อหรือขายของต่างชาติ จากการศึกษาความเคลื่อนไหวของเงินบาทและการเปลี่ยนแปลงการถือหุ้นไทยของต่างชาติในอดีต มีค่าสหสัมพันธ์ (Correlation) ในเชิงลบสูงถึง -0.82 (หมายความว่า ถ้าค่าเงินบาทแข็ง สัดส่วนการถือหุ้นไทยของต่างชาติจะเพิ่มขึ้น แต่ในทางกลับกัน หากค่าเงินบาทอ่อน สัดส่วนการถือหุ้นไทยของต่างชาติจะลดลง) อิงจากความสัมพันธ์ในอดีตที่สามารถอธิบายได้ประมาณ 60-70% และค่าเงินบาทปีนี้ที่แข็งค่าแล้วจาก 32.2 บาท/ดอลลาร์ฯ ณ สิ้นปี 2018 มาอยู่ที่ 30.5 บาท/ดอลลาร์ฯ ในปัจจุบัน หรือแข็งค่าแล้วประมาณ 1.7 บาท/ดอลลาร์ฯ จะคิดเป็นสัดส่วนการถือหุ้นของต่างชาติควรจะเพิ่มขึ้นประมาณ 1.0-1.2% หรือ 100-120 bps จากสิ้นปีที่แล้วที่อยู่ที่ 28.4% เป็น 29.4-29.6% หรือเทียบเท่าเม็ดเงินไหลเข้าราว 1.7-2.0 แสนล้านบาท อนึ่ง ต่างชาติซื้อสุทธิไปแล้วราว 4 หมื่นล้านบาทใน 6M19 จะแสดงนัยถึงโอกาสการซื้อคืนอีกประมาณ 1.3-1.6 แสนล้านบาท

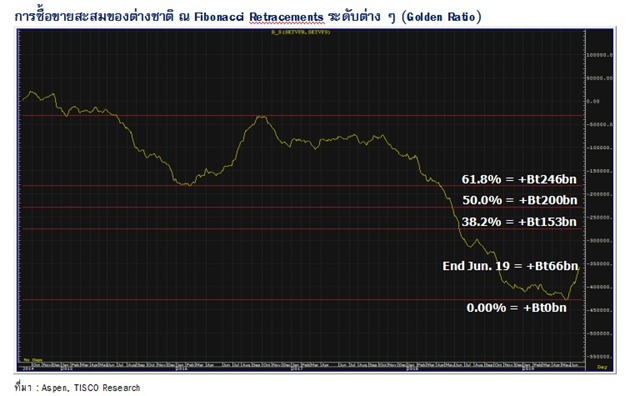

(5) ประเมินทางปัจจัยเทคนิค

อิงจากการขายรอบล่าสุดตั้งแต่ปลายปี 2016 และสัดส่วน “Golden Ratio” ตามหลักการของ Fibonacci ที่มีนัยสำคัญระดับ 38.2%, 50.0% และ 61.8% จะคิดเป็นระดับการซื้อคืนของต่างชาติจากสิ้นเดือน มิ.ย. อีกประมาณ 8.6 หมื่นล้านบาท, 1.3 แสนล้านบาท และ 1.8 แสนล้านบาทตามลำดับ

สรุปผล 5 ปัจจัยดึงเงินต่างชาติ

จากการประเมินทั้ง 5 วิธีดังกล่าว TISCO Wealth Advisory มองว่ามีโอกาสที่จะมีเม็ดเงินต่างชาติไหลเข้าหุ้นไทยอีกไม่น่าน้อยกว่า 6 หมื่นล้านบาท ผสานกับการได้รัฐบาลใหม่ในช่วงกลางเดือน ก.ค. นี้ ที่คาดจะออกมาตรการกระตุ้นเศรษฐกิจและเร่งรัดโครงการลงทุนภาครัฐต่าง ๆ น่าจะส่งผลดีต่อแนวโน้มกระแสเงินทุนต่างประเทศไหลเข้ามาในช่วงครึ่งปีหลัง

นอกจากนี้ เรามองปัจจัยที่น่าจะกระตุ้นให้นักลงทุนต่างชาติหันมาสนใจประเทศไทยมากขึ้น คือ โอกาสการปรับอันดับความน่าเชื่อถือ (Rating) ของประเทศไทยขึ้น เนื่องจาก

1. Moody’s และ S&P คง Rating ประเทศไทยมาตั้งแต่ปี 2003 และปี 2006 ตามลำดับ หรือนานกว่า 13 ปีแล้ว ส่วนหนึ่งอาจมีเหตุผลว่าเป็นช่วงเวลาที่เรามีปัญหาทางการเมืองในประเทศมาโดยตลอด และเป็นช่วงที่เกิดวิกฤติเศรษฐกิจโลกปี 2008 ด้วย แต่ปัจจุบันการเมืองไทยกลับสู่ประชาธิปไตยแล้ว

2. Credit Default Swap (CDS) หรืออนุพันธ์ป้องกันความเสี่ยงจากการผิดนัดชำระหนี้ของประเทศไทยลดลงอย่างต่อเนื่อง มาอยู่ระดับต่ำเทียบเท่ากับช่วงก่อนเกิดวิกฤติเศรษฐกิจปี 2008 และยังต่ำกว่าบางประเทศที่ได้รับ Rating ดีกว่าเราเสียอีก อาทิ จีน และมาเลเซีย เป็นต้น

3. พื้นฐานเศรษฐกิจไทยแข็งแกร่งขึ้นมากเมื่อเปรียบเทียบกับตัวเองในอดีต และเปรียบเทียบกับหลายประเทศที่ได้รับ Rating สูงกว่าไทย ไม่ว่าจะเป็นเงินเฟ้อที่ต่ำ, การเกินดุลบัญชีเดินสะพัดในระดับสูงต่อเนื่อง, สัดส่วนหนี้ต่างประเทศต่อ GDP ที่ต่ำ และทุนสำรองระหว่างประเทศแข็งแกร่งเมื่อเทียบกับหนี้สินระยะสั้น เพราะฉะนั้น เราจึงมองประเทศไทยถึงเวลาแล้วที่สมควรได้รับการยกระดับ Rating ขึ้น

ปัจจัยบวกทั้งหมดนี้ น่าจะพอให้น้ำหนักกับประเด็น การไหลเข้าของเงินทุนต่างชาติสู่ตลาดหุ้นไทยได้อย่างชัดเจนขึ้น … แล้วคุณล่ะ เห็นตรงกันกับเราหรือเปล่า?

โดย TISCO Wealth Advisory

—-

ที่มาบทความ : https://www.facebook.com/tiscomastery/

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต