ได้รับคำถามจากแฟนเพจทาง www.facebook.com/WealthMeUp เรื่องของการมีเงิน “ล้านแรก” แล้ว…ทำให้หวนกลับไปคิดถึงตัวเองเมื่อ 10 กว่าปีก่อน…

——

หนูเป็นพนักงานบริษัท อายุ 23 เก็บเงินเดือนละ 6,000 บาทค่า 5,000 แรกเข้าสหกรณ์ได้ผลตอบแทน 6% ได้ 10 เดือน เพราะหนูพึ่งเรียนจบทำงานได้ 10 เดือน อีก 1,000 ฝากออมทรัพย์ หนูอยากเอาที่ฝากออมทรัพย์ไปลงทุนอย่างอื่นคะ อยากเอาไปลงทุนทองออสสิริส 1,000 พี่ว่าจะคุ้มไหมคะ

แล้วเงินล้านแรกหนูต้องใช้เวลากี่ปีคะ?

——

ใครๆ ก็อยากมีเงินล้าน…เหมือนกับเฟิร์นเมื่อครั้งเริ่มต้นเข้าสู่โลกของการลงทุนเมื่อ 11 ปีก่อน…เป้าหมายแรกก็คือ “1 ล้านบาท” เช่นกัน แท้จริงแล้วคำว่า “เศรษฐีเงินล้าน” หรือ “Millionaire” มาจากฟากฝั่งตะวันตก (สหรัฐอเมริกา) ที่เชื่อกันว่าใครมีเงินถึง $1 ล้าน ก็เรียกได้ว่าเป็น “เศรษฐี”

เอาเข้าจริง…หากเราอยากเป็นเศรษฐีตามนิยามของ Millionaire

แล้วล่ะก็…เห็นทีจะต้องคูณอัตราแลกเปลี่ยนในวันนี้ไปด้วย (เกือบ 36 บาท = $1) หรืออีกนัยก็คือ อยากเป็น “เศรษฐี” ต้องมี 36 ล้านบาท (เห็นตัวเลขแล้วห่อเหี่ยวจริงๆ >_<’)

กลับมาที่ประเด็นของคนต้นเรื่องกันดีกว่า…

“ออมเร็ว และออมเยอะ”

ก่อนอื่นต้องขอชื่นชมศักยภาพในการเก็บเงินของน้องคนนี้ที่เริ่มต้นทำงานปุ๊บ…เก็บออมปั๊บ (ออมเร็ว) ซึ่งเดาว่าอาจจะประมาณ 1 ใน 3 ของรายได้ (และถ้าเป็นเช่นนั้นจริง) ก็ถือเป็นสัดส่วนที่สูงมาก (ออมเยอะ) และอยากให้รักษามาตรฐานการออมระดับนี้เอาไว้นานๆ โดยถ้าในอนาคตรายได้เพิ่ม…ก็ควรออมเพิ่มด้วยเช่นกัน ^__*

“ผลตอบแทนจูงใจ และไม่เสียภาษี”

ขอดีที่น่าอิจฉา สำหรับองค์กรที่มีสหกรณ์ออมทรัพย์ก็คือ เป็นรูปแบบการออมที่ให้ผลตอบแทนค่อนข้างสูง (เงินปันผลประมาณ 4-6% ต่อปี) แถมยังไม่เสียภาษีอีกด้วย ดังนั้นหากน้องคนนี้ยังคงทำงานอยู่ที่นี่ต่อไปไม่เปลี่ยนงานหรือปรับสถานะเป็น freelance เหมือนสิ่งที่คน Gen Z นิยมกันในยุคสมัยนี้…ส่วนตัวแล้วอยากให้ใช้สิทธิ์นี้ต่อไป เพราะในวันที่ตลาดมีแต่ความผันผวนเช่นนี้ การหาสินทรัพย์ที่ได้ผลตอบแทน 6% ต่อปี…ไม่ง่ายเลย แต่ก็ต้องไม่ลืมนำเงินปันผลที่ได้รับในแต่ละปี (6% ต่อปี) กลับไปฝากในสหกรณ์ออมทรัพย์ต่อด้วยเช่นกัน เพราะมิเช่นนั้นก็เท่ากับเก็บได้แค่เงินต้น แล้วนำดอกผลมาใช้ระหว่างทาง ซึ่งจะทำให้ห่างจากเป้าหมาย “เงินล้าน” ที่ตั้งใจไว้

“ซื้อทอง…ดีมั้ย?”

ความจริงก็คือ “คนไทยผูกพันกับทองคำ” ดังนั้นจึงรู้สึกคุ้นเคยกับ “ทองคำ” มากกว่าสินทรัพย์ประเภทอื่น จึงไม่แปลกนักหากถามว่าอยากลงทุนในอะไร?

คำตอบที่ได้รับจากคนทั่วไปส่วนใหญ่ก็คือ “ทองคำ”

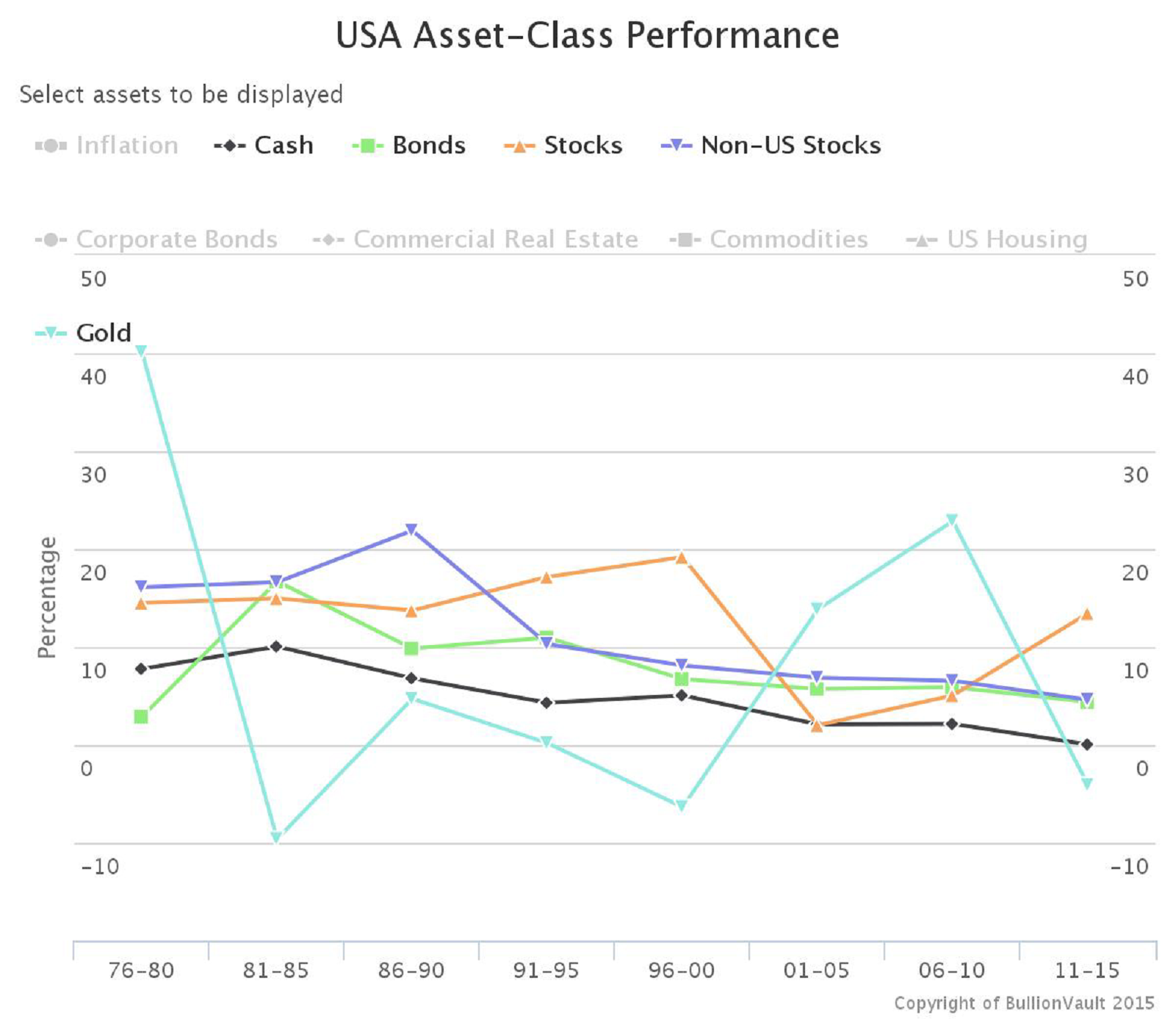

แต่หากดูจากผลตอบแทนย้อนหลัง (ตามภาพด้านล่าง) จะพบว่าในอดีต (ปี 1976-2015) ทองคำ (เส้นสีฟ้า) ให้ผลตอบแทนต่ำกว่าสินทรัพย์ประเภทอื่น (เงินสด ตราสารหนี้ หุ้นสหรัฐฯ หุ้นนอกสหรัฐฯ) เป็นส่วนมาก (ปี 1981-2000)

ยกเว้นช่วงวิกฤติเศรษฐกิจ อย่าง dot com crisis เมื่อปี 2000 เรื่อยมาจนถึงวิกฤติ subprime ในสหรัฐฯ ที่ผลตอบแทนพุ่งปรี๊ดดดด…แล้วก็กลับมาหัวทิ่มในช่วงปลายปีที่แล้ว (ปี 2015) ก่อนกลับมาฟื้นอย่างสดใสในปีนี้

ส่วนพระเอก (เกือบ) ตลอดกาลก็เป็นใครไปไม่ได้นอกจาก “หุ้น” ทั้งหุ้นสหรัฐฯ (เส้นสีส้ม) และหุ้นนอกสหรัฐฯ (เส้นสีน้ำเงิน) ขณะที่ผู้อยู่เบื้องหลังอย่างมีเสถียรภาพก็เป็นใครไปไม่ได้เช่นกันนอกจาก “เงินสด” (เส้นสีดำ)

ดังนั้น…กลับมาตอบคำถามที่ว่า “ลงทุนทองคำ” คุ้มไหม?…อยากให้ตัดสินใจจากทั้งข้อมูลในอดีต

(ที่ทองคำอาจไม่น่าสนใจ) และแนวโน้มในอนาคต (ซึ่งก็มีคนที่คิดต่างทั้งขึ้น คง และลง) แต่หากอยาก “ลงทุนในหุ้น” อยากให้ลองกลับไปอ่านบทความแนะนำมือใหม่ (มาก) กับเรื่อง อยากซื้อหุ้น? เริ่มที่ “กองทุนดัชนี”

“ล้านแรก…เมื่อไหร่?”

มาถึงคำถามคาใจที่ว่า…เงินล้านแรกต้องใช้เวลากี่ปี?

กรณีแรก : ฝากสหกรณ์อย่างเดียวเดือนละ 6,000 บาท

ถ้าตัดสินใจฝากสหกรณ์ออมทรัพย์อย่างเดียวด้วยเงินที่เก็บได้ทั้งหมด 6,000 บาท/เดือน และนำเงินปันผลที่ได้รับทุกปี (ปีละ 6%) ไปลงทุนต่อแล้วล่ะก็จะใช้เวลาทั้งหมด 10.4 ปีพอดิบพอดี

กรณีที่สอง: อยาก “เล่นของสูง” เสี่ยงลงทุนหุ้นบ้าง

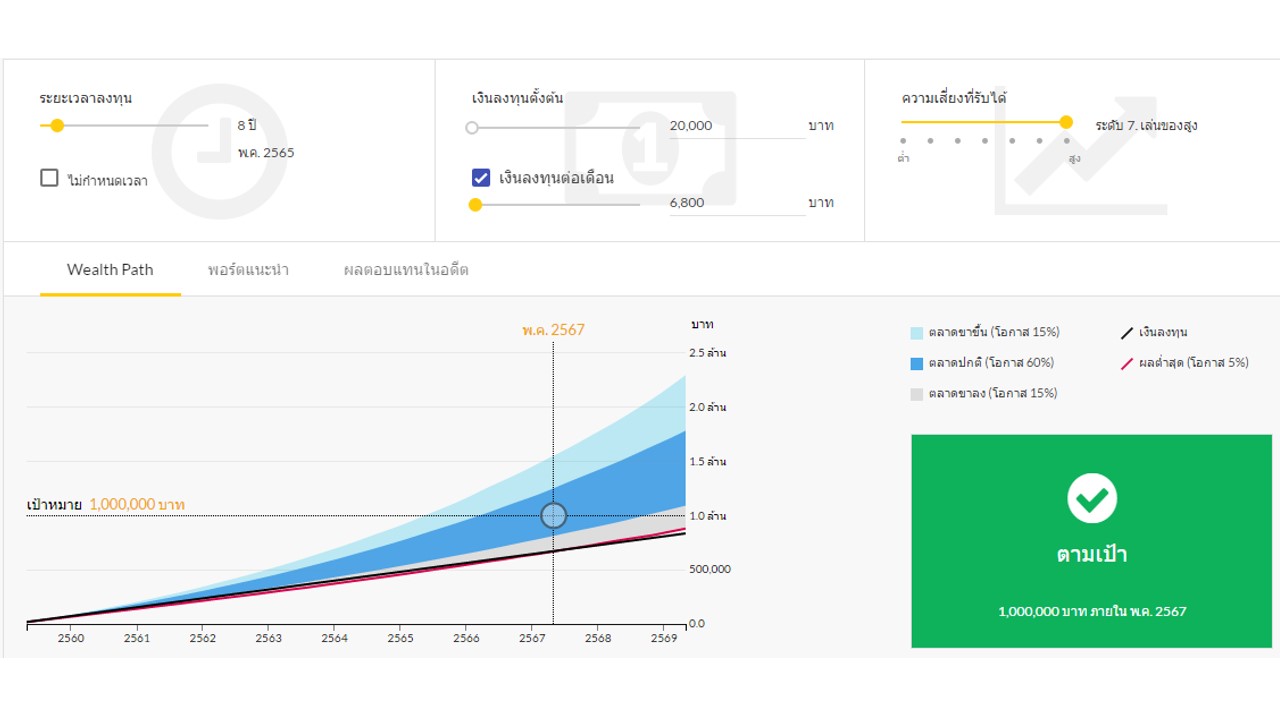

แต่ถ้ารู้สึกว่า 10 กว่าปี…นานเกินไป หากลองใช้เครื่องมือ Finnomena NTER คำนวณแล้วล่ะก็หาก…

- มีเงินตั้งต้น 20,000 บาท

- ลงทุนได้เดือนละ 6,800 บาท

- รับความเสี่ยงได้ “สูง” (เพราะอายุน้อย และยังมีเวลาออมอีกมาก)

ก็จะใช้เวลาลดลงเหลือ 8 ปีเท่านั้น…

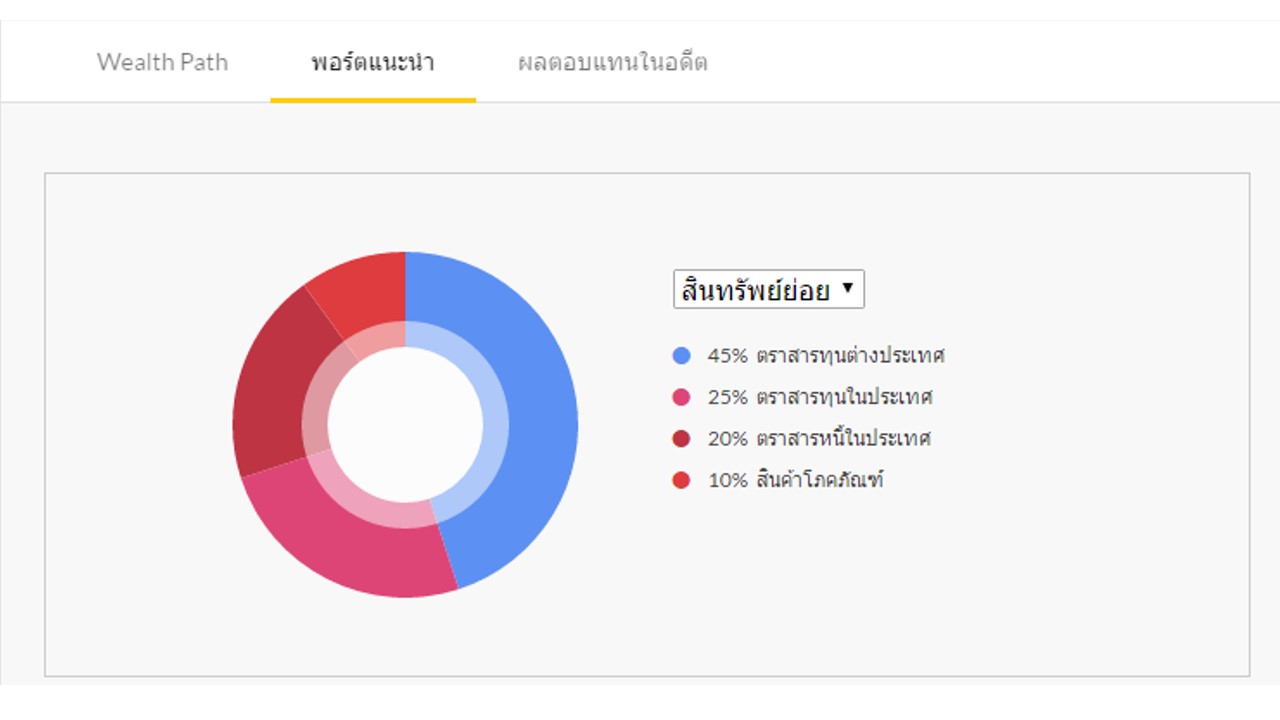

ถามว่า…เอาเงิน 6,800 บาทนี้ไปลงทุนอะไรบ้าง?

นี่คือพอร์ตแนะนำ…

เมื่อรู้ว่าต้องลงทุน…

- หุ้น 70% (หุ้นต่างประเทศ 45%, หุ้นไทย 25%)

- ตราสารหนี้ 20%

- สินค้าโภคภัณฑ์ 10%

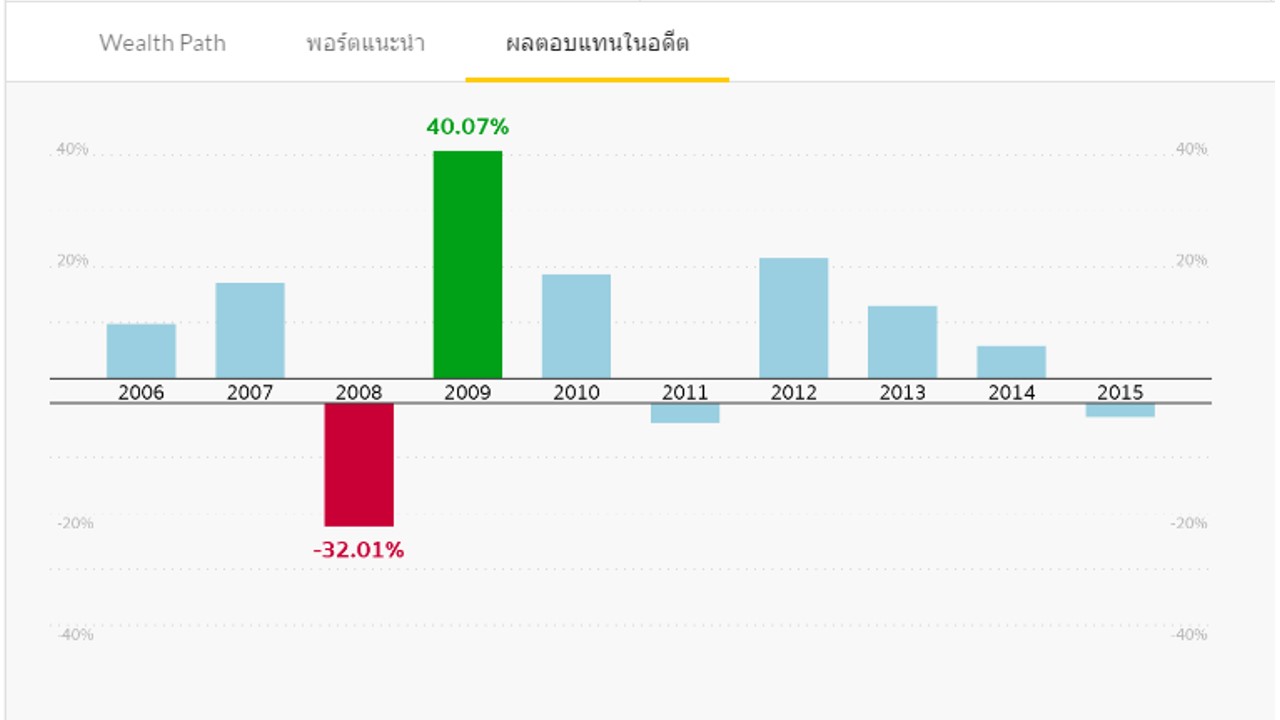

เพื่อให้ได้ผลตอบแทนเฉลี่ย 8.95% ต่อปี (แต่ก็มีบางปีที่ผลตอบแทนพุ่งปรี๊ดแตะ 40.70% (ปี 52) และบางปีที่ผลตอบแทนดำดิ่ง -32.01% (ปี 51)

แต่ก็คงเป็นการยาก หากจะให้มือใหม่นำเงินไปลงทุนในสินทรัพย์เหล่านี้…ด้วยตัวเอง! Finnomena NTER จึงมีเครื่องมือคัดกรอง “กองทุนรวม” (บอกชัดๆ ไปเลยว่าให้ลงทุนกองทุนอะไร) และยังสามารถลงทุนได้ทันที เพื่อที่จะทำให้บรรลุเป้าหมายที่ตั้งใจ พร้อมกับการปรับพอร์ตทุกเดือน ด้วยความคิดเห็นที่เป็นกลาง (ไม่สังกัดค่ายไหน) เพื่อผลประโยชน์ตกอยู่กับคนใช้งานได้อย่างเต็มที่…ที่สำคัญ “ฟรี” ไม่มีค่าใช้จ่ายใดๆ เลยนะจ๊ะ (ค่าธรรมเนียมก็เสียเท่ากับที่ซื้อตรงกับบลจ.)

แต่ของดี ก็มีข้อจำกัด…เพราะตอนนี้เราสามารถให้บริการกับคนกลุ่มหนึ่งเท่านั้น เนื่องจากมีกระบวนการหลังบ้านที่ต้องใช้สรรพกําลังของทีม Finnomena มาดูแลอย่างเต็มที่ หากใครสนใจสามารถ add Line ID @nter หรือสแกนที่ QR CODE ด้านล่างนี้ได้เลย

แล้ว “ล้านแรก” ของคุณจะไม่ใช่ความฝันอีกต่อไป ^___*