ปี 2002 เกิด Dotcom Criss ดัชนี S&P500 ตกอย่างรุนแรงเกิด Max-Drawdown เกือบ -40%

ปี 2008 เกิด แฮมเบอร์เกอร์ crisis ดัชนี S&P500 ตกอย่างรุนแรงเกิด Max-Drawdown เกือบ -50%

ปี 2022 Fed ขึ้นดอกเบี้ยอย่างเร็วและแรง ทำให้ ดัชนี S&P ปรับตัวลงอย่างเร็ว เกิด Max-Drawdown เกือบ -24%

จะทำอย่างไรในการป้องกัน Drawdown ของพอร์ต ถ้ามี Criss เกิดขึ้นอีกครั้งในอนาคต

วันนี้ ผมขอแนะนำ Dual Momentum Strategy ที่คิดโดย Gary Antonacci

Concept ของ Dual Momentum จะใช้ทั้ง Absolute Momentum และ Relative Momentum ในการเลือกสินทรัพย์ในการลงทุน ผมได้ทำการทดสอบกับ IVW (S&P500 Growth) และ IVE (S&P500 Value) โดยจะใช้ Absolute Momentum กรองชั้นแรก ที่มีผลตอบแทนส่วนเกินติดลบมากกว่าเงินสด หลังจากนั้นก็เลือก ETF ที่มี Relative Momentum ที่ดีโดยจะเลือกถือแค่ 1 ตัวเท่านั้น การทดสอบจะเริ่มตั้งแต่ปี 2001 ถึง 2022

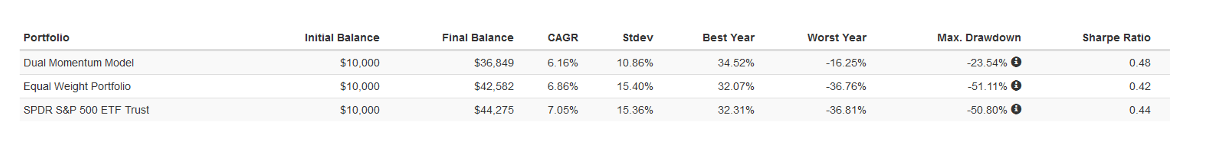

ซึ่งผลที่ได้ก็คือ

Figure 1 จาก portfoliovisualizer.com วันที่ 23_nov_2022

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนแบบ Dual Momentum

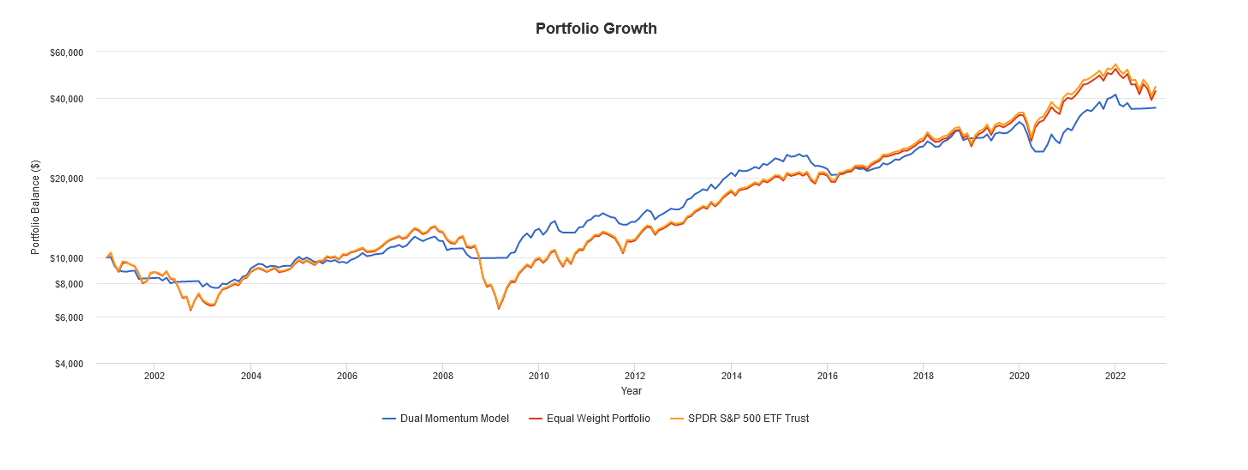

Figure 2 จาก portfoliovisualizer.com วันที่ 23_nov_2022

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

จากผลที่เห็น ผลตอบแทนของ portfolio จะได้ Annual Return 6.16% ต่อปี โดยเทียบกับ S&P500 จะได้ 7.05% แม้ผลตอบแทนของ portfolio ไม่สามารถจะชนะ S&P500 ได้

แต่ถ้าดูความผันผวนของ portfolio จะอยู่ที่ 10.86% โดยเทียบกับ S&P500 จะอยู่ที่ 15.36% โดย max drawdown ของ portfolio จะอยู่ที่ -23.54% โดยเทียบกับ S&P500 อยู่ที่ -50.6%

แม้ผลตอบแทนของ portfolio จะไม่เท่ากับ S&P500 แต่ผลผันผวนและ Max drawdown จะน้อยกว่า S&P500 โดยเฉพาะ Max drawdown ลดลงไปว่าครึ่งหนึ่ง

กลยุทธ์ dual momentum จึงเป็นกลยุทธ์ที่น่าสนใจสำหรับผู้ซึ่งลงทุนใน ETF โดยตรง

WealthGuru