จริงหรือไม่ที่คนรวยไม่ซื้อประกันชีวิต!!!

มีคนกล่าวว่า คนรวยมีเงินแล้ว ไม่มีความจำเป็นการทำประกันชีวิต

มีคนกล่าวว่า คนรวยมีเงินแล้ว คนข้างหลังไม่เดือดร้อนอยู่แล้ว

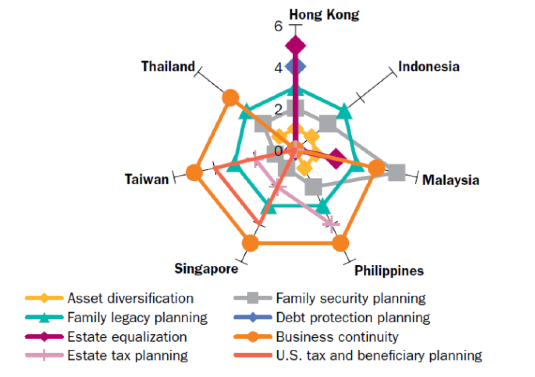

แต่คุณเชื่อหรือไม่ กลุ่มตลาดประกันชีวิตระดับ High Net worth หรือ กลุ่มคนที่มีสินทรัพย์สูงยังคงเติบโตอย่างต่อเนื่อง

คนรวยเขามีเหตุผลอะไรในการซื้อประกันชีวิต? พวกเขามีปัญหาอะไรทำไมจะต้องซื้อประกันชีวิต?

ปัญหาหลักที่พวกเขาซื้อประกันชีวิต เพราะ เรื่อง การวางแผนมรดกและส่งต่อสินทรัพย์ ซึ่งเป็นเรื่องที่เจ้าของธุรกิจและผู้ที่มีสินทรัพย์สูงมีความกังวลติดลำดับ 1 ใน 3 ของความกังวลทั้งหมด

เหตุผลที่กลุ่มที่มีสินทรัพย์สูงซื้อประกันชีวิต

สำหรับผู้ที่มีสินทรัพย์สูง 3 เหตุผลหลักสำหรับคนไทยที่ซื้อประกันชีวิต ก็เพื่อ

1. Business Continuity ทำให้ธุรกิจยังดำเนินการต่อเนื่องได้

2. Family Legacy Planning วางแผนส่งต่อมรดก

3. Family Security Planning เป็นหลักประกันให้กับครอบครัว

ทำไมต้องเป็นประกันชีวิตช่วยในการวางแผนส่งต่อมรดกได้?

เหตุผลก็คือประกันชีวิตสามารถแปลงเป็นบัญชีเงินสดได้ทันที

บัญชีเงินสดจากประกันชีวิตจะช่วยแก้ปัญหาอะไรบ้าง

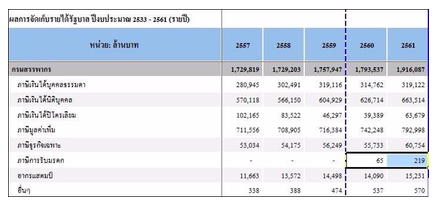

Estate Tax จัดการภาษีมรดก

จากข้อมูลการจัดเก็บรายได้ ภาษีการรับมรดกในปี 2561 จัดเก็บได้ 219 ล้านบาท เพิ่มขึ้น 3.3 เท่าเทียบกับปี 2560 ที่จัดเก็บได้เพียง 65 ล้าน หมายความว่า มีการโอนมรดกในปี 2561 ขั้นต่ำ 4,300 ล้านบาท

ถ้าเจ้าของมรดกมีสินทรัพย์ทุกอย่าง 500 ล้านบาท มีลูก 2 คน แต่ละคนได้สินทรัพย์คนละ 250 ล้าน ลูกแต่ละคนจะต้องเสียภาษี 7.5 ล้าน รวมกันเป็น 15 ล้านบาท

ประกันชีวิตสามารถแปลงเป็นบัญชีเงินสดได้ทันทีเพื่อช่วยจ่ายภาษีมรดก

Debt Protection จัดการป้องกันภาระหนี้สินจากธุรกิจ

ถ้ามีการกู้เงินมาเพื่อสร้างธุรกิจ ภาระนี้ยังคงตกไปสู่ทายาท

ประกันชีวิตสามารถแปลงเป็นบัญชีเงินสดได้ทันทีเพื่อช่วยจ่ายเงินกู้ทางธุรกิจ

Business Continuity ธุรกิจยังดำเนินการต่อเนื่องได้

มี 2 กรณี

3.1) Keyman Protection

ถ้าคนที่เป็นหลักของธุรกิจเสียชีวิต เงินสดจากประกันชีวิตจะช่วยให้บริษัท์ยังดำเนินต่อได้ โดยได้ผลกระทบน้อยที่สุด เหมือนกรณีของ Gianni Versace จะถูกฆ่าตาย บริษัทได้รับเงินสดจากประกันชีวิตจำนวน USD 21 ล้าน เพื่อให้บริษัทได้มีเวลาในการหาทายาทขึ้นมาบริหารต่อไป โดยใช้เงินสดจากประกันชีวิต เป็นตัวช่วยพยุงบริษัท์ ชดเชยความเสียหายจากการตายได้

3.2) Buy / Sell Agreement

ถ้าธุรกิจมีหุ้นส่วน ถ้าหุ้นส่วนเสียชีวิตกะทันหัน ครอบครัวหุ้นส่วนที่เสียชีวิตที่ไม่ต้องการมาทำธุรกิจต่อ เพราะไม่ชำนาญ หรือ ความไม่พร้อมของทายาท หุ้นส่วนจะมีการทำ Buy/Sell Agreement หุ้นระหว่างกัน โดยใช้เงินสดจาก ประกันชีวิต

เป็นตัวช่วยในการจ่ายเงินซื้อหุ้นระหว่างกันในกรณีเสียชีวิต

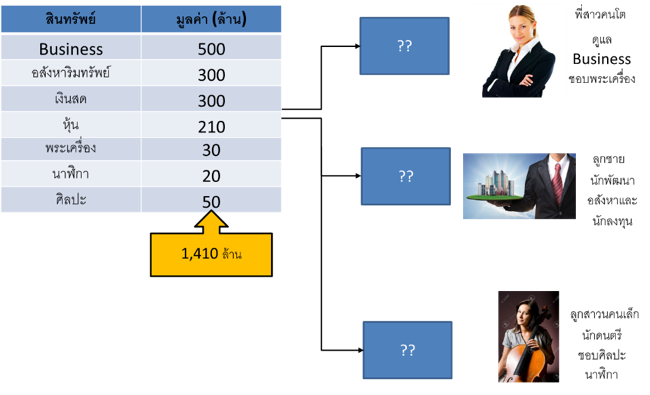

Estate Equalization การจัดสรรส่งต่อมรดกให้ยุติธรรม

จากรูปเราจะส่งต่อสินทรัพย์ในทายาทอย่างไร ถ้าความต้องการ ความพร้อม ความเหมาะสมของคนรับ และสินทรัพย์ที่จะให้ไม่สอดคล้องกัน ที่สำคัญเมื่อแบ่งแล้ว จะมีความยุติธรรมในมูลค่าหรือไม่

ใช้เงินสดจากประกันชีวิตจะมาช่วยเติมเต็มในส่วนที่ขาดเพื่อให้การแบ่งยุติธรรมและมีความเหมาะสม และช่วยในการจ่ายภาษีมรดกอีกด้วย โดยสรุปประกันชีวิตจะเป็นหนึ่งในเครื่องมือหลายๆ แบบที่จะช่วยในการช่วยวางแผนส่งต่อสิ่งทรัพย์

WealthGuru