ในเรื่องของการลงทุนนั้น ความผันผวนดูจะเป็นเรื่องที่หลีกเลี่ยงไม่ได้เลย แต่ถึงอย่างนั้นความผันผวนก็อาจจะไม่ได้น่ากลัวอย่างที่คิด วันนี้เราเลยจะขอนำสรุปเปเปอร์ที่น่าสนใจจาก Franklin Templeton มาให้อ่านกัน ในหัวข้อ 5 THINGS YOU NEED TO KNOW TO RIDE OUT A VOLATILE STOCK MARKET มาดูกันว่า เราควรรู้อะไรบ้าง ก่อนจะเริ่มต้นลงทุนและเผชิญกับตลาดที่ผันผวน

1. มองตลาดอยู่ห่าง ๆ ระวังจะเสียโอกาส

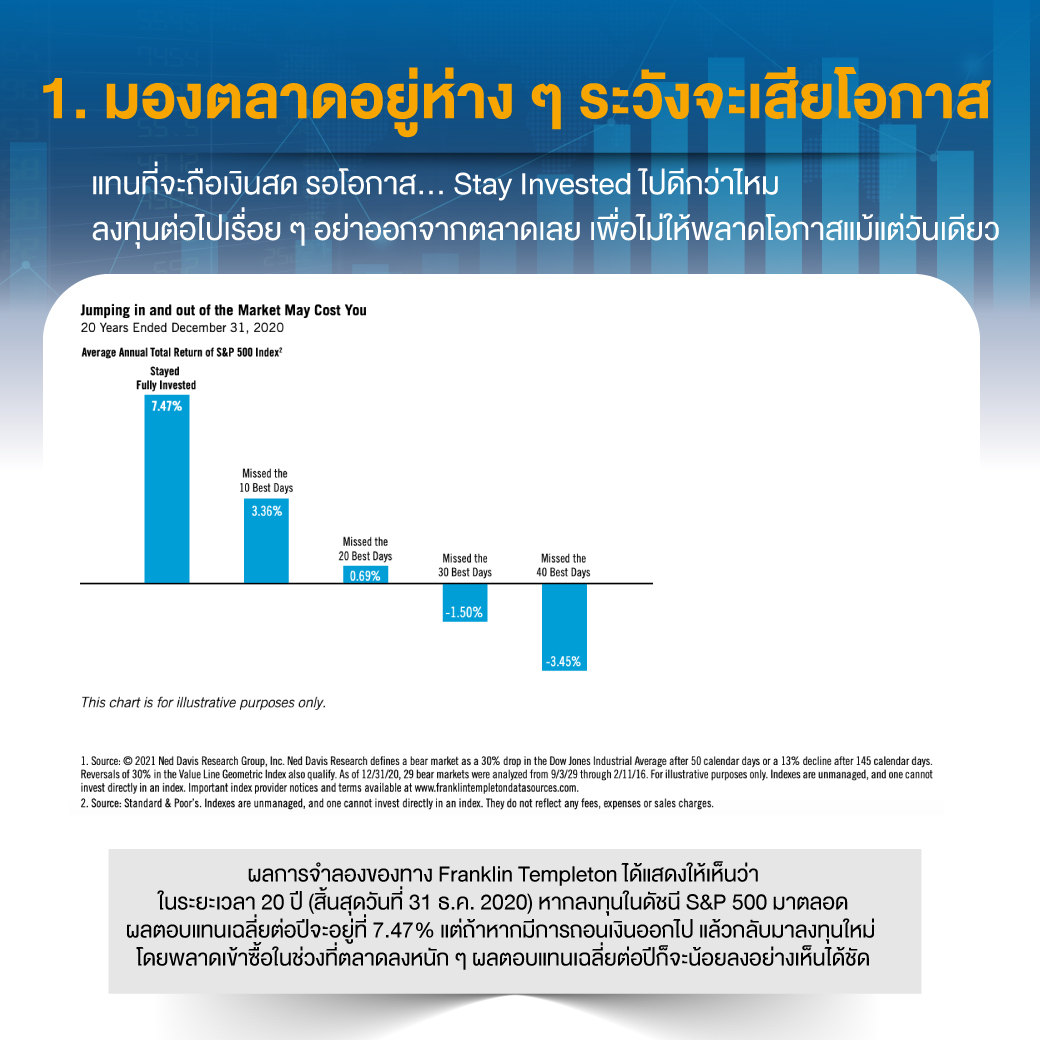

หลายคนเวลาเห็นตลาดเริ่มผันผวน อาจจะตัดสินใจขายหุ้นออกหรือโยกไปเงินฝากแทน กะเอาไว้ช้อนหุ้นตอนที่มันตกลงมาสุด ๆ แต่ก็นั่นแหละ เอาเข้าจริงเราไม่รู้เลยว่า “จุดต่ำสุด” นั้นอยู่ตรงไหน (พอ ๆ กับที่เราไม่รู้ว่าตลาดพุ่งไปสูงเกินมูลค่า และกำลังจะตกลงมาในไม่ช้านั่นแหละ) ทาง Franklin Templeton เขาเลยเสนอมุมมองว่า ถ้าอย่างนั้นก็ Stay Invested ไปดีกว่าไหม ลงทุนต่อไปเรื่อย ๆ อย่าออกจากตลาดเลย เพื่อไม่ให้พลาดโอกาสแม้แต่วันเดียว

ผลการจำลองของทาง Franklin Templeton ได้แสดงให้เห็นว่า ในระยะเวลา 20 ปี (สิ้นสุดวันที่ 31 ธ.ค. 2020) หากลงทุนในดัชนี S&P 500 มาตลอด ผลตอบแทนเฉลี่ยต่อปีจะอยู่ที่ 7.47% แต่ถ้าหากมีการถอนเงินออกไป แล้วกลับมาลงทุนใหม่ โดยพลาดเข้าซื้อในช่วงที่ตลาดลงหนัก ๆ ผลตอบแทนเฉลี่ยต่อปีก็จะน้อยลงอย่างเห็นได้ชัด

2. การ DCA ช่วยให้ผ่านพ้นความผันผวนไปได้ง่ายขึ้น

ในทางทฤษฎีแล้ว ใคร ๆ ก็รู้แหละว่า เมื่อตลาดตก ก็จะเป็นโอกาสให้เราเข้าซื้อ แต่ถามจริง ๆ พอเวลาตลาดตกเข้าจริง ๆ มีใครกล้าเข้าซื้อบ้าง? มีใครไม่กลัวหนทางข้างหน้าบ้าง?

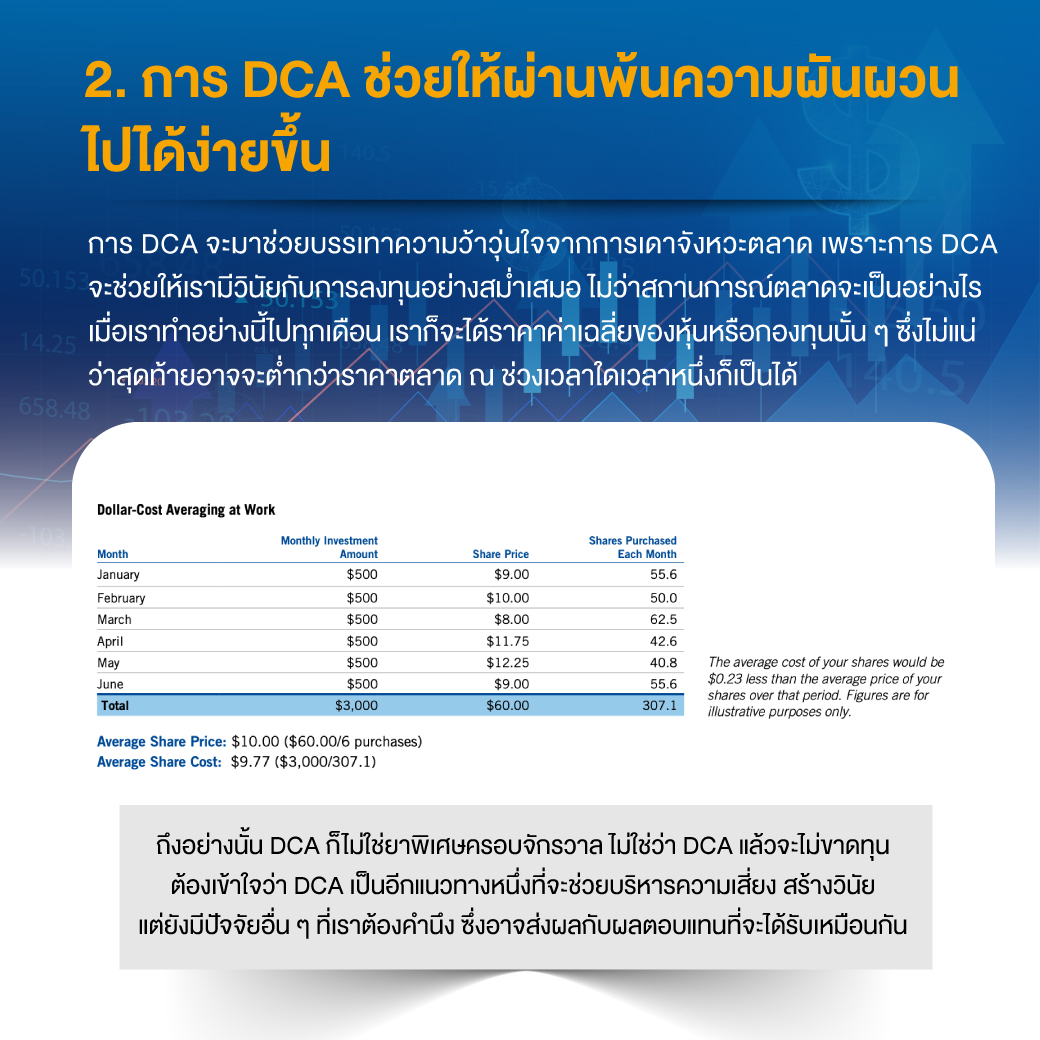

การ DCA (Dollar-Cost Averaging) เป็นแนวทางหนึ่งที่จะมาช่วยบรรเทาความว้าวุ่นใจนี้ เพราะการ DCA จะช่วยให้เรามีวินัยกับการลงทุนอย่างสม่ำเสมอไม่ว่าสถานการณ์ตลาดจะเป็นอย่างไร เรากำหนดความถี่ไปเลย เช่น ลงทุนทุกเดือนในวันที่ 25 ด้วยเงินจำนวน 1,000 บาท เป็นต้น เมื่อเราทำอย่างนี้ไปทุกเดือน เราก็จะได้ราคาค่าเฉลี่ยของหุ้นหรือกองทุนนั้น ๆ ซึ่งไม่แน่ว่าสุดท้ายอาจจะต่ำกว่าราคาตลาด ณ ช่วงเวลาใดเวลาหนึ่งก็เป็นได้

ถึงอย่างนั้น DCA ก็ไม่ใช่ยาพิเศษครอบจักรวาล ไม่ใช่ว่า DCA แล้วจะไม่ขาดทุน ต้องเข้าใจว่า DCA เป็นอีกแนวทางหนึ่งที่จะช่วยบริหารความเสี่ยง สร้างวินัย แต่ยังมีปัจจัยอื่น ๆ ที่เราต้องคำนึง ซึ่งอาจส่งผลกับผลตอบแทนที่จะได้รับเหมือนกัน เช่น ประเภทของสินทรัพย์ที่ลงทุน เป็นต้น

3. หมั่นตรวจสอบสัดส่วนพอร์ตของเรา

ลงทุนไปนาน ๆ วันเราอาจจะไม่ทันได้ตรวจสอบว่าสัดส่วนสินทรัพย์ในพอร์ตนั้นขยับเขยื้อนเพิ่มมากขึ้นหรือน้อยลงอย่างไรบ้าง เช่น สัดส่วนหุ้นจากเดิม 60% อาจเพิ่มเป็น 70% ส่วนตราสารหนี้จากเดิมเป็น 40% อาจจะเหลือ 30% จึงเป็นการดีที่จะคอยตรวจสอบและปรับพอร์ตให้ตรงตามเป้าหมายและความเสี่ยงที่เรารับได้อยู่เสมอ เพื่อให้กระบวนการนี้ง่ายขึ้น อาจจะลองหาที่ปรึกษาทางการเงินมาช่วยดูแลให้คำปรึกษาก็จะดีนะ

อ่านเพิ่มเติมเกี่ยวกับการทำ Portfolio Rebalancing

เพื่อให้เข้าใจว่าทำไมเราถึงควรปรับพอร์ตเรื่อย ๆ ต้องลองมาดูตารางนี้จาก Franklin Templeton จะเห็นได้ว่า ไม่มีสินทรัพย์ใดทำผลงานได้ดี-แย่ที่สุดตลอดกาล ทุกสินทรัพย์ล้วนผันเปลี่ยนไปตามเวลา

4. ตัดเสียงรบกวนออกไป โฟกัสที่แผนระยะยาว

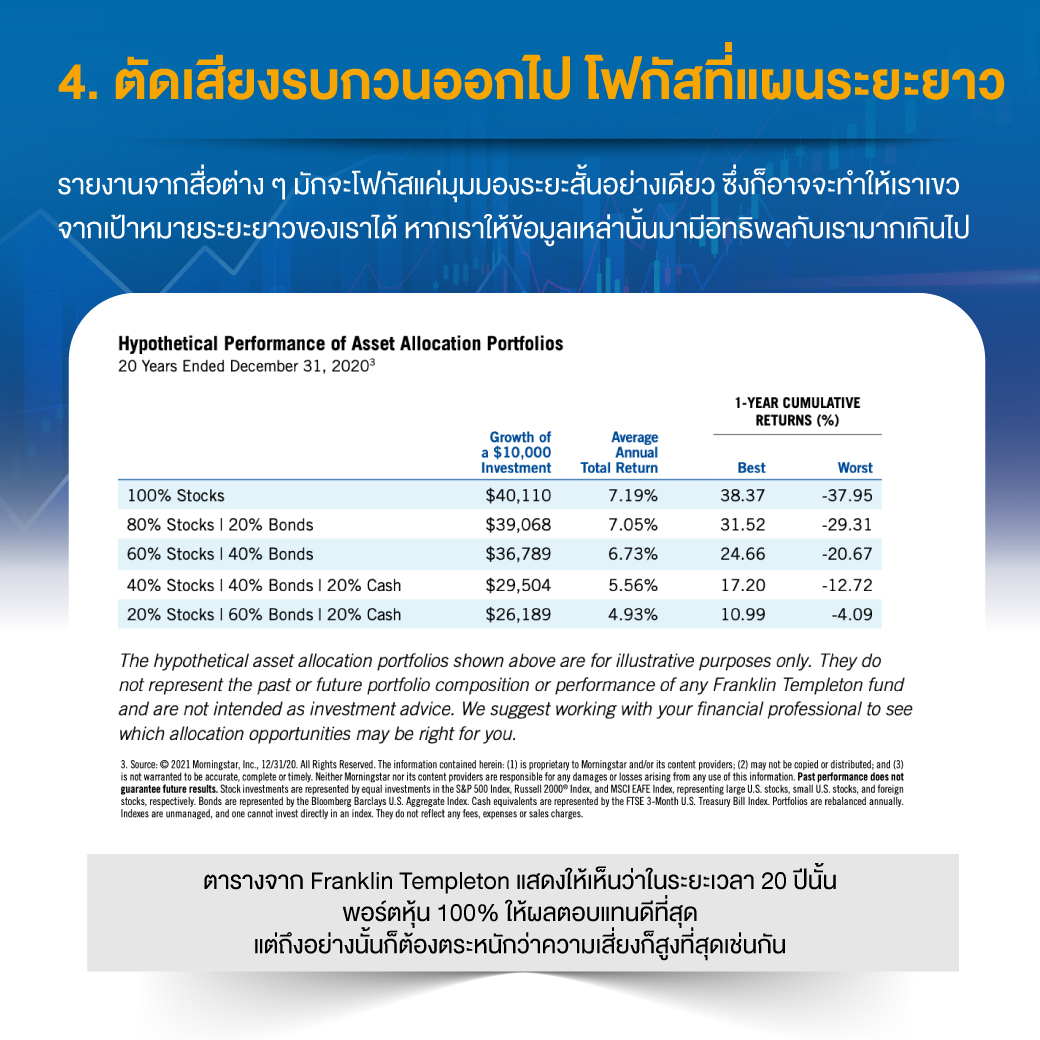

ทุกวันนี้เรามีเครื่องมือสื่อสารมากมายที่จะมอบข้อมูลข่าวสารด้านการลงทุนให้แบบไม่เว้นวันเว้นชั่วโมง สามารถเข้าถึงได้ตลอดเวลา มีรายงานให้อ่านไม่รู้กี่เล่มต่อกี่เล่ม ซึ่งจริง ๆ ก็ถือเป็นข้อดี แต่โดยส่วนใหญ่แล้วรายงานเหล่านี้มักจะโฟกัสแค่มุมมองระยะสั้นอย่างเดียว ซึ่งก็อาจจะทำให้เราเขวจากเป้าหมายระยะยาวของเราได้หากเราให้ข้อมูลเหล่านั้นมามีอิทธิพลกับเรามากเกินไป

หนึ่งวิธีที่จะช่วยให้การลงทุนของเรายังเป็นไปตามแผนระยะยาว คือการลองย้อนดูผลตอบแทนของพอร์ตโฟลิโอแต่ละประเภท เช่น หุ้น 100% เทียบกับหุ้น ตราสารหนี้ และเงินสด ในสัดส่วนที่ต่างกันไป อย่างในตารางจาก Franklin Templeton ก็แสดงให้เห็นว่าในระยะเวลา 20 ปีนั้น พอร์ตหุ้น 100% ให้ผลตอบแทนดีที่สุด แต่ถึงอย่างนั้นก็ต้องตระหนักว่าความเสี่ยงก็สูงที่สุดเช่นกัน

5. เชื่อในแผนการระยะยาว ตั้งคำถามต่อข้อสงสัยในระยะสั้น

จริง ๆ แล้วก็ไม่ได้มีกลเม็ดเคล็ดลับอะไรพิเศษนักสำหรับบริหารความผันผวนสำหรับพอร์ตการลงทุน เราทุกคนรู้ดีว่าเราจะต้องมีเป้าหมายระยะยาวที่ชัดเจน และมีพอร์ตการลงทุนที่กระจายความเสี่ยง แต่สิ่งนี้ก็พูดง่ายทำยาก พอถึงเวลาจริง บางทีเราอาจจะเริ่มสงสัยว่า เอ๊ะ เรายังควรเชื่อในแผนการลงทุนระยะยาวอยู่ไหม และอาจจะเริ่มหวั่นไหวกับคำแนะนำระยะสั้นต่าง ๆ ที่ประดังประเดเข้ามาทำให้เขวไขวไปจากเส้นทางเดิม

ทางที่ดี เพื่อให้มุมมองของเรายังคงสมดุลไม่โน้มเอียง การมีที่ปรึกษาด้านการเงินที่ดีก็จะช่วยให้เราตัดสินใจทำการต่าง ๆ ได้มีประสิทธิภาพมากขึ้น

เข้าถึงผู้เชี่ยวชาญด้านการเงินระดับโลก และพอร์ตการลงทุน “สุดเอ็กซ์คลูซีฟ”

ทาง FINNOMENA ได้มีการร่วมมือกับ Franklin Templeton บริษัทจัดการการลงทุนระดับโลกที่มีความเชี่ยวชาญในการจัดสรรสินทรัพย์มามากกว่า 70 ปี เพื่อออกแบบพอร์ตการลงทุนสุดพิเศษ ที่เหมาะสมกับการลงทุนในทุกสภาวะตลาดอย่างพอร์ต GOR (Global Optimized Return)

พอร์ต GOR เกิดจากการผสมผสานระบบคัดเลือกกองทุนที่ดีที่สุดจาก FINNOMENA รวมถึงเทคโนโลยีและกลยุทธ์จัดพอร์ตการลงทุนระดับโลกจาก Franklin Templeton

ทำให้นักลงทุนสามารถลงทุนสามรถสร้างผลตอบแทนในะระยาวได้อย่างมั่นใจผ่านผู้เชี่ยวชาญ ที่ช่วยอัปเดตสถานการณ์การลงทุนแบบใกล้ชิด เหมาะสำหรับผู้ที่ไม่มีเวลาสำหรับการติดตามโลกการลงทุนที่มีความผันผวนและเปลี่ยนแปลงอย่างรวดเร็วอยู่เสมอ เหมาะสำหรับผู้ที่สามารถลงทุนขั้นต่ำได้ 10 ล้านบาทขึ้นไป

สนใจบริการออกแบบพอร์ตการลงทุน โดยทีมงาน Investment Strategist จาก Franklin Templeton อ่านรายละเอียดได้ที่ https://franklintempleton.finnomena.com/index.html

เนื้อหาต้นฉบับโดย Franklin Templeton

เรียบเรียงโดย เพื่อนผู้ใจดี

ข้อสงวนสิทธิ์

1. แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

2. แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

3. ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.franklintempleton.com/forms-literature/download/GOF-FL5VL

Article, Basic, FINNOMENA Franklin Templeton, Knowledge, Short Content, ความผันผวน, ตลาดผันผวน