วันนี้จะขอมารีวิวกองทุนหนึ่งที่เพิ่งผ่านพ้นช่วง IPO กันไป เป็นอีกหนึ่งกองทุนที่ลงทุนในธีมล้อไปกับกระแส New Economy ซึ่งมีความน่าสนใจในฝั่งของโครงสร้างพื้นฐาน นั่นก็คือ KFINFRA-A หรือ กองทุนเปิดกรุงศรีเน็กซ์เจเนเรชั่นอินฟราสตรัคเจอร์ – หน่วยลงทุนชนิดสะสมมูลค่า จาก บลจ. กรุงศรี มาดูกันว่าความน่าสนใจของกองทุนนี้เป็นอย่างไร

จุดเด่นของสินทรัพย์ประเภท “โครงสร้างพื้นฐาน”

อุปสงค์ยืดหยุ่นต่ำ (Inelastic Demand)

การที่อุปสงค์ยืดหยุ่นต่ำนั้นหมายความว่า ระดับความต้องการบริโภคในสิ่งนั้น ๆ ไม่ค่อยเปลี่ยนแปลงเท่าไร ไม่ว่าจะโดนกระทบด้วยปัจจัยอะไรก็ตาม ในกรณีนี้ ทุกคนน่าจะเห็นด้วยว่าแม้เศรษฐกิจจะไม่ดี แต่คนก็ยังต้องอุปโภคบริโภค ยังต้องใช้ไฟฟ้า ใช้น้ำ ใช้พลังงาน ยังต้องเดินทาง ด้วยเหตุนี้แม้ในสภาวะเศรษฐกิจผันผวนหรือตกต่ำ ธุรกิจเหล่านี้ก็ยังจะมีรายได้เข้ามา เพราะมันเป็นสิ่งที่จำเป็นต่อทุกคน

ผูกขาดโดยธรรมชาติ (Natural Monopoly)

นั่นเป็นเพราะธุรกิจโครงสร้างพื้นฐานนั้นต้องใช้เงินลงทุนเยอะในการเริ่มต้น มี Barrier of Entry สูง ทำให้เป็นการยากที่จะมีบริษัทหน้าใหม่ ๆ เข้ามาแข่งด้วย อีกทั้งเมื่อดำเนินธุรกิจไปเรื่อย ๆ ต้นทุนคงที่ต่อหน่วย (Fixed Cost) ที่มาจากการลงทุนในช่วงแรก ก็จะค่อย ๆ ลดลงเรื่อย ๆ ทำให้สามารถถึงจุดประหยัดต่อขนาด (Economies of Scale) ได้

ผลตอบแทนชดเชยเงินเฟ้อ

เงินเฟ้อนั่นทำให้ต้นทุนการผลิตของหลาย ๆ บริษัทเพิ่มขึ้น บริษัทโครงสร้างพื้นฐานก็เช่นกัน แต่ข้อดีคือบริษัทเหล่านี้สามารถเพิ่มราคาตามต้นทุนที่เพิ่มขึ้นได้ ทำให้มีผลตอบแทนที่นำหน้าเงินเฟ้อได้อยู่

สร้างแผนและเปิดบัญชีกองทุนรวมกับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนกว่า 1,000 กอง จาก 22 บลจ. ครอบคลุมทุกบลจ. ในประเทศไทย สร้างแผนและเปิดบัญชี คลิก: https://finno.me/open-plan

โครงสร้างพื้นฐาน 2 ประเภท

โครงสร้างพื้นฐานดั้งเดิม

ประกอบไปด้วยสิ่งต่าง ๆ ที่อำนวยความสะดวกขั้นพื้นฐานในการใช้ชีวิตแบบดั้งเดิมให้เรา หลัก ๆ ประกอบไปด้วย 3 ประเภท คือ

- พลังงาน & สาธารณูปโภค เช่น พลังงาน ระบบพลังงานหมุนเวียน โครงข่ายไฟฟ้า ระบบน้ำประปา การกำจัดของเสีย ระบบชลประทาน

- การสื่อสาร เช่น ดาวเทียม ศูนย์ข้อมูล เสาอากาศ เครือข่ายสัญญาณสำหรับอุปกรณ์เคลื่อนที่

- การเดินทาง เช่น ทางด่วน สนามบิน ท่าเรือ ถนน สะพาน ทางเท้า ทางรถไฟ

โครงสร้างพื้นฐานยุคใหม่

สิ่งที่แตกต่างออกไปของโครงสร้างพื้นฐานประเภทนี้คือจะมีการนำความก้าวหน้าทางเทคโนโลยี และการให้ความสำคัญกับความยั่งยืน มาพัฒนาโครงสร้างพื้นฐานมากขึ้น เพื่อรองรับการเติบโตของสังคมเมือง และการขยายตัวของเศรษฐกิจในอนาคต หลัก ๆ ประกอบไปด้วย 3 ประเภท คือ

- เมืองอัจฉริยะ (Smart Cities) เช่น คลื่นสัญญาณ 5G, เครือข่าย Internet of Things, โครงข่ายไฟฟ้าอัจฉริยะ รวมไปเครือข่ายการสื่อสารที่ดียิ่งขึ้น

- การเปลี่ยนแปลงทางสภาพอากาศ (Climate Change) เช่น การใช้พลังงานทดแทน หรือพลังงานหมุนเวียมากขึ้น การรีไซเคิล การจัดการของเสียที่มีประสิทธิภาพยิ่งขึ้น

- การเดินทาง (Mobility) เช่น ยานยนต์ขับเคลื่อนอัตโนมัติ รวมถึงโครงสร้างพื้นฐานดั้งเดิมอย่างสนามบิน ท่าเรือ ทางรถไฟ ทางด่วน

ปัจจัยสนับสนุนโครงสร้างพื้นฐานยุคใหม่

- ข้อมูลจาก Global Infrastructure Hub ระบุว่ามีการคาดการณ์ว่า ภายในปี 2583 ความต้องการการลงทุนในโครงสร้างพื้นฐานทั่วโลกจะมีมูลค่าสูงถึง 94 ล้านล้านดอลลาร์ ซี่งถ้าหากคาดการณ์จากพฤติกรรมการลงทุนในปัจจุบันแล้วละก็ ทั่วโลกจะมีเม็ดเงินลงทุนในโครงสร้างพื้นฐานอยู่ที่ 79 ล้านล้านดอลลาร์ในปี 2583 เท่านั้น แปลว่ายังมีช่องว่างเหลือให้ลงทุนเพิ่มอยู่

- ยิ่งรัฐบาลลงทุนในโครงสร้างพื้นฐาน ก็ยิ่งช่วยเสริมด้านการจ้างงานและเพิ่มการผลิตในระบบ โดยจุดนี้ประธานาธิบดี โจ ไบเดน ได้ออกแผนการลงทุนในโครงสร้างพื้นฐาน พลังงานสะอาด และนวัตกรรม มูลค่ารวมทั้งหมด 2 ล้านล้านดอลลาร์

ลงทุนในโครงสร้างพื้นฐานยุคใหม่ ผ่านกองทุน KFINFRA-A

KFINFRA-A หรือ กองทุนเปิดกรุงศรีเน็กซ์เจเนเรชั่นอินฟราสตรัคเจอร์ – หน่วยลงทุนชนิดสะสมมูลค่า จาก บลจ. กรุงศรี ลงทุนใน Master Fund ชื่อ Credit Suisse (Lux) Infrastructure Equity Fund, Class IB USD (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV ซึ่งเป็นกองทุนที่บริหารแบบเชิงรุก (Active) โดยกองทุนไทยมีการป้องกันความเสี่ยงทั้งหมด/เกือบทั้งหมด และมีระดับความเสี่ยงอยู่ที่ 6 (เสี่ยงสูง)

ข้อมูลกองทุน Credit Suisse (Lux) Infrastructure Equity Fund, Class IB USD

- กองทุนนี้เน้นลงทุนในกลุ่มธุรกิจที่มีรายได้หลักมาจากโครงสร้างพื้นฐาน (Pure-Play) โดยเน้นหลัก ๆ ไปที่กลุ่มสาธารณูปโภค การขนส่ง โทรคมนาคม และพลังงาน

- บริษัทที่กองทุนไปลงทุนนั้น จะต้องมีกระแสเงินสดที่คาดการณ์ได้ มีกลยุทธ์การเติบโตที่ชัดเจน ตาม Megatrend ในอนาคต และมีระดับราคาที่สมเหตุสมผลเมื่อเทียบกับความสามารถในการเติบโตและสร้างกำไร ส่งผลให้กองทุนมีหุ้นที่สามารถมอบเงินปันผลสม่ำเสมอได้ ขณะเดียวกันก็ได้การเติบโตด้านราคาด้วย

- กระจายการลงทุนใน 40-60 หลักทรัพย์ โดยมีน้ำหนักเฉลี่ยอยู่ที่ 2-6% ต่อหลักทรัพย์ ถือว่ากระจายค่อนข้างเยอะเลยทีเดียว

- กองทุนสามารถลงทุนในตลาดเกิดใหม่ได้ไม่เกิน 20%

- กองทุนผ่านเกณฑ์ ESG ของ Credit Suisse Sustainable Investing Framework จึงมั่นใจได้ว่าธุรกิจที่ไปลงทุนนั้นมีส่วนช่วยสร้างความยั่งยืน

หุ้นที่กองทุนหลักไปลงทุน (ข้อมูล ณ วันที่ 29 มกราคม 2021)

หุ้น 10 อันดับแรก

ข้อมูล ณ วันที่ 29 ม.ค. 2021

ที่มา: Fund Fact Sheet กองทุนหลัก

ตัวอย่างหุ้นในพอร์ต

GDS Holdings (3.31%): ให้บริการศูนย์ข้อมูล (Data Center) ในประเทศจีน ซึ่งมีขนาดที่ใหญ่กว่าและประสิทธิภาพที่สูงกว่าศูนย์ข้อมูลทั่วไปในจีนถึง 2 เท่า มีลูกค้าเป็นบริษัทรายใหญ่ ๆ กว่า 690 ราย ประกอบไปด้วยผู้ให้บริการอินเตอร์เน็ต สถาบันการเงิน ผู้ให้บริการด้านโทรคมนาคมและ IT รวมถึงบริษัทเอกชนขนาดใหญ่และบริษัทข้ามชาติ รายได้หลักของบริษัทมาจากบริการ Colocation หรือก็คือการให้บริษัทอื่น ๆ เช่าพื้นที่ของศูนย์ข้อมูล เพื่อฝาก Server และ Hardware อื่น ๆ ซึ่งบริษัทนี้จะได้รับอานิสงส์จากการใช้งานอินเตอร์เน็ตที่มีแนวโน้มเติบโตขึ้นเรื่อย ๆ ของจีน

EDP Renováveis (3.04%): บริษัทโปรตุเกสที่เป็นบริษัทชั้นนำระดับโลกในกลุ่มพลังงานหมุนเวียน และเป็นผู้ผลิตพลังงานลมที่ใหญ่ที่สุดอันดับ 3 ของโลก ตอนนี้มีตลาดครอบคลุม 15 ประเทศทั่วโลก โดย EDP บริษัทผู้ถือหุ้นหลักของ EDP Renováveis ให้ความสำคัญกับความยั่งยืนมาก โดยสัญญาว่าจะทำภารกิจ “All Green” และ “Carbon Neutral” ภายในปี 2030 ผ่านการเปลี่ยนผ่านด้านการใช้พลังงาน โดยบริษัทสามารถได้รับแรงหนุนจากการสนับสนุนด้านพลังงานสะอาด ทั้งจากสหภาพยุโรปและสหรัฐฯ

China Longyuan Power Group (2.87%): บริษัทมี 2 ธุรกิจหลัก ๆ คือ ฝั่งผลิตพลังงานลม เป็นผู้ผลิตพลังงานลมที่ใหญ่ที่สุดเป็นอันดับ 1 ของเอเชียและประเทศจีน อีกฝั่งคือพลังงานถ่านหิน ซึ่งรวมถึงการซื้อขายถ่านหินเช่นกัน ทั้งสองภาคส่วนนี้ล้วนผลิตไฟฟ้าเพื่อขายให้กับบริษัทโครงข่ายไฟฟ้า (Power Grid) นอกจากนี้บริษัทก็ยังขายอุปกรณ์ผลิตพลังงาน และบริการซ่อมแซมบำรุงสำหรับบริษัทพลังงานหมุนเวียนอื่น ๆ

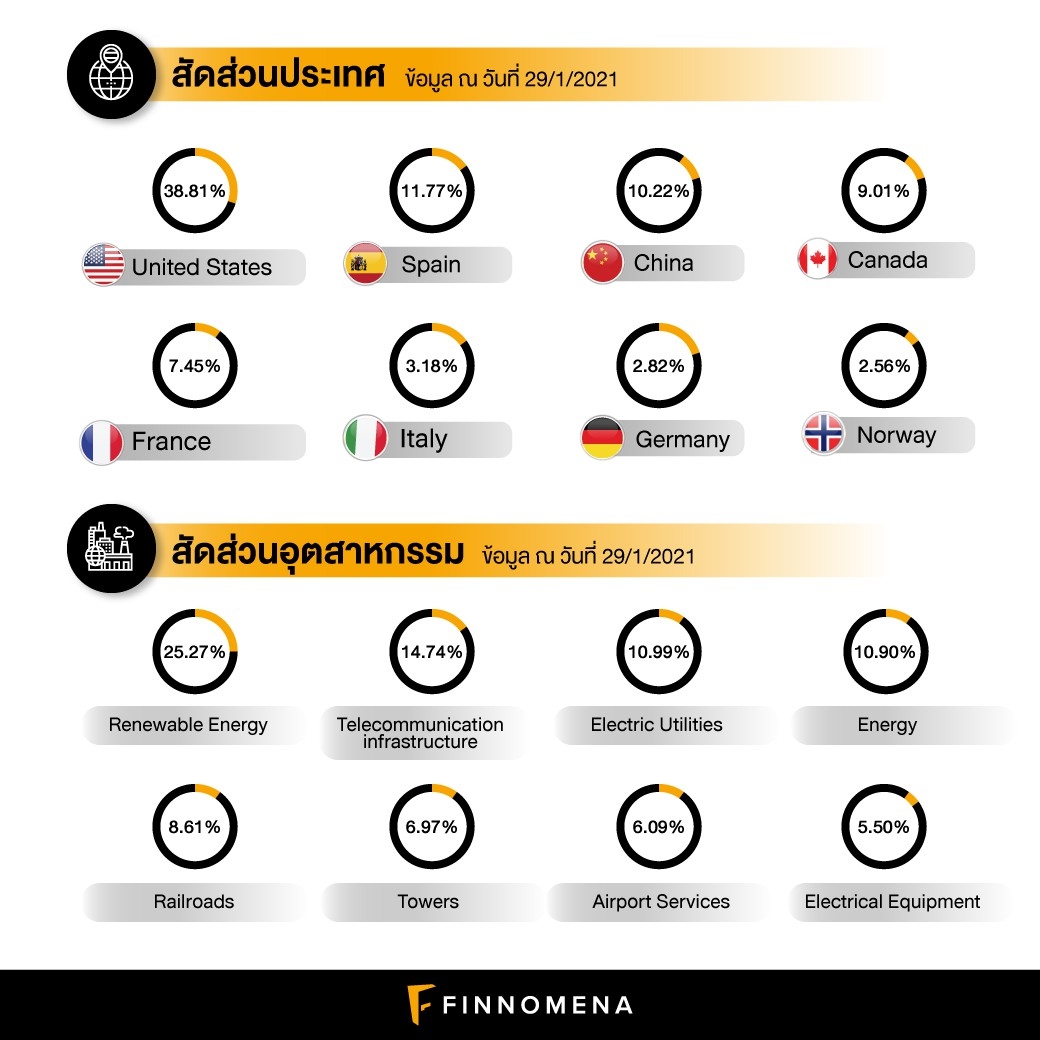

สัดส่วนประเทศ และอุตสาหกรรมที่ลงทุน (ข้อมูล ณ วันที่ 29 มกราคม 2021 ที่มา: Fund Fact Sheet กองทุนหลัก)

กองทุนค่อนข้างเน้นบริษัทจากทางยุโรป ถือว่าเป็นการกระจายความเสี่ยงออกจากสหรัฐฯ นอกจากนี้กองทุนหลักก็ยังเน้นลงทุนในพลังงานหมุนเวียน โทรคมนาคม สาธารณูปโภคด้านไฟฟ้า และพลังงาน

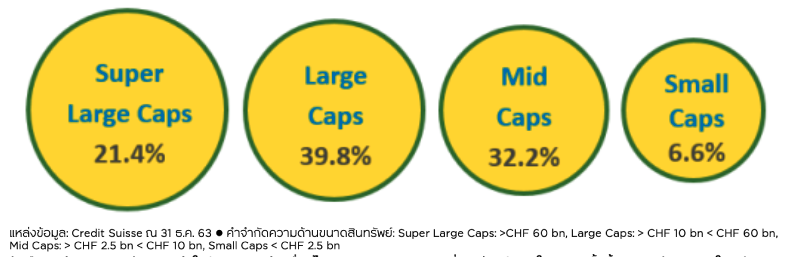

สัดส่วนขนาดของหลักทรัพย์ (ข้อมูล ณ วันที่ 31 ธันวาคม 2021 ที่มา: Presentation กองทุน KFINFRA-A)

สัดส่วน Mid-Small Caps อยู่ที่เกือบ 40% เป็นปัจจัยช่วยหนุนการเติบโตในอนาคต ควบคู่ไปกับการถือหุ้นขนาดใหญ่ ซึ่งก็จะได้ประโยชน์ด้านความสม่ำเสมอของรายได้ ผันผวนน้อย

ผลการดำเนินงานย้อนหลัง & ความเสี่ยง

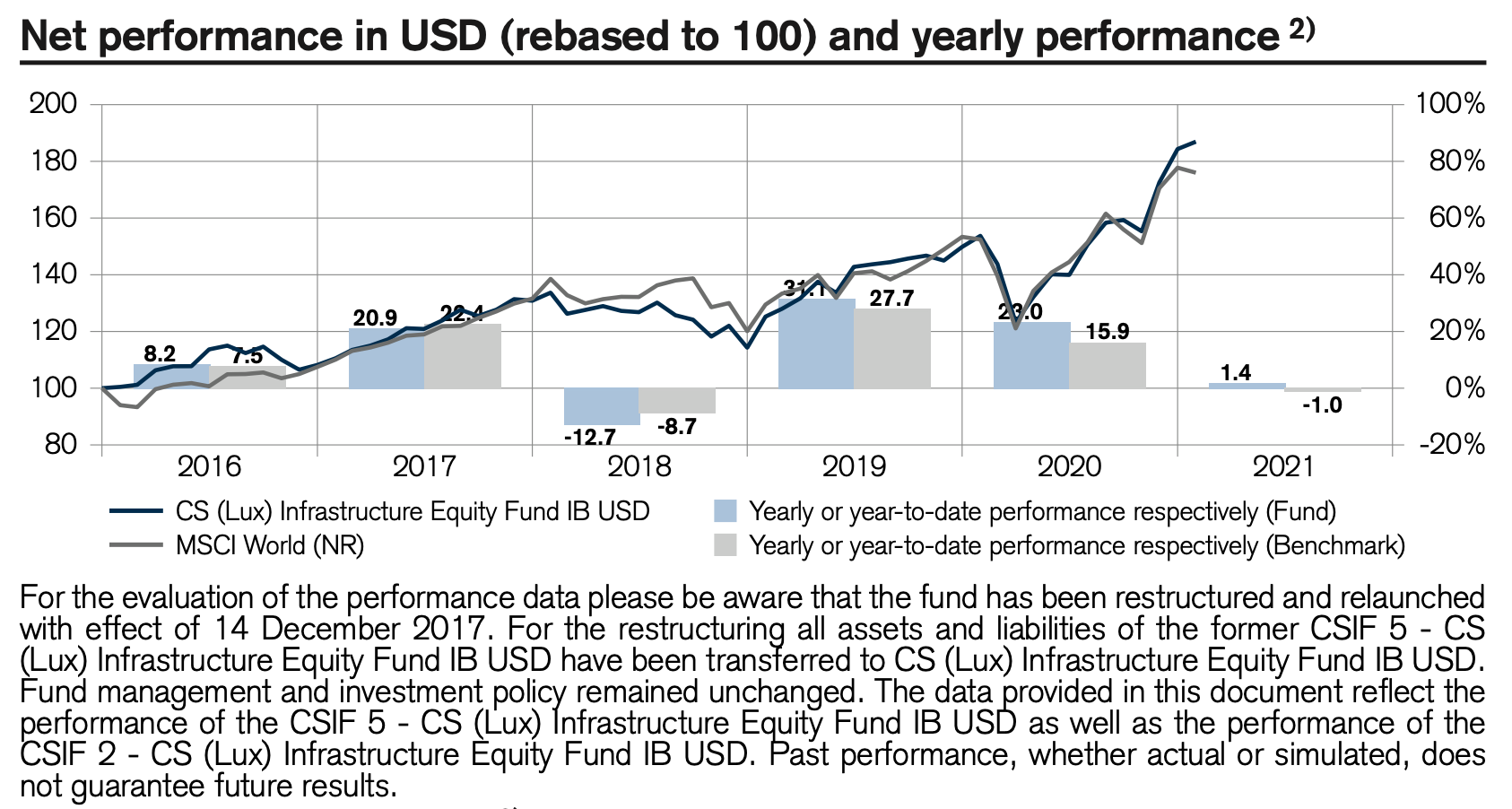

ผลการดำเนินงานย้อนหลังของกองทุนหลัก

ข้อมูล ณ วันที่ 29 มกราคม 2021

ที่มา: Fund Fact Sheet กองทุนหลัก

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

กองทุนหลักจัดตั้งช่วงประมาณ 2016 ผลตอบแทนของกองทุนค่อนข้างสูสีกับดัชนีเปรียบเทียบอย่าง MSCI World โดยเหตุผลที่สามารถใช้ MSCI World เปรียบเทียบก็เพราะกองทุนนี้ก็ยังลงทุนในหุ้นที่ธุรกิจทำโครงสร้างพื้นฐานอยู่ และส่วนใหญ่ก็เป็นหุ้นในประเทศพัฒนาแล้ว ซึ่งเป็นประเภทของภูมิภาคหุ้นที่อยู่ใน MSCI World

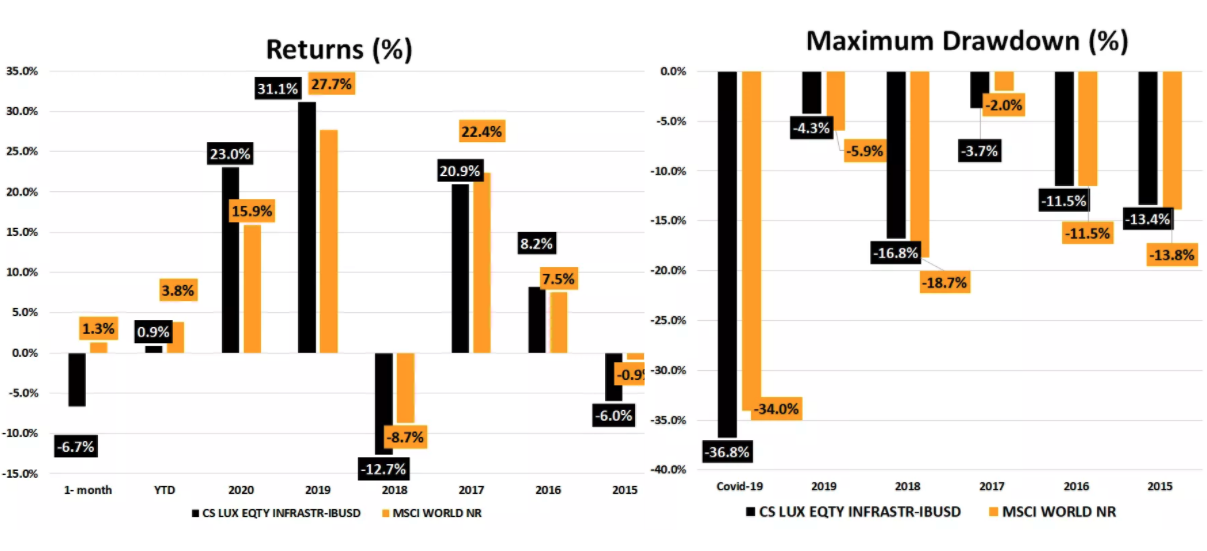

ผลการดำเนินงานย้อนหลังรายปี และ Maximum Drawdown

ข้อมูล ณ วันที่ 24 ก.พ. 2021

ที่มา: FINNOMENA

ในฝั่ง Maximum Drawdown ด้วยความที่เป็นหุ้นโครงสร้างพื้นฐาน จึงมีความสม่ำเสมอของรายได้ จะเห็นได้ว่ากองทุนมี Drawdown ที่ต่ำกว่า MSCI World ยกเว้นก็แต่ในช่วงโควิด และช่วงปี 2017 ที่เศรษฐกิจสหรัฐฯ ร้อนแรงมาก ธนาคารจึงปรับขึ้นอัตราดอกเบี้ย สินทรัพย์อย่างโครงสร้างพื้นฐาน (หรืออสังหาฯ โดยรวม) จึงมีความน่าสนใจน้อยลง ท่ามกลางตลาดหุ้นที่ร้อนแรงกว่า

สิ่งนี้สะท้อนให้เห็นในผลการดำเนินงานเช่นกัน จะเห็นได้ว่าปี 2017 กองทุนทำผลงานได้น้อยกว่าดัชนีเปรียบเทียบ แต่เมื่อเกิดเหตุการณ์ความไม่แน่นอน เช่น Trade War ในปี 2019 และการระบาดของโควิด-19 ในปี 2020 ผลการดำเนินงานของกองทุนก็ปรับตัวขึ้นมาได้โดดเด่นกว่า

จึงสรุปได้ว่ากองทุนนี้อาจทำผลงานได้ดีในช่วงที่เกิดความไม่แน่นอนในตลาด แต่อาจจะสู้หุ้นทั่วไปไม่ได้นักหากเศรษฐกิจกลับมาร้อนแรง จุดนี้จึงเป็นสิ่งที่เราควรทำความเข้าใจ และอาจนำกองทุนไปใช้ประโยชน์ในแง่ของการกระจายความเสี่ยงของพอร์ตได้

รายละเอียดอื่น ๆ ของ KFINFRA-A (ข้อมูล ณ วันที่ 29 มกราคม 2021)

- ขั้นต่ำการซื้อครั้งแรก 500 บาท

- ค่าธรรมเนียมการขาย (ขาเข้า) 1.5%

- ค่าธรรมเนียมรับซื้อคืน (ขาออก) ยังไม่เรียกเก็บ

- ค่าธรรมเนียมการจัดการ 0.749%

- รวมค่าใช้จ่ายกองทุน 0.9416%

เพื่อนผู้ใจดี

สร้างแผนและเปิดบัญชีกองทุนรวมกับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนกว่า 1,000 กอง จาก 22 บลจ. ครอบคลุมทุกบลจ. ในประเทศไทย สร้างแผนและเปิดบัญชี คลิก: https://finno.me/open-plan

Sources:

https://www.krungsriasset.com/FundDetail.aspx?fund=KFINFRA-A

https://www.investorsobserver.com/news/stock-update/should-you-buy-gds-holdings-ltd-adr-gds-stock-on-monday

https://www.rackspace.com/library/what-is-colocation

https://www.edp.com/en/investors/strategic-update-2021-2025?_ga=2.262723788.1933046783.1614759735-1166663932.1614759661

https://markets.ft.com/data/equities/tearsheet/profile?s=916:HKG

https://outlook.gihub.org/

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนรวมมีการป้องกันนความเสี่ยงจากการเปลี่ยนแปลงของอัตราแลกเปลี่ยนไม่น้อยกว่า 90% ของมูลค่าเงินลงทุนในต่างประเทศ | กองทุนนี้ลงทุนกระจุกตัวในหมวดโครงสร้างพื้นฐาน ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”