เมื่อพูดถึงกองทุนอสังหาฯ (หรือที่เรียกกันแบบเป็นทางการว่า ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ หรือ REIT คนมักจะนึกถึงกองทุนในตำนานอย่าง Principal iProp ซึ่งเป็นกองทุนที่มีการลงทุนทั้งในโรงแรม ห้างสรรพสินค้า อาคารสำนักงาน Data Center ศูนย์กระจายสินค้า และคลังสินค้าต่าง ๆ ทั้งในประเทศและต่างประเทศ

แต่ถ้าจะพูดถึงกองทุนอสังหาฯ ไทยที่เน้นลงทุนในประเทศไทย และกำลังเป็นกองที่หลาย ๆ คนพูดถึงอยู่ในตอนนี้ คงหนีไม่พ้นกองทุนจาก บลจ.แลนด์แอนด์เฮ้าส์ LHTPROP หรือกองทุนเปิด แอล เอช ไทย พร็อพเพอร์ตี้

กองทุนอสังหาฯ ที่ไม่มีขั้นต่ำในการลงทุน ร้อยเดียวก็ลงทุนในอสังหาฯ หมื่นล้านได้ !

กองนี้ลงทุนแต่ในอสังหาฯ แบรนด์ชั้นนำทั้งนั้น นักลงทุนที่ซื้อหน่วยลงทุนของกองถือเป็นเจ้าของ อสังหาฯ ดังต่อไปนี้ครับ

- ศูนย์การค้าเซ็นทรัลจำนวน 14 ศูนย์การค้า

- พื้นที่เช่าในห้างโลตัสจำนวน 23 สาขากระจายทั่วประเทศไทย

- อาคารคลังสินค้าและโรงงานคุณภาพสูง ในโซนใกล้ EEC 578 ยูนิต มีผู้เช่าดัง ๆ อย่าง Lazada, Makro, Amway, Samsung, DHL และ Watson

- ศูนย์กระจายสินค้าขนาดใหญ่ 29 ศูนย์ กระจายตัวอยู่ตามจุดยุทธศาสตร์ทางการขนส่ง เช่น รังสิต-อยุธยา ชลบุรี บางนา และสมุทรสาคร ลูกค้าที่มาใช้บริการก็เช่น กลุ่มเซ็นทรัล คาโอ และ เครือเบียร์ช้าง

- ศูนย์แสดงสินค้า IMPACT บางนาและ IMPACT Arena ซึ่งเป็นศูนย์การค้าที่ไปกี่ครั้งก็หาที่จอดรถยากมาก ๆ แต่จัดงานทีไรคนก็ไปกันเต็มตลอด งานดัง ๆ ก็ไปจัดแต่ที่นี่กันหมด แทบจะเป็นตัวเลือกเดียวในการจัดงานระดับประเทศ

เปิดบัญชีกองทุนประหยัดภาษี SSF RMF กับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนประหยัดภาษีมากกว่า 10 บลจ.

คลิก https://finno.me/open-plan

คอนเสิร์ตวง Girl Group ระดับโลก BlackPink จัดที่ Impact Arena

ที่มา: Twitter @ZEXIONOXIOUS

ทำไมคนถึงสนใจกองทุน LHTPROP?

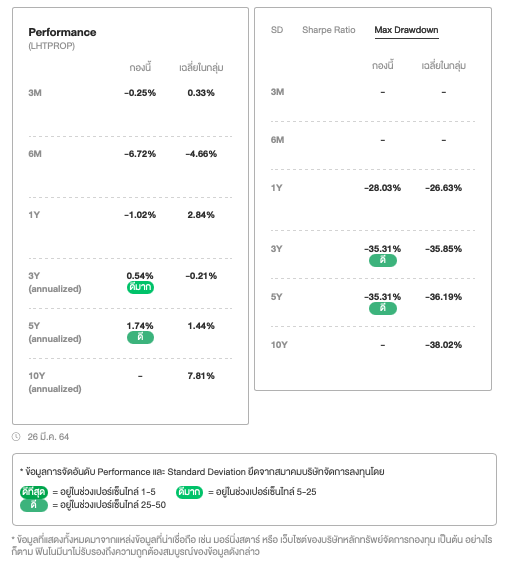

ถ้ามาดูกันไว ๆ จะเห็นว่า LHTPROP เป็นกองทุนที่ค่อนข้างแน่นในหลาย ๆ จุดไม่ว่าจะเป็นผลตอบแทนที่ทำได้ดีอย่างสม่ำเสมอในระยะยาวช่วง 3-5 ปี และการขาดทุนสูงสุดที่กองทุนสามารถควบคุมได้ดีกว่ากองเพื่อนบ้าน

ผลประกอบการของกองทุน LHTPROP

ข้อมูลวันที่: 26 มีนาคม 2564

ที่มา: FINNOMENA

โอกาสเข้าซื้อจากการปรับฐานของตลาดหุ้น

การลงมาของตลาดหุ้นไทย ณ ตอนนี้ได้ลากเอากองทุนอสังหาฯ หลาย ๆ กองลงมาด้วย ซึ่งถ้าเรามาคิดดูดี ๆ แล้วจะพบว่า กองทุนอสังหาฯ ลงทุนในพื้นที่ให้เช่า ซึ่งตอนนี้แม้จะโดนผลกระทบจาก COVID-19 และการปิดเมือง รวมไปถึงความจำเป็นในการลดค่าเช่าให้กับผู้เช่าในบาง Sector …

แต่ COVID-19 และการปิดเมืองจะไม่อยู่กับเราตลอดไปแน่นอน การฟื้นตัวของกองทุนอสังหาฯ เรานี้จะต้องมาในอนาคต !!!

การลงมาในครั้งนี้ทำให้ผมมองว่าเป็นโอกาสของการซื้อของถูกเพื่อโอกาสรับผลตอบแทนระยะยาว ส่วนเหตุผลที่ทำให้ผมคิดแบบนั้นมีอะไรบ้าง?

เตรียมใจกันไว้เลยนะครับ เรื่องนี้เล่ากันยาว ….

ก่อนจะไปเข้าเรื่องเน้น ๆ ผมขอเท้าความสั้น ๆ ก่อนว่า ทำไมคนถึงชอบลงทุนในกองทุนอสังหาฯ กัน

จุดเด่นของกองทุนอสังหาฯ ที่ทำให้หลายคนต้องมีไว้ในพอร์ต

เป็นเจ้าของอสังหาฯ พันล้านทางอ้อม

หลายคนอยากจะซื้ออสังหาฯ ซื้อที่ดินต้องไปซื้อตามชานเมือง ต่างจังหวัดที่ราคาจับต้องได้ แต่ราคาที่ดินที่ขึ้นเอา ๆ ดันไปอยู่ที่กลางเมือง การเป็นเจ้าของกองทุนอสังหาฯ ที่ลงทุนในอสังหาฯ ชั้นนำกลางเมืองคือวิธีหนึ่งที่ทำให้เราได้หาประโยชน์จากการขึ้นราคาของที่ดินกลางเมืองได้ โดยไม่ต้องมีเงินหลักร้อยล้านพันล้าน แค่หลักพัน หลักร้อยก็ลงทุนได้แล้ว

กระแสเงินสดต่อเนื่อง

รายได้ของอสังหาฯ หลัก ๆ มาจากค่าเช่าที่ผู้เช่าต้องจ่ายทุกเดือน และมักจะมีการปรับค่าเช่าอย่างต่อเนื่องในแต่ละปี ด้วยเหตุนี้ทำให้ผลตอบแทนของกองทุนอสังหาฯ มีความผันผวนน้อยกว่าเมื่อเทียบกับการลงทุนในหุ้น

อสังหาฯ ราคาขึ้นต่อเนื่อง

หากลงทุนในสินทรัพย์ที่ดีพอ อยู่ในทำเลที่ยอดเยี่ยม ก็แทบจะการันตีได้เลยว่าราคาจะขึ้นแน่ ๆ ในอนาคต การลงทุนในกองทุนอสังหาฯ มีผู้จัดการกองทุนช่วยเหลือสินทรัพย์ด้วย ช่วยเพิ่มความมั่นใจให้ผู้ลงทุนว่าของที่ได้มานั้นเป็น “ของดี” จริง ๆ

ซื้อกองทุนอสังหาฯ ไม่ต้องปวดหัวกับการจัดการ

ถ้าซื้ออสังหาฯ ของจริง อย่างคอนโด หรืออาคารแล้วไปปล่อยเช่า หน้าที่ที่คุณต้องทำคือต้องคอยดูแลสินทรัพย์ให้สภาพดีอยู่เสมอ ต้องคอยไปเก็บค่าเช่า ต้องมาคิดว่าจะขึ้นค่าเช่าดีไหม ถ้าเกิดเหตุการณ์แบบ COVID-19 แล้วผู้เช่าเลิกเช่า ก็ต้องคอยหาคนเช่ามาใหม่ ซึ่งถ้าซื้อกองทุนอสังหาฯ แทน ปัญหาเหล่านี้จะหมดไป นั่งรับผลตอบแทนอย่างเดียวโดยไม่ต้องเสียเวลา เปลืองแรงกับการจัดการ

กระจายความเสี่ยงได้

สิ่งที่สำคัญที่สุดในปัจจัยทั้งหมดคือการกระจายความเสี่ยง เราสามารถลงทุนในอสังหาฯ ชั้นนำหลัก 20-50 ที่ได้ด้วยการลงทุนครั้งเดียว ทำให้ความเสี่ยงที่นักลงทุนต้องแบกรับยิ่งน้อยลงไปอีก

ด้วยเหตุผลเหล่านี้ จึงเป็นสาเหตุให้กองทุนอสังหาฯ มักจะเป็นกองทุนที่อยู่ในพอร์ตการลงทุนของนักลงทุนส่วนใหญ่ตลอดเวลา ไม่มากก็น้อย

ความท้าทายของตลาดหุ้นและเศรษฐกิจไทยในช่วง 3-4 เดือนที่ผ่านมาเปิดโอกาสให้นักลงทุนเป็นเจ้าของกองทุนอสังหาฯ ดี ๆ ได้ และมีโอกาสรับผลตอบแทนที่สูงขึ้นในระยะยาว

LHTPROP หนึ่งในกองทุนอสังหาฯ ตัวจี๊ดที่ต้องจับตา

LHTPROP เป็นกองทุนที่มีนโยบายการลงทุนที่น่าสนใจ การกระจายความเสี่ยงในหลากหลายอุตสาหกรรม นโยบายการลงทุนที่ลงทุนในกองทุน Property ที่จดทะเบียนในตลาดหลักทรัพย์ฯ ของประเทศไทยไม่ต่ำกว่า 80% ของมูลค่าทรัพย์สินสุทธิของกองทุน

นักลงทุนส่วนใหญ่มักจะมองกองทุนอสังหาฯ เป็นกลุ่มอสังหาฯ โดยรวม แต่ในความเป็นจริงแล้ว กองทุนอสังหาฯ นี่แยกออกเป็นหลายสายมากนะครับ สายหลัก ๆ ก็จะมี ศูนย์การค้า คลังสินค้าและโรงงานอุตสาหกรรม ศูนย์ประชุม อาคารสำนักงาน พื้นที่เช่าสนามบิน และในบางครั้งจะมีพวกโครงสร้างพื้นฐานอย่างทางด่วน หรือเสาสื่อสารแถมให้มาด้วย ดังนั้นการดูกองทุนอสังหาฯ ต้องศึกษาลงลึกไปด้วยว่า กองทุนอสังหาฯ กองนั้น ๆ มีการลงทุนในแต่ละธุรกิจเป็นสัดส่วนเท่าไหร่บ้าง

สัดส่วนการลงทุนของ LHTPROP

LHTPROP เป็นกองทุนที่ค่อนข้างสมดุลเพราะมีการลงทุนในอสังหาฯ หลายสาย มีแทบจะทั้งหมดที่กล่าวมาด้านบน แต่โดยหลัก ๆ แล้ว LHTPROP ลงทุนเป็นสัดส่วนมากในกองทุนอสังหาฯ ดังต่อไปนี้ครับ (ข้อมูลวันที่ 25 กุมภาพันธ์ 2564)

1. CPNREIT หรือ หน่วยลงทุนในทรัสต์เพื่อการลงทุนในสิทธิการเช่าอสังหาริมทรัพย์ CPN รีเทล โกรท สัดส่วน 14.27%

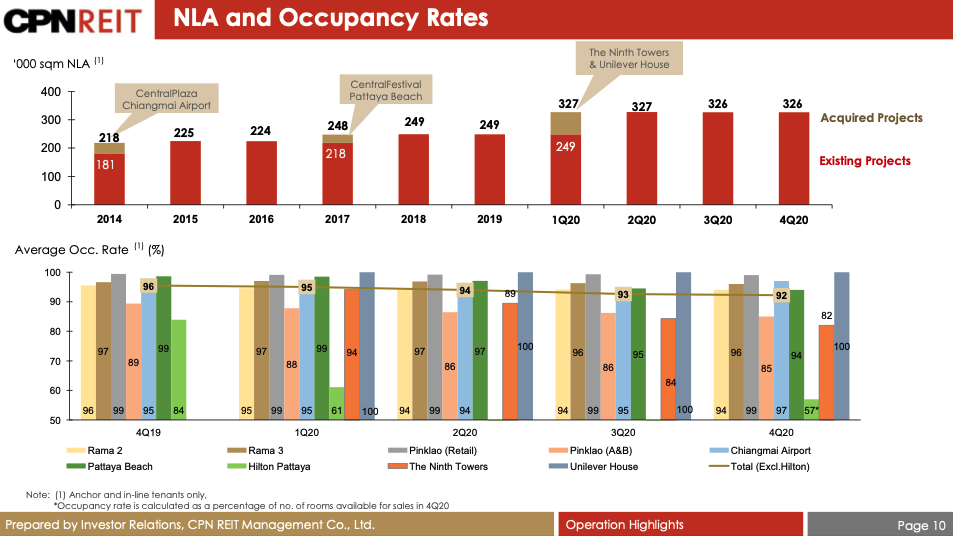

กองนี้เน้นลงทุนในพื้นที่เช่าของศูนย์การค้าเซ็นทรัล ซึ่งเน้นเฉพาะศูนย์การค้าที่มีอัตราการเช่า 90% ขึ้นไป หรือเกือบเต็มเท่านั้น ! นอกจากจะเป็นกองศูนย์การค้าอันดับหนึ่งแล้ว กองทุนนี้ยังเป็นกอง ทุนอสังหาฯ ที่ใหญ่ที่สุดในประเทศไทย ด้วยมูลค่าตลาดสูงกว่า 53,415.11 ล้านบาท (วันที่ 1 เมษายน 2564)

ภาพรวมข้อมูล CPNREIT

ที่มา: ข้อมูลจากกองทุน CPNREIT

ข้อมูลประจำเดือนกุมภาพันธ์ 2564

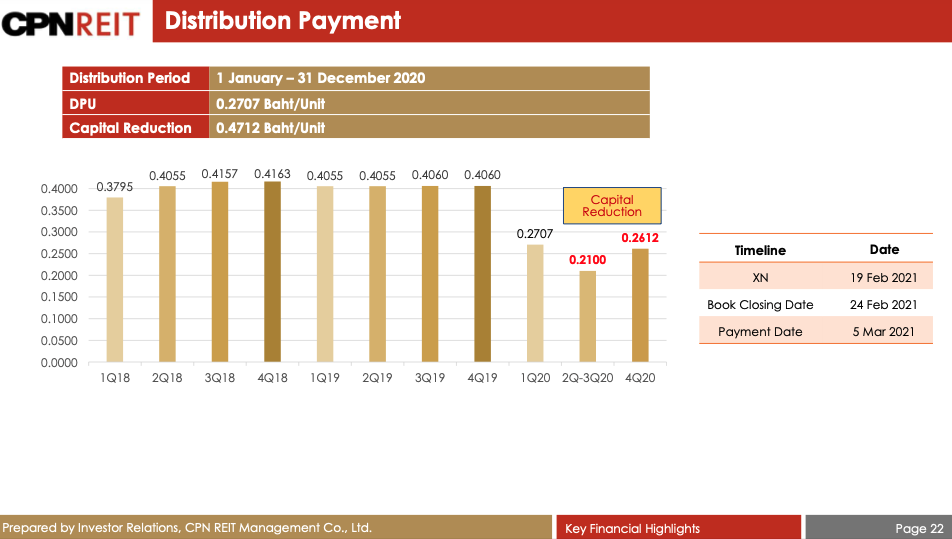

นอกจากนั้นยังมีการจ่ายปันผลท่ามกลางวิกฤติที่กองทุนอสังหาฯ ได้รับผลกระทบแบบจัง ๆ อีกด้วย พิสูจน์ให้เห็นถึงความแข็งแกร่งและความเป็นผู้นำในกลุ่มกองทุนอสังหาฯ !!

ภาพแสดงการจ่ายปันผลต่อหน่วย CPNREIT

ที่มา: ข้อมูลจากกองทุน CPNREIT

ข้อมูลประจำเดือนกุมภาพันธ์ 2564

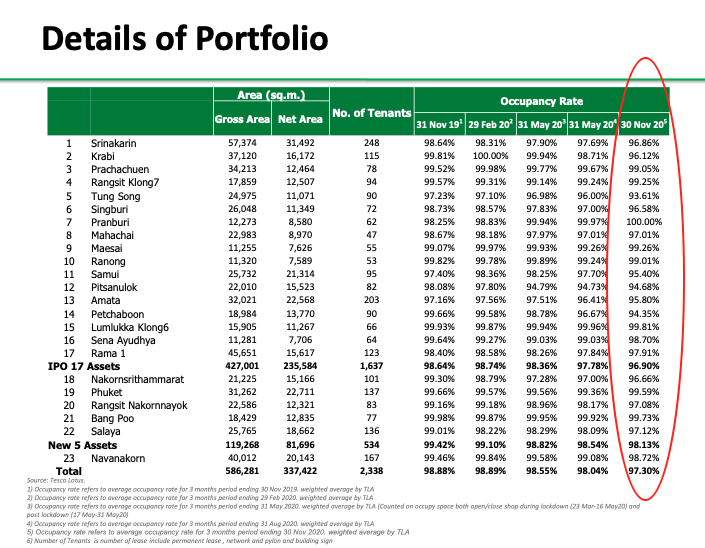

2. TLGF หรือ หน่วยลงทุนในกองทุนรวมอสังหาริมทรัพย์และสิทธิการเช่าเทสโก้ โลตัส รีเทล โกรท สัดส่วน 12.15%

กองนี้เน้นลงทุนในพื้นที่เช่าในเทสโก้ โลตัส (ตรงที่เป็นร้านขายของ ร้านชานมไข่มุก ร้านทอง ที่อยู่นอกโซน Hypermarket ครับ) ลักษณะคล้าย ๆ พวกที่เช่าที่ปั๊มปตท.ให้ร้านขายของเช่าอารมณ์นั้น ซึ่งที่ผ่านมาอัตราการเช่าอยู่ที่ 93%++ ทั้งนั้นเลย แม้แต่ในช่วงโควิด(เอาจริง ๆ ก็เรียกว่ามีผู้เช่าเต็มตลอดได้นะครับ)

ภาพรวมข้อมูล Tesco Lotus

ที่มา: ข้อมูลจากกองทุน TLGF

ข้อมูลประจำไตรมาส 3 ปี 2563-2564

3. FTREIT หรือ หน่วยลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์และสิทธิการเช่าอสังหาริมทรัพย์เพื่ออุตสาหกรรมเฟรเซอร์ส พร็อพเพอร์ตี้ สัดส่วน 10.06%

อันนี้ลงทุนหลัก ๆในคลังสินค้าและโรงงานโซนบางนา ซึ่งเป็นโซนอุตสาหกรรมที่มีบริษัทต่างชาติมากมาย ที่สำคัญอันนี้ถือเป็นกองทุนอสังหาฯ ในเครือเสี่ยเจริญ การลงทุนในกองทุนนี้เหมือนการเกาะเสี่ยเจริญไปกลาย ๆ ครับ เสี่ยแกทำได้ดี เราก็ได้ผลประโยชน์ไปด้วย

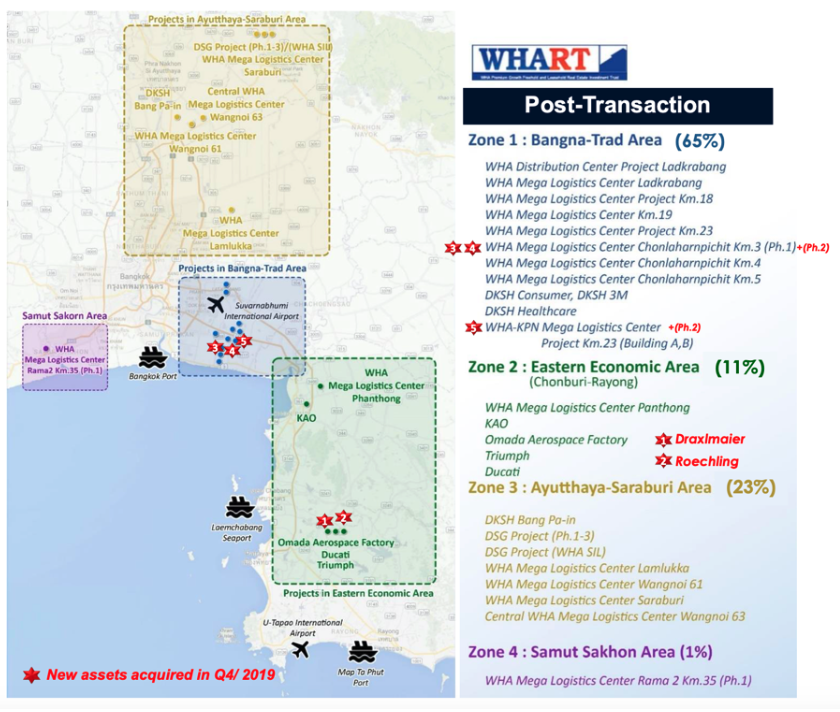

4. WHART หรือ หน่วยลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์และสิทธิการเช่า ดับบลิวเอชเอ พรีเมี่ยม โกรท สัดส่วน 9.92%

กองนี้เน้นศูนย์กระจายสินค้าในจุดยุทธศาสตร์ด้านการขนส่ง ได้ประโยชน์จากเทรนด์ขนส่งสินค้าและ E-Commerce ในประเทศ รวมไปถึงการเป็นศูนย์กลาง Logistic ของประเทศไทยในอนาคต

ตำแหน่งศูนย์กระจายสินค้าของ WHART

ที่มา: ข้อมูลจากกองทุน WHART

ข้อมูลประจำ ไตรมาส 4 ปี 2563

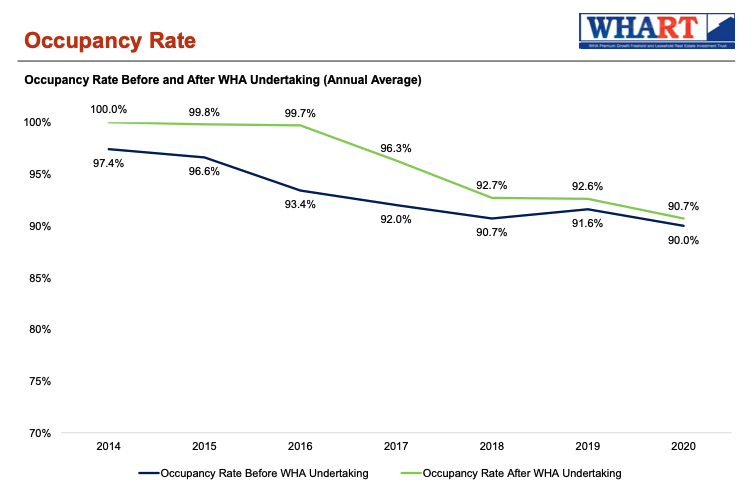

ศูนย์กระจายสินค้าของ WHART มีความโดดเด่นในแง่การสร้างสินทรัพย์ตามความต้องการพิเศษของลูกค้า ซึ่งจะช่วยให้สามารถลดความเสี่ยงในการไม่ต่อสัญญาของลูกค้าได้ ซึ่งสะท้อนในตัวเลข Average Occupancy Rate ที่สูง

อัตราการเช่าของกองทุนอสังหาสายอุตสาหกรรม

ที่มา: เอกสารนำเสนอ WHART

ข้อมูลประจำ ไตรมาส 4 ปี 2563

5. IMPACT หรือ หน่วยลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์อิมแพ็คโกรท สัดส่วน 8.60%

ตัวนี้ทุกคนคงรู้จักกันดีเพราะเวลาเราไปดูงานแสดงสินค้าก็มักจะไปที่ IMPACT เมืองทองธานี กองนี้มีรายได้มาจากค่าเช่าพื้นที่ของ IMPACT Challenger และ IMPACT Arena ที่ใช้ในการจัดงานแสดงสินค้าราว ๆ 70-80% ส่วนที่เหลือเป็นค่าเช่าของ IMPACT Arena ที่ไว้จัดคอนเสิร์ต และ IMPACT Forum ที่ไว้จัดสัมมนา ถ้านัดตามจำนวนขนาดพื้นที่ถือว่า IMPACT เป็นเบอร์ 1 ในตลาดศูนย์แสดงสินค้า เบอร์ 2 คือ BITEC แต่มีพื้นที่น้อยกว่า IMPACT ถึงครึ่งหนึ่ง

จะเห็นว่าการซื้อ LHTPROP กองเดียวเราจะได้ทั้งศูนย์การค้า คลังสินค้าและโรงงานให้เช่า ศูนย์กระจายสินค้า และศูนย์แสดงสินค้า รวมไปถึงอาคารสำนักงานต่าง ๆ ด้วย ทั้ง 5 กองทุนอสังหาฯ หลักที่ LHTPROP ลงทุนรวมกันเป็นสัดส่วนมากถึง 53.48% หรือประมาณครึ่งหนึ่งของกอง ดังนั้นถ้ากองจะนี้จะทำผลตอบแทนได้ดีหรือไม่ดีจะขึ้นอยู่กับการลงทุนหลักทั้ง 5 ตัวนี้อย่างมาก ในฐานะของนักลงทุน เราควรจะต้องทำความเข้าใจสินทรัพย์ที่เราลงทุนให้ดี ผมเลยอยากชวนทุกคนมาทำความเข้าใจ ศึกษารายละเอียดและ ประเมินความคิดของผู้จัดการกองทุนว่าเขาเห็นอะไรในกองทุนทั้ง 5 กองนี้ในช่วงเวลาที่ท้าทายอย่างสถานการณ์ COVID-19 ที่ (หวังว่า) กำลังจะผ่านไปครับ

กองทุนอสังหาฯ กับผลกระทบของ COVID-19

เริ่มต้นจากข่าวร้ายก่อน … สำหรับคนที่คิดว่าการกินค่าเช่าคือการลงทุนที่ปลอดภัย 100% การมาของ COVID-19 อาจทำให้คุณต้องคิดใหม่ เพราะถ้าร้านค้าอยู่ไม่ได้ ศูนย์การค้าก็อยู่ไม่ได้เช่นกัน ถ้าใครดูงบไตรมาส 1 ของกองอสังหาฯ CPNREIT จะพบว่ารายได้ลดลงเล็กน้อยประมาณ 10% เมื่อเทียบกับช่วงเวลาเดียวกันของปีที่แล้ว โรงแรม Hilton Pattaya ที่เป็นส่วนหนึ่งของกอง CPNREIT ด้วยต้องปิดตัวชั่วคราว แถมทางกองทุนยังมีการปันผลเป็นอัตราส่วนที่ลดลงจากการที่เคยปันผลได้ 90%++ จากกำไรสุทธิ รอบนี้ปันผลน้อยลงเหลือเพียง 74% ของกำไรสุทธิเท่านั้น เพื่อเตรียมสภาพคล่องรองรับ COVID-19

จากที่เราเห็นกันเดือนเมษายนและเดือนพฤษภาคม เป็นเดือนที่ศูนย์การค้าปิดแทบจะทั้ง 2 เดือน ดังนั้นผลกระทบของ COVID-19 จะส่งผลไปถึงไตรมาส 2 ของปีซึ่งกำลังจะประกาศออกมาช่วงเดือนกรกฎาคมนี้ ซึ่งอาจส่งผลกระทบให้ปันผลลดลงมากกว่าในไตรมาส 1

ถ้าวิกฤตมีโอกาส ข่าวดีก็มีซ่อนอยู่ในข่าวร้ายนั่นแหละ เพราะถ้าคิดดูดี ๆ สถานการณ์ ณ ตอนนี้ศูนย์การค้ากลับมาเปิดแล้ว แม้อาจจะยังต้องช่วยลดค่าเช่าให้กับร้านค้าอยู่ แต่หลังจากนี้มีแต่สถานการณ์จะดีขึ้นเรื่อย ๆ และมีแนวโน้มผ่านจุดต่ำสุดในไตรมาส 2 ปี 2563 นี้สูงมาก

การเข้าลงทุนใน CPNREIT ณ ตอนนี้คือการเข้าในจุด (แทบจะ) ต่ำสุด การฟื้นตัวน่าจะแน่นอน ส่วนช้าเร็วเป็นเรื่องที่ต้องตามดูกันต่อ ถ้ามีการฟื้นตัวจนสถานการณ์กลับมาเป็นปกติ ปันผลก็คงกลับเป็นปกติเช่นกัน แต่ถ้าเราไปซื้อเอาตอนที่ทุกอย่างเป็นปกติแล้วราคาก็คงกลับไปช่วงปกติด้วย นอกจากจะต้องซื้อแพงแล้ว เราจะไม่ได้ประโยชน์อะไรเลยจากวิกฤต COVID-19 ครั้งนี้

กลุ่มกองทุนอสังหาฯ สายอุตสาหกรรมเป็นอย่างไร?

ในกองทุน LHTPROP มีกองทุนอสังหาฯ สายอุตสาหกรรมหลัก ๆ มีอยู่ 2 กอง คือ WHART และ FTREIT มีแนวโน้มได้รับผลกระทบจาก COVID-19 แต่น่าจะจำกัดในวงแคบ แนวโน้มในการลดค่าเช่าเพื่อช่วยเหลือผู้เช่ามีผลกระทบต่อกองทุนน้อยกว่ากองประเภทอื่น ๆ นอกจากนั้นอัตราค่าเช่าโรงงานหรือคลังสินค้ามีสัดส่วนไม่สูงเมื่อเปรียบเทียบกับค่าใช้จ่ายในมุมอื่น ๆ ของผู้เช่า นอกจากนั้นสัญญาการเช่ายังเป็นสัญญาระยะยาว ดังนั้นโอกาสที่จะเปลี่ยนหรือยกเลิกสัญญาจึงมีน้อย ในขณะที่การเติบโตของกลุ่ม E-Commerce ที่จำเป็นต้องใช้คลังสินค้ายังเติบโตดี

วิกฤต COVID-19 ครั้งนี้สำหรับกลุ่มกองทุนอสังหาฯ สายอุตสาหกรรมแล้ว นับว่าเบากว่าช่วงน้ำท่วมใหญ่เมืองไทยเมื่อหลายปีก่อนมาก และเมื่อ COVID-19 ผ่านไป การเติบโตของกลุ่มนี้ยังมีโอกาสได้รับปัจจัยผลักดันเชิงบวกจากนโยบายรัฐบาล และ EEC ที่กำลังออกตามมาเพื่อกระตุ้นเศรษฐกิจ

ประมาณการตัวเลขเศรษฐกิจของ BOT

ที่มา: Bank of Thailand

ข้อมูลประจำ เดือน มีนาคม 2021

ถ้าเราดูประมาณการตัวเลขทางเศรษฐกิจจะพบว่าตัวเลขในปีนี้จะดูแย่แต่จะแย่แค่ปีเดียวหลังจากนั้นจะเป็นการฟื้นตัวที่ชัดเจน ดังนั้นครั้งนี้จะเป็นโอกาสในการเข้าลงทุนระยะยาวที่หาไม่ได้บ่อยๆนัก เพราะปกติกลุ่มนี้ไม่ค่อยโดนผลกระทบอะไรสักเท่าไหร่ ทำให้หาจังหวะเข้าซื้อที่ได้ราคาดี ๆ ไม่ค่อยได้

กลุ่มกองทุนอสังหาฯ สายศูนย์การค้าจะฟื้นไหม?

ศูนย์การค้าเป็นภาคที่โดนผลกระทบค่อนข้างหนักเพราะรัฐบาลจำเป็นต้องปิดเมืองเพื่อป้องกันการแพร่ระบาดของ COVID-19 ถ้าเป็นร้านอาหาร หรือร้านค้าทั่ว ๆ ไป รายได้คงกลายเป็น 0 ไปแล้ว แต่พอเป็นศูนย์การค้าที่เป็นค่าเช่ารายได้จึงไม่ได้ลดมากนักแม้จะมีการลดค่าเช่าให้กับผู้เช่าบ้าง ด้วยความที่กองทุนลงทุนเป็นศูนย์การค้าอันดับต้น ๆ ของเมืองไทยอย่าง Central Plaza และ Tesco Lotus ส่วนใหญ่แล้วมักจะมีการสกรีนผู้เช่าก่อนที่จะให้เช่าว่าสินค้าเป็นอย่างไร สายป่านมากพอไหม ทำให้ปัญหาในเรื่องการจ่ายค่าเช่าแม้มีปัจจัยเรื่อง COVID-19 น่าจะน้อย นอกจากนั้นตอนนี้เราเริ่มกลับมาเปิดเมือง เปิดศูนย์การค้ากันแล้ว ทำให้รวม ๆ ผลกระทบน่าจะเป็นระยะสั้นเมื่อเปรียบเทียบกับการลงทุนประเภทอื่น ๆ

สรุปแล้วจากข้อมูลที่รวบรวมมา ทั้ง 2 อุตสาหกรรมหลักอย่างศูนย์การค้าและอุตสาหกรรมที่กองทุน LHTPROP ลงทุนน่าจะมีแนวโน้มฟื้นตัวมากกว่า การปรับตัวเป็นขาลง จะมีก็เพียง IMPACT ที่เป็นศูนย์แสดงสินค้าที่จะเป็นการค่อย ๆ ฟื้นตัวอย่างช้า ๆ แต่ก็มีข้อดีคือเป็นศูนย์แสดงสินค้าเบอร์ 1 ที่เมื่อกลับมาเปิดเมืองเต็มที่เมื่อไหร่ จะได้รับผลประโยชน์แน่นอน

เปิดบัญชีกองทุนประหยัดภาษี SSF RMF กับ FINNOMENA สะดวก รวดเร็ว เปิดออนไลน์ ไม่ต้องส่งเอกสารให้ยุ่งยาก พร้อมเลือกซื้อกองทุนประหยัดภาษีมากกว่า 10 บลจ.

คลิก https://finno.me/open-plan

ปัจจัยผลักดันราคากองทุนอสังหาฯ

- ดอกเบี้ยที่จะต่ำไปอีกระยะใหญ่ ๆ ทำให้ผู้ที่ฝากเงินทั้งรายย่อยและรายใหญ่จำเป็นต้องหาการลงทุนทางเลือกที่มีลักษณะการจ่ายปันผลที่ต่อเนื่อง (คล้าย ๆ ดอกเบี้ยที่ได้ตลอด) จึงมีโอกาสสูงที่หวยจะมาออกที่กองทุนอสังหาฯ ซึ่งมี Character คล้าย ๆ กันแม้มีความเสี่ยงมากกว่าแต่ก็ทดแทนด้วยเสถียรภาพของกระแสเงินสดที่ออกมาต่อเนื่อง

- Earning Yield Gap ที่กว้างขึ้น ทำให้กองทุนอสังหามีความน่าสนใจ เวลานักลงทุนเลือกสินทรัพย์ในการลงทุนก็มักจะมองไปที่ส่วนต่างของผลตอบแทนเปรียบเทียบกับสินทรัพย์ที่ไม่มีความเสี่ยงอย่างพันธบัตรรัฐบาล 10 ปี การลดดอกเบี้ยทำให้ส่วนต่างผลตอบแทนสูงถึง มีความจูงใจในการให้นักลงทุนปรับมาหาสินทรัพย์อย่างกองทุนอสังหาฯ มากขึ้น

- การกลับมาเปิดเมืองบ่งบอกถึงประสิทธิภาพการควบคุมการแพร่ระบาดของ COVID ที่ทำได้ดีและตลาดหุ้นได้ผ่านจุดต่ำสุดไปแล้ว ทำให้ต่อจากนี้ตลาดจะเริ่มเห็นข่าวดีออกมาเรื่อย ๆอีกสักระยะหนึ่ง ซึ่งจะช่วยในเชิงของจิตวิทยาการลงทุน

- นโยบายกระตุ้นของรัฐบาล ที่จะตามออกมาเพื่อกระตุ้นเศรษฐกิจไม่ว่าจะเป็นการท่องเที่ยว อุตสาหกรรม และการบริโภคภายในประเทศ

- กองทุนอสังหาฯ เป็นสินทรัพย์ที่ประเมินรายได้และกำไรได้ชัดเจนที่สุด พอจุดต่ำสุดผ่านไปก็สามารถที่จะประเมินได้เลยว่าปีหน้า หรือปีต่อไปจะเป็นอย่างไร พอเริ่มประเมินได้ ความไม่แน่นอนหายไป ตลาดก็จะกลับขึ้นมาอีกครั้ง

BuffettCode

Jessada Sookdhis

Investment Analyst (IA)

ตรวจทานบทความ

References

http://cpnreit.listedcompany.com/misc/presentation/20210225-cpnreit-oppday-am-4q2020.pdf

https://investor.whareit.com/misc/presentation/20210301-whart-quarterly-report-4q2020.pdf

http://lpf.listedcompany.com/misc/PRESN/20210120-tlgf-financialResults-3q2020.pdf

https://www.bot.or.th/English/MonetaryPolicy/MonetPolicyComittee/MPR/Pages/default.aspx

คำเตือน

ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนมีนโยบายการลงทุนเฉพาะเจาะจงในหมวดอุตสาหกรรม จึงอาจมีความเสี่ยงและความผันผวนของราคาสูงกว่ากองทุนรวมทั่วไปที่มีการ กระจายการลงทุนในหลายอุตสาหกรรม | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน แลนด์ แอนด์ เฮ้าส์ จำกัด และ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”