จากตอนก่อนหน้า ที่เราได้พูดคุยกันถึงการเงินสำหรับนักกีฬาอาชีพ เราพบว่านักกีฬาอาชีพส่วนใหญ่มีรายได้สูง ในช่วงอายุ 17 – 35 ปี ซึ่งจะเป็นช่วงชีวิตการเป็นนักกีฬา หลังจากนั้นบางคนอาจมีอาชีพเสริม หรือมีธุรกิจเป็นของตัวเอง

ดังนั้นการวางแผนทางการเงิน จึงเป็นอีกหนึ่งองค์ความรู้ที่สำคัญ ที่นักกีฬา ครอบครัว หรือตัวแทนนักกีฬาจำเป็นที่จะต้องเรียนรู้

โดยทั่วไป นักกีฬาอาชีพ ซึ่งเป็นรายได้ที่จัดอยู่ในมาตรา 40 (8) ตามประมวลรัชฎากร จัดอยู่ในเงินได้จากการแสดง นักแสดงสาธารณะ หรือนักกีฬาอาชีพ ซึ่งถูกระบุไว้อย่างจัดเจน ด้วยเหตุผลที่ว่านักกีฬาอาชีพ มีรายได้สูง มีรายได้สม่ำเสมอ (ตามระยะเวลาที่ระบุในสัญญา) หากแต่นักกีฬาอาชีพ ในบางปี อาจไม่มีสัญญาจ้าง หรือในช่วงที่มีอาการบาดเจ็บ โอกาสในการหาสโมสรอาชีพเพื่อเซ็นสัญญาก็เป็นเรื่องที่ยากลำบาก ตลอดจนฟอร์มการเล่น ทั้งหมดนี้เป็นความเสี่ยงในการประกอบอาชีพ ไม่ต่างกับดารานักแสดง ที่มีช่วงรุ่งโรจน์ และก็มีช่วงที่ตกอับ

ดังนั้นกฎหมายจึงได้กำหนดให้รายได้ที่มีความเสี่ยง ไม่มีความแน่นอนในอาชีพ จัดไว้ที่มาตรา 40 (8) ซึ่งข้อได้เปรียบของข้อนี้คือการหักค่าใช้จ่ายส่วนตัว ที่จะอยู่ที่การหักค่าใช้จ่ายตามจริง แต่ต้องนำส่งเอกสารหลักฐานทั้งหมด หรือเหมาค่าใช้จ่ายที่ร้อยละ 60 ของรายได้และสูงสุดไม่เกิน 600,000 บาท ใช่ครับทุกท่านฟังไม่ผิดหรอกครับ 600,000 บาท ซึ่งพวกเราที่เป็นมนุษย์เงินเดือนรายได้อยู่ในมาตรา 40 (1) สามารถหักค่าใช้จ่ายส่วนตัวได้เพียง 100,000 บาทเท่านั้นครับ

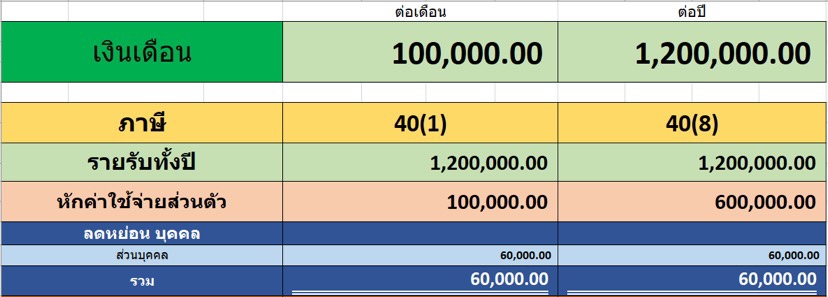

ยกตัวอย่าง มนุษย์เงินเดือนที่มีเงินได้เดือนละ 100,000 บาท รวมทั้งปีภาษีจะมีเงินได้ 1,200,000 บาท หักค่าใช้จ่ายส่วนตัว 100,000 บาท หักลดหย่อนส่วนตัว 60,000 บาท จะมียอดเงินได้คำนวณภาษี 1,040,000 บาท ซึ่งจะเสียภาษีเงินได้บุคคลธรรมดาที่ 125,000 บาท

ในขณะที่นักกีฬาอาชีพมีเงินได้เดือนละ 100,000 บาท รวมทั้งปี 1,200,000 บาท หักค่าใช้จ่ายส่วนตัวได้ 600,000 บาท หักลดหย่อนส่วนตัว 60,000 บาท จะมียอดคำนวณภาษีเพียง 540,000 บาท ซึ่งจะเสียภาษีเงินได้บุคคลธรรมดาเพียง 33,500 บาท ดังตารางเปรียบเทียบด้านล่าง

ซึ่งเป็นข้อได้เปรียบในการบริหารจัดการภาษี หากแต่เราต้องไม่ลืมว่านักกีฬาที่หารายได้มามาก แต่ก็เป็นเพียงช่วงเวลาหนึ่งของชีวิตเท่านั้น และเป็นระยะสั้น ๆ เพียง 16 – 17 ปี ซึ่งรายได้เหล่านี้จะต้องถูกนำเอาไปบริหารจัดการ เพื่อให้มีค่าใช้จ่ายที่เพียงพอตลอดชีวิต ดังนั้นการวางแผนในการเก็บออมจริงเป็นสิ่งที่สำคัญ การวางแผนในการบริหารความเสี่ยง การวางแผนการเงินยามเกษียณอายุ และการวางแผนลงทุนเพื่อให้เม็ดเงินที่เก็บออมเกิดการงอกเงย จึงเป็นเรื่องที่จำเป็น ซึ่งสิ่งจำเป็นต่าง ๆ เหล่านี้ถูกวางไว้เป็นข้อกำหนดในสิทธิที่สามารถนำมาใช้ในการลดหย่อนภาษี โดยแบ่งได้เป็น 3 หมวดหลัก ๆ ดังนี้

1. ค่าลดหย่อนจากภาระผูกพันของชีวิต ในหมวดนี้เราพูดถึง สิทธิ์ในการลดหย่อนตนเอง (60,000 บาท) สิทธิ์ลดหย่อนในกรณีที่ภรรยาหรือสามีไม่มีรายได้ (60,000 บาท) สิทธิ์ลดหย่อนบุตร (30,000 บาท) สิทธิ์ในการลดหย่อนการเลี้ยงดูบิดามารดา ทั้งของตนเองและคู่สมรส ในกรณีที่ไม่มีเงินได้ (คนละ 30,000 บาท) โดยหลักแล้วหมวดนี้เป็นส่วนในการช่วยเหลือเพื่อลดภาระในการเลี้ยงดูตนเองและครอบครัว

2. ค่าลดหย่อนจากการบริหารจัดการความเสี่ยง อาทิเช่น ค่าลดหย่อนจากค่าเบี้ยประกันชีวิตและประกันสุขภาพ (เบี้ยประกันสุขภาพสูงสุดไม่เกิน 15,000 บาท รวมประกันชีวิตไม่เกิน 100,000 บาท) เบี้ยประกันสุขภาพบิดา-มารดา ของตนเองและคู่สมรสในกรณีที่ไม่มีรายได้ (คนละไม่เกิน 15,000 บาท) ประกันสังคม (หักเท่าที่จ่ายจริง)

3. ค่าลดหย่อนในการวางแผนเกษียณและการออม ในหมวดนี้เป็นสิทธิ์ลดหย่อนที่ส่งเสริมให้เกิดการออมเพื่อใช้จ่ายในวัยเกษียณ อาทิเช่น เบี้ยประกันชีวิตแบบบำนาญ (15% ของเงินได้สูงสุดไม่เกิน 200,000 บาท) กองทุนสำรองเลี้ยงชีพ หรือ กองทุนบำเหน็ดบำนาญข้าราชการ หรือกองทุนสงเคราะห์ครูเอกชน หรือกองทุนการออมแห่งชาติ (แล้วแต่ประเภทอาชีพ) อีกทั้งยังมีกองทุนรวมเพื่อการออม (SSF) และกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ไม่เกิน 15% ของเงินได้ และทุกรายการในหมวดนี้รวมกันต้องไม่เกิน 500,000 บาท โดยสิทธิลดหย่อนทั้งหมดในหมวดนี้ล้วนแล้วแต่เป็นการส่งเสริมให้ประชาชนรู้จักการวางแผนการออมสำหรับวัยเกษียณ ช่วยลดภาระของภาครัฐในการที่จะต้องมาดูแลประชาชน

4. ค่าลดหย่อนในหมวดการกระตุ้นเศรษฐกิจ อาทิเช่น สิทธิลดหย่อนโครงการบ้านหลังแรก สิทธิลดหย่อนดอกเบี้ยบ้าน สิทธิลดหย่อนโครงการไทยเที่ยวไทย โครงการช็อปดีมีคืน ซึ่งส่งเสริมการกระตุ้นเศรษฐกิจ ทำให้เกิดการหมุนเวียนของเม็ดเงินในการกระจายรายได้สู่ท้องถิ่นและภาคธุรกิจมากยิ่งขึ้น

5. ค่าลดหย่อนในการบริจาค ทั้งในการของการบริจาคให้พรรคการเมือง การบริจาคให้สถานศึกษา หรือส่งเสริมด้านกีฬา หรือโรงพยาบาลและด้านสาธารณประโยชน์ต่างๆ (สิทธิลดหย่อน 2 เท่า) โดยสามารถทำได้สูงสุดถึง 10% ของเงินได้หลังหักค่าใช้จ่าย

ทั้งหมดเป็นสิทธิในการลดหย่อนที่ทางกรมสรรพากรและภาครัฐได้กำหนดไว้ โดยอ้างอิงจากการส่งเสริมให้ประชาชนรู้จัการวางแผนจัดการความเสี่ยงของตนเอง วางแผนการออมเพื่อใช้จ่ายยามเกษียณ ลดภาระค่าใช้จ่ายในการเลี้ยงดู ครอบครัว และส่งเสริมการช่วยเหลือสังคม ดังนั้นการวางแผนภาษีถือเป็นสิทธิ และหน้าที่ ที่ประชาชนชาวไทยทุกคนควรรับผิดชอบ และทำอย่างถูกต้อง เพราะความรับผิดชอบต่อสังคมถือเป็นสิทธิขั้นพื้นฐานที่พลเมืองดีควรเป็น การอยากเห็นประเทศชาติบ้านเมืองเกิดความเจริญรุ่งเรืองน่าจะเป็นความฝันร่วมกันของประชาชนชาวไทยทุกคน ดังนั้นหากเราจะเริ่มต้นจากตัวเองในการวางแผนการใช้จ่าย การออม และช่วยเหลือสังคม ก็คงไม่ใช่เรื่องยากที่เราจะเริ่มลงมือทำ

ดร.อาร์ม

24/3/21