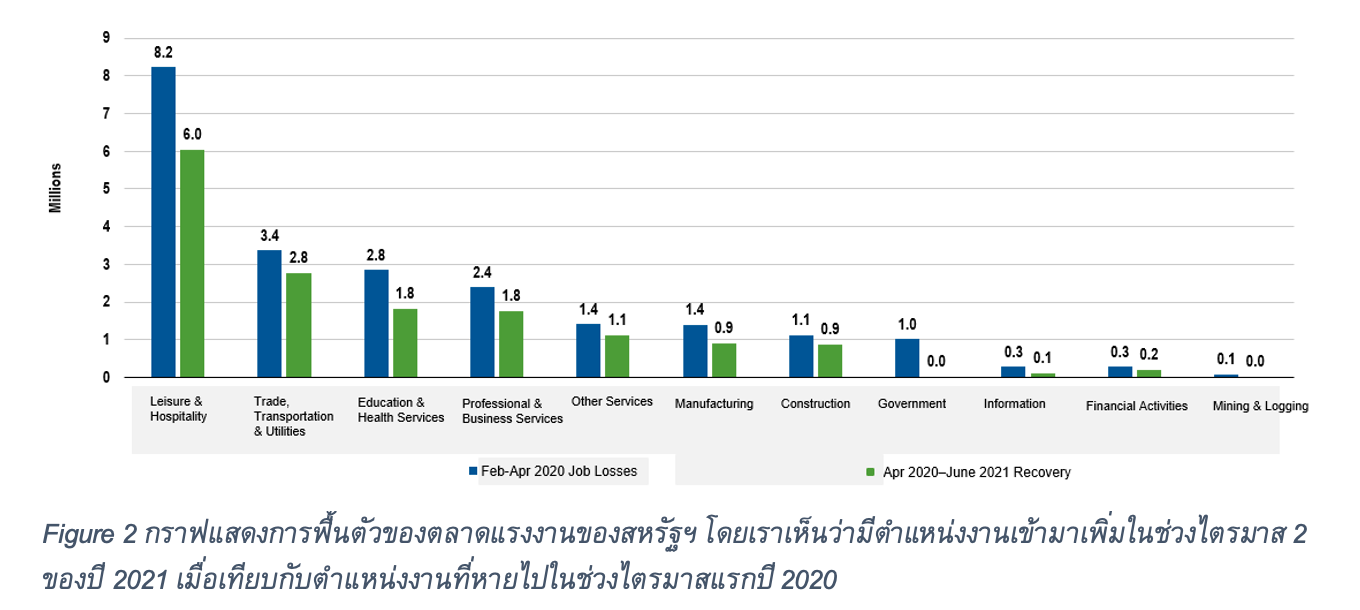

ภายหลังการคลายล็อกดาวน์ เราเริ่มเห็นการฟื้นตัวทางเศรษฐกิจจากวิกฤต COVID–19 อย่างแข็งแกร่ง และกิจกรรมทางเศรษฐกิจที่เร่งตัวขึ้น สืบเนื่องจากฟื้นตัวของการบริโภค ซึ่งเป็นตัวขับเคลื่อนการเติบโตของเศรษฐกิจในช่วงครึ่งปีแรกของปี 2021 ภายใต้แรงสนับสนุนของนโยบายการเงินที่ผ่อนคลาย และการกระตุ้นผ่านนโยบายการคลัง

มองไปข้างหน้า เราเชื่อว่าปัจจัยสนับสนุนเหล่านี้จะผลักดันการเติบโตทางเศรษฐกิจต่อไป ผ่านการขยายตัวด้านการบริโภค และการจับจ่ายใช้สอยของประชาชน จากเม็ดเงินการกระตุ้นทางเศรษฐกิจของรัฐบาลในช่วงที่ผ่านมา และการเติบโตทางเศรษฐกิจนี้จะคงอยู่ต่อเนื่องไปอีก 12–18 เดือนในอนาคต โดยมีประเด็นที่สำคัญ ดังนี้

ประเด็นเงินเฟ้อ

1. ตัวเลขการบริโภคยังแข็งแกร่งต่อเนื่อง ซึ่งจะช่วยขับเคลื่อนเศรษฐกิจ แต่ยังต้องจับตาดูประเด็นเงินเฟ้อ

การอุปโภคบริโภคของภาคประชาชนเป็นกลจักรสำคัญในการขับเคลื่อนเศรษฐกิจ

หลังจากการล็อกดาวน์สิ้นสุด เราพบว่าความต้องการอุปโภคบริโภคสินค้าและบริการเพิ่มขึ้นมาก โดยมีสาเหตุสำคัญมาจากความต้องการสะสมที่ถูกอั้นไว้ (pent-up demand) กอปรกับความช่วยเหลือจากรัฐบาลในช่วง COVID-19 ทั้งมาตรการเยียวยา และความช่วยเหลือทางการเงินอื่น ทำให้ประชาชนส่วนใหญ่ได้รับผลกระทบทางการเงินจากวิกฤต COVID-19 น้อยลงอย่างมีนัยสำคัญ

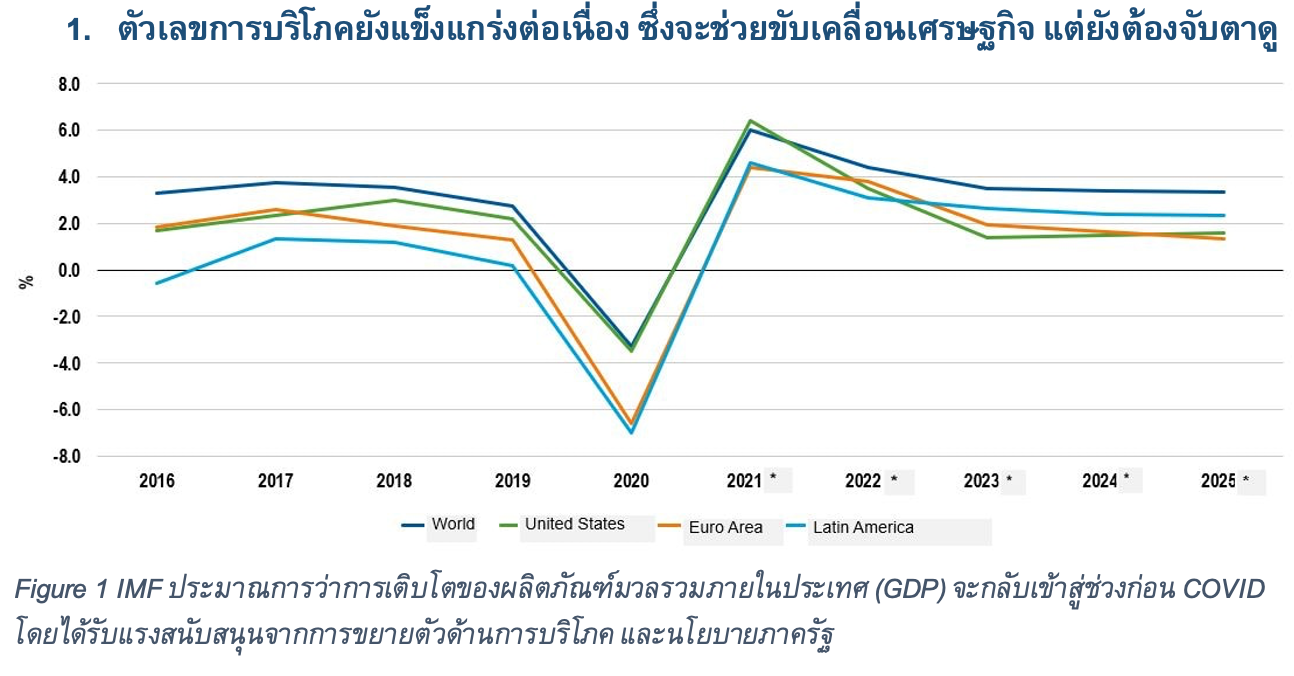

กราฟแสดงการฟื้นตัวของตลาดแรงงานของสหรัฐฯ โดยเราเห็นว่ามีตำแหน่งงานเข้ามาเพิ่มในช่วงไตรมาส 2 ของปี 2021 เมื่อเทียบกับตำแหน่งงานที่หายไปในช่วงไตรมาสแรกปี 2020

การสนับสนุนจากภาครัฐนี้เองทำให้ประชาชนบางกลุ่ม มีเงินเก็บมากขึ้นสวนทางกับวิกฤติ COVID–19 ซึ่งหลังจากการคลายล็อกดาวน์ เม็ดเงินส่วนเกินเหล่านี้สามารถเข้ามาช่วยกระตุ้นการใช้จ่ายสินค้าและบริการได้เป็นอย่างดี การกลับมาเปิดเมืองอีกครั้งทำให้ตลาดแรงงานคึกคัก ด้วยการจ้างงาน ตำแหน่งงาน และค่าแรงที่เพิ่มมากขึ้น

ในมุมมองของเรา เราเชื่อว่าแรงหนุนจากตลาดผู้บริโภค และตลาดแรงงานจะเป็นปัจจัยหลักในการขับเคลื่อนเศรษฐกิจในระยะข้างหน้า สะท้อนได้จากสถิติการจ้างงานประจำเดือนกรกฎาคม 2021 ของสหรัฐฯ ที่แสดงให้เห็นว่า มีตำแหน่งงานนอกภาคเกษตรเข้ามาเพิ่มถึง 943,000 ตำแหน่ง และแรงงานได้รับค่าแรงเฉลี่ยต่อชั่วโมงเพิ่มขึ้น 0.4% เมื่อเทียบกับเดือนก่อนหน้า และแม้ว่ายังมีตำแหน่งงานประมาณ 7,000,000 ตำแหน่งที่หายไปในช่วง COVID-19 ที่ยังไม่ถูกจัดสรรเข้ามาในระบบเศรษฐกิจ ตลอดจนการระบาดของ COVID-19 สายพันธ์เดลต้า (Delta variant) ในวงกว้าง แต่เรายังเชื่อว่าบรรยากาศการฟื้นตัวของตลาดแรงงานจะยังดำเนินต่อไป ควบคู่ไปกับการขยายตัวของกำลังซื้อของผู้บริโภคในสหรัฐฯ

หลายครั้งภาวะเงินเฟ้อที่เร่งตัวขึ้นถูกคาดหมายว่าอาจเป็นปัจจัยที่ชะลอการเติบโตทางเศรษฐกิจอย่างไรก็ดีล่าสุด ธนาคารกลางของสหรัฐฯ ส่งสัญญาณว่า การเร่งตัวของอัตราเงินเฟ้อในช่วงนี้เป็นปรากฎการณ์ปกติ ที่จะเกิดขึ้นในช่วงเปลี่ยนผ่านระยะสั้นเท่านั้น เงินเฟ้อที่เพิ่มขึ้นแม้จะกดดันการใช้จ่ายของประชาชนในมิติด้านราคาสินค้าที่ปรับตัวเพิ่มขึ้น แต่เราเชื่อว่าภาวะเงินเฟ้อครั้งนี้แตกต่างจากครั้งอื่น ๆ ที่ผ่านมา กล่าวคือ หลังจากการล็อกดาวน์มาเป็นเวลานาน เมื่อมีการเปิดเมืองและอนุญาตให้ประชาชนทำกิจกรรมทางเศรษฐกิจเต็มรูปแบบอีกครั้ง ทำให้อุปทานและการผลิตสินค้าและบริการไม่เพียงพอ หรือไม่ทันกับความต้องการที่พุ่งสูงขึ้นอย่างรวดเร็ว ทำให้เกิดภาวะเงินเฟ้อขนาดย่อม ๆ ได้ ซึ่งเราคิดว่าจะไม่เป็นปัจจัยสำคัญขนาดที่จะทำให้เศรษฐกิจชะลอตัวเงินเฟ้อเป็นปัจจัยที่ต้องจับตาอย่างใกล้ชิด

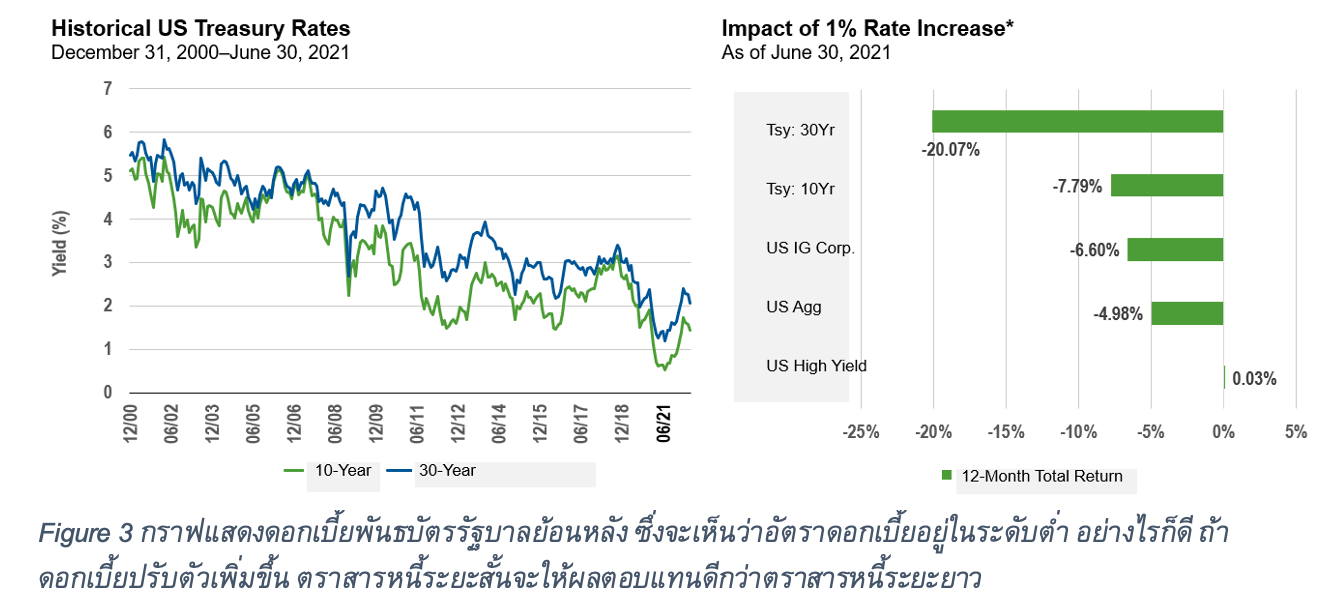

อนึ่ง เราอยากให้นักลงทุนจับตาประเด็นเงินเฟ้ออย่างใกล้ชิด โดยเฉพาะถ้อยแถลง และการประกาศดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ แม้ว่าปัจจุบันธนาคารกลางสหรัฐฯ ยังคงนโยบายการผ่อนคลายทางการเงิน และคงดอกเบี้ยที่ระดับเข้าใกล้ 0% แต่เราเชื่อว่าในระยะต่อไป ธนาคารกลางสหรัฐฯ จะเริ่มชะลอการซื้อสินทรัพย์ (หรือลดขนาดการทำนโยบายการเงินแบบผ่อนคลาย) และน่าจะเริ่มส่งสัญญาณว่าจะเริ่มขึ้นดอกเบี้ยเมื่อไร (อาทิ ช่วงปลายปี 2021 หรือช่วงต้นปี 2022) สัญญาณเหล่านี้จะเป็นเครื่องชี้วัดภาวะเงินเฟ้อ และช่วยประมาณการการขยายตัวของเศรษฐกิจในระยะต่อไปได้เป็นอย่างดี

2. คำแนะนำของเราสำหรับโอกาสและความเสี่ยงในการลงทุน: การกระจายการลงทุน โดยเน้นลงทุนในหุ้นจะเป็นกลยุทธ์ที่ดีที่สุด

เราแนะนำการลงทุนในหุ้น โดยนักลงทุนสามารถเลือกหุ้นได้หลากหลายอุตสาหกรรม (broad set)

ในช่วง COVID-19 ระบาด เราเห็นความแตกต่างของหุ้น 2 กลุ่มอย่างชัดเจนระหว่าง (1) หุ้นกลุ่มบริษัทที่ได้ประโยชน์จากการแพร่ระบาดของ COVID-19 และ (2) หุ้นกลุ่มบริษัทที่เสียประโยชน์จากการแพร่ระบาดของ COVID-19 ซึ่งในช่วงแรกของการแพร่ระบาด เราจะเห็นว่า หุ้นกลุ่มบริษัทที่ได้ประโยชน์จากการแพร่ระบาดของ COVID-19 จะปรับตัวขึ้นได้ค่อนข้างดี เช่น บริษัทเทคโนโลยีขนาดใหญ่ และบริษัท e-commerce ต่าง ๆ ที่ใช้เทคโนโลยีในการให้บริการ โดยไม่ต้องพบปะเจอหน้ากัน ภายใต้นโยบาย social distancing ในทางกลับกัน หุ้นของบริษัทที่เกี่ยวข้องกับวัฏจักรทางเศรษฐกิจค่อนข้างได้รับผลกระทบรุนแรง และราคาปรับตัวลดลงอย่างมีนัยสำคัญ เช่น บริษัทที่เกี่ยวกับอุตสาหกรรมพลังงาน การท่องเที่ยว และอุตสาหกรรมการเงิน

อย่างไรก็ดี ภายหลังเริ่มมีการเปิดเมือง และมีการกระจายวัคซีนมากขึ้น หุ้นในกลุ่มที่ได้รับผลกระทบอย่างรุนแรงช่วงแรก ก็ค่อย ๆ ฟื้นตัวเพิ่มขึ้น และราคาขยับเข้ามาใกล้กับกลุ่มแรก ทั้งนี้ ปัจจุบันเราค่อนข้างมีมุมมองเชิงบวกกับการปรับตัวขึ้นของหุ้นทุกกลุ่มในวงกว้าง จากผลประกอบการของบริษัทในตลาดหุ้นในช่วงปี 2021 ที่ออกมาค่อนข้างดี

เราไม่คิดว่าการลงทุนในตราสารหนี้จะให้ผลตอบแทนที่ดีนัก

สำหรับตราสารหนี้ เราค่อนข้างมีมุมมองที่แตกต่างกับหุ้น แม้ว่าในอนาคตดอกเบี้ยอาจจะปรับตัวขึ้น และมีแนวโน้มเป็นดอกเบี้ยขาขึ้น อัตราดอกเบี้ยหรือผลตอบแทนตราสารหนี้โดยรวม ก็ยังถือว่าอยู่ในระดับต่ำ เกินกว่าที่จะสร้างผลตอบแทนที่น่าพึงพอใจ ทั้งนี้ ถ้านักลงทุนเลือกที่จะลงทุนในตราสารหนี้ เราแนะนำตราสารหนี้ระยะสั้น และตราสารหนี้ของบริษัทที่มีพื้นฐานดี และให้ผลตอบแทนสูง

การกระจายการลงทุน และการลงทุนอย่างยืดหยุ่นในสินทรัพย์หลากหลายเป็นทางเลือกที่ดีที่สุด

เราเชื่อว่ากลยุทธ์ในการลงทุนที่ดีที่สุดตอนนี้ คือการจัดสรรสินทรัพย์ (asset allocation) หรือจัดพอร์ตการลงทุนให้เหมาะสม ภายใต้การเลือกหลักทรัพย์ที่หลากหลาย (multi–asset) และมีความยืดหยุ่น ท่ามกลางความไม่แน่นอนของการแพร่ระบาดและความเสี่ยงในการกลับมาล็อกดาวน์อีกครั้ง ด้วยเหตุนี้ นักลงทุนต้องเตรียมพร้อมรับมือเสมอ และพร้อมปรับกลยุทธ์ไปตามสถานการณ์ ซึ่งจะช่วยเปิดโอกาสให้นักลงทุนสามารถหาผลตอบแทนเพิ่มได้ตลอดเวลา หากราคาหุ้น หรือสินทรัพย์อื่น ๆ ตกลงมามากกว่าราคาพื้นฐานที่ควรจะเป็น สุดท้ายนี้ นักลงทุนต้องติดตามการเปลี่ยนแปลงด้านนโยบายที่มีความสำคัญ ซึ่งจะช่วยให้นักลงทุนพิจารณาความเสี่ยงอย่างรอบด้าน และสามารถเลือกลงทุนในสินทรัพย์ที่คาดว่าจะให้ผลตอบแทนสูงกว่า ภายใต้ความเสี่ยงที่ยอมรับได้

เนื้อหาต้นฉบับโดย Ed Perks

Chief Investment Officer, Franklin Templeton Investment Solutions

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

Advance, Article, chinese rmb, FINNOMENA Franklin Templeton, Knowledge, Long Content