หลังเรื่องราวการต่อสู้เงินเฟ้อของ Fed ดำเนินมาสักพัก เราลองมาเช็กระยะการขึ้นดอกเบี้ยผนวก QT ของ Fed กันว่าเอาเงินเฟ้ออยู่จริงไหม?

ภาพเริ่มชัดขึ้นเมื่อ FED ขึ้นดอกเบี้ย 0.75% แต่ว่าภารกิจของ FED ยังอีกยาวไกล

วันที่ 21 กันยายน 2022 ธนาคารกลางสหรัฐ (FED) ปรับขึ้นดอกเบี้ยนโยบาย 0.75% ซึ่งเป็นการขึ้นดอกเบี้ยในระดับ 0.75% ครั้งที่ 3 ติดต่อกัน โดยการขึ้นดอกเบี้ยในระดับ 0.75% น่าจะมีเหตุผลสำคัญจากระดับดัชนีราคาผู้บริโภค (consumer price index) ที่เป็นตัวชี้วัดอัตราเงินเฟ้อ อยู่ในระดับสูงกว่าที่ตลาดคาดไว้ (หมายความว่า อัตราเงินเฟ้อปรับตัวลดลงน้อยกว่าที่ตลาดคาด) ทั้งนี้ ในระยะถัดไป เราเชื่อว่า FED จะยังมุ่งมั่นในการกดอัตราเงินเฟ้อให้ต่ำลง ทำให้ FED น่าจะยังขึ้นดอกเบี้ยนโยบายต่อไปอีกระยะหนึ่ง

การขึ้นดอกเบี้ยในระดับ 0.75% ถือว่าอยู่ในระดับที่ตลาดคาดการณ์ได้ อย่างไรก็ดี สิ่งที่น่าสนใจมากกว่าคือ แนวคิดของ FED ต่อการขึ้นดอกเบี้ย 0.75% เป็นครั้งที่ 3 ว่าครั้งนี้ FED มองว่าความคืบหน้าในการสู้กับเงินเฟ้อเป็นอย่างไร เนื่องจากเป็นการขึ้นดอกเบี้ยในระดับสูงเป็นครั้งที่ 3 แล้ว ซึ่งเรามองว่า FED น่าจะเห็นความคืบหน้าของการต่อสู้กับเงินเฟ้อตลอด 3 เดือนที่ผ่านมา และน่าจะประเมินแล้วว่าเศรษฐกิจเริ่มตอบสนองต่อการขึ้นดอกเบี้ยนโยบายอย่างต่อเนื่อง ซึ่งเรามองว่าการตัดสินใจขึ้นดอกเบี้ยครั้งต่อไป ยังคงขึ้นอยู่กับข้อมูลเงินเฟ้อล่าสุด โดยมีรายละเอียด ดังนี้

ความคืบหน้าของการสู้กับอัตราเงินเฟ้อตั้งแต่เดือนมิถุนายน 2022

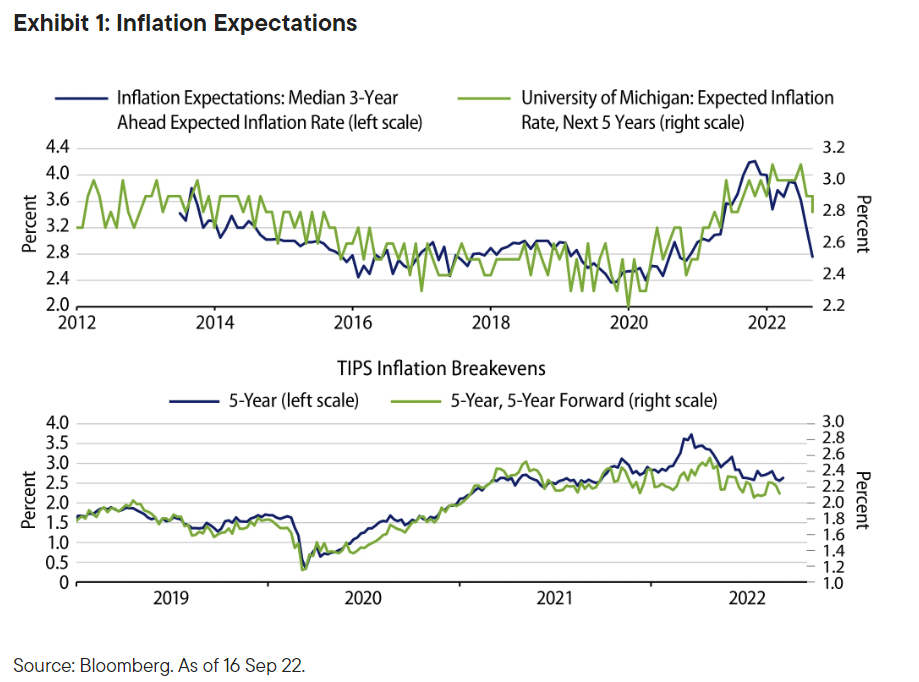

1. การคาดการณ์อัตราเงินเฟ้อในอนาคตเริ่มลดลง

ตั้งแต่เดือนมิถุนายน การขึ้นอัตราดอกเบี้ยนโยบายถูกใช้เป็นเครื่องมือเพื่อชะลออัตราเงินเฟ้อ โดย FED ให้ความสำคัญกับการลดระดับความคาดหวังอัตราเงินเฟ้อ เนื่องจาก หากมีการคาดการณ์ว่าเงินเฟ้อจะปรับตัวสูงขึ้น จะทำให้แรงงานเรียกร้องค่าแรงเพิ่มมากขึ้น ทำให้ต้นทุนการผลิตสูงขึ้น และราคาสินค้าและบริการปรับตัวเพิ่มมากขึ้นอีก เป็นผลให้แรงงานขอค่าแรงเพิ่มขึ้นเป็นวัฏจักร ซึ่งสถานการณ์ปัจจุบันความกังวลดังกล่าวลดลงมากแล้ว และคาดว่า FED น่าจะลดความสำคัญของประเด็นดังกล่าว เช่นกัน

Figure 1 กราฟแสดงให้เห็นความคาดหวังอัตราเงินเฟ้อในระยะถัดไปที่เริ่มลดลง

จนเรามองว่า FED ไม่น่าจะให้ความสำคัญกับประเด็นดังกล่าวเท่าไรนัก ในระยะถัดไป

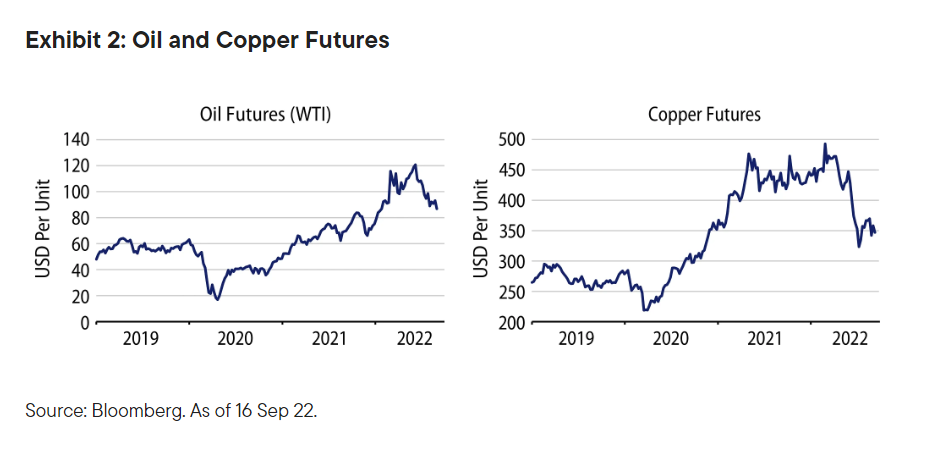

2. ราคาสินค้าโภคภัณฑ์ปรับตัวลง ซึ่งมีส่วนช่วยลดความคาดหวังของอัตราเงินเฟ้อ

ราคาน้ำมันดิบปรับตัวลดลงประมาณ 22% จากช่วงการประชุมคณะกรรมการนโยบายการเงินของ FED ในเดือนมิถุนายน 2022 ในขณะเดียวกัน ราคาทองแดงก็ปรับตัวลง 15% เช่นเดียวกัน ราคาสินค้าโภคภัณฑ์ที่ปรับตัวลงนี้เอง ชี้ให้เห็นถึงสัญญาณเศรษฐกิจที่เริ่มชะลอตัวลง และความต้องการสินค้าและบริการที่ลดลงในลักษณะเดียวกัน

Figure 2 กราฟแสดงให้เห็นราคาน้ำมันดิบ และราคาทองแดงที่ปรับตัวลงในช่วงที่ผ่านมา สะท้อนให้เห็นถึงเศรษฐกิจโลกในอนาคตที่คาดว่าจะชะลอตัวลง

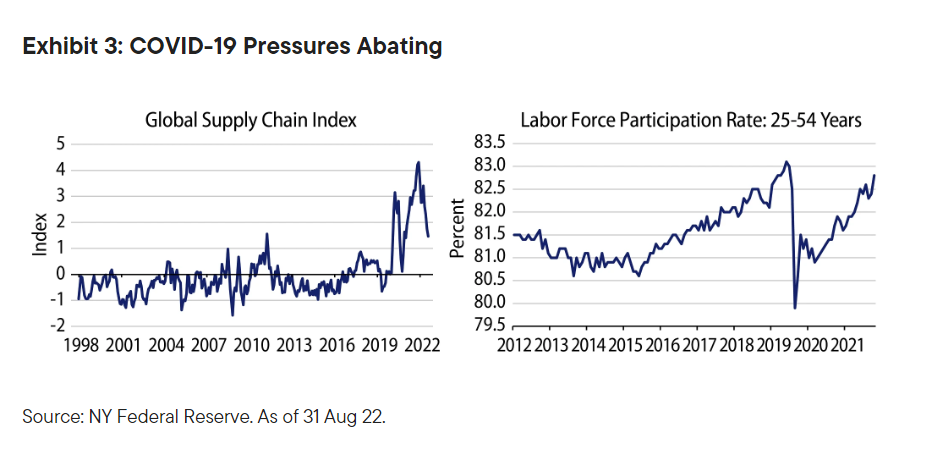

3. ปัญหาห่วงโซ่อุปทานจาก COVID-19 เริ่มทุเลาลง

การแพร่ระบาดของ COVID-19 เริ่มดีขึ้น ประกอบกับห่วงโซ่อุปทาน และการจ้างงานในสหรัฐฯ เริ่มเข้าสู่ภาวะปกติ ด้วยเหตุนี้ การคลี่คลายของปัญหาห่วงโซ่อุปทานจะเป็นตัวช่วยลดอัตราเงินเฟ้อ ที่มาจากฝั่งอุปทานได้ แต่เราคงมุมมองว่าน่าจะลดได้เพียงบางส่วนเท่านั้น และน่าจะทำให้ FED ลดแรงกดดันที่จะต้องขึ้นดอกเบี้ยอย่างรุนแรงได้บางส่วน

Figure 3 การคลี่คลายของปัญหาห่วงโซ่อุปทาน และการกลับเข้ามาทำงานน่าจะทำให้แรงกดดันเงินเฟ้อลดลงได้บ้าง

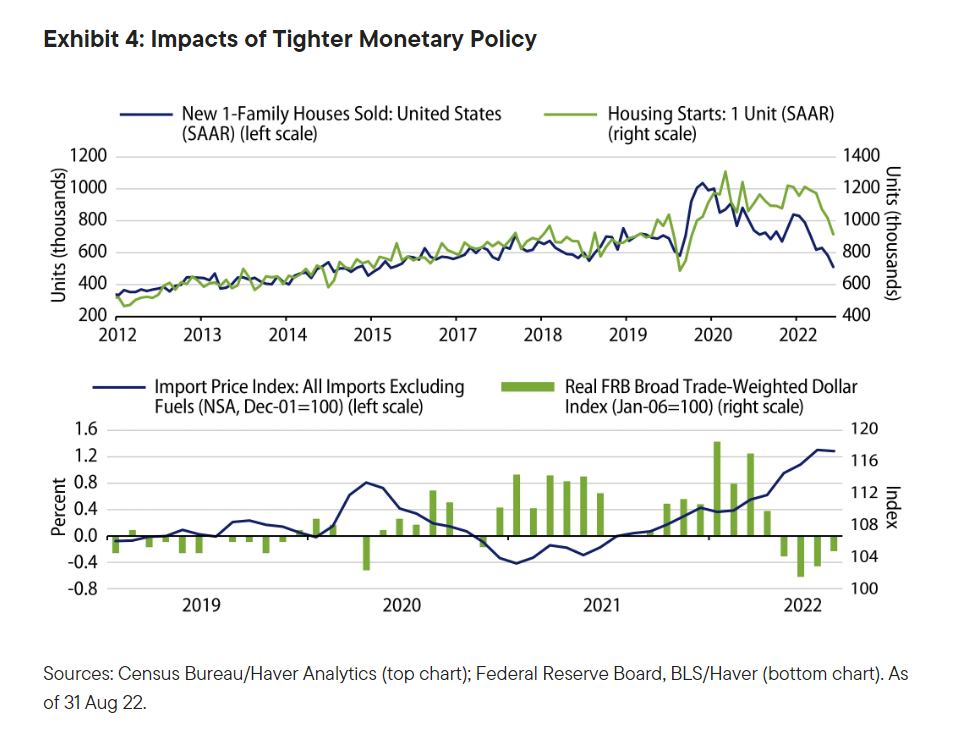

4. นโยบายการเงินที่เข้มงวด (quantitative tightening: QT) เริ่มส่งผลกระทบต่อเศรษฐกิจ โดยเฉพาะตลาดที่อยู่อาศัย

FED เริ่ม QT มาสักระยะหนึ่งแล้ว ทำให้เศรษฐกิจเริ่มหดตัวในหลาย ๆ ภาคส่วน เห็นได้จากข้อมูลที่เริ่มสะท้อนออกมา โดยตลาดที่อยู่อาศัยแสดงให้เห็นถึงผลกระทบชัดเจน เนื่องจากมีความอ่อนไหวต่ออัตราดอกเบี้ยสินเชื่อค่อนข้างมาก ซึ่งที่ผ่านมาเริ่มเห็นการหดตัวของสินเชื่อเพื่อที่อยู่อาศัยอย่างมีนัยสำคัญ ในขณะเดียวกัน เราเริ่มเห็นการนำเข้ามากขึ้น เนื่องจากในภาพรวม ราคาสินค้านำเข้าปรับตัวลดลง จากเงินดอลลาร์สหรัฐฯ ที่แข็งค่าขึ้น ทั้งนี้ เรามองว่าการเคลื่อนไหวดังกล่าวน่าจะยังคงอยู่ต่อไป ในขณะที่ FED ขึ้นดอกเบี้ยอย่างต่อเนื่อง

Figure 4 นโยบาย QT ทำให้ตลาดที่อยู่อาศัยหดตัวลง ตลอดจนราคาสินค้านำเข้า (เทียบเป็นเงินดอลลาร์สหรัฐฯ) ปรับตัวลงเช่นกัน

ทั้งนี้ เรามองว่าสิ่งที่เกิดขึ้นตามที่กล่าวมาข้างต้นอาจไม่ได้เกิดจากการดำเนินนโยบายของ FED ทั้งหมด อาทิ การแพร่ระบาดของ COVID-19 ที่เริ่มควบคุมได้ก็ไม่ได้เกิดขึ้นจากผลงานของ FED ตลอดจนการปรับตัวลงของราคาสินค้าโภคภัณฑ์ที่นโยบายของ FED อาจมีส่วนเล็กน้อย แต่ไม่ได้ทั้งหมด ด้วยเหตุนี้ ทำให้เรามองว่า FED ไม่น่าจะให้ความสำคัญกับความพยายามของตัวเองในการควบคุมเงินเฟ้อเท่าใดนัก (เช่น ความพยายามแสดงให้ตลาดเห็นว่า FED ได้แสดงความพยายามมากเพียงพอ) เมื่อเทียบกับการประเมินจากข้อมูลว่าเงินเฟ้อได้ลดระดับลงเท่าที่ FED ต้องการแล้วหรือยัง ซึ่งเรามองว่าจากปัจจัยต่าง ๆ พบว่าเงินเฟ้อได้ลดลงบ้างแล้ว แต่ FED น่าจะยังคงการดำเนินนโยบาย QT ต่อไป เพื่อให้เงินเฟ้ออยู่ในระดับที่ควบคุมได้ในระยะยาว

ในอนาคต FED น่าจะยังคงดำเนินนโยบาย QT ต่อไป

ประธาน FED กล่าวถ้อยแถลงถึงความมุ่งมั่นในการควบคุมอัตราเงินเฟ้อหลายครั้งในช่วงที่ผ่านมา โดย FED น่าจะยังคงดำเนินนโยบาย QT ต่อไป ตราบเท่าที่ข้อมูลยังแสดงให้เห็นว่าเงินเฟ้อยังไม่ลดลงจนถึงระดับที่ FED ต้องการ โดยในอนาคตเรามองว่า

- การลดลงของความคาดหวังอัตราเงินเฟ้อทำให้ FED น่าจะดำเนินนโยบาย QT ต่อไปได้ โดยไม่สร้างความแปลกใจให้กับตลาด กล่าวคือ น่าจะยังขึ้นดอกเบี้ยต่อไป แต่ไม่น่าจะมากเกินกว่าที่ตลาดคาดแล้ว ตราบใดที่การลดลงของอัตราเงินเฟ้อยังเป็นไปตามเป้าหมาย ด้วยเหตุนี้ เราจึงมองว่าการขึ้นดอกเบี้ยตามแผนน่าจะถูกพิจารณา (priced-in) เข้าไปยังตลาดแล้ว และแม้ว่าการดำเนินนโยบาย QT อาจจะยังไม่ส่งสัญญาณถึงเศรษฐกิจที่จะขยายตัวในอนาคตอันใกล้ แต่การที่ FED ไม่ทำให้ตลาดแปลกใจก็ถือว่าเป็นพัฒนาการที่ดี ที่น่าจะทำให้ตลาดเริ่มสร้างฐาน และลดความกังวลของนักลงทุนได้ในระดับหนึ่ง

- การลดระดับของอัตราเงินเฟ้อจากข้อมูลล่าสุด น่าจะส่งสัญญาณว่า FED กำลังมาถูกทางแล้ว โดยก่อนหน้านี้ FED เริ่มพูดถึงการลดอัตราการขึ้นดอกเบี้ย เมื่ออัตราเงินเฟ้อเริ่มเข้าสู่ระดับที่ควบคุมได้ อย่างไรก็ดี ข้อมูลเงินเฟ้อล่าสุดอาจทำให้ FED ชะลอเรื่องการลดอัตราการขึ้นดอกเบี้ยไปได้บ้าง แต่เราเชื่อว่าแผนการในการค่อย ๆ ทยอยลดอัตราการขึ้นดอกเบี้ยยังมีอยู่ และน่าจะเกิดขึ้นในไม่ช้าเมื่อสถานการณ์ดีขึ้น

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.

Advance, Article, FED, FINNOMENA Franklin Templeton, Knowledge, Long Content, ขึ้นดอกเบี้ย