3 ประเด็นที่น่าสนใจในตลาดเกิดใหม่

1. ตลาดลาตินอเมริกาสร้างผลตอบแทนได้ดี

นับตั้งแต่ต้นปี ตลาดลาตินอเมริกาสร้างผลตอบแทนได้ดีที่สุดในตลาดเกิดใหม่ โดยได้ประโยชน์จากการปรับตัวขึ้นของราคาพลังงาน ซึ่งให้ผลตอบแทนเป็นเลขสองหลัก ในระยะต่อไป คาดว่าการเมืองในบราซิลจะมีเสถียรภาพมากขึ้น จากการที่ประธานาธิบดีคนปัจจุบันได้รับการเลือกตั้งต่อเป็นสมัยที่ 3 แต่ว่าไม่ได้ครองเสียงส่วนใหญ่ในสภา ทำให้มีความสมดุลในเชิงนโยบาย ภายใต้กระบวนการตรวจสอบระหว่างกัน (check and balance) มากขึ้น นอกจากนั้น การปฏิรูประบบราชการของบราซิลครั้งล่าสุดจะช่วยลดการแทรกแซงของการเมืองในรัฐวิสาหกิจด้วย ด้วยเหตุนี้ เราจึงมีมุมมองเชิงบวกต่อตลาดหุ้นบราซิล และลาตินอเมริกา

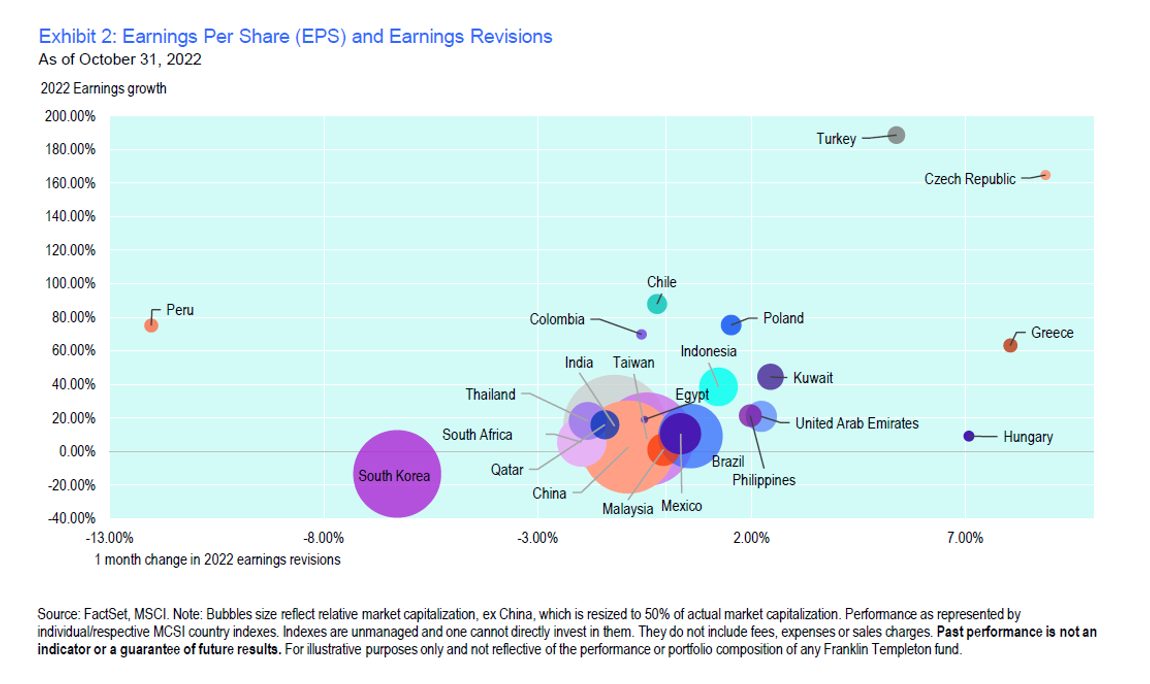

2. ผลการดำเนินงาน (earnings) น่าจะฟื้นตัวในปีหน้า

นักวิเคราะห์ส่วนใหญ่ทยอยปรับลดการคาดการณ์ผลการดำเนินงานของบริษัทในตลาดเกิดใหม่ลงอย่างมีนัยสำคัญในปี 2022 โดยปรับลดจาก -6% ในเดือนมกราคม 2022 เป็น -11% ในเดือนตุลาคม 2022 ซึ่งบริษัทในจีนได้รับผลกระทบมากที่สุด ในขณะที่บริษัทในบราซิล เม็กซิโก และอินโดนีเซียยังน่าจะเติบโตได้ดี ทั้งนี้ ในปี 2023 คาดว่าการเติบโตของกำไรในบริษัทในตลาดเกิดใหม่จะอยู่ที่ระดับ 3% อย่างไรก็ดี การคาดการณ์ดังกล่าวอยู่ภายใต้สมมติฐานว่าบริษัทในจีนเติบโตได้ดี ซึ่งเรามองว่ายังมีความไม่แน่นอนสูง

3. การขึ้นดอกเบี้ยนโยบายค่อย ๆ ชะลอตัวลง

เรามองว่าธนาคารกลางหลาย ๆ ประเทศเริ่มชะลออัตราการขึ้นดอกเบี้ยนโยบายลง โดยล่าสุดธนาคารกลางแคนาดาเลือกที่จะขึ้นดอกเบี้ย 0.50% ในเดือนตุลาคม ซึ่งผิดไปจากที่ตลาดคาดการณ์ว่าจะขึ้น 0.75% โดยเราเชื่อว่าธนาคารกลางอื่น ๆ อาจเริ่มชะลอการขึ้นดอกเบี้ยในอนาคตในลักษณะเดียวกัน เนื่องจากธนาคารกลางต่าง ๆ น่าจะเริ่มเห็นผลของการขึ้นดอกเบี้ย ที่มีต่อระบบเศรษฐกิจ และอัตราเงินเฟ้อบ้างแล้ว เห็นได้จากข้อมูลล่าสุดที่แสดงว่าเศรษฐกิจเริ่มชะลอตัว และตัวเลขเงินเฟ้อเริ่มลดลง ซึ่งเป็นสัญญาณว่าเราอาจจะเข้าใกล้จุดที่นโยบายการเงินตึงตัวที่สุดแล้ว ทำให้คาดว่าในระยะต่อไป การผ่อนคลายท่าทีของธนาคารกลางน่าจะช่วยลดแรงกดดันต่อตลาดหุ้นได้

อย่างไรก็ดี แม้เรายังไม่เห็นว่าธนาคารกลางจะหยุดขึ้นดอกเบี้ยนโยบาย แต่เรามองว่าตลาดเริ่มจะให้ความสำคัญกับการลดอัตราการขึ้นดอกเบี้ยในแต่ละครั้ง ซึ่งการที่ตลาดมักมองไปในอนาคต ทำให้เราคาดว่าตลาดน่าจะให้ความสำคัญกับช่วงเวลาที่อัตราการขึ้นดอกเบี้ยเริ่มส่งสัญญาณชะลอตัวลง และเริ่มกลับทิศมากกว่า

มุมมองในระยะต่อไป

ในการทบทวนครั้งล่าสุด กองทุนการเงินระหว่างประเทศ (IMF) ได้ปรับลดการคาดการณ์การเติบโตของผลิตภัณฑ์มวลรวมในประเทศ (GDP) ของโลกในปี 2023 จาก 3.2% เหลือ 2.7% และหากเจาะจงที่กลุ่มประเทศตลาดเกิดใหม่จะมีการเติบโตของ GDP ที่ 3.7%

ทั้งนี้ จีนจะเป็นประเทศที่น่าจะมีการเติบโตของ GDP ในปี 2023 ค่อนข้างดี เนื่องจากในปี 2022 เติบโตค่อนข้างต่ำ จากการแพร่ระบาดของ COVID-19 อย่างไรก็ดี น่าสังเกตว่า IMF ปรับลดการคาดการณ์ของอัตราเงินเฟ้อเช่นกัน ซึ่งน่าจะลดความกังวลของนักลงทุนได้ในระดับหนึ่ง

การเติบโตของ GDP ที่ระดับ 2.7% นั้น ถือเป็นระดับต่ำที่สุดในรอบกว่า 10 ปี (ยกเว้นในช่วง COVID-19) โดยตั้งแต่ปี 1970 GDP โลกเคยโตต่ำกว่า 2% ทั้งหมด 5 ครั้ง และใน 80% ของเหตุการณ์เหล่านั้น เกิดภาวะเศรษฐกิจถดถอย (recession) แม้ว่าการประมาณการเติบโต GDP ในครั้งนี้ของ IMF ยังสูงกว่า 2% พอสมควร แต่นักลงทุนควรจับตาดูอย่างใกล้ชิด เนื่องจากความเสี่ยงด้าน recession กำลังเพิ่มสูงขึ้น

คำถามที่สำคัญที่สุด จึงอยู่ที่ว่าถ้าเศรษฐกิจโลกเข้าสู่ recession ในปี 2023 นักลงทุนควรทำอย่างไร โดยตั้งแต่ที่ตลาดประเทศพัฒนาแล้วทำจุดสูงสุดในเดือนมกราคม 2022 ดัชนี MSCI World Index ปรับตัวลงมาแล้วกว่า 18% ในขณะเดียวกัน ตลาดเกิดใหม่ทำจุดสูงสุดในเดือนกุมภาพันธ์ 2022 ดัชนี MSCI Emerging Markets ก็ปรับตัวลงมาแล้วกว่า 34% ทั้งนี้ แม้ว่าจะมีความเสี่ยง recession อยู่ แต่เรามองว่าตลาดหุ้นได้ปรับตัวลงมารับความเสี่ยงเหล่านั้นแล้ว

ถ้าเราเจาะไปที่ปีที่เกิด recession เราพบว่าดัชนี MSCI World Index สามารถปรับตัวขึ้นได้ในปีที่เกิด recession แต่ไม่ได้หมายความว่าจะไม่มีการปรับลดลงเลย เพียงแต่การลดลงจะเกิดขึ้นในช่วงก่อนการเกิด recession อย่างเป็นทางการ นอกจากนั้น เราพบว่าใน recession ครั้งก่อน ๆ (1975, 1982, และ 1991) ราคาน้ำมันในปีก่อนหน้าต่างอยู่ในระดับสูง อย่างไรก็ดี ในปีนี้ ราคาน้ำมันเริ่มปรับตัวลงมาอย่างต่อเนื่องภายหลังวิกฤตสงตรามรัสเซียยูเครน ซึ่งเรามองว่า น่าจะทำให้มุมมองในปี 2023 ดีขึ้นได้บ้างเล็กน้อย และการที่ตลาดหุ้นมักมองไปข้างหน้า เราเชื่อว่าปี 2023 ไม่น่าจะเป็นปีที่ตลาดหุ้นถูกกดดันอย่างมีนัยสำคัญอีก โดยเราเชื่อว่าข่าวดีที่อาจเกิดขึ้น หรือการคาดการณ์ที่ดีขึ้นในปี 2023 เพียงเล็กน้อย น่าจะช่วยให้ตลาดในปี 2023 ปรับขึ้นได้

ในขณะเดียวกัน หุ้นหลายบริษัทในตลาดเกิดใหม่อยู่ในอุตสาหกรรมที่ถือว่าได้รับความนิยมอย่างมากในอนาคต เช่น พลังงานแสงอาทิตย์ แบตเตอรี่รถยนต์ไฟฟ้า และเซมิคอนดักเตอร์ ซึ่งนวัตกรรมในอุตสาหกรรมเหล่านี้จะช่วยสร้างผลตอบแทนที่ดีในระยะยาว และส่งเสริมการเติบโตของบริษัทที่มีส่วนร่วมในอุตสาหกรรมดังกล่าวด้วย

การเคลื่อนไหวของตลาดเกิดใหม่ในเดือนตุลาคม 2022

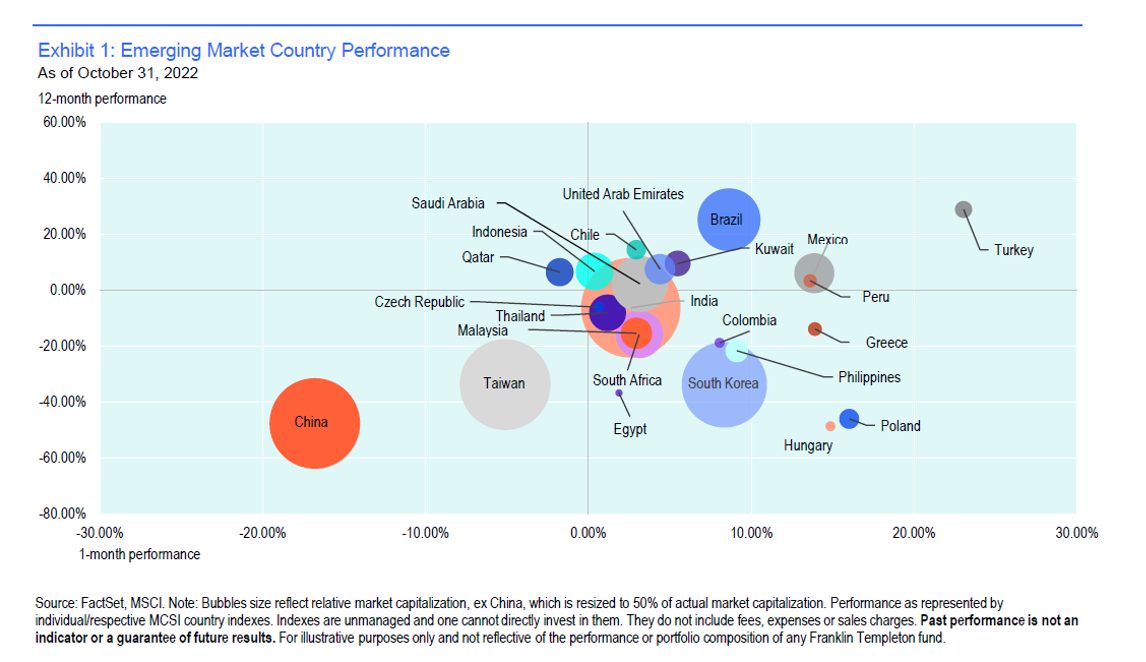

ตลาดเกิดใหม่ในเอเชียให้ผลตอบแทนเป็นลบ จากตลาดจีนและไต้หวันเป็นสำคัญ แม้ว่าผลตอบแทนจากตลาดเกาหลีใต้ และฟิลิปปินส์จะเข้ามาทดแทนได้บ้าง แต่ว่าผลโดยรวมก็ยังปรับลดลง โดยรัฐมนตรีว่าการกระทรวงการคลังของฟิลิปปินส์แสดงความมั่นใจว่า GDP ของฟิลิปปินส์จะเติบโตถึง 6.5-7.5% ท่ามกลางความไม่แน่นอนของปัจจัยภายนอก ในขณะเดียวกัน IMF ก็คาดการณ์ว่า GDP เกาหลีใต้จะเติบโตขึ้น 2.6% ทั้งนี้ เหตุที่ตลาดหุ้นจีนและไต้หวันปรับตัวลง เนื่องจากจีนและไต้หวันได้รับแรงกดดันจากมาตรการการห้ามการส่งออกเซมิคอนดักเตอร์ไปยังจีนและไต้หวันของสหรัฐฯ ซึ่งน่าจะกระทบกับห่วงโซ่อุปทานด้านอิเล็กทรอนิกส์ของทั้งสองประเทศ

ตลาดลาตินอเมริกาฟื้นตัวได้ดีในเดือนตุลาคม โดย IMF คาดว่าเศรษฐกิจของกลุ่มลาตินอเมริกาจะเติบโตได้ดีในปี 2022 ต่อเนื่องไปจนถึงปี 2023 และคาดว่าเงินเฟ้อจะค่อย ๆ ปรับตัวลงเช่นกัน โดยตลาดหุ้นเปรู และเม็กซิโกสร้างผลตอบแทนได้ดีที่สุด ทั้งนี้ ตลาดหุ้นบราซิลก็ทำผลงานได้ดีเช่นกัน ท่ามกลางเงินเฟ้อที่ชะลอตัว จากการลดภาษีน้ำมัน และลดค่าไฟ ซึ่งเป็นนโยบายการหาเสียงของรัฐบาล

ดัชนีหุ้นตลาดเกิดใหม่ในยุโรป ตะวันออกกลาง และแอฟริกาฟื้นตัวในเดือนตุลาคม เช่นกน โดยตุรกีทำผลงานได้ดีที่สุด โดยปรับตัวขึ้นถึง 44.4% เมื่อนักลงทุนเลือกที่จะนำเงินไปลงทุนเพื่อป้องกันความเสี่ยงจากอัตราเงินเฟ้อ ในขณะเดียวกัน ตลาดหุ้นซาอุดิอาระเบียก็ได้รับแรงสนับสนุนจากนโยบาย “Vision 2030” ทำให้ปรับตัวขึ้นได้ดี โดยเฉพาะหุ้นกลุ่มสุขภาพ

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.

Advance, Article, FED, FINNOMENA Franklin Templeton, Knowledge, Long Content, ขึ้นดอกเบี้ย