ทะลุถดถอยด้วยหุ้นปันผล

ปี 2022 ถือเป็นปีที่มีความท้าทายอย่างมากสำหรับนักลงทุน จากเงินเฟ้อในระดับสูง การชะงักชะงันของห่วงโซ่อุปทาน สงครามในยุโรป และราคาพลังงานที่ผันผวน อย่างไรก็ดี ท่ามกลางความไม่แน่นอนนี้ รายได้ของบริษัทจากการประมาณการล่าสุดยังไม่ได้ถูกปรับลง แม้ว่าอัตราเงินเฟ้อและแนวโน้มการเติบโตทางเศรษฐกิจจะเริ่มกดดันผลประกอบการอยู่บ้าง โดยในช่วงที่ผ่านมาหุ้นหลายกลุ่มผลัดกันขึ้นมาเป็นผู้นำในตลาด โดยในช่วงถัดไป เรามองว่าหุ้นคุณภาพสูงที่มีอัตราการสร้างผลกำไรดี และมีการจ่ายปันผลต่อเนื่อง น่าจะสร้างผลตอบแทนที่ดีให้กับนักลงทุน โดยมีประเด็นที่น่าสนใจ ดังนี้

1. เงินเฟ้อยังคงกดดันตลาดต่อไป

การเพิ่มขึ้นของอัตราเงินเฟ้อแบบก้าวกระโดดทำให้ธนาคารกลางสหรัฐฯ (FED) ต้องเร่งขึ้นดอกเบี้ยเพื่อสู้กับอัตราเงินเฟ้อ ทำให้ตลาดหุ้นสหรัฐฯ ปรับฐานอย่างรุนแรง โดยเฉพาะหุ้นกลุ่มเติบโตสูง หรือหุ้นเทคโนโลยี ซึ่งเราเชื่อว่าการปรับฐานนี้ มีสาเหตุสำคัญมาจากอัตราเงินเฟ้อ มากกว่าการขึ้นดอกเบี้ยของ FED กล่าวคือ เงินเฟ้อทำให้ราคาสินค้าและบริการที่เป็นต้นทุนในการผลิตเพิ่มขึ้นอย่างมีนัยสำคัญ และราคาสินค้าและบริการที่แพงขึ้นกดดันความต้องการบริโภคสินค้าและบริการ ซึ่งจะกดดันกำไรในที่สุด

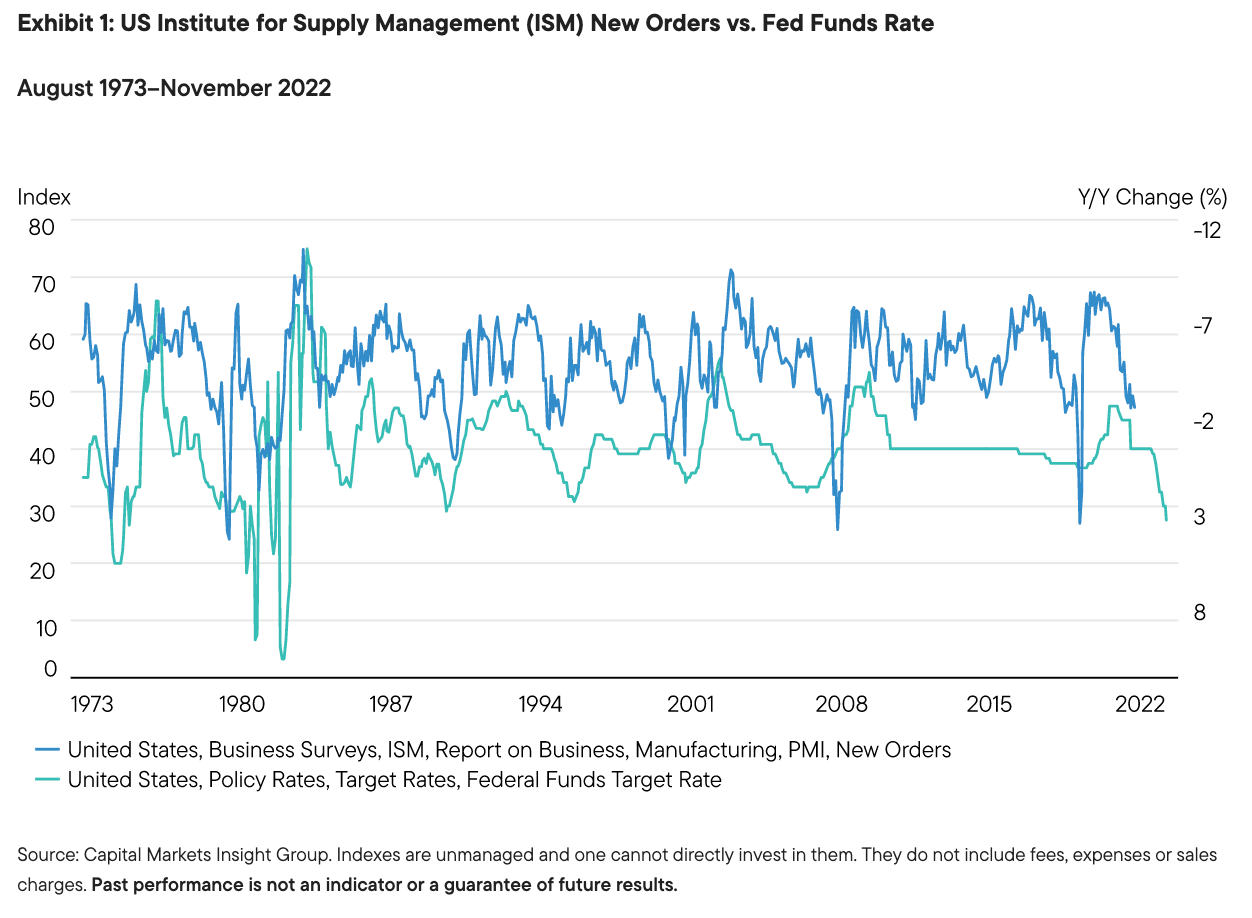

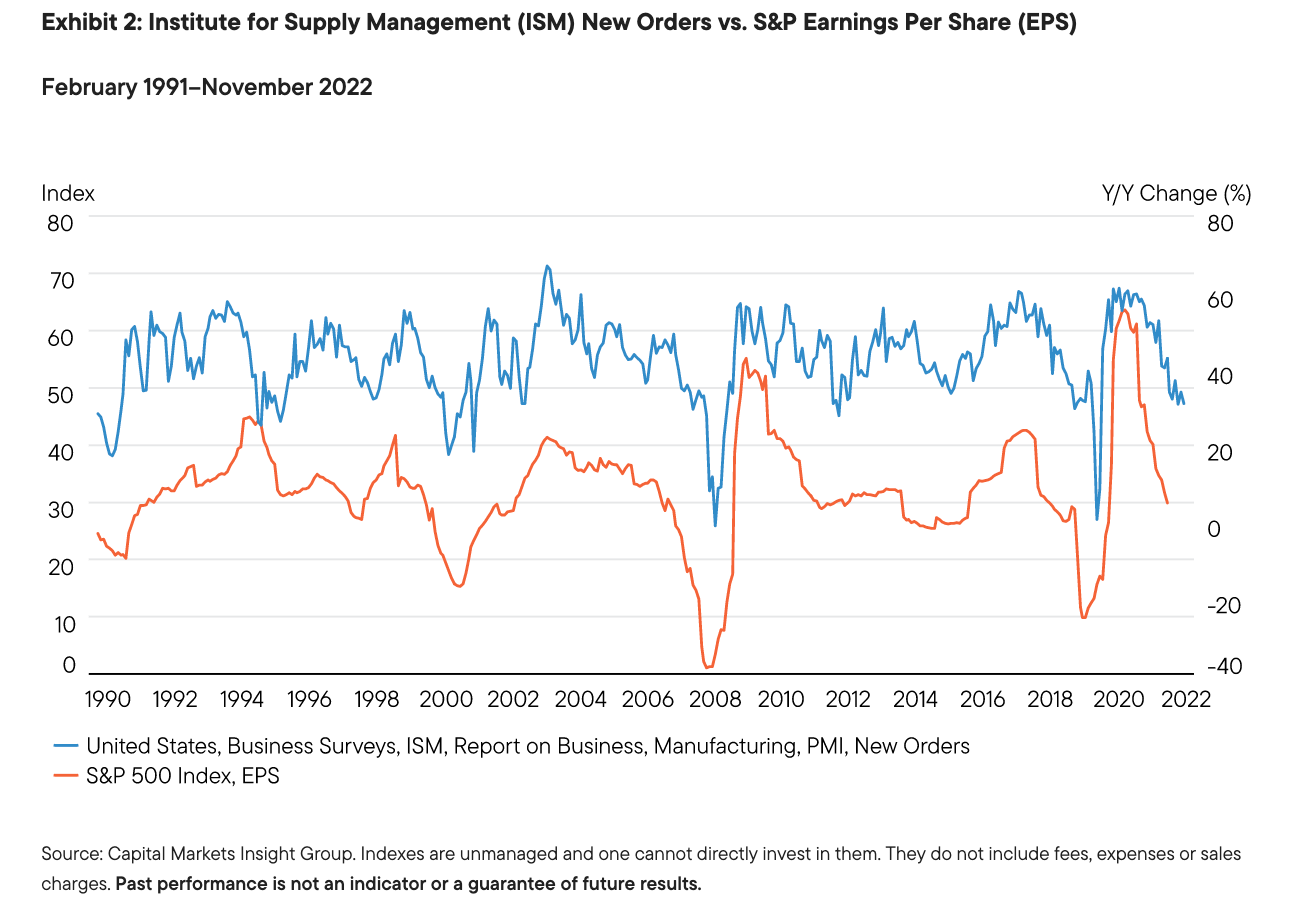

การขึ้นดอกเบี้ยของ FED เพื่อต่อสู้กับอัตราเงินเฟ้อจะส่งผลกระทบต่อเศรษฐกิจในปี 2023 โดยเรามองว่าตลาดมีโอกาสที่จะชะลอตัวลงกว่าที่นักวิเคราะห์คาดการณ์ไว้ เนื่องจากนโยบายการเงินมักจะแสดงผลภายหลังจากการเริ่มใช้ไปสักระยะหนึ่ง (lagging) ซึ่งเรามองว่าเศรษฐกิจน่าจะชะลอตัวทั้งปี 2023 สังเกตได้จากการชะลอตัวลงของตลาดอสังหาริมทรัพย์ อัตราดอกเบี้ยจำนองที่ปรับขึ้นสูงสุดในรอบ 20 ปี และจำนวนใบอนุญาตการขอสร้างบ้าน นอกจากนั้น เรายังพบว่าดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ซึ่งแสดงถึงการสั่งสินค้า ก็ชะลอตัวลงเช่นกัน โดยการชะลอตัวของ PMI มักส่งผลถึงอัตรากำไรของบริษัทที่ต่ำลงด้วย

แม้ว่าเรายังไม่เห็นการปรับระดับกำไรของบริษัทลงอย่างมีนัยสำคัญ แต่การชะลอตัวดังกล่าว น่าจะทำให้การปรับระดับกำไรลงเป็นสิ่งที่หลีกเลี่ยงได้ยาก โดยตัวเลขล่าสุดแสดงให้เห็นว่านักวิเคราะห์ยังคาดหวังการเติบโตของกำไรที่เกือบ 10% ซึ่งเรามองว่าเป็นไปได้ยาก และน่าจะต้องมีการปรับตัวเลขดังกล่าวลง ซึ่งการปรับระดับกำไรลงนั้น จะกดดันราคาหุ้นในตลาดอีกทอดหนึ่ง

Figure 1 การขึ้นดอกเบี้ยนโยบายมีผลทำให้เศรษฐกิจชะลอตัว สังเกตจาก ISM ที่ปรับตัวลงหลังจากการขึ้นดอกเบี้ย ทั้งนี้ การชะลอตัวของเศรษฐกิจมักจะยังไม่แสดงผลทันทีเนื่องจากนโยบายการเงินจะให้ผลหลังจากการเริ่มทำนโยบายแล้วสักพักหนึ่ง (lagging)

Figure 2 เมื่อ ISM ปรับตัวลง จะกดดันผลกำไร ซึ่งจะกดดันราคาหุ้นเป็นทอด ๆ

ด้วยสถานการณ์เศรษฐกิจที่กล่าวมา เราเชื่อว่าโอกาสในการเกิดภาวะเศรษฐกิจถดถอยในสหรัฐฯ เพิ่มมากขึ้น แต่ก็ยังมีโอกาสไม่เกิดขึ้นอยู่ ซึ่งสถานการณ์ในยูเครน การปิดเมืองของจีน และความไม่แน่นอนอื่น ๆ จะเป็นปัจจัยสำคัญ โดยหากสถานการณ์รุนแรงขึ้นจะทำให้โอกาสการเกิดเศรษฐกิจถดถอยมากขึ้นอีก

ทั้งนี้ จากมุมมองของเรา เรามองว่าตลาดหุ้นในปี 2023 น่าจะมีความผันผวนสูง โดยจะมีการปรับตัวขึ้นเป็นระยะ ๆ แต่แนวโน้มน่าจะยังไม่ดีนัก อย่างไรก็ตาม ในระยะยาว เราเชื่อว่าภาวะเงินเฟ้อจะค่อยๆ บรรเทาลง และเศรษฐกิจน่าจะกลับเข้าสู่ภาวะปกติ ซึ่งจะเป็นโอกาสของหุ้นในที่สุด

2. การลงทุนในหุ้นที่มีการเติบโตของปันผลน่าจะสร้างผลตอบแทนได้ดี

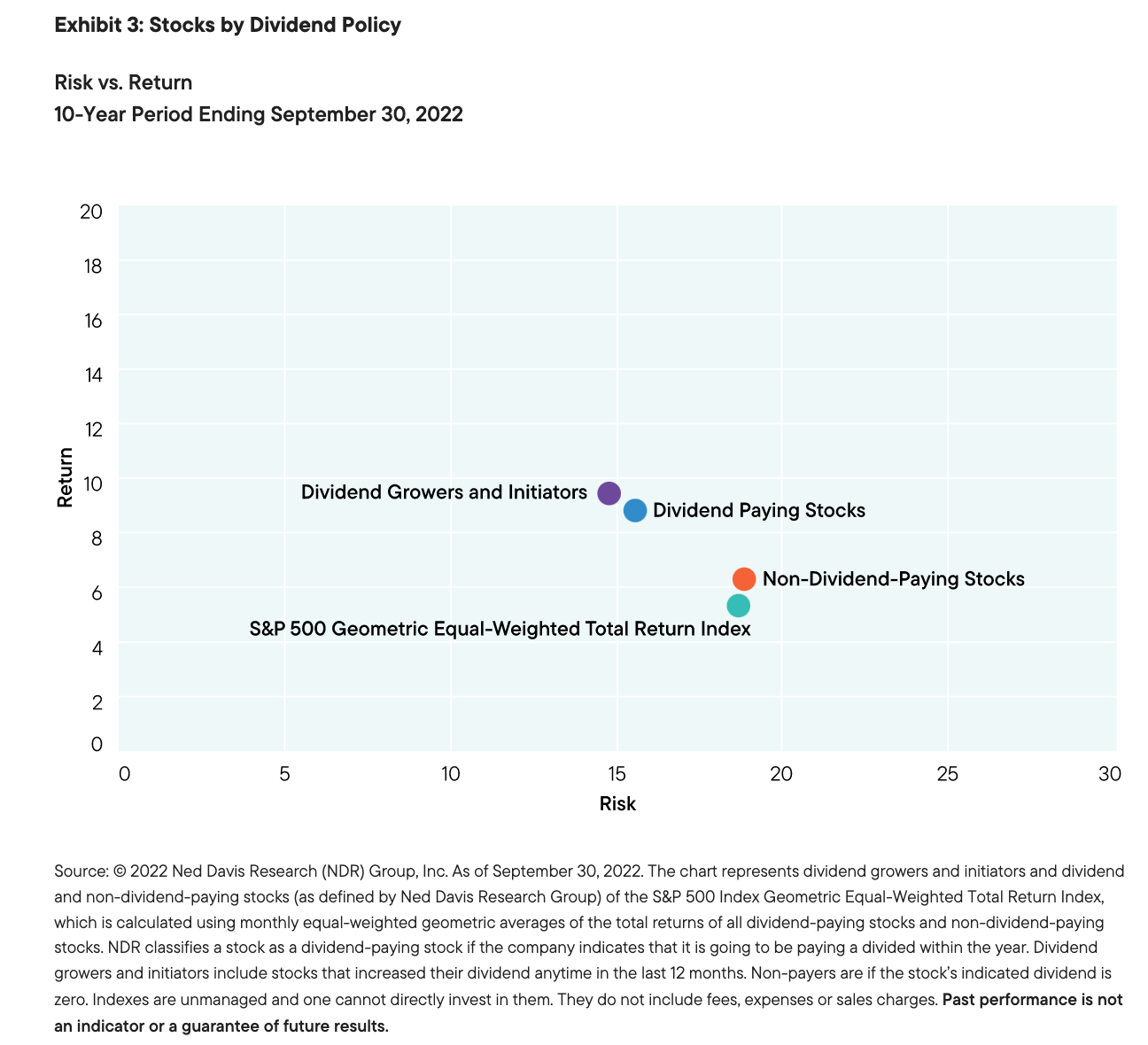

ท่ามกลางความไม่แน่นอนสูง เรามองว่าการลงทุนในหุ้นที่มีคุณภาพสูง รูปแบบการทำธุรกิจที่แข็งแกร่ง และมีการเติบโตของอัตราปันผลต่อเนื่องจะสร้างผลตอบแทน และลดความผันผวนของตลาดได้ดี โดยในช่วงที่ตลาดหุ้นซบเซา หุ้นบริษัทเหล่านี้จะให้ผลตอบแทนในรูปปันผล ที่มากขึ้นเรื่อย ๆ ในทุก ๆ ปี ซึ่งหมายความว่า อย่างน้อยนักลงทุนจะได้ผลตอบแทนบ้าง โดยไม่อิงกับราคาหุ้นอย่างเดียว ซึ่งในระยะยาว เราก็คาดว่าราคาหุ้น จะตอบรับในทางบวก เพื่อสะท้อนกับการเติบโตของปันผลในที่สุด โดยเรามองว่าการจ่ายเงินปันผลอย่างต่อเนื่องเป็นเครื่องมือแสดงให้เห็นว่าบริษัทสามารถอยู่ได้ท่ามกลางเศรษฐกิจที่ชะลอตัวลง และการจ่ายเงินปันผลแสดงให้เห็นว่าบริษัทมีสถานะทางการเงินที่แข็งแกร่ง มีคุณภาพสูง และสามารถทนทานต่อวิกฤตเศรษฐกิจได้

Figure 3 การลงทุนในหุ้นปันผลถือว่าได้ผลตอบแทนเป็นที่น่าพอใจ เมื่อพิจารณาควบคู่กับความเสี่ยง

เราเชื่อว่าหุ้นปันผลในระยะถัดไปจะเป็นแนวทางที่ยืดหยุ่นสำหรับการลงทุนทุกรูปแบบ ท่ามกลางความไม่แน่นอน บริษัทเหล่านี้แสดงให้เห็นถึงการจัดการเงินทุนอย่างมีประสิทธิภาพ สร้างสมดุลระหว่างการลงทุน ในด้านความคาดหวังในการสร้างผลตอบแทนจากหุ้น และความเสี่ยงจากการชะลอตัวของเศรษฐกิจ ความมุ่งมั่นในการจ่ายปันผลที่สม่ำเสมอจะทำให้นักลงทุนมีความมั่นใจว่าบริษัทน่าจะสามารถอยู่รอดได้ในช่วงเวลาที่ยากลำบาก อย่างไรก็ดี นักลงทุนยังคงต้องให้ความสำคัญกับการกระจายความเสี่ยงไปยังหุ้นกลุ่มต่าง ๆ ในหลาย ๆ ภูมิภาคด้วย ซึ่งจะช่วยให้นักลงทุนสามารถสร้างพอร์ตการลงทุนระยะยาวที่สมดุลได้ โดยการลงทุนในหุ้นปันผลจะช่วยให้ผลตอบแทนในแต่ละปีผันผวนน้อยกว่า และดอกเบี้ยทบต้นจะช่วยสร้างผลตอบแทนอย่างมีนัยสำคัญในช่วงที่ตลาดชะลอตัว

มุมมองของเราโดยสรุป

เราเชื่อว่าท่ามกลางตลาดที่ชะลอตัว การลงทุนในหุ้นที่จ่ายปันผลอย่างต่อเนื่องและเพิ่มขึ้นเรื่อย ๆ จะเป็นการลงทุนที่สร้างผลตอบแทนได้ดี ช่วยลดความผันผวนของตลาด ทั้งในช่วงตลาดขาลง และตลาดขาขึ้น

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.

Advance, Article, FED, FINNOMENA Franklin Templeton, Knowledge, Long Content, หุ้นปันผล