ถึงเวลาคว้า REITs สู้เงินเฟ้อ

เมื่อธนาคารกลางทยอยขึ้นดอกเบี้ยนโยบายเพื่อต่อสู้กับภาวะเงินเฟ้อ ทำให้ตลาดหุ้นและตลาดพันธบัตรปรับฐานลงอย่างมีนัยสำคัญ โดยเรามองว่า ถึงเวลาแล้วที่นักลงทุนควรมองไปที่สินทรัพย์ทางเลือกอื่น ๆ นอกเหนือจากหุ้นและพันธบัตร เพื่อสร้างพอร์ตโฟลิโอการลงทุนที่สมดุลขึ้น โดยเฉพาะการลงทุนในอสังหาริมทรัพย์ และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) ซึ่งเราเชื่อว่าจะให้ผลตอบแทนที่สูงกว่า และมีความผันผวนน้อยกว่า และช่วยป้องกันความเสี่ยงจากภาวะเงินเฟ้อได้

ประโยชน์จากการลงทุนในอสังหาริมทรัพย์

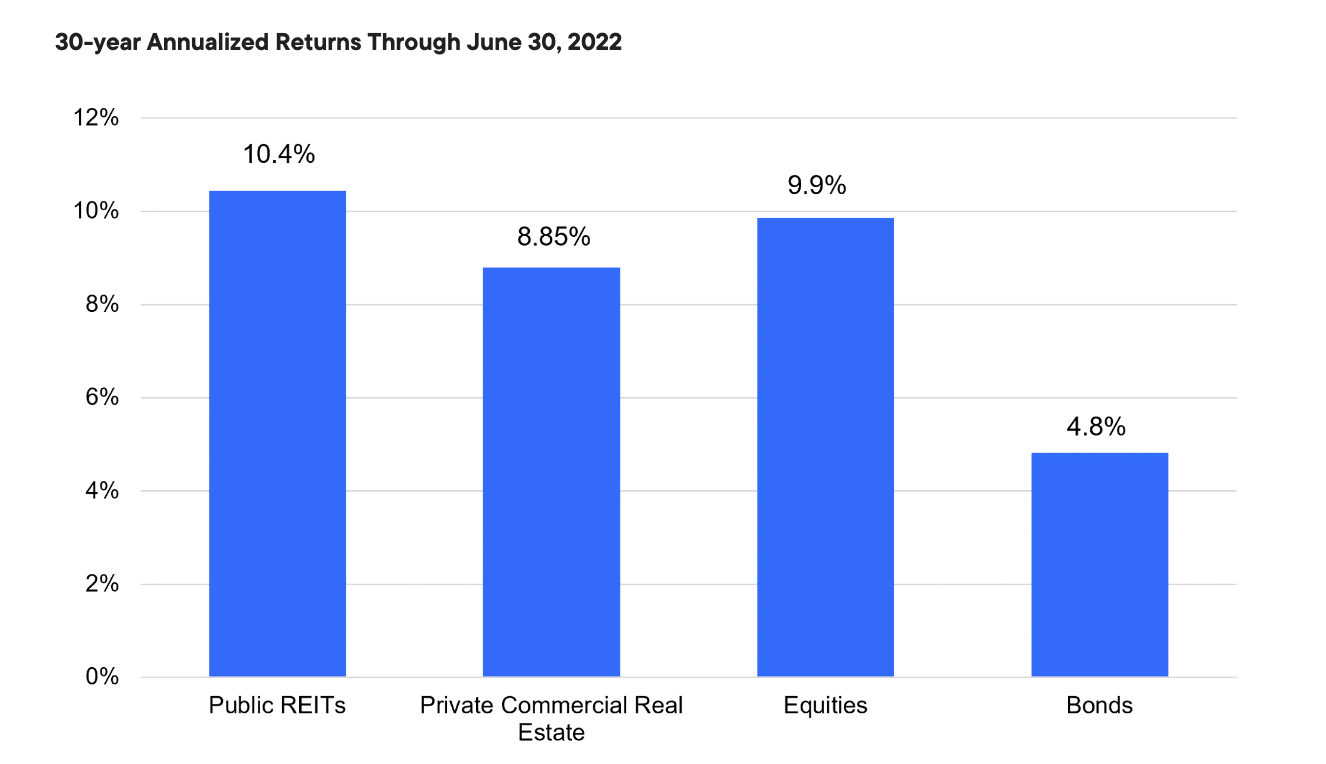

อสังหาริมทรัพย์ ถือเป็นสินทรัพย์ที่จับต้องได้ มีตัวตน และถือเป็นหนึ่งในส่วนของ “สินทรัพย์จริง” ที่มีขนาดใหญ่ที่สุด โดยที่ผ่านมาตลาดอสังหาริมทรัพย์ถือว่าเติบโตได้ดี สร้างกระแสเงินสด และไม่ค่อยได้รับผลกระทบจากเงินเฟ้อเท่าใดนัก ซึ่งนักลงทุนสามารถลงทุนในอสังหาริมทรัพย์ได้ 3 วิธี ประกอบด้วย (1) การลงทุนในกอง REITs (จดทะเบียนซื้อขายในตลาดหลักทรัพย์) (2) การลงทุนในกองทุนอสังหาริมทรัพย์นอกตลาด (ไม่ได้จดทะเบียนซื้อขายในตลาดหลักทรัพย์) และ (3) การลงทุนซื้ออสังหาริมทรัพย์โดยตรง ทั้งนี้ จากสถิติที่ผ่านมา การลงทุนใน REITs ให้ผลตอบแทนสูงกว่าการลงทุนในหุ้นเล็กน้อย

Figure 1 ในรูปแบบการลงทุน 4 รูปแบบดังภาพ การลงทุนใน REITs ให้ผลตอบแทนสูงที่สุด รองลงมาเป็นการลงทุนในหุ้น อสังหาริมทรัพย์นอกตลาด และพันธบัตร ตามลำดับ

เลือกอะไรดีระหว่างลงทุนในอสังหาริมทรัพย์นอกตลาด หรือกอง REITs

นักลงทุนสามารถเลือกลงทุนในอสังหาริมทรัพย์ทั้งแบบนอกตลาด หรือผ่านกอง REITs ซึ่งสุดท้ายแล้วเม็ดเงินก็จะไปลงทุนในตัวอสังหาริมทรัพย์นั่นเอง แต่ว่าที่ผ่านมา เราพบว่าผลตอบแทนของอสังหาริมทรัพย์นอกตลาด จะต่ำกว่ากอง REITs เล็กน้อย แต่ก็จะมีความผันผวนตามตลาดหุ้นน้อยกว่าเช่นกัน เนื่องจากอสังหาริมทรัพย์นอกตลาดจะมีความถี่การประเมินมูลค่าที่น้อยกว่า เมื่อเทียบกับกอง REITs ที่จะผันผวนไปตามภาวะเศรษฐกิจ ความเสี่ยง และอัตราดอกเบี้ย

ในทางกลับกันกอง REITs จะมีอัตรากำลังการสร้างผลตอบแทนจากเงินต้น (leverage) ต่ำกว่า และจะมีรูปแบบการลงทุนในลักษณะหุ้นกู้ไม่มีประกันมากกว่า ทำให้มีความเสี่ยงต่ำกว่า เมื่อเทียบกับการลงทุนในอสังหาริมทรัพย์นอกตลาด ที่บางครั้งอาจจะมีสัดส่วนการกู้เงินต่อมูลค่าสินทรัพย์สูงกว่า 50% (leverage สูง)

ในขณะเดียวกัน กอง REITs มักจะสามารถลงทุนในอสังหาริมทรัพย์ได้หลายรูปแบบมากกว่า เช่น มีกอง REITs หลายกองเข้าไปลงทุนใน เสาไฟฟ้า เสาสื่อสาร (tower) ป่าไม้ โกดัง และตู้แช่เย็น ซึ่งเรามักจะไม่พบในการลงทุนในอสังหาริมทรัพย์นอกตลอดเท่าไรนัก ดังนั้น นักลงทุนจำเป็นต้องตัดสินใจว่าการลงทุนในอสังหาริมทรัพย์รูปแบบใด เหมาะสมกับความคาดหวังด้านผลตอบแทน และสอดคล้องกับความเสี่ยงที่นักลงทุนสามารถยอมรับได้

เหตุผลที่ควรลงทุนในอสังหาริมทรัพย์ทั้งกอง REITs และนอกตลาด

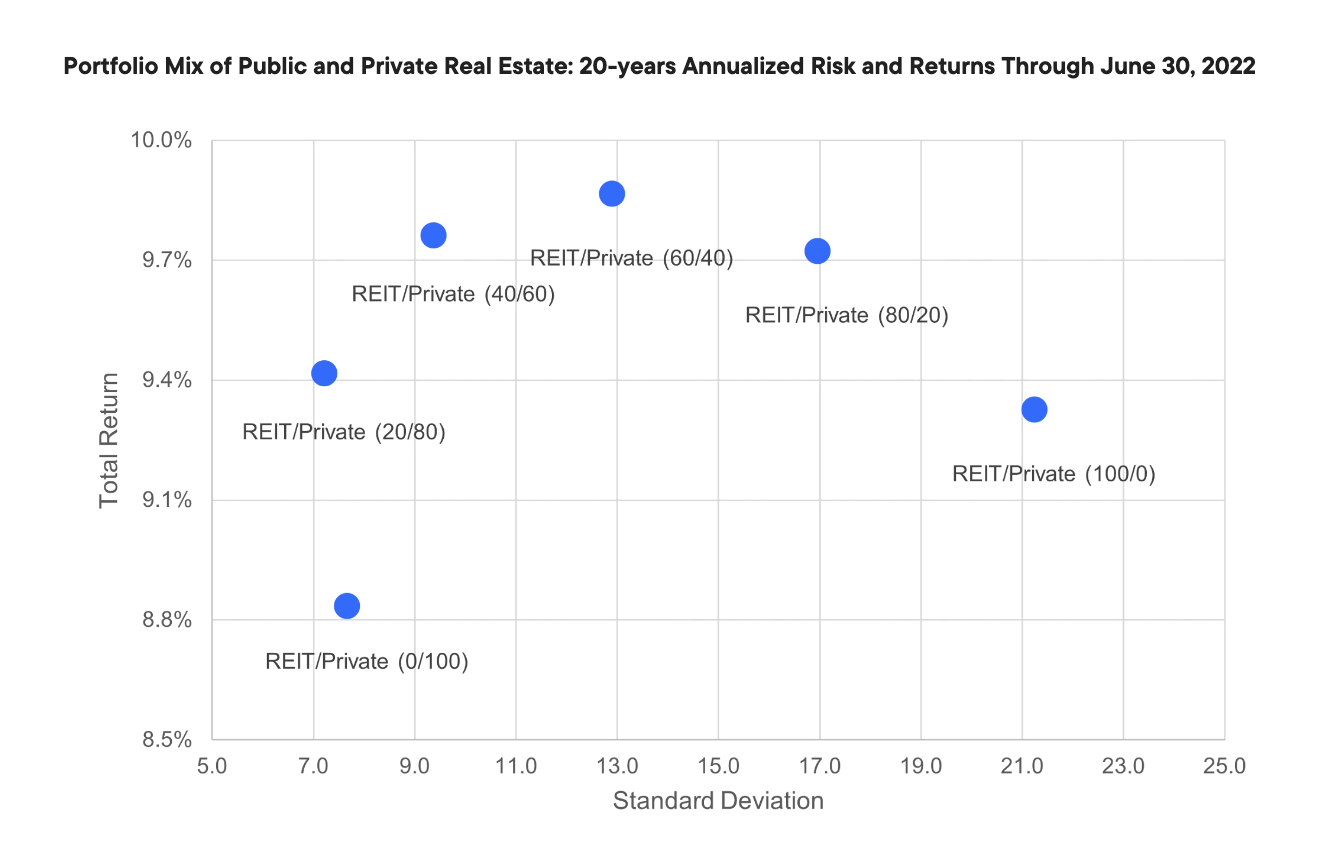

เราแนะนำให้นักลงทุนลงทุนในอสังหาริมทรัพย์ทั้งในและนอกตลาด (แบบผสมผสาน) เพราะว่าจะสร้างผลตอบแทนได้ดีที่สุด ภายใต้ความเสี่ยงที่ลดลง โดยจากการศึกษาของเราการลงทุนแบบผสมผสานจะให้ผลตอบแทนมากกว่าการลงทุนในอสังหาริมทรัพย์ประเภทใดประเภทหนึ่ง และยังยืดหยุ่นพอที่จะปรับน้ำหนักการลงทุนไปมา (rebalancing) หากอสังหาริมทรัพย์บางประเภทสร้างผลตอบแทนได้มากกว่าในภาวะหนึ่ง ๆ

Figure 2 กราฟแสดงให้เห็นข้อดีของการลงทุนแบบผสมผสาน ซึ่งสร้างผลตอบแทนได้สูง ภายใต้ความเสี่ยงที่ยอมรับได้

สำหรับตอนนี้ เราแนะนำให้นักลงทุนให้น้ำหนักในการลงทุนในกอง REITs มากกว่า เพราะว่ามีมูลค่าน่าสนใจ และมีโอกาสสรางผลตอบแทนได้สูง

ในมุมมองของเรา การลงทุนในอสังหาริมทรัพย์ไม่ว่าจะในตลาดหรือนอกตลาดน่าจะสร้างผลตอบแทนได้ดีทั้งหมด เนื่องจากเงินเฟ้ออยู่ในระดับสูง และคาดว่าจะคงอยู่ในระดับสูงไปอีกระยะหนึ่ง โดยที่ผ่านมาเราพบว่าค่าเช่าอสังหาริมทรัพย์สำหรับอุตสาหกรรมปรับขึ้นสูงกว่าปีก่อนถึง 20% เนื่องจากมีความต้องการสูง อุปทานมีจำกัด (ปริมาณอัตราว่างต่ำที่สุดเป็นประวัติการณ์) และการสร้างใหม่ใช้เงินทุนสูงกว่าเดิม (จากภาวะอัตราเงินเฟ้อ) นอกจากอสังหาริมทรัพย์สำหรับอุตสาหกรรมแล้ว ค่าเช่าที่อยู่อาศัยก็ปรับตัวสูงขึ้นเช่นกัน จากการเปลี่ยนแปลงไลฟ์สไตล์ที่คนต้องการสภาพความเป็นบ้าน และมีที่เก็บของใช้ส่วนตัวมากขึ้น ซึ่งผลักดันให้ค่าเช่าเพิ่มขึ้น ท่ามกลางห้องว่างที่เหลือน้อยลง โดยเหตุผลที่เราชอบอสังหาริมทรัพย์มากกว่าสินทรัพย์อื่น ๆ เพราะว่าเงินเฟ้อที่ปรับตัวสูงขึ้นจะกดดันสินทรัพย์อื่น ๆ ยกเว้น อสังหาริมทรัพย์ ที่ผลตอบแทนมักปรับไปตามอัตราเงินเฟ้อด้วย

การขึ้นดอกเบี้ยนโยบายของธนาคารกลางเพื่อต่อสู้กับอัตราเงินเฟ้อทำให้ราคาอสังหาริมทรัพย์ถูกกดดันบ้าง ผ่านการคิดลด (discount rate) ของกระแสเงินสดที่สร้างขึ้น อย่างไรก็ดี เรามองว่า เป็นโอกาสของนักลงทุน ที่สามารถเฟ้นหาอสังหาริมทรัพย์ที่มีกลไกในการปรับราคา หรือปรับค่าเช่าเพื่อสะท้อนกับอัตราเงินเฟ้อ ซึ่งน่าจะทำให้ผลกระทบจากการปรับขึ้นอัตราดอกเบี้ยนโยบายลดลง

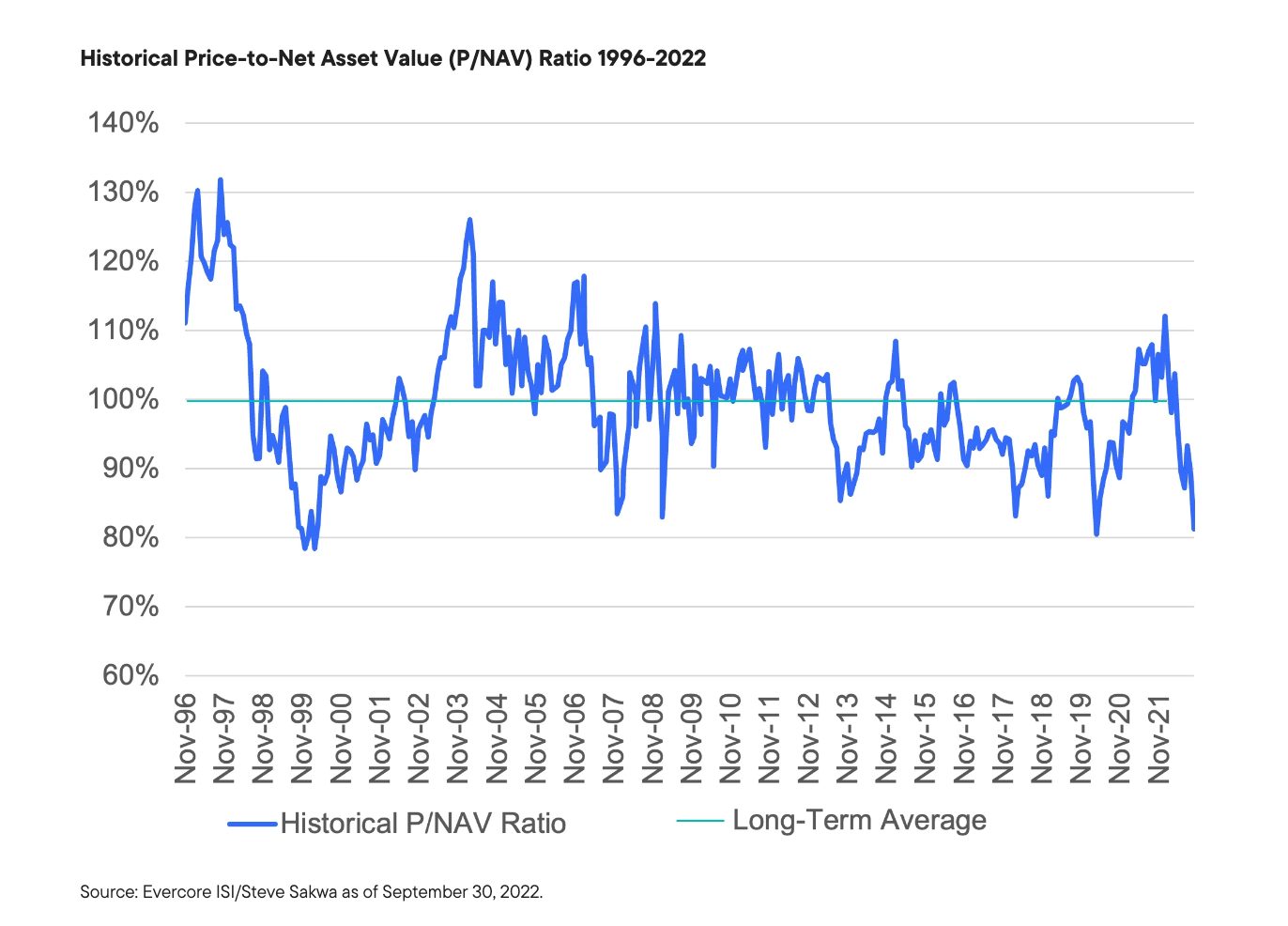

อย่างไรก็ดี ปฏิเสธไม่ได้ว่ามูลค่าของอสังหาริมทรัพย์ถูกกดดันบ้าง จากอัตราดอกเบี้ยที่สูงขึ้น โดยกอง REITs ปัจจุบันซื้อขายต่ำกว่ามูลค่าที่แท้จริงของสินทรัพย์ในกองถึง 20% โดยเฉลี่ย ซึ่งจากสถิติที่ผ่านมาถือว่าเป็นจุดต่ำที่สุดแล้ว ทำให้เรามองว่า การลงทุนในกอง REITs น่าสนใจมากขึ้น และยิ่งถ้าหากนักลงทุนสามารถหากอง REITs ที่มีกลไกการตั้งราคาให้สอดคล้องกับภาวะเงินเฟ้อน่าจะสร้างผลตอบแทนได้ดีขึ้นอีก นอกจากนี้ จากภาวะความไม่แน่นอนของเศรษฐกิจ การหันไปเพิ่มน้ำหนักการลงทุนในอสังหาริมทรัพย์ที่มีกระแสเงินสดไหลเข้ามาแน่นอน ภายใต้ความต้องการสูง แต่มีอุปทานต่ำ น่าจะเป็นการลงทุนที่มีความผันผวนต่ำ แต่สร้างผลตอบแทนได้ดีในระยะถัดไป

Figure 3 มูลค่ากอง REITs ถือว่าปรับตัวลงต่ำที่สุดในรอบหลายปี ซึ่งเรามองว่ามูลค่าเริ่มน่าสนใจ และเป็นจุดควรเข้าลงทุน เพื่อสร้างผลตอบแทนในระยะยาว

ข้อสงวนสิทธิ์

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ให้บริการการให้คำแนะนำทั่วไปแก่ FINNOMENA ในการออกแบบพอร์ตการลงทุน (Asset Allocations)

- แฟรงคลิน เทมเพิลตัน (“Franklin Templeton”) ไม่รับผิดใด ๆ ต่อบุคคลภายนอก ซึ่งรวมถึงผลิตภัณฑ์ บริการ เว็บไซต์ หรือเนื้อหาใด ๆ ที่ได้จัดทำหรือปรากฏในช่องทางต่าง ๆ ของบุคคลภายนอกนั้น อีกทั้ง Franklin Templeton ไม่ได้ให้คำรับรอง รับประกัน หรือเป็นตัวแทน ไม่ว่าจะโดยชัดแจ้งหรือโดยปริยายในเนื้อหาหรือความถูกต้องของข้อมูลในช่องทางต่าง ๆ ของบุคคลภายนอก และไม่รับผิดต่อสิ่งใด ๆ ที่เกิดขึ้นอันเนื่องมาจากสิ่งที่กล่าวไว้ข้างต้น

- ในกรณีที่มีความแตกต่างกันระหว่างเอกสารภาษาอังกฤษกับการแปลเป็นภาษาไทย ให้ยึดถือตามเอกสารภาษาอังกฤษ

แหล่งข้อมูล

https://www.

Advance, Article, FED, FINNOMENA Franklin Templeton, Knowledge, Long Content, หุ้นปันผล