มุมมองตลาดปัจจุบัน

ตลาดหุ้นทั่วโลกในช่วง 1 เดือนที่ผ่านมาส่วนใหญ่กลับมาฟื้นตัวแข็งแกร่ง หลังจากปรับตัวลดลง 3 เดือนติดต่อกันในช่วงก่อนหน้านี้ เนื่องจากนักลงทุนคาดว่าธนาคารกลางสหรัฐ (เฟด) จะไม่ประกาศขึ้นดอกเบี้ยเพิ่มเติม หลังตัวเลขเงินเฟ้อของสหรัฐชะลอลงมากกว่าที่คาด และตัวเลขเศรษฐกิจสหรัฐมีสัญญาณอ่อนแอลง ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐปรับตัวลดลง นอกจากนี้ สถานการณ์ความขัดแย้งระหว่างอิสราเอลกับกลุ่มฮามาสผ่อนคลายลง หลังทั้ง 2 ฝ่ายตกลงหยุดยิงชั่วคราว พร้อมทั้งมีการแลกเปลี่ยนตัวประกัน และหลายฝ่ายพยายามจำกัดไม่ให้ความขัดแย้งนี้ขยายเป็นวงกว้าง

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวลดลง สวนทางกับตลาดหุ้นส่วนใหญ่ทั่วโลก โดยได้รับแรงกดดันจากตัวเลขเศรษฐกิจไทยออกมาอ่อนแอกว่าที่คาด จำนวนนักท่องเที่ยวจีนเพิ่มขึ้นน้อยกว่าที่คาด และความกังวลเกี่ยวกับการทำ short sell

ในส่วนของตลาดตราสารหนี้ อัตราผลตอบแทนตราสารหนี้ปรับตัวลดลงตามการปรับลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ โดยกองทุนตราสารหนี้ของไทยฟื้นตัวต่อเนื่อง

ทั้งนี้ ความเสี่ยงจากการขึ้นดอกเบี้ยมีอยู่จำกัด และตลาดเริ่มมองไปถึงแนวโน้มดอกเบี้ยขาลงในปีหน้า ท่ามกลางตัวเลขเศรษฐกิจและผลประกอบการของบริษัทจดทะเบียนฯที่ไม่ได้ส่งสัญญาณชะลอตัวมากอย่างที่หลายฝ่ายกังวล รวมถึงตัวเลขเศรษฐกิจสหรัฐในภาพรวมยังคงแข็งแกร่ง และเศรษฐกิจไทยมีแนวโน้มดีขึ้นในปีหน้าจากแรงหนุนของภาคการท่องเที่ยวและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล ดังนั้น ตลาดหุ้นและตลาดตราสารหนี้จึงมีแนวโน้มที่จะสร้างผลตอบแทนที่ดี สำหรับปัจจัยที่ต้องติดตามได้แก่ ท่าทีเกี่ยวกับนโยบายการเงินของเฟด และสถานการณ์การสู้รบในตะวันออกกลาง

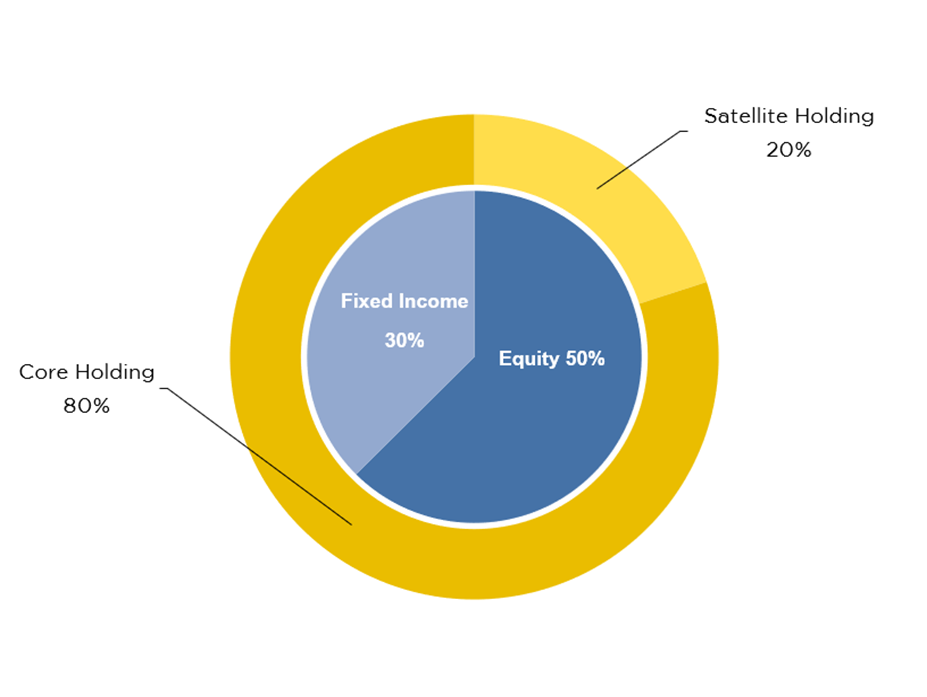

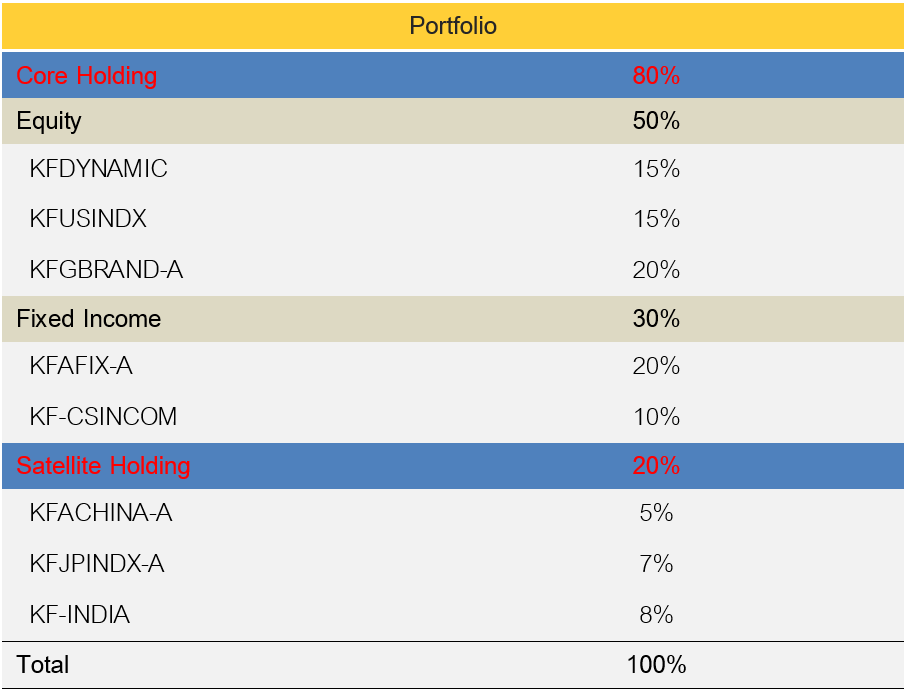

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 29 พฤศจิกายน 2023

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 29 พฤศจิกายน 2023

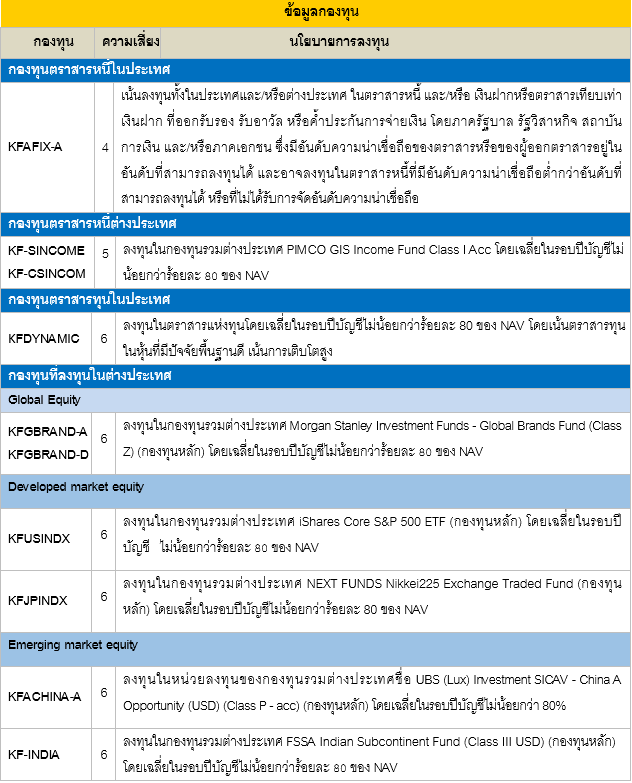

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง-ยาวมีแนวโน้มปรับตัวดีขึ้น ทว่ายังคงต้องเผชิญกับความผันผวนในระดับสูงต่อไปอีกระยะหนึ่งในช่วงที่เหลือของปี 2566 ทั้งจากปัจจัย ภายนอกและภายในประเทศ โดยแนวโน้มอัตราดอกเบี้ยนโยบายของสหรัฐฯในช่วงที่ เหลือของปี 2566 เริ่มมีความเป็นไปได้มากขึ้นที่ธนาคารกลางสหรัฐฯ (Fed) อาจไม่มีความจำเป็นที่จะต้องปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ 50 – 5.75% อีกต่อไป ซึ่งในปีถัดไปมีแนวโน้มที่ Fed จะปรับลดอัตราดอกเบี้ยลงประมาณ 0.50% ขณะที่ยังคงอัตราดอกเบี้ยนโยบายไว้ในระดับสูง สำหรับอัตราดอกเบี้ยนโยบาย ของไทย คาดการว่าอัตราดอกเบี้ยปรับขึ้นมาถึงจุดสมดุลแล้ว ขณะที่นโยบาย กระตุ้นเศรษฐกิจจาก Digital wallet ยังคงมีความไม่แน่นอนสูง ดังนั้นในช่วงที่ ผ่านมาผู้จัดการกองทุนจึงทยอยเพิ่มการลงทุนในตราสารอายุยาวขึ้นอย่างระมัดระวัง โดยกองทุนที่เน้นลงทุนในหุ้นกู้ภาคเอกชนในระดับสูงยังคงสามารถช่วยลด ความผันผวนของตลาดลงได้ โดยคาดการณ์ผลตอบแทนจากการลงทุนของ กองทุนกลุ่มนี้มีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่อง ในระยะสั้น อาทิเช่น กองทุน กองทุน KFAFIX (ขั้นต่ำ 1 ปี ขึ้นไป) โดยปัจจุบัน กรอบ Duration เฉลี่ยของ KFAFIX = 1.6 – 2.2 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนเพิ่มอายุเฉลี่ยของตราสารหนี้ในพอร์ต โดยเน้นการลงทุนในตราสารหนี้ระยะกลางของสหรัฐฯ และเพิ่มการลงทุนในตราสารหนี้ภาคการเงิน ขณะที่ลดสัดส่วนในตราสารหนี้ High Yield ลง นอกจากนี้กองทุนยังมีมุมมองเชิงบวกต่อตราสารหนี้ระยะสั้นถึงระยะกลางของสหรัฐฯ รวมถึงพันธบัตรชดเชยเงินเฟ้อ และยังคงสถานะชอร์ตบนตราสารหนี้ของญี่ปุ่น และ อังกฤษ

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด (KFDNM-D หรือ KFDYNAMIC) มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินงานของบริษัทฯ ที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

KFUSINDX :

- ตลาดหุ้นสหรัฐฯ ทยอยปรับตัวเพิ่มขึ้นต่อเนื่อง ภายหลังเผชิญกับแรงเทขายมาเป็นเวลา 2 เดือนติดต่อกัน โดย Fed ส่งสัญญาณว่าอาจไม่มีการปรับขึ้นดอกเบี้ยต่อในปีนี้ เนื่องจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 10 ปีปรับตัวขึ้นไปอย่ในระดับสูงแล้ว อีกทั้งตัวเลขเงินเฟ้อก็เริ่มส่งสัญญาณชะลอตัว ส่งผลให้ตลาดกลับมาอยู่ในโหมดเปิดรับความเสี่ยง ซึ่งจะส่งผลดีต่อหุ้นในกลุ่มการเติบโตสูง เช่น หุ้นเทคโนโลยี เป็นต้น

KFJPINDX :

- ตลาดหุ้นญี่ปุ่นปรับตัวดีขึ้น หลังจากที่ธนาคารกลางญี่ปุ่น (BOJ) ยังคงดำเนินนโยบายการเงินที่ผ่อนคลาย โดยส่งสัญญาณว่าจะยังไม่รีบขึ้นอัตราดอกเบี้ยนโยบาย นอกจากนี้ตัวเลขเศรษฐกิจญี่ปุ่นยังแสดงถึงการปรับตัวที่ดีขึ้นอย่างต่อเนื่อง โดยมีแรงสนับสนุนมาจากภาคการบริโภคและการท่องเที่ยว อย่างไรก็ตามยังคงต้องติดตามค่าเงินเยนที่อ่อนค่าลงอย่างต่อเนื่อง ซึ่งอาจส่งผลให้อัตราเงินเฟ้อของญี่ปุ่นเร่งตัวขึ้น

กองทุนที่ลงทุนทั่วโลก

- กองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง รวมถึงรายได้และกำไรเติบโตได้อย่างสม่ำเสมอ มีลักษณะเป็นหุ้นที่มีความทนทานและมีคุณภาพ (Defensive Quality) ซึ่งเป็นการลงทุนที่ยังคงเหมาะกับช่วงที่เศรษฐกิจชะลอตัว

กองทุนที่เน้นลงทุนในหุ้นต่างประเทศตลาดกำลังพัฒนา

- ตลาดหุ้นอินเดียยังคงปรับตัวดีขึ้นต่อเนื่อง โดยในช่วงที่ผ่านมาตลาดอินเดียได้รับแรงส่งจากเงินลงทุนของต่างชาติ และ เศรษฐกิจของอินเดียที่เริ่มทยอยฟื้นตัว ประกอบกับแรงกดดันทางด้านภูมิรัฐศาสตร์ ที่น้อยกว่าจีน ทำให้ตลาดอินเดียปรับตัวได้ดีขึ้นต่อเนื่อง อย่างไรก็ตามยังต้องระวังเรื่องการดำเนินนโยบายการเงินของธนาคารกลางอินเดีย (RBI) ที่อาจมีการปรับขึ้นอัตราดอกเบี้ย หากอัตราเงินเฟ้อ เร่งตัวขึ้นจากราคาน้ำมันที่ปรับตัวเพิ่มขึ้น

- ในภาพรวมตลาดหุ้นจีนยังคงมีความผันผวน ขณะที่ตัวเลขเศรษฐกิจจีนเริ่มส่งสัญญาณถึงการฟื้นตัวที่ดีขึ้น โดยคาดว่าจะเริ่มเห็นผลการดำเนินนโยบายกระตุ้นเศรษฐกิจได้ชัดเจนในไตรมาส 4 เช่น นโยบายการลดดอกเบี้ย และลดเงินดาวน์ให้กับผู้ซื้อบ้าน อย่างไรก็ตามความกังวลในภาคอสังหาริมทรัพย์ และการชะลอตัวของการบริโภคในประเทศยังคงเป็นปัจจัยกดดันความเชื่อมั่นของนักลงทุน ทั้งนี้ ระดับราคาของตลาดหุ้นจีนปรับตัวลดลงมาอยู่ในระดับต่ำใกล้เคียงกับช่วงที่มีการแพร่ระบาดของ COVID-19

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 29 พฤศจิกายน 2023

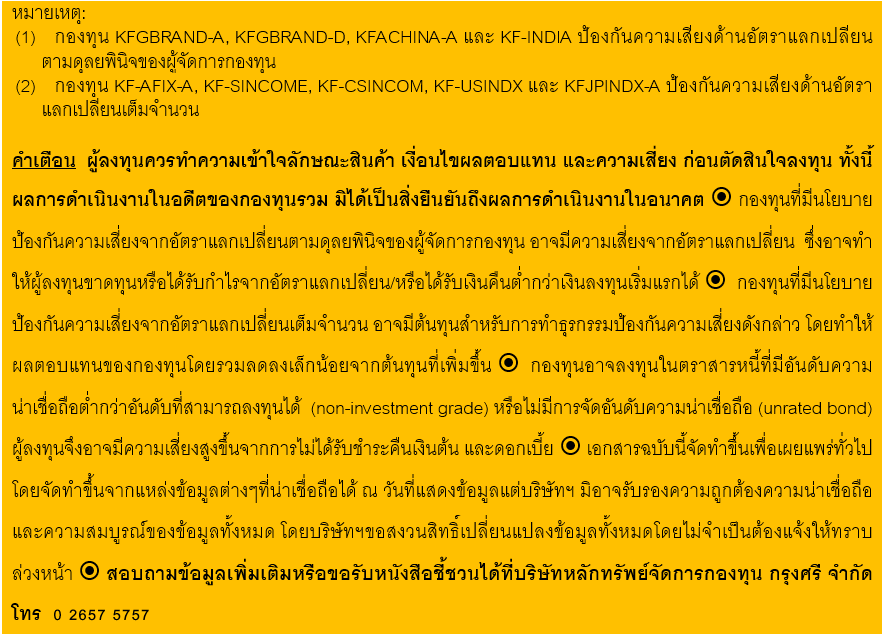

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299