มุมมองตลาดปัจจุบัน

ตลาดหุ้นทั่วโลกในช่วง 1 เดือนที่ผ่านมาส่วนใหญ่ปรับตัวลดลงต่อเนื่องเป็นเดือนที่ 3 ติดต่อกัน โดยมีสาเหตุจากหลักจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีปรับตัวขึ้นเหนือ 5% และสถานการณ์ความขัดแย้งระหว่างอิสราเอลกับกลุ่มฮามาส ทั้งนี้ นักวิเคราะห์ส่วนใหญ่คาดว่าธนาคารกลางสหรัฐ (เฟด) จะคงดอกเบี้ยในการประชุมในช่วงต้นเดือนพฤศจิกายน ซึ่งสวนทางกับสัญญาณจากประธานเฟดที่คาดว่าจะมีการขึ้นดอกเบี้ยอีกอย่างน้อย 1 ครั้งในปีนี้ โดยความกังวลเกี่ยวกับอัตราดอกเบี้ยและความขัดแย้งในตะวันออกกลางได้บดบังปัจจัยบวกจากตัวเลขเศรษฐกิจสหรัฐที่แข็งแกร่ง

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวลดลง ทิศทางเดียวกันกับตลาดหุ้นส่วนใหญ่ทั่วโลก โดยได้รับแรงกดดันจากการปรับขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ และปัญหาความขัดแย้งในตะวันออกกลาง รวมถึงความกังวลเกี่ยวกับปัจจัยภายในประเทศ ได้แก่ จำนวนนักท่องเที่ยวจีนที่ชะลอลง ความไม่แน่นอนเกี่ยวกับมาตรการแจกเงินดิจิทัล หนี้ภาคครัวเรือนที่อยู่ในระดับสูง ฯลฯ

ในส่วนของตลาดตราสารหนี้ อัตราผลตอบแทนตราสารหนี้ของไทยแกว่งตัวผันผวน ตามการปรับขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ อย่างไรก็ดี กองทุนตราสารหนี้ของไทยกลับมาฟื้นตัวหลังจากที่อัตราผลตอบแทนพันธบัตรรัฐบาลปรับตัวขึ้นมากในเดือนก่อนหน้า และ ธปท. ส่งสัญญาณยุติการขึ้นดอกเบี้ย

ทั้งนี้ ความเสี่ยงจากการขึ้นดอกเบี้ยมีอยู่จำกัด และตลาดอาจเริ่มมองไปถึงแนวโน้มดอกเบี้ยขาลงในปีหน้า ท่ามกลางตัวเลขเศรษฐกิจและผลประกอบการของบริษัทจดทะเบียนฯที่ไม่ได้ส่งสัญญาณชะลอตัวอย่างที่หลายฝ่ายกังวล รวมถึงตัวเลขเศรษฐกิจสหรัฐยังคงแข็งแกร่ง และเศรษฐกิจไทยมีแนวโน้มดีขึ้นในไตรมาสสุดท้ายของปีนี้ จากแรงหนุนของภาคการท่องเที่ยวและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล ดังนั้น ตลาดหุ้นและตลาดตราสารหนี้จึงมีแนวโน้มที่จะพลิกกลับมาสร้างผลตอบแทนที่ดี สำหรับปัจจัยที่ต้องติดตามได้แก่ ท่าทีเกี่ยวกับนโยบายการเงินของเฟด และสถานการณ์การสู้รบในตะวันออกกลาง

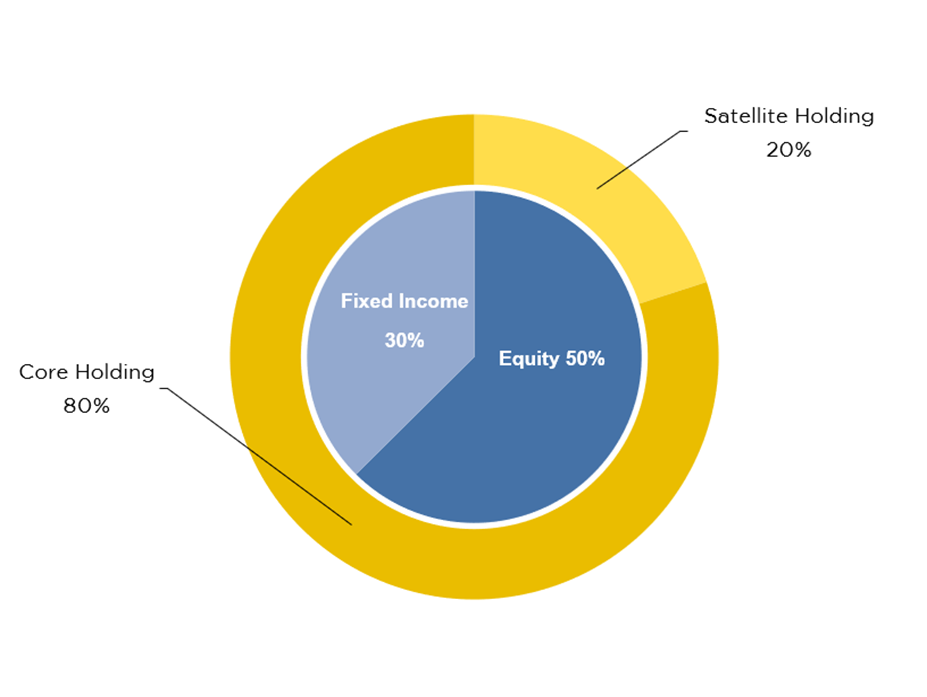

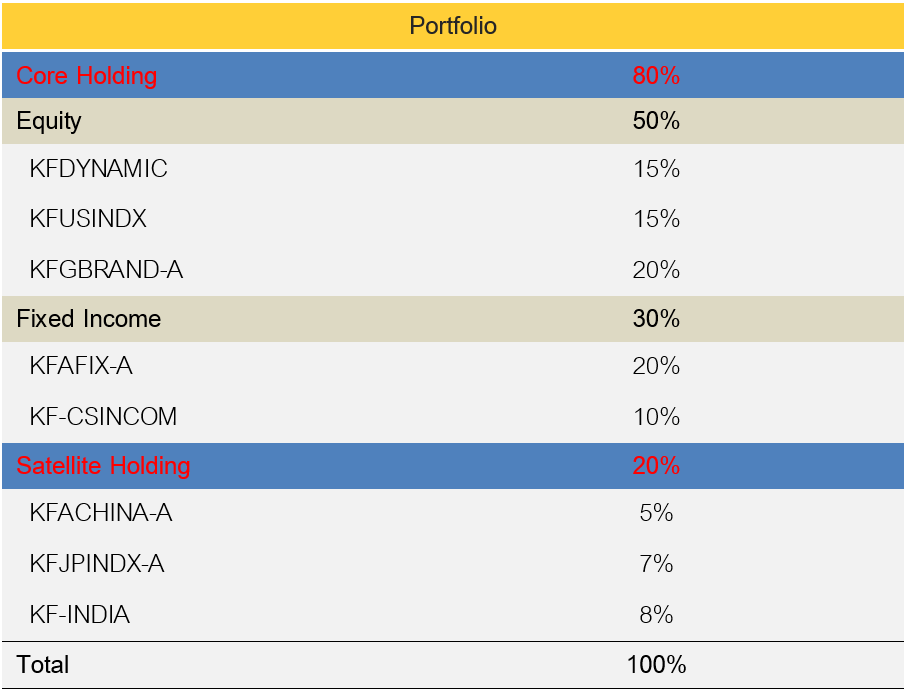

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 6 พฤศจิกายน 2023

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 6 พฤศจิกายน 2023

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

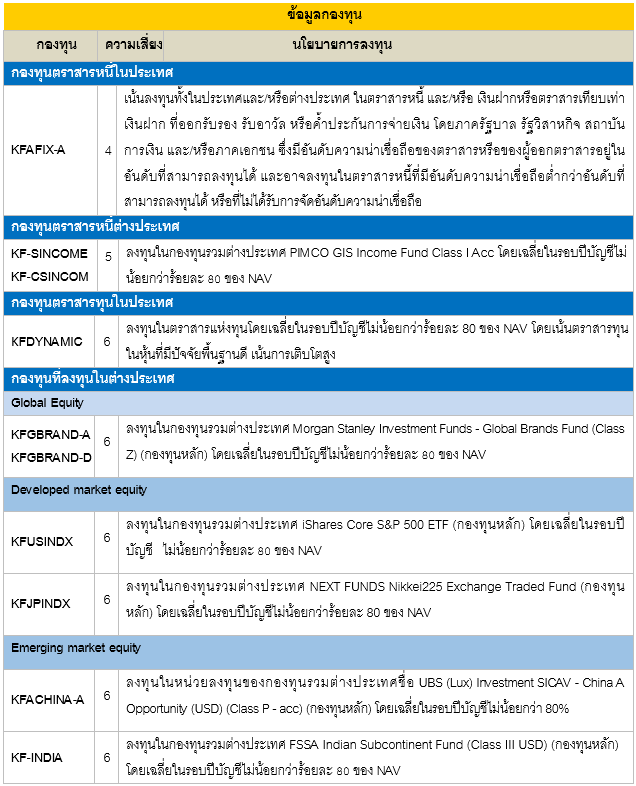

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง-ยาวมีแนวโน้มยังคงต้องเผชิญกับความผันผวน ในระดับสูงต่อไปอีกระยะหนึ่งในช่วงที่เหลือของปี 2566 ทั้งจากปัจจัยภายนอกและภายในประเทศ โดยแนวโน้มอัตราดอกเบี้ยนโยบายของสหรัฐฯในช่วงที่เหลือของปี 2566 ยังคงมีความไม่แน่นอนของจุดสูงสุดของอัตราดอกเบี้ยนโยบาย เนื่องจาก ธนาคารกลางสหรัฐฯ (Fed) อาจสามารถปรับขึ้นอัตราดอกเบี้ยนโยบายได้อีก 1 ครั้งสู่ระดับ 5.50 – 5.75% อีกทั้งในปีถัดไปมีแนวโน้มที่ Fed จะปรับลดอัตราดอกเบี้ยลงเพียง 50% และจะคงอัตราดอกเบี้ยไว้ในระดับสูงยาวนานกว่าที่คาดไว้ในช่วงก่อนหน้า สำหรับอัตราดอกเบี้ยนโยบายของไทย คาดการณ์ว่าอัตราดอกเบี้ยปรับขึ้นมาถึงจุดสมดุลแล้ว ขณะที่นโยบายกระตุ้นเศรษฐกิจจาก Digital wallet ยังคงมีความไม่แน่นอนสูง ดังนั้นผู้จัดการกองทุนจะทยอยเพิ่มการลงทุนในตราสารอายุยาวขึ้นอย่างระมัดระวัง โดยกองทุนที่เน้นลงทุนในหุ้นกู้ภาคเอกชนในระดับสูงยังคงสามารถช่วยลดความผันผวนของตลาดลงได้ โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้มีความน่าสนใจ สำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX (ขั้นต่ำ 1 ปี ขึ้นไป) ปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX = 1.6 – 2.2 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนยังคงระมัดระวังการลงทุนบนตราสารหนี้ภาคเอกชนและตราสารหนี้ High Yield โดยมีมุมมองเชิงบวกในหลักทรัพย์ที่มีสินเชื่อค้ำประกันของภาครัฐ (Agency MBS) ทั้งในด้านคุณภาพและผลตอบแทน นอกจากนี้กองทุนยังคงสถานะชอร์ตตราสารหนี้อังกฤษและญี่ปุ่น ขณะที่มีมุมมองเชิงลบต่อค่าเงิน ในกลุ่มประเทศแถบเอเชียเหนือ เช่น จีน ไต้หวัน และ เกาหลี

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละสภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาวตามผลการดำเนินงานของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

KFUSINDX :

- ตลาดหุ้นสหรัฐฯยังคงมีความผันผวน โดยมีแรงกดดันมาจากโอกาสที่ Fed จะปรับขึ้นอัตราดอกเบี้ยนโยบายอีกครั้ง เนื่องด้วยตัวเลขเศรษฐกิจสหรัฐฯ ที่ยังคงแข็งแกร่งและอัตราเงินเฟ้อที่มีแนวโน้มทรงตัวอยู่ในระดับสูง ทำให้ตลาดคาดว่าธนาคารกลางสหรัฐฯ (Fed) อาจจะยังคงดอกเบี้ยไว้ในระดับสูงต่อไปอีกระยะหนึ่ง นอกจากนี้ประเด็นดังกล่าวยังส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ 10 ปีปรับตัวขึ้นสูง ระดับสูงสุดแตะที่ระดับ 7% ทั้งนี้ การดำเนินนโยบายการเงินที่เข้มงวดขึ้นจะเป็นปัจจัยกดดันต่อตลาดหุ้นในกลุ่มเติบโตสูงและหุ้นกลุ่มเทคโนโลยีของสหรัฐฯ

KFJPINDX :

- ตลาดหุ้นญี่ปุ่นมีทิศทางชะลอตัวลง เนื่องจากความกังวลเรื่องการเปลี่ยนทิศทางการดำเนินนโยบายของธนาคารกลางญี่ปุ่น (BOJ) อีกทั้งอัตราเงินเฟ้อของญี่ปุ่นที่ปรับตัวเพิ่มขึ้นได้เพิ่มความกังวลให้กับตลาดเพิ่มเติม อย่างไรก็ตามในภาพรวมเศรษฐกิจญี่ป่นยังคงแข็งแกร่งและมีแนวโน้มได้แรงสนับสนุนจากการฟื้นตัวในภาคการบริโภค

กองทุนที่ลงทุนทั่วโลก

- ตลาดมีบรรยากาศการลงทุนในเชิงลบมากขึ้น ดังนั้นกองทุนที่เน้นลงทุนในหุ้น ที่มีคุณภาพสูงรวมถึงรายได้และกำไรเติบโตไดเสม่ำเสมอ มีลักษณะเป็นหุ้นที่ มีความทนทานและมีคุณภาพ (Defensive Quality) จะมีความปลอดภัยและสามารถ สร้างผลตอบแทนที่เหนือกว่าตลาดได้ในช่วงที่ตลาดเต็มไปด้วยความผันผวน

กองทุนที่เน้นลงทุนในหุ้นต่างประเทศตลาดกำลังพัฒนา

- ตลาดหุ้นอินเดียยังคงปรับตัวอย่างแข็งแกร่ง แม้ว่าจะได้รับแรงกดดันจากภาพรวมตลาดหุ้นทั่วโลกที่ปรับตัวอย่างผันผวน ตามการดำเนินนโนบายการเงินของธนาคาร กลางสหรัฐฯ (Fed) ทว่าอินเดียได้รับแรงส่งจากเงินลงทุนของต่างชาติ และเศรษฐกิจ ของอินเดียที่เริ่มทยอยฟื้นตัว ประกอบกับแรงกดดันทางด้านภูมิรัฐศาสตร์ ที่น้อยกว่าจีน ทำให้ตลาดอินเดียปรับตัวได้ดีขึ้นต่อเนื่อง อย่างไรก็ตามยังต้องระวัง เรื่องราคาน้ำมันที่ปรับขึ้นมาอย่างรวดเร็ว ซึ่งอาจเป็นปัจจัยกดดันเงินเฟ้อของอินเดียได้

- ในภาพรวมตลาดหุ้นจีนยังคงมีความผันผวน ขณะที่ตัวเลขเศรษฐกิจจีนเริ่มส่งสัญญาณถึงการฟื้นตัวที่ดีขึ้น โดยคาดว่าจะเริ่มเห็นผลการดำเนินนโยบายกระตุ้นเศรษฐกิจได้ชัดเจนในไตรมาส 4 เช่น นโยบายการลดดอกเบี้ย และลดเงินดาวน์ให้กับผู้ซื้อบ้าน อย่างไรก็ตามความกังวลในภาคอสังหาริมทรัพย์ และการชะลอตัวของการบริโภคในประเทศยังคงเป็นปัจจัยกดดันความเชื่อมั่นของนักลงทุน ทั้งนี้ ระดับราคาของตลาดหุ้นจีนปรับตัวลงมาอยู่ในระดับต่ำกว่าเมื่อเปรียบเทียบกับในอดีต

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 6 พฤศจิกายน 2023

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299