เมื่อพูดถึงการยื่นลดหย่อนภาษี หลายคนอาจจะยังงงๆ ไม่แน่ใจว่าซื้อประกันแบบไหนถึงจะได้ลดหย่อนภาษี แล้วลดหย่อนเท่าไร มีเงื่อนไขอะไรไหม? ลองมาดูสรุปกันเลย

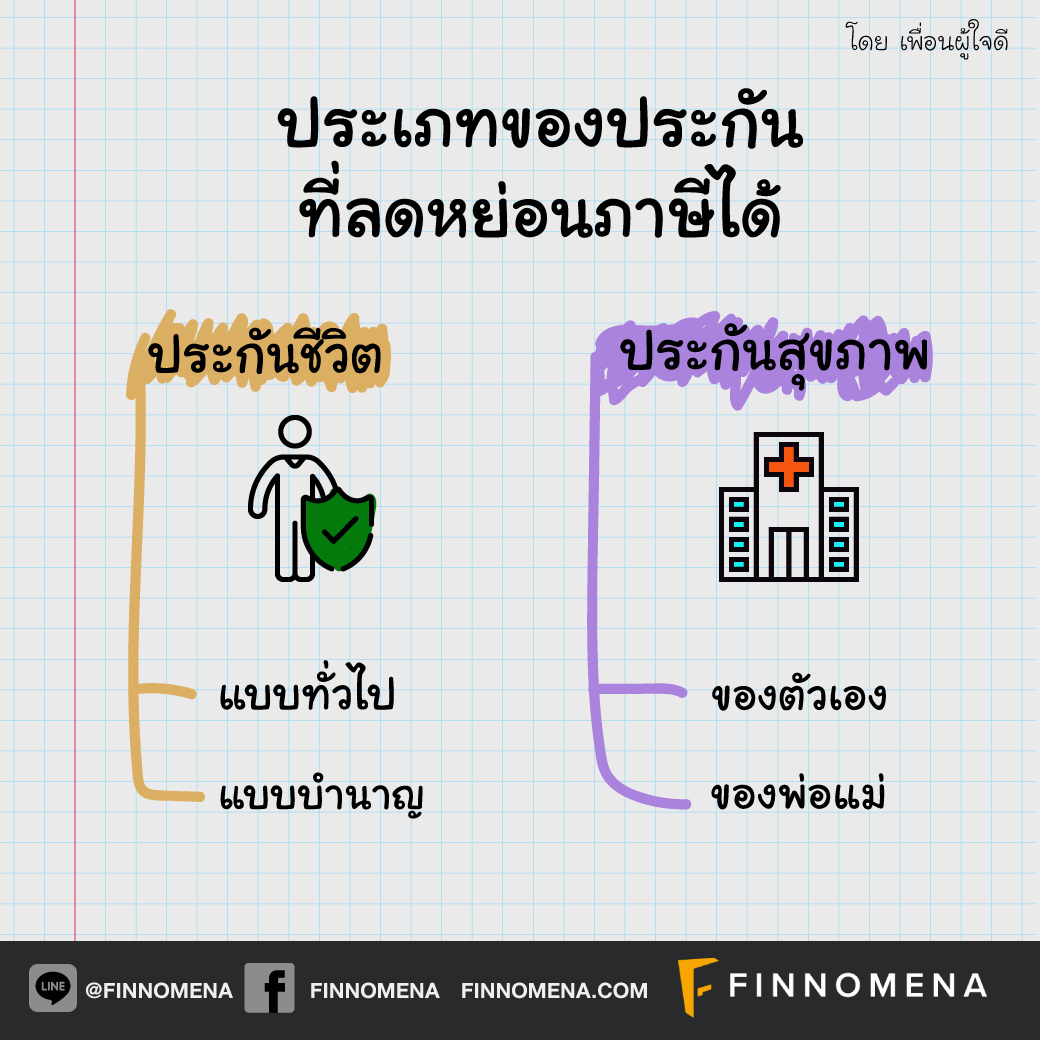

ประเภทของประกันที่ลดหย่อนภาษีได้ มี 2 ประเภท

ประกันชีวิต แบ่งได้เป็นแบบทั่วไป และแบบบำนาญ

ประกันสุขภาพ แบ่งได้เป็นสำหรับตัวเอง และสำหรับพ่อแม่

1. ประกันชีวิตทั่วไป

ให้ความคุ้มครองชีวิตแก่ผู้ที่ทำประกันชีวิตเอาไว้ โดยหากผู้ทำประกันเสียชีวิตจากเหตุการณ์ไม่คาดฝัน บริษัทประกันก็จะจ่ายเงินตามทุนประกัน ให้แก่ผู้รับประโยชน์ตามสัญญา ซึ่งก็จะเป็นผู้ที่อาจได้รับผลกระทบจากการจากไปของผู้ที่ทำประกันชีวิตเอาไว้ทางใดทางหนึ่ง เช่น บุคคลในครอบครัว

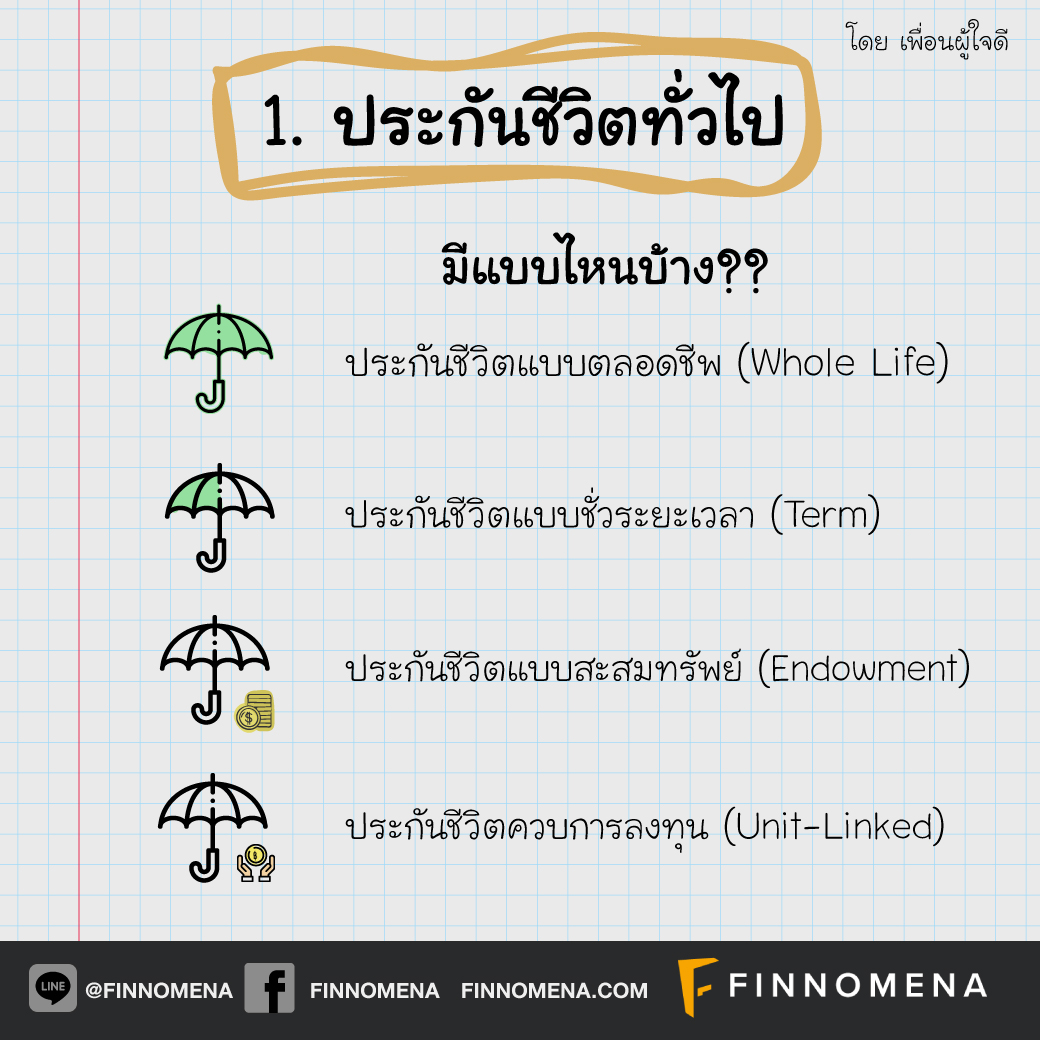

ประกันชีวิตทั่วไป มีแบบไหนบ้าง?

1.1 ประกันชีวิตแบบตลอดชีพ (Whole Life)

คุ้มครองตลอดชีพ เบี้ยประกันถูก ทุนประกันสูง แต่ไม่มีเงินคืนระหว่างทาง

1.2 ประกันชีวิตแบบชั่วระยะเวลา (Term)

ให้คุ้มครองในช่วงเวลาสั้น ๆ เบี้ยประกันถูก ความคุ้มครองสูง ไม่มีเงินคืนระหว่างทางและไม่มีมูลค่าเวนคืนกรมธรรม์

1.3 ประกันชีวิตแบบสะสมทรัพย์ (Endowment)

เป็นประกันที่คุ้มครองเพียงระยะสั้น ความคุ้มครองต่ำ มีเงินคืนระหว่างทาง

1.4 ประกันชีวิตควบการลงทุน (Unit-Linked)

เป็นประกันที่ควบรวมการลงทุนในกองทุนรวม ถึงอย่างนั้นก็ไม่ได้การันตีผลตอบแทน ให้ความคุ้มครองสูง เบี้ยประกันถูก

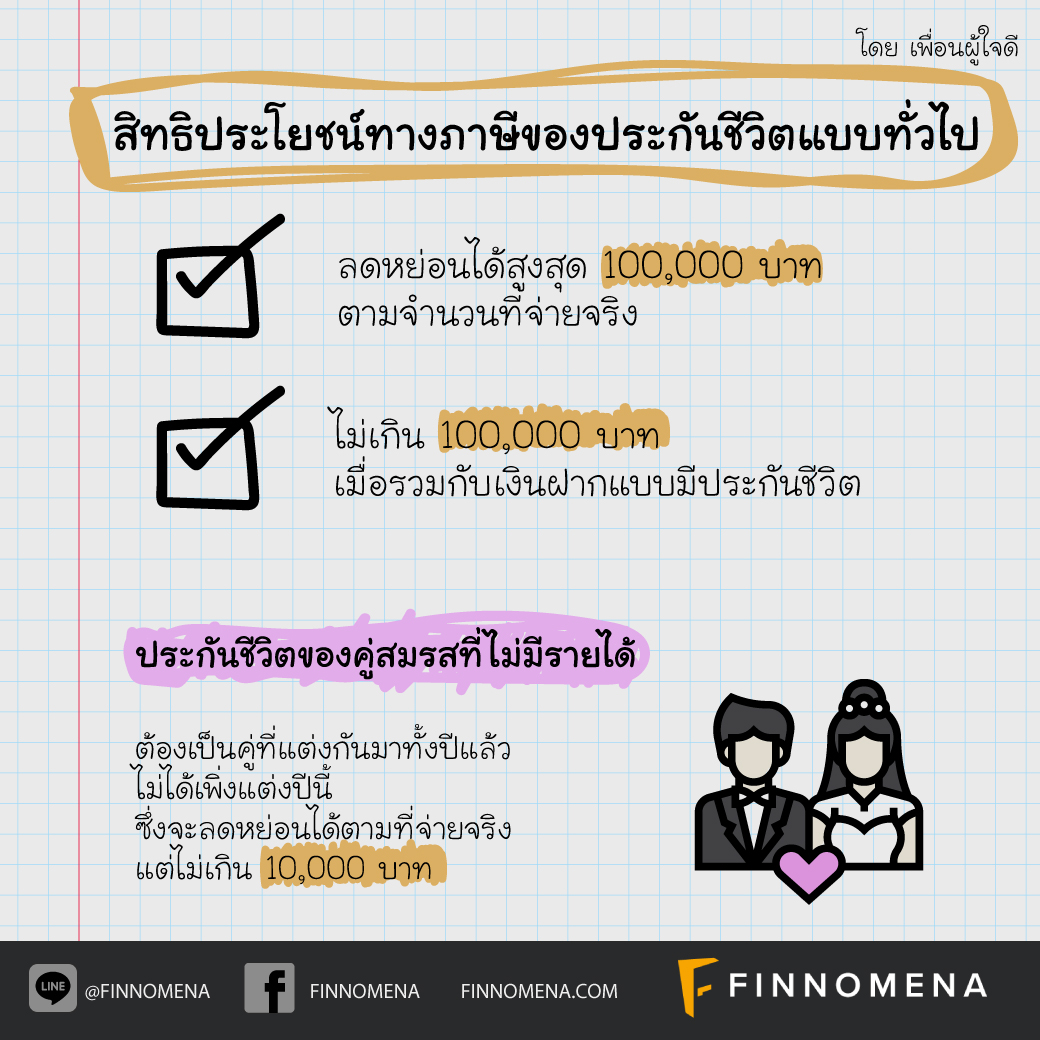

สิทธิประโยชน์ทางภาษี ของประกันชีวิตแบบทั่วไป

ประกันชีวิตแบบทั่วไปนั้นลดหย่อนได้สูงสุด 100,000 บาทตามจำนวนที่จ่ายจริง และเมื่อรวมกับเงินฝากแบบมีประกันชีวิตแล้วก็ต้องไม่เกิน 100,000 บาท

สำหรับในส่วนประกันชีวิตของคู่สมรสที่ไม่มีรายได้ ต้องเป็นคู่ที่แต่งกันมาทั้งปีแล้ว ไม่ได้เพิ่งแต่งปีนี้ ซึ่งจะลดหย่อนได้ตามที่จ่ายจริงแต่ไม่เกิน 10,000 บาท

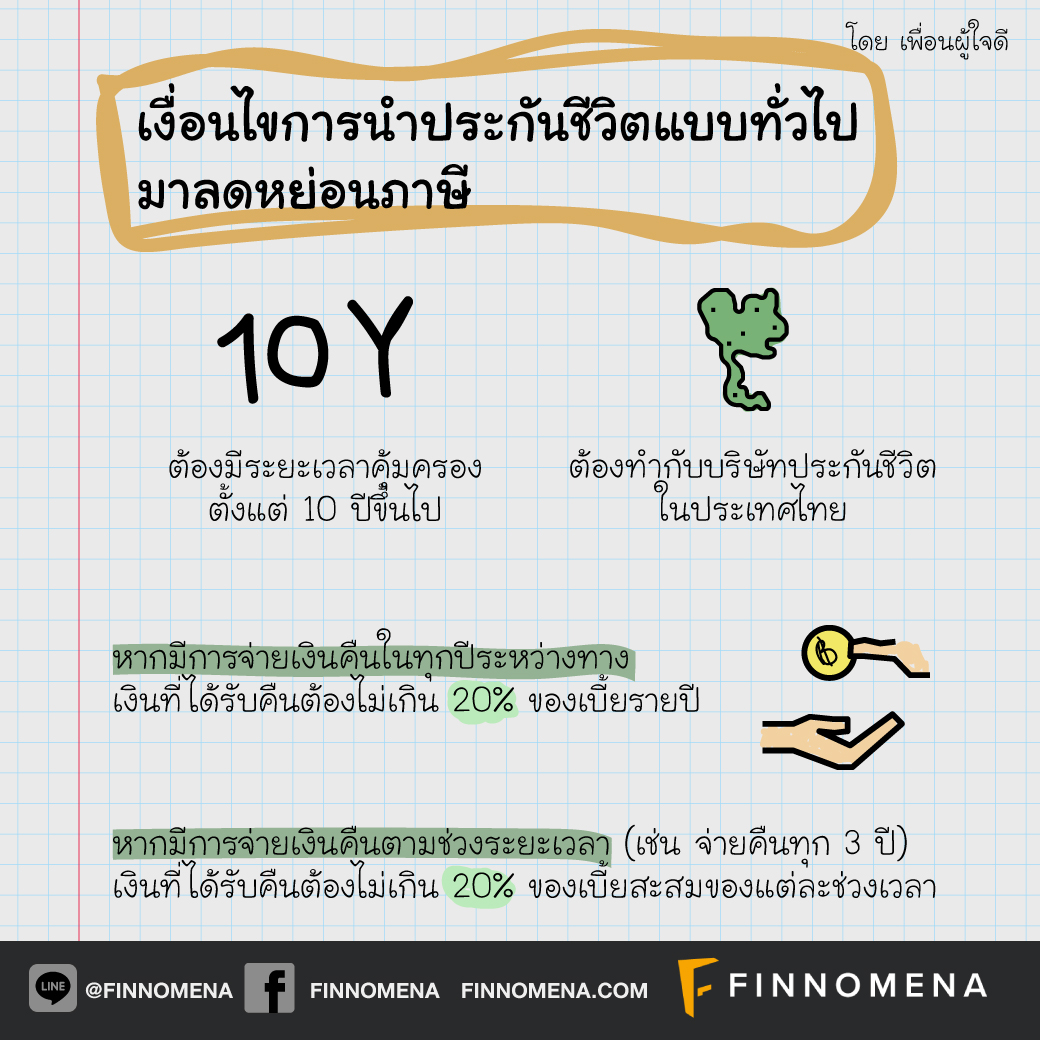

เงื่อนไขการนำประกันชีวิตแบบทั่วไปมาลดหย่อนภาษี

ประกันชีวิตต้องมีระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป และต้องทำกับบริษัทประกันชีวิตในประเทศไทย

หากมีการจ่ายเงินคืนในทุกปีระหว่างทาง เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยรายปี

หากมีการจ่ายเงินคืนตามช่วงระยะเวลา (เช่น จ่ายคืนทุก 3 ปี) เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยสะสมของแต่ละช่วงเวลา

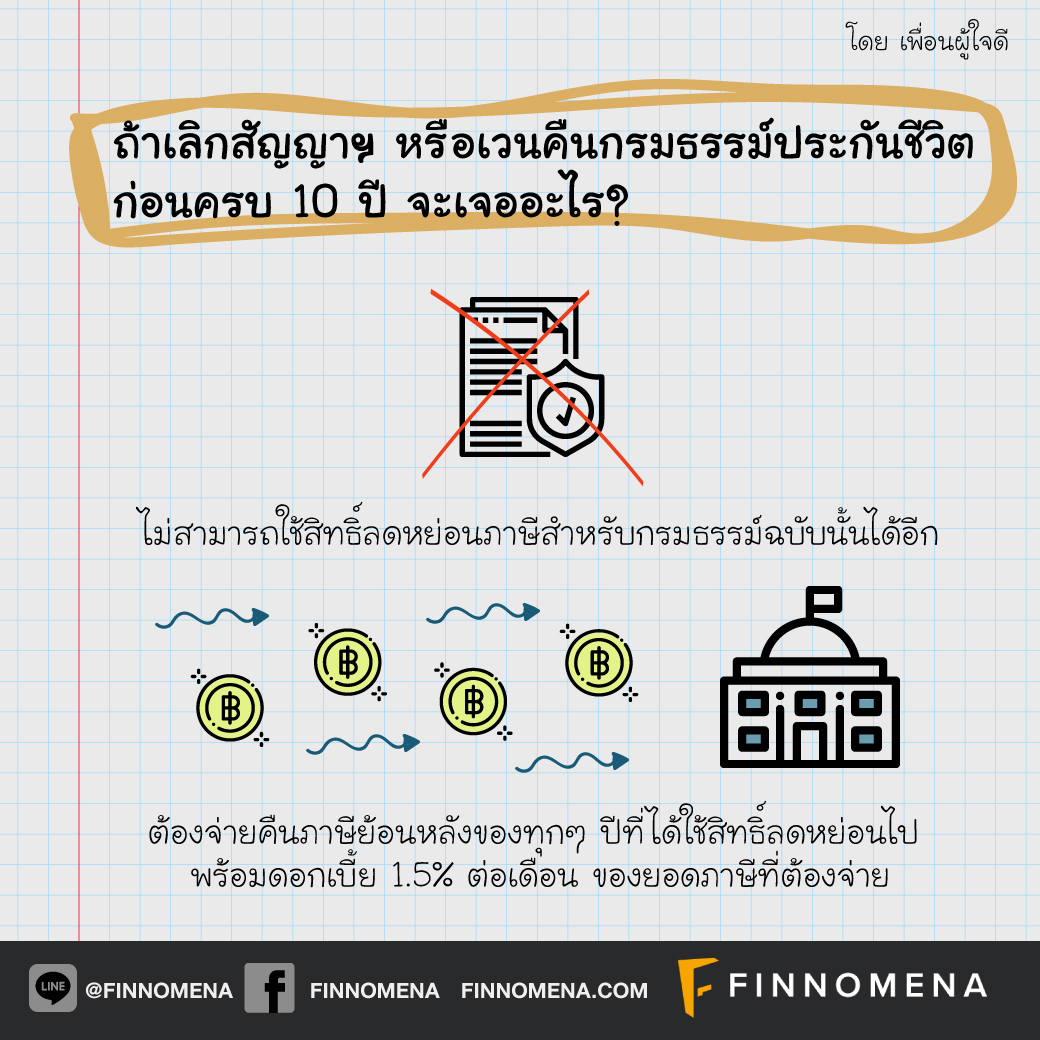

ถ้าเลิกสัญญาฯ หรือเวนคืนกรมธรรม์ประกันชีวิตก่อนครบ 10 ปี จะเจออะไร?

ไม่สามารถใช้สิทธิ์ลดหย่อนภาษีสำหรับกรมธรรม์ฉบับนั้นได้อีก

ต้องจ่ายคืนภาษีย้อนหลังของทุก ๆ ปีที่ได้ใช้สิทธิ์ลดหย่อนไป พร้อมดอกเบี้ย 1.5% ต่อเดือน ของยอดภาษีที่ต้องจ่าย

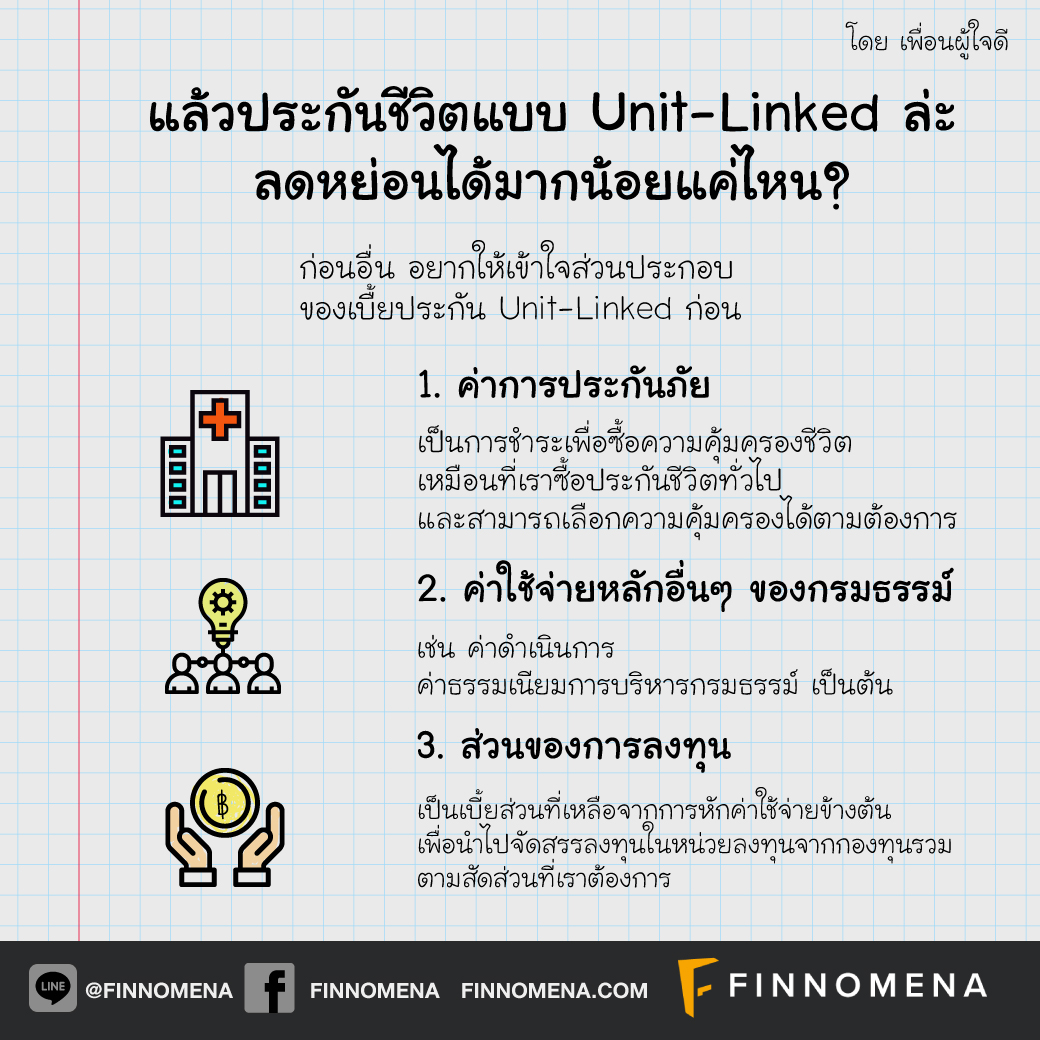

แล้วประกันชีวิตแบบ Unit-Linked ล่ะลดหย่อนได้มากน้อยแค่ไหน?

ก่อนอื่น อยากให้เข้าใจส่วนประกอบของเบื้ยประกัน Unit-Linked ก่อน

1. ค่าการประกันภัย เป็นการชำระเพื่อซื้อความคุ้มครองชีวิต เหมือนที่เราซื้อประกันชีวิตทั่วไป และสามารถเลือกความคุ้มครองได้ตามต้องการ

2. ค่าใช้จ่ายหลักอื่น ๆ ของกรมธรรม์ เช่น ค่าดำเนินการ ค่าธรรมเนียมการบริหารกรมธรรม์ เป็นต้น

3. ส่วนของการลงทุน ซึ่งเป็นเบี้ยส่วนที่เหลือจากการหักค่าใช้จ่ายข้างต้นเพื่อนำไปจัดสรรลงทุนในหน่วยลงทุนจากกองทุนรวมตามสัดส่วนที่เราต้องการ

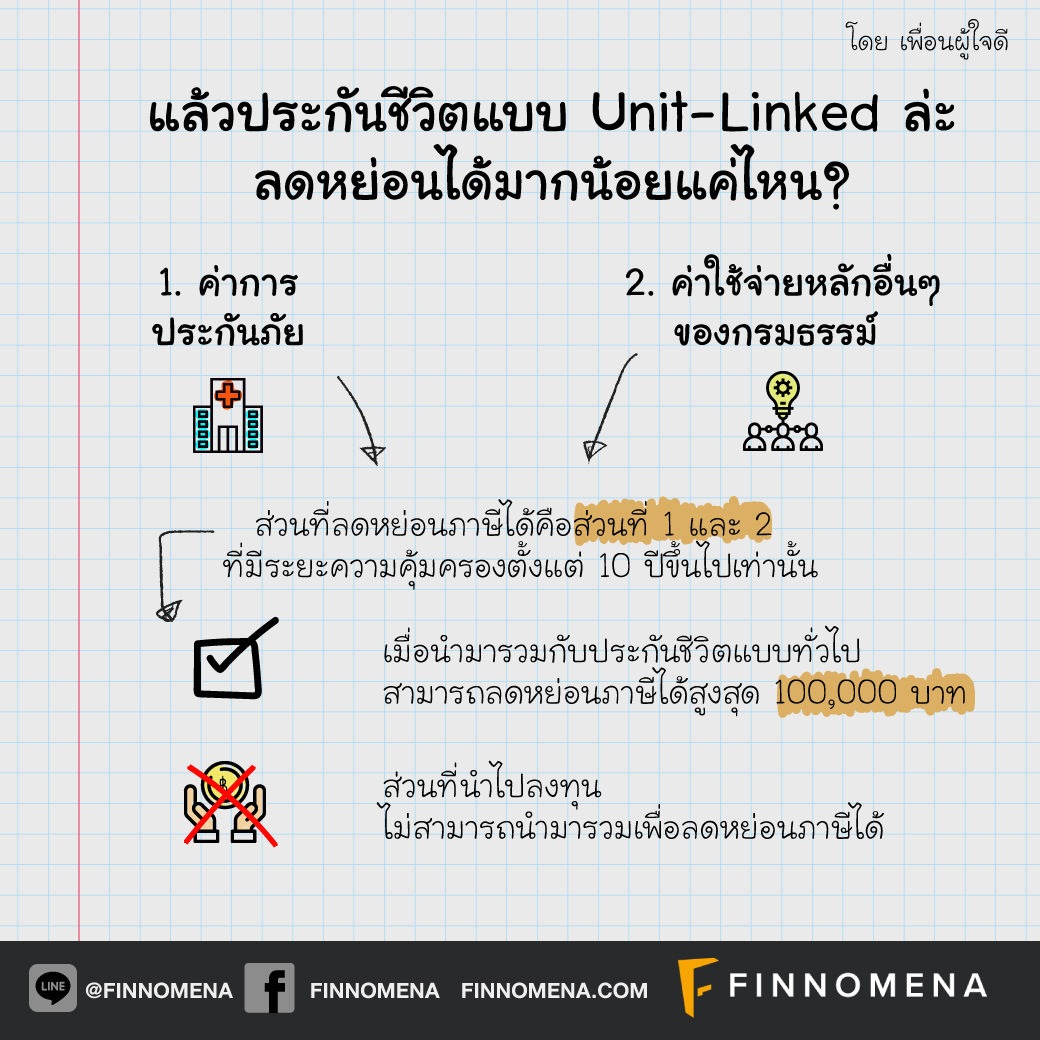

ส่วนที่ลดหย่อนภาษีได้คือส่วนที่ 1 และ 2 ที่มีระยะความคุ้มครองตั้งแต่ 10 ปีขึ้นไปเท่านั้น

นำมารวมกับประกันชีวิตแบบทั่วไป ลดหย่อนภาษีได้สูงสุด 100,000 บาท

ส่วนที่นำไปลงทุนไม่สามารถนำมารวมเพื่อลดหย่อนภาษีได้

2. ประกันชีวิตแบบบำนาญ

หลัก ๆ แล้วประกันประเภทนี้จะให้ความคุ้มครองในรูปแบบการการันตีรายได้หลังเกษียณ โดยจะมีกำหนดให้จ่ายเบี้ยประกันต่อเนื่องไปจนกว่าจะเริ่มรับเงินบำนาญ (อย่างน้อยสุดเมื่ออายุ 55 ปี) แล้วจะการันตีเงินเกษียณเป็นงวดรายปีไปเรื่อย ๆ จนกว่าจะครบสัญญา

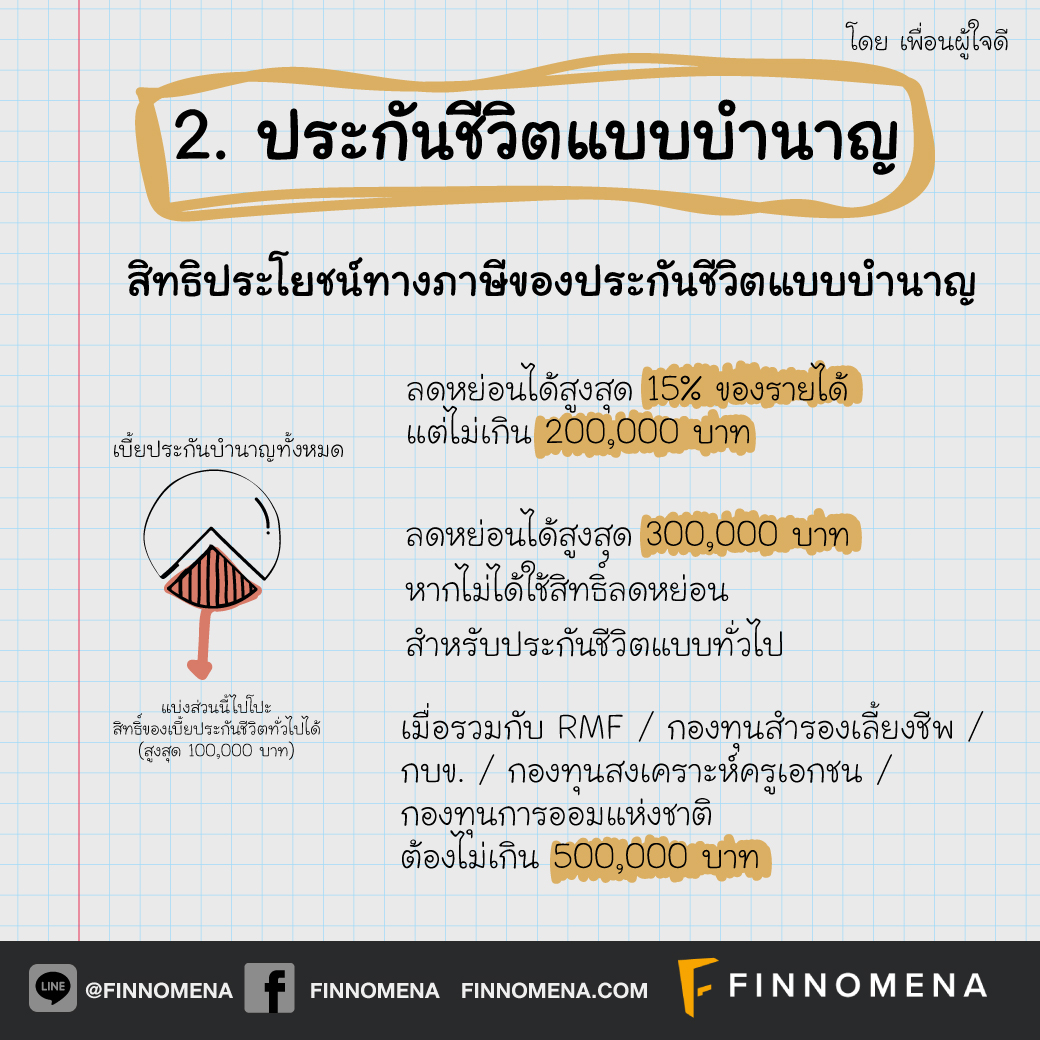

สิทธิประโยชน์ทางภาษี ของประกันชีวิตแบบบำนาญ

ลดหย่อนได้สูงสุด 15% ของรายได้ แต่ไม่เกิน 200,000 บาท

ลดหย่อนได้สูงสุด 300,000 บาท หากไม่ได้ใช้สิทธิ์ลดหย่อนสำหรับประกันชีวิตแบบทั่วไป ก็คือสามารถแบ่งเบี้ยประกันชีวิตแบบบำนาญไปโปะในส่วนของเบี้ยประกันชีวิตแบบทั่วไปให้ครบ 100,000 ได้

เมื่อรวมกับ RMF / กองทุนสำรองเลี้ยงชีพ / กบข. / กองทุนสงเคราะห์ครูเอกชน / กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

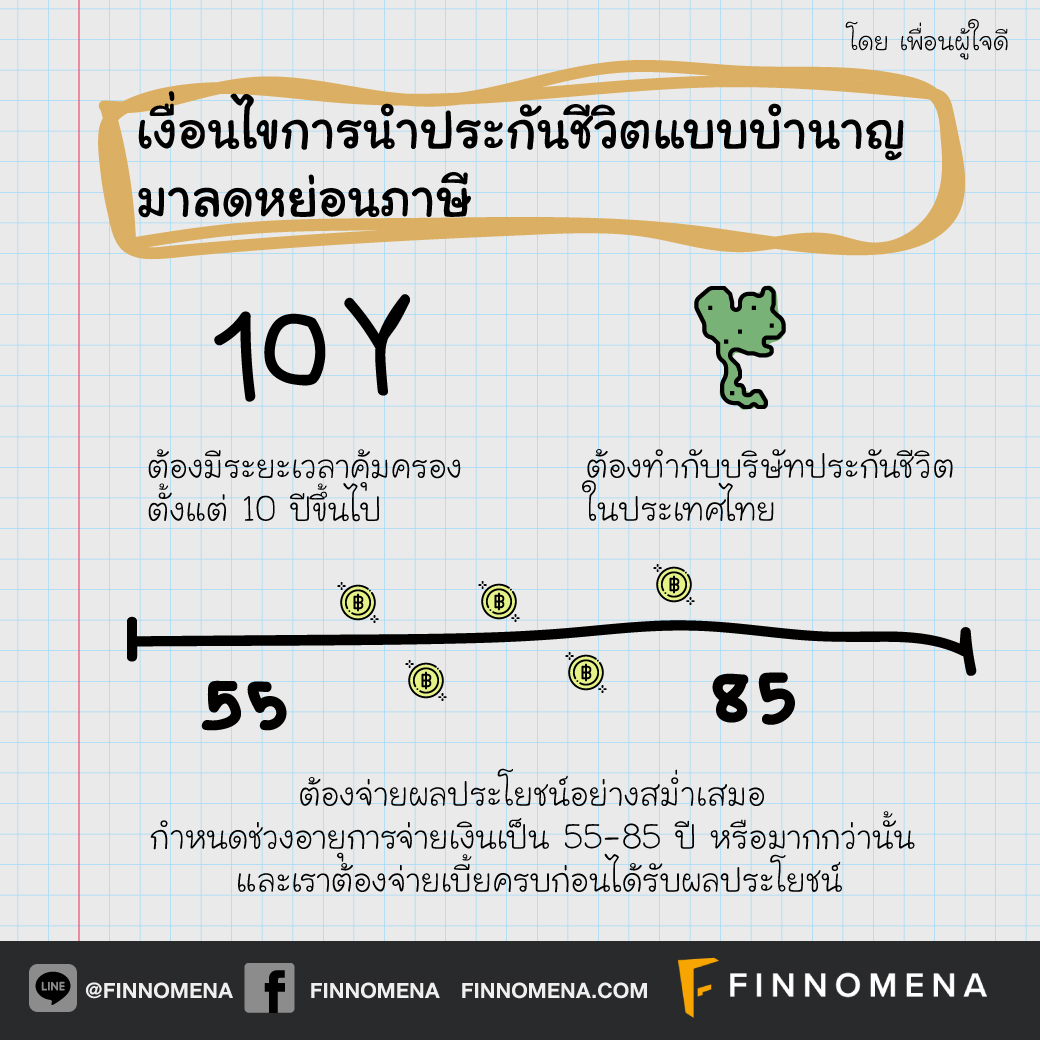

เงื่อนไขการนำประกันชีวิตแบบบำนาญมาลดหย่อนภาษี

ต้องมีระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป

ต้องทำกับบริษัทประกันชีวิตในประเทศไทย

ต้องจ่ายผลประโยชน์อย่างสม่ำเสมอ กำหนดช่วงอายุการจ่ายเงินเป็น 55-85 ปี หรือมากกว่านั้น และเราต้องจ่ายเบี้ยครบก่อนได้รับผลประโยชน์

3. ประกันสุขภาพตัวเอง

ประกันสุขภาพจะให้ความคุ้มครองสุขภาพ ทั้งกรณีเจ็บป่วยด้วยโรคภัยต่าง ๆ และด้วยอุบัติเหตุ

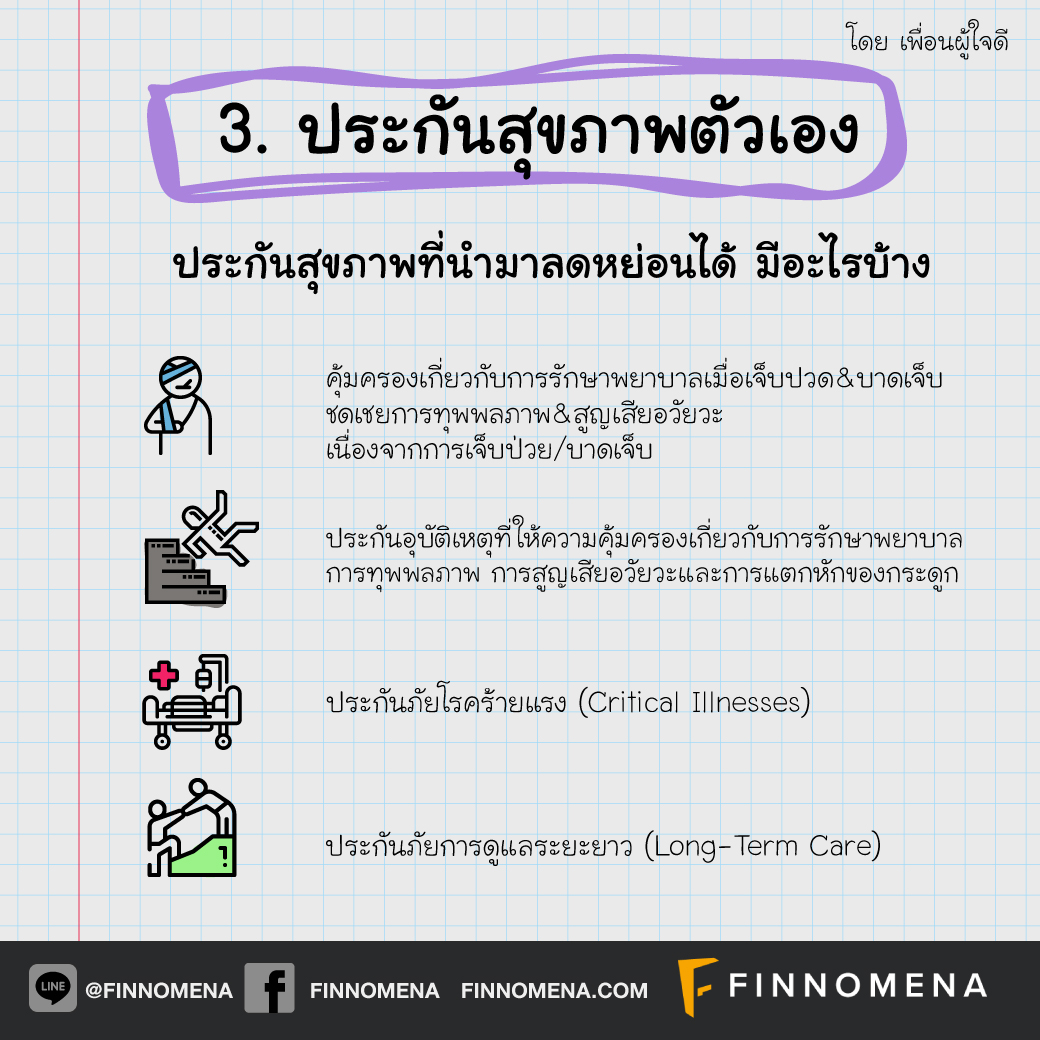

ประกันสุขภาพที่นำมาลดหย่อนได้ มีอะไรบ้าง

ประกันให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาลอันเกิดจากการเจ็บปวดและการบาดเจ็บ การชดเชยการทุพพลภาพและการสูญเสียอวัยวะเนื่องจากการเจ็บป่วยหรือบาดเจ็บ

ประกันอุบัติเหตุ เฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะและการแตกหักของกระดูก

ประกันภัยโรคร้ายแรง (Critical Illnesses)

ประกันภัยการดูแลระยะยาว (Long-Term Care)

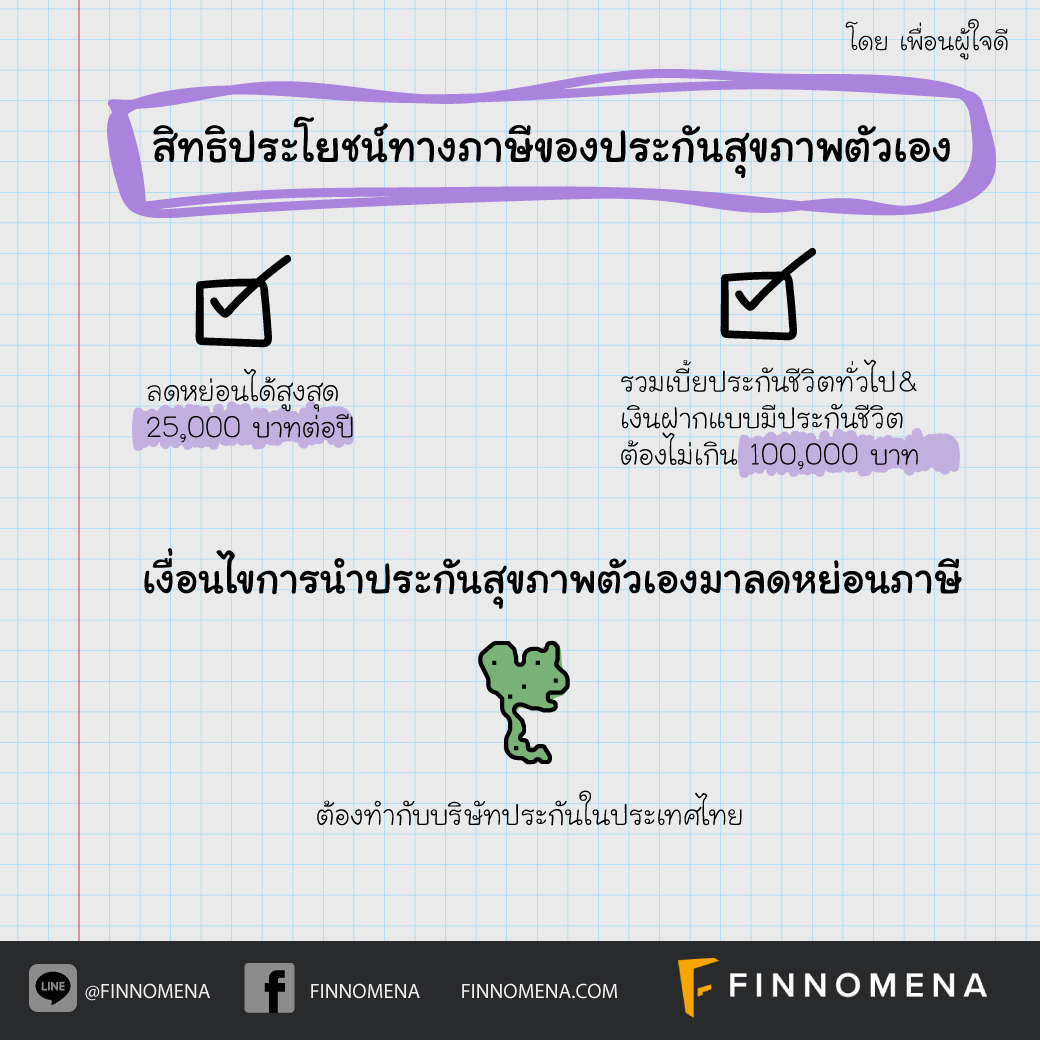

สิทธิประโยชน์ทางภาษี ของประกันสุขภาพ

ลดหย่อนได้ไม่เกิน 25,000 บาทต่อปี จากแต่เดิมได้เพียง 15,000 บาทต่อปี

ประกันโควิดก็สามารถนำมาลดหย่อนภาษีในส่วนนี้ได้เช่นกัน

ประกันสุขภาพประเภท UDR (Unit Deducting Rider) ซึ่งเป็นประกันสุขภาพที่ซื้อพ่วงกับประกันชีวิตแบบ Unit-Linked ก็จะนำมาลดหย่อนภาษีได้เช่นกัน แต่แค่เฉพาะส่วนที่เป็นค่าธรรมเนียมเพื่อความคุ้มครองสุขภาพเท่านั้นนะ

โดยเมื่อรวมเบี้ยประกันสุขภาพเข้ากับเบี้ยประกันชีวิตทั่วไปและเงินฝากแบบมีประกันชีวิตต้องไม่เกิน 100,000 บาท

เงื่อนไขการนำประกันสุขภาพของตัวเองมาลดหย่อนภาษี

ต้องทำกับบริษัทประกันในประเทศไทย

4. ประกันสุขภาพของพ่อแม่

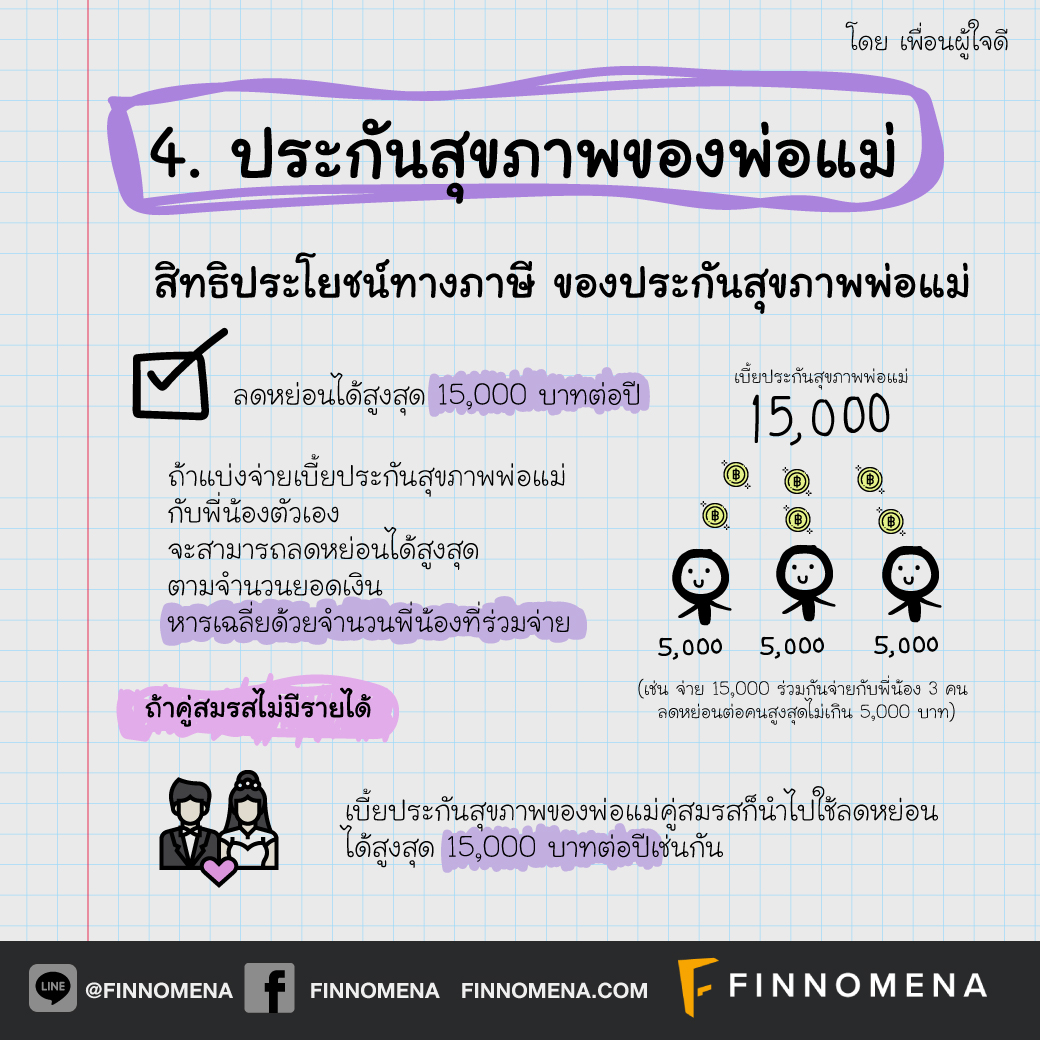

สิทธิประโยชน์ทางภาษี ของประกันสุขภาพพ่อแม่

ลดหย่อนได้สูงสุด 15,000 บาทต่อปี

ถ้าแบ่งจ่ายเบี้ยประกันสุขภาพพ่อแม่กับพี่น้องตัวเอง จะสามารถลดหย่อนได้สูงสุดตามจำนวนยอดเงินหารเฉลี่ยด้วยจำนวนพี่น้องที่ร่วมจ่าย (เช่น จ่าย 15,000 ร่วมกันจ่ายกับพี่น้อง 3 คน ลดหย่อนต่อคนสูงสุดไม่เกิน 5,000 บาท)

ถ้าคู่สมรสไม่มีรายได้ เบี้ยประกันสุขภาพของพ่อแม่คู่สมรสก็นำไปใช้ลดหย่อนได้สูงสุด 15,000 บาทต่อปีเช่นกัน

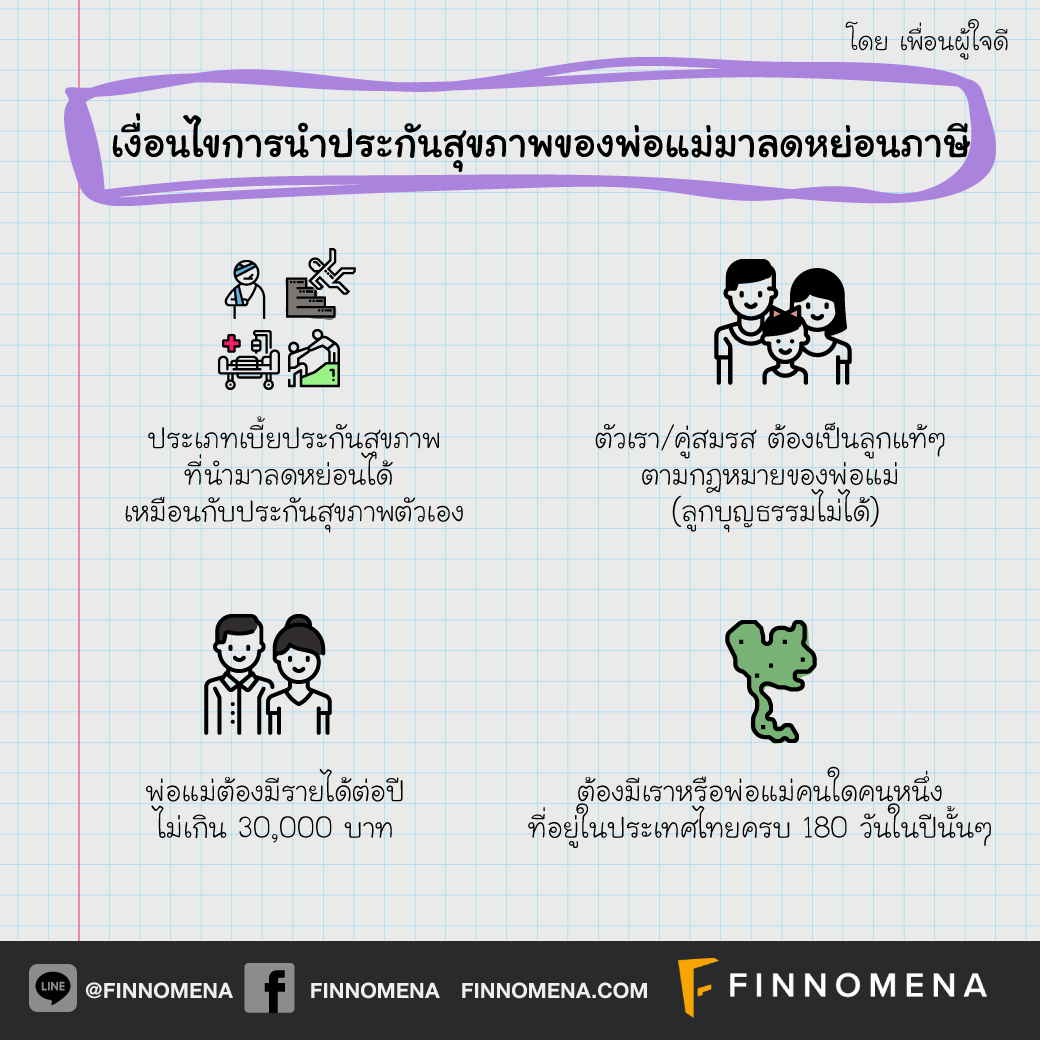

เงื่อนไขการนำประกันสุขภาพของพ่อแม่มาลดหย่อนภาษี

ประเภทเบี้ยประกันสุขภาพที่นำมาลดหย่อนได้ เหมือนกับประกันสุขภาพตัวเอง

ตัวเรา/คู่สมรส ต้องเป็นลูกแท้ ๆ ตามกฎหมายของพ่อแม่ (ลูกบุญธรรมไม่ได้)

พ่อแม่ต้องมีรายได้ต่อปีไม่เกิน 30,000 บาท

ต้องมีเราหรือพ่อแม่คนใดคนหนึ่งที่อยู่ในประเทศไทยครบ 180 วันในปีนั้น ๆ

ได้ข่าวว่า หากจะใช้ประกันสุขภาพลดหย่อนภาษี ต้องแจ้งบริษัทประกันด้วย??

ใช่แล้ว ตั้งแต่ปี 2561 เป็นต้นไป เราต้องไปกรอกแบบฟอร์มแจ้งความประสงค์ในเว็บของบริษัทที่เราทำประกันไว้นะ เพื่อเป็นการยินยอมให้บริษัทเปิดเผยข้อมูลของเราต่อสรรพากร

ตอนแรกนึกว่าส่งแบบฟอร์มได้ถึงวันที่ 1 ธ.ค. เท่านั้น แต่จริง ๆ ส่งได้ถึงสิ้นปีเลย

บริษัทเค้าจะนำข้อมูลส่งสรรพากรภายในวันที่ 7 ม.ค. ของทุกปี ฉะนั้นเพื่อความชัวร์ รีบจัดการเรื่องภายในเดือน ธ.ค. นะ

อย่างไรก็แล้วแต่ เพื่อความแน่ใจ ควรตรวจสอบรายละเอียดและเงื่อนไขกับบริษัทประกันก่อนซื้อ

และอย่าลืมว่าสิทธิประโยชน์ด้านภาษีเป็นเพียงผลประโยชน์เพิ่มเติม ยังไงตอนซื้อเราก็ควรดูเรื่องความคุ้มครองเป็นหลักนะ

อ่านเพิ่มเติม ลดหย่อนภาษี ปี 2564: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

Update: นักลงทุนสามารถซื้อกองทุน SSF-RMF กับ FINNOMENA ได้แล้ว

อ่านรายละเอียดเพิ่มเติมและเริ่มต้นลงทุนได้ที่ https://finno.me/tax-saving-fund1452

Sources:

https://www.finnomena.com/channel/tax-friend-insurance/

https://money.kapook.com/view202977.html

https://money.kapook.com/view180896.html

https://www.itax.in.th/pedia/ค่าลดหย่อน

https://www.innwhy.com/tax-ep11/

https://www.posttoday.com/finance/money/499387