ผมขอเริ่มต้นบทความด้วยคำถามที่ว่า จำเป็นไหม ในยามเกษียณ พอร์ตการลงทุนของเราควรจะเสี่ยงต่ำไว้ก่อน?

คำตอบคือ “ไม่จำเป็น” นะครับ

เพราะสิ่งที่เราต้องดูก็คือ เราต้องการส่งต่อความมั่งคั่งเป็นมรดกตกทอดสู่รุ่นลูกรุ่นหลานหรือเปล่า ถ้าต้องการแบบนั้น ก็ต้องมาประเมินกันว่า เงินออมรวมทั้งพอร์ตการลงทุนที่เรามีอยู่ปัจจุบัน มันพอใช้ไปจนวันที่เราจากโลกนี้ไปหรือเปล่า?

ยกตัวอย่างเช่น ณ วันนี้คือวันเกษียณของผม และสร้างพอร์ตเพื่อใช้จ่ายยามเกษียณไว้แล้ว อยู่ที่ 10 ล้านบาท ตั้งใจจะฝากไว้ในพันธบัตร และกองทุนรวมตราสารหนี้เป็นหลัก อัตราผลตอบแทนที่คาดว่าจะได้ น่าจะอยู่ที่ประมาณ 2-3% ต่อปี ประเด็นคือ ไม่อยากเสี่ยงไง และในตลาดมันก็ให้เราได้แค่นี้ ณ ตอนนี้

สมมติว่า เรามีค่าใช้จ่ายเดือนละ 60,000 บาท ต่อเดือน 1 ปี ก็เท่ากับมีค่าใช้จ่ายทั้งสิ้น 720,000 บาท ถ้าพอร์ตการลงทุนของเราทำผลตอบแทนได้ 2% ต่อปี ก็จะเท่ากับ 200,000 บาท ซึ่งแปลว่า ผลตอบแทนจากพอร์ตของเรา ไม่มากพอที่จะนำไปใช้เป็นค่าใช้จ่าย ทำให้ต้องขายบางส่วนออกจากพอร์ตการลงทุน อีก 720,000 – 200,000 = 520,000 บาท

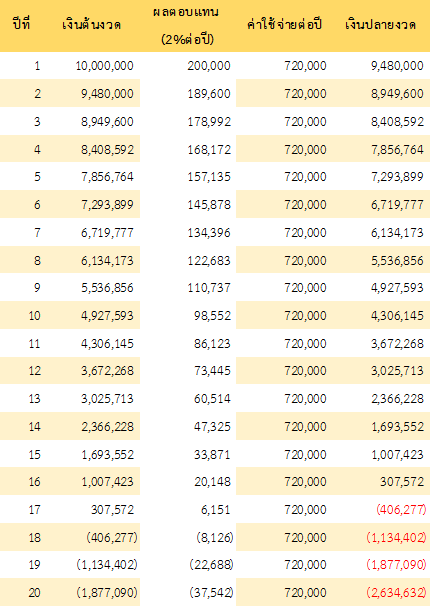

ดังนั้น ปีต่อไปเราจะเหลือเงินต้นเพียงแค่ 10,000,000 – 520,000 = 9,480,000 บาท ผมทำเป็นตารางคำนวณให้เห็นว่า อีก 20 ปีข้างหน้าจะเป็นอย่างไร ตามนี้ครับ

คุณจะเห็นว่า จริง ๆ แล้ว ณ ปีที่ 17 พอร์ตเกษียณของผมเงินหมดไปเรียบร้อยแล้ว ประเด็นคือ แล้วถ้าตอนนั้น ผมยังมีชีวิตอยู่ ผมจะมีชีวิตด้วยอะไร ไม่ต้องขายสินทรัพย์กินหรอกหรือ? แล้วถ้าทำแบบนั้น เราจะเหลือสิ่งไหนส่งต่อให้ลูกหลาน?

จากตัวอย่างข้างต้น ถ้าตั้งใจส่งมรดกตกทอดให้ลูกหลานจริง ก็อาจจำเป็นต้องเพิ่มความเสี่ยงของพอร์ตมากขึ้น

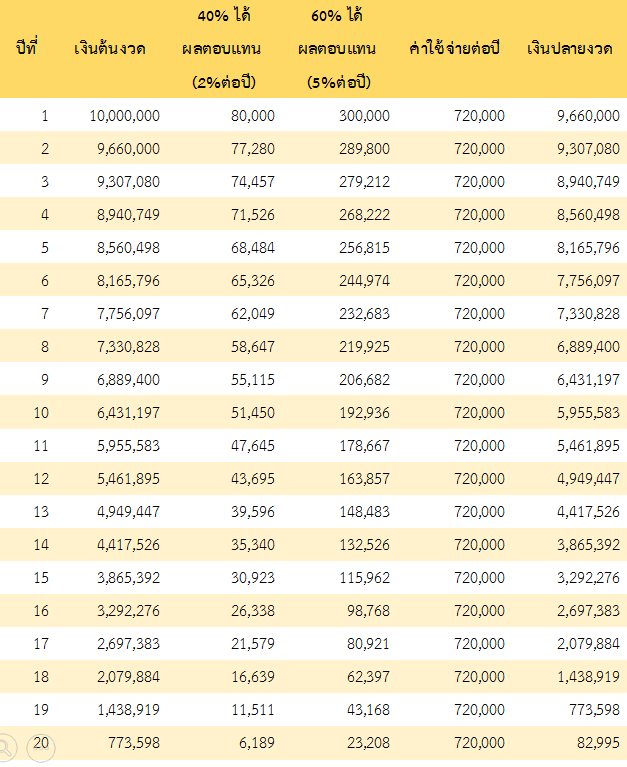

งั้นผมลองแบ่งเงินออกมาอีกก้อน 60% หรือ 6,000,000 บาท มาจัดพอร์ตกระจายความเสี่ยง และสร้างกระแสเงินสดมาใช้จ่ายระหว่างทางด้วย โดยมีผลตอบแทนคาดการณ์ 5% ต่อปี ลองดูนะครับ

จากพอร์ตเดิม ที่เงินต้นไม่เหลือตั้งแต่ปีที่ 17 กลายเป็นว่า สามารถมีเงินเลี้ยงตัวเองไปจนถึงปีที่ 20 เลย แต่ก็ยังไม่สามารถส่งมรดกต่อให้ลูกหลาน หรือคนที่อยู่ข้างหลังได้ แต่เอาเถอะครับ ดีกว่าไปลำบากตอนแก่นะ

ที่จะบอกก็คือ พอร์ตการลงทุนยามเกษียณของเรา ไม่จำเป็นต้องเป็นพอร์ตที่เสี่ยงต่ำทั้งหมดนะครับ

เราสามารถแบ่งสัดส่วนของเงินออมยามเกษียณมามาจัดพอร์ตเพิ่มผลตอบแทนได้ อย่างตัวอย่าง จาก 2% เป็น 5% เราก็เห็นถึงความเปลี่ยนแปลงที่มีนัยสำคัญทีเดียว

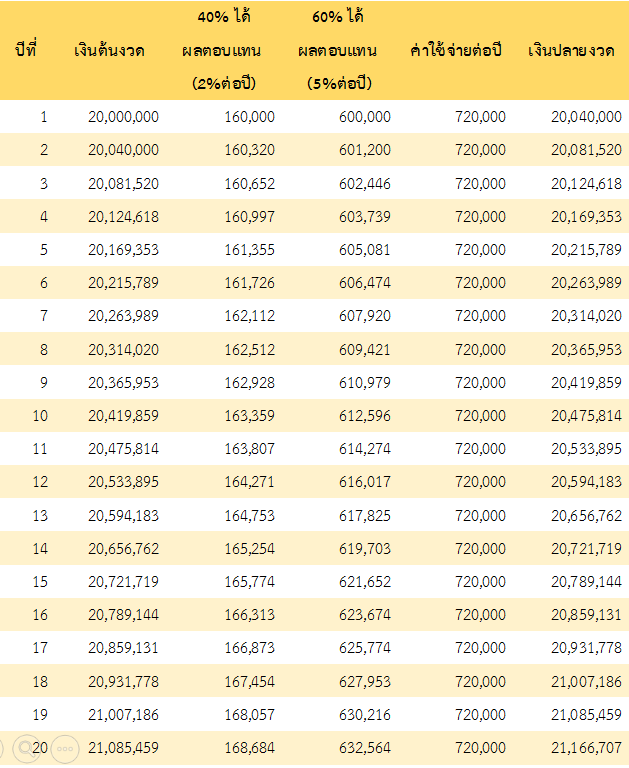

ผมขอลองอีก Scenario หนึ่งแล้วกันครับ ผมรักลูก รักภรรยามาก อยากส่งต่อเงินก้อนให้เขาในยามที่เราจากไป สร้างพอร์ตก่อนเกษียณให้ได้ 20 ล้านบาท และจัดพอร์ตแบบ 40% ในพันธบัตร และอีก 60% ในพอร์ตการลงทุนแบบสร้างกระแสเงินสดมาใช้จ่ายระหว่างทางด้วย

ลองดูตารางด้านล่างครับ

คุณจะเห็นว่า ผมสามารถส่งต่อเงินให้ลูกหลานได้อย่างสบายๆ เห็นแบบนี้ ก็มีกำลังใจทำงานและเก็บเงินออมเพิ่มขึ้นทันที

(ในวงเล็บว่า ทำประกันชีวิต และประกันสุขภาพครอบคลุมไว้แล้วด้วยนะ)

คำถามคือ แล้วเวลานี้ มีอะไรที่ให้ผลตอบแทนได้เฉลี่ย 5% โดยมีการกระจายความเสี่ยงที่ดีบ้าง?

ขึ้นชื่อว่าเสี่ยง ก็คงไม่มีใครการันตีผลตอบแทนได้นะครับ แต่ถ้าคุณสนใจพอร์ตสร้างกระแสเงินสดจริง ๆ ทาง FINNOMENA เราก็มีพอร์ตแบบ Global Income Focus (GIF) ที่กระจายความเสี่ยงการลงทุน และเฝ้าติดตามสภาวะการลงทุน รวมถึงคอยแจ้งเตือนการปรับพอร์ตให้กับนักลงทุนด้วย

นักลงทุนท่านใดอยู่ในโหมดที่ต้องการสร้างกระแสเงินสด หรือกำลังสร้างพอร์ตเกษียณ ลองศึกษาพอร์ต GIF เพิ่มเติมดูนะครับ

FINNOMENA Admin

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน