เริ่มต้นสร้างแผนการลงทุน Retirement Income Solution

รูปที่ 1 ความหมายของอัตราเงินเฟ้อ | Source : ไขข้อสงสัย… “เงินเฟ้อ” คืออะไร? “ภาวะเงินเฟ้อลดลง” แตกต่างกับ “เงินฝืด” อย่างไร?

ปฏิเสธไม่ได้ว่าเงินเฟ้อซึ่งสะท้อนผ่านทางดัชนีราคาผู้บริโภค (CPI) ซึ่งธนาคารแห่งประเทศไทย (ธปท.) รายงานต่อเนื่องทุกเดือนนั้นเป็นสิ่งที่อยู่กับเรามาอย่างช้านาน เห็นได้ชัดจากค่าใช้จ่ายในชีวิตประจำวันที่เพิ่มขึ้น ไม่เว้นแม้กระทั่งค่าอาหาร ยารักษาโรค เครื่องนุ่งห่ม และ ที่อยู่อาศัยซึ่งเป็นปัจจัย 4 ที่ทุกคนต่างขาดไม่ได้

เมื่อประกอบกับความก้าวหน้าอย่างรวดเร็วของวิทยาการทางการแพทย์ ที่ทำให้คนไทยอย่างเรา ๆ นั้นมีอายุขัยเฉลี่ยเพิ่มขึ้น 4.4 เดือนทุก ๆ 1 ปี จากเดิมที่ในปี 2504 นั้นอายุขัยเฉลี่ยของคนไทยอยู่ที่ระดับ 55 ปีเท่านั้น มาแตะที่ระดับ 75.3 ปีในปี 2559 ที่ผ่านมา และมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง ตามอัตราเร่งของวิทยาการทางการแพทย์

ทำให้การวางแผนการเงินหลังเกษียณเป็นสิ่งที่จำเป็นมากขึ้นเป็นเงาตามตัว เพื่อให้เงินออมที่มีอยู่นั้นสามารถตอบโจทย์ได้ในทุก ๆ ด้าน ทั้งการใช้จ่ายในชีวิตประจำวัน การสำรองเผื่อฉุกเฉิน และการสร้างมูลค่าในระยะยาว เพื่อให้มั่นใจได้ว่าไม่ว่าจะอายุยืนเท่าใด ก็มีเงินพอใช้ภายใต้วิถีชีวิตที่น่าพึงพอใจ อย่างแน่นอน

Buckets Strategy กลยุทธ์บริหารเงินสำหรับวัยเกษียณ

รูปที่ 2 กลยุทธ์การถอนเงินแบบ Buckets | Source : กลยุทธ์ถอนเงินแบบ “3 Buckets” สำหรับคนเกษียณ โดย WealthGuru

หนึ่งในวิธีการที่เป็นที่นิยมมากขึ้นอย่างต่อเนื่องได้แก่ กลยุทธ์การบริหารเงินลงทุนแบบ Buckets ซึ่งเป็นการแบ่งเงินออกเป็น 3 ถังด้วยกันตามลักษณะการใช้งานประกอบไปด้วย ถังเงินสำรอง ถังเติมเงิน และ ถังรักษาคุณภาพชีวิต

- ถังที่ 1 ลงทุนในทรัพย์สินเสี่ยงต่ำ เพื่อให้มั่นใจว่าเงินดังกล่าวจะมีมูลค่าครบถ้วน และพร้อมใช้อยู่เสมอหากมีความจำเป็น ในช่วงประมาณ 3 – 5 ปีข้างหน้า เช่น กองทุนตลาดเงิน หรือ เงินฝาก

- ถังที่ 2 ลงทุนในสินทรัพย์ที่ให้กระแสเงินสดสม่ำเสมอ เพื่อทำหน้าที่เสมือนก๊อกน้ำ ที่คอยเติมน้ำ (เงินสด) ลงในถังที่ 1 อยู่เสมอ เพื่อให้มั่นใจได้ว่าจะมีเงินใช้จ่ายในชีวิตประจำวันที่จำเป็น อาทิ ค่าอาหาร ค่าเครื่องนุ่งห่ม ค่าที่อยู่อาศัย ค่าน้ำ ค่าไฟ อย่างเพียงพอ เช่น หุ้นกู้, REITs หรือ ประกันชีวิตแบบบำนาญ

- ถังที่ 3 ลงทุนในสินทรัพย์ที่มีโอกาสสร้างผลตอบแทนที่สูงขึ้นในระยะยาว เพื่อให้มั่นใจได้ว่าคุณภาพชีวิตของเรานั้นจะอยู่ในระดับเดิม หรือดีขึ้นในระยะยาว มากกว่าเพียงแค่ใช้ชีวิตวันต่อวันจากสินทรัพย์ที่ให้ผลตอบแทนสม่ำเสมอเท่านั้น เช่น หุ้น หรือกองทุนรวมหุ้น ที่มีโอกาสเติบโตได้ดีในระยะ 10 ปีขึ้นไป

พอร์ตสำหรับวัยเกษียณ: Retirement Income Solution (RIS)

ด้วยเหตุนี้ FINNOMENA Investment Team จึงได้สร้างพอร์ตการลงทุนเพื่อตอบโจทย์ดังกล่าว คือ FINNOMENA Retirement Income Solution (RIS) ภายใต้แนวคิดการรับโอกาสสร้างผลตอบแทนในรูปแบบกระแสเงินสด 3.0 – 4.2% ซึ่งมีลักษณะการจ่ายกระแสเงินใกล้เคียงกับหุ้นกู้ที่มีอันดับความน่าเชื่อถือลงทุนได้ หรือประกันชีวิตแบบบำนาญ

โดยเน้นให้การจ่ายกระแสเงินสดดังกล่าวนั้น อยู่ในรูปแบบของกองทุนตลาดเงิน หรือ ตราสารหนี้ระยะสั้นเพื่อเป็นการทยอยเสริมเงินลงทุนในถังที่ 1 ให้มีสำรองไว้ใช้จ่ายอยู่เสมอ ภายใต้สมมติฐานว่า นักลงทุนจะต้องการใช้กระแสเงินสดจากพอร์ตการลงทุนดังกล่าวประมาณ 3.0% – 4.20% ต่อปี ตามทิศทางของอัตราเงินเฟ้อที่ขยายตัวเพิ่มขึ้นต่อเนื่องในระยะยาว พร้อมกับควบคุมความเสี่ยงของการลงทุน ที่ต้องการให้จุดขาดทุนสูงสุดในภาวะปรกตินั้นต่ำกว่า 5%

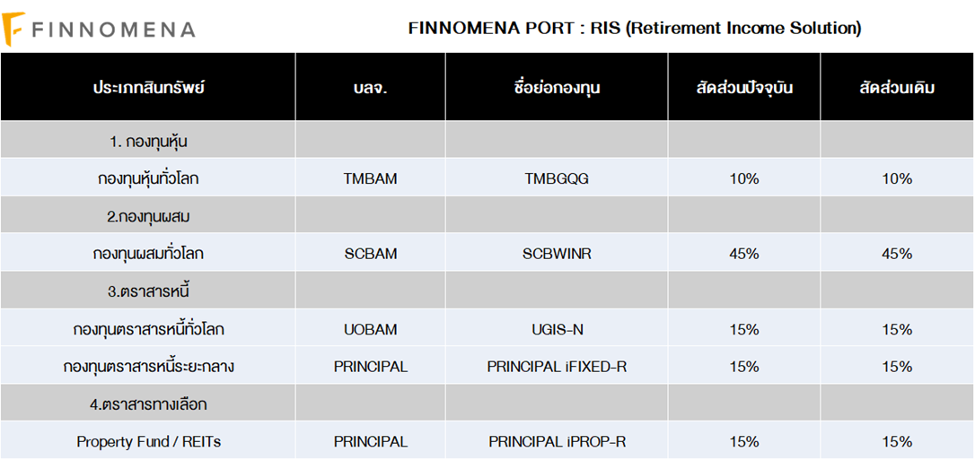

ทำให้ FINNOMENA Retirement Income Solution (RIS) จึงมีนโยบายการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นอยู่ที่ประมาณ 30 – 35% เท่านั้น โดยจะพิจารณาจากสัดส่วนการลงทุนในหุ้นทั้งหมดในทุก ๆ กองทุนในพอร์ตการลงทุนรวมกัน โดยมีการกระจายการลงทุนในกองทุนรวมต่าง ๆ ดังนี้

กองทุนที่ทำหน้าที่ในการจ่ายกระแสเงินสด

ประกอบไปด้วย SCBWINR, PRINCIPAL iFIXED-R และ PRINCIPAL iPROP-R

กองทุน SCBWINR (45%)

กองทุน Multi Asset ทั่วโลกภายใต้การบริหารของ BlackRock บริษัทบริหารสินทรัพย์ที่มีสินทรัพย์ภายใต้การบริหาร (AUM) มากที่สุดในโลก มีนโยบายการลงทุนที่เน้นการสร้างรายได้สม่ำเสมอเป็นหลัก ควบคู่กับการควบคุมความเสี่ยง ผ่านทางกลยุทธ์ที่หลากหลาย

กองทุน PRINCIPAL IPROP-R (15%)

กองทุนรวม Property Fund & REITs ไทยและต่างประเทศ ที่มีกลยุทธ์การลงทุนแบบ Active เน้นการลงทุนในไทยและสิงคโปร์เป็นหลัก เพื่อช่วยกระจายความเสี่ยงของพอร์ตการลงทุน และสร้างผลตอบแทนจาก REITs ทั้งจากมูลค่าที่เพิ่มขึ้นและการปันผลที่มีอัตราสูงเมื่อเทียบกับทั่วโลก

กองทุน PRINCIPAL IFIXED-R (15%)

กองทุนรวมตราสารหนี้ระยะกลาง แบบ Active บริหารแบบยืดหยุ่นให้เหมาะสมกับภาวะตลาดตราสารหนี้ในจังหวะนั้น ๆ

กองทุนที่ทำหน้าที่ในการเติบโตแบบสะสมมูลค่า

ประกอบไปด้วย TMBGQG และ UGIS-N

กองทุน TMBGQG (10%)

กองทุนรวมหุ้นทั่วโลกที่เน้นลงทุนในหุ้นที่มีโอกาสเติบโตสูงในระยะยาว ด้วยการเลือกหุ้นแบบ Bottom Up โดยเน้นกลุ่มหลักทรัพย์ที่มีกระแสเงินสดสม่ำเสมอ เพื่อรับโอกาสสร้างผลตอบแทนที่ดีภายใต้ระดับความผันผวนที่ต่ำกว่า

กองทุน UGIS-N (15%)

กองทุนตราสารหนี้ทั่วโลกซึ่งมีกองทุนแม่จาก PIMCO ที่ขึ้นชื่อด้านตราสารหนี้ ลงทุนแบบ Active ในตราสารหนี้ทั่วโลก เน้นการปรับพอร์ตการลงทุนให้เหมาะสมกับสถานการณ์เพื่อรับโอกาสสร้างผลตอบแทนขณะเดียวกันยังช่วยกระจายความเสี่ยงของพอร์ตการลงทุนอีกด้วย

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

บริการ Rebalancing และปรับพอร์ตตลอดระยะเวลาการลงทุน

เมื่อประกอบกับนโยบายการปรับพอร์ตการลงทุนด้วยระบบ Rebalance ทุก ๆ 6 – 12 เดือน ซึ่งคือการเข้าซื้อเพิ่มในกรณีที่สินทรัพย์ตัวใดตัวหนึ่งในพอร์ตราคาปรับลงมาก การขายทำกำไรในกรณีที่สินทรัพย์ตัวใดตัวหนึ่งราคาปรับเพิ่มขึ้นมาก หรือเป็นกลไกการ “ซื้อถูก ขายแพง” นั่นเอง ซึ่งเป็นอีกกลไกหนึ่งที่จะช่วยสร้างผลตอบแทนที่ดีในระยะยาว

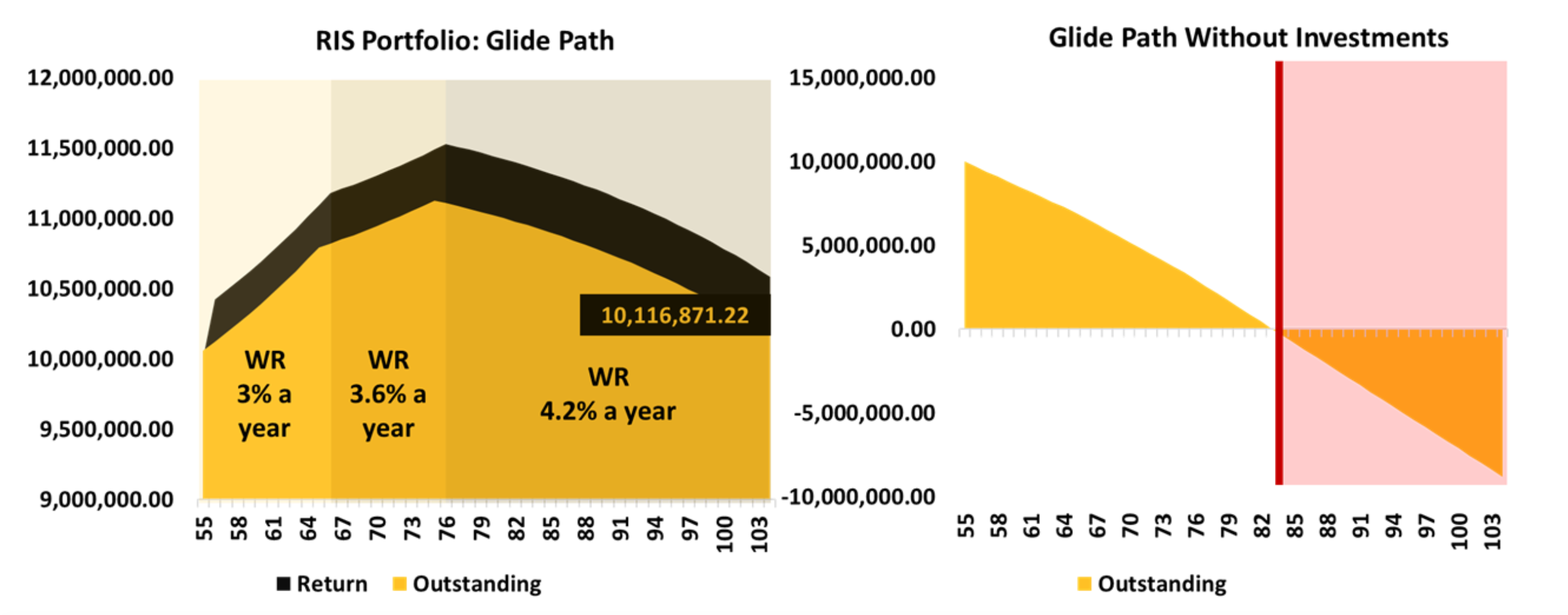

จะช่วยให้กองทุนที่ทำหน้าที่เติบโตแบบสะสมมูลค่านั้น จะคอยทำหน้าที่เสมือนเครื่องจักรเติมหน่วยการลงทุนให้กับ กองทุนที่ทำหน้าที่ในการจ่ายกระแสเงินสด ให้สามารถจ่ายกระแสเงินสดได้อย่างสม่ำเสมอได้ในระยะยาวต่อเนื่องไป ซึ่งหากพิจารณาจากสมมติฐานดังกล่าวจะส่งผลให้การใช้กระแสเงินสดประมาณ 3.0% – 4.20% ต่อปี ตามทิศทางของอัตราเงินเฟ้อที่ขยายตัวเพิ่มขึ้นต่อเนื่องในระยะยาว สามารถที่จะใช้จ่ายไปได้นานมากกว่า 50 ปีขึ้นไป ต่างจากการที่ทยอยถอนเงินใช้ตามปรกติ ซึ่งมีความสามารถในการใช้จ่ายได้เพียง 27 ปีเท่านั้น

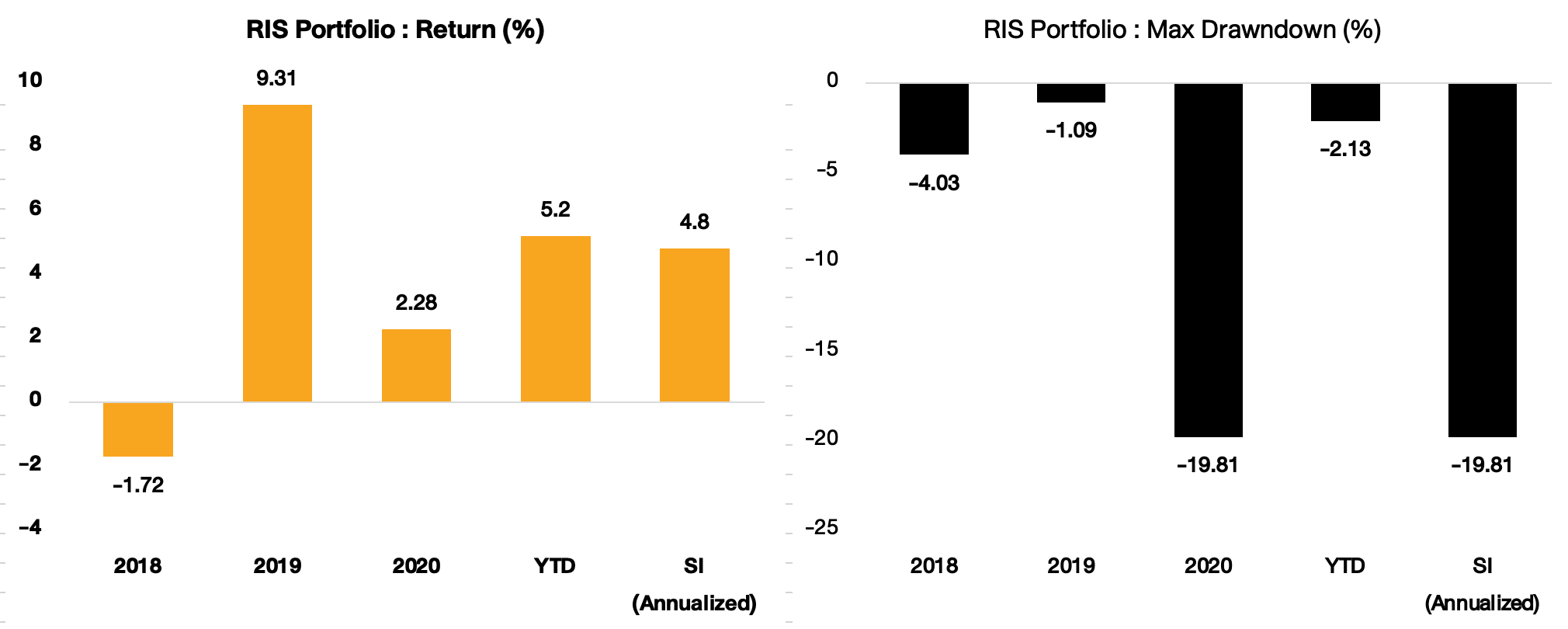

Past Performance ของ FINNOMENA Retirement Income Solution (RIS)

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

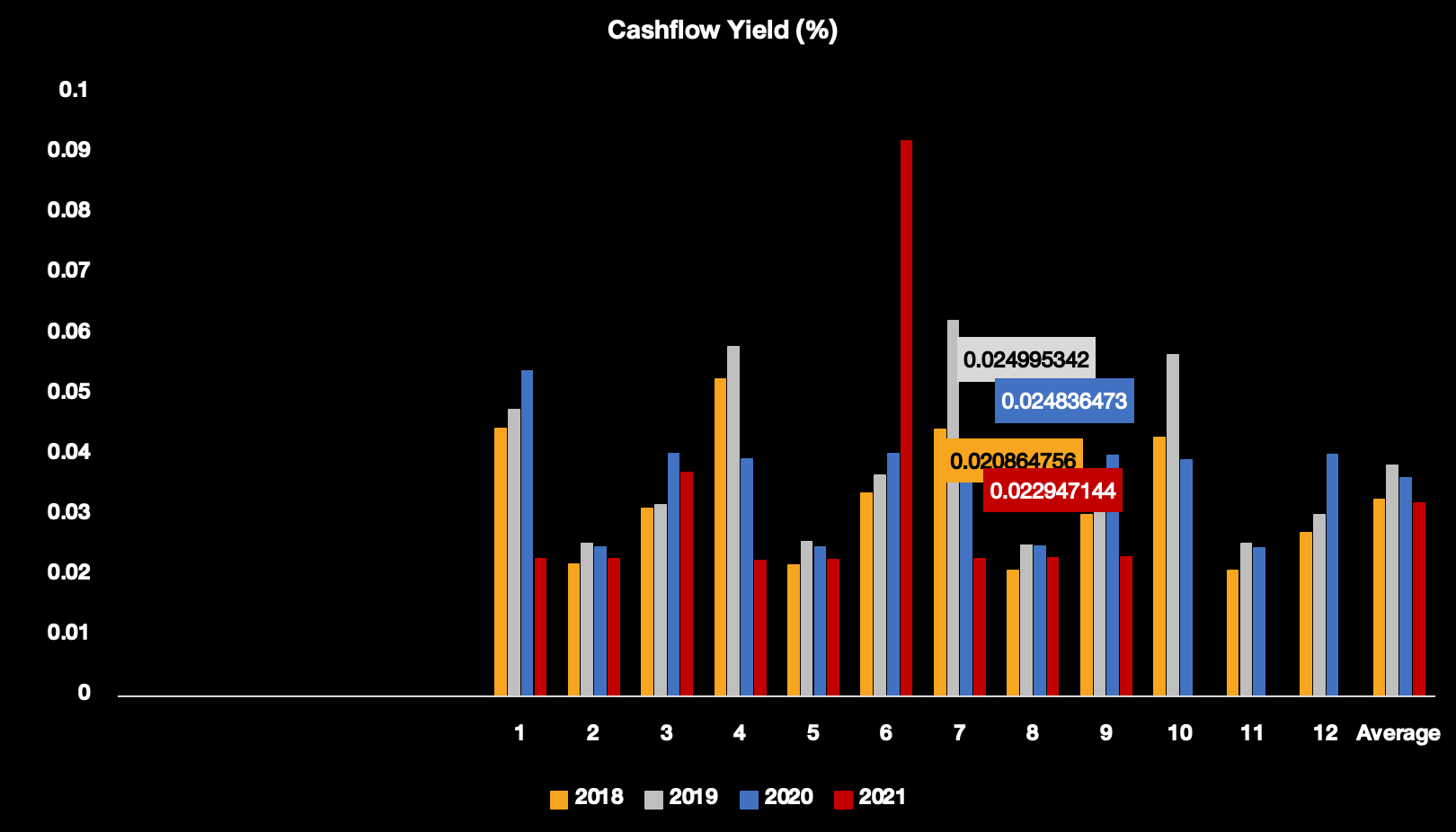

ในส่วนของการสร้างกระแสเงินสดของ RIS ในช่วงที่ผ่านมา กองทุน Multi Assets Allocation ที่เน้นการจ่ายกระแสเงินสดสม่ำเสมอผ่านการรับซื้อคืนอัตโนมัติ (Auto-Redemption) พร้อมกับควบคุมความผันผวนเป็นหลัก อย่าง SCBWINR สามารถสร้างกระแสเงินสดได้ประมาณ 5.04% ต่อปี ซึ่ง RIS ถือครองอยู่ที่ 45% ของพอร์ตการลงทุน ส่งผลให้ในภาพรวม RIS Port สามารถสร้างกระแสเงินสดแบบสม่ำเสมอได้ที่ 2.27% ต่อปี เมื่อประกอบกับกองทุนตราสารหนี้ไทยอย่าง PRINCIPAL iFIXED-R ที่มีกำหนดการพิจารณารับซื้อคืนทุก ๆ ไตรมาส ซึ่งสามารถรับซื้อคืนได้ในช่วงเดือนมิถุนายนที่ผ่านมา ทำให้ภาพรวมการจ่ายกระแสเงินทั้งหมดนับตั้งแต่จัดตั้ง RIS Port ยังคงสามารถสร้างกระแสเงินสดอยู่ในระดับเป้าหมายที่ระหว่าง 3.0 – 4.2%

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

พอร์ตสามารถสร้างผลตอบแทนเฉลี่ยได้ประมาณ 3.76% ต่อปี ภายใต้ Max Drawdown ในภาวะปรกติที่ 4.03% และ ในช่วงการแพร่ระบาดของ COVID-19 -17.68% ส่วนในปี 2021 ที่ผ่านมาจนถึงวันที่ 4 ตุลาคม 2021 ทำผลตอบแทนได้ 5.2% และมี Max Drawdown ที่ 2.13% เท่านั้น

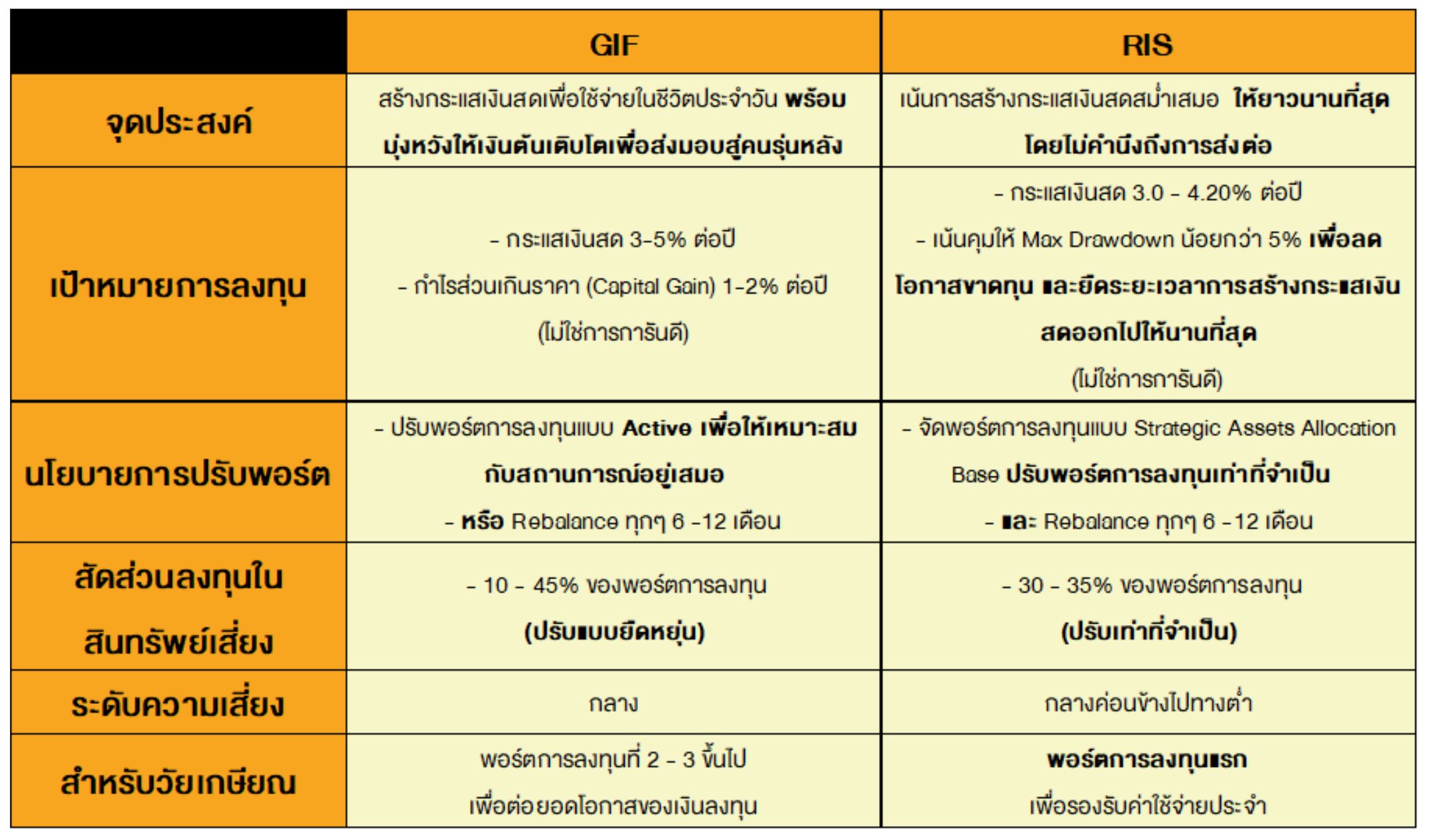

ต่างจากพอร์ต Global Income Focus (GIF) อย่างไร

เนื่องจาก Retirement Income Solution (RIS) มีจุดประสงค์หลักคือ การเป็นพอร์ตการลงทุนแรกหลังเกษียณเพื่อยืดระยะเวลาการสร้างกระแสเงินสด สำหรับค่าใช้จ่ายเบื้องต้นที่จำเป็นออกไปให้นานที่สุด ทำให้ RIS จะให้น้ำหนักกับการควบคุมความเสี่ยงมากกว่าที่จะมุ่งสร้างผลตอบแทน นโยบายการลงทุนของ RIS จึงเป็นการจัดสรรพอร์ตการลงทุนแบบ Strategic Asset Allocation ในระดับความเสี่ยงที่อยู่กึ่งกลางระหว่างความเสี่ยงระดับกลางและต่ำ

ต่างจาก Global Income Focus (GIF) ที่ต้องการสร้างผลตอบแทนควบคู่กับการรับกระแสเงินสด เหมาะแก่การเป็นพอร์ตการลงทุนที่ 2 – 3 ขึ้นไป เพื่อรับโอกาสการส่งต่อเงินลงทุนดังกล่าวให้กับคนรุ่นต่อไป ควบคู่กับรับกระแสเงินสดที่เพิ่มมากขึ้น ส่งผลให้ GIF จะเป็นพอร์ตที่มีนโยบายการปรับพอร์ตแบบ Active เพื่อฉกฉวยโอกาสในการสร้างผลตอบแทนเพิ่มเติมในแต่ละสถานการณ์ด้วย และส่งผลให้ GIF เป็นพอร์ตการลงทุนที่จัดอยู่ในระดับกลาง เนื่องจากสามารถปรับเพิ่มน้ำหนักการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้น สูงขึ้นไปถึง 45% ของพอร์ตการลงทุนทั้งหมด

พอร์ต FINNOMENA Retirement Income Solution (RIS) เหมาะกับใคร

- เหมาะกับนักลงทุนที่เกษียณใหม่ เริ่มจัดสรรเงินลงทุนครั้งแรก ก่อนที่จะลงทุนในพอร์ตการลงทุนอื่น ๆ ที่มีความเสี่ยงสูงเพิ่มเติม เพื่อเร่งสร้างผลตอบแทนที่ดีกว่าในระยะยาว

- เหมาะกับนักลงทุนที่ต้องการลงทุนกระแสเงินสด 3.00 – 4.20% ต่อปี ภายใต้การรับความเสี่ยงได้ต่ำถึงปานกลาง

- หรือ นักลงทุนที่มองหาสินทรัพย์ที่ให้ผลตอบแทนสม่ำเสมอ ใกล้เคียงหุ้นกู้และประกันบำนาญ แต่ต้องการสภาพคล่องจากการขายคืนที่สูงกว่าก็สามารถลงทุนได้

กล่าวโดยสรุป Retirement Income Solution (RIS) คือ พอร์ตการลงทุนที่เหมาะแก่การเป็นพอร์ตการลงทุนแรกหลังเกษียณ จากความสามารถในการเป็นได้ทั้ง 2 ถังตามการบริหารเงินลงทุนแบบ Buckets จากการทำหน้าที่ในการผลิตกระแสเงินสดผ่าน Auto Redemption ซึ่งให้ความสำคัญกับการรักษาการจ่ายกระแสเงินสดนั้น ๆ ให้ยาวนานที่สุด ซึ่งเป็นส่วนของถังที่ 2 ตามการบริหารเงินลงทุนแบบ Buckets พร้อมทั้งทำหน้าที่ในการเป็นถังที่ 1 จากการที่กระแสเงินสดเหล่านั้นถูกนำไปลงทุนต่อในสินทรัพย์ใกล้เคียงเงินสดอย่างกองทุนตลาดเงิน

FINNOMENA Investment Team

เริ่มต้นสร้างแผนการลงทุน Retirement Income Solution

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน I สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”