Executive Summary

- ภาพรวมตลาดโลก: เศรษฐกิจโลกขยายตัวเกินคาด เอเชียโดดเด่น

- ตลาดหุ้นสหรัฐฯ: เศรษฐกิจแข็งแกร่ง เงินเฟ้อลงต่อ

- ตลาดหุ้นยุโรป: เศรษฐกิจฟื้นตัว Valuation ถูก เมื่อเทียบกับหุ้นโลก

- ตลาดหุ้นจีน: โมเมนตัมเริ่มฟื้น หลังรายงาน GDP แกร่งกว่าคาด

- ตลาดหุ้นไทย: ปรับลดคำแนะนำจากการฟื้นตัวช้ากว่าที่คาด กดดันกำไรและ Valuation

- ตลาดหุ้นเวียดนาม: ดาวเด่นแห่ง ASEAN รอวันเข้าดัชนี Emerging Market

- ตลาดหุ้นเกาหลีใต้: กำไรบริษัทฟื้นตัวตามวัฏจักรอุตสาหกรรม Semiconductor

- ตราสารหนี้ต่างประเทศ: Yield สูง น่าสนใจ แนะนำลงทุน

- แนะนำปรับพอร์ต: หลบหุ้นไทยไปเข้าหุ้นเอเชีย Take Profit ตราสารหนี้ต่างประเทศแบบ unhedged ค่าเงิน

ภาพรวมตลาดโลก: เศรษฐกิจโลกขยายตัวเกินคาด เอเชียยังโดดเด่น

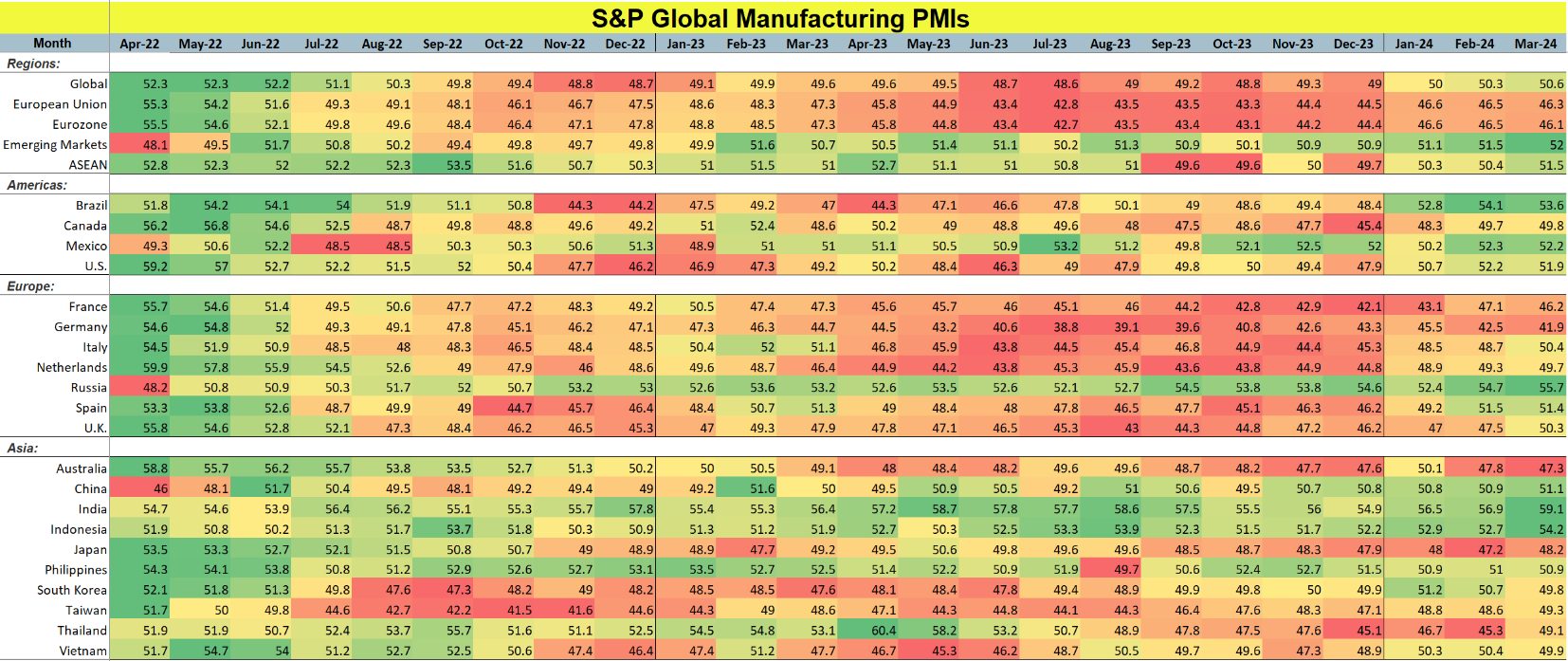

ดัชนี PMI ภาคการผลิต

Source: Finnomena Funds, Bloomberg as of 29/04/2024

ภาคการผลิตทั่วโลกมีแนวโน้มฟื้นตัวดีขึ้นเนื่องต่อในเดือนมีนาคม โดยหลัก ๆ มาจากกลุ่มประเทศ EM เช่น จีน และอินเดีย ขณะที่กลุ่มประเทศในภูมิภาคยุโรปยังอยู่ในแดนหดตัว เช่น เยอรมนี และฝรั่งเศส ขณะที่ภาคการผลิตของสหรัฐฯ แม้อยู่ในแดนขยายตัวแต่มีทิศทางชะลอลงในเดือนมีนาคม

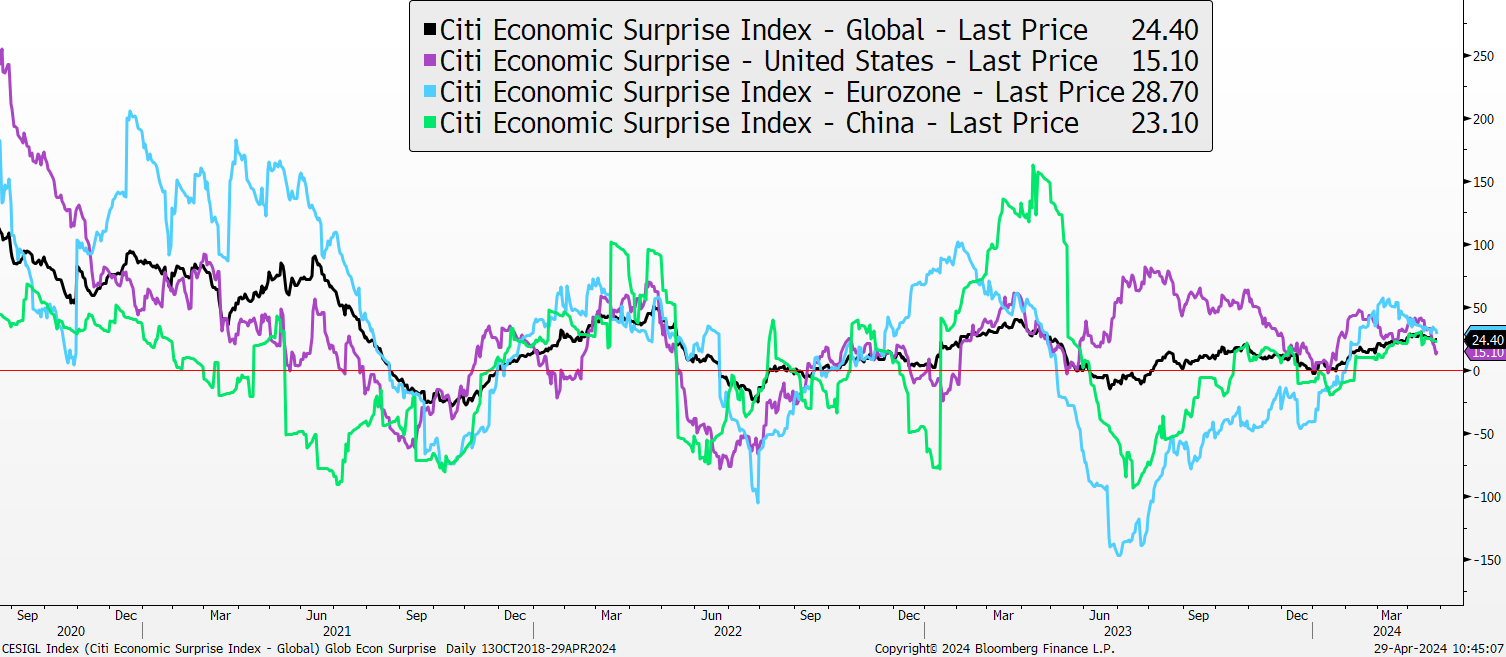

US: Citi Economic Surprise Index

Source: Finnomena Funds, Bloomberg as of 29/04/2024

ภาพรวมตัวเลขเศรษฐกิจทั่วโลกยังอยู่ในแดนที่แข็งแกร่งกว่าตลาดคาดในเดือนเมษายน ขณะที่ตัวเลขเศรษฐกิจของสหรัฐฯ มีทิศทางดีกว่าที่คาดน้อยลงหลังจากรายงาน GDP 1Q24 ขยายตัวต่ำกว่าที่ตลาดคาด

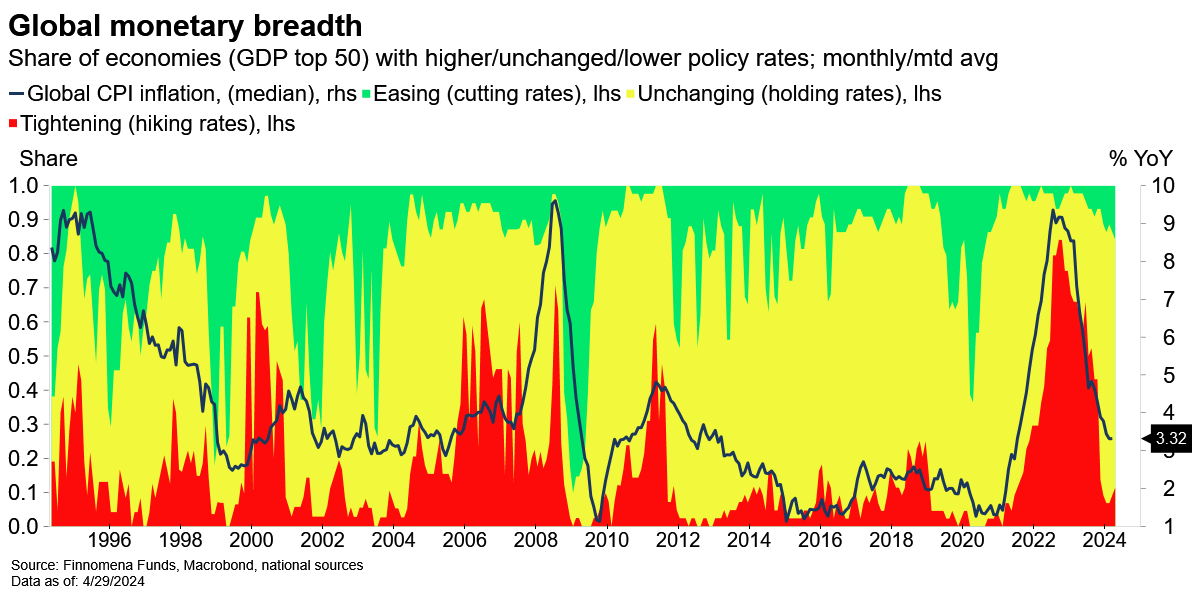

Source: Finnomena Funds, Macrobond, Nation sources as of 29/04/2024

ธนาคารกลางทั่วโลกเริ่มใช้นโยบายการเงินแบบผ่อนคลายมากขึ้นหลังเงินเฟ้อทั่วโลกปรับตัวลดลง เริ่มต้นโดยธนาคารกลางกลุ่มประเทศละตินอเมริกาที่ปรับลดอัตราดอกเบี้ยนโยบายลงแล้ว และตามด้วยธนาคารกลางสวิตเซอร์แลนด์

ตลาดหุ้นสหรัฐฯ: เศรษฐกิจแข็งแกร่ง เงินเฟ้อลงต่อ

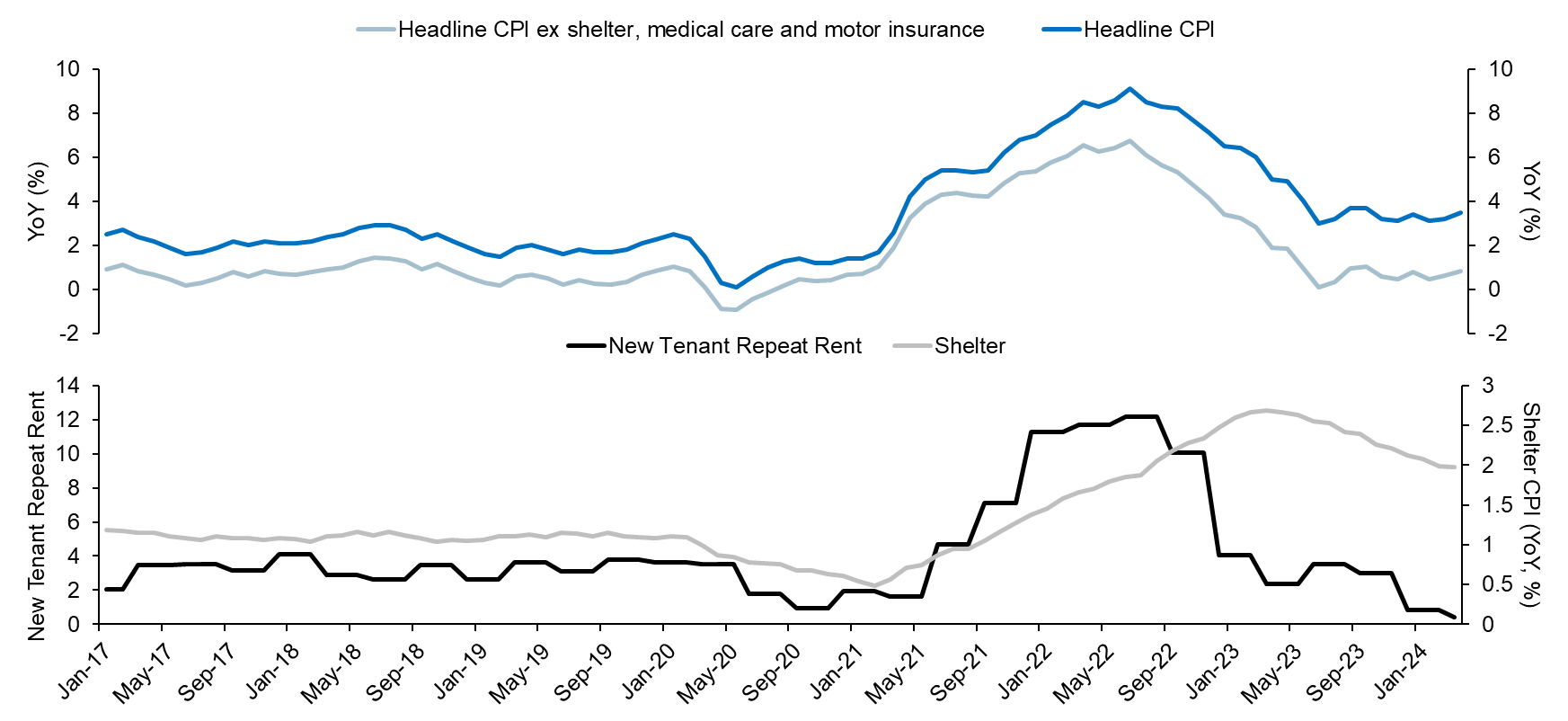

U.S. Inflation

Source: Finnomena Funds, Bloomberg, as of 30/04/2024

ตัวเลขเงินเฟ้อ Headline CPI ของสหรัฐฯ ถึงแม้จะยังอยู่ในระดับสูงกว่า 2% แต่ตัวเลข Headline CPI ถูกขับเคลื่อนด้วยเงินเฟ้อฝั่งภาคบริการที่มีความหนืดอย่าง Shelter inflation, Medical care inflation และ Motor insurance inflation อย่างมากในช่วงที่ผ่านมา โดยหากหักลบปัจจัยดังกล่าวออก จะเห็นได้ว่าระดับเงินเฟ้อกลับมาทรงตัวอยู่ที่ระดับเดียวกับช่วงก่อนเกิดโควิด-19 แล้ว และเราเชื่อว่าเงินเฟ้อฝั่งภาคบริการถึงแม้ยังอยู่สูง แต่เงินเฟ้อดังกล่าวจะลดระดับลงเรื่อย ๆ สนันสนุนโดยตัวเลขค่าเช่าบ้านใหม่ที่ประกาศออกมาน้อยลง

Source: Finnomena Funds, Bloomberg, as of 30/04/2024

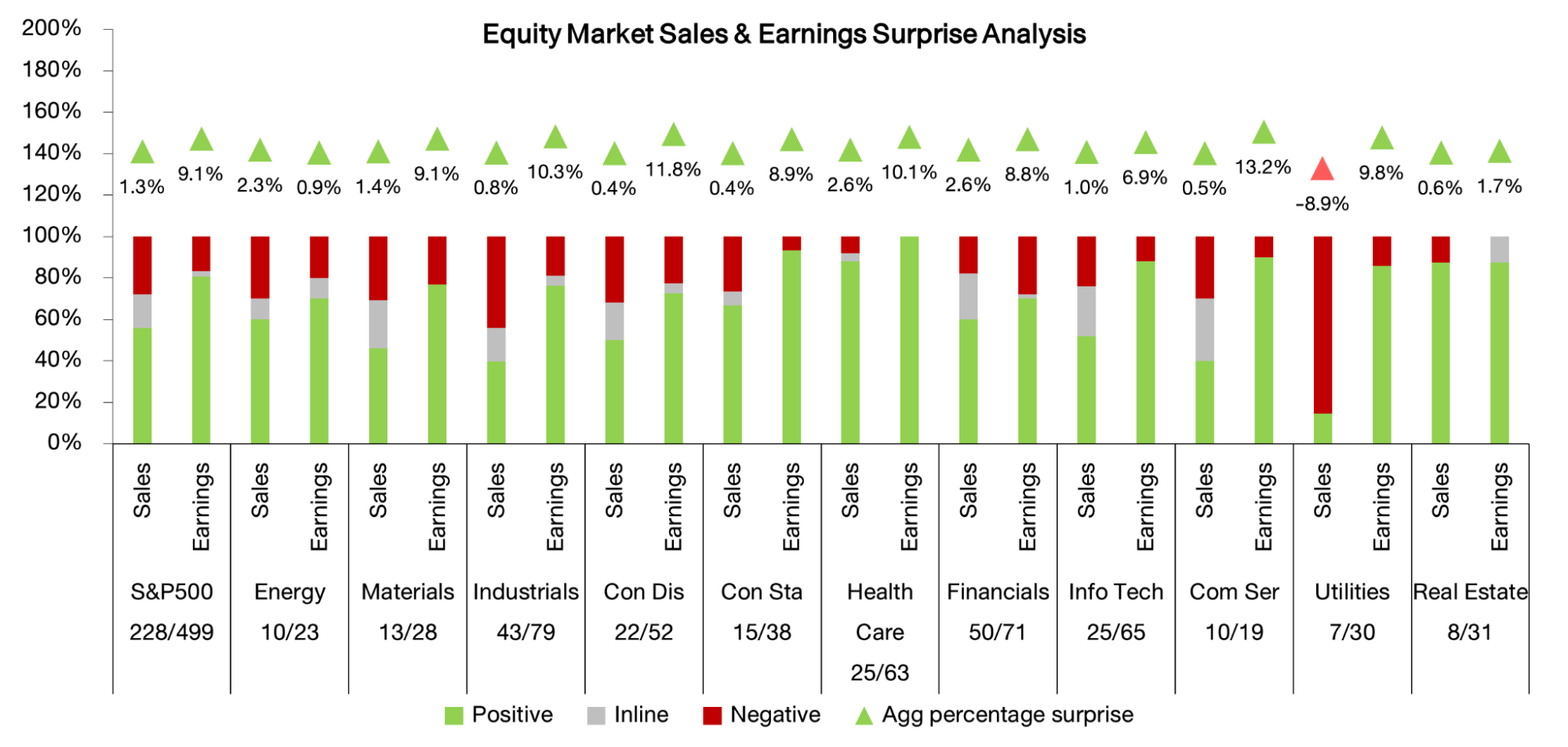

ในขณะที่การประกาศผลประกอบการของบริษัทจดทะเบียนในไตรมาส 1/2024 ยังออกมาเป็น Positive Surprise โดยเฉพาะในกลุ่มการเงินการธนาคารที่ประกาศออกมาครบแล้ว โดยเรายังคงเฝ้ารอการประกาศงบจากหุ้นกลุ่มเทคโนโลยี และกลุ่ม Retail

S&P500’s Earnings revision

Source: Finnomena Funds, Bloomberg, as of 30/04/2024

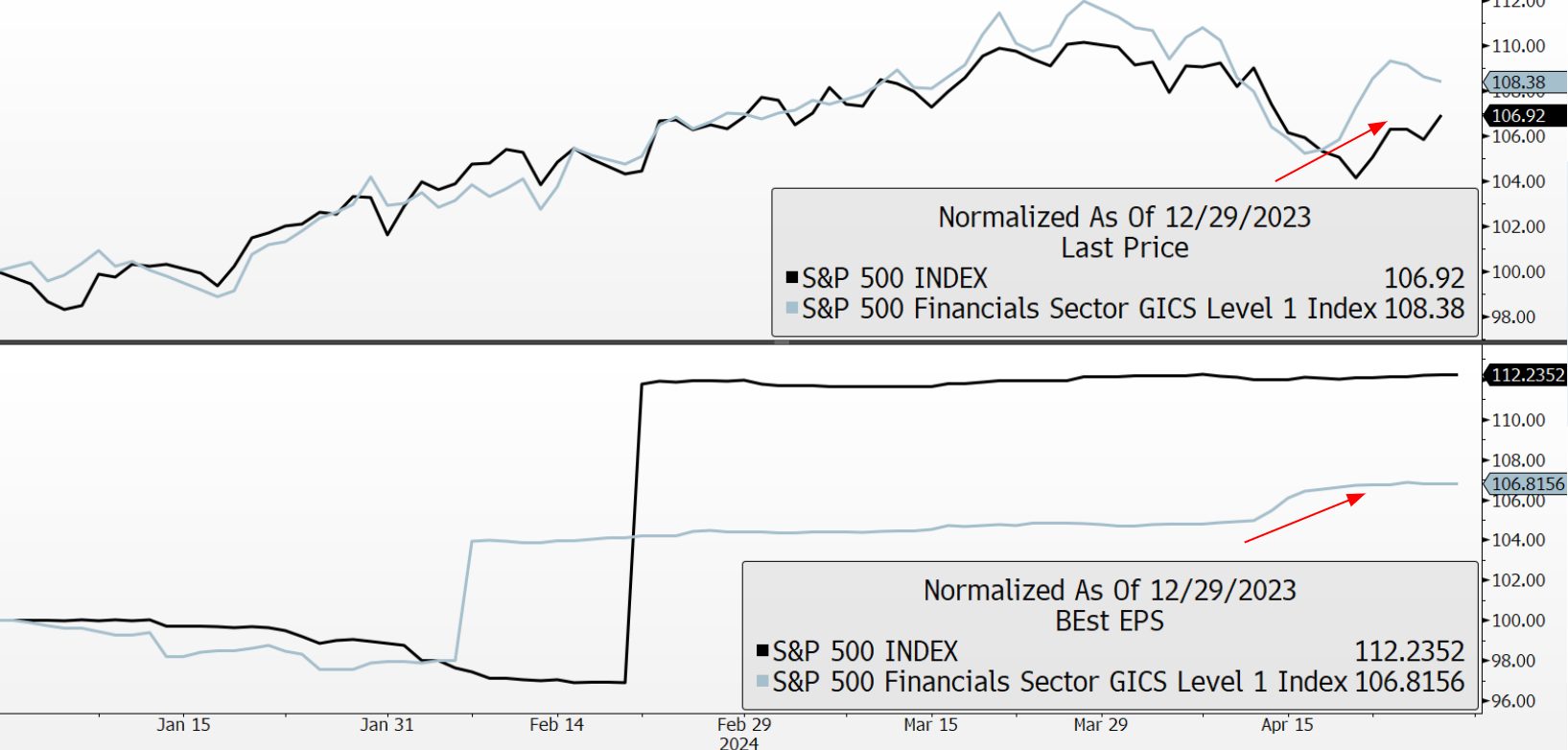

กลุ่มการเงินการธนาคารมีการถูกปรับประมาณการกำไรเพิ่มขึ้นในเดือนที่ผ่านมาจากการประกาศผลประกอบการของบริษัทจดทะเบียนในไตรมาส 1/2024 ที่ออกมาดีกว่าคาด ทำให้ดัชนีสามารถปรับตัวขึ้นได้สูงกว่าตลาดในช่วงที่ผ่านมา

Finnomena Funds ยังคงแนะนำลงทุนในหุ้นสหรัฐฯ ผ่านกองทุน AFMOAT-HA ที่ลงทุนในหุ้นที่มีปราการทางธุรกิจแข็งแกร่ง ในระดับ Valuation ที่เหมาะสม

ตลาดหุ้นยุโรป: เศรษฐกิจฟื้นตัว Valuation ถูกเมื่อเทียบกับหุ้นโลก

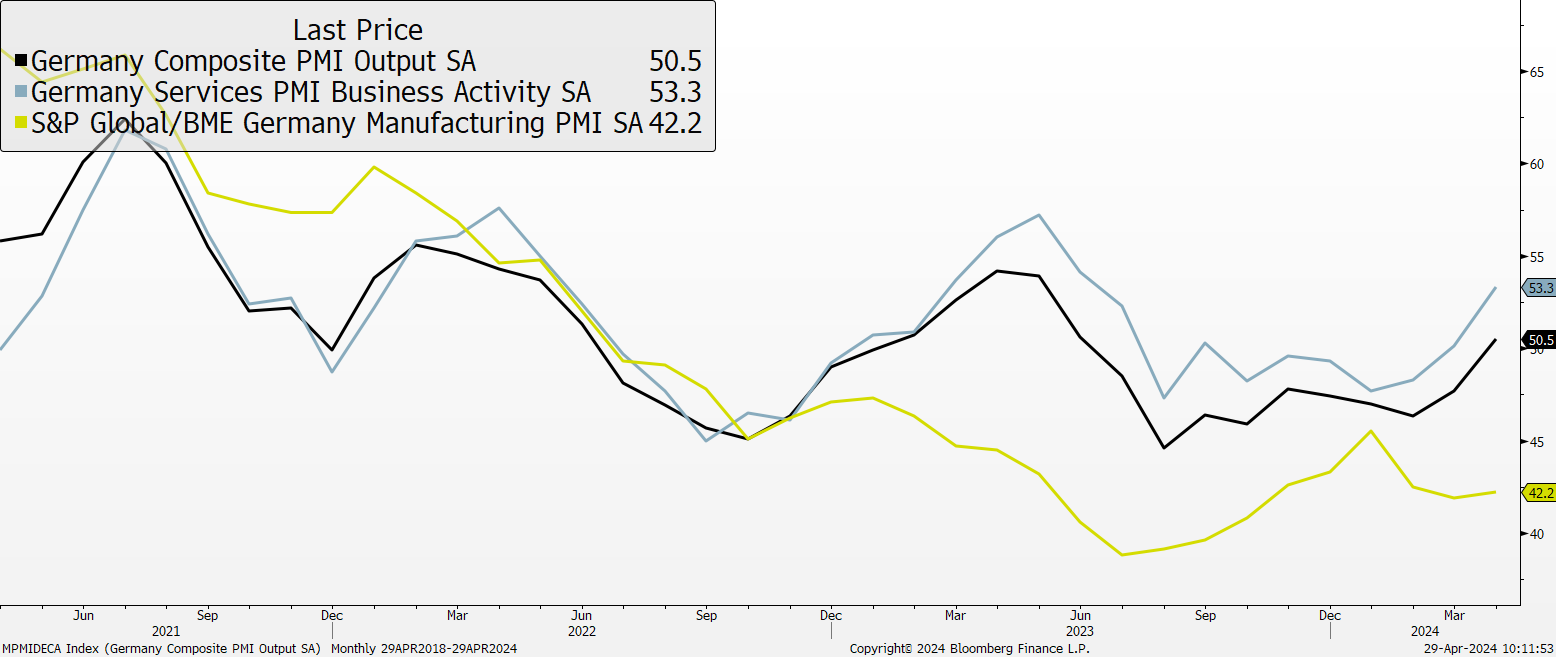

Germany’s PMI

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

เยอรมนีถือเป็นประเทศที่มีขนาดเศรษฐกิจใหญ่ที่สุดในยุโรป และรัฐบาลเยอรมนีได้ปรับประมาณการเติบโต GDP ปี 2024 จาก 0.2% เป็น 0.3% และคาดว่าจะเติบโต 1% ในปี 2025 เนื่องจากเศรษฐกิจมีการฟื้นตัวจากการใช้จ่ายภาคครัวเรือน และผลผลิตภาคอุตสาหกรรม นอกจากนี้ ดัชนี PMI ภาคบริการเพิ่มขึ้นเป็นครั้งแรกในรอบ 10 เดือน ซึ่งจะช่วยหนุนการเติบโตเช่นกัน ปัจจัยดังกล่าวจึงสะท้อนว่าเศรษฐกิจยุโรปยังคงฟื้นตัว

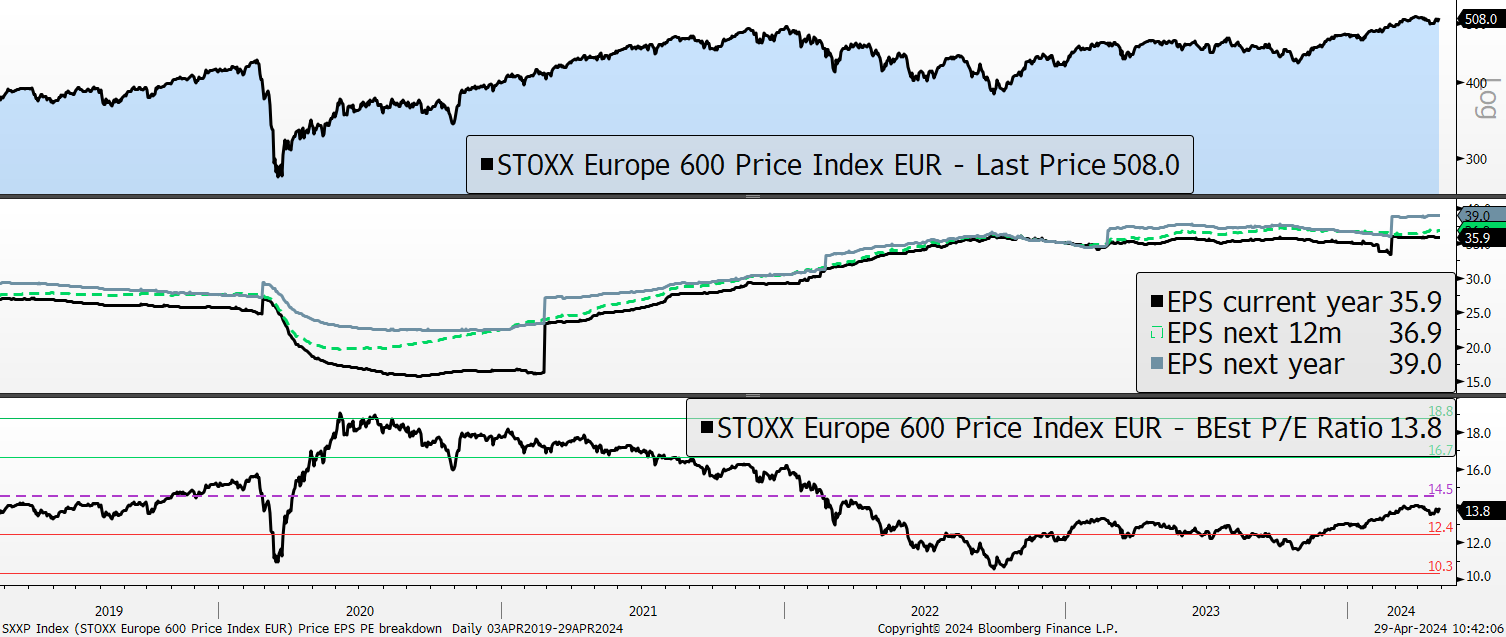

STOXX Europe 600’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

ปัจจุบัน Valuation ของตลาดหุ้นยุโรปยังถูก โดย P/E (forward 12 m) อยู่ที่ 13.8 เท่า ต่ำกว่าค่าเฉลี่ยในอดีต Finnomena Funds แนะนำ MEVT Call หุ้นยุโรป โดยแนะนำลงทุนผ่านกองทุน ONE-EUROEQ หลังเห็นสัญญาณบวกฝั่งยุโรปมากขึ้น ทั้งทิศทางเศรษฐกิจที่ยังคงฟื้นตัวและผ่านจุดต่ำที่สุดมาแล้ว รวมถึงทิศทางดอกเบี้ยที่น่าจะลดลงได้เร็วกว่าประเทศอื่น ขณะที่ Valuation ยังถูกโดยเฉพาะเมื่อเทียบกับประเทศ Developed Markets อื่น ๆ

ตลาดหุ้นจีน: โมเมนตัมเริ่มฟื้น หลังรายงาน GDP แกร่งกว่าคาด

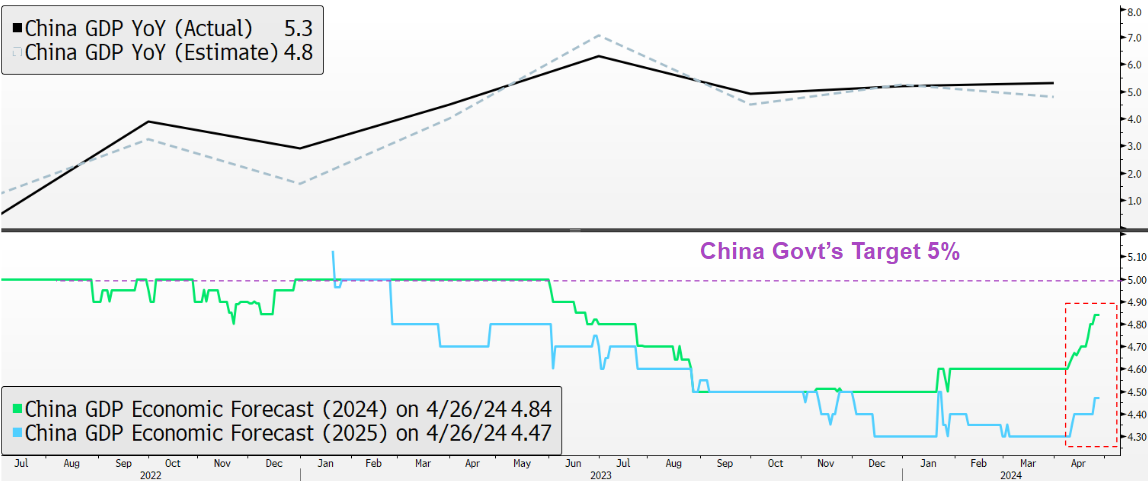

China’s GDP

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

จีนรายงานตัวเลขเศรษฐกิจ 1Q24 ขยายตัว 5.3% YoY ดีกว่าตลาดคาดที่ 4.8% YoY ส่งผลให้ตลาดมีการปรับเพิ่มคาดการณ์ GDP Growth ในปี 2024 และ 2025 ตามมา อย่างไรก็ตาม คาดการณ์การเติบโตในปี 2024 ของตลาดยังคงต่ำกว่าเป้าหมายของรัฐบาลจีนที่ตั้งเป้าไว้ 5% หากรัฐบาลจีนสามารถบรรลุเป้าหมายการเติบโตของ GDP ปี 2024 ที่ 5% จะมี upside จากการปรับเพิ่มคาดการณ์ GDP ของบรรดานักเศรษฐศาสตร์อีกครั้ง

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

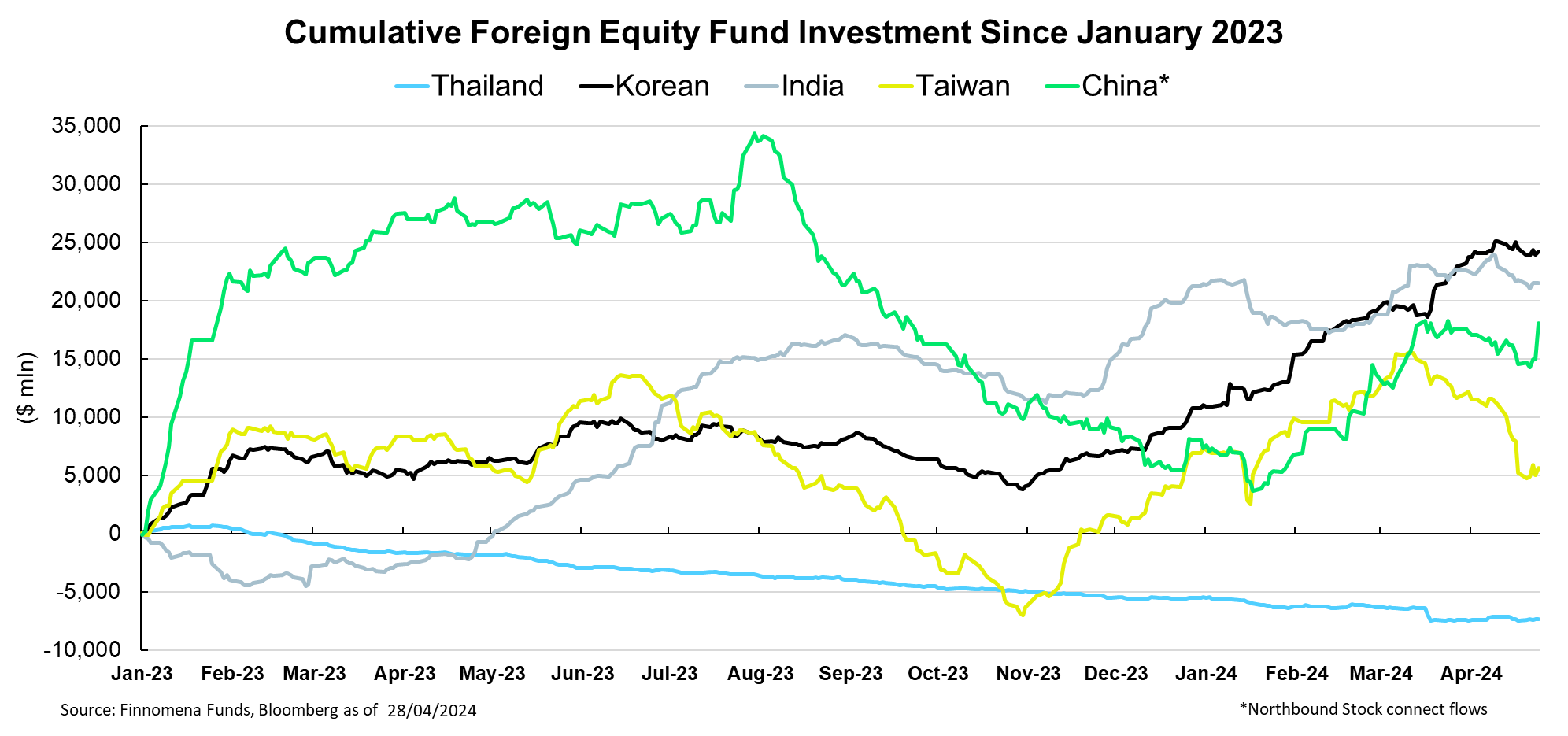

นักลงทุนต่างชาติเริ่มมีมุมมองเชิงบวกต่อหุ้นจีนมากขึ้น ส่งผลให้มีเม็ดเงินจากต่างชาติไหลสู่ตลาดหุ้นจีนอย่างมีนัยสำคัญในช่วงปลายเดือนเมษายนที่ผ่านมา

Finnomena Funds แนะนำ MEVT Call ทยอยสะสมหุ้นจีน ผ่านกองทุน MEGA10CHINA-A และ B-CHINE-EQ จากแนวโน้มการกระตุ้นของทางการที่เริ่มทยอยออกมาอย่างต่อเนื่องในช่วงที่ผ่านมา และการปฏิรูปตลาดหุ้นจีนจะช่วยเพิ่มความเชื่อมั่นให้แก่นักลงทุนมากขึ้น ขณะที่ Valuation ยังอยู่ในระดับถูกซึ่งได้สะท้อนความกังวลในช่วงที่ผ่านมาไปมากแล้ว

ตลาดหุ้นเกาหลีใต้: กำไรบริษัทฟื้นตัวตามวัฏจักรอุตสาหกรรม Semiconductor

Source: Finnomena Funds as of 29/04/2024

อุตสาหกรรมเซมิคอนดักเตอร์ของเกาหลีใต้ยังมีแนวโน้มฟื้นตัวอย่างต่อเนื่อง สะท้อนจากยอดการส่งออก Semiconductor ของเกาหลีใต้ที่สูงขึ้น ขณะที่ดัชนีชี้นำอย่าง Business Survey ในกลุ่ม Semiconductor ปรับตัวขึ้นทำจุดสูงสุดใน 2Q24 นับตั้งแต่ปี 2017 และจะชี้นำการฟื้นตัวของอุตสาหกรรม Semiconductor ในอนาคต

ภาพการฟื้นตัวของอุตสาหกรรม Semiconductor ได้ส่งผ่านมายังผลประกอบการของบริษัทแล้ว โดย Samsung Electronic ได้รายงานกำไรจากการดำเนิน 1Q24 เติบโต 933% YoY และดีกว่าตลาดคาด ขณะที่ SK Hynix รายงานกำไรจากการดำเนินงาน 1Q24 พลิกกลับมามีกำไรหลังจากขาดทุนมาอย่างต่อเนื่อง

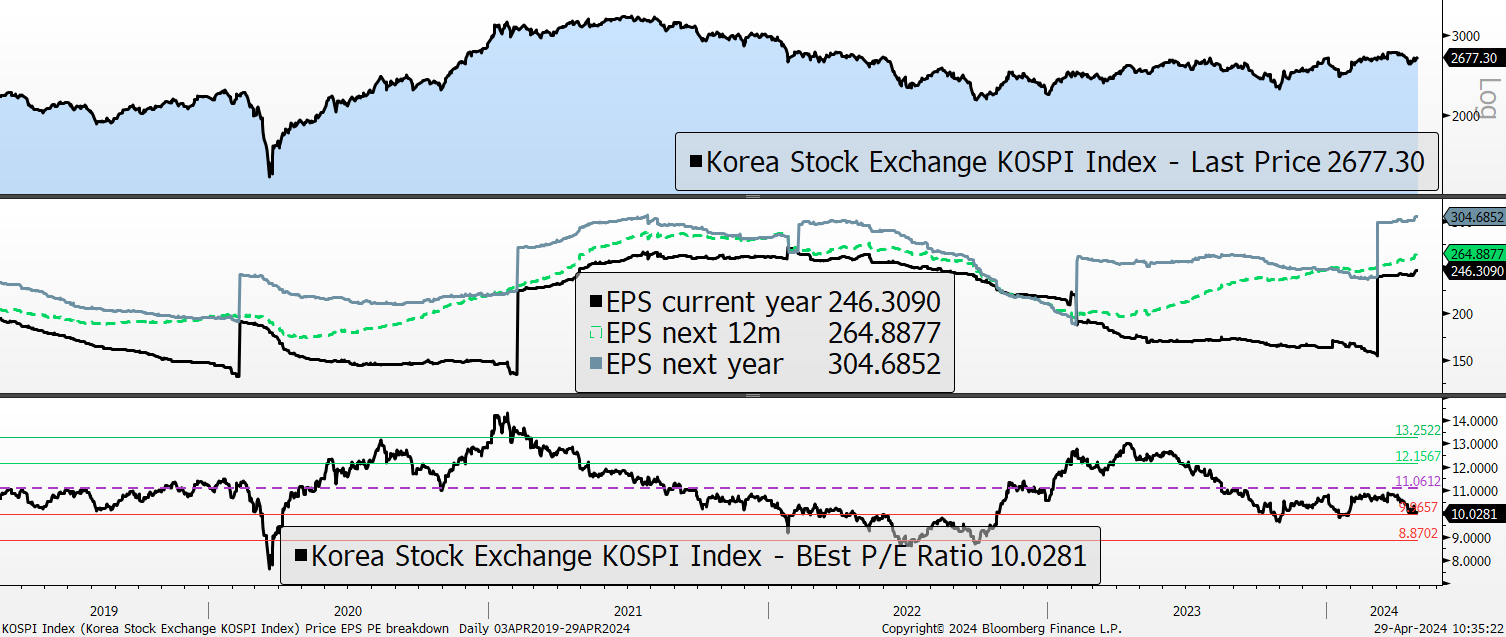

KOSPI’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

ปัจจุบัน Valuation ของตลาดหุ้นเกาหลีใต้ยังไม่แพง forward 12 m P/E อยู่ที่ 10.02 เท่า ซึ่งอยู่ในระดับต่ำกว่าค่าเฉลี่ย Finnomena Funds ยังคงแนะนำ MEVT Call ทยอยสะสมในหุ้นเกาหลีใต้ ผ่านกองทุน SCBKEQTG จากปัจจัยหนุนด้านการฟื้นตัวของวัฏจักรเซมิคอนดักเตอร์และ Valuation ที่ยังไม่แพง รวมถึงยังมี Catalyst จากโครงการ Value-up program

ตลาดหุ้นไทย: ปรับลดคำแนะนำจากการฟื้นตัวช้ากว่าที่คาด กดดันกำไรและ Valuation

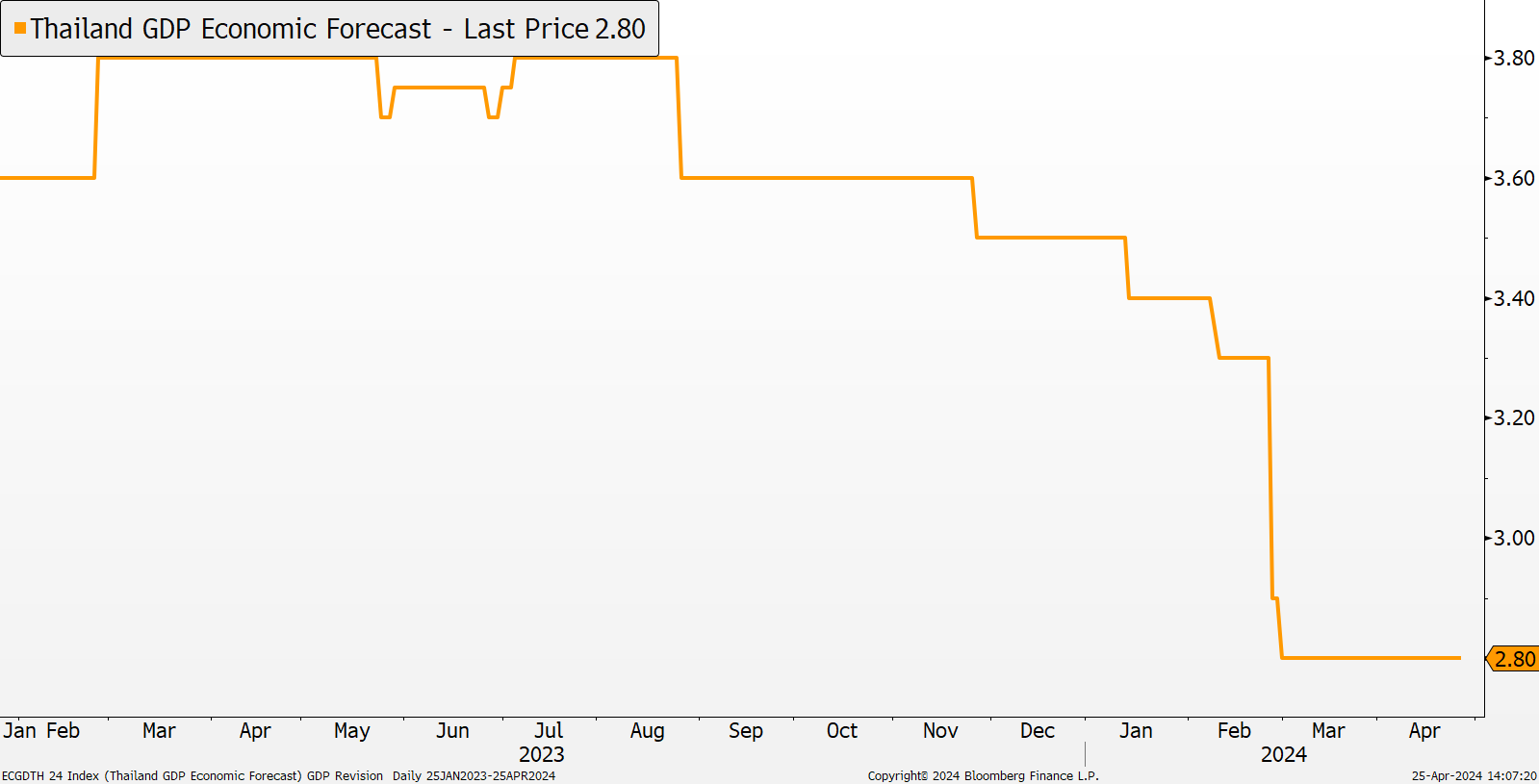

Thailand GDP Forecast in 2024F

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

เศรษฐกิจของไทยมีแนวโน้มฟื้นตัวช้ากว่าที่คาด โดยปัจจุบันนักวิเคราะห์ได้มีการหั่นประมาณการ GDP ไทยลงจาก 3.8% เหลือเพียง 2.8% สอดคล้องกับการเบิกผ่านงบงบปี 2024 ที่ล่าช้า และนโยบายดิจิทัลวอลเล็ตที่ถูกขยับไปเป็นช่วง 4Q2024 ปัจจัยดังกล่าวเป็นประเด็นที่จะกดดันตลาดในมิติของกำไรตลาด และ Valuation ของหุ้นไทย

Finnomena Funds ลดคำแนะนำตลาดหุ้นไทยสู่ระดับ Slightly underweight จาก Neutral

ตลาดหุ้นเวียดนาม: ดาวเด่นแห่ง ASEAN รอวันเข้าดัชนี Emerging Market

เมื่อวันที่ 11 เมษายน 2024 ศาลเวียดนามตัดสินประหารชีวิต เจือง มาย หลั่น เจ้าแม่อสังหาฯ จากการยักยอกทรัพย์ธนาคาร ไซ่ง่อน คอมเมอร์เชียล แบงก์ (SCB) โดยมีมูลค่าความเสียหายมากถึง 4 แสนล้านบาท หรือคิดเป็น 3% ของ GDP หลังจากนั้นมีรายงานว่าธนาคารกลางเวียดนามได้เพิ่มความช่วยเหลือ โดยอัดเงินกู้พิเศษไปแล้วเป็นจำนวน 2.4 หมื่นล้านดอลลาร์สหรัฐฯ เพื่อป้องกันไม่ให้ล้มละลาย ประกอบกับตลาดกังวลกับปัญหาทุจริต และการกวาดล้างคอร์รัปชันในเวียดนาม รวมถึงแรงกดดันจากการแข็งค่าของดอลลาร์สหรัฐฯ จึงส่งผลให้เป็นปัจจัยกดดันตลาดหุ้นเวียดนามในระยะสั้น อย่างไรก็ดี ตลาดหุ้นเวียดนามยังคงแข็งแกร่งในเชิงพื้นฐาน และมีโอกาสถูกเข้าคำนวนในดัชนี FTSE Emerging Market Index ในปีหน้า หลังถูกเข้าใน Watchlist ตั้งแต่เดือนกันยายน 2018

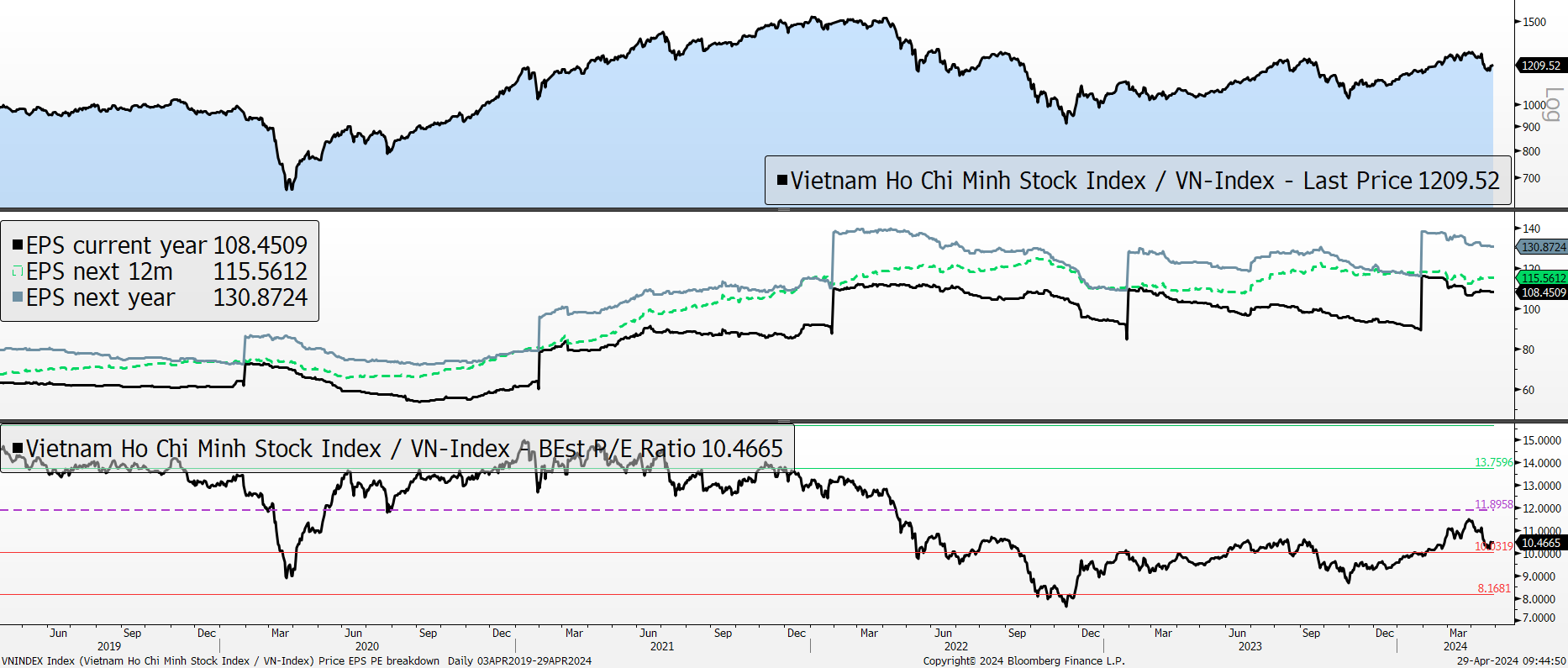

VN30’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

ปัจจุบัน Valuation ของตลาดหุ้นเวียดนามยังถูก P/E (forward 12 m) อยู่ที่ 10.46 ต่ำกว่าค่าเฉลี่ยในอดีต Finnomena Funds ยังคงแนะนำ MEVT Call ทยอยสะสมในหุ้นเวียดนามผ่านกองทุน PRINCIPAL VNEQ-A จากปัจจัยหนุนระยะยาวทั้งในเชิงพื้นฐานที่แข็งแกร่ง รวมถึงยังมี Catalyst ระยะยาวจากการ upgrade เข้าสู่การคำนวนในดัชนีตลาดเกิดใหม่

ตราสารหนี้ต่างประเทศ: Yield สูง น่าสนใจ แนะนำลงทุน

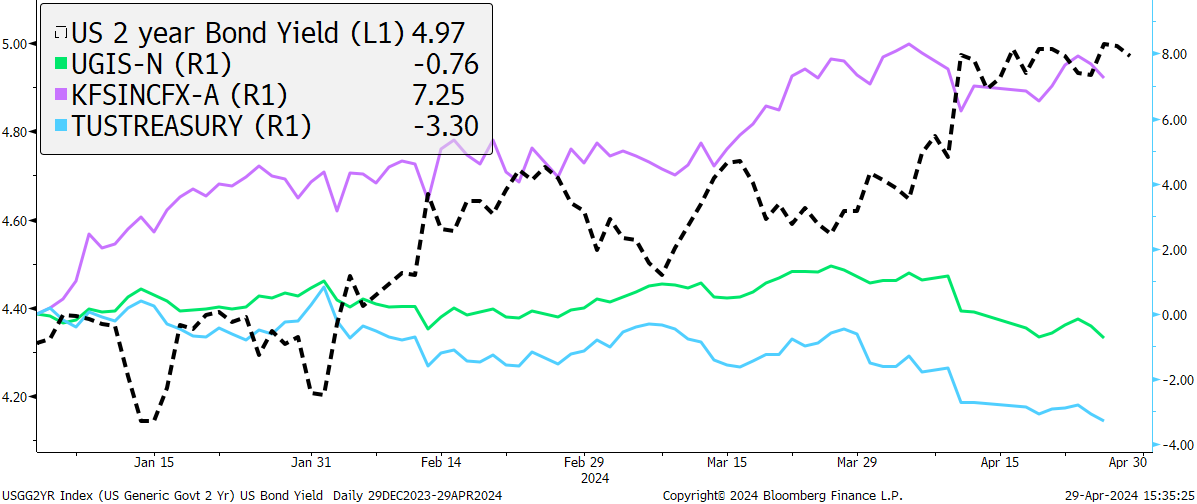

US 2 year Bond Yield vs Funds Performance (%YTD)

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

Bond Yield สหรัฐฯ ที่ปรับตัวเพิ่มขึ้นในช่วงที่ผ่านมา ส่งผลให้กองตราสารหนี้ปรับตัวลดลง อย่างไรก็ตาม กองทุน Active ชนิดไม่ป้องกันความเสี่ยงอัตราแลกเปลี่ยนสามารถทำผลตอบแทนที่เป็นบวกได้เนื่องจากค่าดอลลาร์แข็งค่าขึ้นตามทิศทาง Bond Yield ที่ปรับตัวเพิ่มขึ้น ขณะที่กองทุน Active ชนิดป้องกันความเสี่ยงอัตราแลกเปลี่ยนอย่าง UGIS-N แม้ปรับตัวลดลง แต่ยังสามารถ Outperform กองทุน Passive ได้

Finnomena Funds ยังคงชื่นชอบตราสารหนี้ต่างประเทศ โดยแนะนำกองทุน KFSINCFX-A (ไม่ป้องกันความเสี่ยงอัตราแลกเปลี่ยน) และกองทุน UGIS-N (ชนิดป้องกันความเสี่ยงอัตราแลกเปลี่ยน)

คำแนะนำปรับพอร์ต

แนะนำปรับพอร์ต: หลบหุ้นไทยไปเข้าหุ้นเอเชีย Take profit ตราสารหนี้ต่างประเทศแบบ unhedged ค่าเงิน

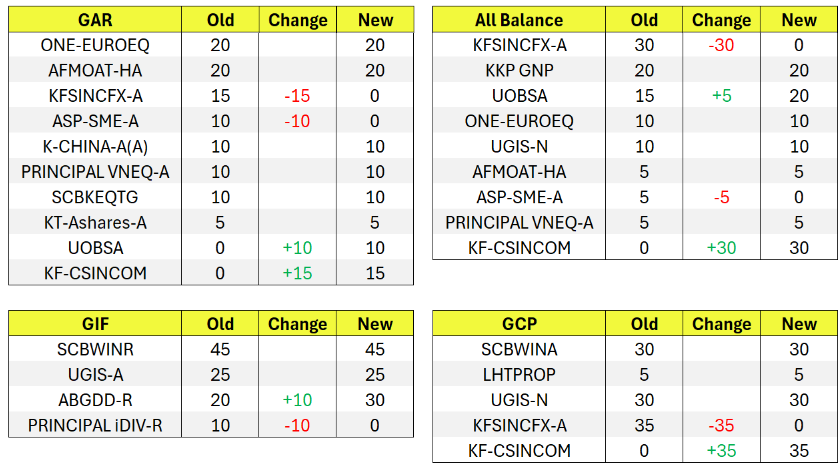

ในเดือนพฤษภาคม 2024 Finnomena Funds แนะนำปรับทั้งหมด 4 พอร์ต ได้แก่ All Balance, GAR, GCP และ GIF โดยทั้ง 4 พอร์ตจะเป็นการปรับหุ้นไทย ASP-SME-A ออก และแทนด้วยหุ้นเอเชีย UOBSA

พร้อมสับเปลี่ยนจากตราสารหนี้ต่างประเทศ Class Unhedged ค่าเงิน KFSINCFX-A ไปเป็น Class Hedge ค่าเงินใน KF-CSINCOM

แต่ในกรณีของพอร์ต GIF จะเป็นการสลับจากหุ้นไทย PRINCIPAL iDIV-R ไปเข้าหุ้นโลก ABGDD-R แทน โดยรายละเอียดการปรับทั้งหมด ดังนี้

พอร์ต All Balance

- แนะนำ ลดสัดส่วน KFSINCFX-A 30%

- แนะนำ ลดสัดส่วน ASP-SME-A 5%

- แนะนำ เพิ่มสัดส่วน KF-CSINCOM 30%

- แนะนำ เพิ่มสัดส่วน UOBSA 5%

พอร์ต GAR

- แนะนำ ลดสัดส่วน KFSINCFX-A 15%

- แนะนำ ลดสัดส่วน ASP-SME-A 10%

- แนะนำ เพิ่มสัดส่วน KF-CSINCOM 15%

- แนะนำ เพิ่มสัดส่วน UOBSA 10%

พอร์ต GCP

- แนะนำ ลดสัดส่วน KFSINCFX-A 35%

- แนะนำ เพิ่มสัดส่วน KF-CSINCOM 35%

พอร์ต GIF

- แนะนำ ลดสัดส่วน PRINCIPAL iDIV-R 10%

- แนะนำ เพิ่มสัดส่วน ABGDD-R 10%

ทำไมเราถึงแนะนำ UOBSA

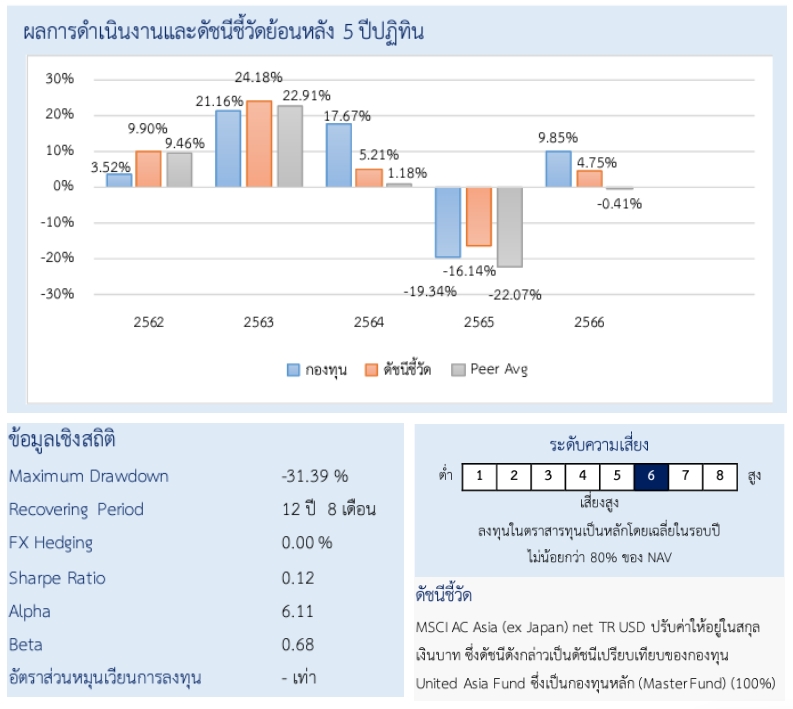

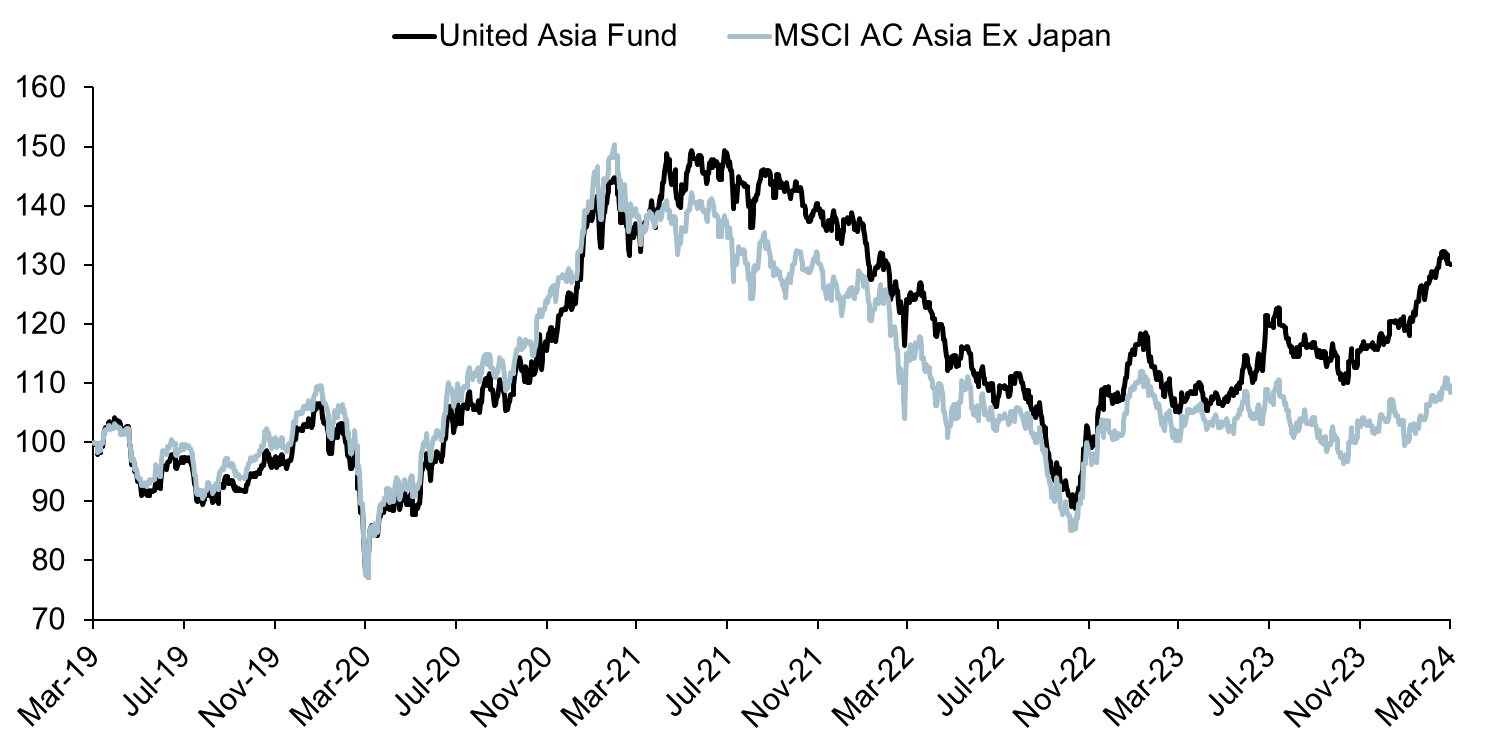

- แนะนำกองทุน UOBSA กองหุ้นเอเชียไม่รวมญี่ปุ่น ผลตอบแทนโดดเด่นจากการเลือกหุ้นและจัดพอร์ตโดยใช้ AI เป็นตัวนำร่วมกับผู้จัดการกองทุนมากประสบการณ์จาก UOBAM Singapore

- ผลตอบแทน 1 ปีย้อนหลัง 24% เทียบค่าเฉลี่ยกลุ่มกองทุนเดียวกัน 4% (NAV วันที่ 13/3/24)

- ไม่ป้องกันความเสี่ยงค่าเงิน ซึ่งช่วยลดผลจากต้นทุนป้องกันความเสี่ยงค่าเงินที่สูง ในขณะที่การกระจายลงทุนในหลากหลายประเทศโดยเฉพาะในฝั่งเอเชียด้วยกัน ช่วยลดความผันผวนจากค่าเงินได้ โดยเฉพาะเมื่อค่าเงินในเอเชียอื่นๆ เคลื่อนไหวไปในทิศทางสอดคล้องกันเมื่อเทียบกับ

UOBSA ลงทุนในหน่วยลงทุนของกองทุน United Asia Fund กองทุนหลักจัดตั้งและบริหารจัดการโดย UOB Asset Management (Singapore) มุ่งหวังให้ผลประกอบการเคลื่อนไหวตามกองทุนหลัก โดยกองทุนหลักใช้กลยุทธ์การบริหารกองทุนเชิงรุก (active management)

กองทุน UOBSA เป็นกองทุนความเสี่ยงสูงระดับ 6 ปัจจุบันป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน (FX Hedge ration) ที่ 0.00% มีดัชนีชี้วัดเป็น ดัชนี MSCI AC Asia (ex Japan) net TR USD

Source: uobam.co.th as of 19/03/2024

Source: Finnomena Funds, Morningstar as of 13/03/2024

Source: Finnomena Funds, Morningstar as of 13/03/2024

UOBSA ลงทุนในกองทุนหลัก United Asia Fund ซึ่งที่ผ่านมากองทุน UOBSA สามารถสร้างผลตอบแทนได้โดดเด่นกว่ากองทุนในกลุ่มเดียวกันมาก และที่มาของผลตอบแทนที่โดดเด่น มาจากการกลยุทธ์การเลือกหุ้นด้วย Artificial Intelligence (AI) ซึ่ง United Asia Fund เริ่มใช้ตั้งแต่ปี 2021 ทำให้ผลตอบแทนหลังจากนั้นมีความโดดเด่นมาก

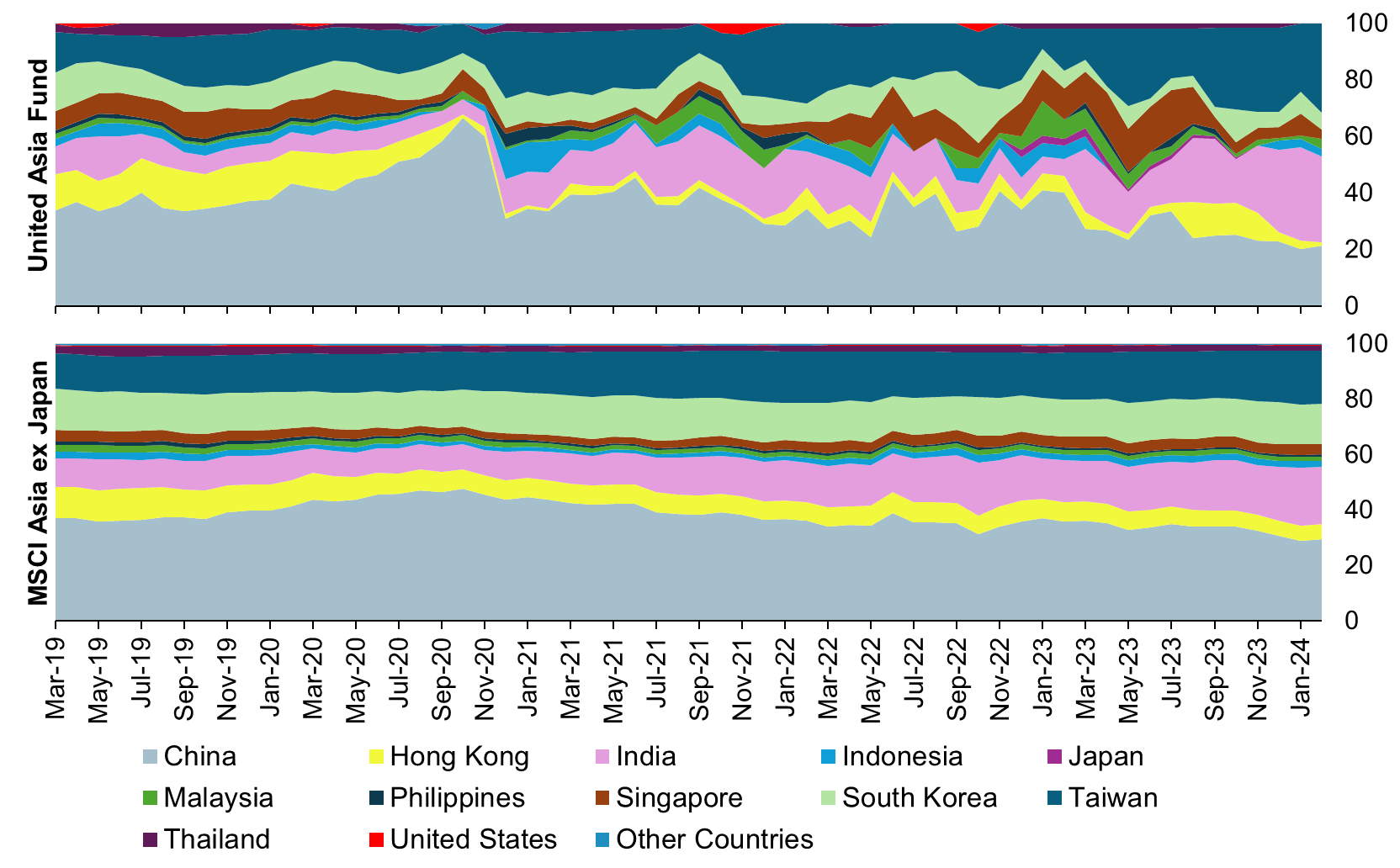

โดย AI มีบทบาทอย่างมากในการคัดเลือกหุ้น เพราะจากเดิมที่ต้องใช้นักวิเคราะห์กว่า 50 คน ในการวิเคราะห์หุ้น 250 ตัว (ซึ่งเท่ากับเพียง 1% ของตลาด) AI สามารถวิเคราะห์หุ้นในเอเชียได้มากกว่า 25,000 ตัว (100% ของตลาด) เป็นการเพิ่มโอกาสในการเข้าถึงการลงทุนในหุ้นใหม่ๆ ที่ถึงแม้ยังไม่ได้รับความสนใจจากตลาดมาก แต่มีศักยภาพสูง

ในรายละเอียดกระบวนการการคัดเลือก AI จะแสกนหุ้นที่มีพื้นฐานดีที่สุด 100 ตัว โดยใช้ตัวแปรในการวิเคราะห์มากกว่า 33,000 ตัวแปร โดยหุ้นทั้ง 100 ตัวจะเป็นหุ้นที่มี Upside Potential สูงที่สุด จากนั้นนักวิเคราะห์จะคัดเลือกให้เหลือเพียง 50 ตัว และนำมาจัดพอร์ต โดย AI จะช่วยในการจัดส่วนการลงทุน ให้นักลงทุนได้รับผลตอบแทนต่อความเสี่ยงที่เหมาะสมที่สุด โดยกระบวนการทั้งหมดจะทำทุกเดือน เพื่อให้พอร์ตการลงทุนมีความเหมาะสมกับสถานการ์ณปัจจุบันมากที่สุด

Source: Finnomena Funds, Morningstar as of 13/03/2024

โดยจาก Track Record ที่ผ่านมา AI มีการจัดสัดส่วนได้อย่างแม่นยำ โดยมีการแนะนำลดสัดส่วนการลงทุนในประเทศจีนในช่วงปี 2021 และเพิ่มสัดส่วนการลงทุนในประเทศอินเดียเข้ามาแทน ส่งผลให้ United Asia Fund สามารถสร้างผลตอบแทนได้อย่างโดดเด่นใน 2-3 ปีที่ผ่านมา นอกจากนี้การปรับสัดส่วนรายเดือนยังสามารถทำได้อย่างรวดเร็วเมื่อเที่ยบกับกองทุนที่ไม่ใช่ AI

ซึ่งเราเชื่อมั่นว่าการเปลี่ยนแปลงกลยุทธ์การลงทุนที่กล่าวมาเป็นการเปลี่ยนแปลงเชิงโครงสร้างที่มีโอกาสสูงที่จะทำซ้ำต่อได้ในอนาคต

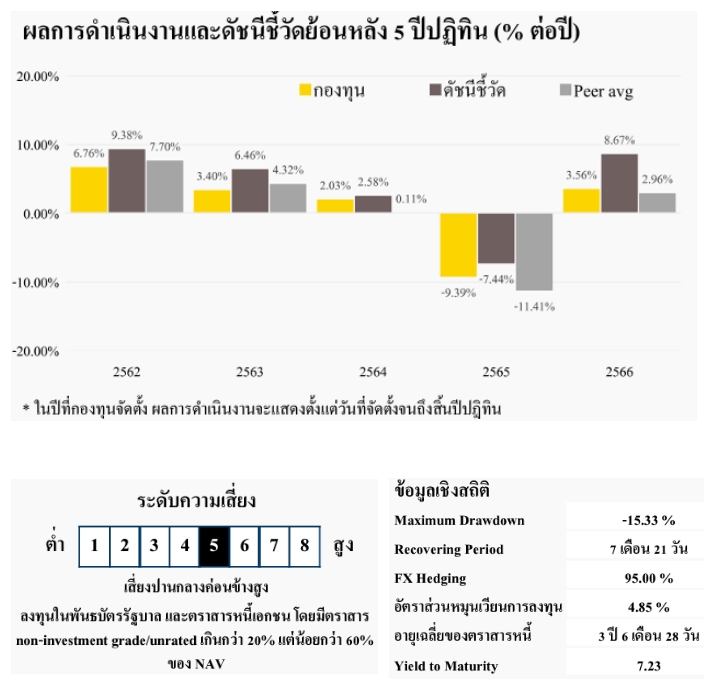

ทำไมเราถึงแนะนำ KF-CSINCOM

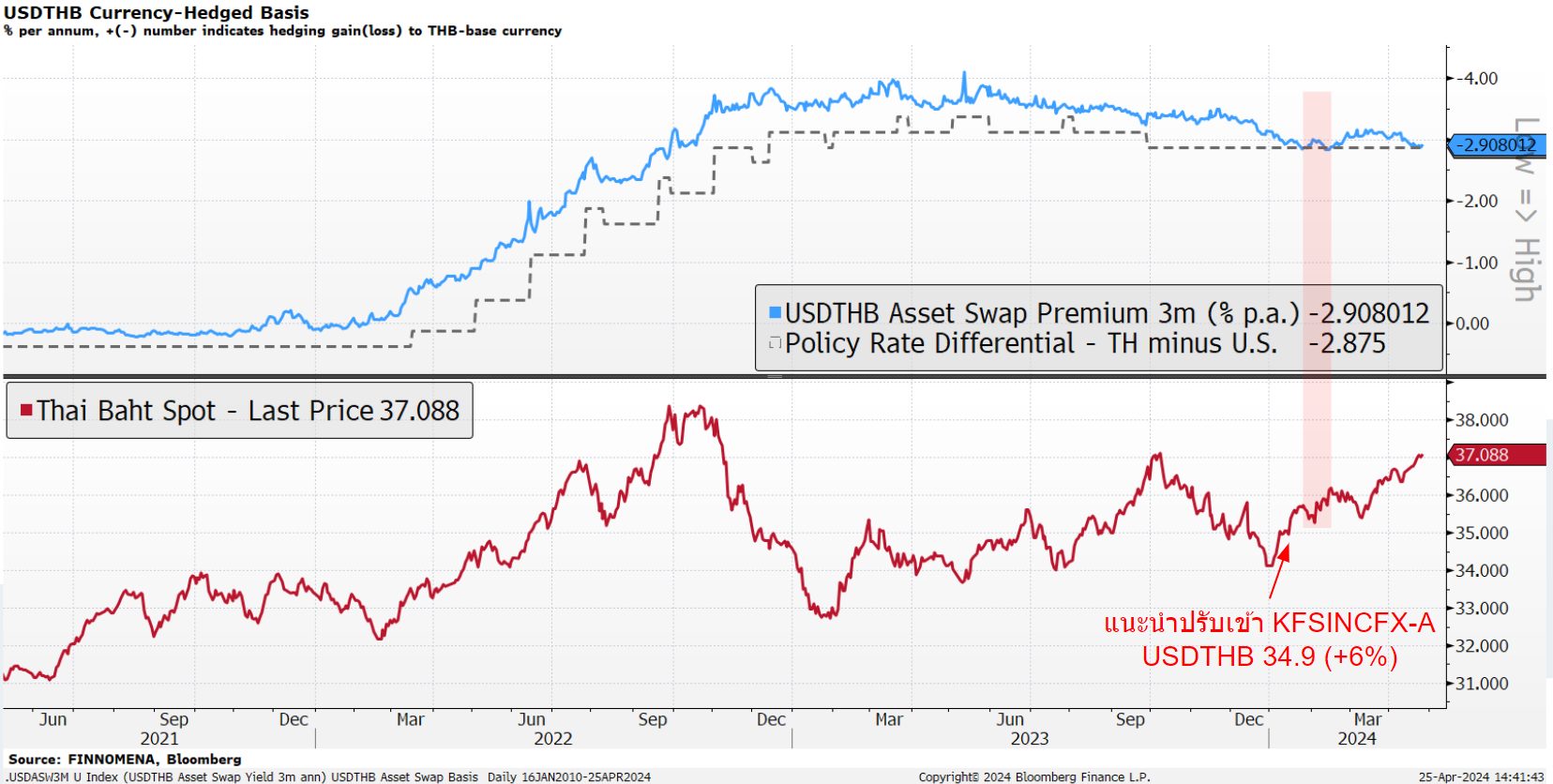

- แนะนำ Take profit กองทุนตราสารหนี้แบบ unhedged ค่าเงิน หลังเงินบาทอ่อนตัวมากว่า 6%

- แนะนำกองทุน KF-CSINCOM ที่ป้องกันความเสี่ยงค่าเงิน 95% ซึ่งจะช่วยลดโอกาสขาดทุนได้ในกรณีที่เงินบาทแข็งค่าขึ้น

- KF-CSINCOM ลงทุนในกองหลัก เดียวกับ KFSINCFX-A และการสับเปลี่ยนระหว่างกองทุน จะไม่ถูกเรียกเก็บค่าธรรมเนียม

KF-CSINCOM ลงทุนในหน่วยลงทุนของกองทุน PIMCO GIS Income Fund (Class I-Acc) โดยบริษัทที่บริหารจัดการกองทุนหลัก คือ PIMCO Funds: Global Investors Series plc ซึ่งกองทุนหลักใช้กลยุทธ์การบริหารกองทุนเชิงรุก (active management)

กองทุน KF-CSINCOM เป็นกองทุนความเสี่ยงสูงระดับ 5 ปัจจุบันป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน (Fx Hedge ratio) ที่ 95% มีดัชนีชี้วัดเป็น ดัชนี Bloomberg U.S. Aggregate Index

Source: krungsriasset.com as of 29/03/2024

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

Source: Finnomena Funds, Bloomberg, as of 29/04/2024

จากที่ Finnomena Funds ได้มี คำแนะนำปรับพอร์ตครั้งใหญ่ รับมุมมองการลงทุนปี 2024 โดยมีคำแนะนำปรับเข้ากองทุน Unhedged อย่าง KFSINCFX-A เพื่อเป้าหมายในการทำกำไรจากการที่ค่าเงินบาทมีแนวโน้มอ่อนตัวลง และค่า Hedging cost อยู่ในระดับสูง โดยการปรับเข้า KFSINCFX-A ช่วงที่ผ่านมาสามารถสร้างผลตอบแทนได้กว่า 4% จากการที่ค่าเงินบาทอ่อนตัวลงมามากกว่า 6% ทำให้ผลตอบแทนจาก PIMCO GIS Income Fund มีมูลค่ามากขึ้นเมื่อถูกเปลี่ยนกลับมาในสกุลเงินบาท

Source: Finnomena Funds, Morningstar Direct, as of 29/04/2024

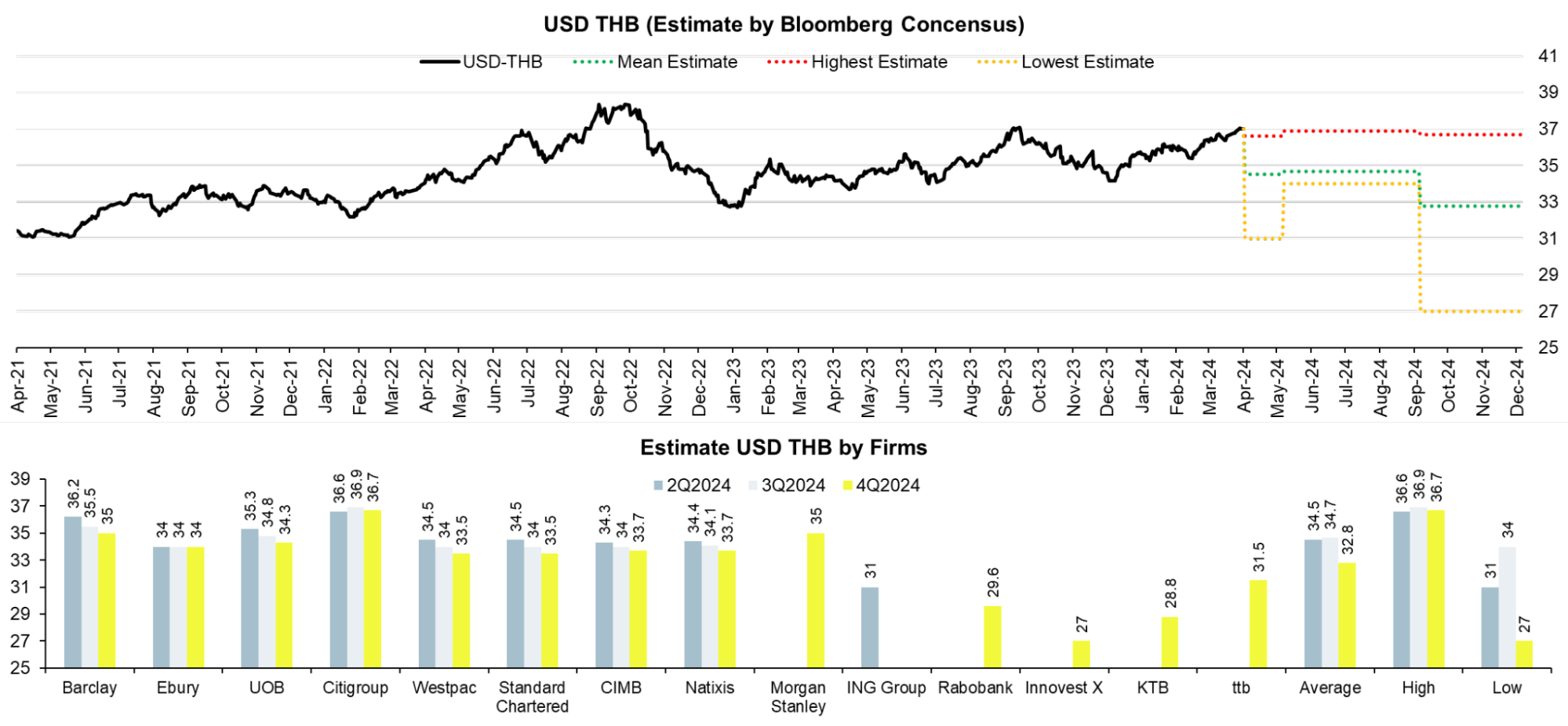

ปัจจุบันค่าเงินบาทอ่อนตัวลงมาที่ระดับ 37 บาทต่อดอลลาร์สหรัฐฯ ซึ่งอยู่ในระดับอ่อนมากเมื่อเปรียบเทียบกับค่าเฉลี่ยการประมาณการของนักวิเคราะห์ในตลาด ปัจจุบันมีค่าเฉลี่ยอยู่ที่ 34.7 บาทต่อดอลลาร์สหรัฐฯ (เงินบาทแข็งค่าขึ้น 6.2%) ทำให้การกลับมาป้องกันความเสี่ยงอัตราแลกเปลี่ยน (Hedging) มีความน่าสนใจมากขึ้น โดยการป้องกันความเสี่ยงอัตราแลกเปลี่ยนจะเป็นการปิด Downside risk ที่จะเกิดขึ้นหากเงินบาทแข็งค่าตามที่นักวิเคราะห์คาด Finnomena Funds แนะนำให้ย้ายมาลงทุนใน KF-CSINCOM ที่ลงทุนในกองหลักเดียวกัน แต่มีการป้องกันอัตราแลกเปลี่ยน 95% ทั้งนี้การสับเปลี่ยนระหว่าง KFSINCFX-A และ KF-CSINCOM จะไม่ถูกเรียกเก็บค่าธรรมเนียมการสับเปลี่ยนเข้า

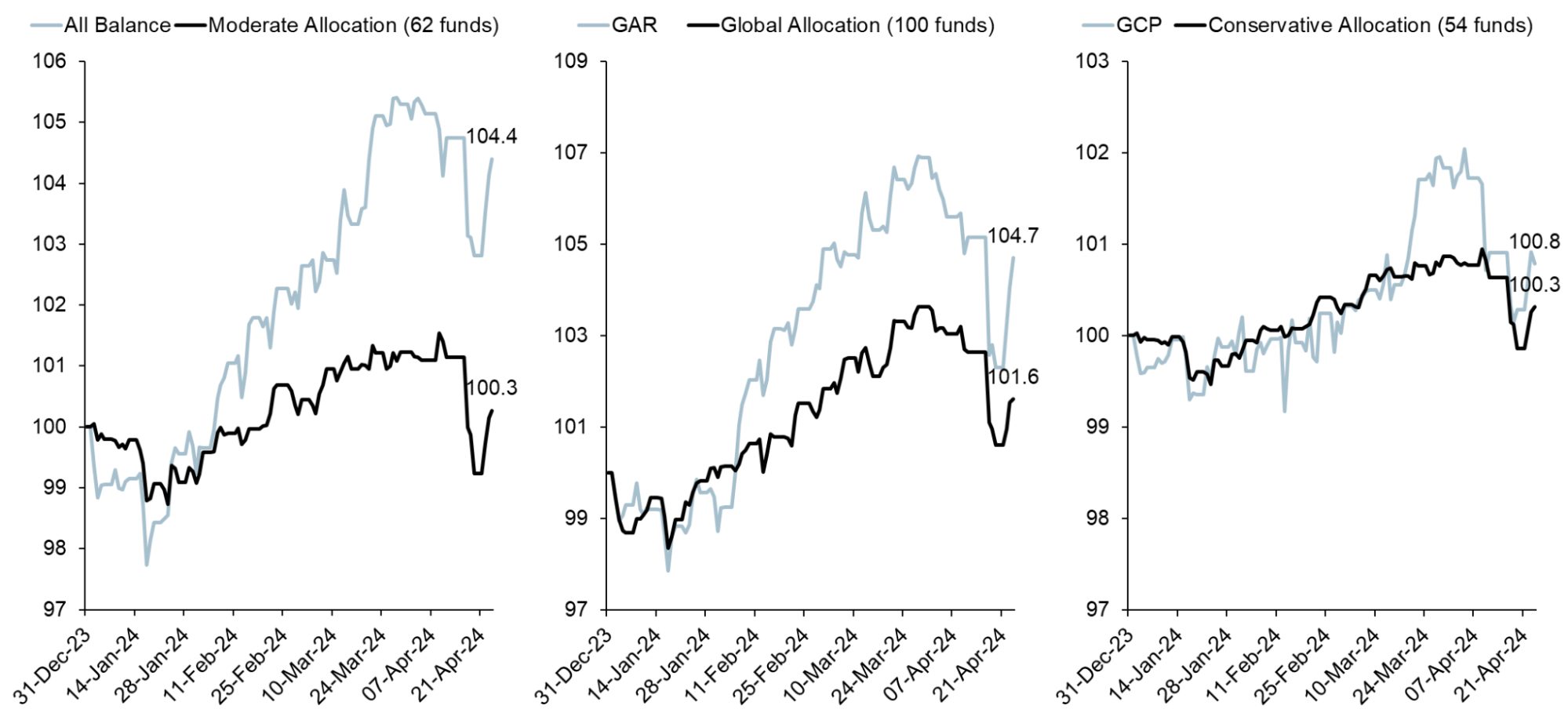

โดยหากเปรียบเทียบผลตอบแทนพอร์ต GAR GCP และ All Balance ในปี 2024 ทั้ง 3 พอร์ตยังสามารถสร้างผลตอบแทนได้ดีกว่าค่าเฉลี่ยกองทุนที่ลงทุนในลักษณะใกล้เคียงกัน

ดู Fund Fact Sheet กองทุนแนะนำ

จัดทำโดยบลป.เดฟินิท สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

สามารถเข้าถึงรายละเอียดกองทุนต่างๆ และ Fund Fact Sheet ได้จาก Link บนชื่อกองทุน

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299