กลับมาพบกับรายการ THE OPPORTUNIY กันอีกครั้ง รายการที่จะมาแนะนำกันตรงๆ ไปเลยว่าช่วงนี้มีอะไรน่าลงทุนบ้าง

สำหรับเนื้อหาใน LIVE เหมือนเดิมคือคุณเจ็ท (FundTalk) และคุณแบงค์ (Mr.Messenger) จะมาอัปเดตว่าสัปดาห์ที่ผ่านมามีปัจจัยอะไรที่มีผลกระทบต่อตลาดบ้าง และมีเพิ่มเติมคือ เนื่องในโอกาสพิเศษหลังจากประเทศไทยคลาย Lockdown เฟสที่ 3 จนใกล้กลับมาเป็นปกติเต็มที ตอนนี้โอกาสในการลงทุนอยู่ที่ไหน และใครที่พลาดไปไม่ได้ดูรายการสด ตามอ่านได้ในสรุป LIVE ครับ

Market Wrap Up: เกิดอะไรขึ้นในสัปดาห์ที่ผ่านมา

1. ยืนยัน ไม่มี Sell-in-May

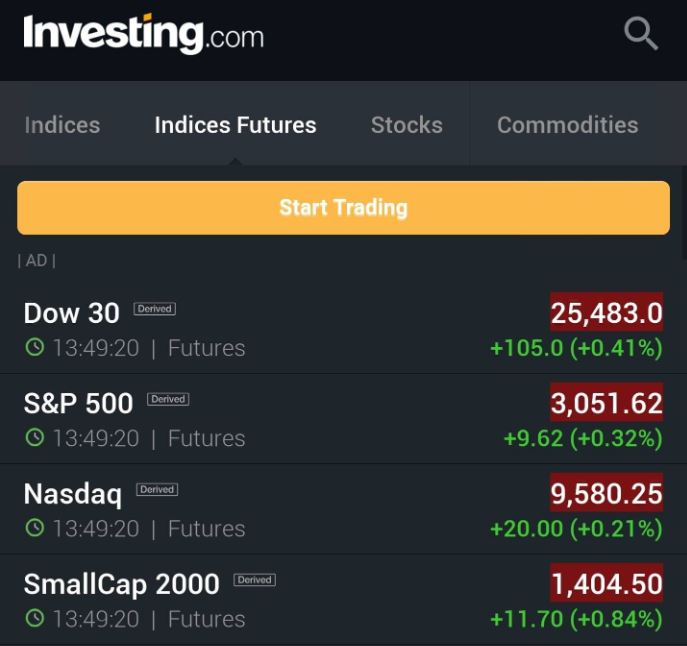

จากสถิติ ประเทศไทย 10 ปี เกิด Sell-in-May 8 ปี แต่ปีนี้ยืนยันแล้วไม่มี Sell-in-May โดยช่วงเดือนพฤษภาที่ผ่านมา S&P500 บวกไป 3.7% ส่วน NASDAQ บวกไป 5.9% ถือว่าเป็นเดือนพฤษภาที่ตลาดพลิกเป็นบวกได้

2. ตลาดสหรัฐฯ ยังโตต่อได้

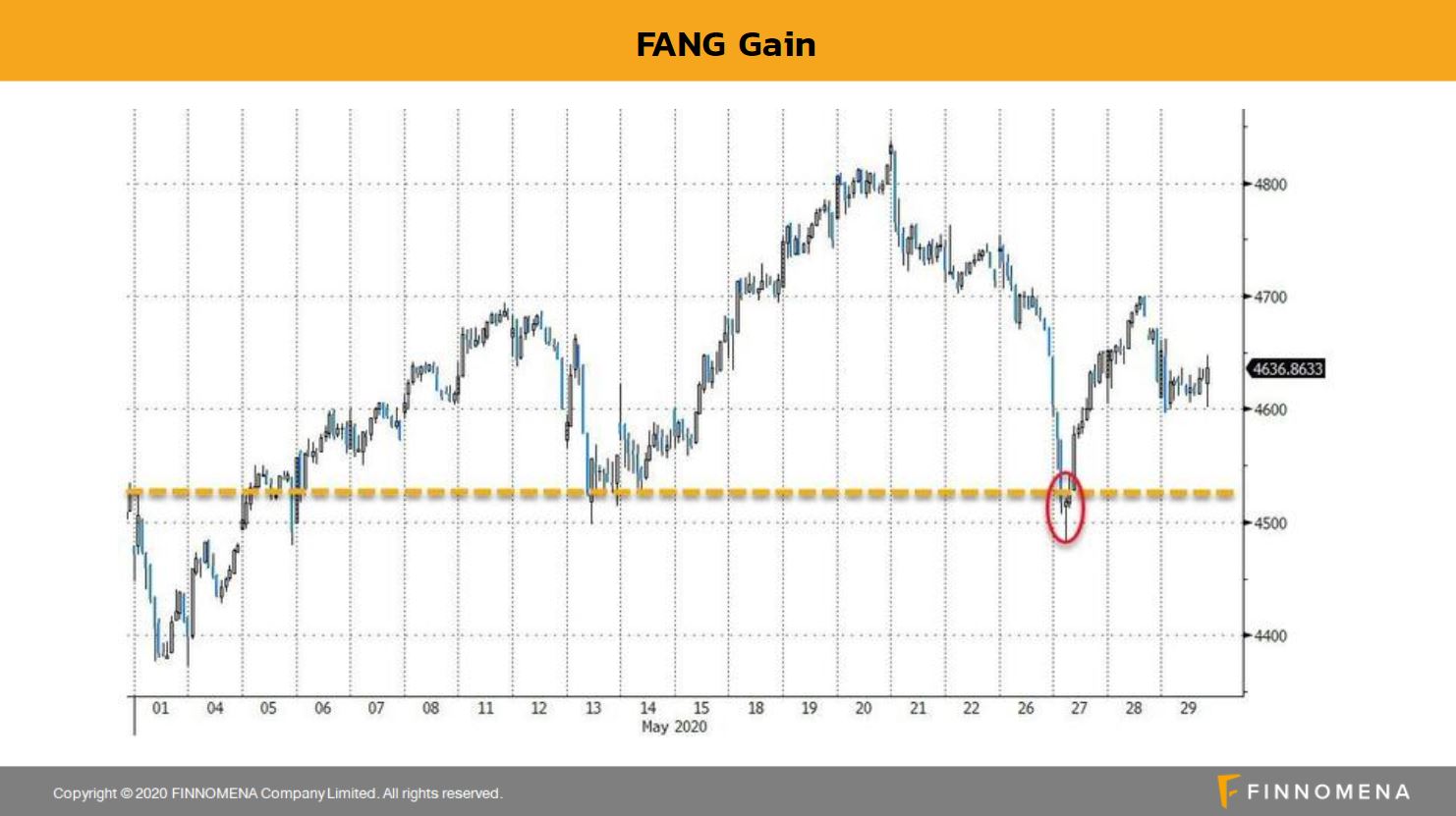

กลุ่มหุ้นเทคฯ ขนาดใหญ่ (FANG: Facbook / Amazon / Netflix / Google) ยังโตต่อ มีย่อลงมา test ที่เส้นค่าเฉลี่ย 200 วันนิดหน่อย แต่ก็ดีดกลับขึ้นไปได้

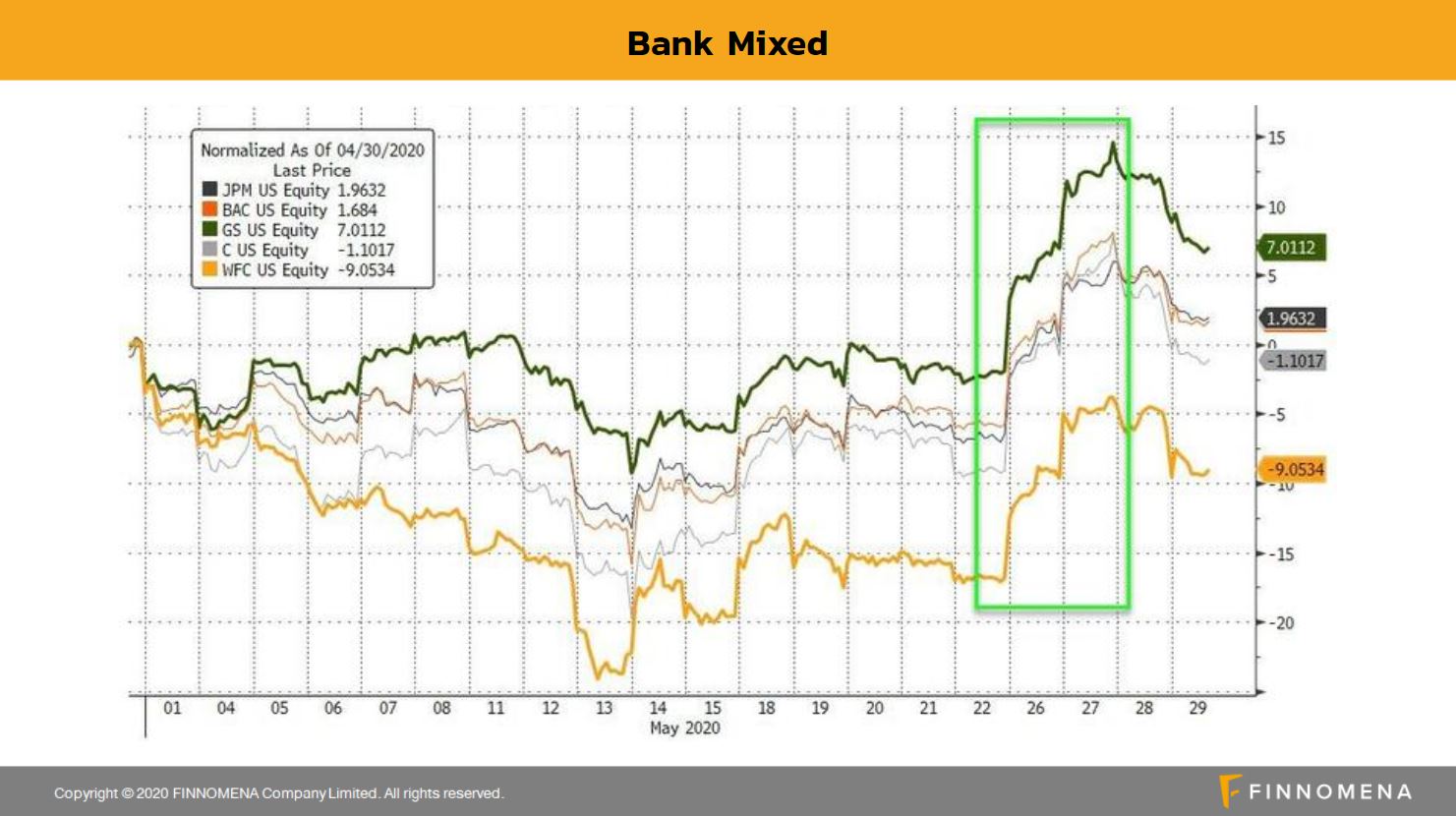

ในขณะที่หุ้นบริษัทกลุ่มธนาคารยังมี performance ผสมๆ กัน บางธนาคารยังติดลบอยู่ บางธนาคารก็บวกไปถึง 7% ในเดือนพฤษภาคมที่ผ่านมา อย่างเช่นหุ้น Goldman Sachs จุดที่น่าสนใจคือ ตลาดเริ่ม timing ตลาดช่วงวันที่ 13-14 (จุดต่ำสุดในกราฟ) ว่าเป็นจุดสิ้นสุดขาลงของรอบนี้ สังเกตจาก Fund Flow ที่เริ่มไหลไปลงการสินทรัพย์ที่เน้น Value มากขึ้น

3. ดอกเบี้ยกลับมาติดลบอีกครั้ง

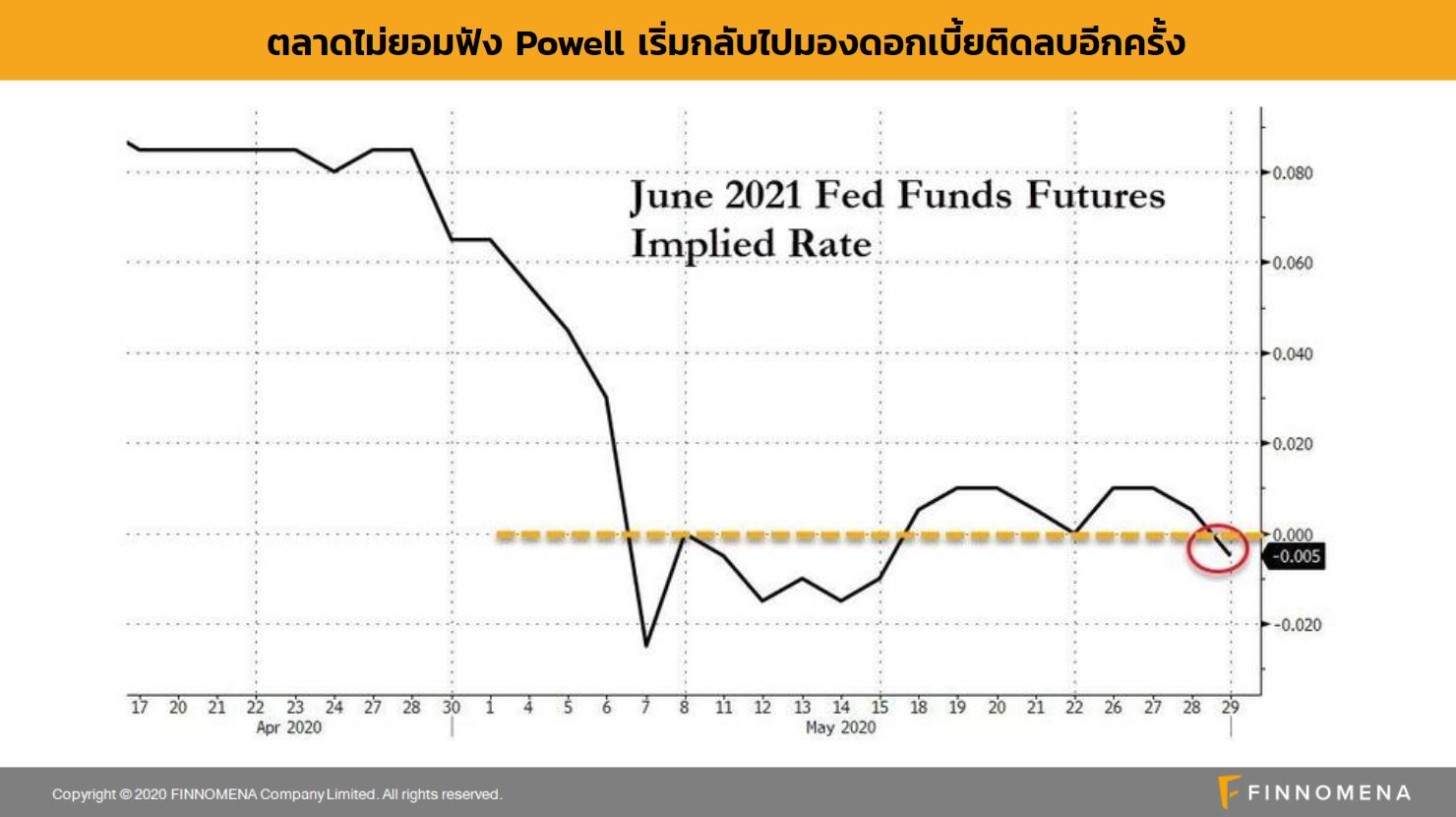

Jerome Powell ประธานของ FED ออกมาบอกตลอดว่าไม่ต้องการให้ดอกเบี้ยติดลบ แต่ตอนนี้เหมือนจะเอาไม่อยู่ ดอกเบี้ยกลับไปติดลบอีกครั้ง ตอนนี้ธนาคารกลาง BOJ (ญี่ปุ่น), ECB (ยุโรป) ดอกเบี้ยติดลบไปเรียบร้อย และล่าสุด BOE (อังกฤษ) ก็กำลังจะตามไป สรุปว่าตลาดยังคงมองดอกเบี้ยติดลบอยู่ในตอนนี้

4. ค่าเงินดอลลาร์ร่วงต่อเนื่อง

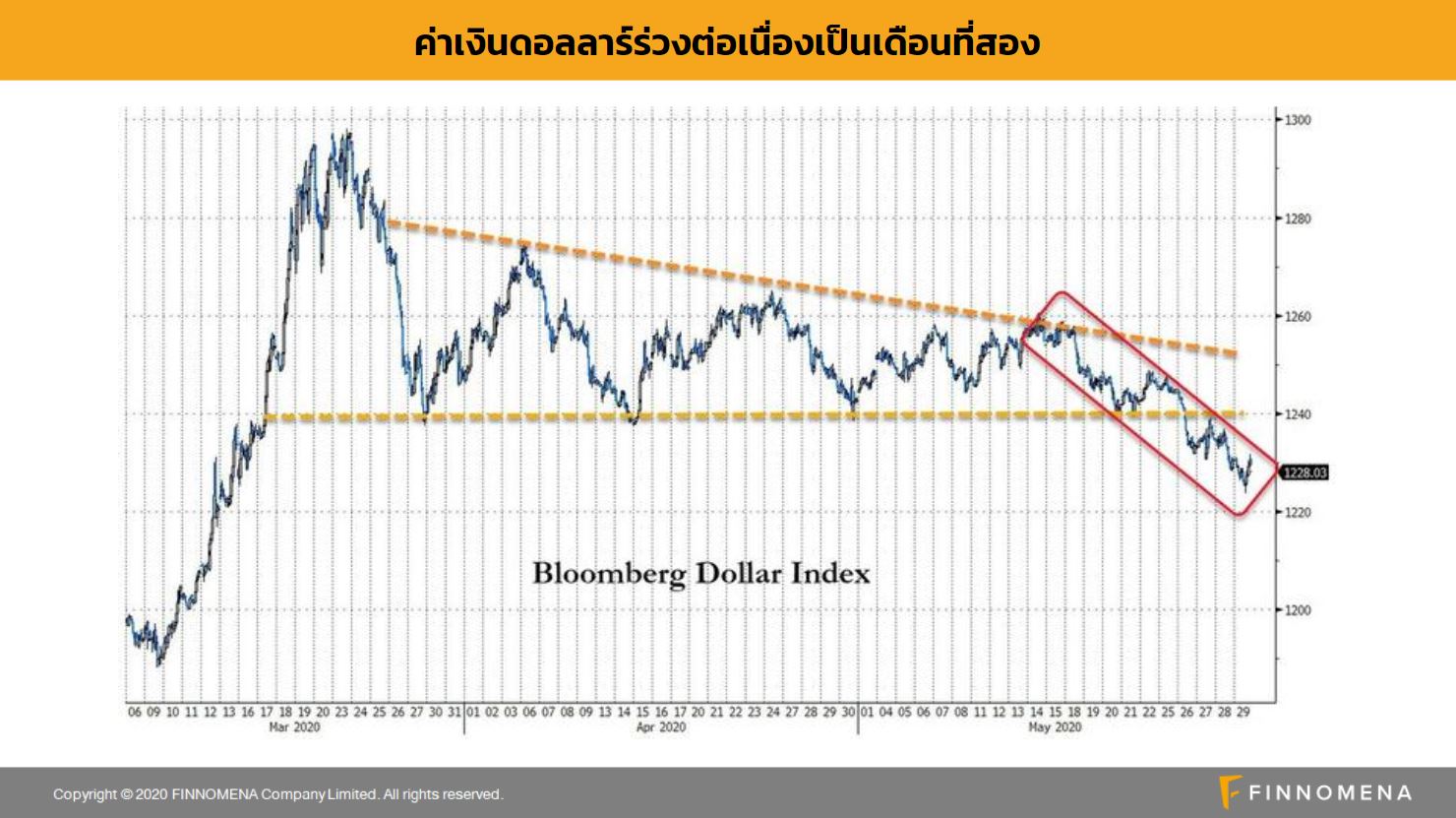

จากกราฟ Dollar Index กราฟทะลุ Flag Pattern ไปเรียบร้อย และยังคงร่วงต่อเนื่องเป็นเดือนที่ 2 เป็นสาเหตุส่วนหนึ่งที่ทำให้เงินบาทที่ช่วงก่อนบอกว่าอ่อนค่า เริ่มกลับมาแข็งค่าขึ้น สำหรับค่าเงินดอลลาร์มีมุมมองว่าในเดือนมิถุนายนอาจจะร่วงไปอีกเล็กน้อย แต่ก็มีโอกาสที่จะกลับมาได้ เพราะจากหลายๆ ตลาดที่ตอนนี้เริ่มกลับมายืนเหนือเส้นค่าเฉลี่ย 200 วัน Fund Flow ที่ค่อยๆ ไหลเข้ามา เมืองที่กำลังค่อยๆ เปิด อาจจะทำให้ค่าเงินดอลลาร์กลับมาได้

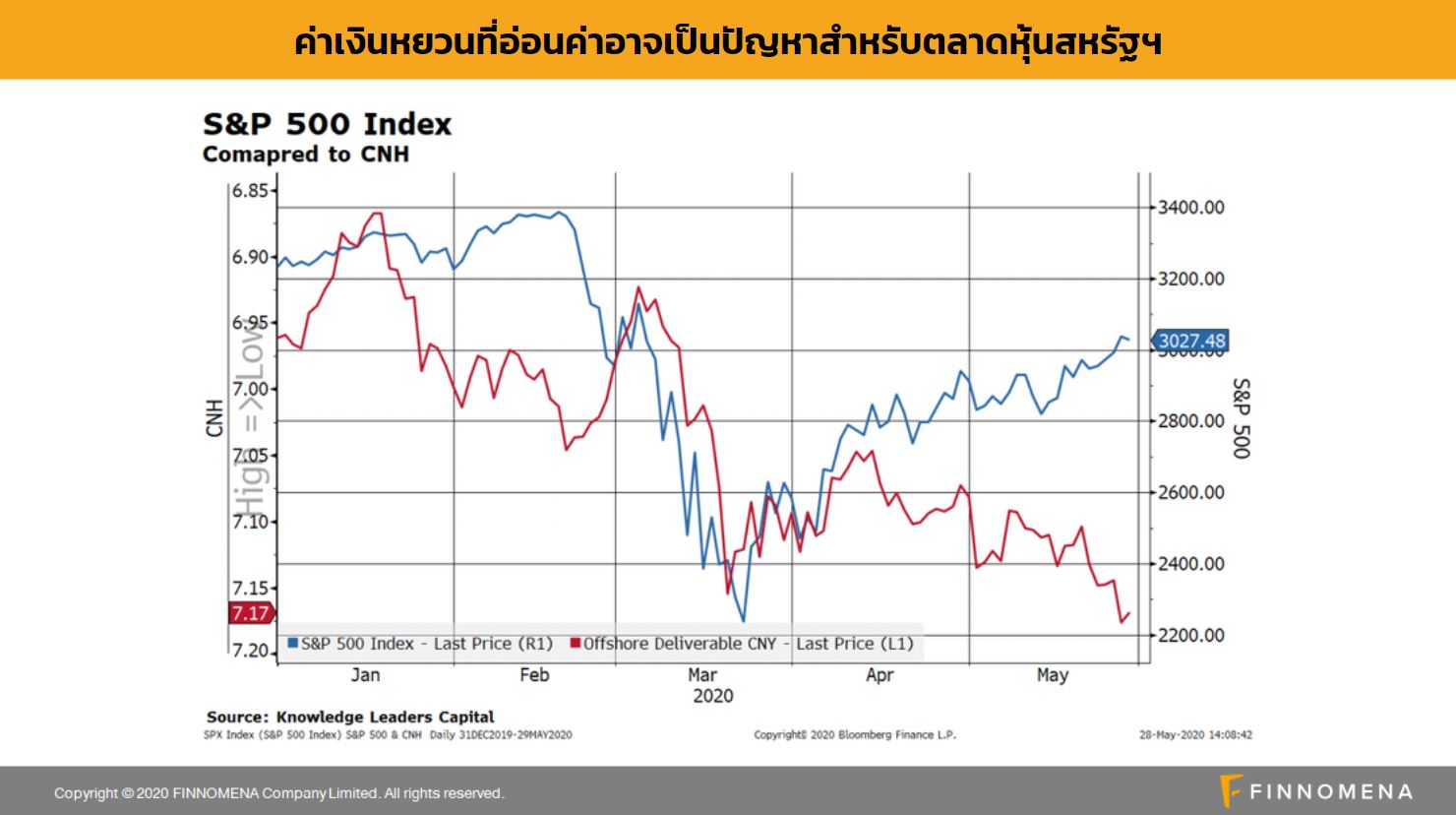

5. ระวัง! เงินหยวนอ่อนค่า

จากการวิเคระาห์ของ Knowledge Leaders Capital เค้าเอาค่าเงินหยวนมาเปรียบเทียบกับดัชนี S&P500 จากสถิติที่ผ่านมาเมื่อหยวนอ่อนค่าจะพาตลาดหุ้นสหรัฐฯ ลงไปด้วย จากกราฟตอนนี้เกิด Divergence ขึ้นคือ ถึงหยวนอ่อนค่าแต่ S&P500 ก็ยังโตต่อไปได้ จุดนี้เตือนให้ระวังว่าในอนาคตเงินหยวนที่อ่อนค่าอาจจะกระทบตลาดหุ้นสหรัฐฯ ได้เหมือนกัน

6. ทองคำพุ่งมาถึงแนวต้านปี 2012 แล้ว

ก่อนหน้านี้ที่ทองคำทำท่าจะลง ตอนนี้ราคาทองกลับมาแล้ว และกำลังอยู่ที่แนวต้านสำคัญในปี 2012 มุมมองส่วนตัวของ FINNOMENA เรามองเป้าหมายราคาทองไว้ที่ 1,900 ถ้าไม่ไปแตะที่ราคา 1,850-1,900 เรายังไม่ลดสัดส่วนทองคำในพอร์ต ซึ่งตอนนี้อยู่ที่ 20%

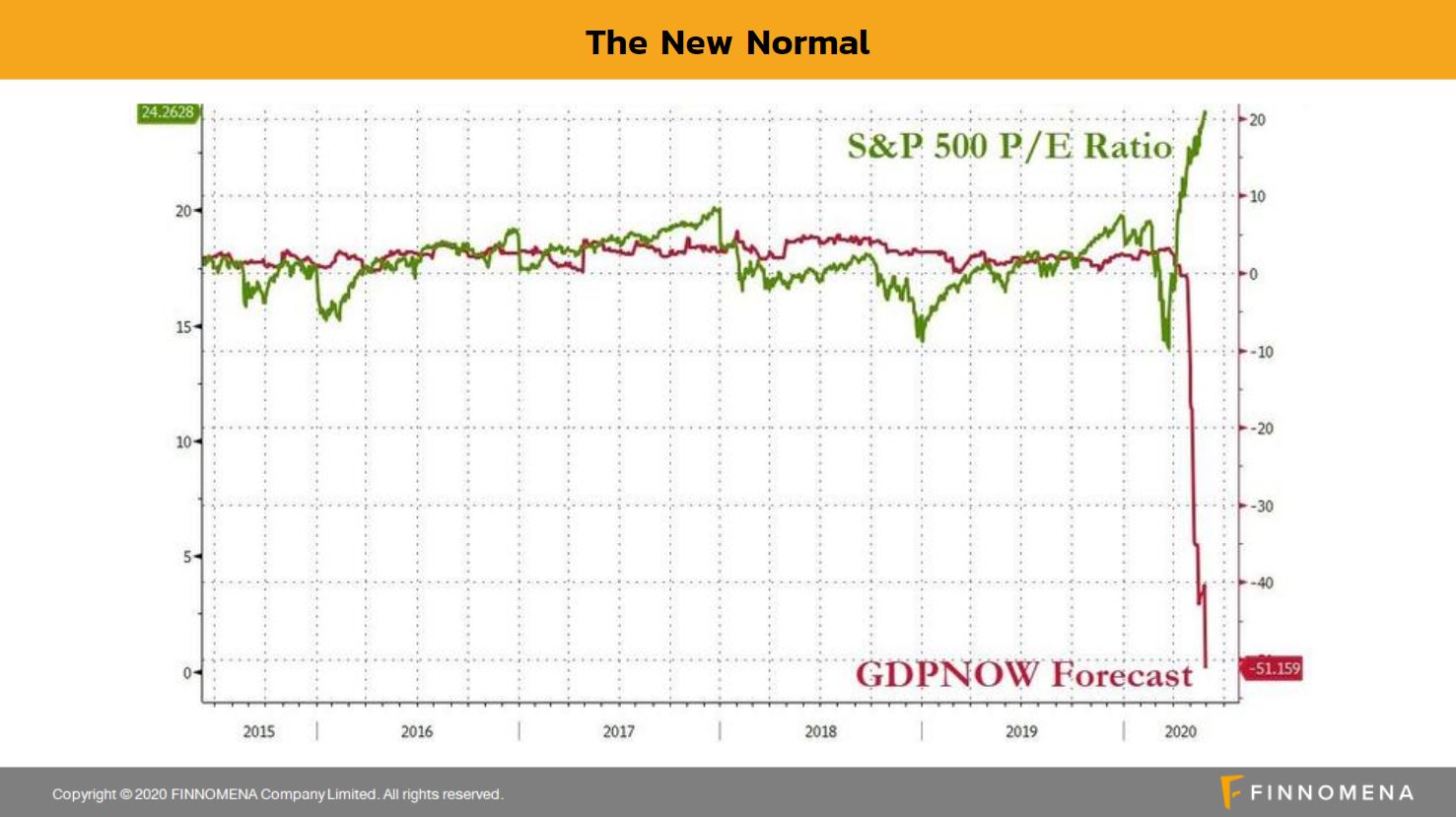

7. กราฟประหลาดจากไวรัส Covid-19

กราฟแปลกๆ เป็นอีกหนึ่ง New Normal ในยุคนี้ กราฟนี้คือกราฟระหว่างการคาดการณ์ GDP สหรัฐฯ กับค่า P/E ของตลาด S&P500 ซึ่งจะเห็นว่า “ไปกันคนละเรื่อง” ทั้งที่ควรจะไปด้วยกัน สาเหตุเกิดจากสภาพคล่อง (liquidity) ของตลาดที่มีมากดันขึ้นไป บวกกับ Financial Engineering จากการที่ FED ช่วยดันตลาดขึ้นไปทั้งๆ ที่พื้นฐานเศรษฐกิจไม่ได้ดี

8. สหรัฐฯ ประท้วง ตำรวจฆ่าคน

จากเหตุการณ์ที่ตำรวจพยายามจับกุมชายผิวสีที่ถูกสงสัยว่าใช้ธนบัตรปลอม แต่ตำรวจใช้กำลังเกินกว่าเหตุทำให้ชายคนนั้นเสียชีวิต ทำให้เกิดเหตุการณ์ประท้วงครั้งใหญ่ในสหรัฐฯ คำถามคือ เหตุการณ์ส่งผลต่อตลาดหรือไม่?

คำตอบที่ได้ก็คือ ตลาดหุ้นไม่ได้ตอบสนองต่อข่าวนี้ ตลาดยังคงโตต่อทั้งในสหรัฐฯ เองและตลาดเอเชีย นักลงทุนไม่ต้องกังวลมากนัก

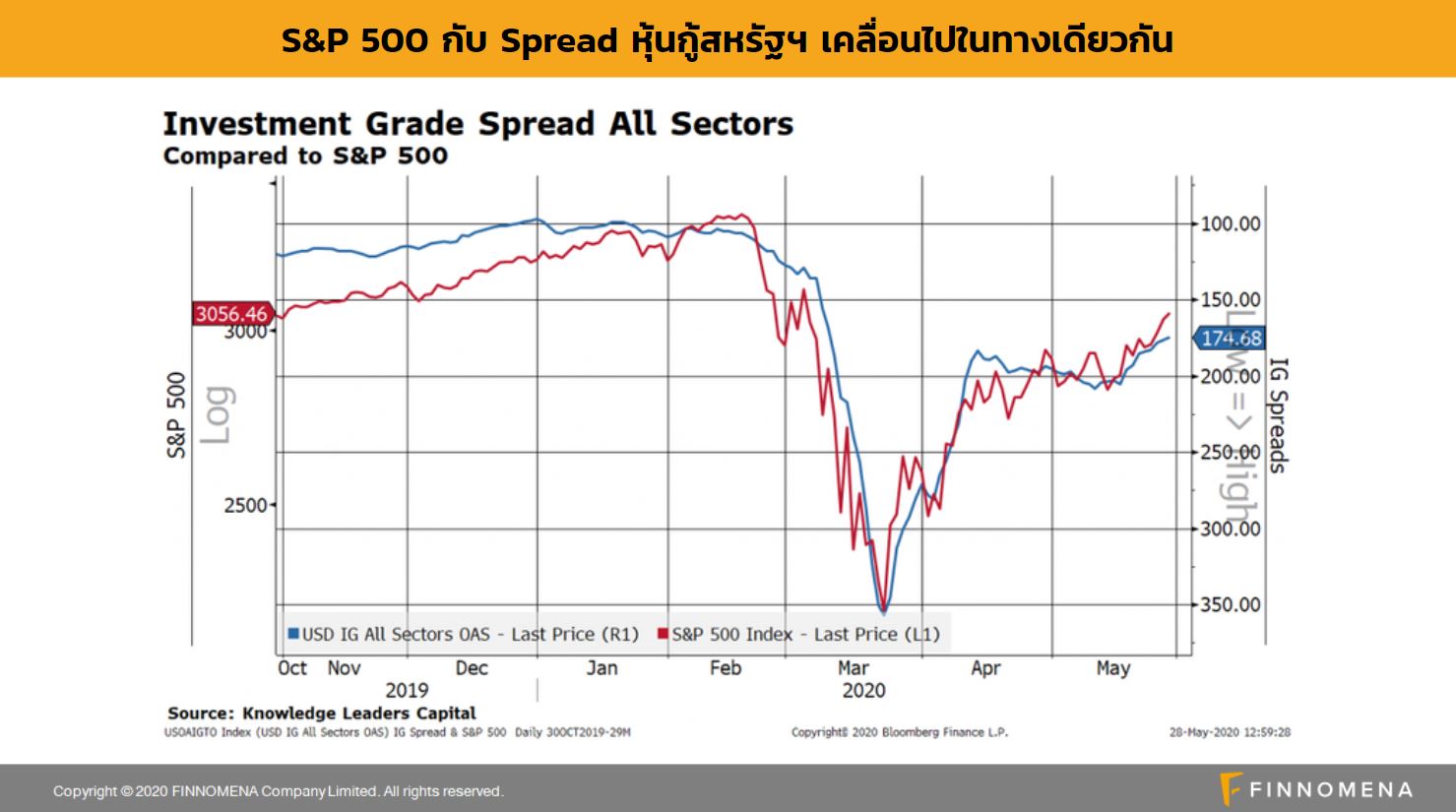

9. จุดสังเกต ตลาดหุ้นสหรัฐฯ โตตาม Spread

กราฟนี้จาก Knowledge Leaders Capital เช่นกัน กราฟนี้ให้ข้อสังเกตว่า ดัชนี S&P500 มีการเติบโตสอดคล้องกับ Spread ของพันธบัตรที่แคบลงจากการพยุงของ FED (สเกลของกราฟ Spread ด้านขวาเป็น Invert) เพราะฉะนั้นการลงทุนในช่วง New Normal นี้ หนึ่งคือดู Spread ซึ่งเกิดจากการอัดฉีด FED ไปทางไหน ตลาดไปทางนั้น สองคือ ในเมื่อการวิเคราะห์ fundamental หรือการวิเคราะห์ value ต่างๆ ใช่ไม่ได้ ปัจจัยที่ต้องกลับมาดูดีๆ คือ การวิเคราะห์ Technical และ Momentum ของตลาด

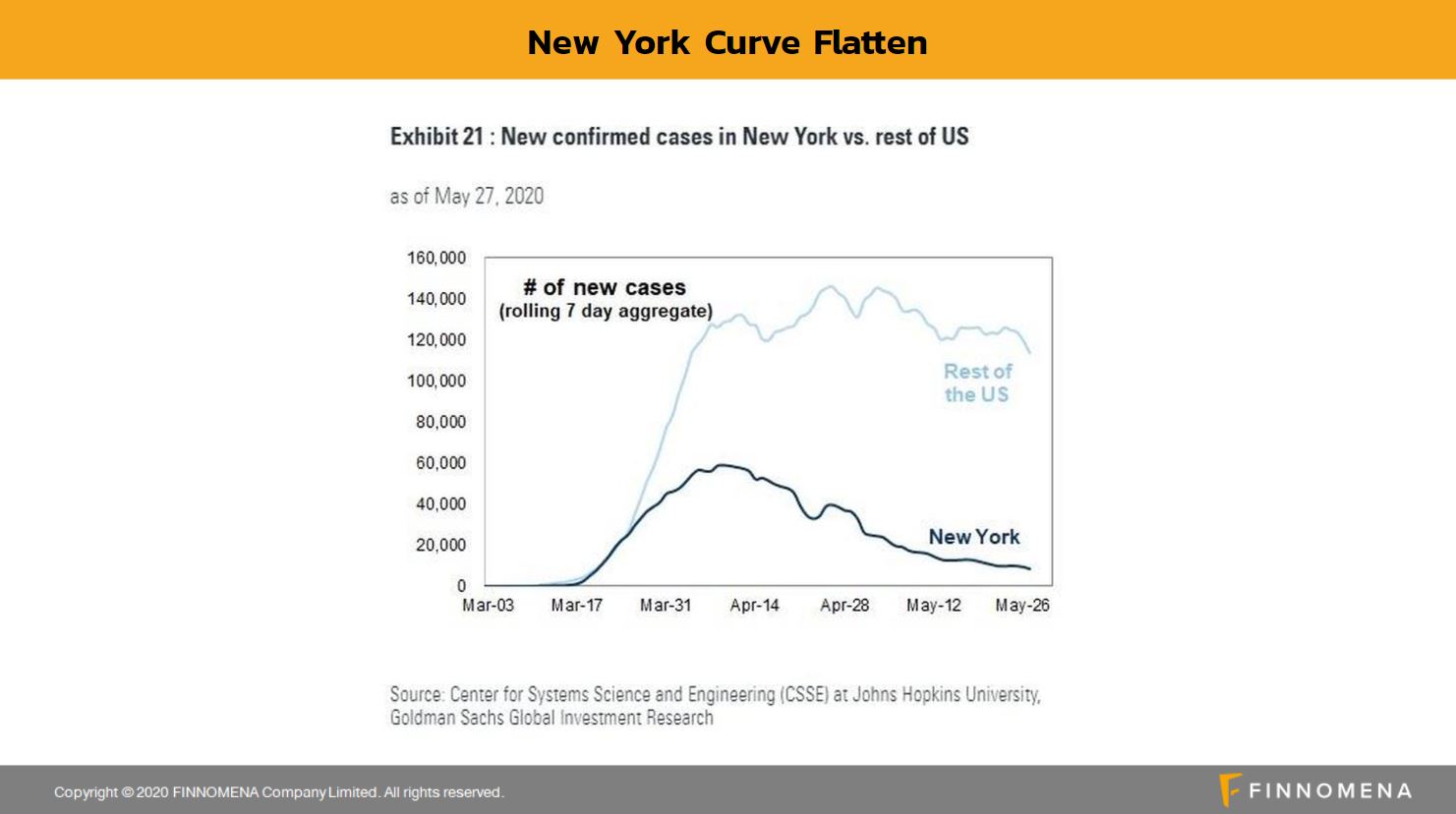

10. New York เริ่มกลับมาสงบ

ตัวเลขผู้ติดเชื้อเพิ่มใหม่ต่อวันของเมือง New York ลดลงแล้ว ซึ่งจุดนี้ตรงกับปัจจัย 4 ข้อที่บ่งบอกว่าตลาดควรเริ่มกลับมาลงทุน คือ 1. ตัวเลขผู้ติดเชื้อเริ่มเป็นระฆังคว่ำ 2. ราคาน้ำมันฟื้นตัว 3. ตัวเลขว่างงานสหรัฐฯ ลดลงจากจุดสูงสุด 4. Valuation ลดลงมาใกล้วิกฤตก่อนๆ สถานการณ์ตอนนี้ ข้อ 1 และ 2 มาแล้ว เป็นสัญญาณว่าตลาดเริ่มกลับมาลงทุนได้

โอกาสลงทุนรับประเทศไทยเปิดเมือง!

มุมมองการลงทุนที่ FINNOMENA นำมาฝากกันในรายการ THE OPPORTUNITY วันนี้ มี 3 มุมมองด้วยกัน

OPPORTUNITY 1: “ไทยชนะ”

ประไทยคลาย Lockdown เข้าสู่เฟส 3 แล้ว แต่ละธุรกิจค่อยๆ กลับมาเปิด ร้านอาหารเริ่มเอาที่กั้นออก โรมแรมที่พัทยา หัวหิน ห้องถูกจองเต็มหมด เป็นโอกาสที่นักลงทุนจะสามารถกลับมาลงทุนได้

สำหรับนักลงทุนที่ยังไม่อยากรับความเสี่ยงมาก อยากลงทุนแบบ Defensive ให้เน้นลงทุนในสินทรัพย์ที่ให้ yield ไปก่อน และเมื่อมาดูสินทรัพย์ที่น่าสนใจในกลุ่มนี้ สิ่งที่น่าสนใจก็ตกไปอยู่ที่ “กลุ่มอสังหาริมทรัพย์”

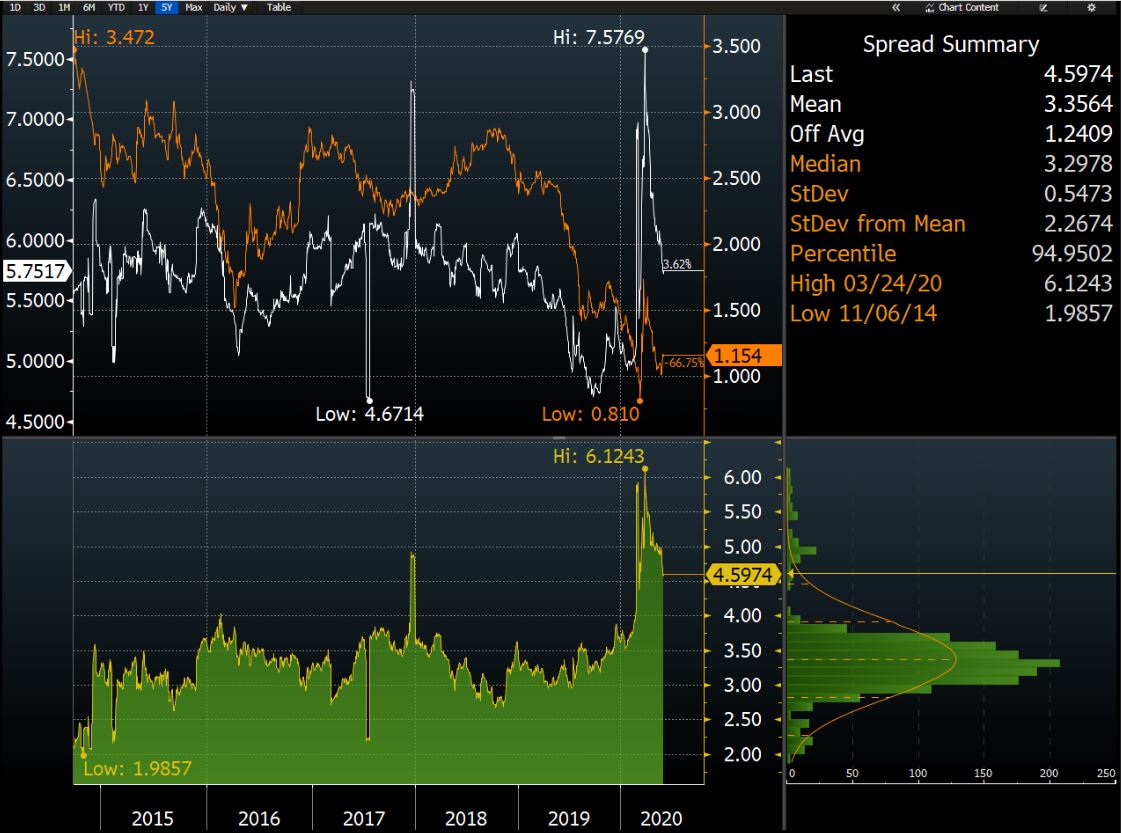

จากกราฟ กราฟเส้นสีขาวด้านบนคือ Yield ของอสังหาฯ อยู่ที่ 5.75% ส่วนเส้นสีส้มคือ Yield ของพันธบัตรอายุ 10 ปี อยู่ที่ 1.15% ซึ่งต่างกันถึง 4.6% ในระยะสั้นคาดการณ์ว่าการปันผลในอสังหาฯ น่าจะลดลงบ้าง ถึงแม้ว่า Yield ของอสังหาฯ อาจจะลด แต่เมื่อเทียบกับ Yield ของพันธบัตรแล้วยังถือว่าดูดีกว่ามาก

กองทุนที่แนะนำ: LHTPROP

กองทุนที่ FINNOMENA แนะนำ และเป็นกองทุนที่ถือในพอร์ตอยู่ด้วยก็คือ กองทุน LHTPROP ซึ่งเป็นกองทุนที่เน้นลงทุนในอสังหาริมทรัพย์ไทย FINNOMENA มองว่ากองอสังหาฯ อาจกลายเป็น Playbook เล่มใหม่ในการลงทุนเพื่อ Yield เพราะจะไปลงในพันธบัตรรัฐบาลผลตอบแทนก็ต่ำ ไปลงในหุ้นกู้เอกชนก็มีโอกาสที่จะ Default อย่างเช่นตัวอย่างจากการบินไทย ดังนั้นลงทุนในประเทศตอนนี้ควรมาอยู่ในอสังหาฯ

จากกราฟจะเห็นว่ากองทุน LHTPROP ผ่านจุดต่ำสุดและเริ่มกลับมาอยู่ขาขึ้น แสดงว่า Fund Flow ต่างๆ เช่น บริษัทประกันที่เข้ามาลงทุนตอนที่ราคากองทุนมันถูก เริ่มกลับเข้ามา ประกอบกับการที่ไทยเริ่มคลาย Lockdown ปัจจัยเหล่านี้จะช่วยหนุนให้กลุ่มอสังหาฯ โตต่อไปได้

OPPORTUNITY 2: “Follow the FED”

โอกาสในการลงทุนโอกาสที่ 2 มุมมองนี้ยังคงยืนยันมุมมองเหมือนสัปดาห์ที่แล้ว จากการที่ FED เข้ามาช่วยพยุงตลาดตราสารหนี้และสามารถทำได้ดี เพราะฉะนั้นตอนนี้ FED อยู่ไหน นักลงทุนอยู่นั้น

กองทุนที่แนะนำ: PHATRA G-UBOND-H

กองทุนที่แนะนำยังเป็นกองเดิม สำหรับกองที่ลงทุนในตราสารหนี้ทั่วโลก โดยมีการลงทุนใน High Yield Bond สูงถึง 1 ใน 3 ของพอร์ต อย่างกอง PHATRA G-UBOND-H สำหรับปัจจัยสนับสนุนสามารถอ่านได้ในสรุป LIVE รายการ THE OPPORTUNITY สัปดาห์ที่แล้วครับ ลงทุนอย่างไรในยุค New Normal (25 พ.ค. 63)

OPPORTUNITY 3: “Cloud Computing”

เช่นเดียวกันกับโอกาสในการลงทุนโอกาสที่ 3 ที่เรายังเห็นโอกาสในหุ้นเทคโนโลยีของสหรัฐฯ ที่นอกจากจะรอดจากวิกฤตไวรัสมาอย่างสง่างาม (เทียบกับอุตสาหกรรมอื่น) ตอนนี้ก็ยังโตต่อแบบไม่หยุด

กองทุนที่แนะนำ: KF-GTECH

กองเทคโนโลยีตอนนี้ยังยืนยันแนะนำเป็นกองเดิม คือ กอง KF-GTECH ที่นอกจากจะเน้นหุ้นเทคฯ ยังเน้นเทคฯ ที่เป็น Cloud Computing ด้วย อย่างกลุ่ม FANG (Facbook / Amazon / Netflix / Google) มีครบทุกตัว สำหรับรายละเอียดสนับสนุน สามารถอ่านได้ในสรุป LIVE ลงทุนอย่างไรในยุค New Normal (25 พ.ค. 63) เช่นกันครับ หรืออ่านจากบทความ 10 เรื่องที่ต้องรู้กับกองทุนหุ้นเทคฯ KF-GTECH

หวังว่าสรุป LIVE วันนี้จะเป็นข้อมูลให้นักลงทุนทุกท่านได้ไม่มากก็น้อยครับ

เขียนโดย TUM SUPHAKORN