เพราะไม่ใช่ทุก Megatrend จะเหมาะลงทุนอยู่ตลอดเวลา หากซี้ซั๊วเข้าไปผิด timing ลงทุนอาจติดดอยเป็นเวลานานเกินไปได้ OMO จึงได้ออกแบบมาเพื่อตอบโจทย์คนที่ อยากเกาะกระแส Megatrend แต่ไม่รู้จะลงทุนอะไร และไม่เสี่ยงเกินไป

รายละเอียดเนื้อหาพอร์ตจะเป็นอย่างไรลองมาดูกัน

ลงทุนใน Megatrend เด่น กับกองทุนที่ใช่ พร้อม Optimize ความเสี่ยงและผลตอบแทนที่ได้รับ โดย BottomLiner

ดูรายละเอียดพอร์ต >>> https://finno.me/guruport-bottomliner

เริ่มกันที่ประวัติความเป็นมา สตอรี่เจ้าของพอร์ต ประสบการณ์แน่นปึ้ก ตรงจุด มีความหลงใหลด้านการลงทุน พิสูจน์ผ่าน Facebook page ที่นำเสนอความรู้การลงทุนแบบเข้มข้น สม่ำเสมอ มียอดผู้ติดตามกว่า 90,000 คน

ประวัติเจ้าของพอร์ต

“เรามาเป็นทีม ไม่ใช่แค่กูรูเพียง 1 คน!!!”

ทีมงาน BottomLiner เชี่ยวชาญในการทำ research การลงทุนในต่างประเทศผ่านทั้งกองทุนรวม และหุ้นต่างประเทศรายตัว โดยเน้นการผสมผสานเทคนิค bottom up หุ้นต่างประเทศ ที่ดี ในภาพ macro ที่ใช่

นำทีมโดย…

คุณ วิธาน มีนาภินันท์ – ผู้ก่อตั้ง BottomLiner และ Investic – ML lab for Investment ซึ่งดูในเรื่อง quantitative investment ให้กับทีม BottomLiner และยังจัดคอร์สอบรมปั้นคนสู่สายอาชีพ Quants Trader/ Fund Manager

ประสบการณ์ทำงานโดยย่อ : มีประสบการณ์ลงทุนในต่างประเทศมายาวนานกว่า 10 ปี และอดีตเป็นนักวิเคราะห์ นักกลยุทธ์เชิงปริมาณ ผู้จัดการกองทุนหุ้นต่างประเทศ และ Head of Data Science จึงเชี่ยวชาญในการใช้ Fundamental ควบคู่กับ Data ในการวิเคราะห์ทั้งหุ้นรายตัว กองทุนรวมและปัจจัยมหภาค

ต่อมาผันตัวเป็นนักลงทุนอิสระ และเปลี่ยนเพจ BottomLiner ให้เป็นทีม Research ฉบับเม่าปีกเหล็ก สู่เม่า จากผู้มีประสบการณ์ ถ่ายทอดสู่มือใหม่ จึงได้สร้างทีมงานขึ้นมา แค่เฉพาะฝั่ง research ก็มีถึง 5 คนไปแล้ว และยังจ้างเพิ่มเรื่อยๆ โดยมีหัวหอกหลักอีกแรงคือ

คุณ ณัฐภาส ชุณหวัฒนกุล – นักวิเคราะห์และนักลงทุน กองทุน หุ้นต่างประเทศ มามากกว่า 5 ปี ผู้เชี่ยวชาญการลงทุนในหุ้นเทคโนโลยี โดยเฉพาะในฝั่ง semiconductor และนวัตกรรมใหม่ ๆ ศึกษามาโดยเฉพาะกว่า 3 ปี

แรงบันดาลใจและที่มาของการสร้างพอร์ต

“โอกาสลงทุนใน Megatrend … วลีนี้ ฟังกันจนเบื่อ แต่ที่เลวร้ายกว่าคือ แล้ว Megatrend ไหน ลงทุนได้ มากกว่า .. ผมอยากให้นักลงทุนหลุดพ้นจากปัญหานี้ จึงได้สร้างพอร์ตที่คัด Megatrend ที่น่าลงทุนในช่วง 6-24 เดือนมาให้ ไม่ใช่แบบ เอ้อ ลงไปเลย 5 ปี 10 ปีนะ กำไรแน่ ๆ แบบนั้นใครก็พูดได้ และที่สำคัญการลงในแต่ละธีมนั้น “ความเสี่ยงไม่เท่ากัน” เราจะจัดการตรงนี้ด้วยเทคนิคเดียวกับ Ray Dalio All Weather Portfolio”

จุดเด่นและกลยุทธ์ของพอร์ต

กลยุทธ์การลงทุนที่ผสมผสาน การเลือก Megatrend ที่ดี กองทุนที่ใช่

และแบ่งน้ำหนักการลงทุนด้วย Risk Budgeting เทคนิคเหมือน Ray Dalio มาช่วยในการจัดพอร์ตการลงทุน

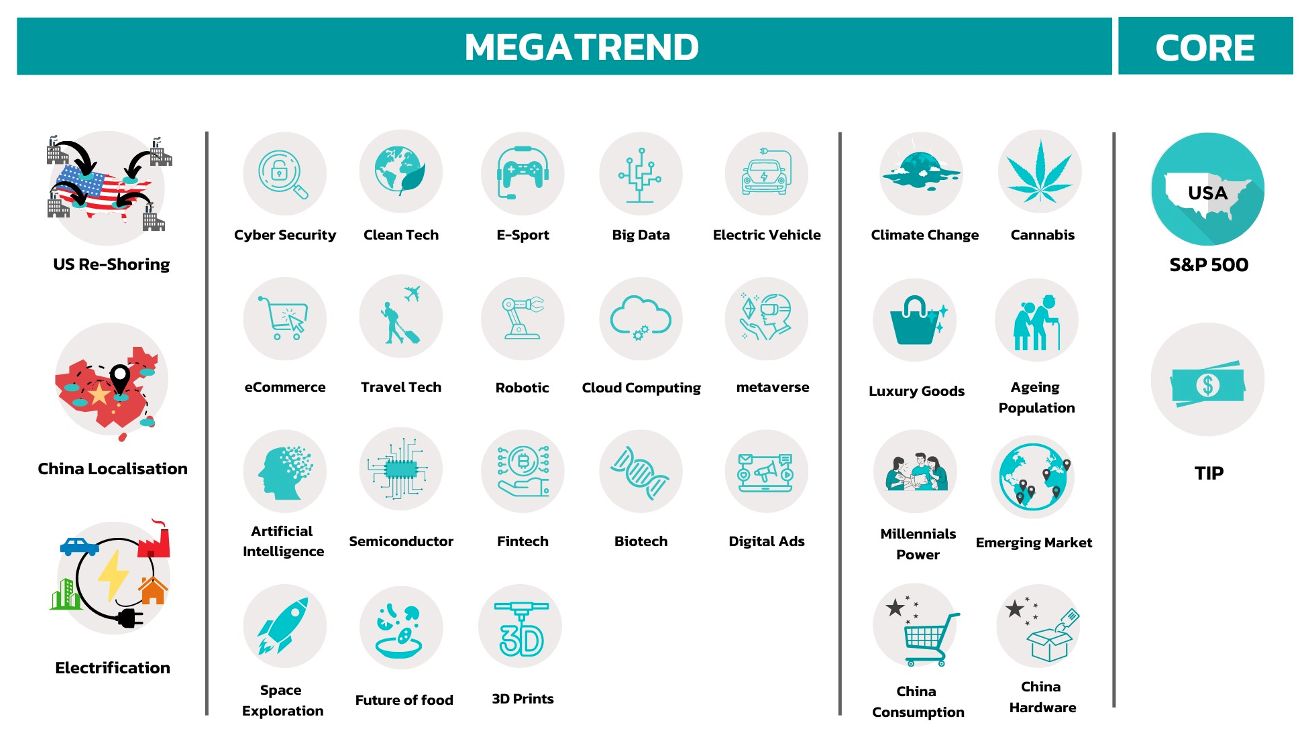

ตัวอย่าง Megatrend ที่ BottomLiner ชอบ

– อยู่ในเทรนด์การเติบโต มี S Curve ใหม่ ๆ ไม่ใช่ megatrend ที่รอวันตายหรือ bubble เกินเหตุ

– มีรัฐบาลและกฎหมายสนับสนุน

– ปัจจัยภายนอกเร่งให้เติบโต เช่น น้ำมันแพงเร่งให้คนใช้รถยนต์ไฟฟ้ามากขึ้น

Universe ของธีมต่าง ๆ คอยอัปเดตเรื่อย ๆ เราจัดกลุ่มดังนี้ สำหรับการประชุมภายในของทีม BottomLiner

ที่มาข้อมูล: BottomLiner

การควบคุมความเสี่ยง

แบ่งออกเป็น 2 ระดับ คือ

1. การจัดสรรน้ำหนักกองทุนหุ้น

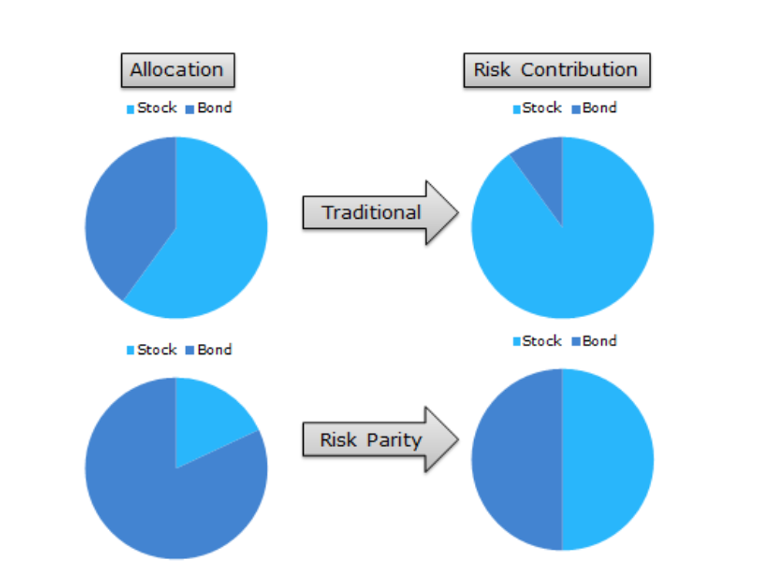

กำหนดน้ำหนักลงทุนโดยใช้ Risk Budgeting โดยมองพอร์ตในรูปแบบของ Risk Contribution ไม่ใช่แค่น้ำหนักการลงทุน Traditional Allocation ทั่วไป

หลายคนอาจได้เคยฟังเรื่องนี้มาแล้ว หากไม่เคย ให้ดูรูปนี้ครับ

Source: รูปจาก Google

คำว่า risk contribution คือพอร์ตเราถูกขับเคลื่อนโดยอะไรเท่าไหร่ เช่นในรูปลงหุ้น 60 ตราสารหนี้ 40 แต่พอร์ตได้รับผลกระทบจากการเปลี่ยนแปลงของหุ้นสูงถึง 80% ดังนั้นหากจะให้ risk parity สองฝั่งเสี่ยงเท่าๆกันจริงๆ จะต้องลง หุ้นเพียง 30% (ตัวเลขประมาณจากในรูป)

ในที่นี้ก็สามารถนำมาประยุกต์ใช้กับการลงทุนเป็นธีมได้ ไม่จำเป็นต้องเป็น multi-asset ตัวอย่างเช่น ต้องการลงทุนใน biotech กับลงใน EV เท่า ๆ กัน อย่างละครึ่ง ๆ คือ 50% .. แต่แบบนั้นจริงๆแล้ว พอร์ตเราอาจจะได้รับผลกระทบจากการเปลี่ยนแปลงของราคากองทุน biotech สูงถึง 70% ส่วน EV ส่งผลต่อความผันผวนของพอร์ตเราเพียง 30%

ดังนั้น หากเราต้องการความเสี่ยงจาก biotech กับ EV เท่าๆกัน ก็ควรลง biotech น้อยกว่า EV เช่น 25% 75% (ตัวเลขสมมติ ของจริงจะได้จากการรันโมเดลความเสี่ยง)

2. และอีกระดับของการคุมความเสี่ยงคือการคุมเงินสดและตราสารหนี้ในพอร์ต

ที่มาข้อมูล: BottomLiner

สำหรับกลยุทธ์นี้ จะอิงตามนี้

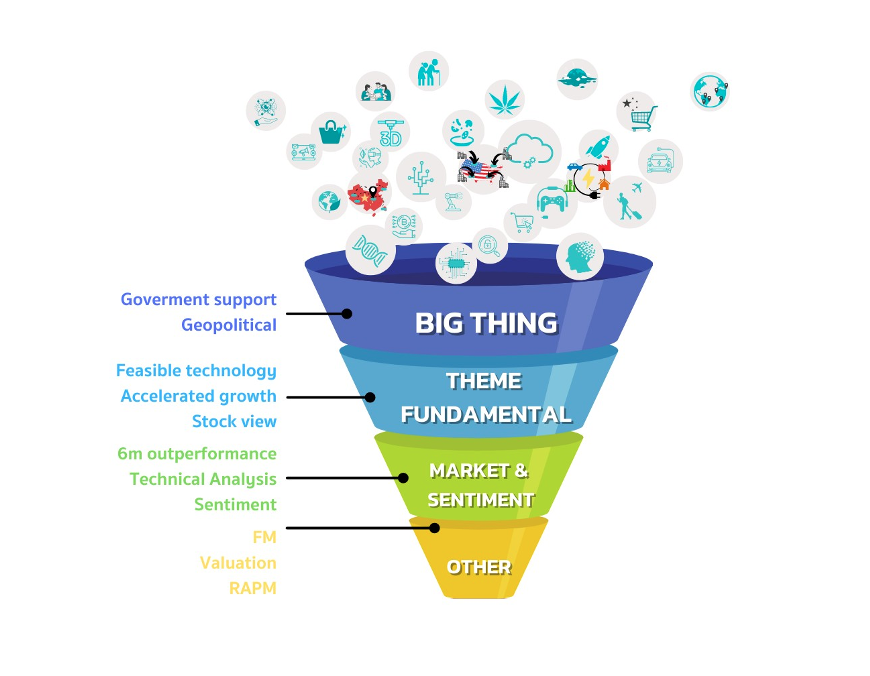

โดยผสมผสานเทคนิคจากนักลงทุนและผู้จัดการกองทุนชื่อดังต่าง ๆ เข้าด้วยกัน และใช้เทคนิคของเราเองเช่น Semiconductor Inventory Cycle ร่วมด้วย

สินทรัพย์ในพอร์ต

การลงทุนจะเน้นการกระจายความเสี่ยงผ่านกองทุนรวมหุ้น และมีการกระจายความเสี่ยงไปลงทุนในกองทุนตราสารหนี้ เพื่อลดความเสี่ยงโดยรวมลง หรือเพื่อประโยชน์ของการ “ซื้อถูก ขายแพง” ผ่าน Rebalance Mechanism

เกณฑ์การคัดเลือกกองทุน

ที่มาข้อมูล: BottomLiner

เนื่องจากเมื่อสกรีนแบ่งตาม Theme ออกมาได้แล้ว มักจะมีตัวเลือกกองทุนไม่มากนัก เราจะดูตามหลักเกณฑ์ดังนี้

- อยู่ในธีมหรืออุตสาหกรรมที่มีโอกาสเติบโต ได้รับการสนับสนุนจากภาครัฐ

- กองทุนทำผลตอบแทนได้ดี และปัจจัยทางการตลาดอื่นๆเกื้อหนุน

- Top 5 Holding ที่ลงทุน BottomLiner ดูแล้วชอบ ตรงนี้คือสิ่งที่แตกต่างกับการเลือกกองทุนโดยทั่วไป หากอยู่ในลิสที่ cover / top shelf จะได้รับการพิจารณาเป็นพิเศษ

- ตัวบริษัทจัดการกองทุนรวม และผู้จัดการกองทุนมีความน่าเชื่อถือ ค่าธรรมเนียมเหมาะสม

ผลการทดสอบย้อนหลัง (Backtest)

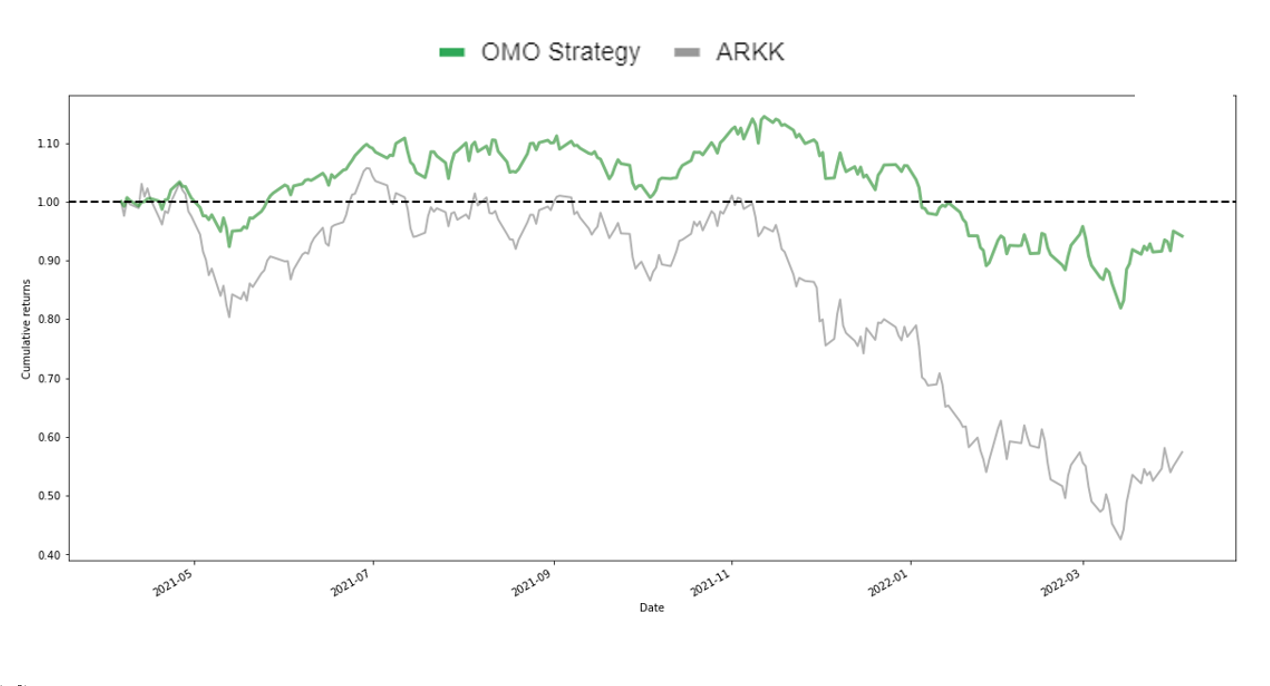

เปรียบเทียบกลยุทธ์ของ Optimal Megatrend Opportunities (OMO) กับ ARKK (ARK Innovation ETF) ที่ลงทุนเน้นการเติบโต จะเห็นว่าตั้งแต่ช่วงสิ้นปี 2021 ที่ตลาดหุ้นตกแรง ฝั่ง ARKK ติดลบถึง -50% แต่ OMO ยังแข็งกว่าที่ราว -10%

ภาพแสดงการทดสอบผลตอบแทนย้อนหลังพอร์ต OMO ที่มา: BottomLiner วันที่: 4 เมษายน 2022

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ทั้งนี้ ผลตอบแทนในอดีต ไม่ได้การตันตีผลตอบแทนในอนาคต

พอร์ตนี้เหมาะกับผู้ที่…

– ต้องการลงทุนในหุ้น Megatrend ทั่วโลก และมีการคุมความเสี่ยงอย่างเหมาะสม

– อยากได้ผลตอบแทนจากภูมิภาคอื่น นอกเหนือจากหุ้นไทย

– ไม่รู้จะลงทุนอะไรดี อยากลงอะไรที่มันได้กำไร รับความเสี่ยงขาดทุนได้ พร้อมลงทุนระยะยาวเกิน 1 ปีขึ้นไป

การปรับพอร์ต

พิจารณาทุก 3 เดือนหรือมีเหตุการณ์สำคัญเกิดขึ้น

มุมมองการลงทุนในปัจจุบัน (ธันวาคม 2023)

เนื่องจากสถานการณ์เศรษฐกิจและการลงทุนในสหรัฐฯ ดูดีขึ้น เพราะ FED มีการเปลี่ยนมุมมองว่า จะเริ่มลดดอกเบี้ยเร็วขึ้น เปลี่ยนจากจะลดดอกเบี้ยในช่วงกลางปีหน้า เป็นช่วงต้นปีแทน (แสดงถึงตลาดมองว่าเศรษฐกิจสหรัฐฯ จะเริ่มแย่จนต้องกระตุ้นเศรษฐกิจในช่วงนั้น)

แต่ในทางกลับกันตัวเลขการจ้างงานสหรัฐยังคงดูดีอยู่ จึงถือเป็นข่าวดีสำหรับตลาดหุ้นในขณะนี้ ประกอบกับหมดห่วงเรื่องราคาน้ำมัน เพราะสงครามใน Israel ไม่ได้ลุกลามอย่างที่คาด

สำหรับเทรนด์การพัฒนา AI ยังคงดีต่อเนื่อง โดยหลายบริษัททั้งใหญ่และเล็กหันมาอัดงบลงทุนในส่วนนี้กันเพิ่ม รวมถึงกลุ่มอสังหาฯ ที่จะได้ผลดีจากการที่ FED เริ่มลดดอกเบี้ยเร็วกว่าที่คิด เราจึงมองว่าเป็นจังหวะที่ดีในการกลับมาลงทุนในหุ้นเพิ่ม

อ่านเพิ่มเติม > ปรับพอร์ต Optimal Megatrend Opportunities ธันวคม 2023: กลับมาลงทุนหุ้นเพิ่ม จาก FED เปลี่ยนโทนและสงครามไม่มีผลอะไร

ลงทุนใน Megatrend เด่น กับกองทุนที่ใช่ พร้อม Optimize ความเสี่ยงและผลตอบแทนที่ได้รับ โดย BottomLiner

ดูรายละเอียดพอร์ต >>> https://finno.me/guruport-bottomliner

BottomLiner

ขั้นตอนการลงทุนในพอร์ตนี้เป็นอย่างไร?

คุณสามารถลงทุนในพอร์ต Optimal Megatrend Opportunities โดยผ่าน 3 ขั้นตอนง่าย ๆ ดังนี้ครับ

1. เลือกแผนการลงทุน

ศึกษาข้อมูลของแผนการลงทุน ตรวจสอบว่าเหมาะสมกับเป้าหมายการลงทุนของคุณหรือไม่

2. เปิดบัญชีลงทุน

สามารถเปิดบัญชีได้ทั้งในเว็บไซต์และแอปพลิเคชันของ FINNOMENA เอง โดยบัญชีนี้สามารถลงทุนได้กว่า 1,000 กองทุนจาก 22 บลจ.

3. ลงทุนตามคำแนะนำ

รอรับคำแนะนำจากทางระบบทั้งผ่าน Notification และอีเมลในวันถัดไป และสามารถเริ่มลงทุนตามแผนที่วางไว้ได้ทันทีครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”