วันนี้ เด็กการเงิน จะมารีวิวกองทุน EM พาร์ทสุดท้ายก็คือกลุ่ม BRIC, LATAM และ Eastern Europe ซึ่ง 3 กลุ่มนี้ถือว่ามีความเฉพาะเจาะจงประเทศมากกว่า EM ทั่วไป ดังนั้นจึงปฏิเสธไม่ได้ว่าจะมีความผันผวนจากราคาหุ้นขึ้นลงได้มาก และมีความเสี่ยงมากกว่า อ้างอิงจาก MSCI กลุ่ม BRIC มีความเสี่ยงด้านการกระจุกตัวในประเทศจีน และ LATAM กระจุกตัวในประเทศบราซิล ประมาณ 2 ใน 3 ส่วน Eastern Europe กระจุกตัวอยู่ในรัสเซียกว่า 75% นอกจากนี้กลุ่มประเทศ EM จะมีความไม่แน่นอนในด้านกฏหมาย และการเมืองต่าง ๆ อีกด้วยเมื่อเทียบกับ DM ถึงแม้จะมีความเสี่ยงค่อนข้างมาก แต่ก็มีการเติบโตทางเศรษฐกิจที่น่าสนใจ และมีนักลงทุนสถาบันเข้าลงทุนเพิ่มขึ้นเรื่อย ๆ มีปริมาณเงินหมุนเวียนเยอะขึ้น โดยที่สภาพคล่องยังรองรับได้ และค่าเงินเป็นที่ยอมรับในการแลกเปลี่ยนรองลงมาจากตลาด DM

โดยข้อมูลที่นำมารีวิวในวันนี้จะเป็นข้อมูล ณ 31 ก.ค. 2021 มาทำความรู้จักแต่ละกองทุนกัน

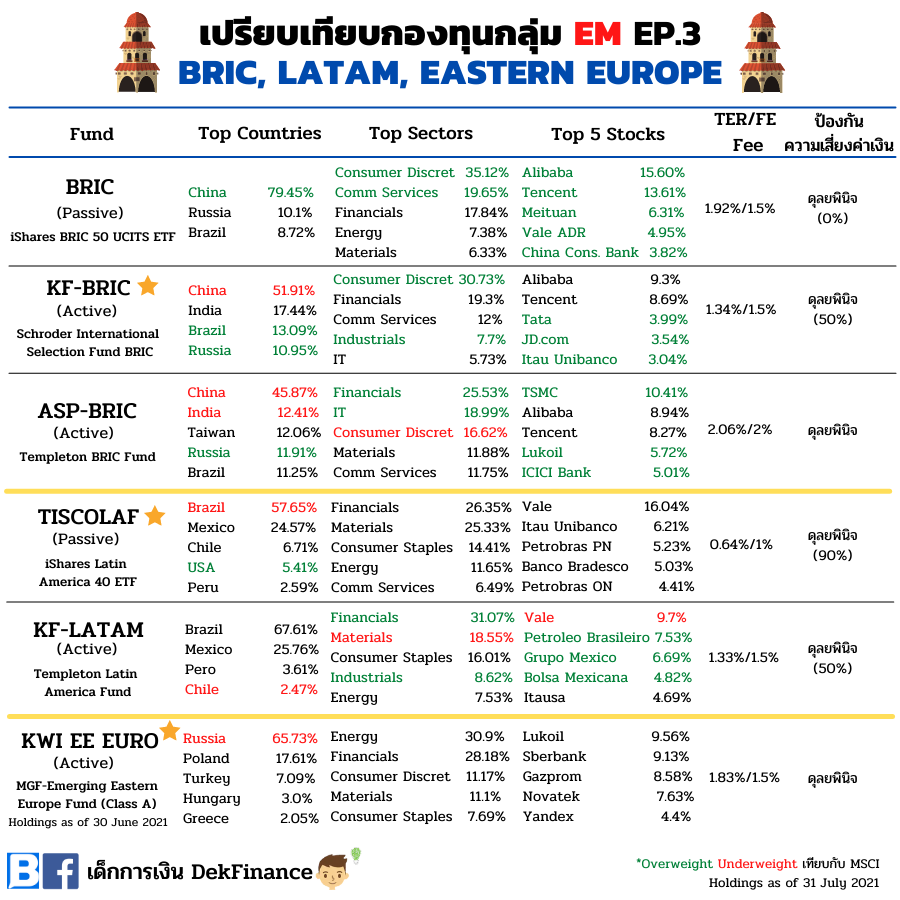

กลุ่ม BRIC

BRIC (Passive)

เป็นกองทุนของ UOBAM ลงทุนผ่าน iShares BRIC 50 UCITS ETF ซึ่งลงทุนในจีนเกือบ 80% เรียกได้ว่าผลงานของกองทุนขึ้นอยู่กับจีนเลยทีเดียว และหุ้นหลัก ๆ ก็เป็นหุ้นจีนนั่นเอง กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ (0%)

KF-BRIC (Active)

ลงทุนผ่าน Schroder International Selection Fund BRIC ซึ่งกองทุนหลัก underweight จีน แต่ overweight บราซิลและรัสเซีย ในส่วนของอุตสาหกรรม กองทุนก็ได้ overweight กลุ่ม Consumer Discretionary และ Industrials กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ (50%)

ASP-BRIC (Active)

ลงทุนผ่าน Templeton BRIC Fund ซึ่งกองทุนหลัก underweight จีนและอินเดีย overweight รัสเซีย ในส่วนของอุตสาหกรรม กองทุนก็ได้ overweight กลุ่ม Financials, IT และ underweight กลุ่ม Consumer Discretionary กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ

กลุ่ม LATAM

TISCOLAF (Passive)

ลงทุนผ่าน iShares Latin America 40 ETF ซึ่ง underweight บราซิล และมีลงทุนในสหรัฐฯ ประมาณ 5% ด้วย กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ (90%)

KF-LATAM (Active)

ลงทุนผ่าน Templeton Latin America Fund โดยกองทุน overweight กลุ่ม Financial และ underweight Materials กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ (50%)

กลุ่ม Emerging Eastern Europe

KWI EE EURO (Active)

ลงทุนผ่าน MGF-Emerging Eastern Europe Fund (Class A) โดยกองทุนลงทุนในประเทศรัสเซียกว่า 2 ใน 3 น้อยกว่า MSCI ที่อยู่ระดับ 75% กองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจ

ผลตอบแทน as of 23/08/2021 (ผลตอบแทนเฉลี่ยต่อปี สำหรับข้อมูลมากกว่า 1-yr)

- BRIC: 3-month = -10.42%, 6-month = -19.33%, 1-yr = -5.75%, 3-yr = 3.15%, 5-yr = 4.30%

- KF-BRIC: 3-month = -2.41%, 6-month= -5.39%, 1-yr = 11.64%, 3-yr = 7.78%, 5-yr = 9.16%

- ASP-BRIC: 3-month = -7.85%, 6-month = -13.25%, 1-yr = 7.19%, 3-yr = 5.29%, 5-yr = 7.66%

- TISCOLAF: 3-month = -3.84%, 6-month = -0.70%, 1-yr = 25.44%, 3-yr = -2.60%, 5-yr = -2.50%

- KF-LATAM: 3-month = -2.41%, 6-month= 3.78%, 1-yr = 17.30%, 3-yr = 0.13%, 5-yr = -1.07%

- KWI EE EURO: 3-month = 13.22%, 6-month= 24.95%, 1-yr = 43.91%, 3-yr = 13.53%, 5-yr = 7.71%

ความผันผวน as of 23/08/2021

- BRIC: 1-yr = 19.23%, 3-yr = 17.55%, 5-yr = 15.29%

- KF-BRIC: 1-yr = 11.06%, 3-yr = 16.55%, 5-yr = 14.05%

- ASP-BRIC: 1-yr = 15.16%, 3-yr = 20.42%, 5-yr = 17.71%

- TISCOLAF: 1-yr = 30.64%, 3-yr = 32.33%, 5-yr = 28.38%

- KF-LATAM: 1-yr = 26.26%, 3-yr = 28.98%, 5-yr = 25.07%

- KWI EE EURO: 1-yr = 22.59%, 3-yr = 23.91%, 5-yr = 19.54%

ค่าธรรมเนียม

- BRIC: TER = 1.92%, FE = 1.5%

- KF-BRIC: TER = 1.34%, FE = 1.5%

- ASP-BRIC: TER = 2.06%, FE = 2%

- TISCOLAF: TER = 0.64%, FE = 1%

- KF-LATAM: TER = 1.33%, FE = 1.5%

- KWI EE EURO: TER = 1.83%, FE = 1.5%

สรุป

- ในกลุ่ม BRIC เมื่อดูจากผลตอบแทน และความผันผวนย้อนหลัง กองทุน KF-BRIC ทำผลงานได้ดี ควบคุมความเสี่ยงได้ดีเมื่อเทียบกับเพื่อน นอกจากนี้ค่าธรรมเนียมยังถูกสุดด้วยถึงแม้จะเป็นกอง Active รวมไปถึงมีการป้องกันความเสี่ยงค่าเงินประมาณ 50%

- ในกลุ่ม LATAM จะเห็นว่า ผลตอบแทนและความผันผวนของสองกองทุนไม่ได้แตกต่างกันมาก สามารถเลือกกองทุน TISCOLAF ที่มีค่าธรรมเนียมถูกกว่าได้

- ในส่วนของ Eastern Europe กองทุน KWI EE EURO ถือว่าทำผลตอบแทนได้ดี โดดเด่นกว่ากลุ่ม BRIC และ LATAM ในส่วนของความผันผวนจะอยู่ตรงกลางระหว่าง BRIC และ LATAM ทั้งนี้ค่าธรรมเนียมก็ถือว่าค่อนข้างสูง แต่ถือว่าคุ้มค่ากับผลตอบแทนที่ได้มา

เด็กการเงินเห็นว่ากลุ่มที่น่าสนใจคือ BRIC และ Eastern Europe ส่วน LATAM นั้นค่อนข้างมีความผันผวนมากเกินไป ไม่คุ้มค่ากับผลตอบแทนที่ได้รับมา ดังนั้นนักลงทุนสามารถจัดพอร์ตโดยมี Emerging Market หรือกลุ่มประเทศเฉพาะนี้ สามารถมีได้ 15-20% ของพอร์ต ร่วมกับกองทุนหุ้นจีน H-Share หุ้นอินเดีย หุ้นเกาหลีใต้ และอาเซียน มากน้อยขึ้นอยู่กับความเสี่ยง

อ่านเพิ่มเติม เปรียบเทียบกองทุน Emerging Market EP.1

อ่านเพิ่มเติม เปรียบเทียบกองทุน Emerging Market EP.2: TMBEAE, M-EM, WE-DEWORLD

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/posts/241697151181089

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”