การมาของ COVID-19 คือจุดสิ้นสุดของเศรษฐกิจขาขึ้น 12 ปี

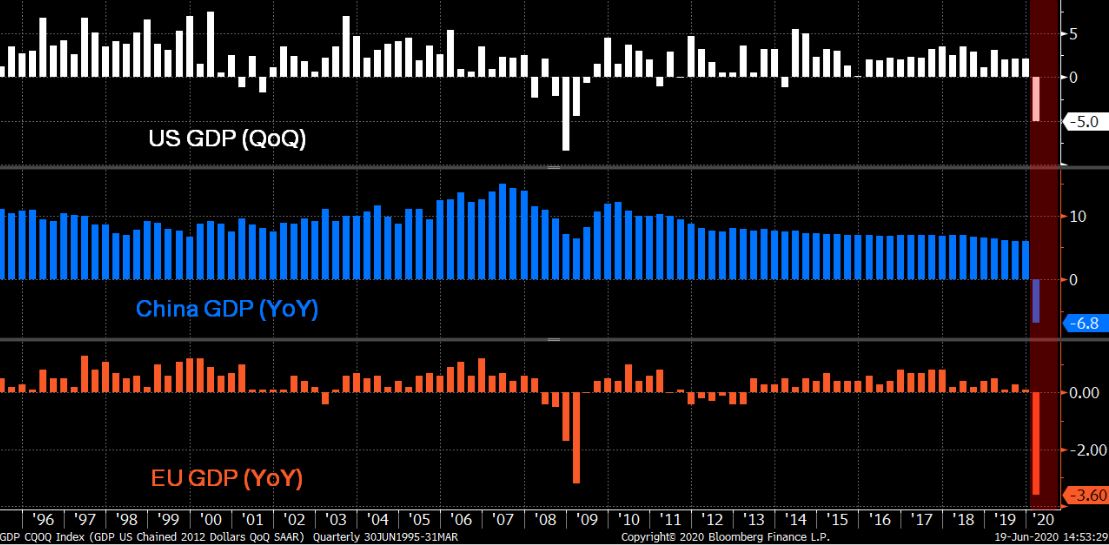

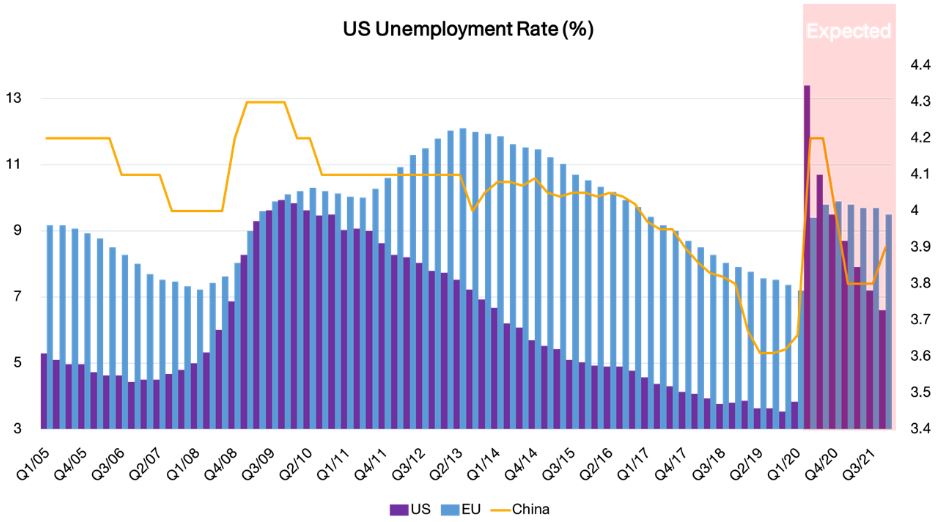

นับตั้งแต่วิกฤต Subprime ตอนปี 2008 ก็ไม่ได้พบเห็นการตกลงแรงๆของตลาดอีกเลย จนกระทั่งปี 2020 ที่ COVID-19 มาเยือน เราก็พบกับตลาดขาลงหนักๆอีกครั้ง และคาดว่าขาลงในครั้งนี้จะต้องใช้เวลาฟื้นตัวค่อนข้างนาน เนื่องจากผลกระทบทำให้เกิดอัตราการว่างงานสูงที่สุดครั้งหนึ่งในประวัติศาสตร์ ตามภาพข้างล่าง ซึ่งทำให้เศรษฐกิจชะลอตัว และจะยังไม่กลับมาฟื้นอย่างเต็มที่ในเร็วๆนี้

Old Playbook vs. New Playbook

ปกติเวลาเศรษฐกิจแย่ Old Playbook จะต้องใช้นโยบายทางการเงินเข้ามาช่วย โดยการลดอัตราดอกเบี้ยลง แต่จากที่เห็นสถานการณ์ตอนนี้ที่ธนาคารหลายๆ ประเทศลดดอกเบี้ยลงจนแทบจะไม่เหลือให้ลดแล้ว

จึงเป็นที่มาของ New Playbook ครั้งแรกที่เกิดขึ้นเมื่อปี 2008 ที่ FED คิดท่าใหม่ในการแก้วิกฤตเศรษฐกิจโดยการทำ QE (Quantitative Easing) อัดเงินเข้าไปพยุง นั่นคือ Playbook เล่มใหม่ที่ถูกใช้ครั้งแรกในปี 2008 และถูกงัดกลับมาใช้ใหม่ในปี 2020 สิ่งที่แตกต่างกันก็คือ การทำ QE ครั้งนี้ดุเดือดกว่ามาก โดยในปี 2008 ต้องใช้เวลาถึง 4 ปี ในการอัดฉีดเงินจนขนาด Balance Sheet เพิ่มขึ้น 2 เท่า แต่ในปี 2020 ใช้เวลาแค่เดือนเดียวเท่านั้นในการเพิ่มขนาด Balance Sheet ให้เป็น 2 เท่า

FED จาก ‘กรรมการ’ สู่การเป็น ‘ผู้เล่น’ เต็มตัว

ช่วงที่ผ่านมาการตอบรับของตลาดต่อการกระทำของ FED เป็นสิ่งที่ท่าสนใจมาก ทุกครั้งที่ FED เข้ามาช่วย ตลาดหุ้นจะเด้งขึ้นตามทันที สาเหตุที่เป็ฯชเน่นั้นเพราะตลาดหุ้นกับตลาดเครดิตที่ FED เข้าไปช่วยพยุงมี correlation ที่สอดคล้องกัน เมื่อต้นทุนการกู้เงินถูก ตลาดหุ้นก็จะขึ้น เมื่อต้นทุนการกู้เงินแพง ตลาดหุ้นก็จะลง ตราบใดที่ยังมี correlation แบบนี้ กลยุทธ์ของ FED ก็จะยังคงใช้ได้

จากภาพจะเห็นว่าช่วงที่ผ่านมาทุกครั้งที่ตลาดตกลงมาแรงๆ เมื่อ FED เข้าไปช่วย ตลาดจะดีดกลับขึ้นมาทุกครั้ง นี่เป็นการสร้างความคาดหวังให้กับตลาดว่า FED จะคอย protect downside ไม่ให้เกิดขึ้น ตรงกันข้ามเมื่อ FED ทำท่าจะชะลอการช่วยเหลือ ก็ทำให้ตลาดตกลงมาแรงเช่นกัน จุดนี้สะท้อนให้เห็นว่าบทบาทของ FED ไม่ได้เป็นเพียงแค่กรรมการข้างสนามอีกต่อไป แต่เป็นผู้เล่นที่ลงมาเล่นในสนามด้วย

การที่ FED เข้ามาช่วย protect downside ส่วนหนึ่งเป็นเพราะว่า FED ต้องการให้เกิด Wealth Effect ในวงกว้าง เนื่องจากคนสหรัฐส่วนใหญ่ลงทุนในตลาดหุ้นอยู่แล้ว โดยจำนวนนักลงทุนรายย่อยคิดเป็น 60% ของตลาด การที่ตลาดหุ้นเติบโตขึ้นไปได้ จะทำให้คนส่วนใหญ่มีเงินในกระเป๋ามากขึ้นด้วย เป็นการช่วยเศรษฐกิจในวงกว้างอีกทางหนึ่ง

แล้ว FED จะช่วยอัดฉีดอีกนานไหม?

มีหลักฐานซัพพอร์ตมากมายที่บอกว่า FED จะยังคงเข้ามาช่วยพยุงตลาดไปอีกซักพัก ไม่น่าจะลดลงในเร็วๆนี้จนกว่า COVID-19 จะผ่านพ้นไปก่อน หลักฐานที่มาสนับสนุน เช่น FED เพิ่งใช้เงินไปเพียแค่ 35% ของโปรแกรมที่จะกระตุ้นตลาดเครดิต ซึ่งคิดเป็น 18% ของ GDP เมื่อเทียบกับธนาคารกลางอื่นๆ เช่น ECB ที่ใช้เงินไปแล้ว 32% และ BOJ ที่ใช้เงินเกิน 100% ของ GDP ไปแล้ว ยังถือว่า FED มีกระสุนในกลยุทธ์นี้เหลือให้ยิงอีกเพียบ

ในขณะเดียวกันเนื่องจากเศรษฐกิจชะลอตัว อัตราเงินเฟ้อยังต่ำ FED ยังสามารถฉีดเงินเข้าไปได้โดยไม่ต้องกังวลเรื่องของ Hyperinflation แถมนี่เป็นเพียงนโยบายทางการเงินเท่านั้น ยังเหลือนโยบายการคลังให้ใช้อีก ทั้งหมดนี้ก็เป็นหลักฐานว่า FED จะยังสามารถกระตุ้นตลาดไปได้อีกพักใหญ่ๆ

แนะนำโอกาสในการลงทุนจาก FINNOMENA

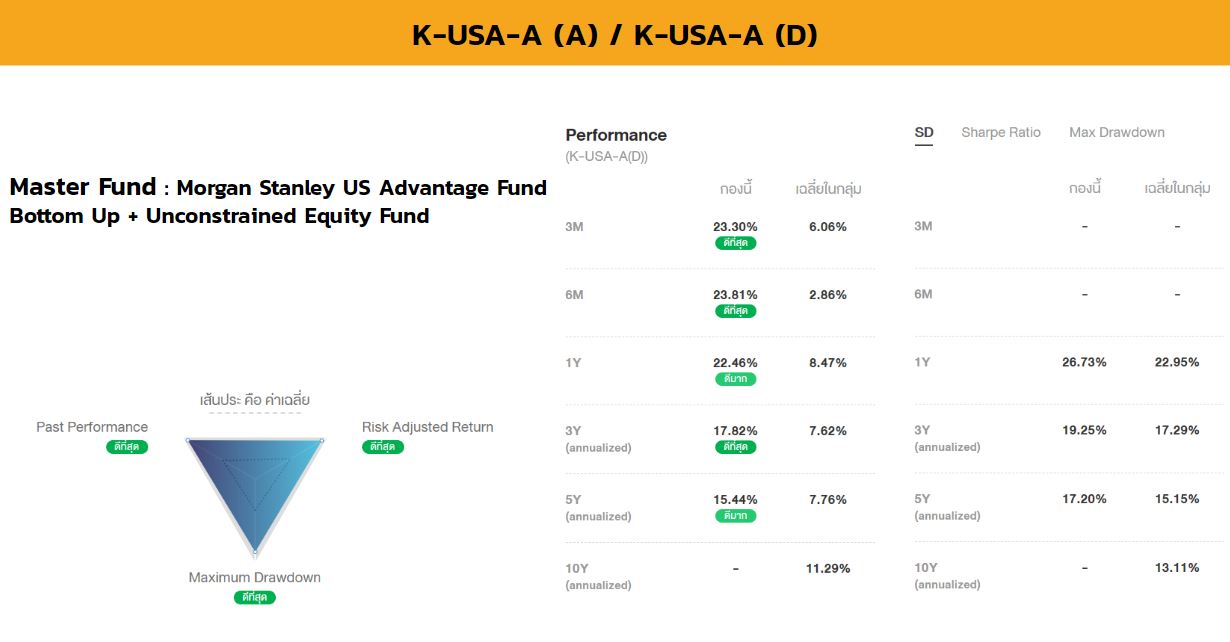

1. เนื่องจาก FINNOMENA เห็นโอกาสในตลาดหุ้นสหรัฐ จากการที่ตลาดตอบสนองในทางที่ดีต่อกลยุทธ์ของ FED และ FED ก็ยังมีพื้นที่ในการใช้กลยุทธ์นี้ต่อไป FINNOMENA จึงแนะนำกองทุนหุ้นสหรัฐเพิ่มอีก 1 กอง คือ K-USA-A เป็นกองที่ลงทุนในหุ้นสหรัฐโดยรวมแทบจะทุก Sector แบ่งออกเป็นกอง K-USA-A(A) ที่เป็นชนิดสะสมมูลค่า และ K-USA-A(D) ที่เป็นชนิดจ่ายปันผล

กองแม่ของกองนี้คือกอง Morgan Stanley US Advantage Fund เมื่อดูจาก Performance แล้วถือว่าอยู่ในเกณฑ์ดีมาก FINNOMENA 3D Diagram ดีทั้ง 3 ด้าน ผลตอบแทนย้อนหลังดีเมื่อเทียบกับความเสี่ยงที่นักลงทุนต้องรับ และช่วงขาลงก็ไม่ได้ขาดทุนหนักเมื่อเทียบกับกองในกลุ่มเดียวกัน เป็นอีกกองหนึ่งที่ FINNOMENA แนะนำในกับนักลงทุนสาย DIY ทุกท่าน

2. นอกจากนี้ การปรับพอร์ตที่เป็น Active Portfolio ในช่วงครึ่งปีหลังของ FINNOMENA หลายแผนการลงทุนก็มีการเพิ่มสัดส่วนกองทุนนี้เข้าไปด้วยเช่นกัน สำหรับบทความปรับพอร์ตสามารถอ่านได้ที่ลิงก์ finnomena.com/finnomena-ic/june2020-liquidity-drive/ หรือเช็ก Notification ที่แนะนำให้นักลงทุนปรับพอร์ตตามแผนที่ได้ลงทุนเอาไว้ ในการปรับพอร์ต แนะนำนักลงทุนอ่านบทความให้เข้าใจก่อนแล้วจึงค่อยทำการปรับพอร์ต

3. สำหรับกองทุนชุดเดิมที่เคยแนะนำไว้ นักลงทุนยังสามารถเข้าลงทุนระยะยาวได้ทั้ง 5 กอง ได้แก่ PHATRA G-UBOND-H, LHTPROP, KT-PROPERTY, KF-GTECH, ONE-UGG-RA โดย 2 กองหลัง ที่ FINNOMENA ได้มีการทำ Tactical Call ระยะสั้นไปเมื่อวันที่ 19 พ.ค. 63 ถ้านับ NAV จนถึงวันที่ 18 มิ.ย. 63 กอง KF-GTECH ได้กำไรมา 6% ส่วน ONE-UGG-RA ได้กำไรมา 8% ด้วยกัน มุมมองตอนนี้ยังไม่แนะนำให้ขายเนื่องจากยังอยู่ในแนวโน้ม Uptrend แต่ถ้าหากนักลงทุนพอใจแล้วและต้องการจะล็อคกำไรก็สามารถทำได้เช่นกัน

หวังว่าสรุป LIVE ประจำวันที่ 22 มิ.ย. 63 นี้จะเป็นประโยชน์ต่อนักลงทุนทุกท่านครับ สนใจข้อมูลอย่างละเอียดสามารถดูได้ใน LIVE เต็มๆ ที่ลิงก์วิดิโอบนหัวบทความได้เลยครับ

เขียนโดย TUM SUPHAKORN