อะไรคือ The Perennials ? เป็นไปได้อย่างไรที่คนมีอายุถึง 100 ปี ?

จาก “Baby Boomer ” สู่ “The Perennials ”

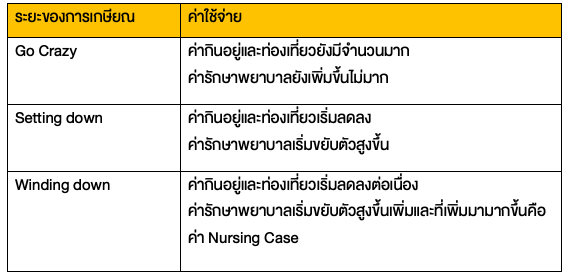

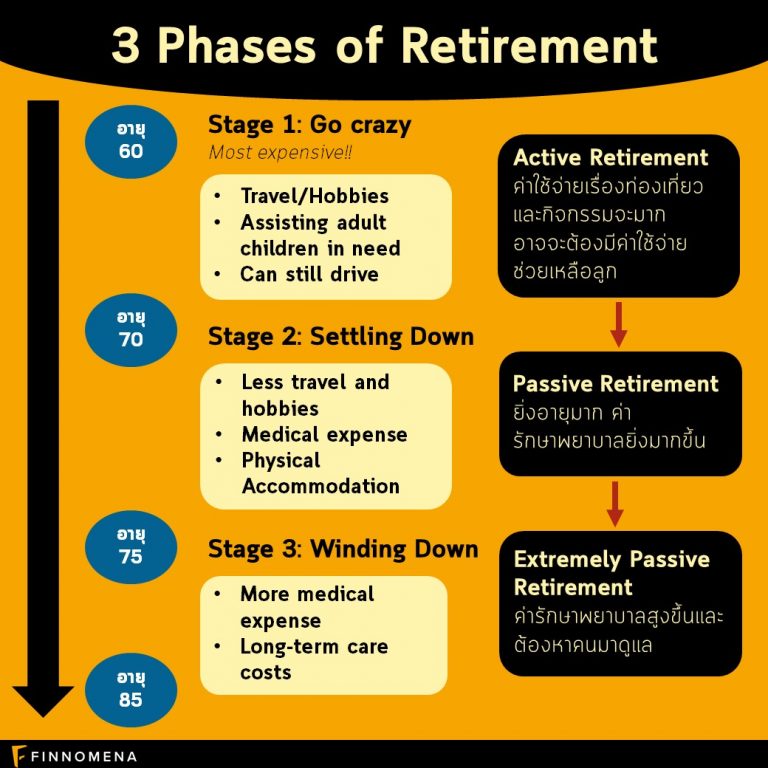

ก่อนอื่นต้องทำความเข้าระยะของการเกษียณของก่อนดังรูป

อ่านเพิ่มเติม รู้จัก 3 Phases of Retirement ก่อนวางแผนเกษียณ

The Perennials คือ กลุ่มคนที่มีอายุเกษียณแต่ยังอยู่ใน Stage 1 คือ Go Crazy และยังสื่อหมายถึงผู้สูงอายุที่มีประสบการณ์ มีความเชี่ยวชาญในการทำงาน และสามารถถ่ายทอดประสบการณ์ให้คนรุ่นต่อไปได้

5 สิ่งที่น่าสนใจเกี่ยวกับ The Perennials

1. เกษียณ = การเริ่มต้นใหม่

2. ไม่ได้เป็น Tech-Savvy แต่ชอบซื้อของ Online

3. 83% อยากใช้ชีวิตกับคน Gen อื่น ๆ

4. ไม่ชอบให้ใครเรียกกว่า “ผู้สูงอายุ”

5. ไม่อยากซื้อของที่ระบุว่า “สำหรับคนสูงอายุ”

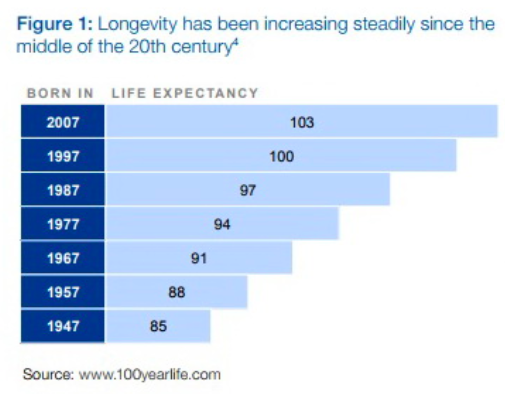

จาก The Perennials นี้ทำให้อายุเกษียณมีแนวโน้มที่จะถูกขยายออกไป เพราะยังทำงานได้ ยังไปท่องเที่ยวได้อยู่ นอกจากนี้อายุของมนุษย์ก็มีแนวโน้มที่จะเพิ่มขึ้นเช่นเดียวกัน ซึ่งมีแนวโน้มถึง 100 ปีได้

เมื่อวานผมอ่านข่าว “พนมเทียน นายฉัตรชัย วิเศษสุวรรณภูมิ ศิลปินแห่งชาติ เสียชีวิตด้วยโรคชรา สิริรวมอายุ 89 ปี”

คุณพ่อผมเองก็อายุ 85 ปีแล้วยังแข็งแรงอยู่เลยซึ่งเป็นได้มากว่า ในอนาคตประชากรมนุษย์จะอายุยืนถึง 100 ปี

จริงหรือไม่ ในอนาคตมนุษย์จะมีอายุถึง 100 ปี ???

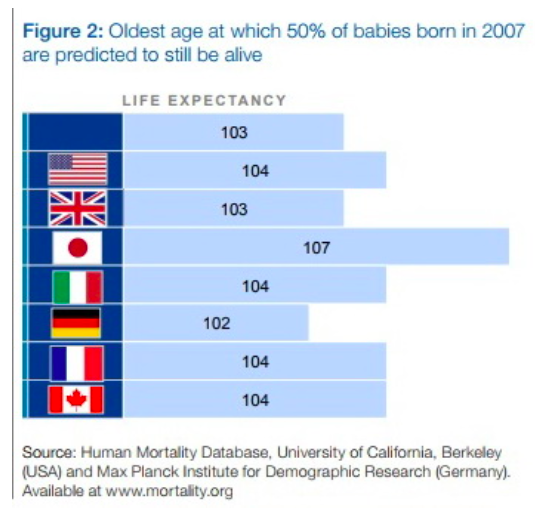

จากรูปจะเห็นได้ว่าอายุของประเทศเหล่านั้น อายุขัยคาดหวังจะเพิ่มเกิน 100 ปี เอกสาร World Economic Forum (WEF) กล่าวว่า นับจากกลางศตวรรษที่ 20 ทุก ๆ 5 ปี อายุโดยเฉลี่ยของคนเราจะเพิ่ม 1 ปี ทำให้ตั้งแต่ปี 2000 อายุขัยคาดหวังจะเพิ่มถึง 100 ปี

แต่ปัญหาคืออะไร ??

จะวางแผนการเงินเพื่อเกษียณ 100 ปี ในยุค The Perennials ?

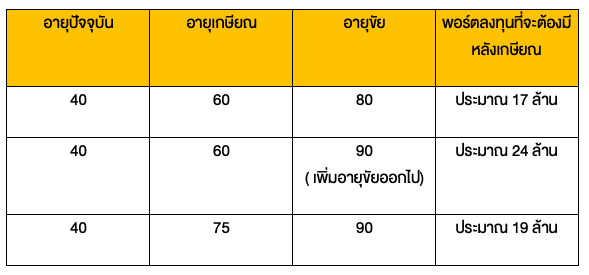

ผมได้ลองทำคำนวณมูลค่าพอร์ตลงทุนที่จะต้องมีหลังเกษียณ

ต้องการเงินเกษียณเดือนละ 50,000 ปีละ 600,000

ผลตอบแทนคาดหวังหลังเกษียณคือ 4% ต่อปี และมีเงินเฟ้อ 2.5% ต่อปี

จะเห็นได้ว่า ถ้าอายุขัยเพิ่ม จำนวนเงินที่จะต้องมีเพื่อเกษียณก็เพิ่มขึ้น แต่ถ้าขยายอายุเกษียณออกไปจำนวนเงินที่จะต้องมีเพื่อเกษียณก็จะลดลง

1) ทำความเข้าใจเรื่องสิ่งที่จะต้องเตรียม

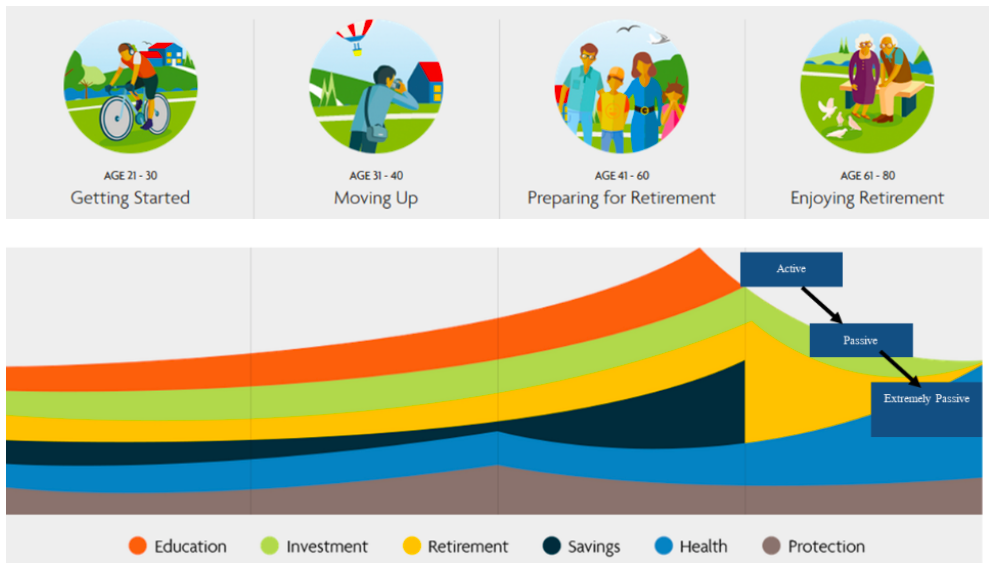

จากรูปของ Sun-Life ก็จะสามารถสรุปได้ดังนี้

ดังนั้นจะต้องถามตัวเองดังนี้

- จะเกษียณอายุเท่าไร บริษัทให้เกษียณอายุเท่าไร จะเกษียณก่อนหรือไม่

- ถ้าเกษียณแล้ว สามารถทำอาชีพอื่นที่สามารถสร้างรายได้หรือไม่

- ต้องการใช้เงินเท่าไรต่อเดือน โดยทั่วไป 60% ของรายได้ก่อนเกษียณ ถึงจะอยู่ได้แบบสบาย ๆ

- ต้องการ Lifestyle แบบไหน เที่ยวบ่อย ? ค่าใช้จ่ายเท่าไรต่อปี

- ไปอยู่ต่างจังหวัด หรือยังอยู่ในกรุงเทพฯ

- ถ้ามีลูก คิดว่าจะต้อง Support ลูกเรื่องอะไรบ้าง ธุรกิจ แต่งงาน ?

2) เลื่อนอายุเกษียณออกไป

การเลื่อนอายุเกษียณออกไป ไม่ได้หมายถึงยังต้องทำงานตามบริษัท แต่หมายถึง ลองหางานที่ชอบที่รัก และเป็นงานที่เก่ง และยังสามารถสร้างรายได้

3) เตรียมค่าใช้จ่ายเรื่องสุขภาพให้ครบ

- ตรวจสอบประกันสุขภาพว่าสามารถเบิกได้ถึงอายุเท่าไรและวงเงินค่ารักษาพยาบาลเท่าไรครอบคุมถึงโรคร้ายแรงหรือไม่

- เตรียมค่าใช้จ่ายคนดูแล (Nursing Case) เพียงพอหรือไม่

- ค่ารักษาพยาบาลแบบผู้ป่วยนอกที่เบิกประกันไม่ได้ เตรียมอย่างไร

4) พอร์ตบำเหน็จหลังเกษียณ ไม่จำเป็นต้องจัดแบบความเสี่ยงต่ำอย่างเดียว

ตามหลักการลงทุนทั่วไปถ้าอายุมากหลังเกีษยณ จะต้องจัดพอร์ตความเสี่ยงต่ำ แต่ยุคปัจจุบัน อายุยืนยาวขึ้น ก็จัดพอร์ตแค่ความเสี่ยงต่ำอย่างเดียวจะทำให้เงินเพียงพอใช้ไปถึง 100 ปี ดังนั้นจึงแนะนำจัดพอร์ตแบบ “3 Buckets” สำหรับคนเกษียณ

5) หาบำนาญที่ได้ถึง 100 ปี

ใช้เงินหมดก่อนตายคือความเสี่ยงที่แท้จริง ถ้าพูดถึงบำนาญ คนส่วนใหญ่จะนึกถึงการลดหย่อนภาษี คนส่วนใหญ่ยังเข้าใจผิดเกี่ยวกับประโยชน์ของบำนาญ

ความเสี่ยงหลังเกษียณที่จะต้องเจอ Longevity risk ความเสี่ยงที่อายุจะยืนยาวเกินกว่าที่คาดไว้

สินค้าการเงินรูปแบบบำนาญ จะสามารถป้องกันความเสี่ยงที่เกิดจากการที่มีชีวิตอยู่ยาวนานเกินไปกว่าเงินที่ท่านเตรียมไว้ใช้ในยามเกษียณ เรียกง่าย ๆ ใช้เงินหมดก่อนตายนั่นเอง ซึ่งเป็นปัญหาที่น่ากลัวที่สุด

Market risk ความเสี่ยงในการพึ่งพาผลตอบแทนจากพอร์ตการลงทุนเพียงอย่างเดียว

บำนาญนั้นเป็นประโยชน์ต่อคนที่อยู่ในวัยเกษียณ เนื่องจากเป็นแหล่งรายได้หลังเกษียณที่แน่นนอน (Guaranteed Income) ในกรณีที่บางปีผลตอบแทนของพอร์ตการลงทุนผิดพลาดไป แต่ยังคงมีกระแสเงินสดเข้ามาสู่พอร์ตการลงทุนได้

ดังนั้น บำนาญ จึงเป็นการที่เน้นเรื่องการป้องการความเสี่ยงเป็นหลัก

การหาบำนาญที่สามารถจ่ายเงินสดได้ถึง 100 ปี หรือ จ่ายได้ยาวที่สุดก็จะช่วยจัดการความเสี่ยงได้

6) สร้าง Passive Income เพิ่มเติม

นอกจากพอร์ตการลงทุนประเภทสินค้าทางการเงินแล้ว ถ้าสามารถกระจายการลงทุนไปยังสินทรัพย์ที่สร้างเงินปันผลสม่ำเสมอเช่น อสังหาริมทรัพย์ให้เช่า ก็จะสามารถช่วยสร้าง Passive Income อีกด้านหนึ่ง

ทางเลือกเกษียณขึ้นอยู่กับคุณ จะต้องเตรียมเงินมากหรือน้อยขึ้นอยู่กับคุณ

“จงวางแผนการเงินเพื่อการเกษียณไว้เป็นเป้าหมายหลักของชีวิตคุณ”

จงอย่ารอให้ลูกหลานเลี้ยง

จงอย่ารอให้รัฐบาลเลี้ยง

จงอย่าคิดว่าเก็บเงินแค่ 10% จะเพียงพอ

จงอย่ากลัวการลงทุน

จงอย่ากลัวการทำประกันสุขภาพ

และสุดท้าย

จงเปลี่ยนทัศคติของคุณใหม่ จาก “เกษียณเริ่มเมื่อไรก็ได้ เป็น เกษียณต้องเริ่มเดี๋ยวนี้”

แนะนำให้ทุกท่านอ่านซีรีย์บทความเกี่ยวกับเกษียณของผมได้ดังนี้

6 เหตุผล ที่ทำให้แผนเกษียณล้มเหลว!

7 ทัศนคติที่เป็นพิษต่อแผนเกษียณ

ยาพิษทั้ง 6 ของการเกษียณสุข

4 เสาหลักของแผนการเกษียณสำหรับมนุษย์เงินเดือน

ทำไมจะต้องมีบำนาญในแผนเกษียณ?

ถ้าเป้าหมายเกษียณชัดเจน RMF ย่อมดีกว่า LTF

Gap Analysis สิ่งที่ควรทำก่อนวางแผนเกษียณ

คนโสดและคนไม่มีลูก วางแผนชีวิตอย่างไรหลังเกษียณ?

WealthGuru

Reference เนื้อหาบางส่วนจาก : ขอต้อนรับ “โลกที่ไม่มีการเกษียณ” ยุคสมัยที่เวลาของมันใกล้จะมาถึงแล้ว ของ thaipublica.org/

และ สถานการณ์สังคมอายุยืน โดย ดร.กฤษกร สุขเวชชวรกิจ

เริ่มลงทุนเพื่อเกษียณด้วยพอร์ตลงทุนแบบ Global Aggressive Hybrid พอร์ตกองทุนที่จัดโดย WealthGuru ซึ่งลงทุนในสินทรัพย์ทั่วโลก ทั้งเชิงรุกและเชิงรับ เหมาะสำหรับผู้ที่ต้องการให้เงินสร้างความมั่งคั่งในอนาคต สามารถดูรายละเอียดและลงชื่อรับบริการได้ที่นี่ https://www.finnomena.com/port/wealthguru/