หลังจากที่เราทำงานมาอย่างขยันขันแข็ง แน่นอนว่าในวัยเกษียณเราก็ต้องการใช้ชีวิตอย่างมีความสุข มีเงินเพียงพอกับค่าใช้จ่ายที่จำเป็น รวมถึงค่าใช้จ่ายจิปาถะที่จะสร้างความสุขสำราญให้กับวัยเกษียณของเรา

บทความนี้จะขอพาทุกคนมาดูว่า เราควรเตรียมเงินไว้เท่าไร จึงจะสามารถใช้ชีวิตหลังเกษียณได้อย่างสุขใจด้วยไลฟ์สไตล์แบบที่เราต้องการ

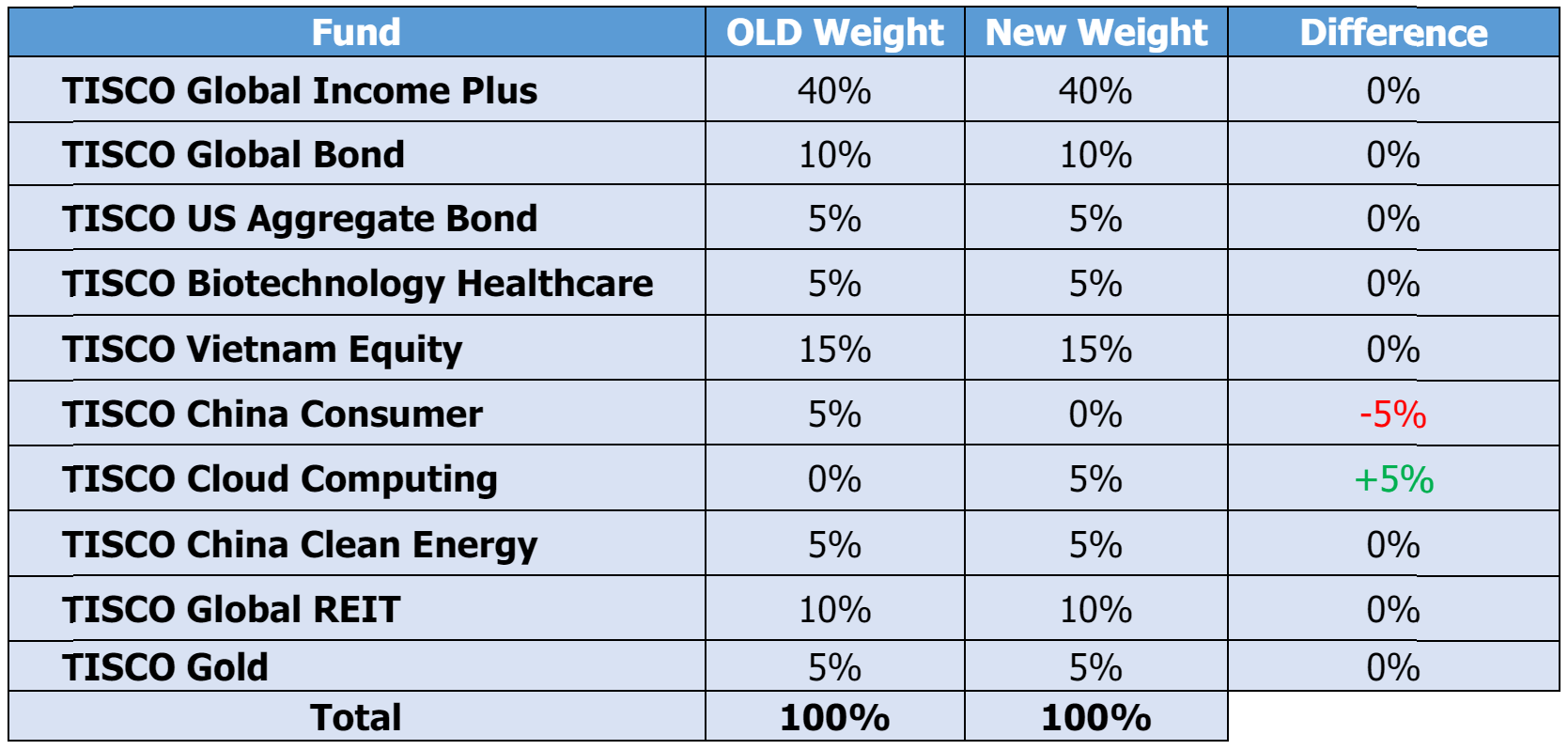

ใครที่ดูตารางด้านบนแล้วยังนึกไม่ออกว่าเราควรเตรียมเงินหลังเกษียณเท่าไร ลองมาดูตัวอย่างการคำนวณไปพร้อม ๆ กันได้เลย

ขั้นตอนที่ 1: คำนวณหา “ค่าใช้จ่ายต่อเดือนหลังเกษียณ”

โดยส่วนใหญ่แล้ว ค่าใช้จ่ายต่อเดือนหลังเกษียณจะลดลงอยู่ที่ประมาณ 70-80% ของค่าใช้จ่ายก่อนเกษียณ

ค่าใช้จ่ายปัจจุบัน x 0.70

ตัวอย่างเช่น ค่าใช้จ่ายปัจจุบัน = 50,000 บาท

ดังนั้น ค่าใช้จ่ายต่อเดือนหลังเกษียณ = 50,000 x 0.70 = 35,000 บาท

ขั้นตอนที่ 2: คำนวณหา “จำนวนเงินที่ควรมี ณ วันเกษียณ”

ค่าใช้จ่ายต่อเดือนหลังเกษียณ x 12 (เดือน) x จำนวนปีที่คาดว่าจะใช้ชีวิตหลังเกษียณ

ตัวอย่างเช่น ค่าใช้จ่ายต่อเดือนหลังเกษียณ = 35,000 บาท จำนวนปีที่คาดว่าจะใช้ชีวิตหลังเกษียณ = 20 ปี

ดังนั้น จำนวนเงินที่ควรมี ณ วันเกษียณ = 35,000 x 12 x 20 = 8,400,000 บาท

ทั้งนี้ ค่าใช้จ่ายต่อเดือนหลังเกษียณ และจำนวนเงินที่ควรมี ณ วันเกษียณ ที่ได้มาจะเป็นจำนวนที่ยังไม่ได้ปรับด้วยอัตราเงินเฟ้อ

แถม!! วิธีการคำนวณหาจำนวนเงินที่ควรมี ณ วันเกษียณ ปรับด้วยอัตราเงินเฟ้อ

ปัจจุบันอัตราเงินเฟ้อมีแนวโน้มเพิ่มขึ้นเรื่อย ๆ ซึ่งภาวะเงินเฟ้อจะส่งผลให้ระดับราคาของสินค้าและบริการโดยทั่วไปในประเทศสูงขึ้นอย่างต่อเนื่อง ในขณะที่มูลค่าของเงินลดลง จึงทำให้เราต้องใช้เงินจำนวนมากขึ้นในการซื้อสินค้าและบริการนั่นเอง ดังนั้นในการเก็บเงินหรือการลงทุนเราจึงควรคิดรวมอัตราเงินเฟ้อไว้ด้วย

จำนวนเงินที่ควรมี ณ วันเกษียณ x [(1+อัตราเงินเฟ้อ)^(อายุที่จะเกษียณ – อายุปัจจุบัน)]

ตัวอย่างเช่น จำนวนเงินที่ควรมี ณ วันเกษียณ = 8,400,000 บาท อายุที่จะเกษียณ = 60 ปี อายุปัจจุบัน = 30 ปี อัตราเงินเฟ้อ = เพิ่มขึ้น 3% ต่อปี

ดังนั้น จำนวนเงินที่ควรมี ณ วันเกษียณ ที่ปรับด้วยอัตราเงินเฟ้อแล้ว = 8,400,000 x [(1+3%)^(60-30)] = 20,389,004.76 บาท

อ่านเพิ่มเติม ไขข้อสงสัย… “เงินเฟ้อ” คืออะไร? “ภาวะเงินเฟ้อลดลง” แตกต่างกับ “เงินฝืด” อย่างไร?

อย่างไรก็ตาม ค่าใช้จ่ายต่อเดือนที่ต้องการใช้หลังเกษียณ ควรประเมินตามไลฟ์สไตล์ที่เราต้องการใช้หลังเกษียณ ซึ่งอาจจะประกอบไปด้วยค่าใช้จ่ายประเภทต่าง ๆ ได้แก่

ค่าใช้จ่ายเกี่ยวกับการดำรงชีพ เช่น ค่าอาหาร ค่าของใช้ในบ้าน ค่าของใช้ส่วนตัว ฯลฯ ค่าใช้จ่ายเกี่ยวกับที่อยู่อาศัย เช่น ค่าเช่าบ้าน/คอนโด ค่าน้ำ ค่าไฟ ค่าโทรศัพท์ ค่าอินเทอร์เน็ต ฯลฯ ค่าใช้จ่ายเกี่ยวกับการเดินทาง เช่น ค่าขนส่งสาธารณะ ค่าน้ำมัน ค่าเบี้ยประกันรถยนต์ ค่าซ่อมรถ ฯลฯ ค่าใช้จ่ายเพื่อสุขภาพ เช่น ค่ารักษาพยาบาล ค่าเบี้ยประกันสุขภาพ/ประกันชีวิต ค่าตรวจสุขภาพ ฯลฯ ค่าใช้จ่ายเพื่อนันทนาการ เช่น ค่าใช้จ่ายสำหรับการท่องเที่ยว ค่าใช้จ่ายเกี่ยวกับความบันเทิง ฯลฯ

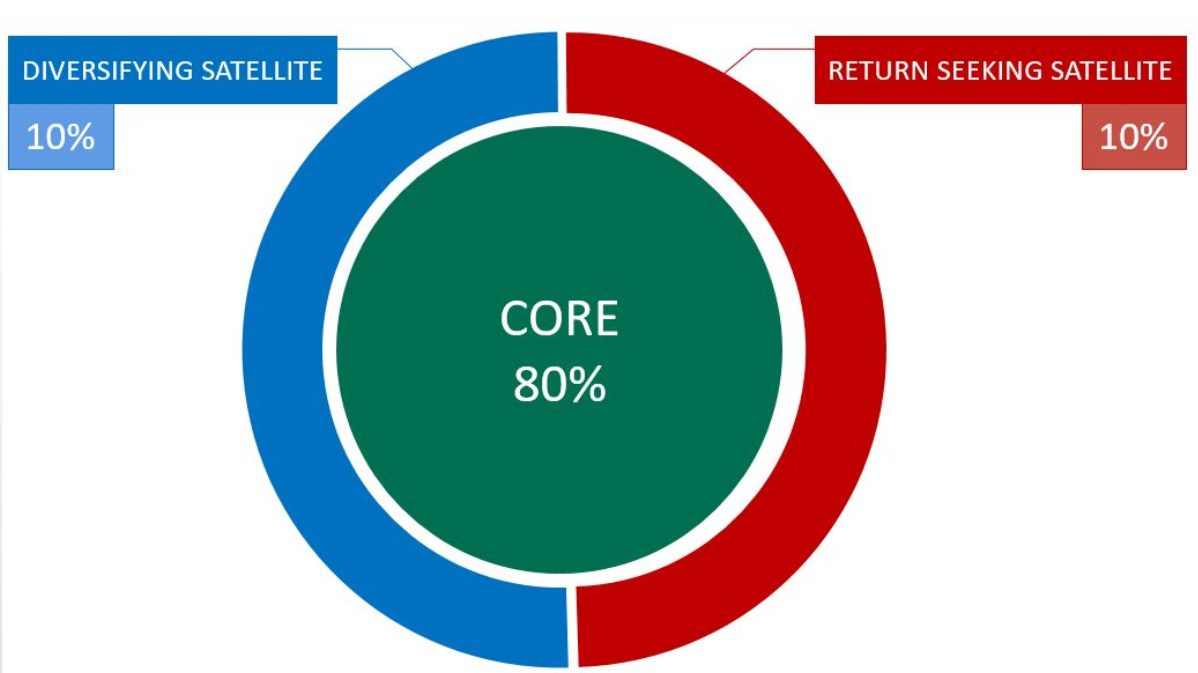

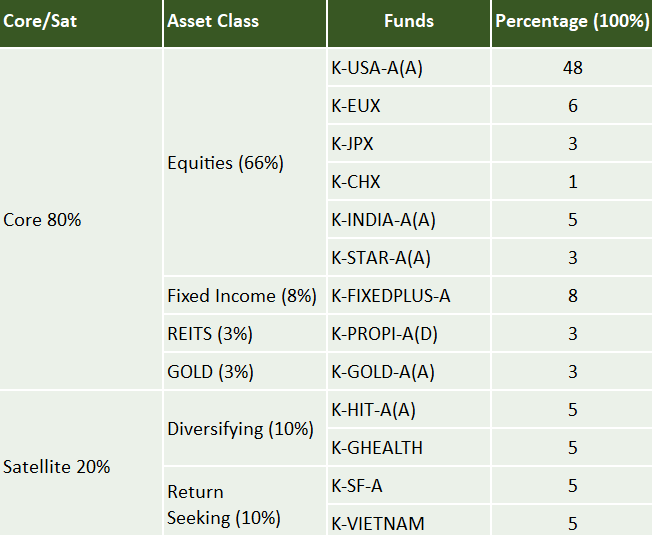

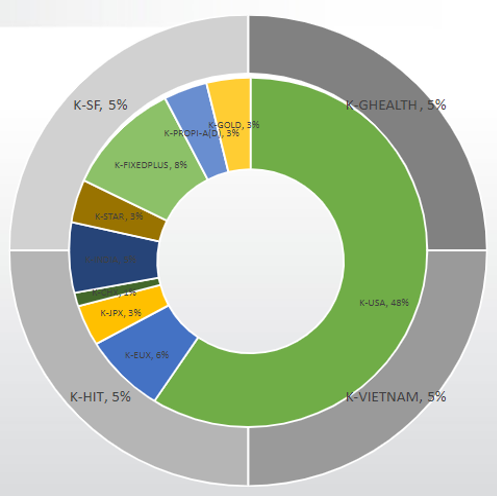

ซึ่งหลังจากเกษียณ เราจะนำเงินที่เก็บออมได้มาแบ่งใช้เป็นค่าใช้จ่ายรายเดือนเลย หรือจะต่อยอดด้วยการลงทุนเพื่อสร้าง Passive Income ไว้ใช้สบาย ๆ ก็ได้อีกเช่นกัน ซึ่งใครที่อยากต่อยอดด้วยการลงทุน Finnomena ก็มีแผนการลงทุนอย่าง “Finnomena Port GIF” พอร์ตการลงทุนที่เน้นการสร้างกระแสเงินสดสม่ำเสมอ ในรูปแบบของการจ่ายปันผล หรือ การรับซื้อคืนอัตโนมัติ (Auto Redeem) โดยคาดหวังกระแสเงินสดเฉลี่ยต่อปีที่ 3-5% (ไม่ใช่การการันตี) เหมาะสำหรับการสร้าง Passive Income ในวัยหลังเกษียณ

การวางแผนเกษียณเราควรเริ่มทำตั้งแต่เนิ่น ๆ อย่าชะล่าใจคิดว่าการวางแผนเกษียณเป็นเรื่องของคนสูงอายุ เพราะยิ่งเราเริ่มวางแผนเร็ว เราก็จะยิ่งได้เปรียบเพิ่มขึ้น ทั้งนี้จะได้เปรียบอย่างไร สามารถศึกษาเพิ่มเติมได้ที่ ไม่รู้ไม่ไหว! 5 เหตุผล ทำไมเรื่องลงทุน “เริ่มเร็ว” ชนะ “เงินเยอะ”

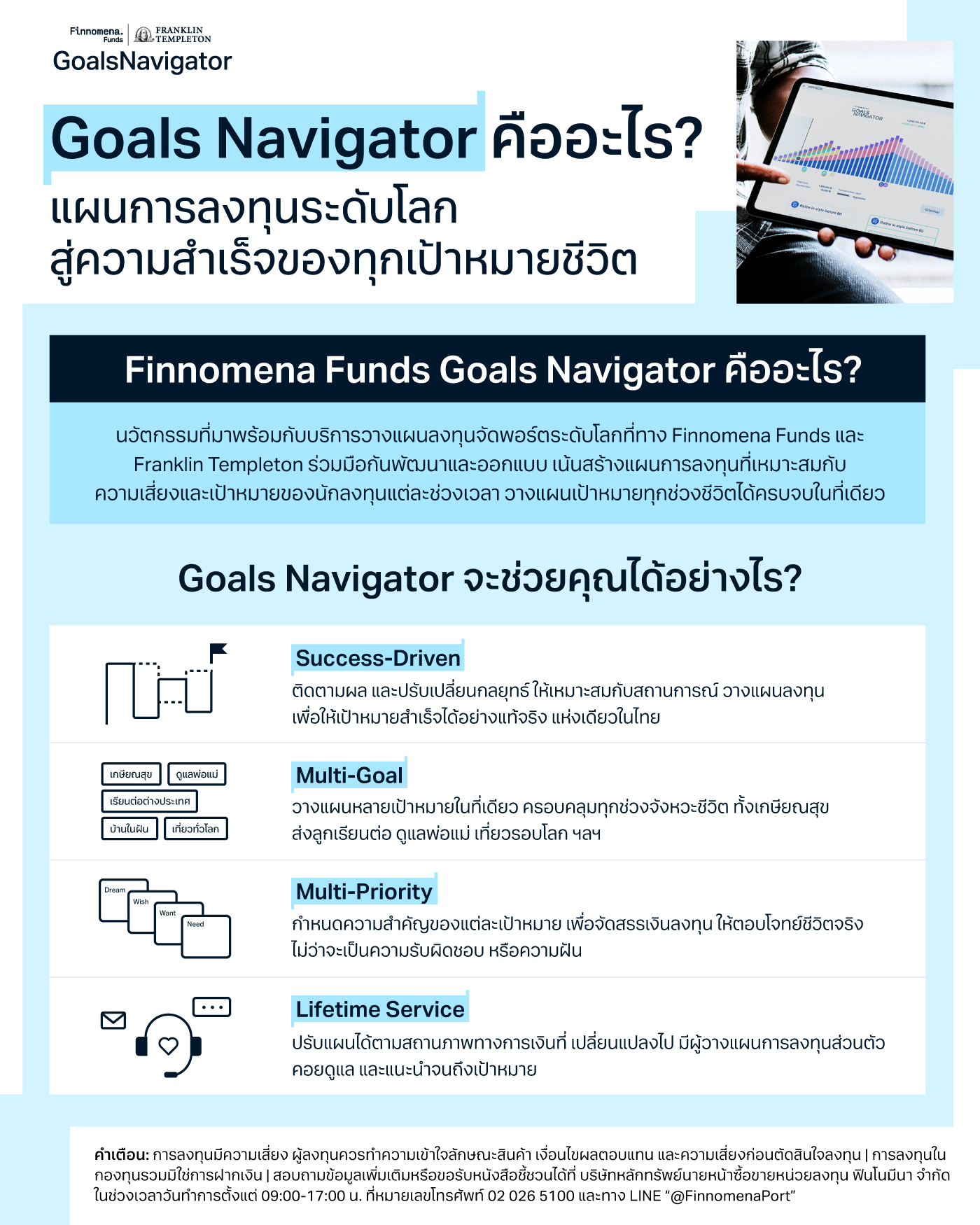

และใครที่อยากมีผู้เชี่ยวชาญมาช่วยคุณวางแผนเกษียณแบบตัวต่อตัว ให้คุณสามารถใช้ชีวิตหลังเกษียณได้อย่างสุขใจ ลองให้ “Finnomena Funds Goals Navigator” ช่วยคุณกับนวัตกรรมที่มาพร้อมกับบริการวางแผนลงทุนจัดพอร์ตระดับโลกหนึ่งเดียวในประเทศไทยที่ทาง Finnomena Funds และ Franklin Templeton ร่วมมือกันพัฒนาและออกแบบ เพื่อตอบโจทย์ทุกไลฟ์สไตล์และเป้าหมายการลงทุน ไม่ว่าคุณจะมีเป้าหมายชีวิตกี่อย่าง Goals Navigator ก็พร้อมทำเป้าหมายเหล่านั้นให้เป็นจริงได้

https://finno.me/gnavi-web

— planet 46.

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

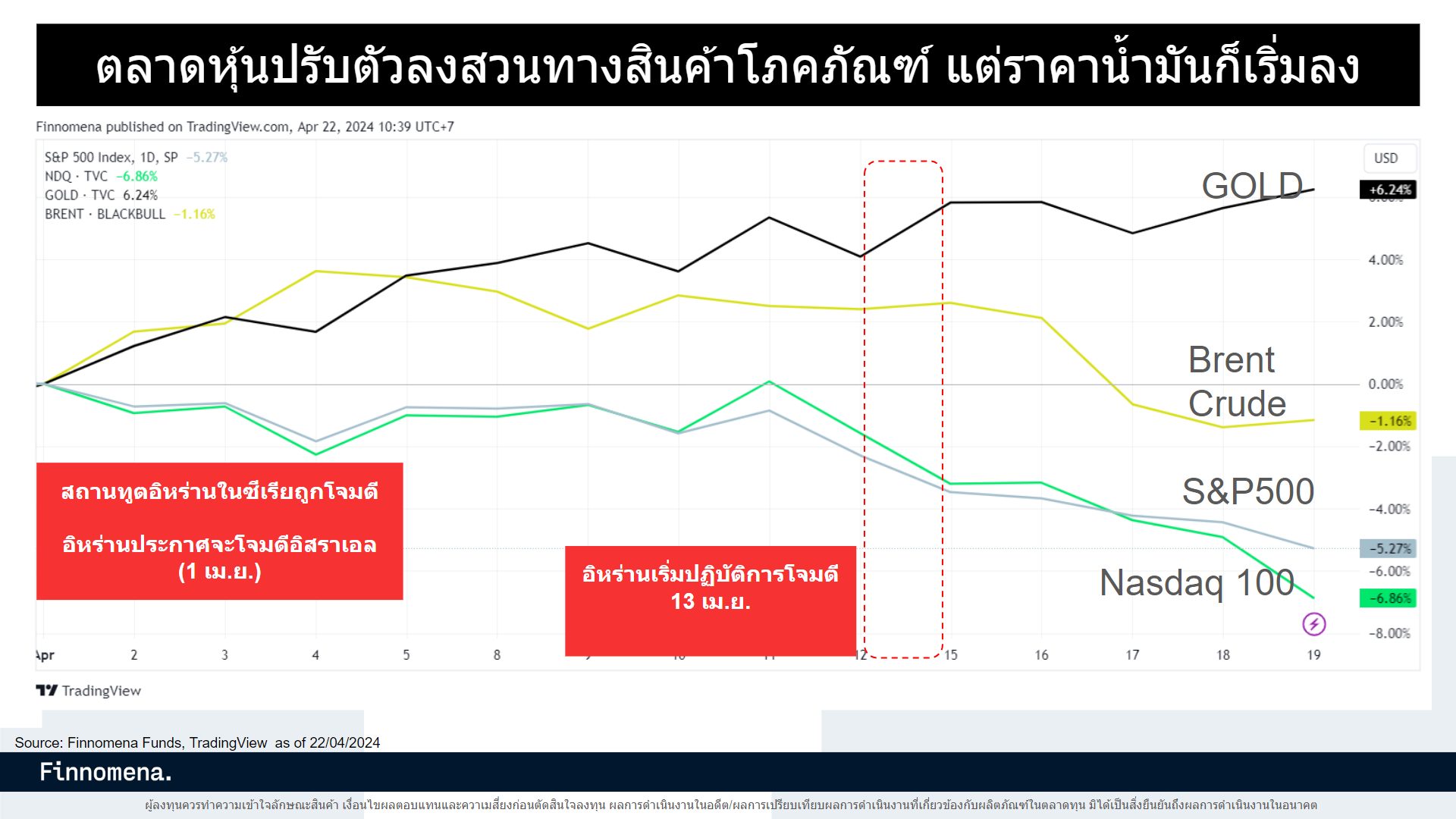

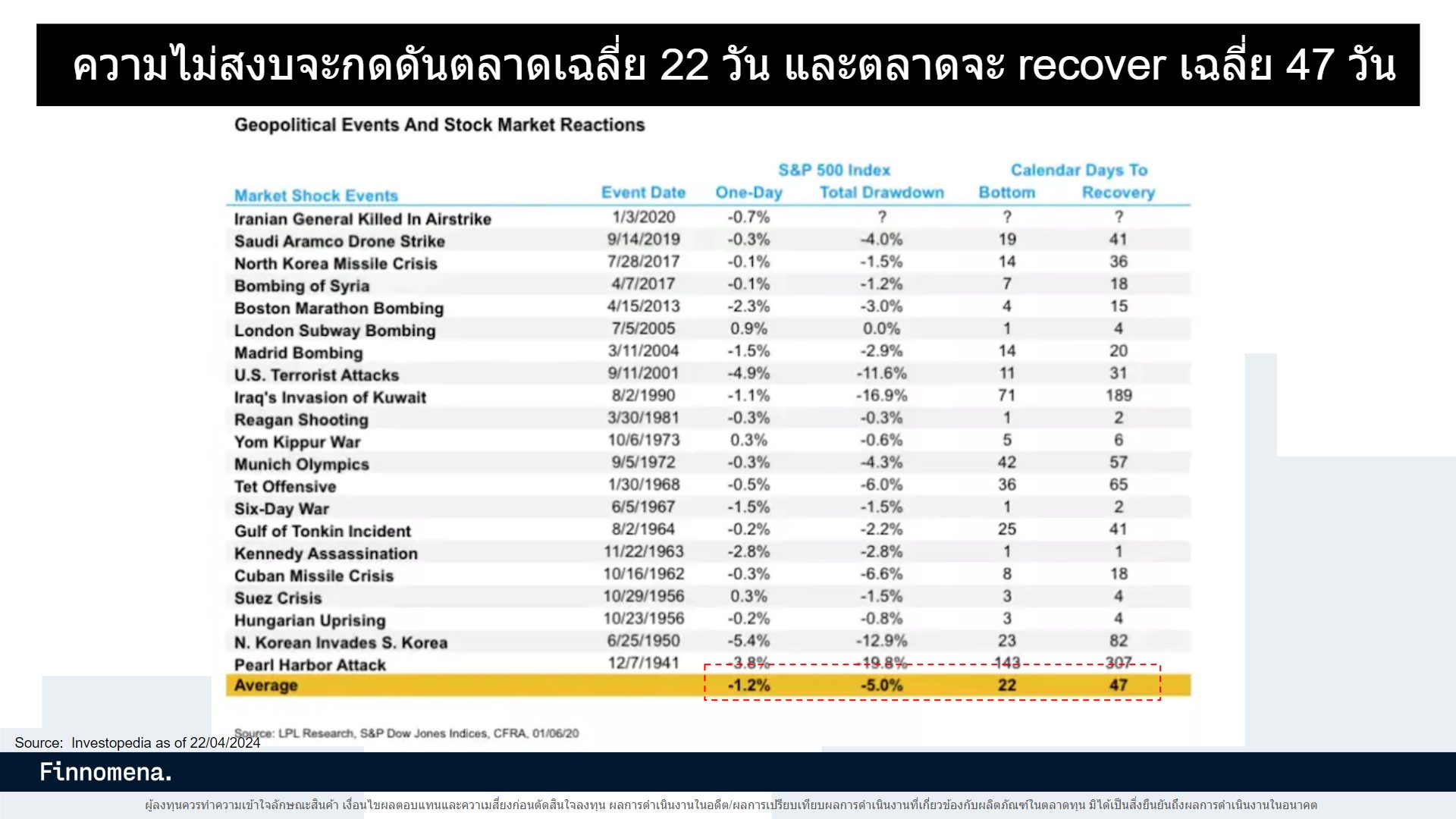

อัปเดตมุมมองการลงทุนล่าสุด ณ วันที่ 25 เมษายน 2024 โดย Finnomena Funds

อัปเดตมุมมองการลงทุนล่าสุด ณ วันที่ 25 เมษายน 2024 โดย Finnomena Funds