![สรุปกองทุนแนะนำ: พร้อมรับโอกาส Earnings Season [อัปเดต 22 ต.ค. 2024]](https://scontent.finnomena.com/sites/1/2024/10/4042e60f-cover.jpg)

Earnings Season เริ่มแล้ว! ปรับกลยุทธ์การลงทุนอย่างไรดี เพื่อรับโอกาสก่อนเข้าสู่โค้งสุดท้ายของปี Sector ไหนจะมา กองทุนไหนยังคงแข็งแกร่ง คัดมาให้ครบในที่เดียว

Highlight

- มุมมองการลงทุน FundTalk Call ค้นหาสินทรัพย์ที่ถูกทิ้ง ราคาไม่แพง แต่มีศักยภาพการเติบโตดี

- มุมมองการลงทุน Mr.Messenger Call สร้างโอกาสทำกำไรระยะสั้น โดยใช้ปัจจัยเทคนิคจับจังหวะตลาด

- มุมมองการลงทุน MEVT Call พิจารณาปัจจัยรอบด้าน เพื่อโอกาสทำผลตอบแทนที่ดีในระยะยาว

อัปเดตมุมมองการลงทุนล่าสุด ณ วันที่ 22 ตุลาคม 2024 โดย Finnomena Funds

เข้าสู่สัปดาห์แห่งการประกาศผลประกอบการช่วงไตรมาส 3/2024 ของบริษัทจดทะเบียนทั่วโลก Finnomena Funds มองว่าภาพรวมหุ้นสหรัฐฯ ยังคงแข็งแกร่ง หลังการประกาศงบในกลุ่มธนาคารส่วนใหญ่ออกมาดีกว่าคาด ทำให้ทิศทาง Positive Surprise ค่อนข้างสดใส นำโดยกลุ่ม Tech, Finance และ Utility

ในขณะที่ทิศทางอัตราการเติบโตกำไร (EPS Growth) ของหุ้นกลุ่ม Magnificent 7 ก็กำลังชะลอตัวลง สวนทาง S&P 500 ที่เพิ่มสูงขึ้น ซึ่งถือเป็นภาพที่ดี สะท้อนว่าตลาดกำลังวิ่งด้วยพื้นฐานที่แข็งแรง โดยการกระจายการเติบโตไปยังหุ้นตัวอื่น ๆ ด้วย

ตรงกันข้ามกับหุ้นฝั่งยุโรปที่เริ่มเห็น Negative Surprise จากแนวโน้มกำไรที่แผ่วลง รวมถึงตลาดหุ้นจีนที่ยังไม่สามารถฟื้นตัวได้เต็มที่ เพราะปัญหาเชิงโครงสร้างทางเศรษฐกิจ

Source: Finnomena Funds, Bloomberg as of 21/10/2024

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

มุมมองการลงทุน FundTalk Call

โดย Jet – The Contrarian คำแนะนำการลงทุนในรูปแบบ The Contrarian Investor เน้นกลยุทธ์การลงทุนที่หาสินทรัพย์ที่ถูกทิ้ง จนราคาปรับตัวลงลึกมากจนเกินไป แต่ศักยภาพการเติบโตยังดี ประกอบกับมีลมหนุนที่ทำให้เริ่มเห็นสัญญาณการกลับตัวขึ้นได้ ทำให้มีโอกาสได้เข้าลงทุนในสินทรัพย์ที่ดี ราคาถูก ตอนที่คนไม่เหลียวแล

1.) K-APB-A(A)

กองทุนตราสารหนี้เอเชีย กระจายลงทุนในหลากหลายประเทศ เช่น อินเดีย ฮ่องกง และอินโดนีเซีย ซึ่งสามารถให้ Yield ที่สูงกว่า 7.39% ในสถานการณ์ที่อัตราดอกเบี้ยทั่วโลกเข้าสู่ช่วงขาลง

2.) B-INNOTECH

กองทุนหุ้นเทคโนโลยีคุณภาพดี โดยยึดหลักการลงทุนสไตล์ Contrarian ที่เน้นคัดหุ้นกลุ่ม High Quality Growth เติบโตต่อเนื่อง กระแสเงินสดแข็งแกร่ง และราคาไม่แพง รวมทั้งยังทนทานต่อความผันผวนในระยะสั้นได้ดี

3.) KT-ENERGY

กองทุนหุ้นพลังงานทั่วโลก เน้นลงทุนในบริษัทที่ทำธุรกิจที่เกี่ยวข้องกับการสำรวจและขุดเจาะแหล่งน้ำมัน ซึ่งกำลังอยู่ในจุดที่แข็งแกร่ง โดยมีโมเมนตัมหนุนจากกระแส Trump Trade

มุมมองการลงทุน Mr.Messenger Call

โดย Bank – The Trend Follower คำแนะนำการลงทุนในรูปแบบ Trend Follower Investor มุ่งสร้างโอกาสทำกำไรในระยะสั้น-กลาง เน้นใช้ปัจจัยทางเทคนิคจับจังหวะตลาด ศึกษาพฤติกรรมของราคาสินทรัพย์ในอดีต โดยใช้หลักสถิติเพื่อนำมาคาดการณ์พฤติกรรมการเคลื่อนไหวของราคาสินทรัพย์ในอนาคต และช่วยให้หาจังหวะการลงทุนที่เหมาะสม

1.) ES-USBLUECHIP

กองทุนหุ้นขนาดใหญ่ในสหรัฐอเมริกา โดยเน้นคัดเลือกบริษัทที่เติบโตทั้งรายได้ กำไร และกระแสเงินสด ตลอดจนมีความสามารถทางการแข่งขันสูง เป็นผู้นำในอุตสาหกรรมต่าง ๆ เพื่อโอกาสการลงทุนตามเทรนด์ขาขึ้น รับการประกาศงบที่สดใสในไตรมาส 3

กองทุนตราสารหนี้ระยะสั้นสกุลเงินดอลลาร์สหรัฐ (Unhedged) มองเป็นจังหวะเก็งกำไร USDTHB ผ่านตราสารหนี้ที่มีความเสี่ยงต่ำ

3.) SCBSEMI(A)

กองทุนหุ้นกลุ่มเซมิคอนดักเตอร์ เป็นธีม Growth Stock ที่มีโอกาสทะยานสู่จุดสูงสุดใหม่ เมื่อเศรษฐกิจสหรัฐฯ แข็งแกร่งกว่าที่คิด โอกาสเป็น No Landing เป็น Best Case เพิ่มขึ้น

มุมมองการลงทุน MEVT Call

คำแนะนำการลงทุนในรูปแบบ The Long-Term Growth เพื่อสร้างโอกาสทำผลตอบแทนได้ดีในระยะกลาง-ยาว โดยพิจารณาปัจจัยรอบด้านตาม MEVT Framework ได้แก่ Macro ปัจจัยเชิงมหภาค, Earnings วิเคราะห์การเติบโตของกำไร, Valuation การวิเคราะห์มูลค่าของสินทรัพย์ที่ลงทุน และ Technical ปัจจัยอื่น ๆ เช่น Fund Flow, Sentiment, Seasonal Statistic และ Technical Analysis

1.) PRINCIPAL VNEQ-A

กองทุนหุ้นเวียดนาม เป็นตลาดที่ถูกและดี ซึ่งมีปัจจัยหนุนให้เดินหน้าไปได้อย่างต่อเนื่อง ทั้งการเติบโตทางเศรษฐกิจ ประกอบกับ Catalyst จากการเตรียมเข้าสู่ EM Market ของดัชนี FTSE ในปีหน้า

2.) B-INNOTECH

กองทุนหุ้นเทคโนโลยีคุณภาพดี ซึ่งเน้นการคัดเลือกหุ้น Value Play ตามปรัชญาของผู้จัดการกองทุนที่เชี่ยวชาญในการเข้าซื้อหุ้นเติบโตในราคาไม่แพง พร้อมรับอานิสงส์จากงบหุ้นบิ๊กเทคที่คาดว่าจะยังคงแข็งแกร่ง

3.) UOBSA

กองทุนหุ้นเอเชีย (ไม่รวมญี่ปุ่น) เหมาะกับการลงทุนกระจายความเสี่ยงในภูมิภาคเอเชีย ด้วยกลยุทธ์การลงทุนที่มีความยืดหยุ่น ปรับพอร์ตตามสถานการณ์ตลาด และเชื่อว่าในระยะยาวจะเป็นกองทุนที่มีโอกาสสร้างผลตอบแทนได้โดดเด่นกว่ากองทุนเอเชียอื่น ๆ

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Highlight

ใครที่กำลังการวางแผนลดหย่อนภาษี พร้อมทั้งมองหาโอกาสสร้างผลตอบแทนในระยะยาว การลงทุนในกองทุน SSF และ RMF ถือเป็นหนึ่งในตัวเลือกที่น่าสนใจ เพราะนอกจากจะช่วยประหยัดภาษีแล้ว ยังมีโอกาสได้เก็บเงินก้อนโตจากการลงทุนระยะยาวอีกด้วย

หากคุณกำลังมองหากองทุนลดหย่อนภาษีพร้อมรับโอกาสสร้างผลตอบแทนที่ดีในระยะยาว และมีทีมผู้เชี่ยวชาญที่คอยบริหารจัดการให้อย่างมีประสิทธิภาพ เราได้คัด 4 กองทุนที่น่าสนใจเป็นพิเศษจาก บลจ.ยูโอบี (UOBAM) ซึ่งมีทั้ง SSF และ RMF ให้เลือกลงทุนตามความต้องการและเป้าหมายทางการเงิน

ที่สำคัญยังเป็น 4 กองทุนลดหย่อนภาษีจาก UOBAM ที่ Finnomena Funds แนะนำในปี 2024 ด้วย มีอะไรบ้าง มาดูกัน

1. กองทุนรวมตราสารหนี้โลก UGIS-SSF และ UGISRMF

คือ กองทุนเปิด ยูไนเต็ด โกลบอล อินคัม สตราทีจิค บอนด์ ฟันด์ หน่วยลงทุนชนิดเพื่อการออม (UGIS-SSF) และกองทุนเปิด ยูไนเต็ด โกลบอล อินคัม สตราทีจิค บอนด์ ฟันด์ หน่วยลงทุนชนิดเพื่อการเลี้ยงชีพ (UGISRMF) เป็นกองทุนที่มีความเสี่ยงอยู่ที่ระดับ 5 เสี่ยงปานกลางค่อนข้างสูง โดยทั้งสองกองทุนจะลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศชื่อ PIMCO GIS Income Fund (Class I) (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของมูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งกองทุนหลักมีการกระจายการลงทุนในตราสารหนี้ประเภทต่าง ๆ ทั้งภาครัฐและเอกชนทั่วโลก

กองทุนหลักจัดตั้งและบริหารจัดการโดย PIMCO Global Advisor (Ireland) Limited บลจ. ระดับโลก ที่มีชื่อเสียงโดดเด่นด้านการลงทุนในตราสารหนี้โดยเฉพาะ อีกทั้งยังมีประสบการณ์ในการบริหารจัดการตราสารหนี้มายาวนานเกือบ 30 ปี นับตั้งแต่ปี 1997 (Source: Vision-Net, as of 4/10/2024)

กองทุนหลักมีกลยุทธ์การลงทุนเชิงรุก (Active) มีเป้าหมายเพื่อสร้างผลตอบแทนเป็นกระแสรายได้ที่สม่ำเสมอ พร้อมกับสร้างการเติบโตของเงินลงทุนในระยะยาว ผ่านการลงทุนในตราสารหนี้ทั้งภาครัฐและภาคเอกชนทั่วโลก

รายละเอียดอื่น ๆ ของกองทุน (ข้อมูลจากหนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญ ณ วันที่ 30/8/2024)

- เป็นกองทุนรวมตราสารหนี้กลุ่ม Global Bond Discretionary ประเภท Feeder Fund ที่เน้นลงทุนแบบมีความเสี่ยงต่างประเทศ หน่วยลงทุนชนิดเพื่อการออม (SSF) และหน่วยลงทุนชนิดเพื่อการเลี้ยงชีพ (RMF)

- นโยบายการจ่ายเงินปันผล: ไม่มีการจ่ายเงินปันผล

- มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนไม่น้อยกว่าร้อยละ 90 %

- มูลค่าขั้นต่ำในการซื้อ: ไม่กำหนด

- มูลค่าขั้นต่ำในการขายคืน: ไม่กําหนด

- ค่าธรรมเนียมขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมรับซื้อคืน (Back-end Fee): ยกเว้น

- ค่าธรรมเนียมสับเปลี่ยนเข้า (Switching-in): ยกเว้น

- ค่าธรรมเนียมสับเปลี่ยนออก (Switching-out): 2% สำหรับกองทุน UGIS-SSF และ 25% สำหรับกองทุน UGISRMF

- ค่าธรรมเนียมการจัดการ (Management Fee): 0.8025% ต่อปี

จุดเด่นกองทุนหลัก

- กระจายลงทุนในตราสารหนี้ทั่วโลก เข้าถึงโอกาสการลงทุนจากตราสารหนี้ที่หลากหลาย เพิ่มโอกาสได้รับผลตอบแทนกว่าการลงทุนในตราสารหนี้เพียงกลุ่มใดกลุ่มหนึ่ง เพราะการลงทุนในตราสารหนี้เพียงประเทศเดียวหรือภูมิภาคเดียว อาจมีความเสี่ยงสูงจากปัจจัยเฉพาะของประเทศนั้น ๆ เช่น ปัญหาทางเศรษฐกิจ การเปลี่ยนแปลงนโยบาย หรือความผันผวนของอัตราแลกเปลี่ยน ส่วนการกระจายการลงทุนไปยังหลายประเทศจะช่วยลดผลกระทบจากความเสี่ยงเหล่านี้

- นโยบายการบริหารจัดการแบบ Active Management ผู้จัดการกองทุนสามารถปรับสัดส่วนให้เหมาะสมกับสถานการณ์ และสามารถเลือกซื้อตราสารหนี้ที่มีคุณภาพสูง ซึ่งมีโอกาสผิดนัดชำระหนีต่ำ

- มีโอกาสสร้างผลดำเนินงานที่สม่ำเสมอ เนื่องจาก PIMCO มีชื่อเสียงในด้านการบริหารจัดการกองทุนตราสารหนี้มายาวนานเกือบ 30 ปี (Source: Vision-Net, as of 4/10/2024) และมีการกระจายการลงทุนไปในตราสารหนี้ทั่วโลก ช่วยลดความเสี่ยงในสภาวะเศรษฐกิจโลกผันผวน

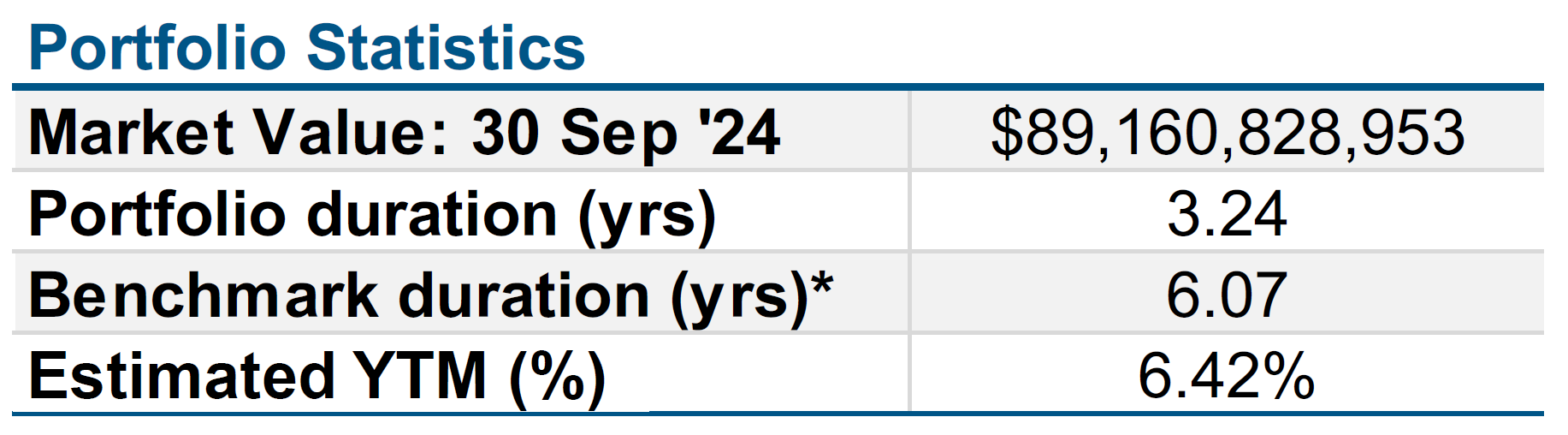

กองทุนหลักมี Portfolio duration อยู่ที่ 3.24 ต่อปี | Source: PIMCO, as of 30/9/2024

กองทุนรวมตราสารหนี้โลก UGIS-SSF และ UGISRMF เหมาะกับใคร

- ผู้ลงทุนที่คาดหวังผลตอบแทนที่สูงกว่าเงินฝาก และยอมรับผลตอบแทนที่อาจต่ำกว่าหุ้นได้

- ผู้ลงทุนที่มุ่งหวังผลตอบแทนจากการลงทุนในกองทุนรวมต่างประเทศ และสามารถยอมรับความเสี่ยงจากการลงทุนได้ในระดับสูง โดยผลตอบแทนที่กองทุนจะได้รับส่วนใหญ่มาจากกําไรส่วนต่างของราคาหน่วยลงทุน

ทำไม Finnomena Funds แนะนำกองทุน UGIS-SSF และ UGISRMF

กองทุนหลักเป็นกองทุนรวมตราสารหนี้โลกที่มีจุดเด่นในเรื่องการบริหารการลงทุนแบบเชิงรุก เพื่อสร้างผลตอบแทนเป็นรายได้ที่สม่ำเสมอ และมีการปรับสัดส่วนที่ยืดหยุ่นให้เหมาะสมกับสถานการณ์ตลาดปัจจุบัน ด้วยการบริหารจัดการกองทุนโดย PIMCO Global Advisor (Ireland) Limited เป็นบริษัทจัดการกองทุนที่มีชื่อเสียงด้านกองทุนตราสารหนี้มาอย่างยาวนาน

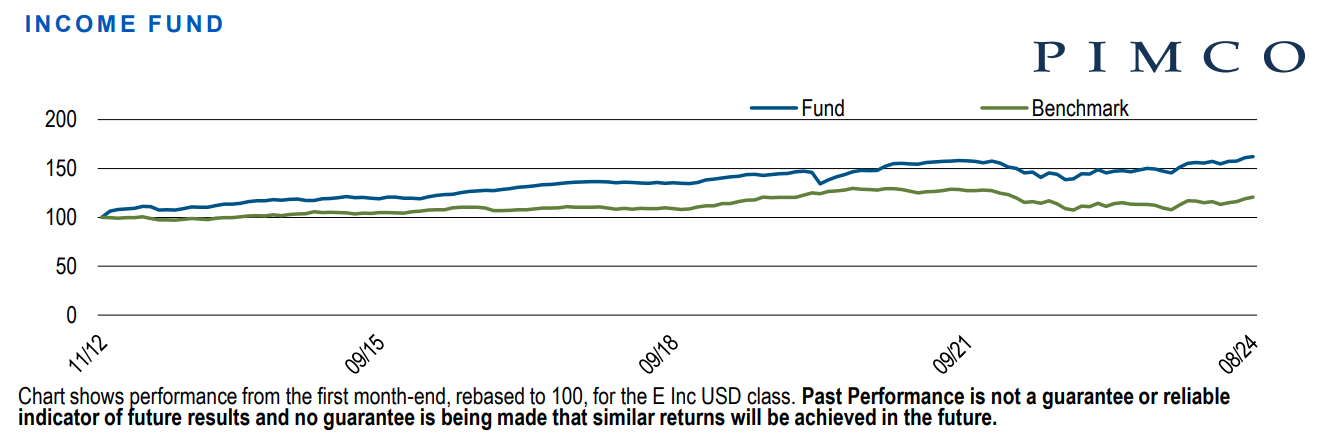

ผลตอบแทนย้อนหลังของ PIMCO GIS Income Fund (Class I) (กองทุนหลัก) | Source: PIMCO as of 30/9/2024

*คำเตือน ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน

จะเห็นว่าผลการดำเนินงานย้อนหลังของกองทุนหลัก PIMCO GIS Income Fund (Class I) นั้นอยู่ในระดับที่เหนือกว่าดัชนีชี้วัด นับตั้งแต่จัดตั้งกองทุนในปี 2012 จนถึงปัจจุบันในปี 2024

2. กองทุนรวมผสม UGBF-SSF และ UGBFRMF

คือ กองทุนเปิด ยูไนเต็ด โกลบอล บาลานซ์ ฟันด์ หน่วยลงทุนชนิดเพื่อการออม (UGBF-SSF) และกองทุนเปิด ยูไนเต็ด โกลบอล บาลานซ์ ฟันด์ หน่วยลงทุนชนิดเพื่อการเลี้ยงชีพ (UGBFRMF) เป็นกองทุนที่มีความเสี่ยงอยู่ที่ระดับ 5 เสี่ยงปานกลางค่อนข้างสูง โดยทั้งสองกองทุนจะลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศชื่อ JPMorgan Investment Funds – Global Balanced Fund class: JPM Global Balanced C (acc) – USD (hedged) (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ มูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งกองทุนหลักมีการกระจายการลงทุนให้ตราสารทุนและตราสารหนี้ของบริษัททั่วโลก

กองทุนหลักจัดตั้งและบริหารจัดการโดย J.P. Morgan Asset Management ผู้จัดการกองทุนระดับโลกที่มีประสบการณ์มายาวนาน นับตั้งแต่ปี 1935 (Source: PitchBook, as of 7/10/24)

กองทุนหลักมีกลยุทธ์การลงทุนเชิงรุก (Active) มีเป้าหมายเพื่อสร้างผลตอบแทนที่ดีในระยะยาว ผ่านการลงทุนในตราสารทุนและตราสารหนี้ของบริษัททั่วโลก รวมไปถึงตราสารหนี้ที่ออกโดยรัฐบาล หรือได้รับการรับประกันโดยรัฐบาล หรือรัฐวิสาหกิจ และอาจมีการใช้ตราสารอนุพันธ์ตามความเหมาะสม

รายละเอียดอื่น ๆ ของกองทุน (ข้อมูลจากหนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญ ณ วันที่ 30/8/2024)

- เป็นกองทุนรวมผสมกลุ่ม Foreign Investment Allocation ประเภท Feeder Fund ที่เน้นลงทุนแบบมีความเสี่ยงต่างประเทศ หน่วยลงทุนชนิดเพื่อการออม (SSF) และหน่วยลงทุนชนิดเพื่อการเลี้ยงชีพ (RMF)

- นโยบายการจ่ายเงินปันผล: ไม่มีการจ่ายเงินปันผล

- มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- มูลค่าขั้นต่ำในการซื้อ: ไม่กำหนด

- มูลค่าขั้นต่ำในการขายคืน: ไม่กำหนด

- ค่าธรรมเนียมขาย (Front-end Fee): ยกเว้น

- ค่าธรรมเนียมรับซื้อคืน (Back-end Fee): ไม่มี

- ค่าธรรมเนียมสับเปลี่ยนเข้า (Switching-in): ยกเว้น

- ค่าธรรมเนียมสับเปลี่ยนออก (Switching-out): 2% สำหรับกองทุน UGBF-SSF และ 25% สำหรับกองทุน UGBFRMF

- ค่าธรรมเนียมการจัดการ (Management Fee): 0.749% ต่อปี

จุดเด่นกองทุนหลัก

- Asset Allocation ใช้กลยุทธ์การจัดสรรสินทรัพย์แบบกระจายความเสี่ยงไปยังตลาดทั่วโลก โดยแบ่งการลงทุนระหว่างหุ้นและตราสารหนี้ ซึ่งช่วยลดความเสี่ยงจากการกระจุกตัวในตลาดใดตลาดหนึ่ง และมีการบริหารแบบ Active สามารถปรับเปลี่ยนสัดส่วนการลงทุนเพื่อตอบสนองต่อสภาวะตลาดและโอกาสการลงทุนที่เปลี่ยนแปลง โดยมีเป้าหมายเพื่อสร้างผลตอบแทนที่ดีกว่าดัชนีอ้างอิง

- Bottom-up Expertise กองทุนใช้วิธีการวิเคราะห์แบบ Bottom-up ซึ่งเน้นการคัดเลือกหลักทรัพย์รายตัว ทั้งในส่วนของหุ้นและตราสารหนี้ ทีมผู้จัดการกองทุนจะทำการวิเคราะห์เชิงลึกในแต่ละบริษัทหรือผู้ออกตราสาร โดยพิจารณาปัจจัยต่าง ๆ เช่น ฐานะการเงิน การบริหารจัดการ โมเดลธุรกิจ และแนวโน้มอุตสาหกรรม เพื่อค้นหาโอกาสการลงทุนที่มีศักยภาพสูงสุด วิธีนี้ช่วยให้สามารถสร้างพอร์ตการลงทุนที่แข็งแกร่งและมีคุณภาพ

- Balanced Risk การบริหารความเสี่ยงเป็นส่วนสำคัญในการจัดการกองทุน โดยกองทุนจะมีการบริหารความเสี่ยง เช่น การกระจายการลงทุน การวิเคราะห์ความผันผวน และการใช้เครื่องมือทางการเงินเพื่อป้องกันความเสี่ยง (Hedging) เมื่อจำเป็น เป้าหมายคือการสร้างพอร์ตการลงทุนที่มีความสมดุล สามารถรับมือกับความผันผวนของตลาดได้ดี และให้ผลตอบแทนที่เหมาะสมกับระดับความเสี่ยง

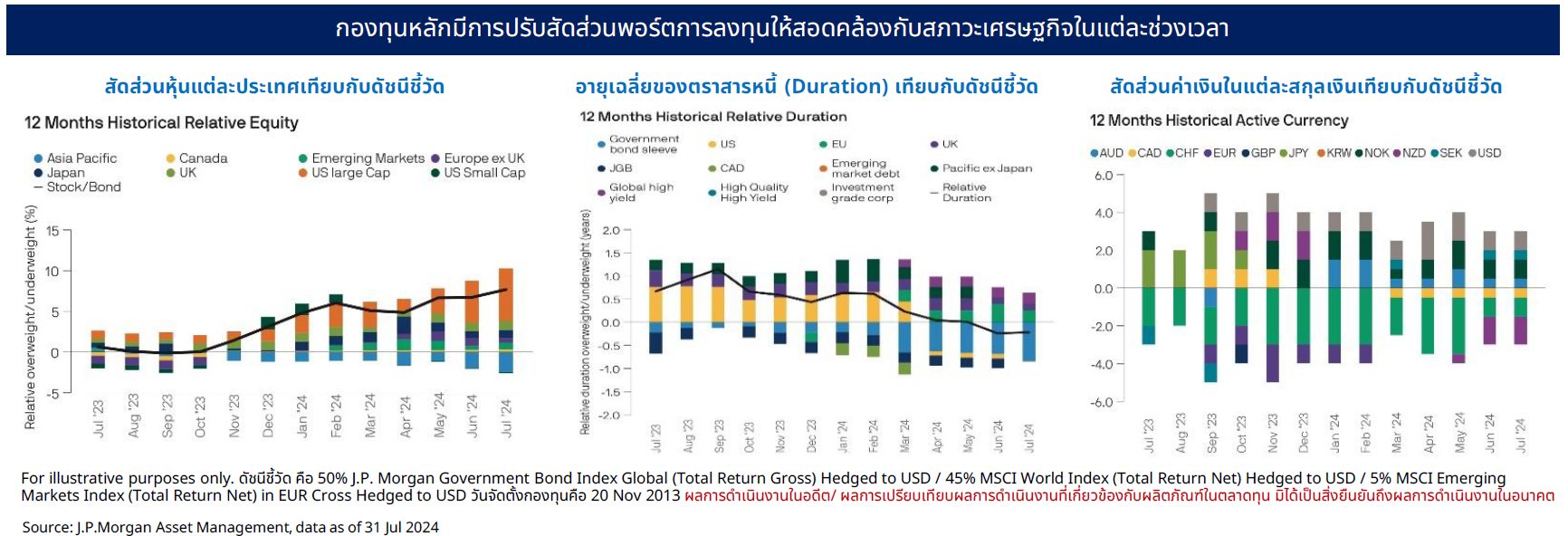

กองทุนหลักมีการปรับสัดส่วนพอร์ตการลงทุนให้สอดคล้องกับสภาวะเศรษฐกิจในแต่ละช่วงเวลา | Source: J.P. Morgan Asset Management, as of 31/7/2024

กองทุนรวมผสม UGBF-SSF และ UGBFRMF เหมาะกับใคร

- ผู้ลงทุนที่มุ่งหวังผลตอบแทนที่ดีจากการลงทุนในกองทุนรวมต่างประเทศ และสามารถยอมรับความเสี่ยงจากการลงทุนได้ในระดับปานกลางค่อนข้างสูง

- ผู้ลงทุนที่สามารถรับความผันผวนของราคาหุ้นที่กองทุนรวมไปลงทุน ซึ่งอาจจะปรับตัวเพิ่มสูงขึ้น หรือลดลงจนต่ำกว่ามูลค่าที่ลงทุนและทำให้ขาดทุนได้

- ผู้ที่สามารถลงทุนในระยะกลางถึงระยะยาว โดยคาดหวังโอกาสรับผลตอบแทนในระยะยาวที่ดีกว่าการลงทุนในตราสารหนี้ทั่วไป

ทำไม Finnomena Funds แนะนำกองทุน UGBF-SSF และ UGBFRMF

กองทุน UGBF-SSF และ UGBFRMF ลงทุนในกองทุนหลักคือ JPMorgan Investment Funds – Global Balanced Fund class: JPM Global Balanced C (acc) – USD (hedged) ซึ่งบริหารจัดการโดย J.P. Morgan Asset Management ผู้จัดการกองทุนที่มีประสบการณ์มายาวนาน นับตั้งแต่ปี 1935 (Source: PitchBook, as of 7/10/24)

กองทุนหลักเป็นกองทุนรวมแบบผสมที่มีจุดเด่นในเรื่องการบริหารการลงทุนแบบเชิงรุก มีการปรับสัดส่วนที่ยืดหยุ่นให้เหมาะสมกับสถานการณ์ตลาดปัจจุบัน ด้วยการบริหารจัดการกองทุนโดย J.P. Morgan Asset Management เป็นบริษัทจัดการกองทุนที่มีชื่อเสียงมาอย่างยาวนาน

นอกจากนี้กองทุนยังเน้นไปที่การจัดพอร์ตประเภท 50/50 (หุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50%) ทำให้พอร์ตการลงทุนมีความแข็งแกร่ง

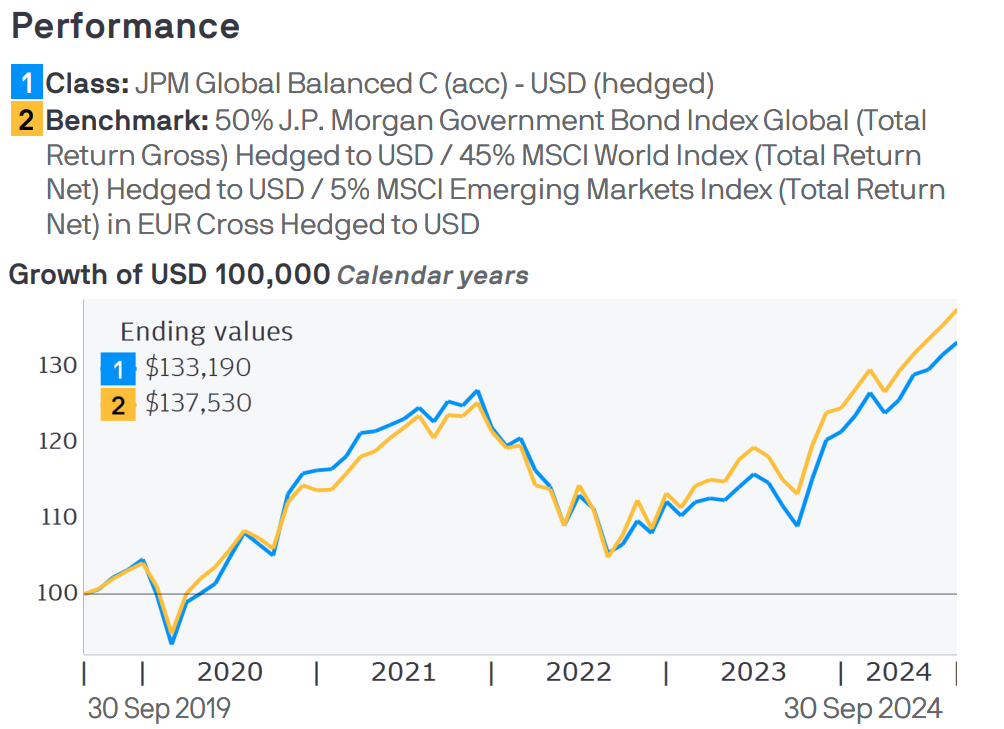

ผลการดำเนินงานย้อนหลังของกองทุนหลัก | Source: J.P. Morgan Asset Management, as of 30/9/24

*คำเตือน ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน

จะเห็นว่าผลการดำเนินงานย้อนหลัง 5 ปีของกองทุนหลัก JPMorgan Investment Funds – Global Balanced Fund class: JPM Global Balanced C (acc) – USD (hedged) นั้นอยู่ในระดับใกล้เคียงกับดัชนีชี้วัดนับตั้งแต่ในปี 2019 จนถึงปัจจุบันในปี 2024

4 กองทุน 4 เป้าหมาย ตอบโจทย์การลงทุน

Finnomena Funds ได้คัดสรรกองทุนที่มีศักยภาพและตอบโจทย์นักลงทุนหลากหลายรูปแบบ ซึ่งเราแนะนำ 4 กองทุนที่น่าสนใจ ได้แก่ 1.) UGIS-SSF 2.) UGISRMF 3.) UGBF-SSF และ 4.) UGBFRMF โดยแต่ละกองก็จะตอบโจทย์เป้าหมายการลงทุนที่แตกต่างกัน ดังนี้

กองทุนรวมตราสารหนี้โลก UGIS-SSF และ UGISRMF เหมาะสำหรับผู้ที่ต้องการลดหย่อนภาษีควบคู่ไปกับการเปิดโอกาสสร้างผลตอบแทนที่สูงกว่าเงินฝาก แต่ไม่ชอบความผันผวนรุนแรง และยอมรับความเสี่ยงได้ในระดับปานกลางค่อนข้างสูง เนื่องจากกองทุนมีนโยบายลงทุนในตราสาร Non-investment Grade / Unrated 20 – 60% ของ มูลค่าทรัพย์สินสุทธิของกองทุน ซึ่งกองทุนหลักมีการกระจายการลงทุนให้ตราสารทุนและตราสารหนี้ของบริษัททั่วโลก (Source: UGIS-SSF และ UGISRMF Factsheet, data as of 30/8/2024)

ส่วนใครที่คาดหวังผลตอบแทนที่สูงขึ้น สามารถรับความผันผวนได้ และยอมรับความเสี่ยงได้ในระดับปานกลางค่อนข้างสูง ก็สามารถลงทุนในกองทุนรวมผสม UGBF-SSF และ UGBFRMF ได้เช่นกัน เนื่องจาก 2 กองทุนนี้มีการลงทุนในหุ้นที่สัดส่วน 58% ของพอร์ต ทำให้กองทุนรวมผสม UGBF-SSF และ UGBFRMF มีโอกาสผันผวนมากกว่ากองทุนรวมตราสารหนี้โลก UGIS-SSF และ UGISRMF

ในด้านของการวางแผนภาษี กองทุน UGIS-SSF และ UGBF-SSF เหมาะสำหรับผู้ที่ต้องการทั้งลดหย่อนภาษี และเปิดโอกาสการลงทุนเพื่อสร้างผลตอบแทนในระยะยาว (ขั้นต่ำ 10 ปี) เช่น ซื้อบ้าน สร้างทุนศึกษาให้ลูกหลาน หรือสร้างฐานะทางการเงิน

ขณะที่ UGISRMF และ UGBFRMF มีเงื่อนไขการลงทุนที่เข้มงวดกว่า เหมาะสำหรับการวางแผนเกษียณโดยเฉพาะ และยังให้สิทธิประโยชน์ทางภาษีสูงกว่า (RMF สูงสุดไม่เกิน 500,000 บาทต่อปี และ SSF สูงสุดไม่เกิน 200,000 บาทต่อปี)

Finnomena Funds คัดเลือกกองทุนอย่างไร

การคัดสรร กอง UGIS-SSF, UGISRMF, UGBF-SSF และ UGBFRMF มานั้น จะทำโดยการวิเคราะห์เชิงปริมาณ (Quantitative Screening) เราพิจารณาผลการดำเนินงานย้อนหลังระยะยาว แม้ว่าผลตอบแทนในอดีตจะไม่ได้การันตีผลตอบแทนในอนาคต แต่ผลการดำเนินงานย้อนหลังในระยะยาวเป็นข้อพิสูจน์ความสามารถในการบริหารจัดการของผู้จัดการกองทุนผ่านวัฏจักรเศรษฐกิจต่าง ๆ

รวมถึงการวิเคราะห์เชิงคุณภาพ (Qualitative Screening) โดยเราพิจารณาเรื่องของปรัชญาการลงทุน และกระบวนการการลงทุน เพื่อให้มั่นใจว่ากองทุนนั้นมีกลยุทธ์การลงทุนที่ชัดเจน และมีโอกาสสร้างผลตอบแทนที่ดีในระยะยาว

อ้างอิง: UGIS-SSF Factsheet, UGISRMF Factsheet, UGBF-SSF Factsheet, UGBFRMF Factsheet, PIMCO, J.P. Morgan Asset Management

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสียง ก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมที่ลงทุนในต่างประเทศมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรก | กองทุน UGIS-SSF, UGISRMF มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินสุทธิของกองทุน | กองทุน UGBF-SSF และ UGBFRMF มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจผู้จัดการกองทุน | ผลการดำเนินงานในอดีต/ ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต| ผู้ลงทุนควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวมดังกล่าวด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ซื้อกองทุน Thai ESG ดีไหม ใครบ้างที่เหมาะกับกองทุนนี้ อะไรคือจุดเด่นจุดด้อยของ Thai ESG และเงื่อนไขแบบไหนควรลงทุน Thai ESG บ้าง?

บทความนี้ได้สรุปเรื่องสำคัญของกองทุน Thai ESG ลดหย่อนภาษีรูปแบบใหม่ ซึ่งเปิดขายเป็นครั้งแรกในเดือนธันวาคม 2023 นี้

– คลิกอ่านบทความ 👉 กองทุน Thai ESG คืออะไร? ลดหย่อนภาษีแบบใหม่ เทียบกับ SSF RMF ต่างกันอย่างไร

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

กรณีไหนควรซื้อ Thai ESG

หากคุณตรงกับเงื่อนไขข้อใดข้อหนึ่งในนี้ อาจแปลได้ว่าคุณเหมาะที่จะลงทุนในกองทุน Thai ESG และยิ่งมีข้อที่ติ๊กถูกมากเท่าไหร่ ก็ยิ่งตอกย้ำว่าคุณไม่ควรพลาดการลงทุนครั้งนี้

1. มีรายได้สุทธิที่หักลบค่าใช้จ่ายและค่าลดหย่อนอื่น ๆ แล้ว มากกว่า 150,000 บาท

2. ต้องการลดหย่อนภาษีด้วยการลงทุน เพราะไม่อยากจ่ายภาษีเป็นจำนวนมาก หรือโดยหักภาษี ณ ที่จ่ายไปแล้ว แต่อยากขอเงินภาษีคืน

3. เป็นคนที่ฐานภาษีสูง เช่น 20% 25% ขึ้นไป ยิ่งฐานภาษีสูงเท่าไหร่ การลดหย่อนภาษียิ่งคุ้มค่าขึ้นเท่านั้น เช่น คนฐานภาษี 20% การซื้อ TESG จำนวน 300,000 บาท จะช่วยประหยัดภาษีถึง 60,000 บาท แต่คนฐานภาษี 5% แม้จะซื้อ 300,000 บาทเท่ากัน จะนำไปลดภาษีได้เพียง 15,000 บาท

4. ยังลดหย่อนภาษีไม่พอ ต้องการวงเงินเพิ่ม ซึ่งการลงทุนใน SSF กับ RMF ให้สิทธิลดหย่อนภาษีรวมกันแค่ 500,000 บาท แต่หากใครที่ต้องการวงเงินมากกว่านั้น การซื้อ Thai ESG จะให้วงเงินลดหย่อนเพิ่มอีก 300,000 บาท รวมสูงสุดเป็น 800,000 บาท

5. ต้องการลดหย่อนภาษี แต่ไม่อยากซื้อ RMF เพราะต้องซื้อต่อเนื่องทุกปี และต้องถือถึงอายุ 55 ปี ซึ่งใช้เวลานานกว่าจะขายได้ สำหรับคนที่อายุน้อยกว่า 45 ปี

6. ต้องการลดหย่อนภาษี แต่ไม่อยากซื้อ SSF เพราะมองว่าการถือลงทุนถึง 10 ปี ยังยาวนานเกินไปหน่อย

7. มีเป้าหมายการลงทุนระยะยาว สามารถถือกองทุน Thai ESG อย่างน้อย 5 ปีขึ้นไป

8. เชื่อมั่นในศักยภาพการเติบโตของหุ้นไทยยั่งยืน ซึ่งเป็นบริษัทจดทะเบียนที่ให้ความสำคัญกับการดำเนินธุรกิจตามหลัก ESG

9. เชื่อมั่นในความแข็งแกร่งของตราสารหนี้ไทยยั่งยืน หรือ ESG Bond ที่ผู้ระดมทุนมีเป้าหมายนำเงินไปใช้กับโครงการต่าง ๆ ภายใต้แนวคิดการเติบโตอย่างยั่งยืน เพื่อส่งเสริมองค์กรในระยะยาว

10. มีเงินเย็นปล่อยทิ้งไว้นิ่ง ๆ กำลังมองหาช่องทางนำไปลงทุนให้งอกเงย พร้อมลดหย่อนภาษีไปด้วยเลย

กรณีไหนไม่ต้องซื้อ Thai ESG ก็ได้

แล้วเงื่อนไขแบบไหนบ้างล่ะที่ไม่ควรซื้อ Thai ESG หรือยังไม่ได้จำเป็นขนาดนั้น เพราะมีทางเลือกการลงทุนประเภทอื่น ๆ ที่สามารถตอบโจทย์เป้าหมายได้ดีกว่า

1. รายได้ไม่ถึงเกณฑ์เสียภาษี ไม่ใช่ว่าทุกคนต้องจ่ายภาษีเหมือนกันหมด หากปีนี้คำนวณออกมาแล้ว รายได้ของเราไม่ต้องเสียภาษี หรือไม่มีความต้องการที่จะขอเงินภาษีคืน ก็ไม่มีความจำเป็นต้องซื้อกองทุนลดหย่อนภาษี หากอยากลงทุนแนะนำให้ซื้อกองทุนรวมทั่วไปจะเหมาะกว่า

2. ปีนี้ค่าลดหย่อนภาษีเพียงพอแล้ว เช่น คนที่วางแผนซื้อกองทุน SSF, RMF หรือประกันลดหย่อนภาษี จนค่าลดหย่อนเพียงพอความต้องการไปแล้ว

3. กำลังชักหน้าไม่ถึงหลัง หากกำลังประสบปัญหาทางการเงิน แบบนี้การยอมจ่ายภาษีน่าจะเหมาะกว่าการทุ่มเงินก้อนซื้อ Thai ESG เพื่อให้ได้ลดหย่อนภาษี แต่ต้องมานั่งปวดหัวเพราะขาดสภาพคล่องทางการเงิน

4. ยังไม่มีเงินออมสำรองฉุกเฉิน เราควรจะมีเงินออมก่อนเริ่มต้นลงทุน สำหรับกันไว้ใช้จ่ายประมาณ 6 เดือน โดยเฉพาะ Thai ESG ซึ่งเป็นการลงทุนระยะยาว แปลว่าถ้าเรานำเงินทั้งหมดไปเก็บไว้ในกองทุน หากเกิดเหตุฉุกเฉินขึ้นมา เราจะไม่มีเงินก้นถุงเพื่อรับมือกับสถานการณ์ที่เกิดขึ้น

5. ลงทุนแล้วกินไม่ได้นอนไม่หลับ ถ้ารู้ตัวว่ากลัวความเสี่ยงจากการลงทุน ทนเห็นตัวเลขเงินในพอร์ตที่ผันผวนขึ้นลงไม่ได้ การมองหาตัวช่วยลดหย่อนภาษีอื่น ๆ น่าจะเหมาะกว่า เช่น ประกันออมทรัพย์ ประกันสุขภาพ

6. หากต้องการกระจายการลงทุนไปยังต่างประเทศ Thai ESG ไม่สามารถตอบโจทย์เป้าหมายนี้ได้ ซึ่งถ้าคุณอยากลงทุนหลากหลายสินทรัพย์ทั้งในและต่างประเทศ แบบนี้ต้องซื้อ SSF กับ RMF

7. ถ้าอายุเกิน 55 ปีแล้ว และกำลังวางแผนเกษียณในเร็ว ๆ นี้ แนะนำให้ซื้อ RMF มาลดหย่อนภาษีจะเหมาะกว่า

ศึกษารายละเอียดเพิ่มเติมได้ที่ Thai ESG Hub ศูนย์รวมข้อมูลข่าวสารเกี่ยวกับ Thai ESG ซื้อจบได้ที่นี่ คลิกเลย 👉https://finno.me/thaiesg-hub-ws

คำเตือน

- ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงก่อนตัดสินใจลงทุน และควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนของกองทุน SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน

- การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน

- กองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

- สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

- สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ประเทศไทยกำลังประสบปัญหาหนี้ครัวเรือนที่ส่งผลกระทบรุนแรงต่อเศรษฐกิจ โดยตัวเลขหนี้ครัวเรือนในปัจจุบันพุ่งสูงถึง 16 ล้านล้านบาท และเพิ่มขึ้นอย่างต่อเนื่องตลอดระยะเวลา 20 ปีที่ผ่านมา

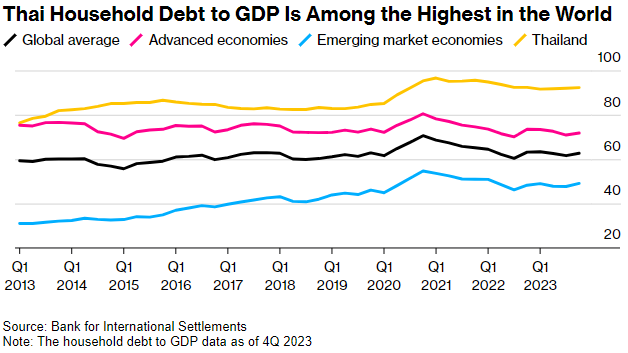

หนี้ครัวเรือนไทยต่อ GDP เทียบกับค่าเฉลี่ยทั่วโลก, ประเทศพัฒนาแล้ว และตลาดเกิดใหม่ | Source: Finnomena Funds, BIS as of 21/10/24

ข้อมูลจากธนาคารเพื่อการชำระบัญชีระหว่างประเทศ (BIS) ระบุว่า สัดส่วนหนี้ครัวเรือนของไทยอยู่ที่ 90% ของ GDP ซึ่งสูงกว่าค่าเฉลี่ยของประเทศตลาดเกิดใหม่เกือบ 2 เท่า อีกทั้งยังเกินระดับ 80% ซึ่งเป็นระดับที่ BIS ระบุว่า “น่ากังวล”

นายเกียรติพงศ์ อริยปรัชญา นักเศรษฐศาสตร์อาวุโสประจำประเทศไทยของธนาคารโลก ให้สัมภาษณ์กับสำนักข่าว Bloomberg ว่า

“ระดับหนี้สินครัวเรือนของไทยอยู่ในระดับที่น่ากังวล และอาจมีผลต่อการใช้จ่ายของภาคธุรกิจและการเติบโตของเศรษฐกิจ ภายใต้บริบทที่ประชาชนและภาคเอกชนยังคงเผชิญผลกระทบมาจากการระบาดของโควิด-19”

ทั้งนี้ จากการสำรวจของมหาวิทยาลัยหอการค้าไทย คาดการณ์ว่าหนี้ต่อครัวเรือนในปีนี้จะเพิ่มขึ้น 8.4% ไปอยู่ที่ 606,378 บาทต่อครัวเรือน และหากนับรวมหนี้นอกระบบอาจทำให้สัดส่วนหนี้ครัวเรือนทั้งหมดสูงกว่ามูลค่าของ GDP

นอกจากนี้ เมื่อเดือนมิถุนายนที่ผ่านมา ดร.เศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการแบงก์ชาติ ยังได้กล่าวกับ Bloomberg ว่า ปัญหาหนี้ครัวเรือนเป็น “ปัญหาที่ร้ายแรงมาก” โดยเปรียบว่าเหมือนโรคเบาหวานที่จะส่งผลต่อสุขภาพอย่างเรื้อรังเป็นเวลายาวนาน

อ้างอิง: Bloomberg

ตลาดการเงินกำลังอยู่ในช่วงที่ความผันผวนสูงที่สุดของปี

ที่รออยู่มีทั้งการเลือกตั้งใหญ่ในสหรัฐในวันที่ 5 พ.ย. สงครามตะวันออกกลางที่พร้อมยิงจรวดใส่กันทุกเมื่อ เศรษฐกิจสหรัฐและทั่วโลกที่ส่งสัญญาณซับซ้อนว่าจะเติบโตหรือใกล้ถดถอย

เหตุการณ์ทางเศรษฐกิจไม่ค่อยมีเรื่องบวก และยิ่งยากขึ้นไปอีกเมื่อรายงาน Global Fund Manager Survey เดือนล่าสุดของ Bank of America Securities ชี้ว่านักลงทุนทั่วโลกเข้าถือสินทรัพย์เสี่ยงเพิ่มเติม ด้วยความหวังว่านโยบายการเงินจะผ่อนคลายพร้อมกับทางการจีนจะกระตุ้นเศรษฐกิจครั้งใหญ่

ตลาด “โลกสวย” เกินไปหรือไม่ เป็นคำถามที่นักลงทุนไม่ใช่แค่ต้องหาคำตอบ แต่ต้องวางกลยุทธ์สำหรับไตรมาสนี้ไปถึงปีหน้าไปด้วย ในมุมมองของผม CAUTION คือคำที่อธิบายโลกลงทุนได้ดี และ 4 ตัวอักษรแรกสำคัญที่สุด

C for China ถ้าจะไปต่อการกระตุ้นเศรษฐกิจต้องเกิดขึ้นจริงและต่อเนื่อง

การฟื้นตัวของเศรษฐกิจจีนมีบทบาทสำคัญในการสร้างเสถียรภาพให้กับเศรษฐกิจและตลาดการเงินโลก

ในมุมมองของผม นโยบายกระตุ้นที่หลากหลาย ช่วยหนุนอารมณ์ตลาดได้ในระยะสั้น แต่ในระยะยาว ตลาดหุ้นจะเป็นขาขึ้นหรือไม่ อยู่ที่ความเชื่อมั่นของทั้งผู้ประกอบการและนักลงทุน ตัวแปรสำคัญที่สุดของจีน หนีไม่พ้น GDP ที่ต้องมีเห็นโอกาสเติบโตถึงเป้า 5% เป็นอย่างน้อย นอกจากนั้นก็ต้องเห็นแนวการปรับมุมมองการเติบโตให้ช้าลงโดยที่เศรษฐกิจไม่ถดถอย

A for AI พัฒนาการไม่ใช่แค่สิ่งใหม่ แต่ต้องทำกำไรได้

ด้วย Valuation ที่สูงในปัจจุบัน ธีม AI จะได้ไปต่อหรือไม่ ขึ้นอยู่กับอัตราการทำกำไร (Profit Margin) ของบริษัทที่เกี่ยวข้องที่ต้องสูงกว่า 15% เป็นอย่างน้อย

ในกลุ่ม Tech ที่ไม่น่าเป็นห่วงมีเพียง Software (เช่น Microsoft, Google) ที่แค่ต้องลงทุนโครงสร้างพื้นฐานเพิ่มตามปริมาณความต้องการของลูกค้า

แตกต่างจาก Hardware Sector (เช่น Tesla, Apple) ที่ Margin ต่ำเพียง 15-25% เสี่ยงที่จะถูกขายทำกำไรที่สุด ถ้าต้องมีการลงทุนเพิ่มที่มากกว่ารายรับ

และที่ต้องลุ้นหนักคือกลุ่ม Semiconductor (เช่น NVIDIA, AMD) การเติบโตต่อจากนี้อาจมีอุปสรรคจากเงินลงทุนเริ่มต้นที่สูง การปรับสายพานการผลิตหลบสงครามการค้า และการแข่งขันที่เข้มข้น Margin มีโอกาสลดลงจากระดับ 30-40% ลงไปเหลือ 10-20%

U for United States จับตาไปที่นโยบายการเงินต้องต่ำให้ได้มากที่สุด

สหรัฐมีหลายเรื่องที่ต้องติดตาม ทุกเรื่องมีความสำคัญกับตลาดการเงินสูง

แต่ถ้าต้องจับตาเพียงเรื่องเดียว คงต้องเป็นจุดจบของดอกเบี้ยนโยบายรอบนี้ อย่างไม่ต้องสงสัย

กรณีฐาน Harris ชนะการเลือกตั้งได้รัฐบาลผสม Fed จะสามารถลดดอกเบี้ยลงอย่างระมัดระวังไปที่ 3.5% ได้ในปี 2024 ทำให้ตลาดการเงินมีเสถียรภาพ ผู้บริโภคกลับมาใช้จ่าย

กรณีที่ดีที่สุด คาดว่าจะเกิดขึ้นถ้าเศรษฐกิจสหรัฐเข้าสู่ภาวะเสี่ยงถดถอยเฉียบพลัน ทำให้ Fed ต้องปรับเปลี่ยนนโยบายจากการควบคุมเสถียรภาพ ไปเป็นการกระตุ้นเศรษฐกิจทันที ดอกเบี้ยนโยบายจะสามารถลดลงไปได้ถึง 2.5%

ที่ต้องระวังคือกรณี Trump ชนะการเลือกตั้งและกลับมาใช้นโยบายลดภาษีเงินได้ พร้อมกับขึ้นภาษีการค้า อาจส่งผลให้เงินเฟ้อกลับมาพุ่งสูงจน Fed ต้องหยุดแนวโน้มดอกเบี้ยขาลงไว้ที่ระดับ 4.5% เพื่อควบคุมเศรษฐกิจ

T for Trade Policy คาดว่าจะเป็นจุดชี้ว่า Sector ไหนจะไปต่อในปี 2025

นโยบายการค้ามีความสำคัญมากในปี 2025 เพราะมีความเกี่ยวข้องทั้งกับจีน สหรัฐ และ AI Supply Chain พร้อมกัน

ผมเลือกที่จะใช้ Dollar Index (DXY) เป็นตัวชี้วัดความตึงเครียดด้านการค้า เพราะหากสหรัฐขู่ว่าจะเพิ่มกำแพงภาษีหรือคว่ำบาตร เงินของประเทศคู่ค้ามักอ่อนค่าก่อน เพื่อสะท้อนความเสี่ยงทางเศรษฐกิจ ในทางตรงกันข้าม ถ้านโยบายการค้าเสรีกลับมา ก็ควรเห็นสกุลเงินประเทศคู่ค้าแข็งค่า DXY ปรับตัวลง

ปัจจุบัน DXY อยู่ที่ระดับ 103จุด กรณีดีที่สุดหากนโยบายการค้าเป็นมิตรกับนานาชาติ และไม่มีความตึงเครียดทางการค้าเพิ่มขึ้น DXY อาจลดลงมาที่ 90-95จุด ส่วนกรณีเสี่ยงจะเกิดขึ้นถ้าความตึงเครียดทางการค้าทวีความรุนแรงทั่วทั้งโลก คาดว่าจะเห็น DXY กลับขึ้นไปยืนเหนือ 105จุดเป็นอย่างน้อย

เมื่อพิจารณาถึงแนวโน้มของเศรษฐกิจโลกธีม C.A.U.T.ION ผมมองว่านักลงทุนสามารถปรับกลยุทธ์ลงทุนให้เหมาะสมได้หลายแบบ

(1) หุ้นจีน ควรกลับมามีที่ยืนในพอร์ตของเราในสัดส่วน 10-15% ตามความเชื่อมั่นของแต่ละท่าน

(2) กลุ่ม AI สามารถคงสัดส่วนลงทุน 10-15% ไว้ได้ แค่เน้นไปที่บริษัทที่มีศักยภาพในการทำกำไรอย่างยั่งยืน แทนที่กลุ่มเติบโตสูงอย่าง Semiconductor

(3) หุ้นโลกนำโดยสหรัฐ คงเป็นองค์ประกอบหลักของการลงทุน แค่ควรปรับการลงทุนไปในกลุ่มที่รายได้มีความสัมพันธ์กับดอกเบี้ยและค่าเงินดอลลาร์ต่ำเพื่อลดความเสี่ยง

ผมเชื่อว่าการปรับพอร์ตรับธีม C.A.U.T.ION จะช่วยให้เรากำหนดกลยุทธ์ได้อย่างมีหลักการ สามารถเดินหน้าผ่านความไม่แน่นอนของตลาดปลายปีนี้ถึงปีหน้าได้อย่างมั่นคง

เพราะ “Caution is the key to navigating the waves of uncertainty.” ครับ

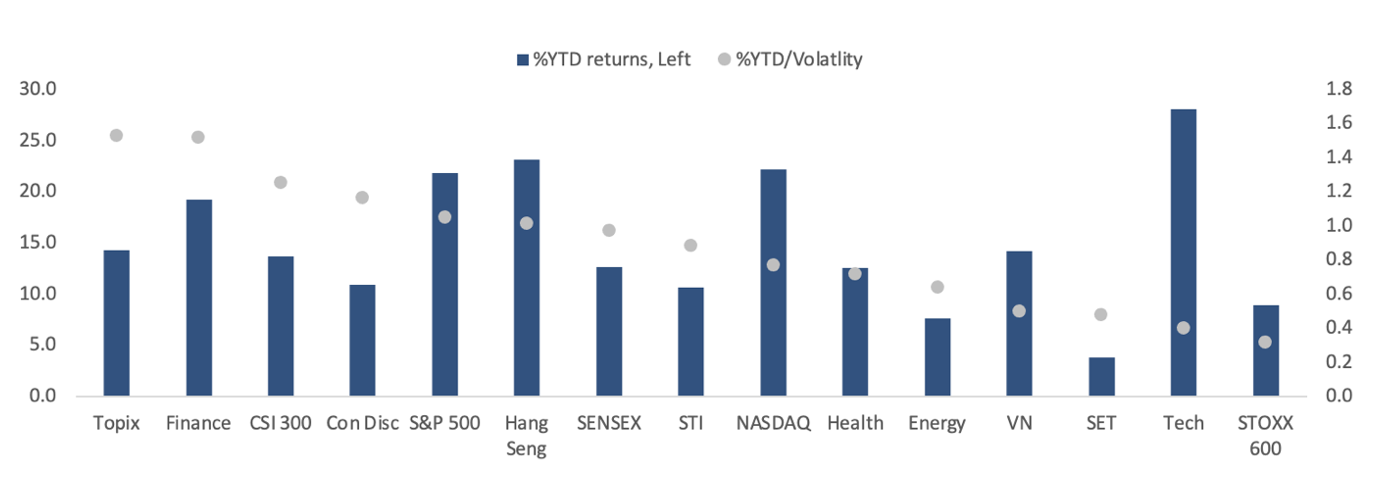

ผลตอบแทนต่อความเสี่ยงตั้งแต่ต้นปีของหุ้น Sector และรายประเทศทั่วโลก

ที่มา: Bloomberg และ FSS วันที่ 17 ต.ค. 2024

ดร.จิติพล พฤกษาเมธานันท์

ข่าวเกี่ยวกับการลงทุนของวอร์เรน บัฟเฟตต์ในช่วงอย่างน้อย 2-3 ปีที่ผ่านมานั้น ดูเหมือนว่าไม่ใช่เป็นการซื้อหุ้นลงทุน แต่เป็นการขายหุ้นที่ถือมายาวนานหลายตัว ในจำนวนที่ค่อนข้างมากอย่างมีนัยสำคัญ ล่าสุดก็คือขายหุ้นแบงก์สหรัฐบางส่วน ได้เงินมาประมาณ 340,000 ล้านบาท ในส่วนของการซื้อหุ้นลงทุนเองนั้น ดูเหมือนว่าจะน้อยกว่าและตัวเล็กกว่าและก็เริ่มไปลงทุนในต่างประเทศมากขึ้นโดยเฉพาะในตลาดหุ้นญี่ปุ่นที่หุ้นมีราคาถูกมากมานาน

ผลก็คือ เงินสดของเบิร์กไชร์เพิ่มขึ้นเรื่อย ๆ ล่าสุดนั้นสูงถึงประมาณ 280 พันล้านเหรียญหรือ 9.4 ล้านล้านบาทแล้ว ซึ่งนับว่าเป็นระดับที่ “สูงที่สุดในประวัติศาสตร์” ของบัฟเฟตต์ นั่นก็น่าจะมาจากมุมมองของบัฟเฟตต์ต่อตลาดหุ้นของอเมริกาว่า ตลาดหุ้นกำลังเติบโตร้อนแรงเกินไปตั้งแต่หลายปีที่ผ่านมาหลังวิกฤติโควิด-19 ซึ่งทำให้เขาหาหุ้นที่จะลงทุนยาก เพราะหุ้นเหล่านั้น “แพงเกินไป” นอกจากนั้น หุ้นที่ถืออยู่ก็ “แพงเกินไป” ซึ่งก็ทำให้เขาต้องขายบางตัวออกไป และเก็บเป็นเงินสดที่เขาต้องเอาไปลงทุนซื้อพันธบัตรหรือเงินลงทุนระยะสั้นที่ให้ดอกเบี้ยหรือกำไรต่ำกว่าผลตอบแทนจากตลาดหุ้นมากเป็นเวลาหลายปี

พูดได้เลยว่าบัฟเฟตต์ “ตกรถ” ครั้งใหญ่ที่ไม่ได้ซื้อหุ้นที่วิ่งแรงต่อเนื่องมาหลายปีในตลาดหุ้นสหรัฐ ผมเองไม่รู้ว่าบัฟเฟตต์คิดอย่างไร บางทีเขาอาจจะรู้สึกเฉย ๆ ก็ได้ เพราะคนอย่างบัฟเฟตต์นั้น คิดลึกและรอบคอบเสมอ ไม่ตามใครและแน่นอน ไม่ตามตลาด และไม่แคร์ว่าใครจะบอกว่าเขาพลาดไปแล้วและ “ตกรถ” เพราะเขาอาจจะไม่เข้าใจ “หุ้นในโลกยุคใหม่” ที่เป็นหุ้นดิจิทัลและ “AI” ที่กำลังโตขึ้น “คับโลก”

แน่นอนว่าผมไม่คิดอย่างนั้น วอร์เรน บัฟเฟตต์ เคยอยู่ในสถานการณ์แบบนั้นมาน่าจะหลายรอบในชีวิตการลงทุนของเขา ตัวอย่างที่ชัดเจนที่สุดก็คือในช่วงปลายปี 1969 ที่เขาได้ผลตอบแทนการลงทุนสุดยอดปีหนึ่งเพราะหุ้นขึ้นไปมากนั้น เขากลับตัดสินใจขายหุ้นทิ้งหมด ปิดกองทุนที่เป็นห้างหุ้นส่วน และคืนเงินให้ผู้ลงทุนหมดเพราะเขาดูแล้วหุ้นมัน “แพงเกินไปมาก” ไม่รู้ว่าจะซื้อหุ้นอะไรที่จะไม่เสี่ยง ซึ่งในครั้งนั้น เขาคาดถูก เพราะหลังจากปิดกองทุนสักพักหนึ่ง ตลาดหุ้นที่ร้อนแรงมากก็ถล่มทะลายในปี 1973-74 และเขาก็กลับมาลงทุนอีกครั้งภายใต้บริษัทหนึ่งที่เขาไม่ได้ขายไปที่ชื่อว่า เบิร์กไชร์ แฮทธาเวย์ และกลายเป็น “ตำนาน” การลงทุนของบัฟเฟตต์มาจนถึงทุกวันนี้

ในครั้งนี้ ที่พอร์ตของบัฟเฟตต์ใหญ่คับตลาดหุ้นและเบิร์กไชร์เป็นบริษัทมหาชน สิ่งที่เขาทำได้ก็คงเป็นแค่ว่า เขาขายหุ้นและถือเงินสดจำนวนมหาศาลเพื่อที่จะรอว่า “วิกฤติ” อาจจะมาเมื่อไรหลังจากที่ตลาดหุ้นร้อนแรงมานาน และในวันนั้น เขาก็คงจะใช้เงินสดที่ “ไม่มีใครจะมีเท่า” เข้าไปกวาดซื้อหุ้นที่ตกลงมามากจนมีราคาถูกที่เขาสบายใจที่จะซื้อ ที่ผ่านมา 2-3 ปี นั้น หุ้นไม่ตกเลยและมีแต่จะขึ้น เขา “ตกรถ” แต่เขาก็ยัง “รอต่อไป” และก็ยังเพิ่มเติมเงินสดขึ้นไปอีก ซึ่งก็เป็นสัญญาณว่าเขายังยึดมั่นกับความคิดที่ไม่เคยเปลี่ยนว่า ถ้าหุ้นแพงต้องไม่ซื้อ และถ้าแพงเกินพื้นฐานไปมากในระยะยาว ก็ต้องขาย เราคงต้องจับตาดูว่าบัฟเฟตต์จะคิดถูกอีกไหม

ประวัติศาสตร์บอกเราว่า บัฟเฟตต์ค่อนข้างจะถูกต้องในการคาดการณ์ หลายครั้งเมื่อเกิดวิกฤติ เบิร์กไชร์มีเงินสดเหลือล้นที่จะเข้าไปลงทุนในธุรกิจที่มีปัญหาและราคาหุ้นตกลงมาแรงมากและทำให้เขาสามารถเข้าไปลงทุนและสร้างผลตอบแทนได้อย่างงดงาม คุ้มค่ากับการถือเงินสดที่ได้ผลตอบแทนต่ำเป็นเวลาอาจจะหลายปี

กลับมาที่ตลาดหุ้นไทย ผมพบว่าแนวความคิดเรื่องของการลงทุนในสไตล์ของบัฟเฟตต์ดังกล่าวนั้น แทบจะไม่มีเลยอย่างน้อยก็ในช่วงตั้งแต่กำเนิดขบวนการ “VI” ในปี 2542-43 จนถึงช่วงเร็ว ๆ นี้

จากการคลุกคลีอยู่ในแวดวงของนักลงทุนที่เรียกตัวว่าเป็น “VI” ในตลาดหุ้นไทยเป็นเวลากว่า 25 ปี ผมพบว่าเหล่า VI ซึ่งรวมถึงผมในช่วงเวลาหนึ่งนั้น มักจะไม่ถือเงินสดจำนวนมากและ/หรือเป็นเวลานาน เหตุผลนั้นผมคิดว่ามีหลายประการ ทั้งหมดมาจากการที่ VI ประสบความสำเร็จสูงมาก ผลตอบแทนจากการลงทุนดีแบบแทบจะเรียกว่ามหัศจรรย์ อานิสงส์จากการที่ตลาดหุ้นและหุ้นที่เรียกว่าเป็น “หุ้น VI” ให้ผลตอบแทนที่ดี “เหนือจริง” ทำให้คนที่เป็น VI มักจะไม่ต้องการถือเงินสดเลย จำนวนมากกู้เงินเพิ่มขึ้นอีกมาก เพราะคิดว่าการถือหุ้นจะให้ผลตอบแทนที่ดีกว่าเงินสดเสมอและไม่ขึ้นอยู่กับสถานการณ์อะไรเลย

ประเด็นแรก ก็คือ VI สามารถหาหุ้นลงทุนในตลาดได้ตลอดเวลา โดยเฉพาะในช่วงที่ตลาดบูม ผมเองจำได้ว่าในช่วงแรก ๆ ของการเป็น VI ตลาดหุ้นเต็มไปด้วยหุ้นที่โตเร็วตัวเล็ก ๆ และก็มี VI จำนวนมากเข้าไปรุมซื้อ ทำให้ราคาหุ้นวิ่งขึ้นไปแรง VI บางคนก็อาจจะขายหุ้นออกไปทำกำไรได้อย่างรวดเร็ว และแทบจะทันทีเมื่อได้รับเงินสดมาก็จะรีบเข้าไปซื้อหุ้นตัวใหม่ ที่ซักพักก็จะมีการเชียร์ให้ VI และนักลงทุนรายย่อยอื่นเข้าไปซื้อ ทำให้ราคาวิ่งขึ้นไปและก็จะถูกขายทำกำไรได้อีก ซึ่งการ “หมุนหุ้น” แบบนี้ มักจะทำกำไรได้สูงกว่าการซื้อหุ้นแล้วเก็บยาวไม่ขายแบบบัฟเฟตต์

ประการที่สอง VI มักมองว่าเงินสดก็เป็นการลงทุนในตราสารอีกอย่างหนึ่งที่ให้ผลตอบแทนอาจจะแค่ปีละ 1-2% ซึ่งนั่นเท่ากับการลงทุนในทรัพย์สินที่มีค่า PE 50-100 เท่า โดยที่เป็นหลักทรัพย์ที่ “ไม่โต” ดังนั้น เงินสดถือว่าเป็นการลงทุนที่แย่มากในแนวของ VI ที่ชอบหุ้นที่โตเร็วและค่า PE ต่ำหรือเป็นหุ้นถูก

ประการที่สาม แม้แต่ช่วงที่ตลาดหุ้นอาจจะไม่ดีนักและมองไปข้างหน้าก็อาจจะไม่สดใส แต่ VI มักจะไม่ค่อยสนใจ พวกเขาคิดว่าหุ้นที่ตนเองวิเคราะห์และเลือกแล้วนั้น ดีกว่าตลาดมาก ยังไงก็ทำได้เหนือกว่าตลาด หลายคนตั้งเป้าหมายว่าจะ Outperform หรือทำผลงานได้ดีกว่าตลาดปีละประมาณ 10% อย่างต่อเนื่อง ดังนั้น ถึงตลาดจะตกลงมา 7-8% เขาก็คิดว่าเขาอาจจะทำได้ 2-3% ต่อปี ซึ่งก็ยังดีกว่าถือเงินสดที่ให้ผลตอบแทนไม่เกิน 1% อยู่ดี ดังนั้น จะถือเงินสดทำไม?

ประการสุดท้าย VI โดยเฉพาะรุ่นใหม่ ๆ นั้น มักจะมีความมั่นใจในตัวเองสูงมาก และพวกเขาต่างก็ตั้งเป้าที่จะมีอิสระภาพทางการเงินภายในเวลาไปกี่ปี หลายคนหวังที่จะรวยเป็นเศรษฐีจากการลงทุน แต่ด้วยการที่ยังมีอายุน้อยและไม่ได้มี “เงินต้น” ในการลงทุนมากนัก พวกเขาจึงต้อง “เร่ง” โดยการถือหุ้นให้มากที่สุด บ่อยครั้งมากก็ใช้การกู้หรือมาร์จินหรือเครื่องมือเพื่อเพิ่มจำนวนหุ้นให้มากขึ้น ความคิดที่จะถือเงินสดนั้นจึงไม่มี

และไม่ต้องไปคิดว่าถ้าถือเงินสดแล้วเวลาเกิดวิกฤติหรือเจอหุ้นดีจะได้มีเงินซื้อนั้น มันไม่มีความหมายเลย เพราะพวกเขามักจะไม่ค่อยคิดถึง “วันที่เลวร้าย” แบบนั้น เวลาลงทุนพวกเขามักจะมี “Conviction” หรือความเชื่อที่เต็มเปี่ยมว่า ดีแน่ “All In” หรือซื้อเต็มที่ไปเลย เงินทุกบาทใส่ลงไปในหุ้น

โดยส่วนตัวผมเองนั้น ช่วงแรก ๆ ในชีวิตการเป็น VI ผมก็ลงทุน 100% ในหุ้นหลาย ๆ ตัว มีเงินสดบ่อยครั้งไม่ถึง 1% ของความมั่งคั่งเอาไว้ใช้จ่ายประจำวัน ทุกครั้งที่ขายหุ้นหรือได้ปันผล ภายในเวลาไม่กี่วันก็จะต้องไปซื้อหุ้นตัวใหม่ได้เสมอ เพราะมีหุ้นถูกคุณภาพดีอยู่เต็มตลาด อย่างไรก็ตาม สภาวะทางเศรษฐกิจของไทยเปลี่ยนแปลงไป จากที่เคยเจริญเติบโตสูงมาก กลายเป็นเติบโตต่ำและต่อเนื่องอานิสงส์สำคัญจากประชากรที่แก่ตัวลง และระบบการปกครองที่ถดถอยลงในช่วงกว่า 10 ปีที่ผ่านมา ซึ่งทำให้ไม่สามารถฟื้นการเจริญเติบโตทางเศรษฐกิจขึ้นมาได้

ผลก็คือ ตลาดหุ้นและบริษัทจดทะเบียนโดยรวมแน่นิ่งมา 10 ปี เป็น “Loss Decade” การลงทุนในหุ้นให้ผลตอบแทนลดลงมาก ความสามารถที่จะเลือกหุ้นที่ให้ผลตอบแทนดีกว่าตลาดเองก็ลดลง เหตุผลสำคัญส่วนหนึ่งก็เพราะหุ้นดีแบบ VI ก็มักมีราคาแพงหรือเต็มมูลค่า ดังนั้น ผมก็เริ่มมีเงินสดพอกพูนขึ้นเรื่อย ๆ และก็ต้อง “ย้ายตลาด” เอาเงินสดไปลงทุนในตลาดหุ้นเวียตนามบางส่วน แต่ก็ยังเหลือเงินสดอยู่ดีในอัตราประมาณ 5-6% และก็อาจจะเพิ่มขึ้นอีกเรื่อย ๆ

และก็คงต้องทำคล้าย ๆ บัฟเฟตต์ที่อาจจะต้อง “นอนรอบนกองเงินสด” จนกว่าโอกาสในการลงทุนจะเปิด คือมีหุ้นดีราคาถูกทั้งตลาดหุ้นในและต่างประเทศ

ดร.นิเวศน์ เหมวชิรวรากร

“เก็บเงินล้าน” ในยุคเศรษฐกิจแบบนี้ หลาย ๆ คนคงคิดว่าเป็นเรื่องยากที่จะไปถึงเป้าหมาย แต่หากมีการวางแผนการเงินที่ดีแล้ว เป้าหมายเก็บเงินล้านก็ไม่ยากอย่างที่คิด

วันนี้ Finnomena Funds ขอชวนมนุษย์เงินเดือนทุกท่าน มาพิชิตเงินล้านด้วยการลงทุนในกองทุน SSF แบบ DCA ภายในระยะเวลา 10 ปีร่วมกัน มาดูกันว่าเส้นทางพิชิตเงินล้านจะต้องทำยังไงบ้าง?

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

ตัวอย่างในภาพเป็นแบบจำลองการลงทุนในกองทุน SSF แบบ DCA อย่างสม่ำเสมอทุกเดือนที่ 5,500 บาท โดยไม่มีการถอนออกจนกว่าจะครบระยะเวลาลงทุน 10 ปี คำนวณจากผลตอบแทนเฉลี่ยแบบทบต้นที่ 8% ต่อปี และไม่นับรวมปัจจัยอื่นที่อาจทำให้ผลตอบแทนเฉลี่ยไม่เป็นไปตามที่คาดหวัง ด้วยการลงทุนภายใต้จำนวนเงินดังกล่าว จะมีโอกาสทำให้เราสามารถพิชิตเงินล้านภายในระยะเวลา 10 ปี

ทั้งนี้สามารถปรับเพิ่มเงินลงทุนได้ตามเงื่อนไขของเรา เพราะปกติแล้วยิ่งเวลาผ่านไป รายได้ของเราก็ควรเพิ่มขึ้นตาม และหากรายได้เพิ่มขึ้นก็สามารถแบ่งเงินมาออมได้มากขึ้น ซึ่งเงินลงทุนต่อเดือนที่มากขึ้นก็จะทำให้เราไปถึงเป้าหมายเงินล้านเร็วได้ขึ้น

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF และ RMF กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

Weekly Market Insight

ประจำสัปดาห์ 21 – 25 ตุลาคม 2024

พิเศษ! สำหรับสมาชิก Finnomena

This Issue

สรุปข่าวเศรษฐกิจรอบสัปดาห์ที่ผ่านมา

Eye On This Week

ประเด็นน่าจับตามองในสัปดาห์นี้

Market

ภาพรวมตลาดและสินทรัพย์ที่น่าสนใจ

Finnomena Port Performance

ผลตอบแทนของพอร์ตการลงทุน

ปิรามิดทางการเงินคืออะไร?

ปิรามิดทางการเงิน (Financial Pyramid) คือ การเปรียบเทียบการวางแผนการเงินให้ออกมาในรูปแบบของปิรามิด โดยเป็นการเรียงลำดับความสำคัญจากฐานไปสู่ยอด ว่าควรวางแผนอะไรก่อน-หลัง เปรียบเสมือนการสร้างบ้านที่ให้ความสำคัญกับการสร้างรากฐานให้มั่นคงก่อน แบ่งออกเป็น 5 ส่วน ดังนี้

ส่วนที่ 1 : การจัดการวางแผนใช้จ่ายและวางแผนหนี้สิน (Cash Flow Management)

อันดับแรกต้องมาจัดการกับรายรับ – รายจ่ายที่มี เพื่อสร้างฐานการเงินของเราให้มั่นคง แข็งแรงก่อน โดยอาจแบ่งรายได้ออกเป็น 3 ส่วน ตามแนวคิด 50/30/20 ของ Elizabeth Warren นักวิชาการและนักการเมืองชาวสหรัฐอเมริกา ดังนี้

- 50% NEEDs สำหรับค่าใช้จ่ายจำเป็น

- 30% WANTs สำหรับค่าใช้จ่ายเพื่อความสุขส่วนตัว

- 20% SAVINGs สำหรับการเก็บออมและนำไปลงทุน

โดยเงินออมก้อนแรกที่ควรมีคือ เงินสำรองฉุกเฉิน 3-6 เท่าของค่าใช้จ่ายต่อเดือน เผื่อเกิดเหตุการณ์ที่ไม่คาดคิดขึ้น แนะนำเก็บเงินส่วนนี้ไว้ในที่ที่มีสภาพคล่องสูง สามารถนำออกมาใช้ได้ทันที เช่น บัญชีออมทรัพย์ หรือกองทุนรวมตลาดเงิน

เป้าหมายของสูตรดังกล่าว เป็น “เข็มทิศนำทาง” ให้เราจัดระเบียบการใช้จ่ายของตัวเองให้เข้าที่เข้าทางได้อย่างรวดเร็ว สามารถปรับใช้เพื่อให้เข้ากับรายรับ-รายจ่ายของแต่ละคนได้ อีกทั้งยังเป็นการตรวจสอบว่าที่ผ่านมานั้นเราใช้จ่ายเงินเกินตัวในเรื่องไหนบ้างหรือไม่

ส่วนที่ 2 : การป้องกันความเสี่ยง (Protection)

ฐานถัดมาคือการป้องกันความเสี่ยงที่อาจจะเกิดขึ้นกับแผนการเงินของเรา โดยการโอนย้ายความเสี่ยงไปไว้ที่อื่น ด้วยเครื่องมือที่มีชื่อว่า “ประกัน” นั่นเอง โดยประกันจะแบ่งออกเป็น 2 ประเภทใหญ่ ๆ ได้แก่

2.1 ประกันวินาศภัย (Non-Life Insurance) คือ การคุ้มครองสินทรัพย์ ที่ไม่เกี่ยวข้องกับชีวิต เช่น ประกันรถยนต์ ประกันอัคคีภัย ประกันการโจรกรรม

2.2 ประกันชีวิต (Life Insurance) คือ การคุ้มครองการเสียชีวิต ทุพพลภาพ ด้วยโรคหรืออุบัติเหตุ ซึ่งประกันชีวิตแบ่งออกเป็น 5 แบบ ดังนี้

- แบบชั่วระยะเวลา (Term) ให้ความคุ้มครองระยะสั้น เบี้ยประกันถูกมาก แต่เป็นเบี้ยทิ้ง ต้องเสียชีวิตเท่านั้นคนข้างหลังถึงจะได้รับเงินทุนประกัน ซึ่งเหมาะกับคนที่ชีวิตมีความเสี่ยงในช่วงระยะเวลาใดเวลานึง และต้องการเพิ่มความคุ้มครองชีวิตในระยะเวลานั้น

- แบบตลอดชีพ (Whole Life) เน้นการคุ้มครองระยะยาว 90 หรือ 99 ปี แต่จ่ายเบี้ยสั้น อยู่ครบสัญญาหรือเสียชีวิตก็จะได้รับเงินทุนประกัน เหมาะกับคนที่เป็นหัวหน้าครอบครัว หรือคนที่ต้องการทำประกันสุขภาพ ก็สามารถซื้อประกันแบบนี้แล้วเพิ่มค่ารักษาพยาบาลเข้าไปได้เลย

- แบบสะสมทรัพย์ (Endowment) เป็นประกันออมเงินที่ได้รับความนิยม จะได้รับเงินก้อนเมื่อครบสัญญาหรือเสียชีวิต ซึ่งเหมาะกับคนที่ต้องการต้องการความคุ้มครองพร้อมออมเงิน แต่รับความเสี่ยงได้น้อย

- แบบประกันบำนาญ (Annuity) จ่ายเบี้ยจนถึงอายุ 55 หรือ 60 ปี หลังเกษียณจะได้รับเงินบำนาญคล้ายข้าราชการ ซึ่งเหมาะกับการออมเงินไว้ใช้หลังเกษียณ

- แบบประกันชีวิตควบการลงทุน (Unit Linked) มีทั้งความคุ้มครองชีวิตและผลตอบแทนจากการลงทุน ซึ่งเหมาะกับคนที่ต้องการความคุ้มครอง พร้อมผลตอบแทนที่มากกว่าประกันชีวิตแบบสะสมทรัพย์ และรับความเสี่ยงจากการลงทุนได้

จะเห็นได้ว่า ประกันแต่ละแบบมีข้อดี ข้อเสียแตกต่างกันไป ควรศึกษาและเลือกให้ตรงกับโจทย์ชีวิตของแต่ละคน ซึ่งบางคนอาจไม่ค่อยให้ความสำคัญ และมองว่าเป็นภาระ แต่มันอาจช่วยปกป้องหายนะในอนาคตของเราก็เป็นได้

ส่วนที่ 3 : การออมและการลงทุน (Saving & Investment)

เมื่อส่วนที่ 1 และส่วนที่ 2 มั่นคงแล้ว ก็มาต่อกันที่การต่อยอดโจทย์ชีวิตของแต่ละคนกัน ว่ามีเป้าหมายในชีวิตอย่างไรบ้าง โดยแบ่งออกเป็น 3 ระยะด้วยกัน ได้แก่

- ระยะสั้น (ไม่เกิน 3 ปี) เช่น เรียนต่อ ท่องเที่ยวต่างประเทศ แนะนำพอร์ตลงทุนแบบระมัดระวัง เน้นลงทุนสินทรัพย์ที่มีความเสี่ยงต่ำถึงปานกลาง อย่างบัญชีฝากประจำ หรือกองทุนรวมตลาดเงิน

- ระยะปานกลาง (3-7 ปี) เช่น แต่งงาน แนะนำพอร์ตลงทุนความเสี่ยงปานกลาง อย่างกองทุนรวมตราสารหนี้ หรือกองทุนรวมผสม

- ระยะยาว (7 ปีขึ้นไป) เช่น การเกษียณ แนะนำพอร์ตลงทุนความเสี่ยงปานกลางถึงสูง เน้นการลงทุนในรูปแบบของการสะสมทรัพย์ อย่างประกันบำนาญ RMF หุ้นพื้นฐานดีหรือหุ้นปันผล กองทุนรวมหุ้น อสังหาริมทรัพย์ หรือทองคำ

ส่วนที่ 4 : วางแผนภาษี (Tax)

แผนการเงินที่ดี จะต้องครอบคลุมไปจนถึงการวางแผนภาษีด้วย เพราะเป็นหน้าที่ของพลเมืองดีที่ต้องยื่นภาษีทุกปี ซึ่งเราสามารถใช้สิทธิประโยชน์ทางภาษีต่าง ๆ ที่กฎหมายกำหนดไว้ไปใช้ลดหย่อนภาษีเงินได้ประจำปี เพื่อลดการจ่ายภาษีให้น้อยลง หรือไม่ต้องเสียภาษีเลยก็ทำได้ โดยวิธีคำนวณภาษี มีดังนี้

4.1 คำนวณเงินได้สุทธิ ตามสูตร รายได้ทั้งปี – ค่าใช้จ่าย – ค่าลดหย่อน = เงินได้สุทธิ

4.2 เทียบอัตราภาษีแบบขั้นบันได ตามสูตร (เงินได้สุทธิ – เงินได้สุทธิสูงสุดของขั้นก่อนหน้า) x อัตราภาษี + ภาษีขั้นบันไดก่อนหน้าสูงสุด = ภาษีที่เราต้องจ่าย หรือได้คืนนั่นเอง

อีกวิธีที่ในการวางแผนภาษี ที่ง่ายมาก ๆ คือการใช้โปรแกรมหรือแอปฯ ในการคำนวณภาษี ซึ่งมีอยู่หลายเว็บด้วยกัน ยกตัวอย่างเช่น ตลาดหลักทรัพย์ : https://www.set.or.th/…/caltools/www/html/tax/index.html

และยิ่งถ้าเราวางแผนภาษีได้เป็นอย่างดี เงินที่ประหยัดได้นี้ ก็สามารถนำไปต่อยอดให้งอกเงย สร้างเงินกลับมาให้เราได้อีกต่อหนึ่งด้วย

ส่วนที่ 5 : การวางแผนมรดก (Wealth transfer)

ฐานสุดท้ายของปิรามิดทางการเงิน จำเป็นต้องมีการส่งต่อมรดก เพราะจะช่วยให้สิ่งที่เราสร้างและเก็บรักษามาตลอดชีวิตถูกจัดสรรให้แก่คนที่เรารัก ไม่ว่าจะเป็นคนในครอบครัว หรือญาติพี่น้อง โดยการวางแผนมรดกจะช่วยส่งผ่านความมั่งคั่งจากรุ่นสู่รุ่น แถมยังช่วยให้เรามั่นใจได้ว่าทรัพย์สมบัติทั้งหมดที่เราหามาด้วยน้ำพักน้ำแรงนั้น จะถูกสืบทอดไปตามเจตนารมณ์ของเรา ซึ่งวิธีการวางแผนมรดกแบ่งออกเป็น 3 ขั้นตอนด้วยกัน ดังนี้

5.1 สำรวจทรัพย์สินในปัจจุบัน โดยทำการรวบรวมทรัพย์สินและหนี้สินของเราที่กระจัดกระจายอยู่ตามแหล่งต่าง ๆ ให้มารวมอยู่ใน “งบดุลส่วนบุคคล” เพื่อนำมาสรุปว่าเรามีทรัพย์สินและหนี้สินอยู่จำนวนเท่าไหร่

5.2 ทำพินัยกรรม เพื่อให้แน่ใจว่าทรัพย์สินจะถูกส่งต่อไปยังบุคคลที่เราต้องการมอบให้อย่างแน่นอนและครบถ้วน แต่ควรอัปเดตรายละเอียดในพินัยกรรมอย่างน้อยทุก ๆ 3 – 5 ปี

5.3 วางแผนภาษีมรดก เนื่องจากประเทศไทยมีการจัดเก็บภาษีมรดกตามพระราชบัญญัติภาษีการรับมรดก พ.ศ.2558 แต่หากมีการวางแผนมอบมรดกที่ดี อาจช่วยให้คนที่เรารักไม่ต้องเสียภาษีมรดกมากเกินไปก็เป็นได้

จะเห็นว่าการวางแผนชีวิตด้วยปิรามิดทางการเงิน ก็เป็นอีกรูปแบบหนึ่งที่ช่วยให้เราสามารถวางแผนจัดสรรการเงินได้อย่างมีระบบ แต่ก็มีความยากในเรื่องของการลงทุนเพื่อเป้าหมายต่าง ๆ เพราะด้วยพื้นฐานของคนเราแล้ว มักไม่ได้มีแค่เป้าหมายเดียวในชีวิต มีทั้งแต่งงาน ค่าเทอมลูก ซื้อบ้าน หรือเกษียณ

วันนี้ (18 ตุลาคม 2024) ดัชนี HSCEI หรือหุ้น H-Share ของจีน และดัชนี Hang Seng (HSI) ของฮ่องกงพุ่งแรงกว่า 3% โดยพาน กงเซิ่ง ( Pan Gongsheng) ผู้ว่าการธนาคารกลางจีน (PBoC) เปิดเผยว่าอาจปรับลด Reserve Ratio Requirement (RRR) ลงอีก 0.25% – 0.50% ภายในสิ้นปีนี้ รวมถึงยังระบุว่าได้เริ่มดำเนินโครงการ Re-lending Program ซึ่งเป็นหนึ่งในมาตรการกระตุ้นเศรษฐกิจที่ทางการจีนประกาศออกมา โดยมีมูลค่ากว่า 3 แสนล้านหยวน (4.21 หมื่นล้านดอลลาร์สหรัฐฯ) เพื่อเสริมสร้างความความเชื่อมั่นในตลาด โดยโครงการนี้จะเสนอสินเชื่อที่ดอกเบี้ยต่ำให้แก่ธนาคาร 21 แห่งเพื่อปล่อยกู้ให้กับบริษัทที่เข้าเกณฑ์

นอกจากนี้ PBoC ยังได้เริ่ม Swap Program หรือ โครงการ SFISF ซึ่งเป็นโครงการที่จะอนุญาตให้บริษัทหลักทรัพย์ กองทุน และบริษัทประกัน สามารถเพิ่มสภาพคล่องจากธนาคารกลางเพื่อซื้อหุ้น โดย PBoC ได้เปิดเผยว่ามีมูลค่าโควต้าการสมัครชุดแรกมีมูลค่าเกินกว่า 2 แสนล้านหยวน (2.74 หมื่นล้านดอลลาร์สหรัฐฯ) และภายใต้โครงการ SFISF นั้นบริษัทที่มีคุณสมบัติที่เหมาะสมสามารถใช้สินทรัพย์ของตนเอง เช่น พันธบัตร กองทุน ETF หุ้น และการถือครองหุ้นในดัชนี CSI300 เป็นหลักประกันเพื่อแลกกับสินทรัพย์ที่มีสภาพคล่องสูงได้ ด้านสำนักข่าวซินหัวได้ระบุว่า ตอนนี้มีบริษัทหลักทรัพย์และกองทุนรวม 20 แห่งได้รับอนุมัติเข้าโครงการแล้ว โดยการประกาศความคืบหน้ามาตรการกระตุ้นและการส่งสัญญาณลด RRR ลง เกิดขึ้นหลังจากตัวเลข GDP ในไตรมาสที่ 3 ขยายตัว 4.6% YoY ตามตลาดคาดการณ์ แต่ยังต่ำกว่าเป้าหมายที่รัฐบาลจีนตั้งไว้ที่ 5%

Finnomena Funds มองว่า แม้รัฐบาลจีนพยายามออกมาตรการกระตุ้นเศรษฐกิจและฟื้นฟูความเชื่อมั่นเพิ่มเติม ภายหลังจากตัวเลข GDP ที่ออกมาต่ำกว่าเป้าหมายของรัฐบาลจีนที่ 5% แต่เรามองว่าให้ใช้จังหวะในนี้การทยอยลดสัดส่วนหุ้นจีน เนื่องจากเศรษฐกิจจีนยังเผชิญกับปัญหาเชิงโครงสร้าง เช่น หนี้ภาคเอกชนที่อยู่ในระดับสูง ขณะที่การปรับตัวขึ้นของหุ้นจีนในช่วงที่ผ่านมาทำให้ Valuation ของตลาดหุ้นไม่ได้อยู่ในโซนถูก

เราจึงแนะนำทยอยลดสัดส่วนหุ้นจีนในกองทุน B-CHINE-EQ, MEGA10CHINA-A และ SCBCHAA ตามมุมมองของ Finnomena Funds และสำหรับมุมมองของ FundTalk Call แนะนำขายในกองทุน UOBSGC

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

Taiwan Semiconductor Manufacturing Company (TSMC) ผู้ผลิตชิปรายใหญ่ที่สุดของโลก ประกาศผลประกอบการไตรมาสที่ 3 ของปี 2024 ด้วยรายได้สุทธิ (Net Income) ที่น่าประทับใจถึง 2.35 หมื่นล้านดอลลาร์สหรัฐ (ประมาณ 7.8 แสนล้านบาท) เพิ่มขึ้น 39% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) และเพิ่มขึ้น 12.9% จากไตรมาสที่ผ่านมา

ที่น่าสนใจคือกำไรสุทธิ (Net Profit) ของบริษัทที่พุ่งขึ้นสูงถึง 54.2% เมื่อเทียบกับไตรมาสที่ 2 ของปี 2024 โดยอยู่ที่ 1.01 หมื่นล้านดอลลาร์สหรัฐ (ประมาณ 3.64 แสนล้านบาท) ซึ่งสูงกว่าที่นักวิเคราะห์คาดไว้ที่ 9.33 พันล้านดอลลาร์สหรัฐ (ประมาณ 3.09 แสนล้านบาท)

ด้านอัตรากำไรขั้นต้น (Gross Profit Margin) ของ TSMC อยู่ที่ 57.8% ส่วนอัตรากำไรจากการดำเนินงาน (Operating Margin) อยู่ที่ 47.5% และอัตรากำไรสุทธิ (Net Profit Margin) อยู่ที่ 42.8% แสดงให้เห็นถึงประสิทธิภาพในการบริหารต้นทุนและความสามารถในการทำกำไรของบริษัทที่ยังคงแข็งแกร่ง

หนึ่งในปัจจัยสำคัญที่ขับเคลื่อนผลประกอบการอันโดดเด่นนี้ คือความต้องการที่เพิ่มขึ้นอย่างมากสำหรับเซมิคอนดักเตอร์ที่จำเป็นต้องใช้ในแอปพลิเคชัน AI

ในด้านเทคโนโลยีการผลิต TSMC ซึ่งเป็นผู้ผลิตชิปให้กับบริษัทยักษ์ใหญ่อย่าง Apple และ NVIDIA ยังคงรักษาความเป็นผู้นำในการผลิตชิปขนาดเล็ก โดยชิป 3 นาโนเมตรซึ่งเป็นเทคโนโลยีล่าสุดมีสัดส่วน 20% ของรายได้จากการผลิตทั้งหมด ขณะที่ชิป 5 นาโนเมตรยังคงเป็นผลิตภัณฑ์หลักด้วยสัดส่วน 32% ตามมาด้วยชิป 7 นาโนเมตรที่ 17%

เมื่อพิจารณารายได้จากเทคโนโลยีขั้นสูงทั้งหมด (ตั้งแต่ 7 นาโนเมตรขึ้นไป) พบว่ามีสัดส่วนสูงถึง 69% ของรายได้การผลิตทั้งหมด แสดงให้เห็นถึงความสำเร็จของ TSMC ในการผลักดันเทคโนโลยีการผลิตที่ก้าวหน้า และการตอบสนองต่อความต้องการชิปประสิทธิภาพสูงในตลาด

อย่างไรก็ตาม ในสัปดาห์เดียวกันนี้ ASML บริษัทผู้ผลิตเครื่องจักรสำหรับผลิตชิปจากเนเธอร์แลนด์ ซึ่งเป็นซัพพลายเออร์สำคัญของ TSMC ได้ออกมาประกาศแนวโน้มยอดขายในปี 2025 ซึ่งต่ำกว่าที่ตลาดคาดไว้ ส่งผลให้ราคาหุ้นปรับตัวลดลงถึง 16% บ่งชี้ถึงสัญญาณชะลอตัวในห่วงโซ่อุปทานของอุตสาหกรรมเซมิคอนดักเตอร์

กองทุนหุ้นเซมิคอนดักเตอร์ แนะนำโดย Finnomena Funds

Finnomena Funds แนะนำกองทุน SCBSEMI(A) ซึ่งเป็นคำแนะนำการลงทุนโดย Mr.Messenger Call ในรูปแบบ Trend Follower ที่เน้นลงทุนตามแนวโน้ม มองหาสินทรัพย์ที่ราคามีโมเมนตัมเชิงบวก จากปัจจัยทางเทคนิคหรือปัจจัยพื้นฐานเข้าเสริม

SCBSEMI(A) เป็นกองทุนหุ้นเซมิคอนดักเตอร์ ลงทุนในกองทุนหลักคือ VanEck Semiconductor UCITS ETF ที่มุ่งเน้นลงทุนในบริษัทที่มีขนาดใหญ่ที่สุดในอุตสาหกรรม และมีสภาพคล่องสูงที่สุดจำนวน 25 บริษัท มีกลยุทธ์การคัดเลือกหุ้นด้วยการโฟกัสที่ธุรกิจตั้งแต่ต้นน้ำยันปลายน้ำ ซึ่งปัจจุบันมีสัดส่วนการถือหุ้น TSMC ที่ประมาณ 10.1% (ข้อมูลวันที่ 17/10/2024)

อ่านคำแนะนำ Mr.Messenger Call เพิ่มเติมได้ที่ https://www.finnomena.com/opportunity-hub/investment-call/mr-messenger/semiconductor-aug-2024

อ้างอิง: TSMC Reports

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

Highlight

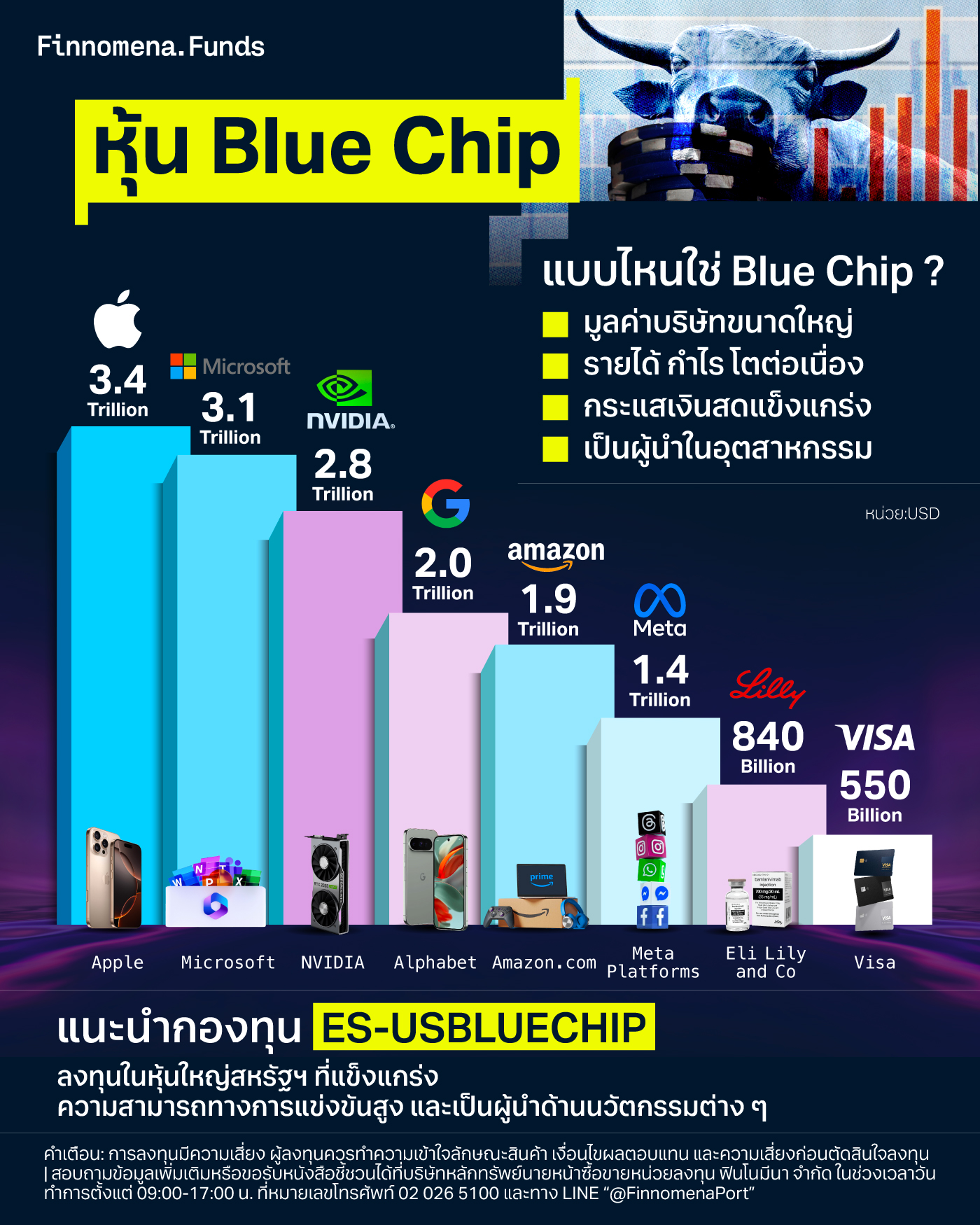

- หุ้น Blue Chip คืออะไร?

- รู้จักกองทุน ES-USBLUECHIP ลงทุนหุ้นสหรัฐฯ ชั้นนำของตลาด

- ตัวอย่างหุ้น Blue Chip ผู้นำในอุตสาหกรรมต่าง ๆ

- ES-USBLUECHIP ทำไมถึงน่าน่าสนใจ

คำว่า Blue Chip ‘บลูชิพ’ ถูกหยิบมาใช้ในโลกการลงทุนเพื่อนิยามหุ้นที่มีมูลค่าสูงบนกระดาน เป็นบริษัทชั้นนำของตลาด เหมือนกับเหรียญสีน้ำเงิน Blue Chip ในเกมคาสิโน ซึ่งเป็นเหรียญเดิมพันที่มีมูลค่ามากที่สุด

ข้อดีของการลงทุนหุ้น Blue Chip คือเราจะได้ลงทุนในธุรกิจที่มีความมั่นคง เป็นบริษัทขนาดใหญ่ที่เติบโตมาแล้วอย่างแข็งแกร่ง และมักเป็นหุ้นพิมพ์นิยมของตลาด ตอบโจทย์ผู้ลงทุนที่ต้องการผลตอบแทนมั่นคง จ่ายปันผลสม่ำเสมอ ไม่หวั่นไหวตามภาวะตลาดที่ผันผวน และมีสภาพคล่องการซื้อขายสูง

คุณสมบัติของหุ้น Blue Chip คืออะไร?

ความจริงแล้วคุณสมบัติของหุ้น Blue Chip ไม่ได้มีใครนิยามไว้ตายตัว แต่โดยทั่วไปจะมีเช็กลิสต์เบื้องต้นประมาณ 4 ข้อ ได้แก่

1. มูลค่าบริษัทขนาดใหญ่ เช่น Market Cap. สูงสุดติด 10 อันดับแรกของกระดาน หรือมูลค่าเกิน 1 ล้านล้านเหรียญ เป็นต้น

2. รายได้ กำไร เติบโตต่อเนื่อง แสดงถึงพื้นฐานธุรกิจที่ดี ผลประกอบการมีความแข็งแกร่ง

3. กระแสเงินสดแข็งแกร่ง บ่งบอกถึงความมั่นคงทางการเงิน และความสามารถในการจ่ายเงินปันผลที่สม่ำเสมอ

4. เป็นผู้นำในอุตสาหกรรม มีความสามารถทางการแข่งขันสูง หรือมีอำนาจในการครอบงำตลาด

ลงทุนหุ้นสหรัฐฯ ชั้นดี กับกองทุน ES-USBLUECHIP

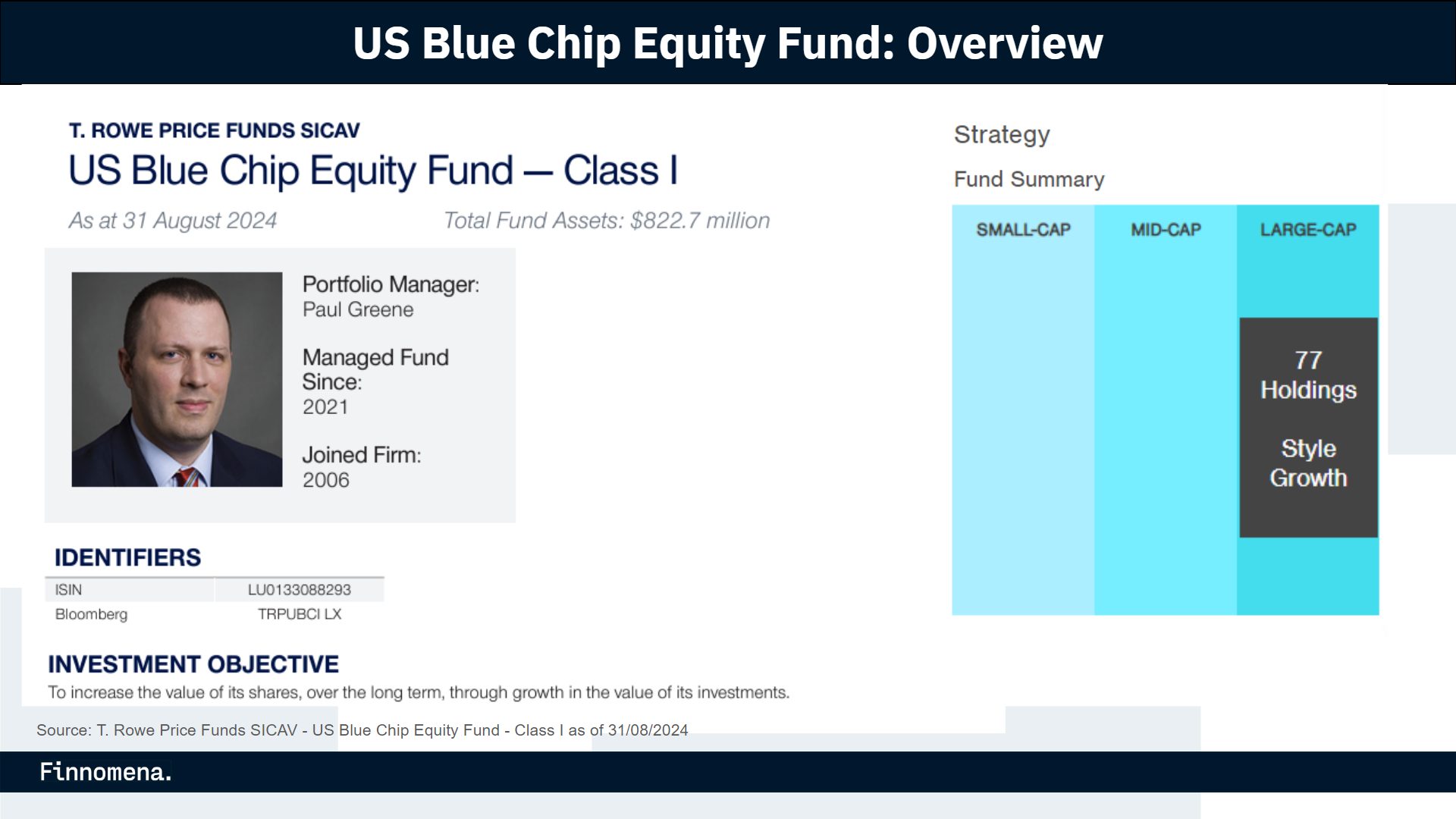

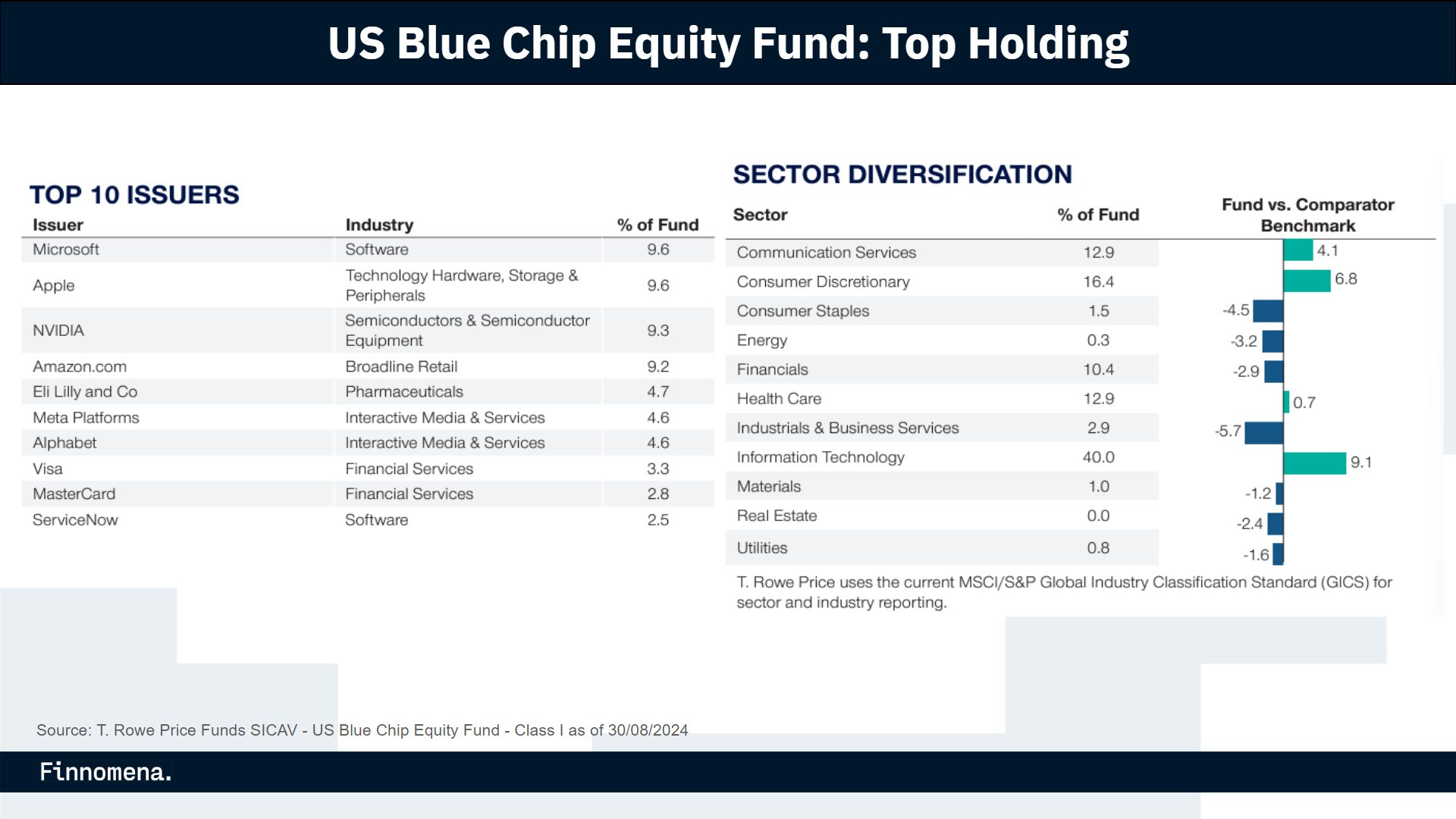

Source: T. Rowe Price Funds SICAV – US Blue Chip Equity Fund – Class I as of 31/08/2024

ES-USBLUECHIP เป็นกองทุนที่มีคอนเซ็ปต์ค่อนข้างชัดเจนว่าจะเปิดโอกาสสู่การลงทุนในหุ้นขนาดใหญ่ชั้นดีระดับโลกที่จดทะเบียนในตลาดหุ้นสหรัฐอเมริกา

นโยบายกองทุนเป็นรูปแบบ Feeder Fund ผ่านหน่วยลงทุนของ T. Rowe Price Funds SICAV – US Blue Chip Equity Fund Class I ไม่น้อยกว่า 80% ของมูลค่าทรัพย์สินสุทธิ (NAV) โดยกองทุนหลักจะมีลักษณะการลงทุนและจุดเด่น ดังนี้

- เน้นลงทุนหุ้นขนาดใหญ่ในตลาดหุ้นสหรัฐฯ จำนวน 75-125 บริษัท

- สามารถเข้าลงทุนในบริษัทสัญชาติอื่น ๆ ทั่วโลก เช่น จีน, ไต้หวัน, เนเธอร์แลนด์, สวิตเซอร์แลนด์, อังกฤษ และสิงคโปร์ เป็นต้น แต่ต้องเป็นหุ้นที่ซื้อขายและมีธุรกิจในสหรัฐฯ

- คัดเลือกหุ้นด้วยวิธี Bottom-Up ที่มีการเติบโตของรายได้ กำไร และกระแสเงินสด รวมถึงมีความสามารถในการแข่งขันสูง และเป็นผู้นำทางด้านนวัตกรรม

- ให้ความสำคัญกับการถือครองระยะยาว โดยมี Portfolio Turnover อยู่ที่ประมาณ 30-45%

- ผู้จัดการกองทุน ‘Paul Greene’ มีประสบการณ์มากกว่า 10 ปี คลุกคลีอยู่กับงานกลยุทธ์การลงทุนหุ้นสหรัฐฯ

รายละเอียดอื่น ๆ ของกองทุน ES-USBLUECHIP

- ความเสี่ยงระดับ 6 (กองทุนรวมตราสารทุน)

- นโยบายปันผล – ไม่จ่าย

- ป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ปัจจุบันทำ FX Hedging ที่ 93.46%

- เงินลงทุนขั้นต่ำ 1 บาท

- ค่าธรรมเนียมขาย (Front-end Fee) 1.50%

- ค่าธรรมเนียมรับซื้อคืน (Back-end Fee) ไม่มี

- ค่าธรรมเนียมการจัดการ (Management Fee) 1.6050% ต่อปี

- รวมค่าใช้จ่ายทั้งหมด 1.7881% ต่อปี

ข้อมูลจากหนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญ ณ วันที่ 30/08/2024

ศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ www.finnomena.com/fund

ตัวอย่างหุ้น Blue Chip ในกองทุน ES-USBLUECHIP

Source: T. Rowe Price Funds SICAV – US Blue Chip Equity Fund – Class I as of 31/08/2024

กองทุนหลักของ ES-USBLUECHIP ถือหุ้นในพอร์ตเกือบ ๆ 80 ตัว ในขณะที่ Top 10 Holdings คิดเป็นสัดส่วนประมาณ 60% ของมูลค่าสินทรัพย์ทั้งหมด ส่วนใหญ่เป็นหุ้นบิ๊กเทคที่เป็นผู้นำในอุตสาหกรรมต่าง ๆ และทุกคนรู้จักกันเป็นอย่างดี เช่น

Apple (AAPL)

ผู้ผลิตอุปกรณ์อิเล็กทรอนิกส์ iPhone, iPad, MacBook, Apple Watch และ AirPods พร้อมด้วยบริการดิจิทัลอย่าง App Store, iCloud และ Apple Music

Microsoft (MSFT)

เจ้าของระบบปฏิบัติการ Windows ชุดโปรแกรม Microsoft Office แพลตฟอร์มคลาวด์ Azure ธุรกิจเกม Xbox รวมถึงการพัฒนา AI ผ่านแพลตฟอร์มอย่าง ChatGPT และ Copilot

Nvidia (NVDA)

ผู้ผลิตชิปกราฟิก (GPU) ซึ่งมีบทบาทสำคัญในการเร่งพัฒนา Generative AI และการประมวลผลข้อมูลที่ซับซ้อนบน Cloud Computing และ Big Data

Alphabet (GOOG)

บริษัทแม่ของ Google เบอร์หนึ่งด้านบริการ Search Engine ระบบปฏิบัติการ Android และแพลตฟอร์ม YouTube

Amazon.com (AMZN)

แพลตฟอร์ม E-Commerce ที่ใหญ่ที่สุดในโลก และยังมีบริการคลาวด์ผ่าน Amazon Web Services (AWS) ตลอดจนการรุกเข้าสู่บริการสตรีมมิ่งผ่าน Prime Video

Meta Platforms (META)

ผู้บริการแพลตฟอร์มที่ได้รับความนิยมไปทั่วโลก ไม่ว่าจะเป็น Facebook, Instagram และ WhatsApp

Eli Lilly and Co (LLY)

บริษัทเภสัชกรรมที่พัฒนานวัตกรรมการรักษาในหลากหลายด้าน โดยเฉพาะอย่างยิ่งยารักษาโรคเบาหวาน มะเร็ง และโรคเกี่ยวกับระบบประสาท

Visa (V)

ผู้ให้บริการรับชำระเงินที่ได้รับการยอมรับทั่วโลก ครอบคลุมทั้งการทำธุรกรรมผ่านบัตรเครดิต บัตรเดบิต และการชำระเงินผ่านระบบดิจิทัล

สรุปความน่าสนใจกองทุน ES-USBLUECHIP

จะเห็นว่า ES-USBLUECHIP รวมเอาหุ้นชั้นนำของโลกที่เป็นพิมพ์นิยมของนักลงทุนมาไว้ด้วยกัน จึงเหมาะกับเป้าหมายสร้างผลตอบแทนระยะยาว โดยเชื่อมั่นในความแข็งแกร่งของบริษัทกลุ่มหัวตาราง ซึ่งพิสูจน์มาแล้วว่าทนทานต่อความผันผวน ล้มยาก ฟื้นง่าย

ขณะเดียวกันในบางจังหวะเรายังสามารถใช้ ES-USBLUECHIP สำหรับเก็งกำไรระยะสั้นตามเทรนด์การวิ่งของหุ้นสหรัฐฯ ขนาดใหญ่อย่าง Nasdaq 100 ไดัอีกด้วย เพราะเป็นกองทุนที่มีค่า Correlation เทียบกับดัชนี Nasdaq 100 ที่ 0.875 สะท้อนถึงการเคลื่อนไหวในทิศทางเดียวกัน

อย่างไรก็ดี ต้องเข้าใจว่าลักษณะการคัดเลือกหุ้น Blue Chip เข้าพอร์ต ต้องแลกมาด้วย Valuation ที่สูงกว่าค่าเฉลี่ยของตลาดเสมอ ซึ่งเป็นหนึ่งปัจจัยเสี่ยงที่ผู้ลงทุนต้องพิจารณาให้ถี่ถ้วนก่อนตัดสินใจลงทุน

เมื่อวันที่ 27/09/2024 Mr.Messenger Call แนะนำเข้าลงทุนหุ้นใหญ่สหรัฐฯ ผ่านกองทุน ES-USBLUECHIP หลังดัชนี Nasdaq 100 ทะลุไฮเดิม และกำลังเข้าสู่ wave ที่ 5 ของ Elliott wave

อ่านมุมมองการลงทุนที่ Opportunity Hub

อ้างอิง: กองทุนเปิดอีสท์สปริง US Blue Chip Equity, T. Rowe Price Funds SICAV: US Blue Chip Equity Fund

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

มีเงิน 1,000,000 บาท ฝากไว้ที่ไหนดี? การออมเงินเป็นสิ่งสำคัญ แต่การเลือกที่ฝากเงินก็สำคัญไม่แพ้กัน เพราะจะส่งผลต่อผลตอบแทนที่เราจะได้รับในอนาคตด้วย ในยุคที่ดอกเบี้ยเงินฝากทั่วไปค่อนข้างต่ำเช่นนี้ การหาบัญชีเงินฝากที่ให้ดอกเบี้ยสูงจึงเป็นเรื่องที่หลายคนให้ความสนใจ

วันนี้เราจึงมัดรวม “บัญชีเงินฝากดอกเบี้ยสูง” มาฝากกัน แนะนำพร้อมเปรียบเทียบให้ดูกันแบบชัด ๆ ว่าแต่ละที่ให้อัตราดอกเบี้ยเท่าไร มีเงื่อนไขการฝากอย่างไรบ้าง มาดูไปพร้อมกันได้เลย!

มัดรวมบัญชีเงินฝากดอกเบี้ยสูง 2567

1. Kept by Krungsri จากธนาคารกรุงศรีอยุธยา

จ่ายดอกเบี้ยสูงสุด 2.22% ต่อปี สำหรับการฝากเงินในเดือน 19-24 และยอดเงินฝากไม่เกิน 5,000,000 บาท

2. FIN SAVE by KKP จากธนาคารเกียรตินาคินภัทร

จ่ายดอกเบี้ยสูงสุด 1.60% ต่อปี สำหรับยอดเงินฝากส่วนที่เกิน 500,000 – 2,000,000 บาท

3. KKP SAVVY จากธนาคารเกียรตินาคินภัทร

จ่ายดอกเบี้ย 1.60% ต่อปี สำหรับยอดเงินฝากมากกว่า 200,000 – 2,000,000 บาท

4. TISCO e-Savings จากธนาคารทิสโก้

จ่ายดอกเบี้ยสูงสุด 1.55% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 1,000,000 บาท

5. EZ Savings จากธนาคารไทยพาณิชย์

จ่ายดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 2,000,000 บาท

6. NEXT Savings จากธนาคารกรุงไทย

จ่ายดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 2,000,000 บาท

7. BBL e-Savings จากธนาคารกรุงเทพ

จ่ายดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 1,000,000 บาท

8. TMRW Savings จากธนาคารยูโอบี

จ่ายดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 2,000,000 บาท (ดอกเบี้ยปกติ 1.00% และดอกเบี้ยโบนัส 0.50% เมื่อมียอดเงินฝากเฉลี่ยของเดือนปัจจุบันมากกว่า/เท่ากับยอดเงินฝากเฉลี่ยของเดือนที่แล้ว)

9. มีแต่ได้ ออนไลน์ จากธนาคารกรุงศรี

จ่ายดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับยอดเงินฝากส่วนที่ไม่เกิน 2,000,000 บาท

หมายเหตุ: อัตราดอกเบี้ยและเงื่อนไขเป็นไปตามที่แต่ละธนาคารประกาศกำหนด ข้อมูลจากเว็บไซต์ของแต่ละธนาคาร ณ วันที่ 3 ตุลาคม 2567

อยากออมเงินให้คุ้ม มาฝากเงินไว้กับ ‘FIN SAVE by KKP’ บัญชีเงินฝากออมทรัพย์ที่จะเชื่อมต่อโลกการลงทุนในที่เดียวบนแอปพลิเคชัน Finnomena ช่วยคุณจัดการชีวิตการเงินให้ง่ายขึ้น แยกบัญชีเงินลงทุนออกจากบัญชีใช้จ่ายประจำวันชัดเจน พร้อมรับดอกเบี้ยสูงสุด 1.60% ต่อปี* ระหว่างพักเงินรอลงทุน สะดวก ปลอดภัย มั่นใจได้ ดูแลเงินฝากของคุณโดยธนาคารเกียรตินาคินภัทร

*อัตราดอกเบี้ยและเงื่อนไขเป็นไปตามที่ธนาคารเกียรตินาคินภัทรกำหนด (อัตราดอกเบี้ยสูงสุด 1.60% ต่อปี สำหรับยอดฝากส่วนที่เกิน 500,000 – 2,000,000 บาท)

หากคุณกำลังมองหาบัญชีเงินฝากที่จะทำให้ชีวิตการเงินของคุณสะดวกขึ้น จัดการทั้งเงินฝากและเงินลงทุนได้ครบจบในที่เดียว บัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP คือคำตอบ! ดาวน์โหลดแอปฯ Finnomena และเปิดบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP ได้เลย

https://partner.finnomena.com/kkp/landing

พิเศษ! เปิดบัญชี FIN SAVE by KKP บนแอปฯ Finnomena วันนี้ รับหน่วยลงทุนกองทุนรวม KKP MP ของบลจ. เกียรตินาคินภัทร มูลค่า 100 บาท (ของสมนาคุณเทียบเท่าอัตราดอกเบี้ย 0.2% ต่อปี) สำหรับลูกค้า 1,000 ท่านแรก ที่เปิดบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP ระหว่างวันที่ 22 ส.ค. 2567 – 15 ธ.ค. 2567 ฝากเงินตั้งเเต่ 50,000 บาท ขึ้นไป และคงเงินฝากจนถึงวันที่ 1 ม.ค. 2568

หากพบปัญหาเกี่ยวกับการเปิดบัญชีไม่สำเร็จหรือบริการทางบัญชีเพิ่มเติม โปรดติดต่อ KKP Contact Center โทร 02-165-5555 กด 5 ต่อจากนั้น กด 1 เวลา 07.00-20.00 ของทุกวัน

หากต้องการสอบถามข้อมูลเกี่ยวกับการใช้งาน Finnomena Application โปรดติดต่อ 02-026-5100 เวลา 09.00 – 17:00 ทุกวันทำการ ยกเว้นวันหยุดนักขัตฤกษ์

ศึกษาข้อมูลเพิ่มเติมเกี่ยวกับบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP

- ทำความรู้จัก ‘FIN SAVE by KKP’ บัญชีเงินฝากที่ใช่ รับดอกเบี้ยสูงสุด 1.60% ต่อปี* สะดวก! ออมเงินได้แล้วบนแอปฯ Finnomena

- 9 Step เปิดบัญชีเงินฝาก ‘FIN SAVE by KKP’ บนแอปฯ Finnomena ง่าย ๆ ภายใน 10 นาที!

คำเตือน:

- อัตราดอกเบี้ยและเงื่อนไขเป็นไปตามที่ธนาคารเกียรตินาคินภัทรกำหนด

- บัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP เป็นผลิตภัณฑ์ของธนาคารเกียรตินาคินภัทร

- เงื่อนไขผลิตภัณฑ์ ให้บริการเฉพาะประเภทลูกค้า (1) บุคคลธรรมดา สัญชาติไทย อายุตั้งแต่ 20 ปี บริบูรณ์ขึ้นไป มีบัตรประชาชนแบบ Smart Card

- ผู้ฝากสามารถขอเปิดบัญชีได้เฉพาะบัญชีที่มีชื่อบุคคลคนเดียวเป็นเจ้าของบัญชี และผู้ฝาก 1 ราย เปิดได้ 1 บัญชี โดยไม่จำกัดรายการฝา

- ผู้ฝากสามารถเปิดบัญชีได้ด้วยตนเองผ่านแอปฯ Finnomena ตั้งแต่เวลา 06.00-22.00 น. โดยทำการพิสูจน์และยืนยันตัวตนผ่านบริการ NDID

- การคำนวณดอกเบี้ยของบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP คิดแบบขั้นบันได (Step Up) ตามอัตราที่กำหนดในแต่ละวงเงิน ธนาคารจะคำนวณจากยอดเงินคงเหลือ ณ สิ้นวัน โดยอัตราดอกเบี้ยเฉลี่ยขึ้นอยู่กับจำนวนเงินฝากของลูกค้า อัตราดอกเบี้ยบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP มีรายละเอียดดังนี้

- ธนาคารจะคำนวณและหักภาษีเงินได้หัก ณ ที่จ่ายจากดอกเบี้ยเงินฝากตามหลักเกณฑ์ที่กรมสรรพากรกำหนด

- ตัวอย่างการคิดอัตราดอกเบี้ย

| วงเงินฝาก | อัตราดอกเบี้ย (ต่อปี) |

| ไม่เกิน 500,000 บาท (A) | 0.40% |

| ส่วนที่เกิน 500,000 – 2,000,000 บาท (B) | 1.60% |

| ส่วนที่เกิน 2,000,000 (C) | 0.40% |

อัตราดอกเบี้ยเฉลี่ย (A) = 0.40%, (B) = 0.40%-1.30%, (C) 0.40%-1.30%

กรณีที่ 1: ฝากเงิน 1,500,000 บาท ในบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP

- 500,000 บาทแรก รับอัตราดอกเบี้ย 0.40%

- 1,000,000 บาทต่อมา รับอัตราดอกเบี้ย 1.60%

กรณีที่ 2: ฝากเงิน 3,000,000 บาท ในบัญชีเงินฝากออมทรัพย์ FIN SAVE by KKP

- 500,000 บาทแรก รับอัตราดอกเบี้ย 0.40%

- 1,500,000 บาท ต่อมา รับอัตราดอกเบี้ย 1.60%

- และ 1,000,000 บาท ต่อมา รับอัตราดอกเบี้ย 0.40%

ASML Holding NV (ASML) บริษัทผู้ผลิตเครื่องจักรผลิตชิปชั้นนำระดับโลก กำลังประสบปัญหาอย่างหนักเมื่อผลประกอบการไตรมาสล่าสุดออกมาไม่เป็นไปตามคาด โดยยอดสั่งซื้อในไตรมาส 3 ต่ำกว่าที่นักวิเคราะห์คาดถึง 50% ส่งผลให้ราคาหุ้นร่วงลงอย่างหนัก 16% ถือเป็นการร่วงลงรุนแรงที่สุดในรอบ 26 ปี นับตั้งแต่ปี 1998

เหตุการณ์ดังกล่าวส่งผลกระทบต่อความเชื่อมั่นของนักลงทุนและสร้างความกังวลให้กับวงการอุตสาหกรรมเซมิคอนดักเตอร์ทั่วโลก

ASML รายงานยอดสั่งซื้อในไตรมาสที่ 3 เพียง 2.6 พันล้านยูโร (ประมาณ 9.4 หมื่นล้านบาท) ต่ำกว่าที่นักวิเคราะห์คาดไว้ถึง 50% ที่ 5.39 พันล้านยูโร (ประมาณ 1.95 แสนล้านบาท) สะท้อนถึงความต้องการที่ลดลงอย่างมีนัยสำคัญในตลาดเซมิคอนดักเตอร์

นอกจากนี้ บริษัทยังได้ปรับลดคาดการณ์ยอดขายสุทธิสำหรับปี 2025 เหลือเพียง 3 – 3.5 หมื่นล้านยูโร (ประมาณ 1 – 1.26 ล้านล้านบาท) จากเดิมที่คาดไว้สูงถึง 4 หมื่นล้านยูโร (ประมาณ 1.45 ล้านล้านบาท)

เกิดอะไรขึ้นกับ ASML?

ความกังวลเกี่ยวกับข้อจำกัดการส่งออกไปยังจีนเป็นปัจจัยหลักที่กดดัน ASML โดยเมื่อเดือนที่แล้วรัฐบาลเนเธอร์แลนด์ได้ประกาศกฎควบคุมการส่งออกใหม่ ซึ่งจำกัดความสามารถของ ASML ในการซ่อมแซมและบำรุงรักษาอุปกรณ์ผลิตเซมิคอนดักเตอร์ในจีน

จีนถือเป็นตลาดที่ใหญ่ที่สุดของ ASML โดยมีสัดส่วนถึง 47% ของยอดขายในไตรมาสที่ผ่านมา ส่งผลให้ยอดขายของ ASML ลดลงอย่างมาก

นอกจากนี้ยังมีปัจจัยกดดันอื่น ๆ ที่สำคัญ ได้แก่

- ยอดสั่งซื้อน้อยกว่าคาด ปัญหาหลักมาจากปริมาณคำสั่งซื้อเครื่องจักรผลิตชิปใหม่ที่น้อยกว่าคาดการณ์ถึงครึ่งหนึ่ง โดยเฉพาะอย่างยิ่งในกลุ่มอุตสาหกรรมที่ไม่ใช่ AI ซึ่งยังคงฟื้นตัวช้า

- ปรับลดคาดการณ์รายได้ ASML ได้ปรับลดคาดการณ์รายได้ในปี 2025 ลงประมาณ 25% เนื่องจากความต้องการชิปในหลายภาคส่วนยังคงอ่อนแอ

- การฟื้นตัวช้ากว่าคาด CEO ของ ASML ระบุว่าการฟื้นตัวของอุตสาหกรรมเป็นไปอย่างช้า ๆ กว่าที่คาดการณ์ไว้ ส่งผลให้ลูกค้าเพิ่มความระมัดระวังในการสั่งซื้อเครื่องผลิตชิป

สะเทือนวงการเซมิคอนดักเตอร์

การร่วงลงของหุ้น ASML ส่งผลกระทบเป็นวงกว้างต่ออุตสาหกรรมเซมิคอนดักเตอร์ทั่วโลก โดยดัชนี Philadelphia Semiconductor ซึ่งเป็นดัชนีที่ติดตามผลการดำเนินงานของ 30 บริษัทผู้ผลิตเซมิคอนดักเตอร์ที่ใหญ่ที่สุดในตลาดหลักทรัพย์สหรัฐอเมริกา ได้ปรับตัวลดลง 5.3% ขณะที่หุ้นของบริษัทชั้นนำในอุตสาหกรรมอย่าง Nvidia (NVDA), Advanced Micro Devices (AMD) และ Broadcom (AVGO) ต่างก็ได้รับผลกระทบเช่นกัน

โดย Nvidia (NVDA) ปรับตัวลดลง 4.5% ขณะที่ Advanced Micro Devices (AMD) ลดลงประมาณ 5.2% และ Broadcom (AVGO) ลดลง 3.7%

นักวิเคราะห์จาก Bernstein ระบุว่า “แม้ว่าผลประกอบการไตรมาส 3 จะออกมาดี แต่ยอดสั่งซื้อที่ต่ำกว่าคาดและมุมมองปี 2025 ที่น่าผิดหวังจะเป็นประเด็นหลักที่นักลงทุนสนใจ”

สถานการณ์ของ ASML สะท้อนให้เห็นถึงความท้าทายที่อุตสาหกรรมเซมิคอนดักเตอร์กำลังเผชิญ ทั้งจากปัจจัยทางเศรษฐกิจ ความตึงเครียดทางการเมืองระหว่างประเทศ และการเปลี่ยนแปลงของความต้องการในตลาด

อย่างไรก็ตาม แม้จะเผชิญกับความท้าทายในระยะสั้น แต่ ASML ยังคงเป็นผู้นำในการพัฒนาเทคโนโลยีการผลิตชิปขั้นสูง โดยเฉพาะเครื่อง EUV (Extreme Ultraviolet Lithography) ซึ่งเป็นเทคโนโลยีสำคัญสำหรับการผลิตชิปที่มีประสิทธิภาพสูง สามารถพิมพ์ลวดลายที่ซับซ้อนลงบนชิป และมักใช้ในการผลิตชิปขั้นสูงที่มีขนาดเล็กกว่า 7 นาโนเมตรลงไป

ด้วยบทบาทสำคัญของ ASML ในห่วงโซ่อุปทานของอุตสาหกรรม การฟื้นตัวของบริษัทอาจเป็นตัวชี้วัดสำคัญสำหรับทิศทางของอุตสาหกรรมเซมิคอนดักเตอร์โลกในอนาคต

อ้างอิง: The Japan Times, CNBC

วันนี้ (16 ตุลาคม 2024) คณะกรรมการนโยบายการเงิน (กนง.) มีมติ 5 เสียง ต่อ 2 เสียง ในการลดอัตราดอกเบี้ยนโยบายลง 0.25% ส่งผลให้อัตราดอกเบี้ยจากเดิมที่อยู่ระดับ 2.50% ลดลงสู่ระดับ 2.25% เนื่องจากเศรษฐกิจในภาพรวมมีแนวโน้มขยายตัวใกล้เคียงกับที่ประเมินไว้ที่ 2.7% และ 2.9% ในปี 2024 และ 2025 ตามลำดับ ประกอบกับอัตราเงินเฟ้อทั่วไปจะกลับเข้าสู่กรอบเป้าหมายในช่วงปลายปี 2024 ซึ่งการลดดอกเบี้ยในครั้งนี้สวนทางกับที่ตลาดคาด จากปัจจัยดังกล่าวจึงส่งผลให้ตลาดหุ้นไทย (SET Index) ปรับตัวขึ้น 1.48%

Finnomena Funds มองว่าการลดอัตราดอกเบี้ยลงในครั้งนี้ ซึ่งสวนทางกับที่ตลาดคาด ส่งผลให้มีโอกาสที่จะทำให้ค่าเงินบาทมีแนวโน้มอ่อนค่าลง และจะเป็นประโยชน์ต่อกองทุนที่ไม่มีการป้องกันความเสี่ยง

เราจึงยังคงแนะนำ “ซื้อ” กองทุน UOBSA ที่ไม่ป้องกันความเสี่ยง และสำหรับมุมมองของ Fundtalk Call แนะนำ “ซื้อ” ABGFIX-A และยังแนะนำ “ถือ” ในกองทุน MUBONDUH-A ซึ่งจะได้ประโยชน์จากแนวโน้มเงินบาทอ่อนค่า

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

หมายเหตุ: บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

MACROECONOMICS

Key Takeaways

- Retail Sales MoM มีแนวโน้มที่จะเพิ่มขึ้น

- Core Retail Sales MoM มีแนวโน้มที่จะลดลง

- Unemployment Claims มีแนวโน้มที่จะเพิ่มขึ้น

WEEKLY TONE: BUY WEEK

สัปดาห์กลางเดือนตุลาคม 2024 ด้วยความที่มีตัวชี้วัดออกมาน้อย อย่างแรกคือ Core Retail Sales ที่มีแนวโน้มที่จะลดลง และอาจทำให้นักลงทุนนั้นหันไปถือครองสินทรัพย์ที่ปลอดภัยแทนที่สินทรัพย์เสี่ยง และการที่มีการคาดการณ์ว่า Unemployment Claims มีแนวโน้มที่จะเพิ่มขึ้น อีกทั้งตอนนี้ตลาดหุ้นและตลาดคริปโทฯ นั้นมีการเคลื่อนไหวไปในทิศทางเดียวกันในระดับหนึ่ง สัปดาห์นี้จึงควรจับตามองคริปโทฯ ไว้ก่อนทำการเข้าซื้อในช่วงเวลาที่ตลาดเริ่มรับข่าวถัดไป

Important Economic Data this week

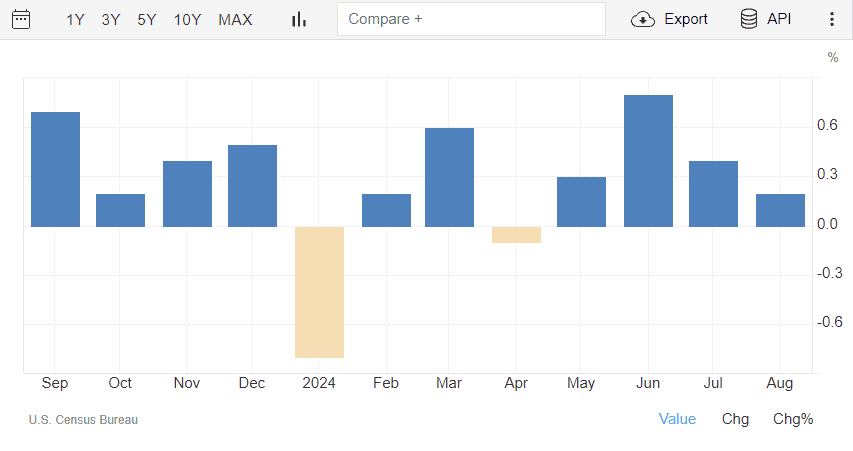

1. Core Retail Sales

Core Retail Sales MoM หรือ ดัชนียอดค้าปลีก เป็นการวัดค่าการเปลี่ยนแปลงในมูลค่ายอดขายทั้งหมดในระดับการค้าปลีก ซึ่งเป็นดัชนีที่สำคัญมากที่สุดที่บ่งชี้ถึงการใช้จ่ายของผู้บริโภคซึ่งคิดเป็นส่วนสำคัญมากที่สุดของกิจกรรมทางเศรษฐกิจโดยรวม สำหรับ Retail Sales ที่ไม่รวมการซื้อรถ จะเรียกว่า Core Retail Sales

คาดการณ์จาก Tradingeconomic: Core Retail Sales มีแนวโน้มที่จะลดลงจาก 0.2% เป็น 0.1%

Source : https://tradingeconomics.com/united-states/retail-sales-ex-gas-and-autos-mom

ตีความอย่างไรต่อตลาด

การคาดการ์ณว่า Core Retail Sales มีแนวโน้มที่จะลดลงนั้นสามารถส่งผลเสียต่อตลาดคริปโทฯ ได้ นักลงทุนอาจหันไปถือครองสินทรัพย์ที่มีความเสี่ยงน้อยกว่าคริปโทฯ แต่ด้วยการที่มีการคาดการ์ณว่าจะลดลงนั้นก็เป็นอีกหนึ่งแรงที่จะช่วยยืนยันการที่ FED หรือ ธนาคารกลางสหรัฐฯ มีโอกาสที่จะลดอัตราดอกเบี้ยลงในการประชุมครั้งถัดไปก็เป็นได้

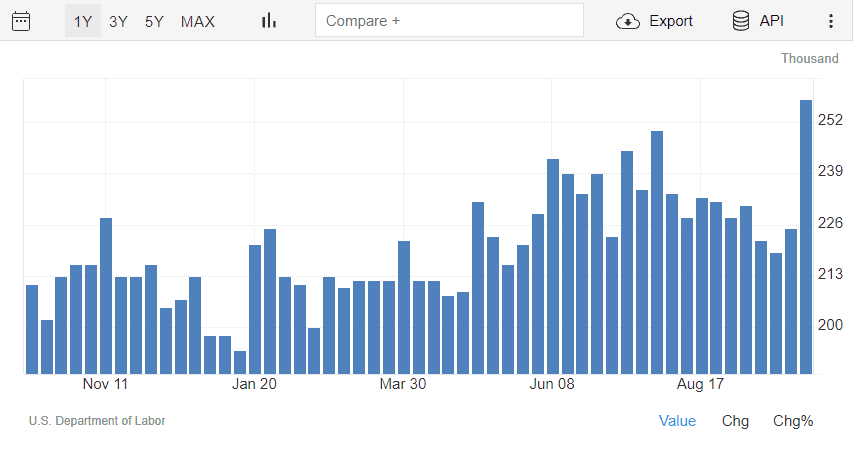

2. Unemployment Claims

Initial Jobless Claims หรือ Unemployment Claims คือจำนวนผู้ขอรับสวัสดิการการว่างงานรายสัปดาห์ ซึ่งเป็นตัวเลขที่สะท้อนค่าใช้จ่ายของรัฐได้ชัดกว่าอัตราการว่างงาน เพราะยิ่งตัวเลขนี้สูงขึ้นนั่นหมายความว่าค่าใช้จ่ายของภาครัฐ หรือ Government Expenditure ถูกใช้ไปในการช่วยเหลือกลุ่มคนว่างงานมากขึ้น เศรษฐกิจมีแนวโน้มที่จะหดตัว และยังแสดงให้เห็นถึงช่องว่างความเหลื่อมล้ำในประเทศอีกด้วย โดยตัวเลขนี้จะมีประกาศทุก ๆ วันพฤหัสบดี

คาดการณ์จาก Tradingeconomic: Unemployment Claims มีแนวโน้มที่จะเพิ่มขึ้นจาก 258K เป็น 269K

Source : https://tradingeconomics.com/united-states/jobless-claims

ตีความอย่างไรต่อตลาด

การเพิ่มขึ้นของ Unemployment Claims เป็นการแสดงถึงการที่ผู้คนนั้นตกงานมากเพิ่มขึ้นและ ได้มีคนได้ขอรับสวัสดิการจากรัฐบาลเพิ่มมากขึ้น ผลกระทบหลัก ๆ ก็คือการที่ผู้คนนั้นจะใช้จ่ายน้อยลง และอาจจะลงทุนน้อยลงอีกด้วย

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

14 ตุลาคม

- $TAIKO – ปลดล็อกเหรียญ $23M

15 ตุลาคม

- $DUSK – เปิดตัว Mainnet

- $VIC – อัปเกรด Hard Fork

16 ตุลาคม

- $ARB – ปลดล็อกเหรียญ $60M

17 ตุลาคม

- $DBR – deBridge TGE

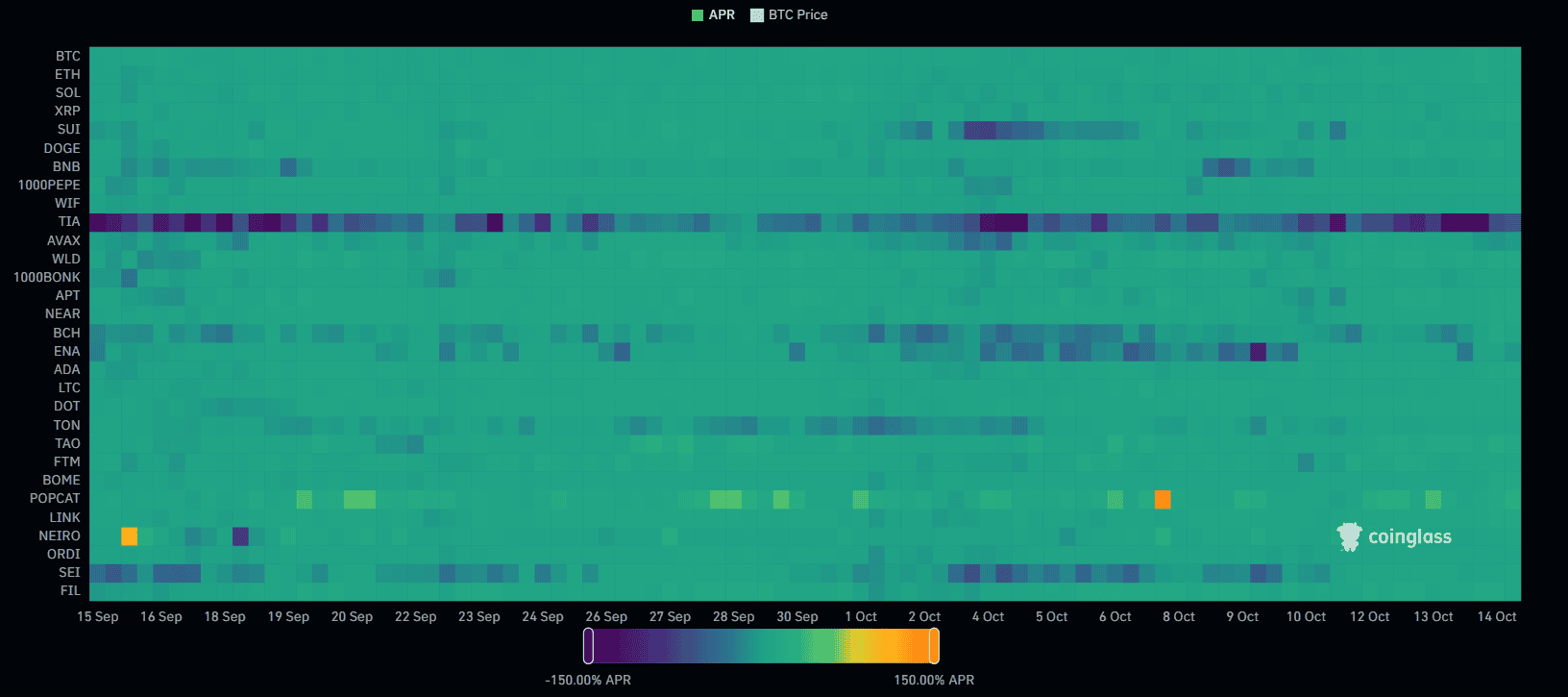

Weekly Crypto Must Watch

ในส่วนของ Funding rate สำหรับอาทิตย์นี้มีการปรับตัวสูงขึ้นเล็กน้อย แต่ก็ยังอยู่ในระดับปกติ บ่งบอกถึงความเชื่อมั่นของนักลงทุนในตลาด โดยมีการเปิดสถานะลองมากกว่าสถานะชอร์ต แต่ไม่ได้มีความร้อนแรงจนเกินไป แสดงถึงช่องว่างของ Upside ที่ยังคงมีอยู่

Source : https://www.coinglass.com/FundingRateHeatMap

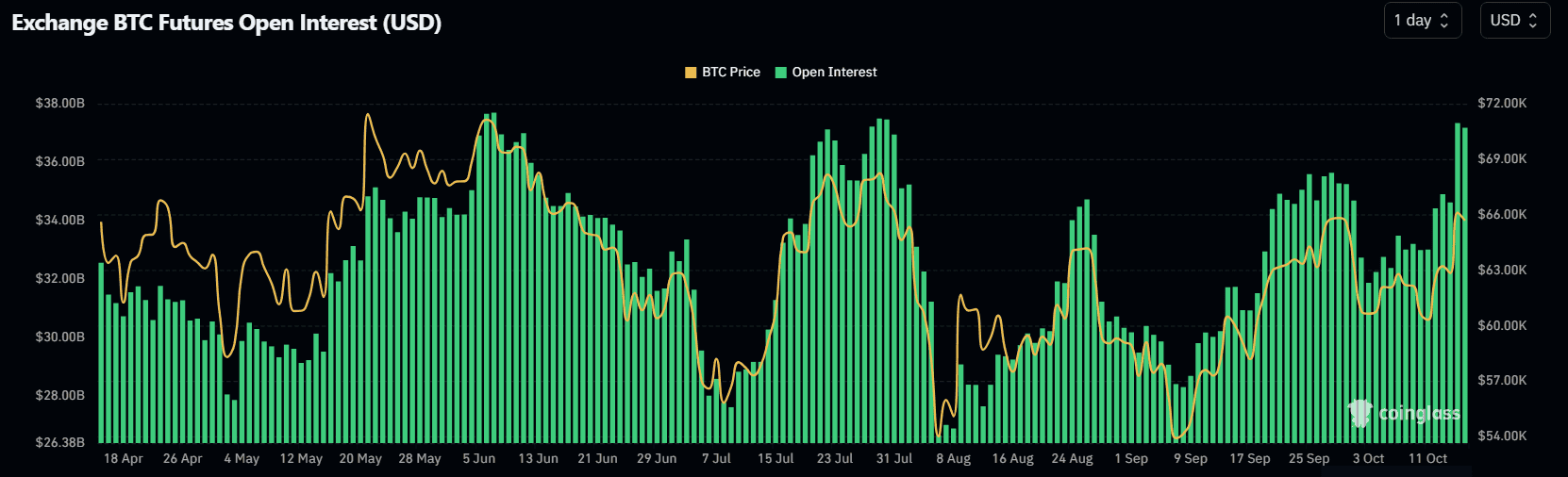

ในฝั่งของ Bitcoin Open Interest มีการปรับตัวสูงมาก แสดงถึงความเชื่อมั่นของนักลงทุนที่เพิ่มขึ้น หลังจากการย่อตัวลงเพียงเล็กน้อยในช่วงที่มีข่าวเรื่องสงครามตะวันออกกลาง นักลงทุนกลับมาเปิดสถานะมากขึ้น และให้ความสำคัญกับข่าวสงครามเพียงระยะสั้นเท่านั้น

Source : https://www.coinglass.com/BitcoinOpenInterest

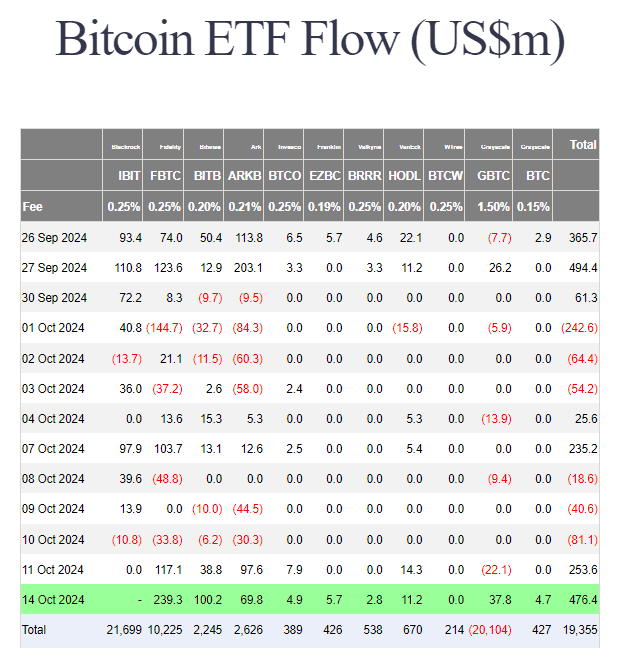

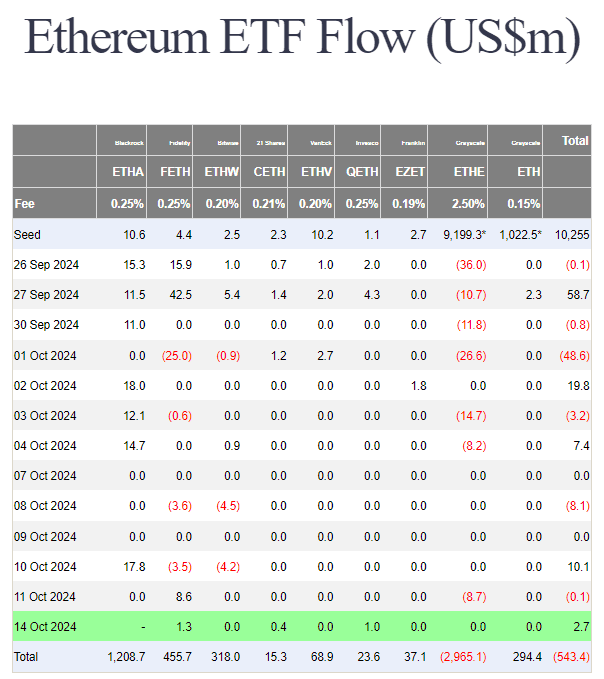

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 589.7 ล้านเหรียญ โดยแรงซื้อส่วนใหญ่มาจากทาง FBTC ส่งผลให้ราคาของ Bitcoin ฟื้นตัวขึ้นมาจากความกังวลเรื่องสงครามและแนวโน้มตัวเลข Macroeconomics

Source : https://farside.co.uk/?p=997

ในส่วนของ Ethereum ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าทั้งสิ้น 4.6 ล้านเหรียญ ถึงแม้จะเป็นเม็ดเงินที่ค่อนข้างน้อย และยังไม่ได้ส่งผลอย่างมีนัยยะสำคัญต่อมูลค่าตลาดของ Ethereum แต่การฟื้นตัวของตลาดในช่วงที่ผ่านมา Ethereum กลับสามารถ Outperform Bitcoin ได้ แสดงถึงความแข็งแกร่งของนักลงทุนรายย่อยที่สูงขึ้น

Source : https://farside.co.uk/?p=1518

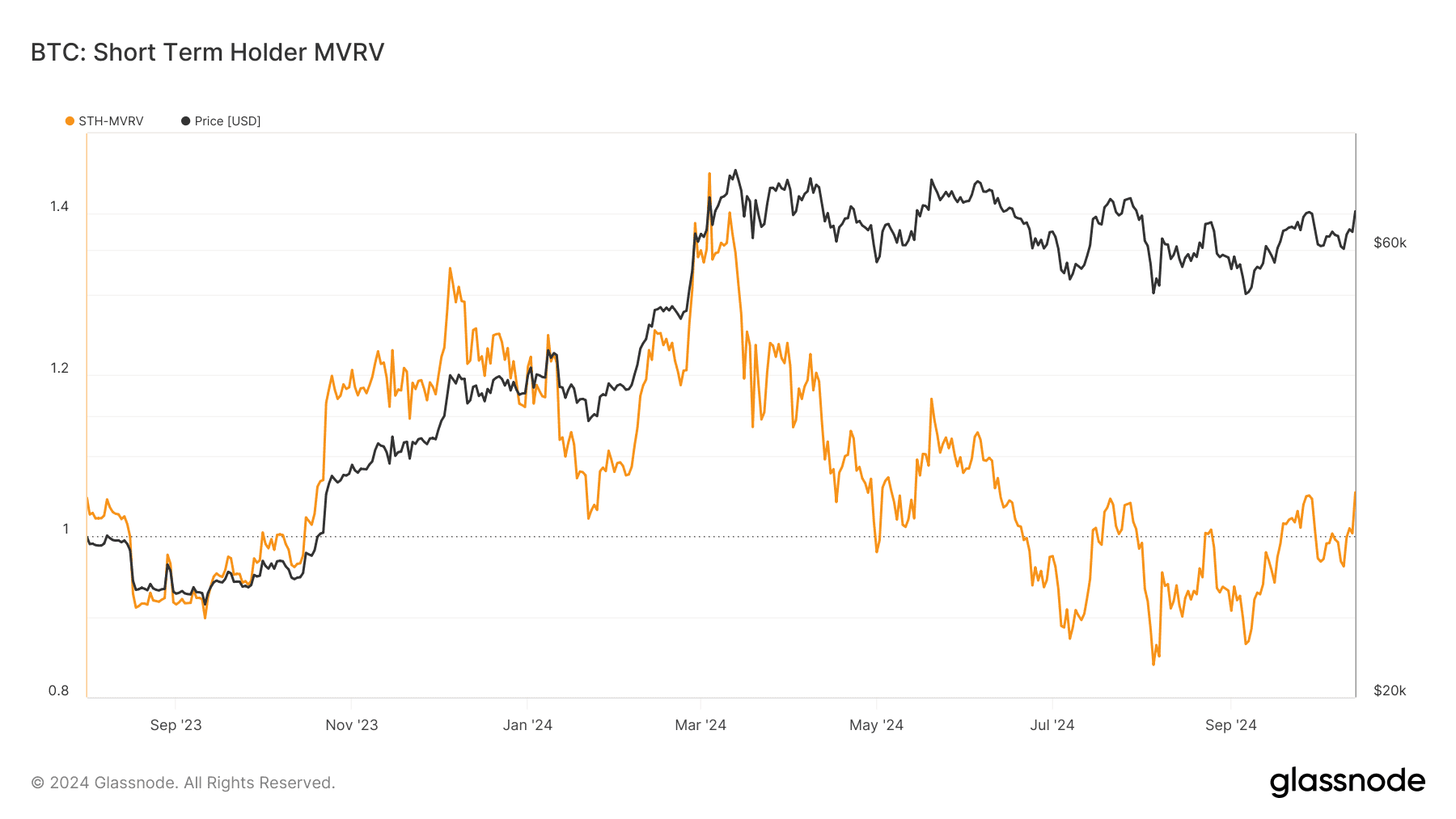

Market Recovery

ในช่วงสัปดาห์ที่ผ่านมา ตลาดมีการฟื้นตัวขึ้นมาจนสามารถ Reclaim ราคาต้นทุนของนักลงทุนระยะสั้นที่ระดับประมาณ $62,000 สังเกตได้จาก Short-Term Holder MVRV ที่มีอัตราส่วนมากกว่า 1 บ่งบอกถึงความกดดันของนักลงทุนระยะสั้นที่ลดลง

Source : https://studio.glassnode.com/metrics?a=BTC&category=&m=market.MvrvLess155&s=1690862728&u=1728864000&zoom=

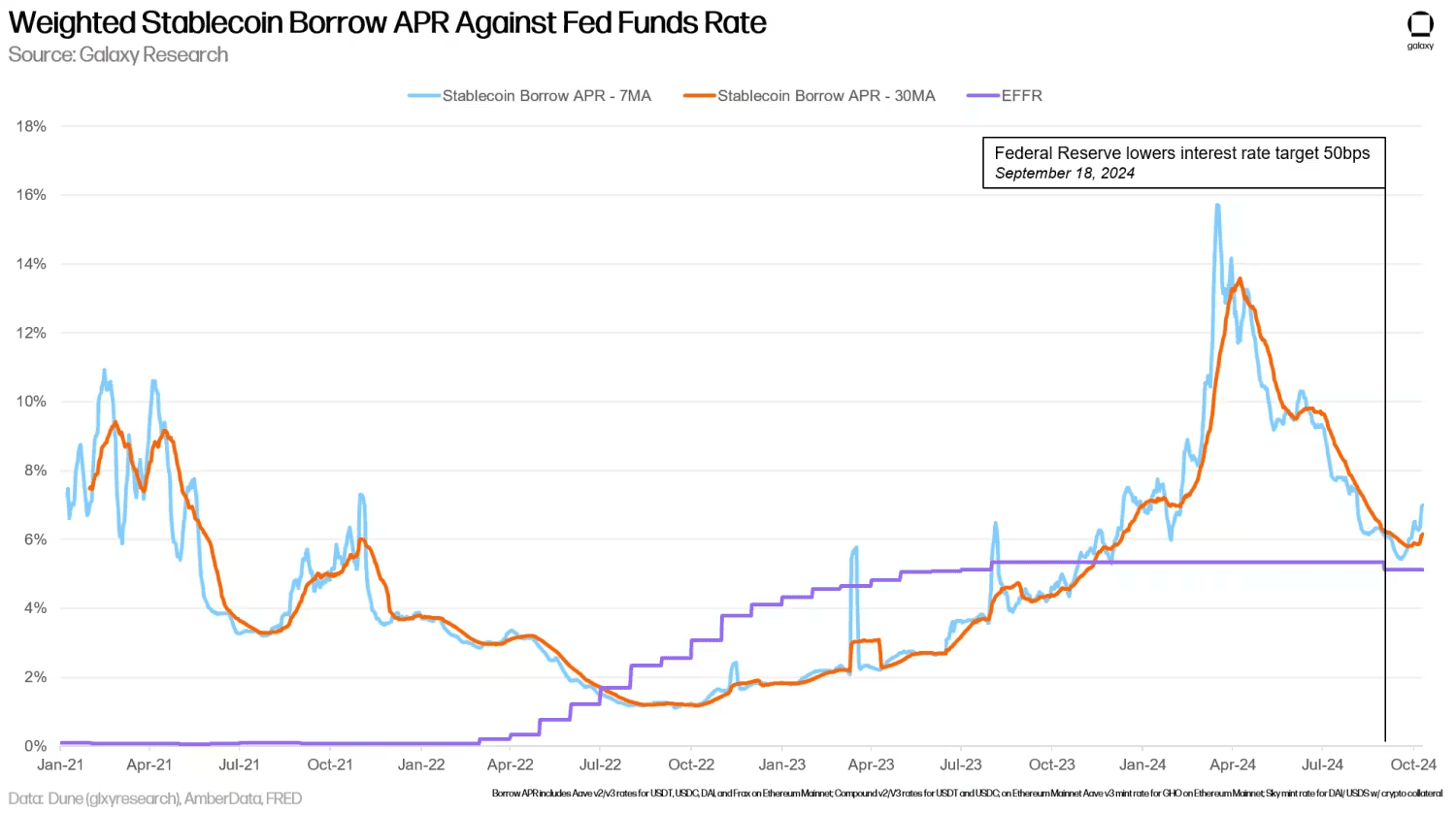

เมื่อพิจารณาอัตราดอกเบี้ยในการกู้ยืม Stablecoin เทียบกับ Fed Funds Rate จะเห็นได้ว่าในช่วงที่ผ่านมา อัตราดอกเบี้ยมีการปรับตัวขึ้นไปทำจุดสูงสุดในรอบ 70 วันที่ผ่านมาที่ 7% ต่อปีเนื่องจากตลาดในการกู้ยืม Stablecoin เป็นตลาดเสรี ทำให้อัตราดอกเบี้ยถูกกำหนดโดยอุปทานและอุปสงค์ที่แท้จริง ดังนั้น การพุ่งขึ้นของอัตราดอกเบี้ยแสดงถึงอุปสงค์ที่เพิ่มขึ้น และจากข้อมูลในอดีต ราคาของ Bitcoin และอัตราดอกเบี้ยดังกล่าวมักจะไปในทิศทางเดียวกัน เหตุการณ์นี้จึงบ่งบอกว่า Sentiment ของตลาดเป็นไปในทางบวก

Source : https://images.ctfassets.net/h62aj7eo1csj/xJquR1JQh5k2Bm9fMRyXz/a4fb6cb871baea932cc555c95da59739/NL1_30.PNG?w=1500&q=60&fm=avif

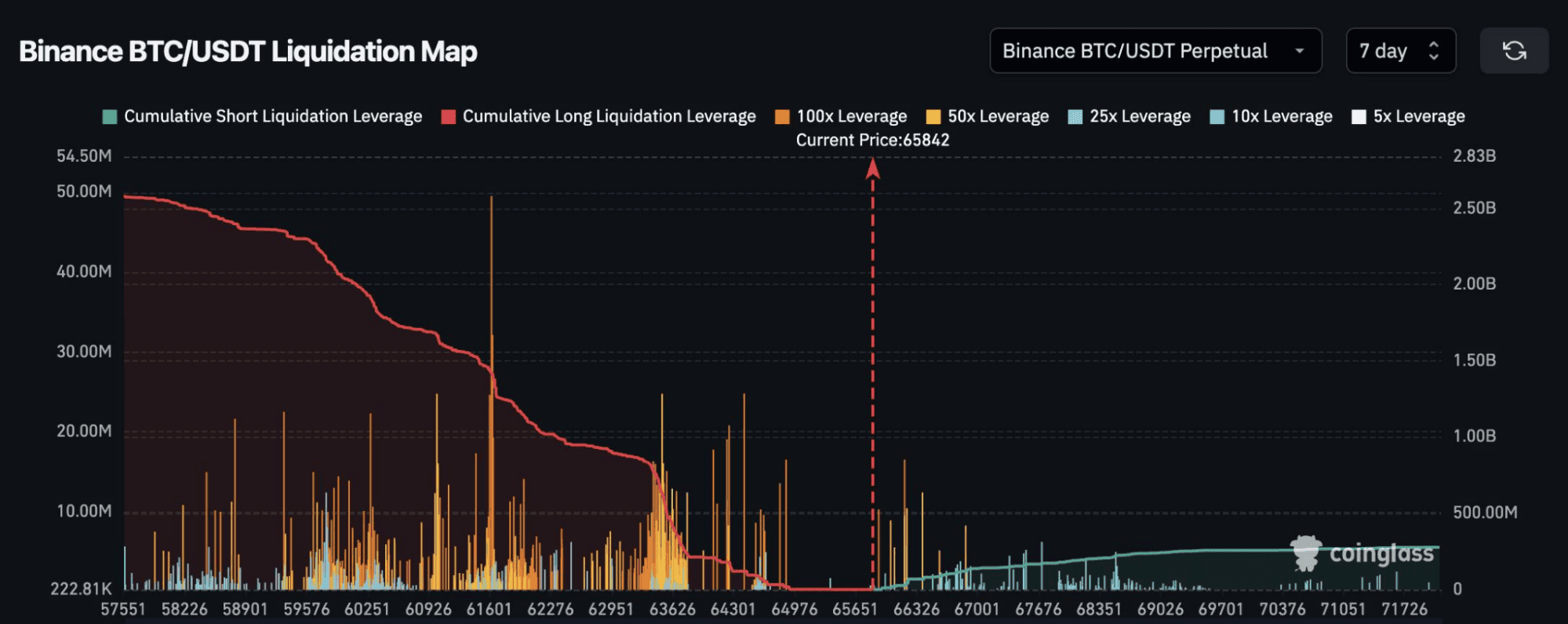

อย่างไรก็ตาม การปรับตัวขึ้นของตลาดในระยะสั้นครั้งนี้ นักลงทุนมีการเปิด Leverage Position ค่อนข้างเยอะ ทำให้การฟื้นตัวครั้งนี้อาจจะไม่ได้ Organic มาก และเป็นปัจจัยที่ควรระวังในอนาคต เนื่องจากการใช้ Leverage จำนวนมาก จะทำให้ตลาดตอบสนองต่อการผันผวนของราคาอย่างรุนแรง หากมีการ Liquidate อาจจะทำให้เกิดการบังคับปิดสถานะรัว ๆ และเกิดการ Cascade ของราคาได้

Source : https://www.coinglass.com/pro/futures/LiquidationMap

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

BTC/USDT

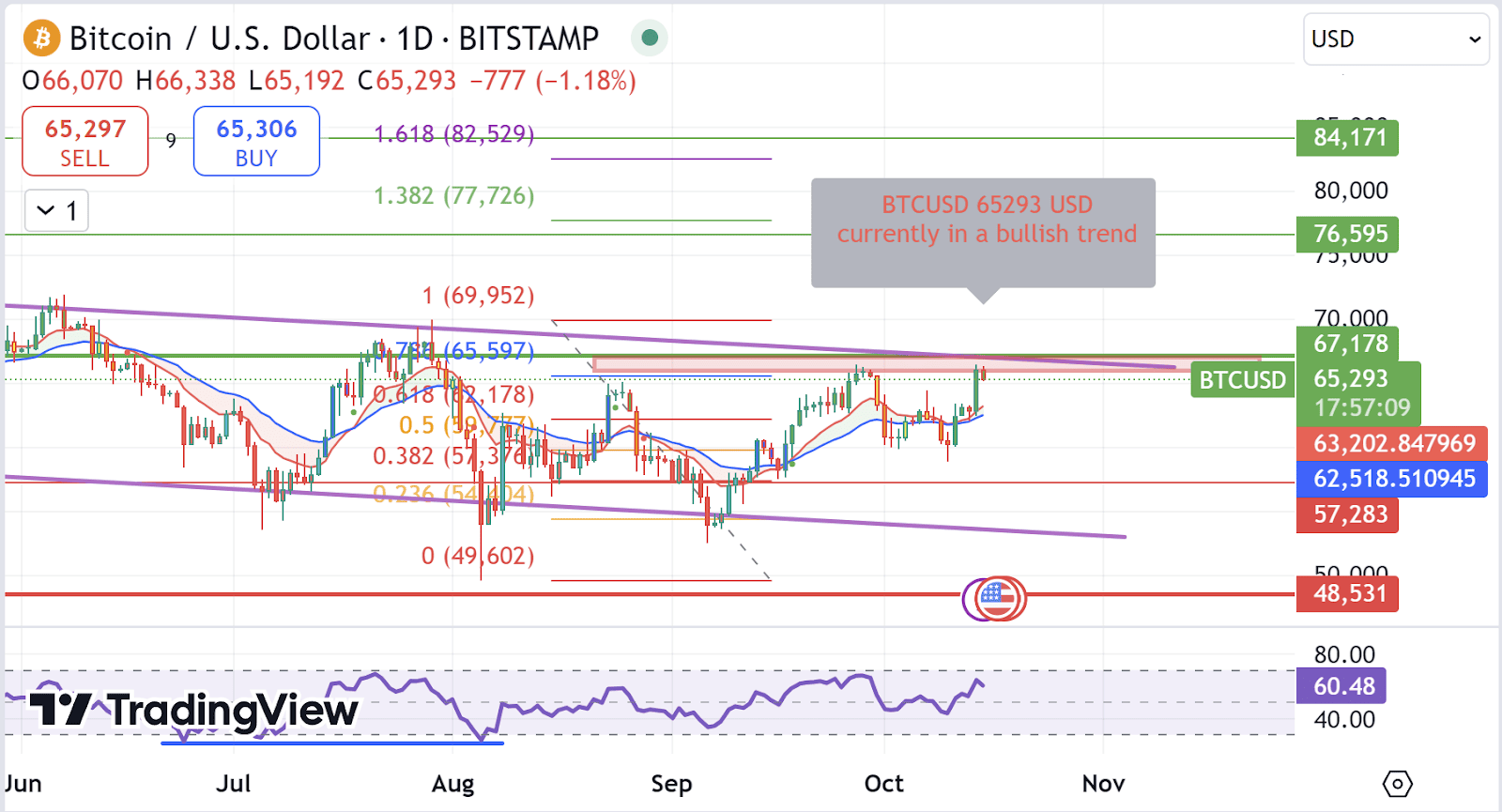

$BTC มีการทำ Higher Low แล้วในช่วงสัปดาห์ที่ผ่านมา หากราคาสามารถขึ้นไปยืนเหนือ $66,000 – $67,000 ได้ในสัปดาห์ข้างหน้า จะเป็นมุมมองที่ Bullish อย่างมากกับตัว $BTC และราคาจะมีโอกาสวิ่งต่อได้ อย่างไรก็ตามหากยังคงติดแนวต้านดังกล่าวราคาก็จะยังคง Sideway ออกไปก่อนในช่วงนี้

แนวต้าน : $67,000 | $73,000 | $76,500

แนวรับ : $62,000 | $60,000 | $57,500

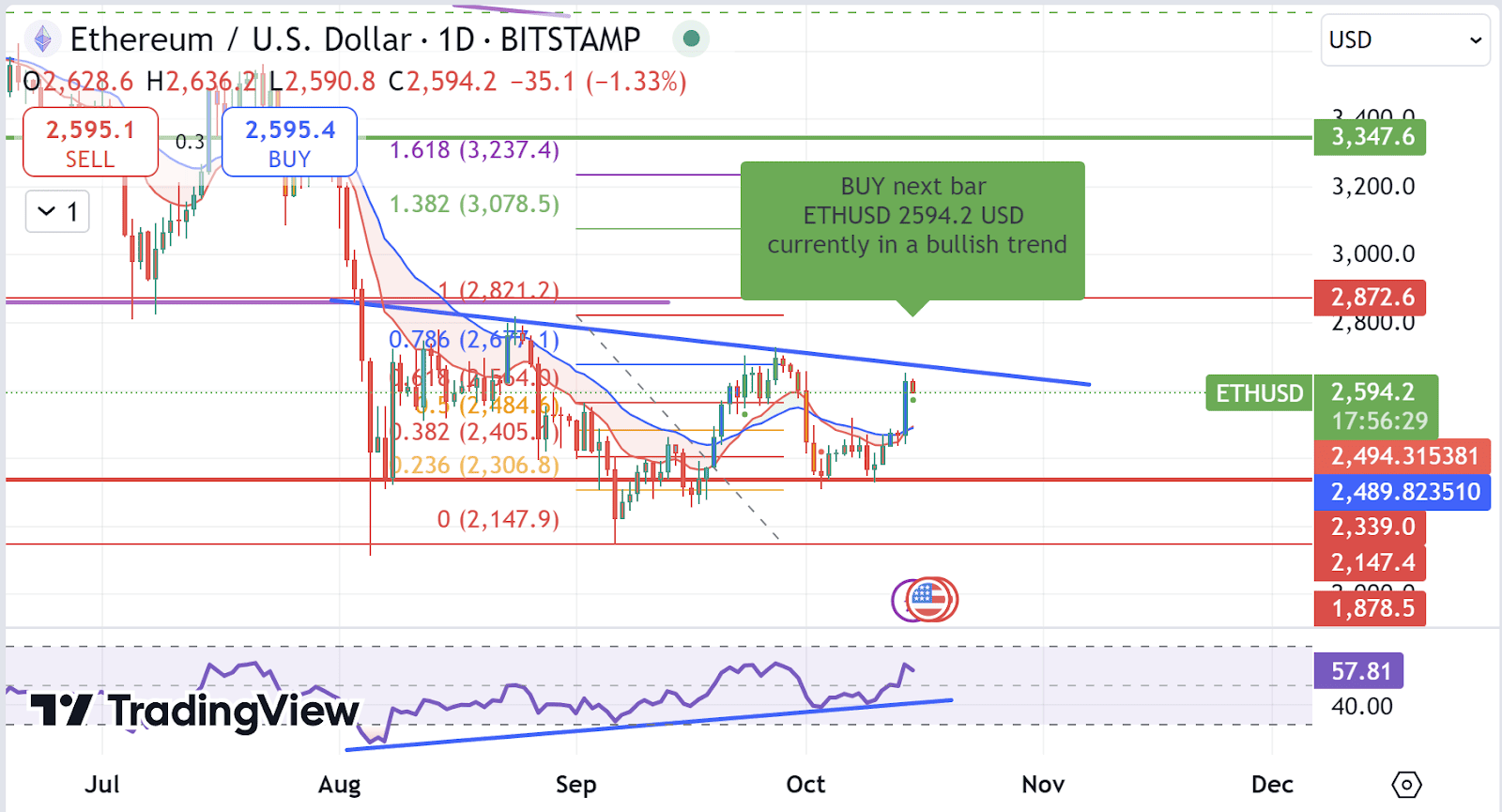

ETH/USDT

$ETH มีแนวโน้มในการทำ Inverse H&S โดยราคามีการทำ Higher Low แล้วบนแนวรับบริเวณ $2,340 และได้ขึ้นมา ในช่วงสัปดาห์ข้างหน้าหากราคาสามารถยืนเหนือ $2,700 ได้จะเป็น Momentum ที่ Bullish กับ $ETH อย่างมาก ซึ่งจะสอดคล้องกับ RSI ที่ยก Low มาได้เรื่อย ๆ อีกด้วย อย่างไรก็ตามหากราคายังไม่ Breakout ก็จะยัง Sideway Down ออกไปก่อนในช่วงข้างหน้าได้เช่นกัน

แนวต้าน : $2,700 | $2,870 | $3,250

แนวรับ : $2,400 | $2,150 | $1,880

ASSET ALLOCATION

by Cryptomind Advisory

ตลาดกำลังมองเห็นโอกาสของเกิด Soft landing ของเศรษฐกิจสหรัฐหลังจากการลดดอกเบี้ยของ FED ทำให้ตลาดเริ่มเปิดความเสี่ยงมากขึ้น ขณะที่ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% ผนวกกับการมาของ Ethereum และ Bitcoin spot ETF / Options และมุมมองเชิงบวกมากๆต่อตลาดคริปโทโดยรวม ในสหรัฐในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 40%

SELECTIVE LARGE MARKET CAP (30-35%)

SELECTIVE SMALL-MID MARKET CAP ALTCOINS (10-15%)

STABLECOINS 15%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-15th-18th-October-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล

สรุปผลประชุมคณะกรรมการนโยบายการเงิน มีมติ 5 ต่อ 2 เสียง ให้ลดอัตราดอกเบี้ยนโยบาย 0.25% จาก 2.50% เป็น 2.25% ต่อปี โดยให้เหตุผล ดังนี้

เศรษฐกิจไทยในภาพรวมมีแนวโน้มขยายตัวใกล้เคียงกับที่ประเมินไว้ที่ 2.7% และ 2.9% ในปี 2567 และ 2568 ตามลำดับ

อัตราเงินเฟ้อทั่วไปจะทยอยกลับเข้าสู่กรอบเป้าหมายในช่วงปลายปี 2567 ด้านกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้มีแนวโน้มเกิดขึ้นต่อเนื่อง

คณะกรรมการฯ ส่วนใหญ่ เห็นว่าจุดยืนของนโยบายการเงินที่เป็นกลางยังเหมาะสมกับแนวโน้มเศรษฐกิจและเงินเฟ้อ

การลดอัตราดอกเบี้ยนโยบาย จะช่วยบรรเทาภาระหนี้ได้บ้าง โดยไม่เป็นอุปสรรคต่อกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ภายใต้บริบทที่สินเชื่อมีแนวโน้มขยายตัวชะลอลง และอัตราดอกเบี้ยนโยบายที่ลดลงอยู่ในระดับที่ยังเป็นกลางและสอดคล้องกับศักยภาพเศรษฐกิจ

กรรมการ 2 ท่าน เห็นควรให้คงอัตราดอกเบี้ยนโยบาย โดยเห็นว่าอัตราดอกเบี้ยที่ระดับเดิมยังสอดคล้องกับแนวโน้มเศรษฐกิจและเงินเฟ้อ และให้น้ำหนักกับการรักษาเสถียรภาพเศรษฐกิจการเงินในระยะยาว รวมถึงการรักษาขีดความสามารถของนโยบายการเงินในการรองรับความไม่แน่นอนในระยะข้างหน้า

ที่มา: ธนาคารแห่งประเทศไทย

พลาดไม่ได้! โพยจัดชุด RMF สำหรับใครที่มีงบ 200,000 บาท เหมาะสำหรับนักลงทุนสายประหยัดภาษี ทุกประเภท ทุกสาย จัดชุด RMF ให้ตัวเองตามความเสี่ยงตามรูปแบบที่ชื่นชอบ มาดูกันเลยว่า Finnomena Funds แนะนำกองไหน สำหรับชุดไหนบ้าง ที่สำคัญ! สามารถซื้อ RMF แต่ละชุดได้ผ่าน Finnomena Funds แล้วครับ

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws

สารบัญ

โพย RMF สายซิ่ง

KKP GNP RMF-UH สัดส่วนเงินลงทุนแนะนำ 80,000 บาท: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

PRINCIPAL VNEQRMF สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนหุ้นเวียดนามกองทุนแรกของประเทศไทยที่ทำการลงทุนในเวียดนามโดยตรง ซึ่งเชี่ยวชาญในการเลือกหุ้น และหา Sector ที่มีโอกาสเติบโตระยะยาว

B-INNOTECHRMF สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

เหมาะสำหรับผู้ที่รับความเสี่ยงได้สูง คาดหวังผลตอบที่ดีในระยะยาวจากตลาดหุ้นที่มีโอกาสเติบโต

โพย RMF สายสมดุล

UGISRMF สัดส่วนเงินลงทุนแนะนำ 80,000 บาท: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP GNP RMF-UH สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนหุ้นโลก คัดลือกหุ้นแบบ Bottom-Up เพื่อสร้าง Alpha ในระยะยาว พร้อมกับรักษาความผันผวนของพอร์ตให้ไม่สูงเกินไป

B-INNOTECHRMF สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนหุ้นกลุ่มเทคโนโลยี คัดเลือกหุ้นแบบ Bottom-Up เน้นหุ้นเติบโต มูลค่าไม่แพง และมีความผันผวนน้อยกว่ากองทุนหุ้นเทคโนโลยีอื่น ๆ

เหมาะสำหรับผู้ที่รับความเสี่ยงระดับปานกลางขึ้นไป ต้องการกระจายลงทุนในหลากหลายสินทรัพย์ทั่วโลก

โพย RMF สายมั่นคง

UGBFRMF สัดส่วนเงินลงทุนแนะนำ 80,000 บาท: กองทุนผสมหุ้นทั่วโลก 50% และตราสารหนี้ทั่วโลก 50% บริหารโดยผู้จัดการกองทุนที่มีประสบการณ์ สามารถเอาชนะตลาดได้ในระยะยาว

UGISRMF สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP INRMF สัดส่วนเงินลงทุนแนะนำ 60,000 บาท: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

เหมาะสำหรับผู้ที่ต้องการกระจายลงทุนในตราสารหนี้เป็นหลัก เพื่อสร้างผลตอบแทนชนะเงินเฟ้อ

โพย RMF สายเซฟ

UGISRMF สัดส่วนเงินลงทุนแนะนำ 100,000 บาท: กองทุนตราสารหนี้โลก มีจุดเด่นที่การลงทุนแบบเชิงรุก ปรับสัดส่วนตราสารหนี้ให้เหมาะสมกับสถานการณ์ เพื่อสร้างผลตอบแทนสม่ำเสมอ ภายใต้ความผันผวนที่ต่ำ

KKP INRMF สัดส่วนเงินลงทุนแนะนำ 100,000 บาท: กองทุนตราสารหนี้ที่เน้นลงทุนทั้งในประเทศไทย ทั้งเงินฝาก ตราสารหนี้ภาครัฐ และตราสารหนี้ภาคเอกชน

เหมาะสำหรับผู้ที่รับความเสี่ยงได้ต่ำ ไม่ชอบความผันผวน เน้นผลตอบแทนชนะเงินฝาก

ขั้นตอนการคัดเลือกกองทุน

การคัดเลือกกองทุนลดหย่อนภาษีสำหรับปี 2024 ทั้ง RMF SSF และ Thai ESG เราได้พิจารณาจากกองทุน F-Pick ในปัจจุบัน และทำการวิเคราะห์เชิงปริมาณ (Quantitative Screening) และวิเคราะห์เชิงคุณภาพ (Qualitative Screening) เพื่อให้ได้กองทุนลดหย่อนภาษีที่ดีที่สุดสำหรับการลงทุนในระยะยาวจากกองทุนที่มีอยู่ทั้งหมดในประเทศไทย โดยมีรายละเอียด ดังนี้

การวิเคราะห์เชิงปริมาณ (Quantitative Screening)

เราพิจารณาผลการดำเนินงานย้อนหลังระยะยาว (Long-Term Past Performance) ของกองทุนหลักในต่างประเทศเพื่อให้เห็นถึงผลการดำเนินงานในระยะยาวอย่างแท้จริง ทั้งในแง่ของผลตอบแทนและความเสี่ยงที่สอดคล้องกับระยะเวลาลงทุนในกลุ่มกองทุนลดหย่อนภาษี

แม้ว่าผลตอบแทนในอดีตจะไม่ได้การันตีผลตอบแทนในอนาคต แต่ผลการดำเนินงานย้อนหลังในระยะยาวได้พิสูจน์ความสามารถในการบริหารจัดการของผู้จัดการกองทุนผ่านวัฏจักรเศรษฐกิจต่าง ๆ ซึ่งเป็นข้อพิสูจน์ว่ากองทุนดังกล่าวเหมาะสมสำหรับการลงทุนในระยะยาวอย่างแท้จริง

การวิเคราะห์เชิงคุณภาพ (Qualitative Screening)

นอกเหนือจากผลการดำเนินงานในอดีตที่เป็นหลักฐานของความสำเร็จในอดีตของกองทุนแล้ว เราได้พิจารณาปัจจัยเชิงคุณภาพของกองทุนเพื่อที่จะได้มั่นใจว่าความสามารถในอดีตจะสามารถส่งต่อไปยังผลการดำเนินงานในอนาคตได้อย่างต่อเนื่อง

โดยพิจารณาในเรื่องของปรัชญาการลงทุน (Investment Philosophy) และกระบวนการการลงทุน (Investment Process) เพื่อดูว่าภาพรวมการบริหารของกองทุนจะสามารถสร้างผลการดำเนินงานได้ดีต่อเนื่องไปในระยะยาวได้หรือไม่

อีกทั้งได้เพิ่มการพิจารณาในส่วนของนโยบายการบริหารความเสี่ยงด้านอัตราแลกเปลี่ยน (FX Hedging Policy) เนื่องจากสถานการณ์ค่าเงินที่ผันผวนและต้นทุนในการป้องกันความเสี่ยงเรื่องค่าเงินในปัจจุบันเป็นข้อพิสูจน์แล้วว่าเป็นหนึ่งในปัจจัยสำคัญที่ควรคำนึงก่อนการลงทุนในกองทุนรวม และส่งผลต่อผลการดำเนินงานของกองทุนเป็นอย่างมาก โดยจะเห็นว่าเราให้ความสำคัญกับการวิเคราะห์เชิงคุณภาพในหลายมิติ เพื่อที่จะทำให้ผลการดำเนินงานของกองทุนสามารถสะท้อนออกมาสู่นักลงทุนได้อย่างมีประสิทธิภาพสูงสุด

นักรบ DIY ห้ามพลาด!! ดูโพยกองทุนประหยัดภาษีแนะนำรายกองสำหรับสายพึ่งพาตนเอง ได้ที่ลิงก์

https://www.finnomena.com/z-admin/ssf-rmf-for-diy/

ลดหย่อนภาษีปี 2567 ปีนี้ กับของดีฟินโนมีนา!

ซื้อกองทุนลดหย่อนภาษี พร้อมโพยดีดี ซื้อที่ ฟินโนมีนาฟันด์ ซื้อได้ครบทั้ง 21 บลจ.

ไม่ว่าจะเป็นกองทุน SSF RMF และ Thai ESG👍 ดูกองทุนแนะนำ คลิก https://finno.me/tax-saving-fund-ws