สำนักข่าวซินหัว รายงานว่า รัฐบาลเวียดนามได้ประกาศเป้าหมายการเติบโตของผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) เฉลี่ย 7% ต่อปี ซึ่งคาดว่าจะช่วยให้รายได้ต่อหัวของประชากรเพิ่มขึ้นเป็น 7,500 ดอลลาร์สหรัฐ หรือประมาณ 270,000 บาท ภายในปี 2030

แผนงานนี้ของรัฐบาลเวียดนามมุ่งเน้นการกระตุ้นการพัฒนาอุตสาหกรรมและความทันสมัยของประเทศ เพื่อให้การเติบโตเป็นไปอย่างรวดเร็วมากยิ่งขึ้นจนถึงปี 2030 พร้อมกับขยายวิสัยทัศน์ระยะยาวไปจนถึงปี 2045 นอกจากนี้ รัฐบาลยังตั้งเป้าหมายให้เวียดนามเป็น 1 ใน 3 ประเทศอุตสาหกรรมชั้นนำในสมาคมประชาชาติแห่งเอเชียตะวันออกเฉียงใต้ (อาเซียน) โดยภาคอุตสาหกรรมมีส่วนสำคัญในการสนับสนุนการเติบโตของ GDP มากกว่า 40%

คาดว่า ภาคการผลิตและการแปรรูปของเวียดนามจะมีสัดส่วนราว 30% ของ GDP ขณะที่ภาคบริการคาดว่าจะมีสัดส่วนมากกว่า 50% ของ GDP ส่วนภาคการท่องเที่ยวเพียงอย่างเดียวจะมีสัดส่วนประมาณ 14-15% ตามรายงานยังคาดว่า แรงงานในภาคเกษตรกรรมจะลดลงเหลือไม่ถึง 20% ของกำลังแรงงานทั้งหมด

สำนักงานสถิติแห่งชาติของเวียดนามรายงานว่า GDP ในช่วงครึ่งแรกของปี 2024 เติบโตที่ระดับ 6.42% เมื่อเปรียบเทียบกับช่วงเดียวกันของปีก่อน (YOY) ซึ่งเป็นตัวเลขครึ่งปีแรกที่สูงสุดเป็นอันดับ 2 ในช่วง 5 ปีที่ผ่านมา

ปัจจุบัน เวียดนามตั้งเป้าหมายรายได้ต่อหัวของประชากรในปีนี้ไว้ที่ 4,700-4,730 ดอลลาร์สหรัฐ หรือประมาณ 169,400-170,500 บาท

ที่มา: https://www.efinancethai.com/LastestNews/LatestNewsMain.aspx?ref=A&id=Z1krVlE1cHc1Wm89

กองทุนหุ้นเวียดนามแนะนำโดย Finnomena Funds

- MEVT Call และ Mr.Messenger Call แนะนำ “PRINCIPAL VNEQ-A” กองทุนหุ้นเวียดนาม ลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์หรือมีธุรกิจหลักในประเทศเวียดนามที่เชื่อว่ามีศักยภาพในการเติบโตในอนาคต

- ใช้กลยุทธ์ Core-Satellite Port เน้นผลตอบแทนระยะยาวและมีการสับเปลี่ยนหุ้นบางส่วนตามสภาวะตลาดเพื่อเพิ่มผลตอบแทนระยะสั้น

- บริหารโดยผู้ที่มีความเชี่ยวชาญในการลงทุนในประเทศเวียดนาม ติดตามการลงทุนอย่างใกล้ชิด

- ลงทุนในหุ้นที่มีศักยภาพในการเติบโตสูง แม้ติดเกณฑ์ FOL (Foreign Ownership Limit) สร้างโอกาสเหนือกองทุนอื่น เน้นลงทุนระยะยาว

- ดูรายละเอียดกองทุนเพิ่มเติมได้ที่ https://finno.me/mevt-call-vneq

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

สรุปครบทีเดียวกองทุนทองคำ จัดกลุ่มให้แล้วทุกประเภท พร้อมกองทุนแนะนำจาก Finnomena Funds

ข้อดีของการลงทุนทองคำผ่านกองทุนรวม คือ ซื้อขายและดูแลง่าย ไม่ต้องเก็บรักษาทองคำเป็นแท่ง ๆ ด้วยตัวเอง ที่สำคัญเราสามารถนำมาจัดเป็นพอร์ตการลงทุนรวมกับกองทุนที่ลงทุนในสินทรัพย์อื่น ๆ ได้เลย

ดังนั้น ถ้าใครมีพอร์ตกองทุนเป็นหลักอยู่แล้ว การเลือกกระจายความเสี่ยงผ่านกองทุนทองคำ ก็ถือว่าตอบโจทย์ได้ดีทีเดียว ติดตามดูแลได้ง่ายและสะดวกยิ่งขึ้น

ส่วนผลตอบแทนเอาจริง ๆ แล้ว แทบจะไม่ได้ต่างจากการลงทุนเป็นทองคำจริง ๆ เพราะถึงแม้กองทุนจะมีค่าธรรมเนียมซื้อ-ขาย และค่าบริหารจัดการ แต่ก็เป็น % ที่ค่อนข้างต่ำ ซึ่งการไปซื้อทองคำจริง ๆ ก็จะมีค่าพรีเมี่ยม ค่าบริการรวมอยู่แล้ว เลยถือว่าไม่ต่างกันมากนัก

บทความนี้ เราเลยสรุปมาให้ครบกับกองทุนทองคำที่มีให้เลือกลงทุนในไทย โดยแยกกลุ่มมาให้เห็นชัด ๆ ตามประเภท พร้อมปิดท้ายด้วยมุมมองการลงทุนจาก Finnomena Funds

กองทุนทองคำ ชนิดสะสมมูลค่า

- SCBGOLD

- SCBGOLDH

- BCAP-GOLD

- GLD

- ES-GOLD

- BGOLD

- KF-GOLD

- ES-GOLDBULLION-UH

- UOBSG-N

- PGOLD

- KT-GOLD

- KT-GOLDUH-A

- K-GOLD-A(A)

- IGOLD-G

- LHGOLD-A

- ES-GOLDBULLION-H

- ES-GOLDS

- TGOLD

- UOBSG – H

- KF-HGOLD

- ASP-GOLD

กองทุนทองคำ ชนิดจ่ายปันผล

- UOBSG-D

- K-GOLD-A(D)

- LHGOLD-D

กองทุนทองคำ สายลดหย่อนภาษี RMF

- ES-GOLDRMF-UH

- ES-GOLDRMF-H

- BGOLDRMF

- KT-GOLD RMF

- KGDRMF

- I-GOLDRMF

- SCBGOLDHRMF

- UOBGRMF-H

- KFGOLDRMF

- ES-GOLDSRMF

- GOLD-RMF-A

- TGOLDRMF

กองทุนทองคำ สายลดหย่อนภาษี SSF

- SCBGOLDH-SSF

- IGOLD-SSF

Finnomena Funds แนะนำ “ทยอยสะสมกองทุนทองคำ”

โดยมองว่าทองคำเป็นสินทรัพย์เพื่อกระจายความเสี่ยง และมีโอกาสปรับตัวเพิ่มสูงขึ้นในช่วงระยะกลางถึงยาว เนื่องจาก Real Yield มีโอกาสปรับตัวลดลงจากอัตราดอกเบี้ยนโยบาย ซึ่งจะสวนทางกับทิศทางราคาทองคำ

นอกจากนี้ พบว่าผู้ซื้อทองคำรายสำคัญอย่างธนาคารกลางทั่วโลก นั้นมีแนวโน้มการเพิ่มสัดส่วนสำรองทองคำในระยะยาว เนื่องจากความเสี่ยงด้านภูมิรัฐศาสตร์

จึงแนะนำ “ทยอยสะสมทองคำ” ผ่านกองทุน KT-GOLDUH-A ตามคำแนะนำ MEVT Call มุมมองการลงทุนที่ครอบคลุมทั้งปัจจัยเชิงพื้นฐานและเทคนิค เพื่อรับโอกาสสร้างผลตอบแทนที่ดีในระยะกลาง-ยาว (6-12 เดือนข้างหน้า)

KT-GOLDUH-A เป็นกองทุนที่มีนโยบายเน้นลงทุนในหน่วยลงทุนของกองทุน SPDR Gold Trust (กองทุนหลัก) เพียงกองทุนเดียว โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV และปัจจุบัน ไม่มีการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน ไม่เรียกเก็บค่าธรรมเนียมการขาย และมีค่าธรรมเนียมรวมเพียง 0.6671% ต่อปี

อ่านคำแนะนำเพิ่มเติม – MEVT Call: ทองคำวิ่งต่อจาก Real Yield ปรับตัวลง และธนาคารกลางซื้อเพิ่ม

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF และ RMF กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนมีการลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

FundTalk Contrarian Call แนะนำเข้าซื้อกองทุน MEGA10AI-A หลังราคาปรับตัวลดลงแรง จนทำให้ Valuations กลับมาน่าสนใจ ขณะที่แนวโน้มกำไรของหุ้น Big Tech AI ยังคงแข็งแกร่ง

ดัชนี VIX เปรียบเทียบกับดัชนี S&P500

Source: TradingView as of 26/07/2024

Volatility Index (VIX) คือดัชนีวัดความถูกความแพงของออปชั่นที่อ้างอิงดัชนี S&P500 และมักถูกเรียกว่ามาตรวัดความกลัว โดยเมื่อดัชนี VIX เพิ่มขึ้นจนเข้าใกล้ระดับ 20 จุด ถือเป็นสัญญาณให้เริ่มเข้าซื้อ ตามแนวทางการลงทุนแบบ Contrarian

อัปเดตกองทุน PRINCIPAL GCLEAN-A

หลังจากประธานาธิบดี “โจ ไบเดน” ได้ประกาศถอนตัวจากการเลือกตั้งสหรัฐฯ และเปลี่ยนให้ “กมลา แฮร์ริส” เป็นตัวแทนพรรคเดโมแครตในการชิงตำแหน่งประธานาธิบดีในช่วง 4 วันที่ผ่านมา กมลา แฮร์ริส ที่มีนโยบายสนับสนุนด้านพลังงานสะอาด และเชื่อว่าโมเมนตัมของกมลาจะเพิ่มขึ้นเรื่อย ๆ ส่งผลให้ หุ้นในกลุ่ม Clean Energy ปรับตัวเพิ่มขึ้นตามปัจจัยดังกล่าว

iShares Global Clean Energy UCITS ETF (INRG)

Source: TradingView as of 26/07/2024

แนะนำลงทุนในกองทุน MEGA10AI-A

ในช่วงสัปดาห์ที่ผ่านมา หุ้นในกลุ่มเทคโนโลยีเดินหน้าปรับฐานอย่างต่อเนื่อง นำโดย NVIDIA (NVDA) ที่ปรับตัวลงมากว่า 20% จากจุดสูงสุดเดิม ซึ่งทำให้ P/E ratio กลับมาอยู่ในระดับที่ต่ำกว่าค่าเฉลี่ย 5 ปี ขณะที่แนวโน้มกำไร (EPS) ยังโตขึ้นต่อเนื่อง นอกจากนี้ ยังมีหุ้นกลุ่มเทคโนโลยีตัวอื่น ๆ อาทิเช่น TSMC (TSM) ที่ปรับฐานลงมากว่า 10%, Google (GOOGL) ปรับตัวลงมากว่า 12%, และหุ้นกลุ่ม Magnificent 7 ตัวอื่น ๆ ก็มีการปรับฐานเช่นเดียวกัน

Market Breadth แนะนำกลับเข้าลงทุนในกลุ่ม Tech

Source: TradingView as of 26/07/2024

นอกจากนี้ยังมีสัญญาณซื้อจาก Market Breadth Indicator ที่มี Win/Loss Ratio ที่ค่อนข้างดี จึงเป็นสัญญาณให้กลับเข้าลงทุนในหุ้นกลุ่มเทคโนโลยี

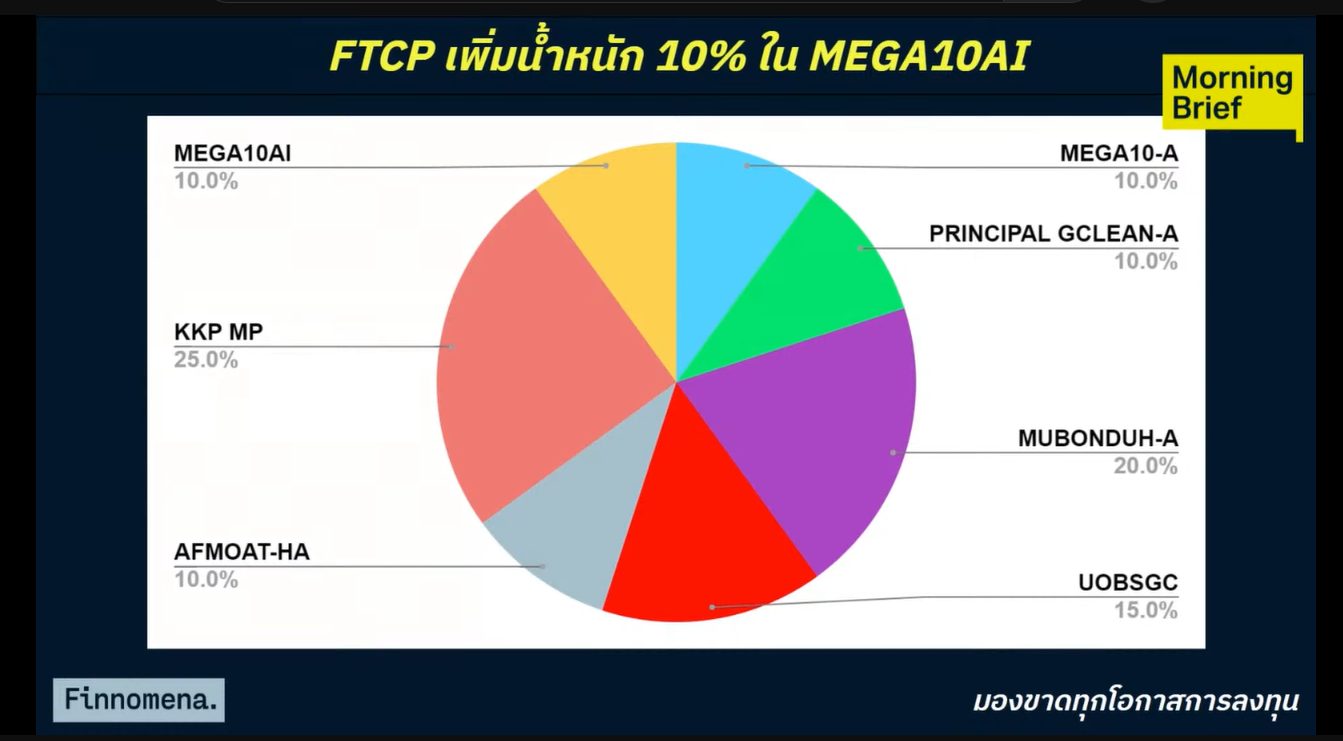

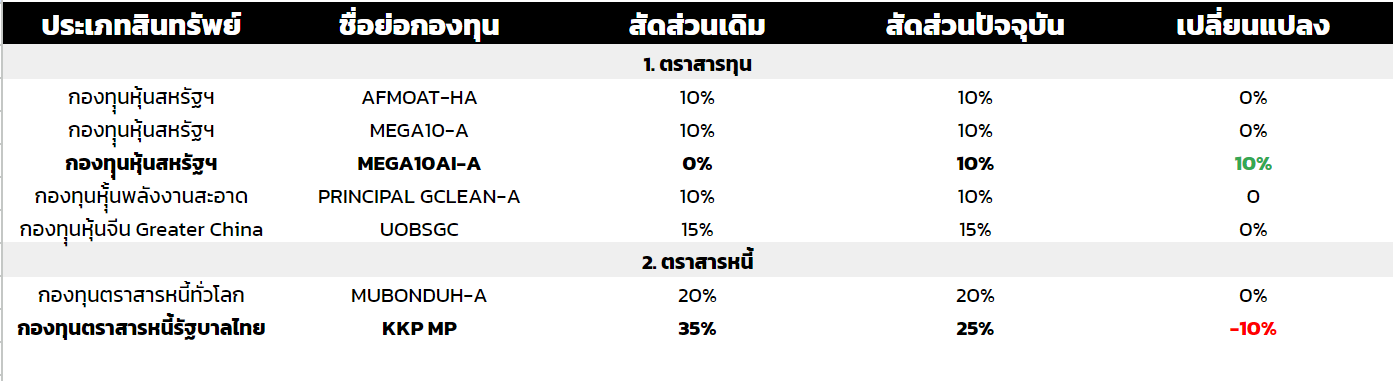

สัดส่วนการลงทุนใหม่ใน FundTalk Contrarian Portfolio

Source: Finnomena Funds as of 26/07/2024

FundTalk มองว่าอานิสงส์ดอกเบี้ยขาลง และการปรับฐานของหุ้นกลุ่มเทคโนโลยีและปัญญาประดิษฐ์ จน Valuation กลับมาน่าสนใจ ขณะที่แนวโน้มกำไรยังแข็งแกร่ง จึงแนะนำลงทุนในกองทุน MEGA10AI-A

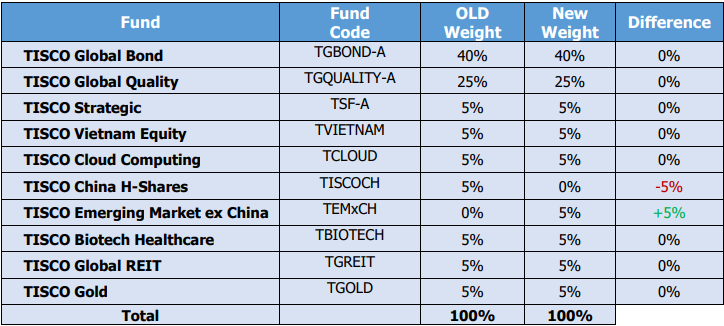

สรุปการปรับสัดส่วน FundTalk Contrarian Portfolio

FundTalk มีคำแนะนำปรับสัดส่วนใน FundTalk Contrarian Portfolio โดยมีสัดส่วนใหม่ ดังนี้

สัดส่วนการลงทุนใหม่ใน FundTalk Contrarian Portfolio

Source: Finnomena Funds as of 26/07/2024

ดู Fund Fact Sheet กองทุนแนะนำ

จัดทำโดยบลป. เดฟินิท สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Finnomena Funds (ฟินโนมีนา ฟันด์) จัดสัมมนาพิเศษ Finnomena All The Time: 2H24 Investment Outlook Seeking Opportunities อัปเดตสถานการณ์การลงทุนช่วงครึ่งปีหลัง โดยได้รับเกียรติจาก “นายกรณ์ จาติกวณิช” ร่วมเล่าประสบการณ์การลงทุน พร้อมแนะนำกลยุทธ์โดยผู้เชี่ยวชาญจาก Finnomena Group ชี้โอกาสในจังหวะที่สำคัญ โดยมองหุ้นไทยยังขาดเสน่ห์ หุ้นอเมริกาพักฐานระยะสั้น ส่วนหุ้นเอเชียและตราสารหนี้จะเป็นสินทรัพย์เด่นที่ห้ามมองข้าม

นายกรณ์ จาติกวณิช ในฐานะประธานกรรมการและกรรมการอิสระ Finnomena เปิดเผยว่า จากประสบการณ์ในโลกการลงทุนเกือบ 40 ปีที่ผ่านมา ได้ผ่านวิกฤตและพบโอกาสมาแล้วหลายต่อหลายครั้ง ตั้งแต่เหตุการณ์หุ้นถล่ม Black Monday ปี 1987 จนเข้าสู่ยุครุ่งเรืองตลาดหุ้นมนุษย์ทองคำ กระทั่งมาเจอวิกฤตต้มยำกุ้ง และ Hamburger Crisis ทว่าตลาดหุ้นไทยเวลานี้ต่างไปจากวิกฤตในอดีต แต่กำลังเผชิญกับ “วิกฤตต้มกบ” คือภาวะที่เศรษฐกิจโตช้า ซบเซาลงเรื่อย ๆ ผู้คนเริ่มหมดหวัง ซึ่งเกิดจากปัญหาเชิงโครงสร้างของการเข้าสู่สังคมสูงวัย รวมทั้งขาดปัจจัยเร่งในการพัฒนาเทคโนโลยี ทำให้การลงทุนในหุ้นไทยไม่น่าสนใจแล้วเมื่อเทียบกับทั่วโลก เช่น สหรัฐอเมริกาและจีน ซึ่งเป็น 2 มหาอำนาจด้านเทคโนโลยี หรือแม้แต้เวียดนามที่ได้เปรียบด้านโครงสร้างประชากรวัยหนุ่มสาว

นายเจษฎา สุขทิศ CEO & Co-founder Finnomena Group กล่าวเสริมว่า 10 ปีมานี้ กำไรหุ้นไทยไม่ไปไหน SET Index ยังคงอยู่บริเวณ 1200-1300 จุดเหมือนในอดีต ตรงข้ามกับตลาดอื่น ๆ ที่โตไปข้างหน้า เช่น อินเดีย, เวียดนาม, ญี่ปุ่น และสหรัฐฯ จึงเห็นด้วยว่าควรกระจายเงินลงทุนไปทั่วโลก อย่างไรก็ตาม เชื่อว่าตลาดหุ้นสหรัฐฯ ที่สร้างผลตอบแทนได้ดีในครึ่งปีแรก จะมีโอกาสพักฐานระยะสั้น เนื่องจากอยู่ในจังหวะของความไม่แน่นอน โดยต้องจับตาเลือกตั้งปลายปี เพราะพรรคเดโมแครตและรีพับลิกันมีนโยบายที่ส่งผลต่อภาคธุรกิจแตกต่างกัน จึงแนะนำให้ลดความคาดหวังลง และกระจายความเสี่ยงไปที่หุ้น Asia ex Japan, เกาหลีใต้, เวียดนาม, อินเดีย และจีน รวมถึงกองทุนตราสารหนี้ที่จะได้ประโยชน์จากการลดดอกเบี้ย

นายวศิน ปริธัญ Managing Director บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด ในเครือ Finnomena Group กล่าวว่า มุมมองการลงทุนครึ่งปีหลัง 2567 Finnomena มาในธีม “Tempering Expectation” ตลาดคืนสมดุล เป็นโอกาสของเอเชียและตราสารหนี้ โดยหุ้นเอเชียมีแนวโน้มฟื้นตัวต่อเนื่อง นำโดยเศรษฐกิจของอินเดีย จีน และเวียดนาม รวมถึงเกาหลีใต้ที่ได้ประโยชน์จากกระแส AI ส่วนตราสารหนี้ถือเป็น Final Call ที่นักลงทุนมีโอกาสรับทั้ง Capital Gain และอัตราดอกเบี้ยที่สูงระดับทศวรรษ นอกจากนี้ แนะนำกระจายความเสี่ยงบางส่วนไปยังทองคำที่มีทิศทางราคาเพิ่มขึ้น

นายกสิณ สุธรรมนัส Chief Strategy Officer, Finnomena Group กล่าวว่า ภาวะที่ตลาดผันผวน Finnomena ได้มองหาผลิตภัณฑ์การลงทุนใหม่ ๆ เพื่อตอบโจทย์ผู้ลงทุนยิ่งขึ้น หนึ่งในนั้นคือการนำเสนอหุ้นกู้ตลาดแรกและหุ้นกู้ตลาดรอง โดย บลป.เดฟินิท ได้จับมือเป็น partner กับธนาคาร ซีไอเอ็มบี ไทย จำกัด (มหาชน) และทาง บลป. ยังมีบริการพิเศษ Bond Health Check เครื่องมือวิเคราะห์และคัดเลือกหุ้นกู้คุณภาพดี ด้วยโมเดล 5F2M ประกอบด้วย 5 Fundamentals ได้แก่ ความสามารถชำระหนี้ระยะสั้น, หนี้สินต่อทุน, ความสามารถทำกำไร, ความสามารถชำระดอกเบี้ย และกระแสเงินสดจากการดำเนินงาน ควบคู่กับวิเคราะห์ 2 Momentums ผ่านเครื่องมือระดับโลก Bloomberg default probability และ Altman Z-score ซึ่งจะช่วยตรวจสอบคุณภาพหุ้นกู้ที่ถือครองอยู่ และหลีกเลี่ยงหุ้นกู้ที่มีโอกาสผิดชำระหนี้ ซึ่งเป็นความเสี่ยงสูงสุดของการลงทุนหุ้นกู้

นายชยนนท์ รักกาญจนันท์ CEO Finnomena Funds กล่าวปิดท้ายว่า จังหวะเวลาเป็นหัวใจสำคัญในการลงทุน ซึ่ง Finnomena เราเล็งเห็นความสำคัญของสิ่งนี้มาโดยตลอด จึงพร้อมอยู่เคียงข้างนักลงทุน คอยอัปเดตสถานการณ์ตลาดอย่างใกล้ชิด ด้วยคำแนะนำการลงทุนที่ถูกต้องแม่นยำ เพราะเราเชื่อเสนอว่าโอกาสการลงทุนอยู่รอบตัวเรา

รวมภาพบรรยากาศในงาน

เกิดอะไรขึ้น?

เมื่อคืนนี้ (24 กรกฎาคม 2024) หุ้นสหรัฐอเมริกา S&P 500 ลดลง 2.31% และ Nasdaq ลดลง 3.64% ถือเป็นวันที่แย่ที่สุดในรอบกว่า 2 ปี

แรงเทขายจำนวนมากมาจากหุ้นกลุ่มเทคโนโลยีขนาดใหญ่ เนื่องจากความกังวลของผลประกอบการไตรมาส 2/2024

กลุ่มที่กระทบหนักสุดคือ Magnificent-7 นำโดย Tesla, Nvidia, Meta, Alphabet, Microsoft, Amazon และ Apple ซึ่งโดยรวมปรับตัวลงไปประมาณ 5%

โดยคิดเป็นมูลค่าบริษัทรวมกันที่หายไปถึง 7.5 แสนล้านเหรียญสหรัฐ ภายในวันเดียว นับเป็นวันที่ Magnificent-7 สูญเสียมูลค่าสูงที่สุดในประวัติศาสตร์

มุมมองการลงทุน Finnomena Funds

ก่อนหน้านี้เราคาดว่าตลาดหุ้นสหรัฐฯ มีโอกาสพักฐานในระยะสั้น จากความคาดหวังเรื่องเงินเฟ้อและดอกเบี้ยนโยบายที่ Price-in ไปแล้ว และน่าจะเกิดความผันผวนจากการเลือกตั้งสหรัฐฯ ในช่วงปลายปี

ขณะที่ตัวเลขเศรษฐกิจเริ่มชะลอตัวตามเงินเฟ้อ โดย ISM Manufacturing New Orders ซึ่งเป็นดัชนีชี้นำ GDP ปรับลงมาอยู่ที่ 45.4 สะท้อนความน่าจะเป็นว่าเศรษฐกิจสหรัฐฯ อาจเจอแรงกดดันในอนาคต

สำหรับหุ้นเทคโนโลยีกลุ่ม AI ก็มองว่าในปัจจุบันเริ่มมี Upside ที่จำกัด Valuation อยู่ในระดับที่ค่อนข้างแพง

Finnomena Funds จึงปรับลดคำแนะนำหุ้นสหรัฐฯ เป็น “ถือ” สำหรับเป้าหมายในระยะยาว และเป็นจังหวะ “Take Profit” สำหรับการลงทุนในระยะสั้น

อ่านบทความ – Finnomena Mid-Year Investment Outlook 2024

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

จากสถานการณ์บริษัทจดทะเบียนในไทยที่เสนอขายหุ้นกู้ในปัจจุบัน ทำให้นักลงทุนหลาย ๆ ท่านมีความกังวลในการผิดนัดชำระหนี้หุ้นกู้มากขึ้นอย่างมีนัยสำคัญ และถ้าเลือกได้ตอนนี้ขอลงทุนตราสารหนี้ตัวที่ปลอดภัย ไม่ต้องกังวลเรื่องผิดนัดชำระหนี้ ถามว่ามีไหม? คำตอบคือ “มี” และตอนนี้ถือเป็นจังหวะในรอบสิบปีที่ควรลงทุนด้วย! รายละเอียดเป็นอย่างไรไปดูกัน

โดยทางบลป.เดฟินิท มีมุมมองว่า

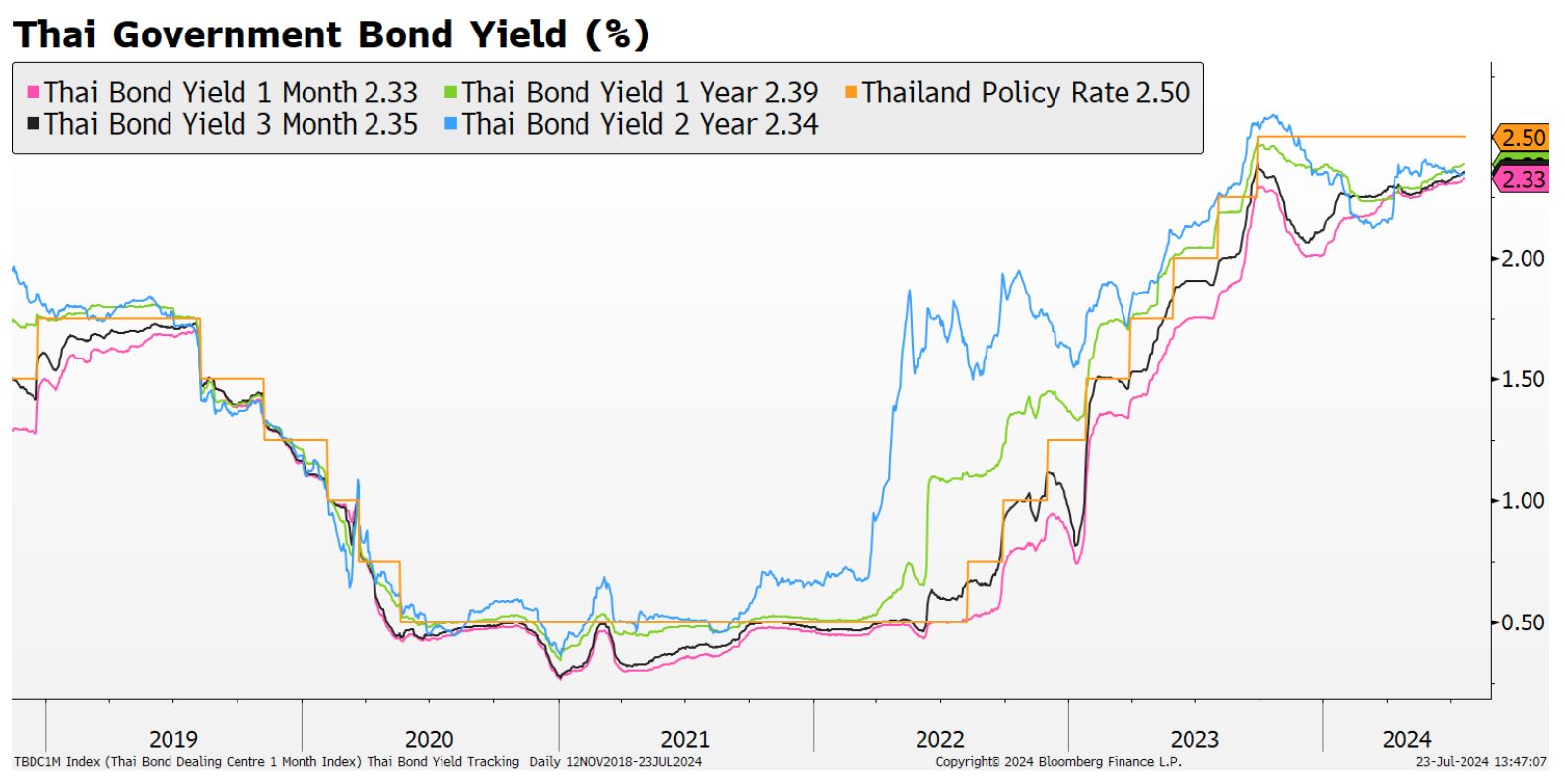

ถึงเวลาล็อกดอกเบี้ยตราสารหนี้ไทย ก่อนจะเข้าสู่ภาวะดอกเบี้ยขาลงในสิ้นปีนี้ พร้อมโอกาสขายทำกำไรปีหน้า

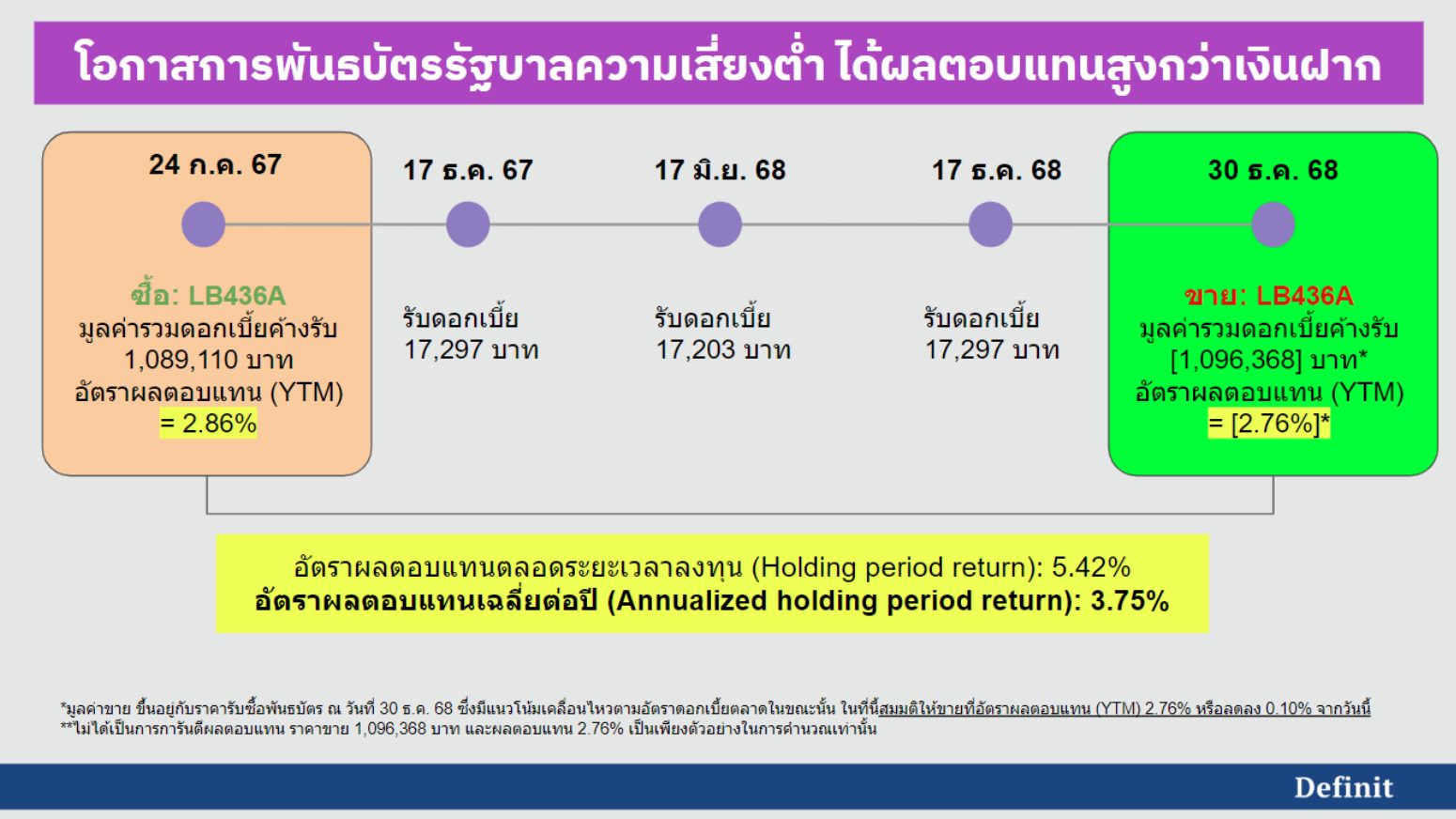

แนะนำลงทุนในตราสารหนี้ระยะยาว คือ พันธบัตรรัฐบาล LB436A อัตราผลตอบแทน 2.86% และ ESGLB376A อัตราผลตอบแทน 2.45% พร้อมโอกาสขายทำกำไรมากกว่า 5% !!

กรุณาติดต่อที่ปรึกษาการลงทุนของท่าน หรือแจ้งความสนใจของท่านมาได้ที่ https://forms.gle/X5jFBJBeAHa9V43d8

ตราสารหนี้ เป็นเครื่องการระดมทุนของผู้ออกแต่ละประเภท ทั้งบริษัทเอกชนหรือที่นักลงทุนเรียกกันในชื่อ “หุ้นกู้” และรัฐบาล โดยตราสารหนี้ของรัฐบาลจะมีทั้งแบบ ตั๋วเงินคลัง (อายุไม่เกิน 365 วัน) และพันธบัตรรัฐบาล (อายุตั้งแต่ 365 วัน)

“พันธบัตรรัฐบาล” เคยได้ยินมานานแล้ว ว่าแต่มันมีกี่ประเภท?

พันธบัตรรัฐบาลโดยกระทรวงการคลังออกเพื่อระดมทุนสำหรับโครงการสาธารณะต่าง ๆ และเพื่อบริหารจัดการเสถียรภาพทางการเงินของประเทศ พันธบัตรเหล่านี้มีหลายประเภท แต่ละประเภทมีคุณลักษณะและวัตถุประสงค์ที่แตกต่างกัน

1. พันธบัตรรัฐบาล (Government Bonds)

วัตถุประสงค์: ใช้สำหรับการจัดหาเงินทุนระยะยาวให้กับโครงการของรัฐบาล

- สำหรับการใช้ในโครงการรัฐ รัฐบาลสามารถออกพันธบัตรรัฐบาลรุ่นทั่วไปที่เรียกว่า Loan Bond (LB)

- สำหรับการใช้ในโครงการรัฐเพื่อการอนุรักษ์สิ่งแวดล้อมและสังคม รัฐบาลสามารถออกพันธบัตรเพื่อความยั่งยืนเรียกว่า Sustainability Bond (ESGLB)

อายุพันธบัตร: มักมีอายุระหว่าง 5 ถึง 30 ปี

การจ่ายดอกเบี้ย: จ่ายดอกเบี้ยคงที่ (Coupon) ทุก 6 เดือน

2. พันธบัตรออมทรัพย์ (Savings Bonds)

วัตถุประสงค์: เพื่อส่งเสริมการออมของประชาชนทั่วไป เรียกว่า Saving Bond (SB)

อายุพันธบัตร: มักมีอายุระหว่าง 3 ถึง 10 ปี

การจ่ายดอกเบี้ย: อัตราดอกเบี้ยคงที่ และมักมีสิทธิประโยชน์ทางภาษีสำหรับนักลงทุนรายย่อย

เนื่องจากรัฐบาลมีอำนาจในการเรียกเก็บภาษีจากประชาชนทำให้พันธบัตรรัฐบาลไม่มีความเสี่ยงเรื่องการผิดนัดชำระหนี้ ทำให้สินทรัพย์นี้เหมาะกับนักลงทุนที่ไม่อยากรับความเสี่ยงเรื่องของการผิดนัดชำระหนี้ อย่างไรก็ตามการลงทุนยังคงมีความเสี่ยงในเรื่องต่าง ๆ เช่น

- ความเสี่ยงด้านอัตราดอกเบี้ย: การลงทุนในตราสารหนี้ในปัจจุบันเป็นการล็อกดอกเบี้ยรับในปัจจุบัน ซึ่งกรณีอัตราดอกเบี้ยมีการปรับตัวสูงขึ้น อาจทำให้นักลงทุนเสียโอกาสที่จะได้รับผลตอบแทนมากขึ้น

- ความเสี่ยงด้านสภาพคล่อง: ช่องทางที่ให้นักลงทุนบุคคลในการเปลี่ยนมือสำหรับตราสารหนี้นั้นยังมีจำกัด

มีความเสี่ยงแบบนี้ แล้วทำไมถึงเป็นโอกาสในรอบ 10 ปี?

อัตราผลตอบแทนของพันธบัตรรัฐบาลนั้นแปรพันตามดอกเบี้ยนโยบายชัดเจน โดยในปัจจุบัน อัตราดอกเบี้ยนโยบายอยู่ที่จุดสูงสุดในรอบ 10 ปีที่ 2.5%

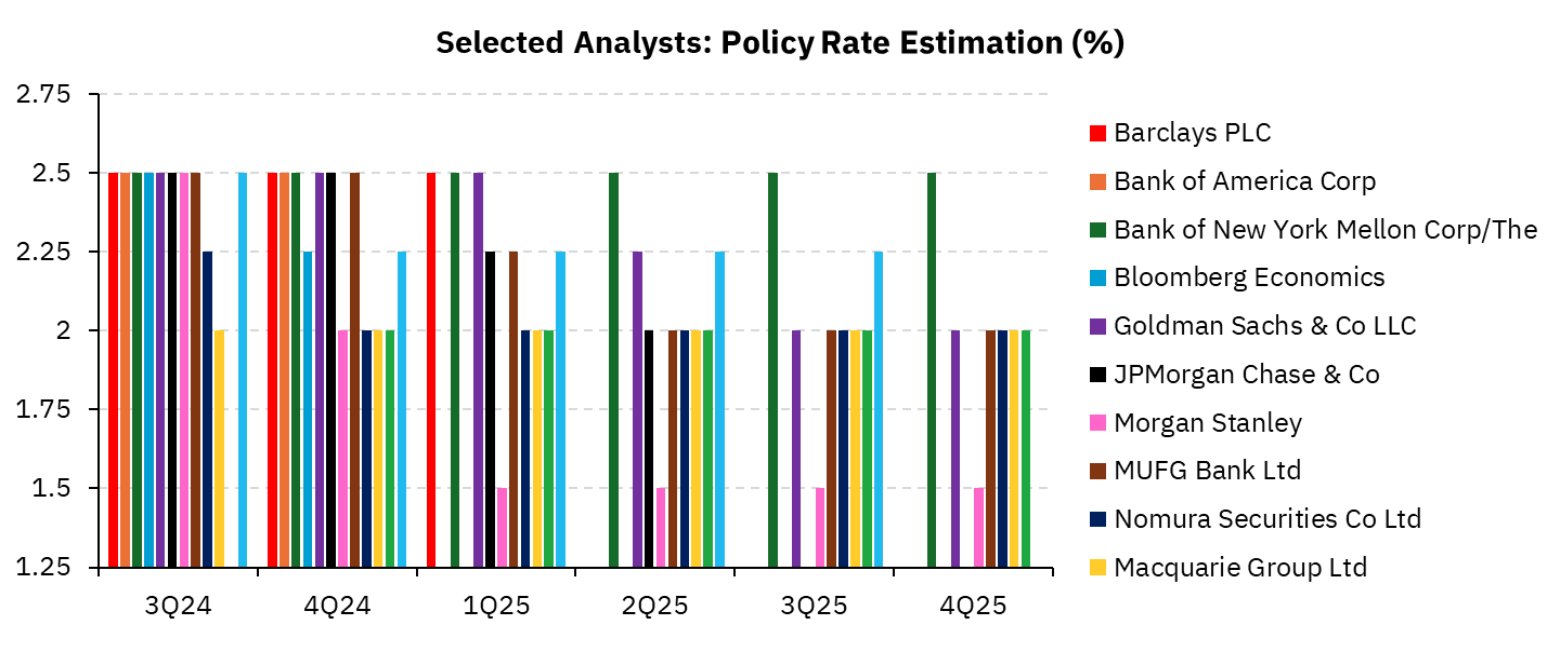

จากทั้งสถานการ์อัตราดอกเบี้ยของธนาคารกลางทั่วโลก เริ่มจากยุโรปที่เริ่มปรับตัวลดลงแล้ว และธนาคารกลางสหรัฐถูกคาดการณ์ว่าจะปรับลดลงในสิ้นปีนี้เช่นกัน

นักวิเคราะห์จากทั้งในประเทศและต่างประเทศมองไปในลักษณะเดียวกันว่า นับจากนี้ไปอัตราดอกเบี้ยนโยบายของไทยคาดว่าจะถูกปรับลดสิ้นปีนี้เป็นต้นไปจนถึงต้นปีหน้า

การลดลงของดอกเบี้ยส่งผลกับอัตราผลตอบแทนของพันธบัตรอย่างไร และเมื่อมีการระบุชัดเจนว่ามูลค่าหน้าตั๋วและดอกเบี้ยรับจะเป็นเท่าไร?

ตราสารหนี้มีการระบุ มูลค่าหน้าตั๋ว (Face Value) หน่วยลงทุน (Unit Holder) อัตราดอกเบี้ยหน้าตั๋ว (Coupon Rate) งวดการจ่ายดอกเบี้ย (Coupon Frequency) และวันครบกำหนดไถ่ถอน (Maturity date)

โดยทั้งหมดนี้จะทำให้นักลงทุนทราบว่าการลงทุนในตราสารหนี้นั้นจะได้รับเงินทั้งหมด (Cashflow) จากเงินต้นคืนจำนวนเท่าใด (มูลค่าหน้าตั๋ว คูณกับจำนวนหน่วย) รวมถึงดอกเบี้ยรับตลอดระยะเวลาการลงทุน (อัตราดอกเบี้ยหน้าตั๋วคูณกับมูลค่าหน้าตั๋ว เป็นระยะเวลาตามงวดการจ่ายดอกเบี้ยจนถึงวันครบกำหนดชำระ)

📉เมื่ออัตราดอกเบี้ยลดลง ราคาของตราสารหนี้ที่มีอัตราดอกเบี้ยคงที่มักจะปรับตัวสูงขึ้น 📈 เนื่องจากนักลงทุนใหม่ต้องการซื้อตราสารหนี้ที่ให้ผลตอบแทนสูงกว่าตลาดปัจจุบัน ดังนั้น ผู้ที่ถือครองตราสารหนี้ระยะยาวมีโอกาสได้รับกำไรจากการเพิ่มขึ้นของราคาตราสารหนี้

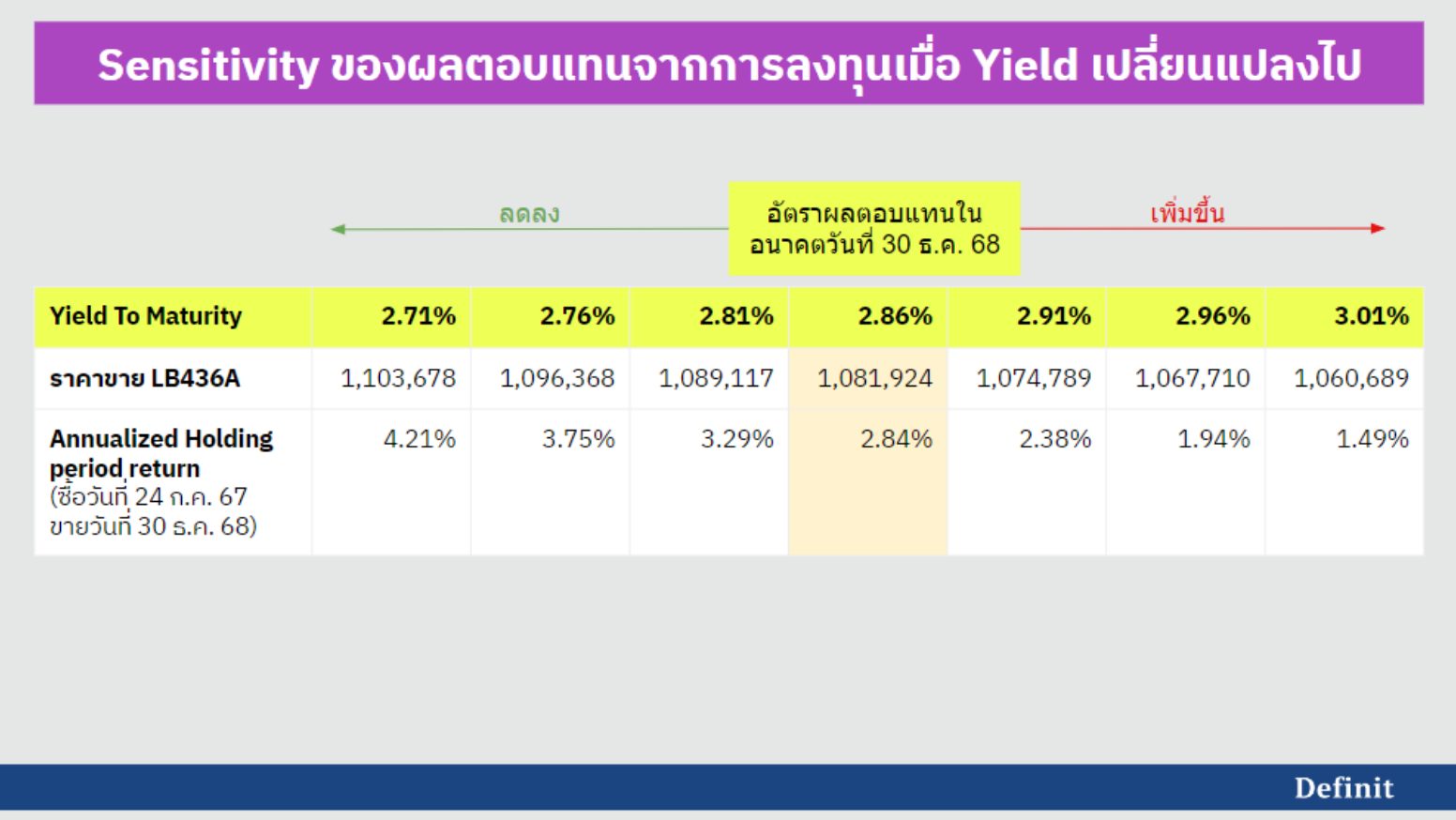

จากการจำลองกรณีดอกเบี้ยลดลง 0.10% อัตราผลตอบแทนต่อปีที่รวมทั้ง Cashflow และราคาตราสารหนี้ปรับตัวสูงขึ้นนั้นจะปรับตัวสูงขึ้นจาก 2.86% มีโอกาสไปถึง 3.75% รวมทั้งใน scenario อื่น ๆ กรณีดอกเบี้ยปรับลดลงมากขึ้นว่าอัตราผลตอบเเทนจะเป็นเท่าใด

ในปัจจุบันนักลงทุนสามารถคิดคำนวณอัตราผลตอบแทนได้ง่าย ๆ โดยการใช้เครื่องคิดเลขบนเว็บไซต์ของ สมาคมตลาดตราสารหนี้ไทย (ThaiBMA)

นักลงทุนบุคคลจะสามารถลงทุนในพันธบัตรได้หรือไม่ แล้วถ้าอยากขายต้องทำอย่างไร?

จากข้อมูล ThaiBMA การเข้าถึงพันธบัตรของนักลงทุนบุคคลทั่วไปถือว่ายังอยู่ในวงจำกัด คิดเป็นสัดส่วนเพียง 5% เท่านั้น อย่างไรก็ตามต้องบอกว่าสถาบันการเงินในปัจจุบันมีการซื้อขายพันธบัตรรัฐบาลทุกวัน โดยมูลค่าการซื้อขายกว่า 98,000 ล้านบาทต่อวัน ทำให้มีสภาพคล่องสูง

บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท ในกลุ่มบริษัทฟินโนมีนา ได้มองเห็นโอกาสการลงทุนในตราสารหนี้ จึงได้ร่วมมือกับพันธมิตรที่เป็นผู้นำด้านตราสารหนี้ตลาดรองจึงทำให้ลูกค้ามีโอกาสในการลงทุนหุ้นกู้ตลาดรองคุณภาพที่มีเรทติ้ง A- ขึ้นไป พร้อมถึงพันธบัตรรัฐบาลที่สามารถทำให้นักลงทุนซื้อง่าย ขายคล่องทุกวัน

สำหรับนักลงทุนที่สนใจลงทุนในตราสารหนี้ไม่มีความเสี่ยงเรื่องของการผิดนัดชำระหนี้และโอกาสขายทำกำไร สามารถติดต่อที่ปรึกษาการลงทุนของท่าน หรือแจ้งความสนใจของท่านมาได้ที่ https://forms.gle/X5jFBJBeAHa9V43d8”

Source:

- https://www.thaibma.or.th/EN/Investors/Individual/Blog/2021/170621.aspx

- https://www.thaibma.or.th/EN/Calculation/Calculation.aspx

- https://www.thaibma.or.th/Report/Corner/Doc/w110424.pdf

คำเตือน: ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในหุ้นกู้ไม่ใช่การฝากเงิน | การจัดอันดับความน่าเชื่อถือของหุ้นกู้เป็นเพียงข้อมูลประกอบการตัดสินใจลงทุนเท่านั้น มิใช่สิ่งชี้นำการซื้อขายตราสารหนี้ที่เสนอขาย และไม่ได้เป็นการรับประกันความสามารถในการชำระหนี้ของผู้ออกหุ้นกู้

ติดต่อสอบถามข้อมูลได้ที่ บลป.เดฟินิท 02-109-9933

Disclaimer : เอกสารฉบับนี้จัดทำขึ้นโดยคณะกรรมการที่ปรึกษาการลงทุนจากบริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด ข้อมูลที่ปรากฏในเอกสารฉบับนี้ จัดทาโดยอาศัยข้อมูลที่จัดหามาจากแหล่งที่เชื่อหรือควรเชื่อว่ามีความน่าเชื่อถือและ/หรือถูกต้อง อย่างไรก็ตามบริษัทไม่ยืนยัน และไม่รับรองถึงความครบถ้วนสมบูรณ์หรือถูกต้องของข้อมูลดังกล่าว และไม่ได้ประกันราคา,ผลตอบแทนของหน่วยลงทุนหรือโอกาสผิดนัดชำระหนี้ที่ปรากฏข้างต้น แม้ว่าข้อมูลดังกล่าวจะปรากฏข้อความที่อาจเป็น หรืออาจตีความว่าเป็นเช่นนั้นได้ บริษัทจึงไม่รับผิดชอบต่อการนาเอาข้อมูล ข้อความ ความเห็น และหรือบทสรุปที่ปรากฏในเอกสารฉบับนี้ไปใช้ไม่ว่ากรณีใดๆ บริษัทรวมทั้งบริษัทที่เกี่ยวข้อง ลูกค้า ผู้บริหาร และพนักงานของบริษัทต่าง ๆ อาจจะทำการตัดสินใจลงทุนหรือซื้อ หรือขายหลักทรัพย์ที่ปรากฎในเอกสารฉบับนี้ได้ทุกเวลา ข้อมูล และความเห็นที่ปรากฎอยู่ในเอกสารฉบับนี้ มิได้ประสงค์จะชี้ชวน เสนอแนะ หรือจูงใจให้ตัดสินใจลงทุน หรือซื้อ หรือขายหน่วยลงทุนที่ปรากฏในเอกสารฉบับนี้ และข้อมูลอาจมีการแก้ไขเพิ่มเติม หรือเปลี่ยนแปลงโดยมิต้องแจ้งให้ทราบล่วงหน้า ผู้ลงทุนควรใช้ดุลยพินิจอย่างรอบคอบในการตัดสินใจลงทุนหรือซื้อหรือขายหลักทรัพย์ บริษัทสงวนลิขสิทธิ์ในข้อมูลที่ปรากฎในเอกสารนี้ ห้ามมิให้ผู้ใดใช้ประโยชน์ ทำซ้า ดัดแปลง นำออกแสดง ทาให้ปรากฏหรือเผยแพร่ต่อสาธารณชนไม่ว่าด้วยประการใด ๆ ซึ่งข้อมูลในเอกสารนี้ ไม่ว่าทั้งหมดหรือบางส่วน เว้นแต่ได้รับอนุญาตเป็นหนังสือจากบริษัท เป็นการล่วงหน้า การกล่าวคัด หรืออ้างอิงข้อมูลบางส่วนตามสมควรในเอกสารนี้ ไม่ว่าในบทความ บทวิเคราะห์ บทวิจัย หรือในเอกสาร หรือการสื่อสารอื่นใดจะต้องกระทำโดยถูกต้อง และไม่เป็นการก่อให้เกิดการเข้าใจผิดหรือความเสียหายแก่บริษัท ต้องรับรู้ถึงความเป็นเจ้าของลิขสิทธิ์ในข้อมูลของบริษัท และต้องอ้างอิงถึงฉบับที่และวันที่ในเอกสารฉบับนี้ของบริษัทโดยชัดแจ้งการตัดสินใจลงทุน หรือซื้อ หรือขายหน่วยลงทุนย่อมมีความเสี่ยง ท่านควรทาความเข้าใจอย่างถ่องแท้ต่อลักษณะของหน่วยลงทุนแต่ละประเภท และควรศึกษาข้อมูลของบริษัทที่ออกหน่วยลงทุนและข้อมูลอื่นใดที่เกี่ยวข้องก่อนการตัดสินใจลงทุนหรือซื้อหรือขายหน่วยลงทุน

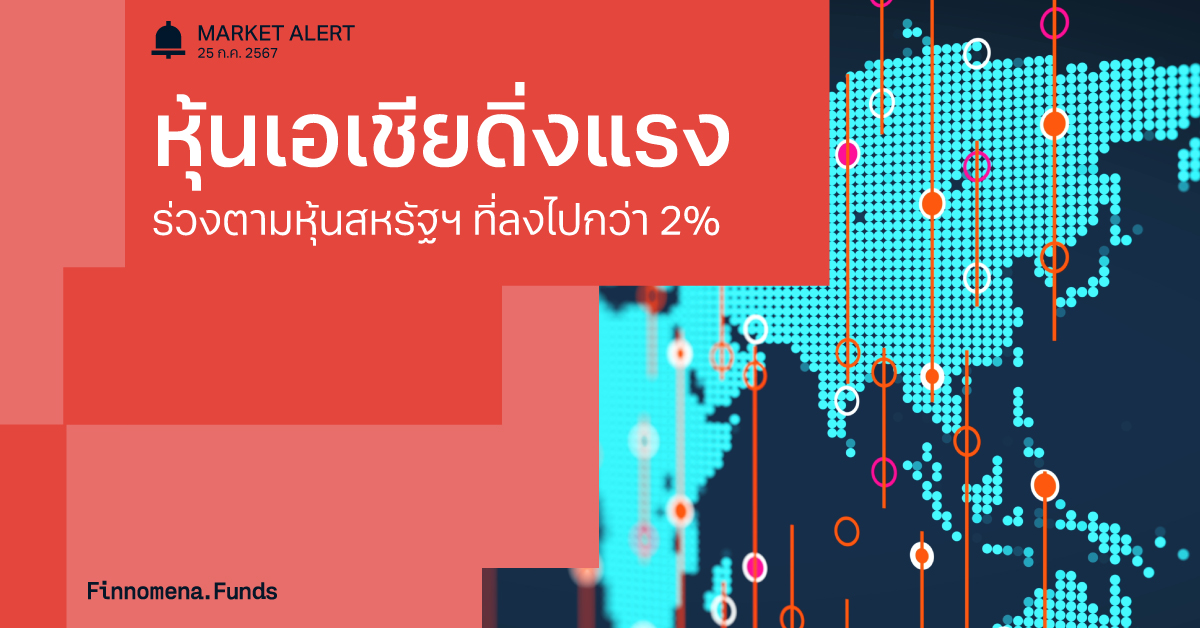

วันนี้ (25 กรกฎาคม 2024) ดัชนีหุ้นญี่ปุ่น (TOPIX) ดัชนีหุ้นจีน H-Share (HSCEI) ดัชนีหุ้นเกาหลี (TOPIX) ดัชนีหุ้นเวียดนาม (VN30 Index) และ ดัชนีหุ้นไทย (SET Index) ปรับตัวลงแรงกว่า 3%, 2.19%, 1.79%, 1.01% และ 0.41% ตามลำดับ ตามทิศทางตลาดหุ้นสหรัฐฯ (S&P 500) ที่ปรับตัวลงกว่า 2.32% เนื่องจากถูกกดดันจากหุ้นกลุ่มเทคโนโลยี โดยนักลงทุนผิดหวังกับผลประกอบการของบริษัท Tesla และ Alphabet ที่ประกาศออกมาเมื่อวันที่ 24 กรกฎาคม

ฝั่งประเทศญี่ปุ่น ค่าเงินเยนแข็งค่ามากขึ้นสู่ระดับ 152.27 เยนต่อเหรียญสหรัฐฯจึงเป็นปัจจัยที่กดดันภาพรวมตลาดหุ้นญี่ปุ่น ขณะที่หุ้นเทคโนโลยีในญี่ปุ่นอย่าง TOKYO ELECTRON ปรับตัวลดลงราว 4.8% ตามแรงเทขายในหุ้นเทคโนโลยีสหรัฐฯ ขณะที่จีนมีการปรับลดอัตราดอกเบี้ยเงินกู้ระยะกลาง (MLF) ลง 20 bps สู่ระดับ 2.30% ส่งผลให้นักลงทุนกังวลต่อสภาวะเศรษฐกิจจีน

Finnomena Funds มองว่าการปรับตัวลงของตลาดหุ้นเอเชียเป็นโอกาสเข้าลงทุนหุ้นเพิ่มในระยะยาว สำหรับกองทุนหุ้นเอเชียแนะนำ UOBSA ที่ใช้ AI ร่วมกับผู้จัดการกองทุนในการคัดเลือกหุ้น สร้างผลตอบแทนโดดเด่นกว่ากองเอเชียอื่นๆ อย่างชัดเจน หากเป็นรายประเทศยังแนะนำสะสมหุ้นเวียดนามผ่านกองทุน PRINCIPAL VNEQ-A, หุ้นจีนผ่านกองทุน MEGA10CHINA-A, UOBSGC และ SCBCHAA และกองทุนหุ้นเกาหลีผ่านกองทุน SCBKEQTG

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

หมายเหตุ: บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

Key Takeaways

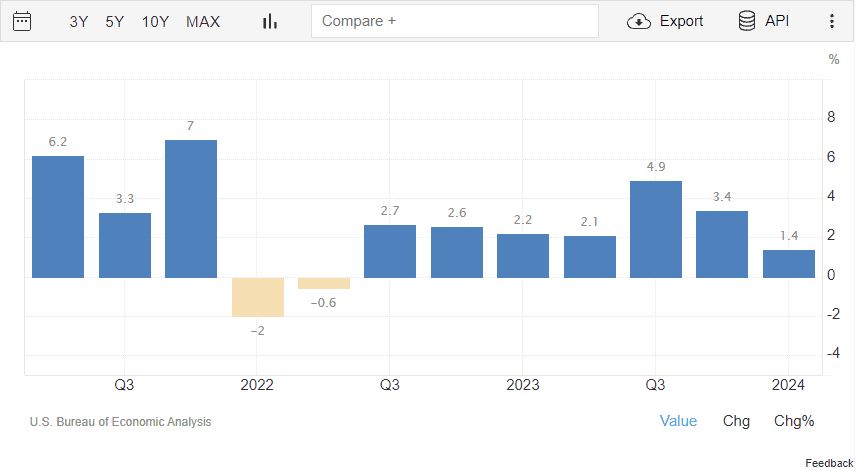

- GDP Advance Growth Rate QoQ มีแนวโน้มที่จะปรับตัวเพิ่มขึ้นจาก 1.4% เป็น 2.5%

- Core PCE Price Index MoM มีแนวโน้มที่จะคงที่เท่าเดิมที่ 0.1%

- Personal Income MoM มีแนวโน้มที่จะลดลงจาก 0.5% เป็น 0.3%

- Personal Spending MoM มีแนวโน้มที่จะเพิ่มขึ้นจาก 0.2% เป็น 0.3%

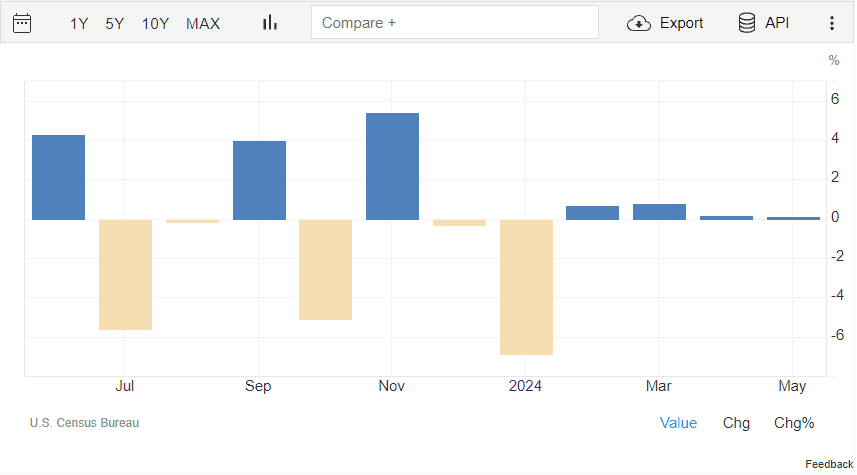

- Durable Goods Orders MoM มีแนวโน้มที่จะเพิ่มขึ้นจาก 0.1% เป็น 0.3%

WEEKLY TONE: BUY WEEK

สัปดาห์สุดท้ายของเดือนกรกฎาคม มีการประกาศของ GDP Advance Growth Rate MoM ซึ่งเป็นหนึ่งในตัวชี้วัดสำคัญในของ GDP ก่อนการประกาศตัวเลข GDP จริง ตัวเลขนั้นได้มีการประมาณการณ์ว่าจะเพิ่มขึ้นพอสมควรสะท้อนให้เห็นถึงเศรษฐกิจที่ดีขึ้นมาอย่างชัดเจน Core PCE มีแนวโน้มที่จะเท่าเดิม Personal Income มีแนวโน้มที่จะลดลง Personal Spending มีแนวโน้มที่จะเพิ่มขึ้นเล็กน้อย และ Durable Goods Orders มีแนวโน้มที่จะเพิ่มขึ้นเล็กน้อยเช่นเดียวกัน แสดงให้เห็นถึงการที่ฝั่งผู้บริโภคนั้นมีรายได้ที่ลดลงจากเดือนก่อนหน้า อีกทั้งการที่ Core PCE เท่าเดิมยังแสดงให้เห็นถึงการที่ผู้บริโภคนั้นไม่ได้ใช้จ่ายเยอะกว่าเดือนก่อนหน้าอีกด้วย แต่อย่างไรก็ตาม ในภาคธุรกิจ มีการขยับตัวเล็กน้อย และได้ซื้อสินค้าคงทนเข้ามาเสริมในภาคธุรกิจอีกด้วย และปัจจัยทั้งหมดสามารถส่งผลให้ FED นั้นอาจมีการลดอัตราดอกเบี้ยในปีนี้ 1-2 ครั้ง และการที่มีการคาดการณ์ว่า FED จะลดดอกเบี้ยในปีนี้ทำให้ตลาดสินทรัพย์ดิจิทัลหรือ Cryotocurrency ได้รับผลพลอยได้ไปได้ โดยจากการคาดการณ์แล้ว FED จะลดดอกเบี้ยลงในเดือนกันยายน หลังจากนั้นเราอาจได้เห็นตลาดคริปโทฯ ที่เข้าสู่ช่วงตลาดกระทิงแล้วก็เป็นได้

Important Economic Data this week :

1. GDP Advance Growth Rate QoQ

GDP หรือ Gross Domestic Product คือ มูลค่าตลาดของสินค้าและบริการขั้นสุดท้ายที่ผลิตในประเทศในช่วงเวลาหนึ่ง ๆ โดยไม่คำนึงว่าผลผลิตนั้นจะเป็นผลผลิตที่ได้จากทรัพยากรภายในหรือภายนอกประเทศ และ Advance GDP หมายถึง การประมาณการของ GDP โดยอิงจากข้อมูลที่ต้นฉบับที่ยังไม่สมบูรณ์และตัวข้อมูลนั้นอาจได้รับการแก้ไข

คาดการณ์จาก Tradingeconomic: GDP Advance Growth Rate มีแนวโน้มที่จะเพิ่มขึ้นจาก 1.4% เป็น 2.5%

Source : https://tradingeconomics.com/united-states/gdp-growth

การคาดการณ์

การที่ Advance GDP เพิ่มขึ้นนั้นสามารถตีความได้หลากหลายรูปแบบ แน่นอนว่าการเพิ่มขึ้นคือการที่ผู้บริโภคใช้จ่ายมากขึ้น การลงทุนในภาคเอกชนเพิ่มขึ้น และการส่งออกเพิ่มมากขึ้น แต่อย่างไรก็ตาม การเพิ่มขึ้นของ Advance GDP อาจแสดงถึงความเหลื่อมล้ำในสังคมของประเทศ แม้ว่าเศรษฐกิจจะเติบโต แต่ผู้คนบางกลุ่มก็ไม่ได้รับผลประโยชน์จากการเติบโตนั้น

2. Core PCE Price Index MoM

Core PCE หรือ Core Personal Consumption Expenditure คือ รายงานดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล จะวัดค่าการเปลี่ยนแปลงในราคาของสินค้าและบริการที่ผู้บริโภคได้สั่งซื้อเพื่อการบริโภคซึ่งไม่รวมถึงสินค้าประเภทอาหารและพลังงาน โดยได้กำหนดราคาตามรายจ่ายทั้งหมดต่อรายการสินค้า ดัชนีนี้จะวัดค่าการเปลี่ยนแปลงราคาจากมุมมองของผู้บริโภค เป็นวิถีทางสำคัญที่จะวัดค่าการเปลี่ยนแปลงในแนวโน้มการสั่งซื้อและภาวะเงินเฟ้อ

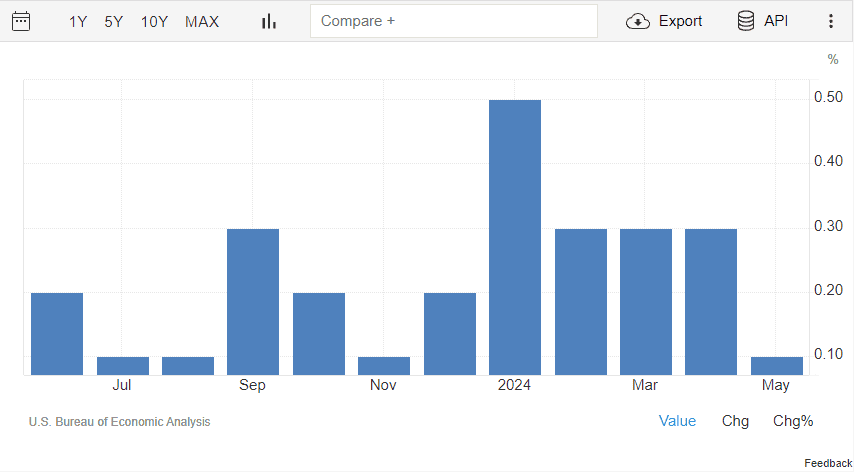

คาดการณ์จาก Tradingeconomic: Core PCE มีแนวโน้มที่จะคงที่เท่าเดิมที่ 0.1%

Source : https://tradingeconomics.com/united-states/core-pce-price-index-mom

ตีความอย่างไรต่อตลาด

การที่ Core PCE เท่าเดิมนั้นแสดงให้เห็นถึงฝั่งแรงงานที่ประชากรนั้นมีการว่างงานอยู่และยังไม่มีเงินเพื่อใช้จ่ายมากกว่าเดิม ผู้บริโภคเลยไม่กล้าใช้จ่ายมากเท่าที่ควร และในขณะที่อัตราดอกเบี้ยนั้นสูง ผู้คนจึงไม่กล้ากู้ยืมเงินจากธนาคาร เพราะดอกเบี้ยที่ต้องชำระก็จะสูงเช่นเดียวกัน การที่ Core PCE นั้นคงที่เท่ากับเดือนก่อนหน้ายังสามารถกดดันต่อ FED ให้มีการลดดอกเบี้ยอีกด้วย

3. Durable Goods Orders

รายงานยอดคำสั่งซื้อสินค้าคงทน หรือ Durable Goods Orders จะวัดค่าการเปลี่ยนแปลงในมูลค่าทั้งหมดของคำสั่งซื้อใหม่ในสินค้าคงทนที่รวมถึงสินค้าสำหรับการขนส่ง

คาดการณ์จาก Tradingeconomic : Durable Goods Orders มีแนวโน้มที่จะปรับตัวขึ้นจาก 0.1% เป็น 0.3%

Source :https://tradingeconomics.com/united-states/durable-goods-orders

ตีความอย่างไรต่อตลาด

การเพิ่มขึ้นของ Durable Goods Orders แสดงให้เห็นถึงการที่ฝั่งภาคการผลิตได้ขยายตัว ในธุรกิจมีการซื้อสินค้าคงทนเพิ่มมากขึ้นและการลงทุนในภาคธุรกิจเพิ่มขึ้นเช่นเดียวกัน ยังแสดงให้เห็นถึงการที่ภาคธุรกิจนั้นมีความมั่นใจว่าเศรษฐกิจจะดีขึ้นในอนาคต

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

24 กรกฎาคม

- $WLD – เริ่มปลดล็อก $14.04M ต่อวัน เป็นเวลา 729 วัน

25 กรกฎาคม

- $ALT – ปลดล็อก $115M

- $ILV – เปิดตัว beta Mainnet

27 กรกฎาคม

- Donald Trump ขึ้นพูดที่เวที Bitcoin Conference

Weekly Crypto Must Watch

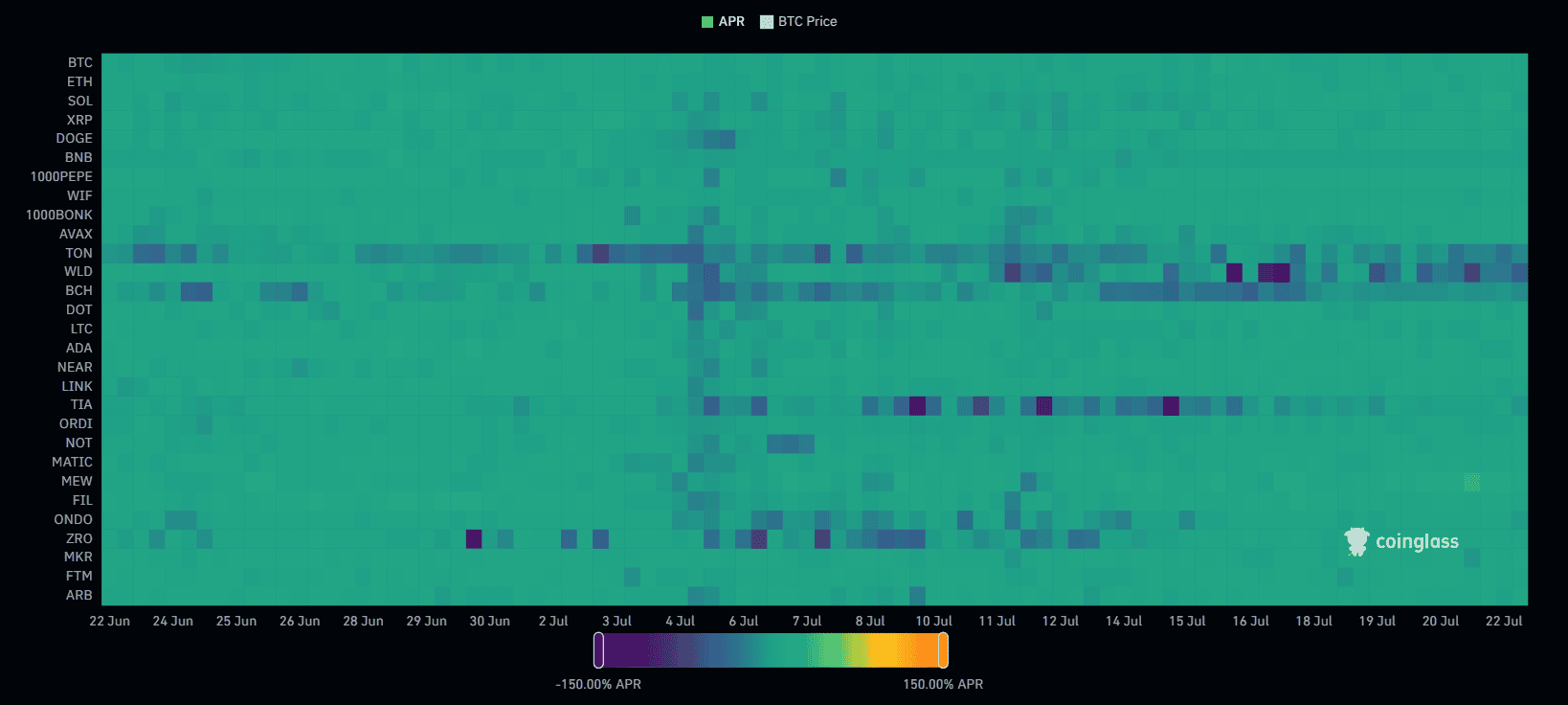

Source : https://www.coinglass.com/FundingRateHeatMap

ในส่วนของ Funding rate สำหรับอาทิตย์นี้มีการปรับตัวขึ้นเพียงเล็กน้อย แต่ภาพรวมยังคงถือว่าต่ำกว่าปกติ ซึ่งแสดงถึงมุมมองของตลาดในเชิงบวกขึ้นเล็กน้อยในระยะสั้น แต่โดยรวมสภาพตลาดยังคงแย่กว่าช่วงไตรมาส 1

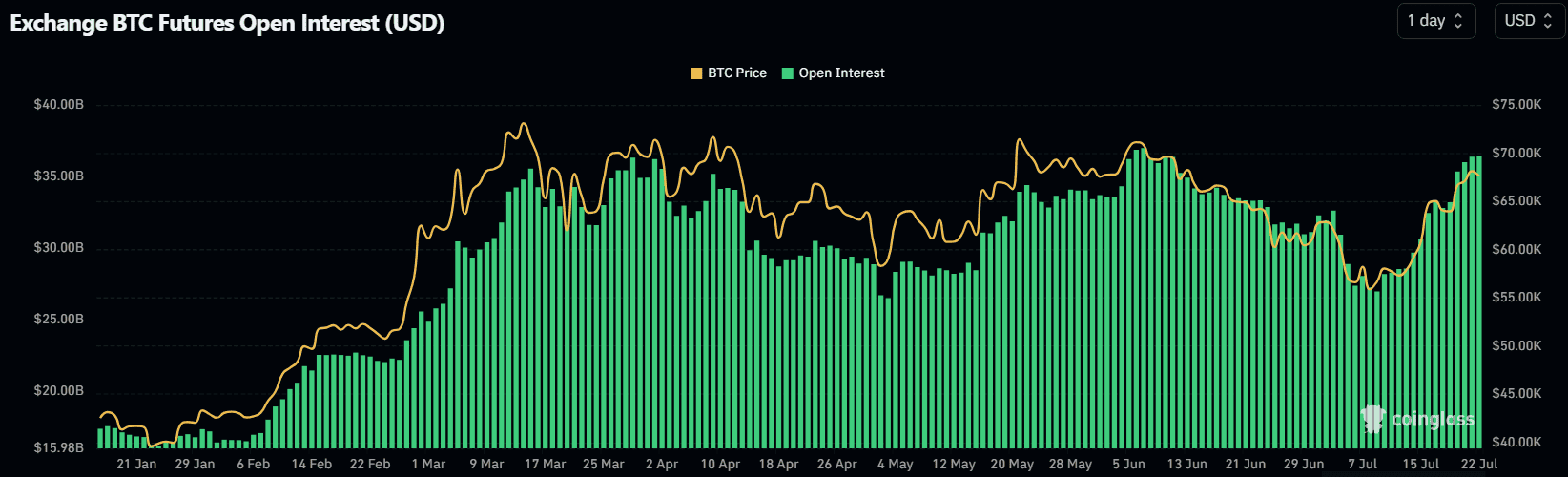

Source : https://www.coinglass.com/BitcoinOpenInterest

ในฝั่งของ Open Interest ปริมาณเงินเพิ่มขึ้นมากจนเทียบเท่ากับระดับ All Time High ช่วงเดือนมีนาคม แสดงถึงการเก็งกำไรและความมั่นใจของนักลงทุนที่จะเปิดสถานะมากขึ้น

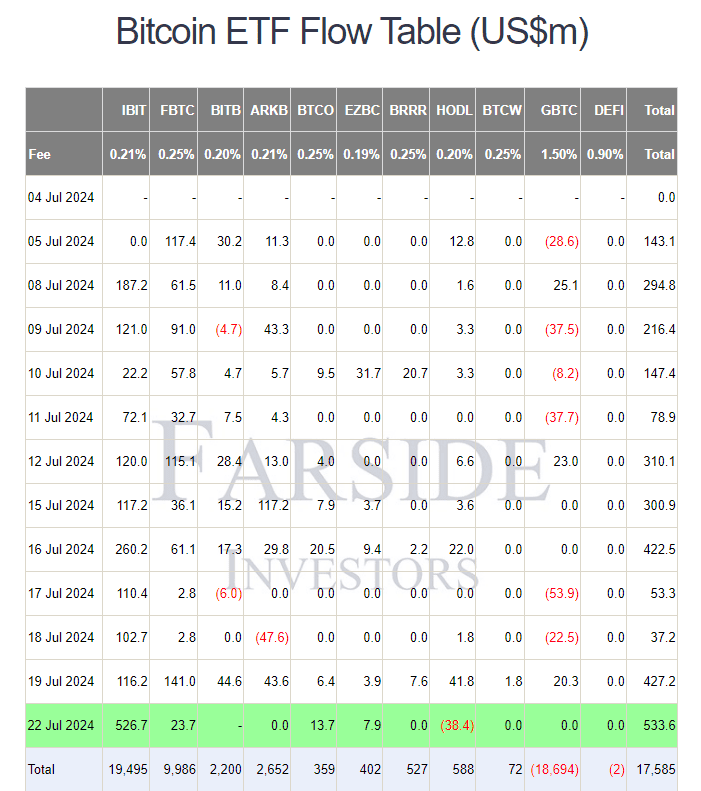

Source : https://farside.co.uk/?p=997

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 1,241.1 ล้านเหรียญ ซึ่งแรงซื้อส่วนใหญ่มาจาก IBIT และ FBTC ในขณะที่ GBTC มีแรงเทขายที่น้อยกว่าปกติ นับว่ามีแรงซื้อสุทธิในปริมาณมาก จนทำให้ราคาของ bitcoin กลับตัวเป็นขาขึ้น

Ethereum Insights

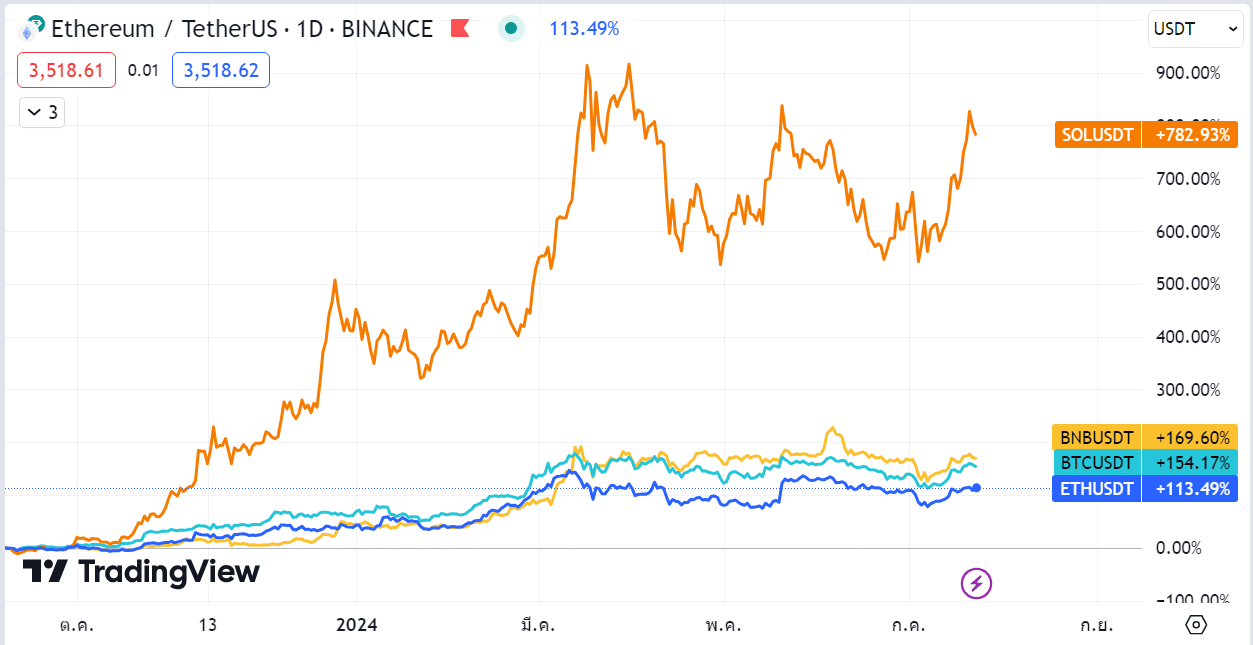

เมื่อเปรียบเทียบผลตอบแทนของ $BTC, $ETH, $BNB และ $SOL เหรียญ 4 อันดับแรกตามมูลค่าตลาดในระยะเวลา 1 ปีที่ผ่านมา จะสังเกตได้ว่า Ethereum เป็นเหรียญที่ Underperform ที่สุด ถึงแม้จะมีการพัฒนามากมาย ไม่ว่าจะเป็น L2 หรือการ Restake แต่ทำไมยังให้ผลตอบแทนที่ต่ำกว่าเหรียญอื่น

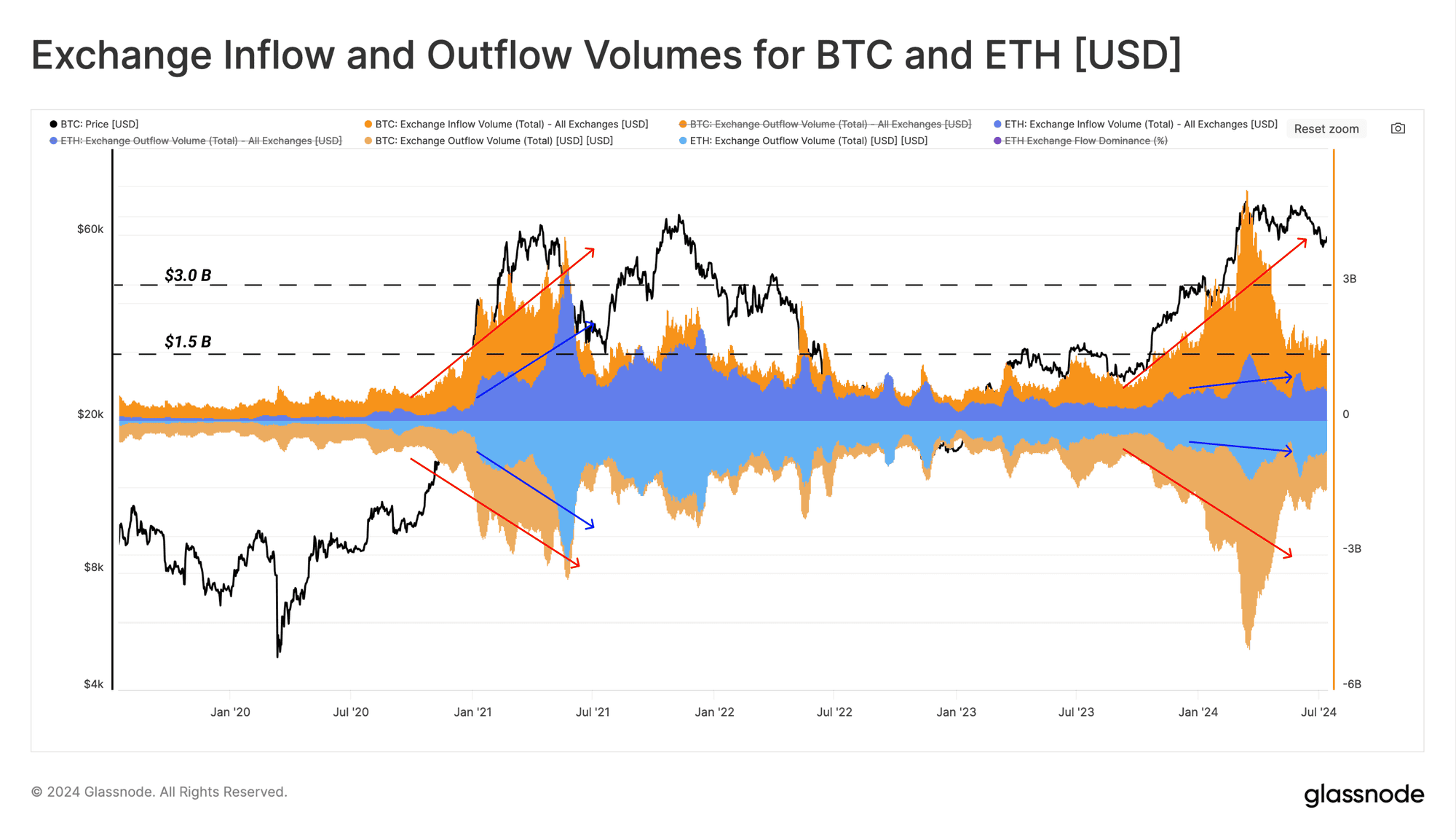

ข้อมูล On-chain แสดงให้เห็นว่า ความสนใจต่อนักลงทุนที่มีต่อ Ethereum ยังต่ำ อย่าง Volume เงินเข้าออกจากกระดานเทรดของ Ethereum นั้นค่อนข้างต่ำ เมื่อเปรียบเทียบกับช่วงพีคของ Cycle ที่แล้ว Volume นี้มีปริมาณที่เกือบเทียบเท่า Bitcoin เลยทีเดียว สามารถตีความได้ว่า นักลงทุนยังไม่ได้ให้ความสนใจกับ Ethereum มากนัก และยังมี Upside ที่สามารถไปต่อได้

Source : https://insights.glassnode.com/the-week-onchain-week-29-2024/

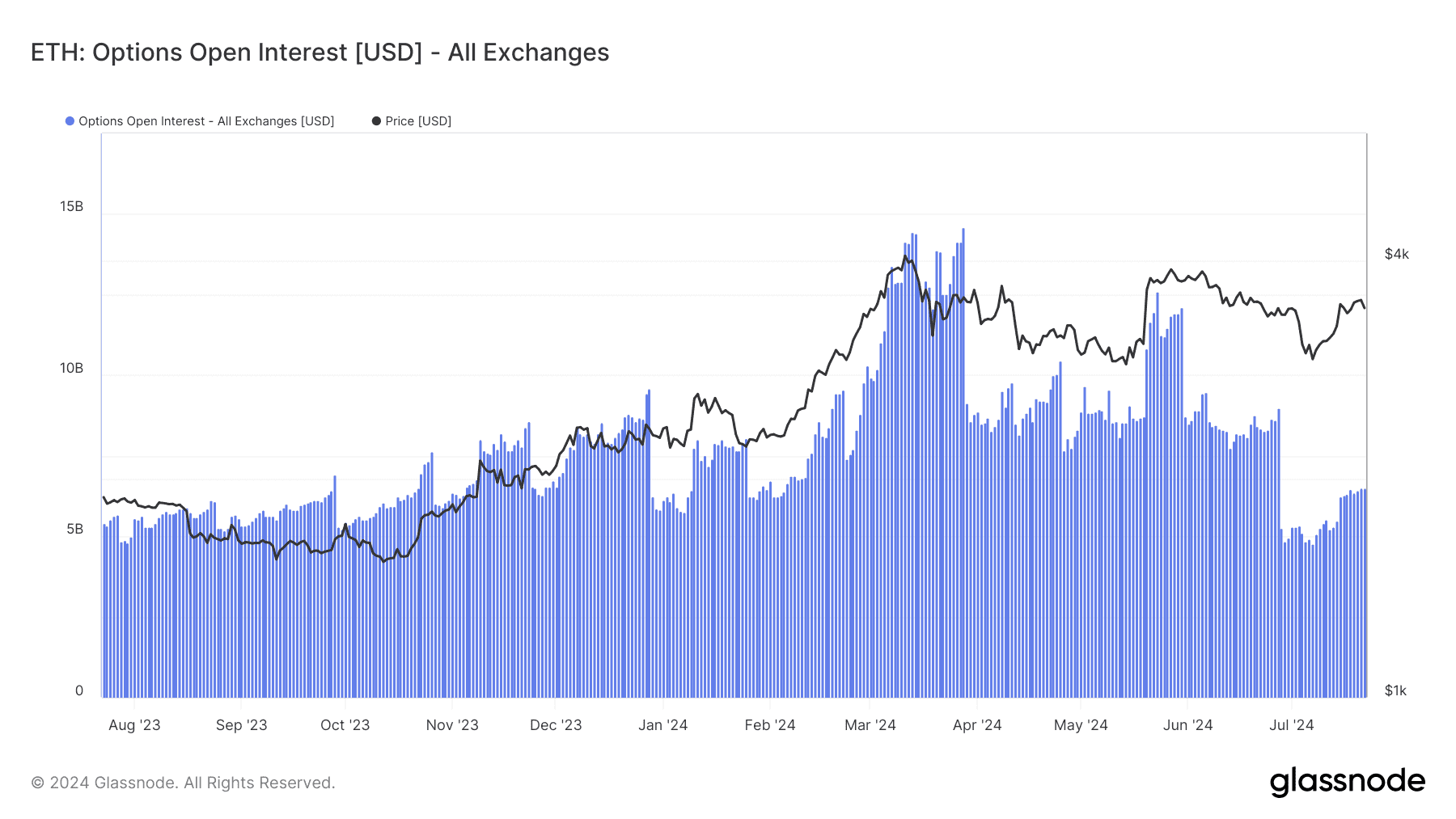

นอกจากนี้ เมื่อดูในระยะสั้น จะสังเกตได้ว่า Option Open Interest ของ Ethereum ลดลงไปมากกว่า 50% จากจุดพีคเมื่อเดือนมีนาคม และยังไม่มีแนวโน้มการฟื้นตัวเหมือน Bitcoin แสดงถึงแรงเก็งกำไรและความสนใจของนักลงทุนใน Ethereum ที่ยังค่อนข้างต่ำ อาจเป็นจุดเข้าสะสมที่ดี

Source : https://studio.glassnode.com/metrics?a=ETH&category=Derivatives&m=derivatives.OptionsOpenInterestSum

บวกกับการอนุมัติ Spot Ethereum ETF อย่างเป็นทางการของ SEC ในวันที่ 23 กรกฎาคม 2567 อาจเป็นการเปิดประตูให้กับนักลงทุนสถาบันที่ต้องการเข้ามากระจายความเสี่ยงและแบ่งสัดส่วนมายังคริปโตเคอร์เรนซี โดยมีการคาดการณ์จากนักวิเคราะห์หลายเจ้า ว่ายอด Inflow อาจสูงถึง $1B ต่อเดือน ซึ่งเป็นการคำนวณจากการเทียบมูลค่าตลาดกับ Bitcoin

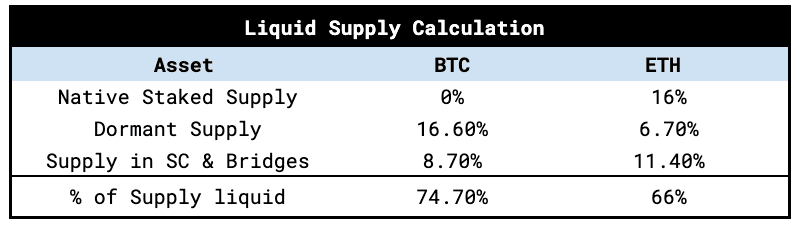

Source : https://x.com/asxn_r/status/1814384403105362132/photo/2

การไหลเข้าของเม็ดเงินจากนักลงทุนสถาบัน ประกอบกับปัจจัยเรื่องของอุปทานที่หมุนเวียนในตลาดของ Ethereum ที่มีน้อยกว่า Bitcoin เพราะมีนักลงทุนจำนวนหนึ่งนำไป stake ไว้ ทำให้อาจส่งผลกระทบกับราคาของ Ethereum ได้มากกว่านั่นเอง

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

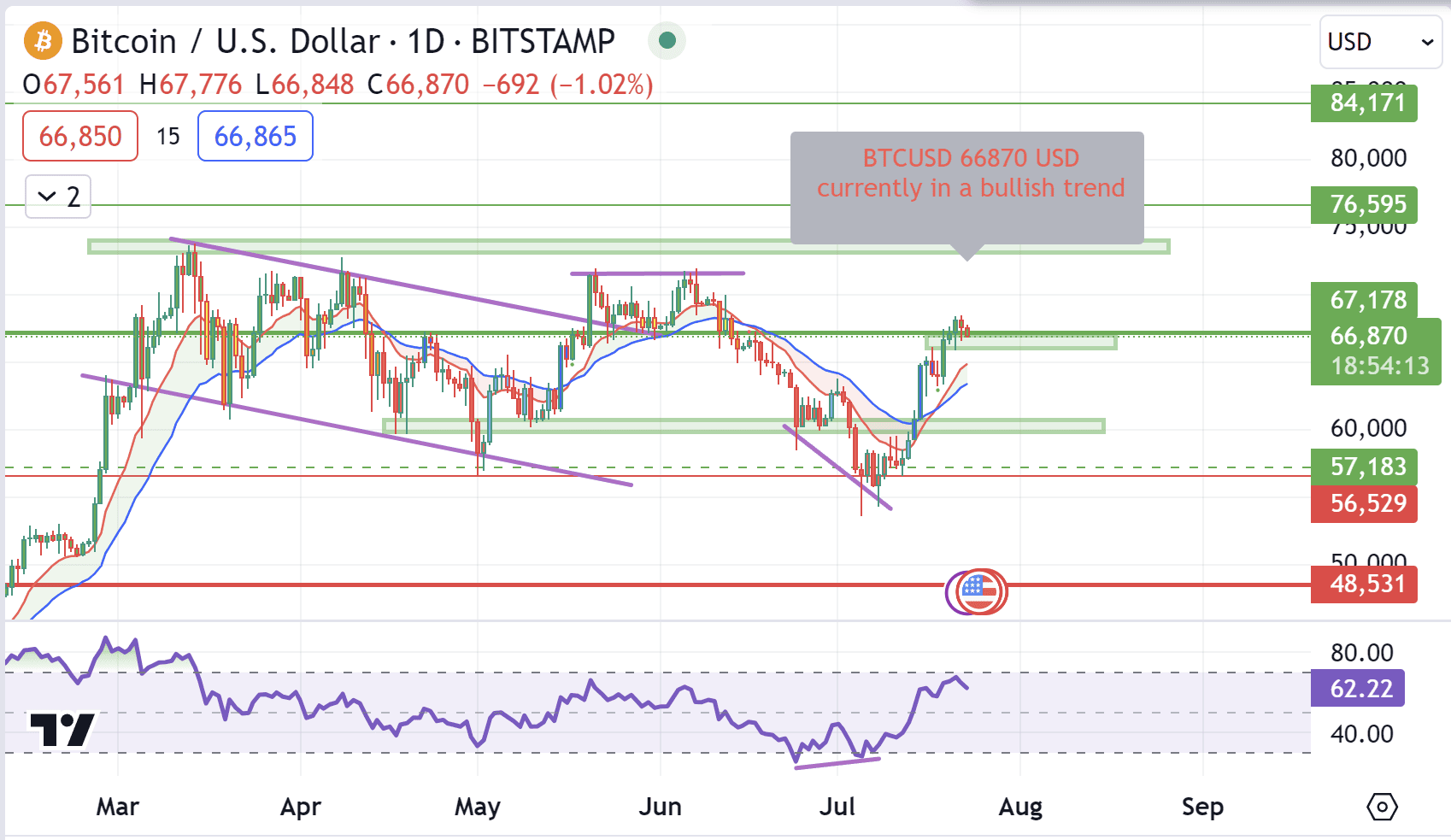

BTC/USDT

$BTC มีการทำขาขึ้นมาถึงบริเวณแนวต้าน $67,000 อีกครั้งหนึ่ง โดยในช่วงข้างหน้าหากราคาสามารถยืนอยู่ในบริเวณ $66,000 – $67,000 ได้ $BTC ก็จะมีโอกาสขึ้นไปต่อได้ อย่างไรก็ตามหาก ราคามีการลดต่ำลงหรือไม่สามารถยืนราคาอยู่บริเวณนี้ได้ ราคาก็มีโอกาสที่จะลดต่ำลงหรือ Sideway ออกไปก่อนในช่วงเวลาข้างหน้า

แนวต้าน: $67,000 | $73,000 | $76,500

แนวรับ: $61,000 | $56,500 | $52,000

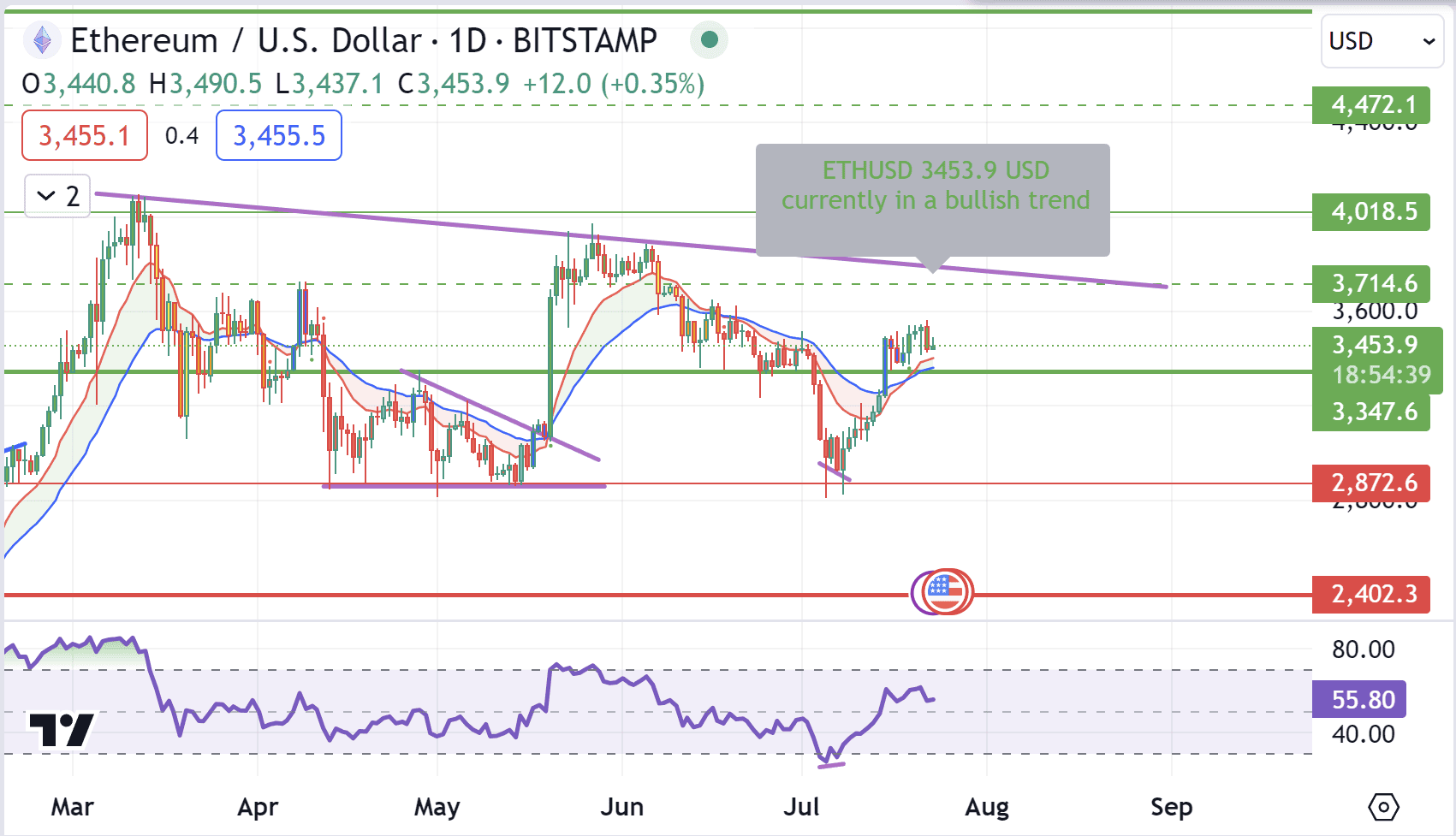

ETH/USDT

ในช่วงสัปดาห์ข้างหน้าของ $ETH ถ้าหากราคาสามารถยืนอยู่เหนือแนวรับ $3,350 ได้ ก็มีโอกาสที่จะขึ้นไปถึง $3,700 หรือ Breakout จากกรอบ Descending Triangle ได้ ซึ่งถ้าหากมีการออกจากกรอบจริง จะทำให้ราคานั้นมีโอกาสขึ้นไปเกิน $4,000 ได้เลย อย่างไรก็ตามหากราคานั้นมีการหลุดกลับลงมาต่ำกว่า $3,350 ก็จะทำให้ $ETH ในช่วงข้างหน้านั้นอาจจะ Sideway Down ออกไปก่อน

แนวต้าน: $3,700 | $4,020 | $4,470

แนวรับ: $3,350 | $2,870 | $2,400

ASSET ALLOCATION

by Cryptomind Advisory

“มีความเป็นไปได้สูง” ของการลดดอกเบี้ยของ FED จะมาถึงในเดือนกันยายน และ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% และการมาของ Ethereum spot ETF และมุมมองเชิงบวกมาก ๆ ต่อตลาดคริปโทฯ ในสหรัฐในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 40%

SELECTIVE ALTCOINS (ETH, LAYER 2 ,LSD) 40%

STABLECOIN 20%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-23th-26th-July-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล

Omakase – 18 July 2024

ที่มา: บลจ. ทิสโก้ วันที่ 18 กรกฎาคม 2024

Outlook

- ตลาดหุ้นสหรัฐฯ – ตลาดให้น้ำหนักราว 90% ว่า Fed จะปรับลดอัตราดอกเบี้ยนโยบายในเดือนก.ย. 2024 เนื่องจากอัดราเงินเฟ้อ (CPI) สหรัฐฯ และตัวเลขตลาดแรงงานในเดือนมิ.ย. เริ่มชะลอลง ซึ่งส่งผลให้ตลาดหุ้นสหรัฐฯ เกิดทิศทางการเปลี่ยนกลุ่มลงทุนในระยะสั้น โดยเริ่มกระจายออกไปนอกจากเหนือจากหุ้นกลุ่มเทคฯ มาในหุ้นกลุ่มขนาดกลางถึงเล็ก และกลุ่มที่ได้ประโยชน์จากดอกเบี้ยขาลง อาทิ REITs, Utlities, และ Healthcare อย่างไรก็ดี หุ้นกลุ่ม Tech จะเริ่มทยอยประกาศผลประกอบการไตรมาสถัดไปในช่วงปลายเดือนนี้ โดยนักลงทุนยังคงคาดหวังการเติบโตของบริษัทที่มีการพัฒนาด้าน AI อย่างต่อเนื่อง

- เศรษฐกิจจีน – ตัวเลข GDP Q2/2024 ของจีน ขยายตัวต่ำกว่าที่ตลาดคาดการณ์ไว้ และชะลอตัวลงจากไตรมาสก่อนหน้า ซึ่งสะท้อนถึงการบริโภคในประเทศที่ยังคงอ่อนแอโดยผู้บริโภคยังมีแนวโน้มระมัดระวังการใช้จ่าย ขณะที่ยอดขายบ้านในจีนก็ยังไม่ฟื้นตัวเต็มที่ อย่างไรก็ดี อดสาหกรรมยานยนต์ยังสามารถเติบโตอย่างแข็งแกร่ง จากรายงานยอดขายรถยนต์ไฟฟ้าของหลายบริษัทผู้ผลิตรถ EV ของจีนในเดือนมิ.ย. 2024 ปรับตัวเพิ่มขึ้น สะท้อนความต้องการที่เพิ่มขึ้นและศักยภาพในการขยายตัวของอดสาหกรรม ซึ่งเป็นผลมาจากนโยบายส่งเสริมและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล

- เศรษฐกิจไทย – รายงานตัวเลขเศรษฐกิจไทยในเดือน พ.ค. ยังขยายตัวต่อเนื่อง น่าโดยภาคบริการจากการใช้จ่ายที่เพิ่มขึ้น และภาคการท่องเที่ยวจากรายได้ของนักท่องเที่ยวที่มีพัฒนาการเชิงบวกต่อเนื่อง อย่างไรก็ดี เรายังคงมีมุมมองเชิงบวกกับภาวะเศรษฐกิจไทยและการฟื้นตัวในช่วงที่เหลือของปี รับปัจจัยบวกหนุนจากการเบิกจ่ายจากทางภาครัฐที่กำลังเร่งขึ้น แต่ระยะสั้น-กลาง ดลาดยังคงให้น้ำหนักปักปัจจัยลบจากการเมืองในประเทศ ซึ่งต้องรอความชัดเจนโดยเฉพาะคดีนายกฯเศรษฐาจะขาดคุgณสมบัติหรือไม่ เพราะหากค่าตัดสินขาดคุณสมบัติ อาจนำไปสู่การเปลี่ยนนายกฯ และ คณะรัฐมนตรีทั้งคณะ ซึ่งอาจกระทบการเบิกจ่ายงบฯปี FY 2024

Strategy

- ตลาดหุ้นโลกโดยรวมยังอยู่ในภาวะขาขึ้น แม้จะเผชิญแรงขายทำกำไรหลังจากหุ้นกลุ่มเทคฯ และ กลุ่ม AI ปรับเพิ่มขึ้นต่อเนื่อง แต่ภาพใหญ่วัฏจักรดอกเบี้ยเริ่มเข้าสู่ขาลง ขณะที่นักวิเคราะห์ยังคงปรับเพิ่มคาดการณ์กำไรของบริษัทจดทะเบียนในหลายประเทศโดยเฉพาะกลุ่ม Emerging Market

- เรายังประเมินว่า การคงสัดส่วนการถือกลุ่มที่ได้รับประโยชน์จากดอกเบี้ยขาลงในกลุ่มตราสารหนี้ทั่วโลก และ Global REIT นอกจากนี้ ยังเน้นกระจายความเสี่ยงไปในหุ้นกลุ่ม Quality และหุ้นกลุ่มขนาดกลาง -ใหญ่ อาทิ Cloud และ Biotechnology ในขณะที่ในช่วงปลายก.ค. ปัจจัยที่ต้องจับตาคือ ผลดำเนินงานไตรมาสที่ 2 ของหุ้นกลุ่มเทคโนโลยีขนาดใหญ่

Portfolio Action

- ปรับลดน้ำหนัก TISCO China H-Shares Fund TISCOCH ไปยัง TISCO Emerging Market ex China Fund TEMXCH โดยเรามองว่า คะแนนนิยมของ Trump ดีขึ้นอย่างต่อเนื่อง และมีโอกาสสูงที่จะชนะการเลือกตั้งประธานาธิบดีสหรัฐฯ ในเดือนพ.ย.2024 นี้ ซึ่งชัยชนะของนาย Trump จะเพิ่มขีดความสามารถในการแข่งขันทางการค้าของสหรัฐฯ และสนับสนุนการเติบโตของเศรษฐกิจภายในประเทศ โดยจีนอาจเผชิญกับความไม่แน่นอนด้านนโยบายการค้า และ เรามีมุมมองที่ดีต่อกลุ่ม Emerging โดยเฉพาะกลุ่มที่ได้ประโยชน์จาก semiconductor , การบริโภคในประเทศ เช่น อินเดีย, ไต้หวัน และ เกาหลีใต้

- ดู Fund Fact Sheet กองทุนที่เพิ่มน้ำหนัก/ปรับเข้า : TEMXCH

Performance Review

ผลตอบแทนพอร์ดกองทุนนับจากวันที่ 17 มิ.ย. จนถึง 17 ก.ค. 2024 ปรับเพิ่มขึ้น +2.42% และ นับจากต้นปื +4.57%

ㆍ Contributor:

- ในช่วง 1 เดือนที่ผ่านมา TISCO BIOTECH Healthcare Fund TBIOTECH เป็นกองทุนที่หนุนพอร์ดกองทุนมากที่สุด โดยอันดับที่ 2 คือ กองทุนหุ้นคุณภาพทั่วโลก TGQUALITY-A (TISCO Global Quality) และ อันดับที่ 3 คือ กองทุนตราสารหนี้โลก TGBOND-A (TISCO Global Bond)

ㆍDetractor:

- สำหรับช่วง 1 เดือนที่ผ่านมา กองทุน TISCO Vietnam TVIETNAM ปรับลงมากที่สุด โดยตลาดหุ้นเวียดนามเผชิญกับแรงเทขายเล็กน้อย ประกอบกับแรงกกดดันจากข่าวความล่าช้าในการขึ้นระบบ KRX System ซึ่งอาจส่งผลต่อการพิจารณาอัพเกรดตลาดหุ้นเวียดนามให้เป็นตลาดหุ้นเกิดใหม่ของ FTSE โดยเรามองว่าปัจจัยพื้นฐานเศรษฐกิจ และ ผลดำเนินงาน จะยังมีแนวโน้มการเติบโตอย่างแข็งแกร่ง

บลจ. ทิสโก้

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ทิสโก้ จำกัด หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

มุมมองทิศทางตลาดลงทุนโลก กุมภาพันธ์ 2567 | FundTalk – The Contrarian

- กลุ่มการเงิน และกลุ่ม Energy ทำผลตอบแทนได้ดีหลัง Trump ได้รับเลือกคราวก่อน

- เกิด Sector Rotation ออกจาก Growth ไป Value

- หุ้นกลุ่ม Technology ปรับฐานหลังทำ P/E ทะลุ 30 เท่า

- หุ้นกลุ่มธนาคาร วิ่งทำ New High ที่ P/E ~ 16 เท่า

- S&P Energy ดูน่าสนใจเนื่องจาก Trump ให้ความสำคัญพลังงานฟอสซิล

- หุ้นกลุ่มพลังงาน ยัง laggard กลุ่มอื่น

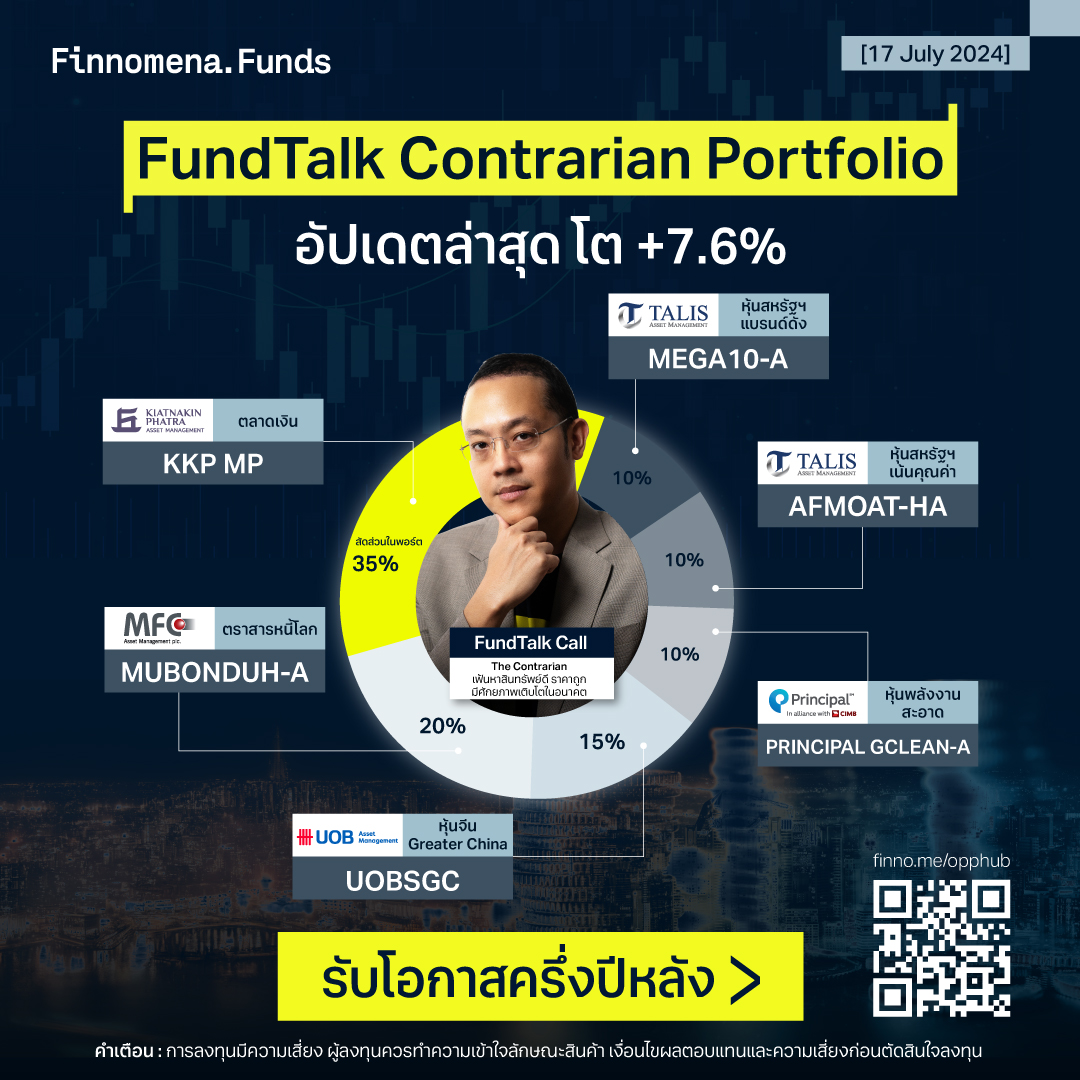

หัวใจสำคัญของการจัดพอร์ตสไตล์ Jet – Contrarian Investor ผ่าน FundTalk The Contrarian Portfolio คือการกระจายจัดพอร์ตให้ใกล้เคียงกับ Market Cap ของหุ้นแต่ละประเทศในโลก โดยในปัจจุบันสัดส่วน Market Cap ของหุ้นโลกตอนนี้อยู่ที่

- หุ้น 45% และ ตราสารหนี้กับตลาดเงิน 55%

ตัวอย่างการจัดพอร์ตตามสไตล์ Jet – Contrarian Investor

- หุ้นสหรัฐฯ 20% (แบ่งเป็น AFMOAT-HA 10% และ MEGA10-A 10%)

- หุ้นจีน 15% (UOBSGC)

- หุ้นพลังงานสะอาด (PRINCIPAL GCLEAN-A)

- ตราสารหนี้โลก 20% (KFSINCFX-A)

- ตลาดเงิน 35% (KKP MP)

สัดส่วนการลงทุน FundTalk The Contrarian Portfolio ณ วันที่ 19 ก.ค. 2567

ศึกษารายละเอียดกองทุนเพิ่มเติมได้ที่

- KKP MP: https://www.finnomena.com/fund/KKP%20MP

- MUBONDUH-A: https://www.finnomena.com/fund/MUBONDUH-A

- UOBSGC: https://www.finnomena.com/fund/UOBSGC

- MEGA10-A: https://www.finnomena.com/fund/MEGA10-A

- AFMOAT-HA: https://finno.me/mevt-call-afmoat

- PRINCIPAL GCLEAN-A: https://www.finnomena.com/fund/PRINCIPAL%20GCLEAN-A

หมายเหตุ: พอร์ตนี้ไม่ได้อยู่ใน Model Port ของ FINNOMENA FUNDS

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

มุมมองการลงทุน (July 2024)

ตลาดมีความคาดหวังต่อการลดดอกเบี้ยของ Fed มากขึ้น หลังจากเงินเฟ้อ (CPI) เดือน มิ.ย. ของสหรัฐฯ ออกมาต่ำกว่าคาดการณ์ของตลาด ทำให้มุมมองของตลาดผ่าน CME FedWatch Tool ประเมินว่า Fed จะเริ่มลดดอกเบี้ยได้ตั้งแต่การประชุมเดือน ก.ย. และปีนี้ Fed มีโอกาสลดดอกเบี้ยได้ทั้งหมด 3 ครั้ง ด้านผลตอบรับของตลาดหุ้น พบว่า ในระยะสั้น เริ่มมีการหมุนเปลี่ยนกลุ่ม (Rotation) จากหุ้นเทคโนโลยีขนาดใหญ่ (Big Tech) ไปสู่กลุ่มที่มีความอ่อนไหวต่อทิศทางดอกเบี้ยและราคายังค่อนข้าง Laggard เช่น กลุ่ม Utilities, กลุ่ม Real Estate, กลุ่มหุ้นขนาดกลาง-เล็ก เป็นต้น อย่างไรก็ดี เราแนะนำให้ติดตามฤดูกาลรายงานผลประกอบการหรือ Earnings Season งวด 2Q24 หากกลุ่มหุ้นขนาดใหญ่ ยังรายงานผลประกอบการได้ดีกว่าคาด พร้อมกับให้ Guidance ที่เป็นเชิงบวกต่อผลการดำเนินงานในระยะข้างหน้า ก็น่าจะช่วยให้หุ้นกลุ่มนี้ ฟื้นตัวกลับมาเป็นผู้นำตลาดได้อีกครั้ง

เรายังคงมีมุมมองเชิงบวกต่อการลงทุนในสินทรัพย์เสี่ยง โดยเฉพาะตลาดหุ้นต่างประเทศ ดังนั้น ภาพรวม Asset Allocation ในรอบนี้ ปรับลดน้ำหนักตราสารหนี้ จาก 15% เหลือ 10%, เพิ่มน้ำหนักหุ้น จาก 75% เป็น 80% และคงน้ำหนักสินทรัพย์ทางเลือก (ทองคำ) ที่ 10% เพื่อช่วยกระจายความเสี่ยงของพอร์ตลงทุน

การปรับพอร์ต

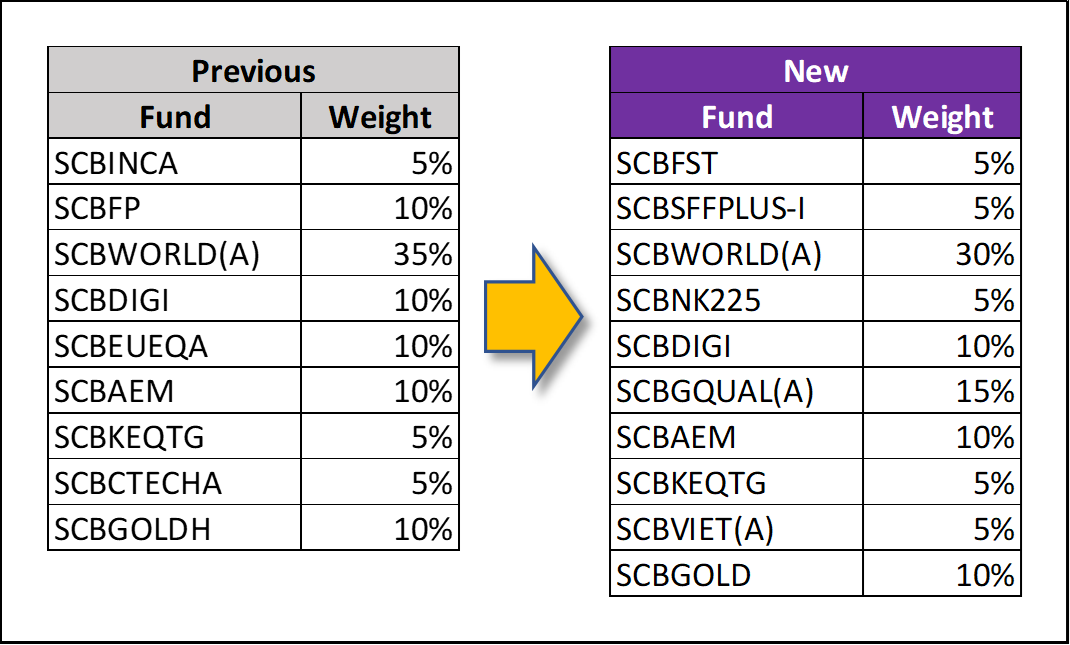

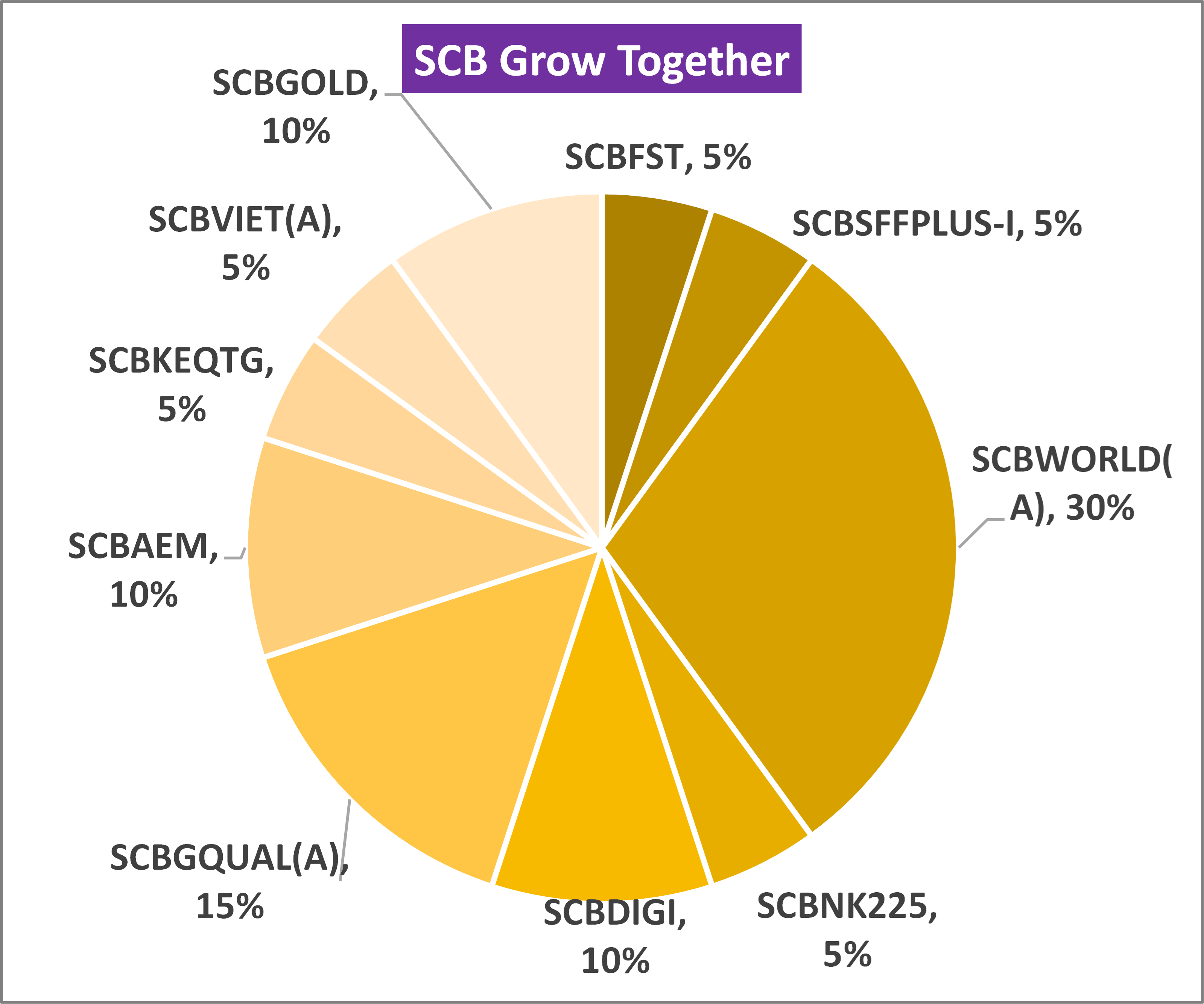

- ตราสารหนี้ นำกองทุน SCBFST และ SCBSFFPLUS-I เข้าพอร์ตแทน SCBINCAและ SCBFP โดยให้น้ำหนัก 5% สำหรับแต่ละกองทุน

- ลดน้ำหนักกองทุน SCBWORLD(A) จาก 35% เหลือ 30%

- ปรับกองทุน SCBEUEQA และ SCBCTECHA ออกจากพอร์ต แล้วนำกองทุน SCBGQUAL(A) (น้ำหนัก 15%), SCBNK225 (น้ำหนัก 5%) และ SCBVIET(A) (น้ำหนัก 5%) เข้ามาในพอร์ตแทน

- ทองคำ นำกองทุน SCBGOLD เข้าพอร์ตแทน SCBGOLDH ให้น้ำหนัก 10% เหมือนเดิม

ดู Fund Fact Sheet กองทุนที่เพิ่มน้ำหนัก/ปรับเข้า

ภาพแสดงการปรับสัดส่วนน้ำหนักการลงทุนของพอร์ต SCB Grow Together ที่มา: SCBAM วันที่ 18 กรกฎาคม 2024

เริ่มสร้างแผนลงทุนกับ บลจ. ชั้นนำทั่วฟ้าเมืองไทยที่คุณชื่นชอบ ได้ที่ลิงก์ด้านล่าง

👉 สร้างแผน คลิก >>> https://finno.me/plan-select-playlists-web

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด โทร 02 777 7777 สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Highlight ของบทความนี้ (คลิกอ่านส่วนที่สนใจได้เลย)

เชื่อได้เลยว่าวันนี้ ชื่อของ BYD ค่าย EV เบอร์ 1 จากจีน น่าจะเป็นชื่อที่คุ้นหูคนไทยกันอยู่แล้ว จากการเข้ามาทำตลาดอย่างหนักหน่วงในไทย ในขณะที่ตัวโปรดักส์เองก็ค่อนข้างมีคุณภาพ และมีราคาเอื้อมถึงได้

แต่ที่จริงแล้ว BYD ไม่ได้โด่งดังแค่ในไทย เพราะถ้ามองกันในภาพใหญ่ นี่คือผู้ผลิตรถยนต์ไฟฟ้าเพียงค่ายเดียวที่มียอดขายสูสีกับ Tesla โดยเบียดแข่งกันแบบนี้มาหลายไตรมาสแล้ว

ซึ่งตลาดการลงทุนเองก็ตอบรับเรื่องนี้ เพราะปีนี้

วันนี้เราจะมาเจาะลึก BYD ค่ายรถยนต์ไฟฟ้าเบอร์ 1 จากจีน ลองมาดูว่า BYD มีความเป็นมาอย่างไร? มีรายได้จากไหน? ทำไมถึงมีศักยภาพไปเบียดแข่งกับ Tesla ในอุตสาหกรรมยานยนต์แห่งอนาคต

ความเป็นมาของ BYD

BYD ย่อมาจากคำว่า “Build Your Dreams” ก่อตั้งโดย Wang Chuanfu นักวิจัยด้านโลหะวิทยา ผู้คลุกคลีอยู่กับโลหะหายากที่ใช้ในการผลิตชิ้นส่วนอิเล็กทรอนิกส์และแบตเตอรี่

ในปี 1995 เขาตัดสินใจเปิดบริษัท BYD ที่เมืองเซินเจิ้น โดยเริ่มจากการเป็นผู้ผลิตแบตเตอรี่ลิเทียมไอออน

ช่วงต้นของธุรกิจ … BYD เติบโตจนเป็นเจ้าตลาดกว่า 50% ในการผลิตแบตเตอรี่มือถือในจีน และมีลูกค้าทั่วโลก เช่น Nokia, Samsung, Apple จนในปี 2002 ก็เข้าจดทะเบียนในตลาดหลักทรัพย์ฮ่องกงได้สำเร็จ

จุดเปลี่ยนสำคัญเกิดขึ้นในปี 2003 บริษัทแตกไลน์ธุรกิจใหม่ “BYD Auto” โดยการควบรวมกิจการของ Qinchuan Auto ผู้ผลิตรถยนต์ในจีนที่กำลังเจอวิกฤต

ระยะแรก บริษัทยังคงผลิตรถยนต์สันดาป แต่หลังบ้านก็พยายามพัฒนา EV ไปพร้อม ๆ กัน

ความพยายามของ BYD สำเร็จในปี 2008 ด้วยการเปิดตัวรถรุ่น F3DM รถยนต์ไฟฟ้าปลั๊กอินไฮบริด (PHEV) คันแรกของโลก และยังสามารถพัฒนาต้นแบบของ BYD E6 ได้สำเร็จ และนี่คือรากฐานของ BYD ที่กลายเป็นค่ายรถยนต์ไฟฟ้าเต็มตัวแบบที่เราคุ้นกัน

ปัจจุบัน BYD ก้าวขึ้นสู่ผู้ผลิตรถยนต์ไฟฟ้า (EV) อย่างเต็มรูปแบบ โดยมี Market Share เป็นอันดับ 1-2 ของโลก ขึ้นลงสลับกับ Tesla (TSLA) แบบไตรมาสต่อไตรมาส

BYD ในปัจจุบัน

ตลอดปีที่ผ่านมา BYD ผลิตรถยนต์พลังงานใหม่ (NEV) มากถึง 3 ล้านคัน โดยทำตลาดได้ในหลายประเทศ และมีฐานการผลิตทั้งในจีน, สหรัฐฯ, แคนาดา, บราซิล, ญี่ปุ่น ฮังการี, อินเดีย รวมถึงไทยที่มีแผนจะตั้งโรงงานใหม่สำหรับรองรับการผลิตในปี 2024 นี้

รายได้หลักของ BYD ตอนนี้มาจาก 2 ส่วน คือ

1. ยานยนต์และชิ้นส่วน (คิดเป็นรายได้ 80%)

- โดยในไตรมาสล่าสุด BYD มียอดส่งมอบ EV เกือบ 430,000 คัน

- (ใกล้กับ Tesla ที่ส่งมอบได้ 440,000 คัน)

- ตัวอย่างรุ่นที่เราน่าจะคุ้นกัน เช่น BYD Dolphin

2. ชิ้นส่วนโทรศัพท์และอื่น ๆ ซึ่งเป็นธุรกิจแรกเริ่มของ BYD (คิดเป็นรายได้ 20%)

ผลประกอบการของ TSMC

ต่อมาเราแวะมาดูผลประกอบการล่าสุดของ BYD กันบ้าง ไตรมาส 1 ปี 2024

- มีรายได้ 1.25 แสนล้านหยวน (เพิ่มขึ้น 4% จากปีก่อน)

- มีกำไรสุทธิ 4.6 พันล้านหยวน (เพิ่มขึ้น 11% จากปีก่อน)

ความแข็งแกร่งของ BYD ในอุตสาหกรรมยานยนต์มาจาก 2 ส่วน

- BYD มีรายได้เกือบ 3 ใน 4 มาจากกำลังการบริโภคมหาศาลในประเทศจีน ซึ่งช่วยลดความเสี่ยงจากการพึ่งพาตลาดโลกได้พอสมควร

- BYD สามารถผลิตแบตเตอรี่ได้เอง สามารถดูการผลิตได้ตั้งแต่ต้นน้ำถึงปลายน้ำ ทำให้คุมราคาได้ถูกกว่าแบรนด์อื่น ๆ

พอเทียบกันแล้ว ถึง Tesla จะได้เปรียบในเรื่องของชื่อชั้นและนวัตกรรม แต่ก็ยังต้องพึ่งผู้ผลิตแบตฯ จากจีนอย่าง CATL แถม Tesla เองยังมีรายได้ไม่น้อยมาจากจีนอีก

เราจึงเห็นได้เลยว่า เวลา Elon Musk พูดถึงจีน ก็มักจะมีแต่คำหวานอยู่เสมอ ซึ่งในด้านหนึ่งก็สะท้อนถึงความเปราะบางของ Tesla ในตลาดจีน (ซึ่ง BYD ได้เปรียบในจุดนี้)

สรุป

สรุปแล้ว BYD คือผู้เล่นชั้นนำเวลาพูดถึงอุตสาหกรรม EV ที่เป็นอนาคตของวงการยานยนต์ เพราะในอนาคต แนวโน้มของการ Decoupling หรือการแยกออกจากกันของตลาดโลก อาจทวีความรุนแรงมากยิ่งขึ้นจากความสัมพันธ์ที่ย่ำแย่ระหว่างจีนและอเมริกา (ไม่ว่าทรัมป์หรือไบเดนจะได้เป็นประธานาธิบดีก็ตาม) บริษัทที่มีฐานการบริโภคภายในประเทศอย่าง BYD ก็จะมีข้อได้เปรียบในด้านนี้

นอกจากนี้ แนวโน้มด้านพลังงานสะอาดที่อยู่ในกระแสเรื่อย ๆ ก็เป็นอีกหนึ่งเรื่องที่จะผลักดัน BYD เช่นกัน

อ้างอิง

- https://investor.lilly.com/static-files/2895c649-cb12-4655-99c2-7c3028fecb15

- https://investor.lilly.com/static-files/def22402-5ba6-4891-ac8f-e68294c439f2

- https://www.zippia.com/eli-lilly-and-company-careers-3812/history/

- https://www.lilly.com/who-we-are/about-lilly/key-facts

- https://www.lilly.com/company/about-lilly/milestones-of-caring-and-discovery

Highlight

- รู้จักกองทุน UOBSGC ลงทุนใน Greater China ที่ครบทั้งหุ้นจีน ฮ่องกง และไต้หวัน

- กลยุทธ์การใช้ AI+Human ผสานพลังวิเคราะห์หุ้น

- หุ้น Top Holding ในกองทุน

- ผลตอบแทนย้อนหลังเอาชนะตลาดหุ้นจีนอย่างต่อเนื่อง

- สรุปจุดเด่น UOBSGC ทำไมถึงน่าน่าสนใจ

ใครได้ลองใช้ฟีเจอร์ Finnomena Funds Filter ค้นหาและเปรียบเทียบกองทุนหุ้นจีน ย้อนหลังสัก 1-2 ปี น่าจะได้เห็นชื่อกองทุนกองหนึ่งที่สร้างผลตอบแทนเป็นบวกได้ท่ามกลางการติดลบของทั้งตลาด นั่นก็คือ UOBSGC

คำถามคือทำไม UOBSGC ถึงโดดเด่นเหนือกองทุนหุ้นจีนอื่น ๆ อะไรเป็นความพิเศษของกองทุนนี้ ลองมาแกะรายละเอียดไปด้วยกันครับ

UOBSGC กองทุนหุ้นจีนที่แตกต่าง

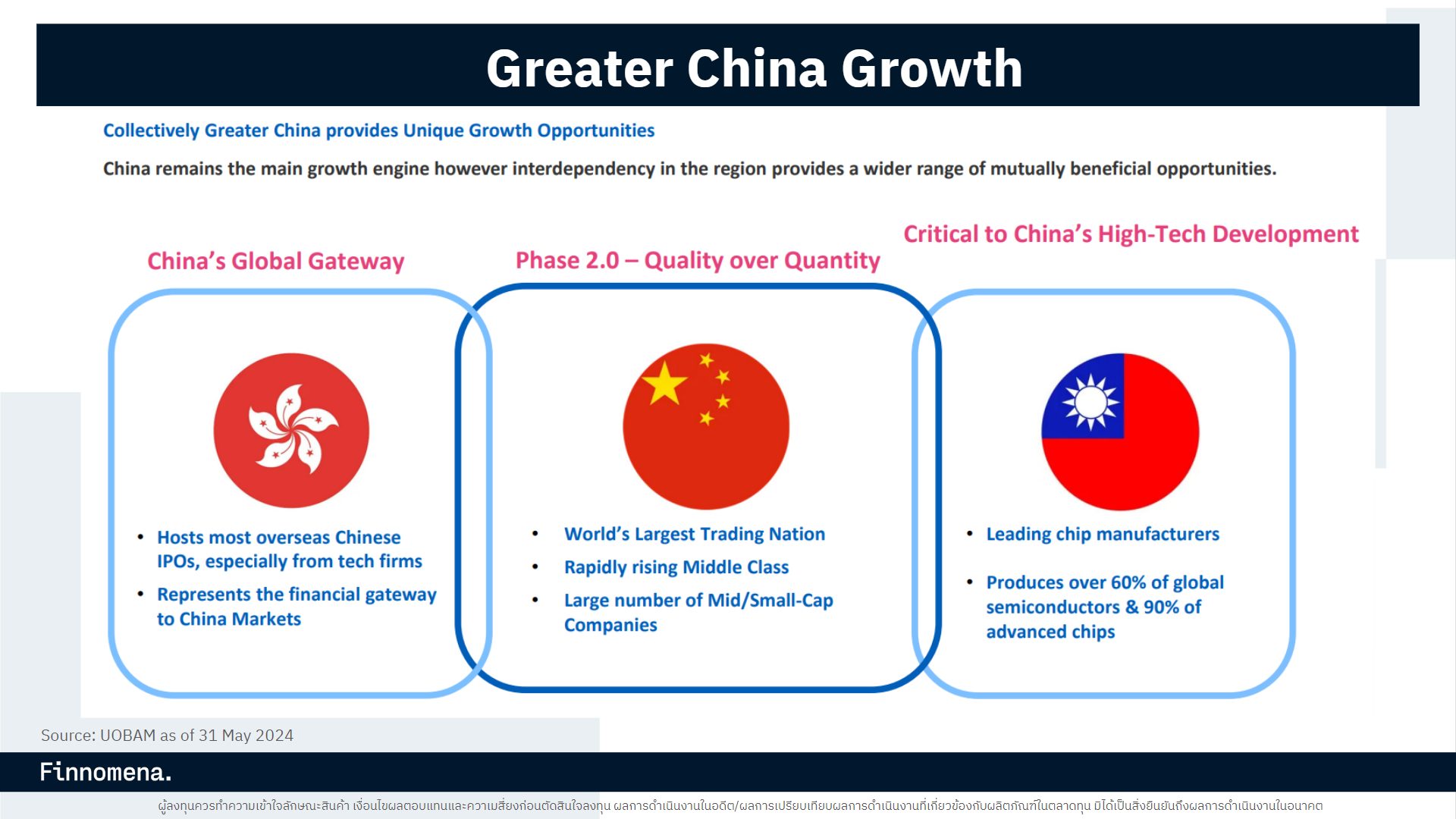

กองทุนเปิด ยูโอบี สมาร์ท เกรธเธอร์ ไชน่า หรือ UOBSGC มีนโยบายการลงทุนในหุ้นจีน Greater China ผ่านกองทุนหลัก United Greater China Fund Class T SGD Acc ซึ่งมีกลยุทธ์การบริหารแบบเชิงรุก (Active) คัดเลือกหุ้นที่มีศักยภาพในตลาดหลักทรัพย์เซี่ยงไฮ้ เซินเจิ้น ฮ่องกง และไต้หวัน โดยมุ่งหวังสร้างผลตอบแทนสูงกว่าดัชนี MSCI Golden Dragon

ทำให้ Investment Universe ของ UOBSGC แตกต่างจากกองทุนหุ้นจีนอื่น ๆ เพราะสามารถกระจายการลงทุนไปได้ทั้งหุ้นแผ่นดินใหญ่ หุ้นฮ่องกง และหุ้นไต้หวัน

Source: UOBAM as of 31/05/2024

รายละเอียดอื่น ๆ ของ UOBSGC

- ความเสี่ยงระดับ 6 (กองทุนรวมตราสารทุน)

- นโยบายปันผล – ไม่จ่าย

- ปัจจุบันกองทุนไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยน (Unhedged)

- ไม่กำหนดเงินลงทุนขั้นต่ำ

- ค่าธรรมเนียมขาย (Front-end Fee) 1.50%

- ค่าธรรมเนียมรับซื้อคืน (Back-end Fee) ไม่มี

- ค่าธรรมเนียมการจัดการ (Management Fee) 1.6050% ต่อปี

- รวมค่าใช้จ่ายทั้งหมด 1.7879% ต่อปี

ข้อมูลจากหนังสือชี้ชวนส่วนสรุปข้อมูลสำคัญ ณ วันที่ 31/05/2024

ศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

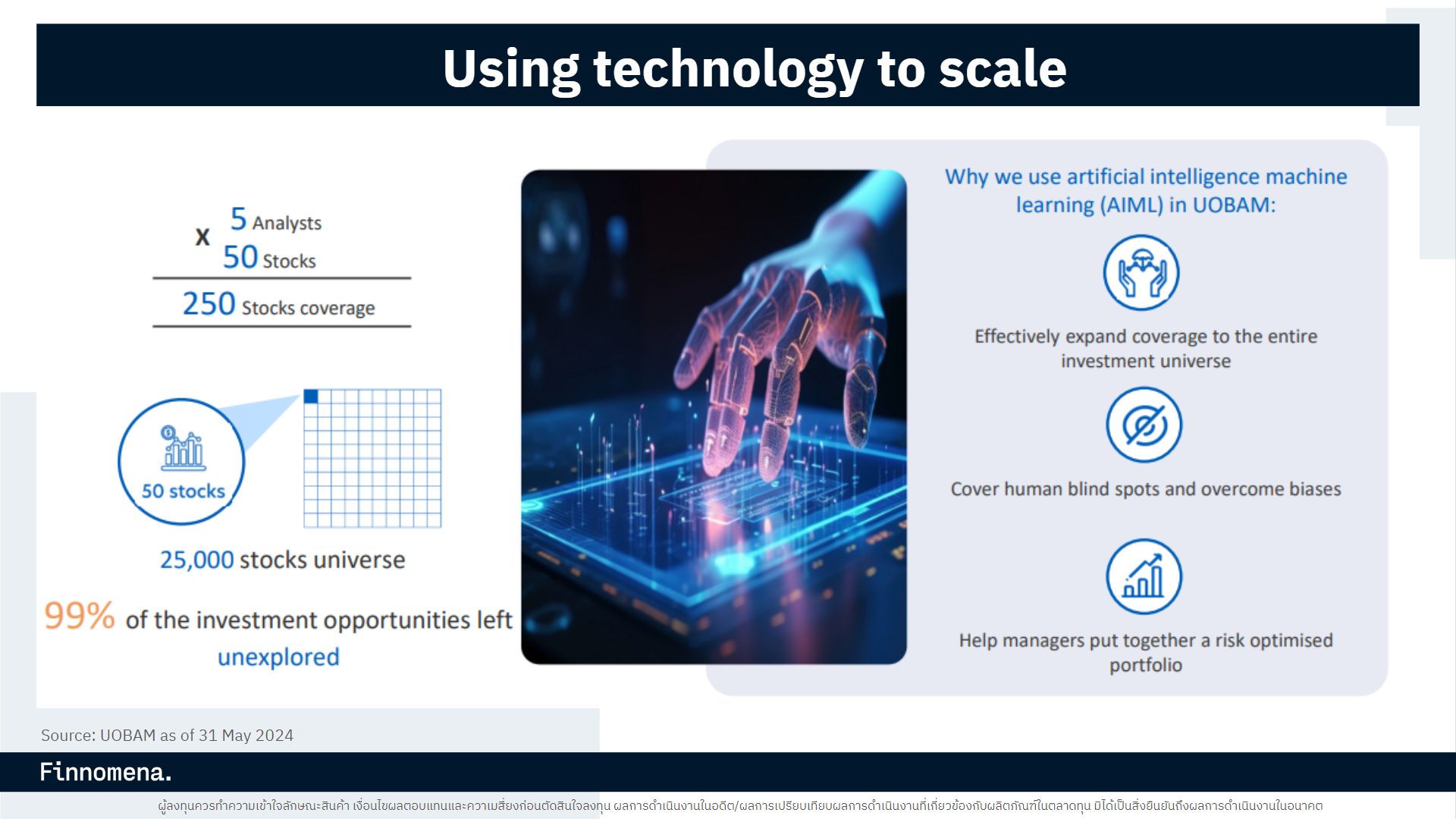

ใช้ AI+Human ผสานพลังวิเคราะห์หุ้น

Source: UOBAM as of 31/05/2024

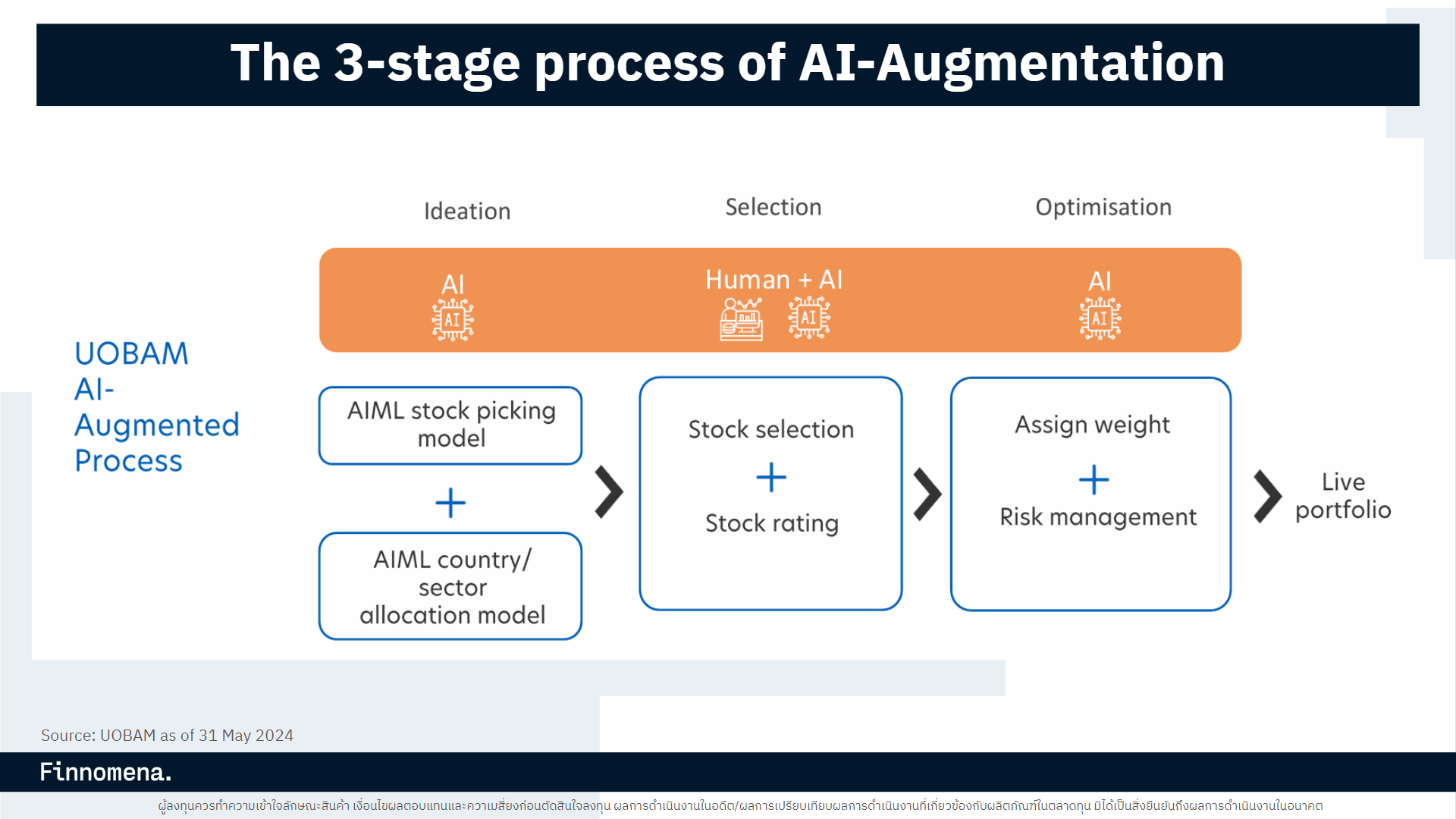

บลจ.ยูโอบี (UOBAM) เป็น Fund Houes แรก ๆ ของโลกที่ริเริ่มนำ AI มาใช้วิเคราะห์หุ้นจริงจัง ซึ่งกองทุน UOBSGC ก็มีกระบวนการคัดเลือกหุ้นที่เรียกว่า AI-Augmentation คือนำ AI มาร่วมใช้กับการทำงานของนักวิเคราะห์ โดยมีกระบวนการ ดังนี้

- Idea Generations: เฟ้นหาบริษัท อุตสาหกรรม และประเทศที่น่าสนใจ โดยขั้นตอนแรกจะให้ AI พิจารณาจาก Macro Data และ Technical Data

- Selection: ให้คะแนนและจัดอันดับหุ้น ด้วยมุมมองของนักวิเคราะห์ ควบคู่กับโมเดลของ AI

- Optimisation: จัดสัดส่วนการลงทุนและบริหารความเสี่ยงที่เหมาะสมจากนักวิเคราะห์

Source: UOBAM as of 31/05/2024

รูปแบบการทำงานนี้จะช่วยเพิ่มประสิทธิภาพในการลงทุน และค้นพบโอกาสที่ซ่อนอยู่จากความสามารถของ AI ทำให้กองทุนสามารถ Coverage หุ้นได้มากกว่า 25,000 ตัว เพราะปกติแล้วนักวิเคราะห์ 1 คน จะดูแลหุ้นได้เพียง 50 ตัวเท่านั้น

เรียกว่าช่วยทั้งย่นย่อระยะเวลาในการคัดกรองหุ้นของนักวิเคราะห์ และสามารถไปโฟกัสที่การวิเคราะห์เชิงลึกได้มากยิ่งขึ้น

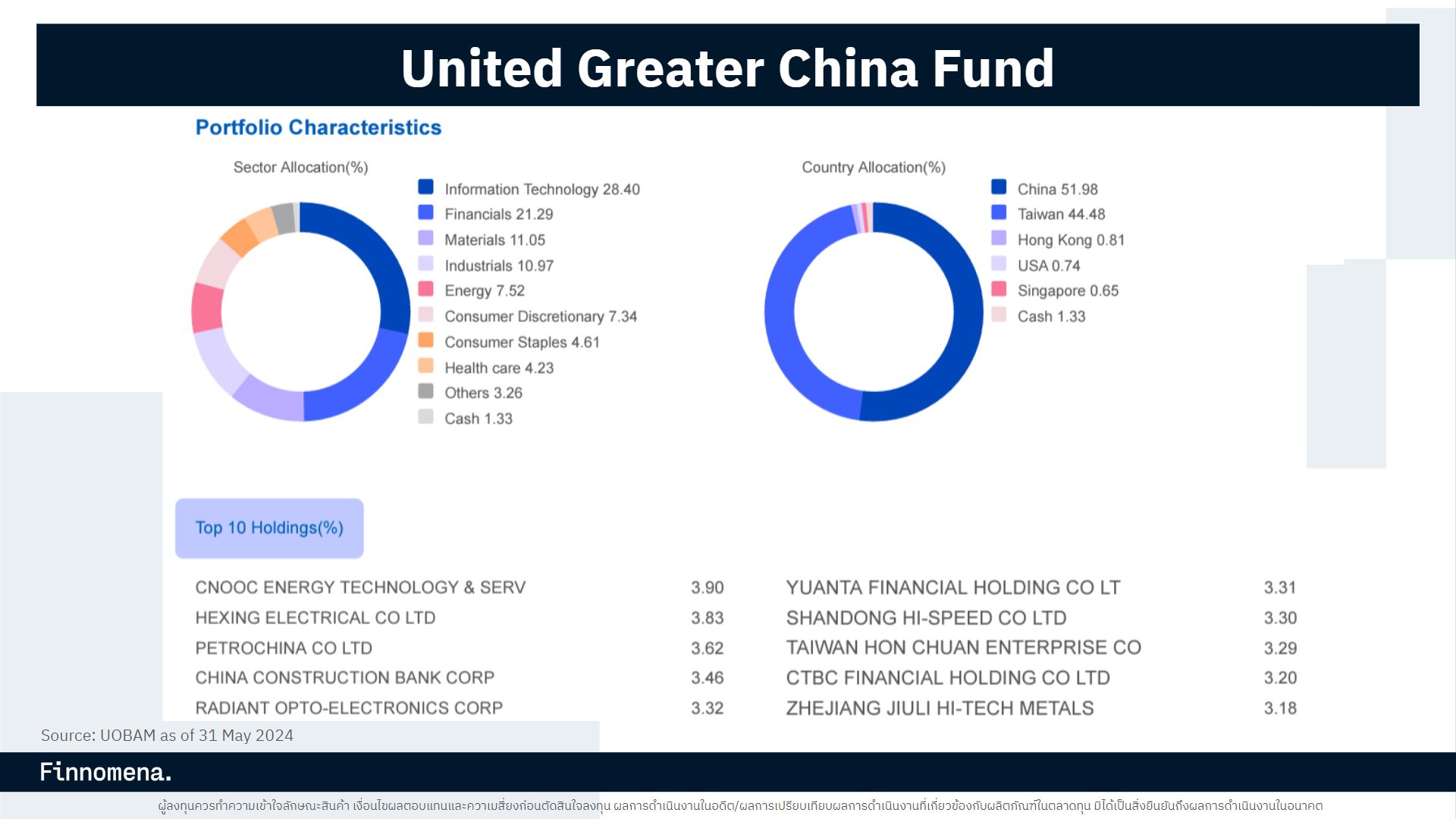

หุ้น Top Holding ใน UOBSGC

Source: UOBAM as of 31/05/2024

พอร์ตการลงทุนปัจจุบันแบ่งออกเป็น จีนแผ่นดินใหญ่ 51.98% ไต้หวัน 44.48% และฮ่องกง 0.81% จะเห็นว่าส่วนใหญ่ยังอยู่ในจีนแผ่นดินใหญ่ และตามมาด้วยหุ้นไต้หวันที่ Overweight ตลาด

ถ้าเจาะราย Sector ชัดเจนว่าประกอบด้วยหุ้นเทคโนโลยีที่จะโตตามอุตสาหกรรมเซมิคอนดักเตอร์และชิ้นส่วนอิเล็กทรอนิกส์ และหุ้นกลุ่มการเงินขนาดใหญ่ที่ได้รับอานิสงส์จากมาตรการกระตุ้นต่าง ๆ

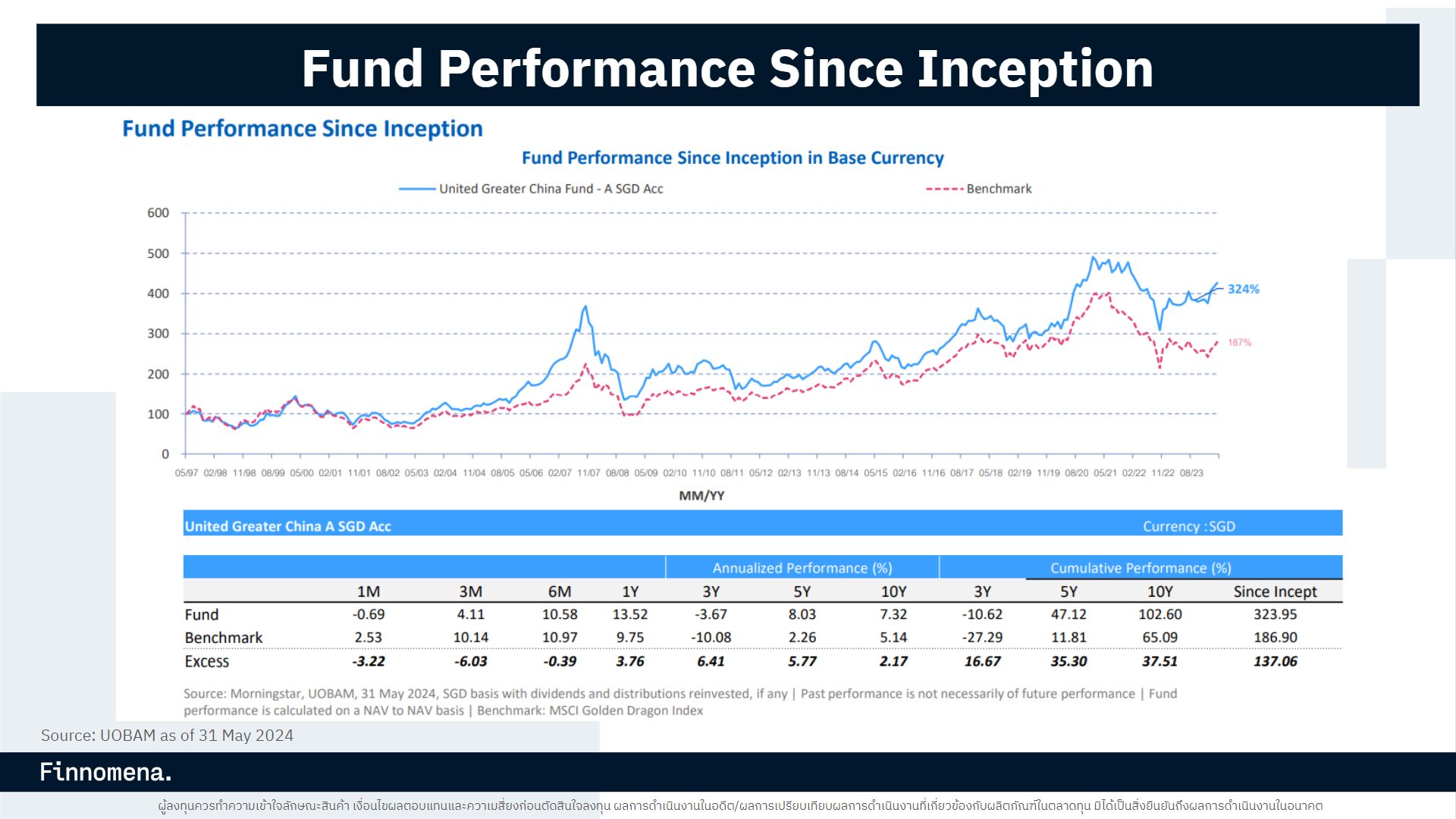

ผลตอบแทนย้อนหลังยืนหนึ่ง

Source: UOBAM as of 31/05/2024

เมื่อเทียบกับกองทุนหุ้นจีนทั่วโลก ต้องยอมรับว่า UOBSGC โดดเด่นกว่าใคร ไม่ว่าจะในแง่ Performance และ Max Drawdown

ผลตอบแทนย้อนหลัง 5 ปีของกองทุนหลัก United Greater China Fund เอาชนะดัชนีเฉลี่ย 5.77% ต่อปี

ขณะเดียวกันยังมีความผันผวนที่ต่ำกว่าด้วย เพราะในช่วง China Lockdown และ 2nd Covid Wave กองทุนก็มี Downside Risk ที่ต่ำกว่าตลาด สาเหตุหนึ่งมาจากการเลือกหุ้นที่กระจายความเสี่ยงได้ดี

สรุปจุดเด่น UOBSGC ทำไมกองทุนนี้ถึงน่าสนใจ

1. กระจายการลงทุนในจีน ฮ่องกง และไต้หวัน เหมาะเป็นกองทุนจีนตัวจบ: เนื่องจากหุ้นในพอร์ตที่มีความหลากหลาย รวมตลาดหุ้นจีนทั้งหมดเข้าไว้ด้วยกัน โดยไม่ยึดติดตลาดใดตลาดหนึ่ง สามารถปรับเปลี่ยนได้อย่างยืดหยุ่นตามสถานการณ์ และมุมมองการลงทุนในช่วงนั้น ๆ

2. กลยุทธ์การคัดเลือกหุ้นโดยใช้ AI ร่วมกับนักวิเคราะห์มืออาชีพ: ทำให้หุ้นที่เข้าลงทุนนั้นมีความแตกต่างจากกองทุนคู่แข่ง อีกทั้งยังพิสูจน์เรื่องความแม่นยำของข้อมูลได้จากผลตอบแทนย้อนหลังอันโดดเด่น

3. เป็นกองทุนที่มี Correlation ต่ำต่อตลาดหุ้นโลก: จึงเหมาะกับการกระจายความเสี่ยงในระยะยาว และช่วยลดความผันผวนจากหุ้นโลกหรือหุ้นฝั่งอเมริกา

สรุปแล้ว UOBSGC ถือเป็นกองทุนที่แตกต่างเมื่อเทียบกับกองทุนหุ้นจีนอื่น ๆ ทั้งในเชิงกลยุทธ์และจักรวาลการเลือกหุ้น ที่สำคัญคือสามารถพิสูจน์ตัวตนได้แล้วว่าที่ผ่านมาสามารถทำผลงานได้โดดเด่ดสุดหลอดพลังงานในทุกด้าน

เอาเป็นว่า… หากใครกำลังมองหากองทุนหุ้นจีนตัวจบ ลงทุนทีเดียวได้ครบทุกตลาด และเชื่อในฝีมือการคัดหุ้นที่ Active ของ UOBAM นี่ก็ถือเป็นตัวเลือกที่น่าสนใจทีเดียว

อ้างอิง: UOBAM: United Greater China Fund

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

![ชี้เป้าพอร์ตแนะนำ: เฟ้นหาโอกาสระยะยาว [อัปเดต 24 ก.ค. 2024]](https://scontent.finnomena.com/sites/1/2024/06/de9c310f-451413830_461226353379083_6713260641742048705_n.jpg)

ในยุคเศรษฐกิจที่ผันผวน หลายคนคงมองหาโอกาสการลงทุนที่มีศักยภาพในการเติบโตระยะยาว บทความนี้จึงขอพาทุกท่านมาเฟ้นหาพอร์ตที่เปี่ยมไปด้วยโอกาส ผ่านกลยุทธ์การลงทุนสไตล์ Finnomena Funds

อัปเดตมุมมองการลงทุนล่าสุด ณ วันที่ 24 กรกฎาคม 2024 โดย Finnomena Funds

พอร์ตแนะนำโดย Coach Gigs, The Asset Allocation Investor

All Weather Strategy

พอร์ตกองทุนพร้อมลุยทุกสภาวะตลาด (All Weather) จากทีมงานคุณ Andrew Stotz อดีตนักวิเคราะห์อันดับหนึ่งของประเทศไทยร่วมกับ Finnomena จัดพอร์ตโดยใช้ FVMR Framework คือด้าน Fundamental, Valuation, Momentum และ Risk โดยมุ่งหวังที่จะเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการกระจายความเสี่ยงอย่างมีประสิทธิภาพ เน้นการลงทุนแบบ Passive เพื่อเน้นสะท้อนผลตอนแทนเมื่อเทียบกับตลาด มีการปรับพอร์ตปีละ 2-4 ครั้ง

อ่านคำแนะนำพอร์ต All Weather Strategy ล่าสุด คลิก

All Balance

พอร์ต Asset Allocation เสี่ยงกลาง ผสานแนวคิดจัดพอร์ตระยะยาวในแนวทาง Black-Litterman เพื่อทำ Strategic Asset Allocation และเสริมการปรัพพอร์ตระยะสั้นแบบ Tactical เพิ่มโอกาสสร้างผลตอบแทน

อ่านคำแนะนำพอร์ต All Balance ล่าสุด คลิก

All Star

พอร์ต Asset Allocation เน้นกองทุนหุ้นเป็นส่วนใหญ่ ผสานแนวคิดจัดพอร์ตระยะยาวในแนวทาง Black-Litterman เพื่อทำ Strategic Asset Allocation และเสริมการปรัพพอร์ตระยะสั้นแบบ Tactical เพิ่มโอกาสสร้างผลตอบแทน

อ่านคำแนะนำพอร์ต All Star ล่าสุด คลิก

พอร์ตแนะนำโดย Coach Aoei+, The Financial Planner

Goals Navigator

วางแผนลงทุนเพื่อคุณโดยเฉพาะ หลายเป้าหมายในแผนเดียว ติดตามผลง่าย ปรับได้ตามสถานการณ์ แนะนำพอร์ตที่เหมาะสมจากงานวิจัยรางวัลระดับโลก ด้วยความร่วมมือกับองค์กรด้านการจัดการสินทรัพย์ระดับโลกอย่าง Franklin Templeton

ดูรายละเอียดเพิ่มเติม คลิก

Goal

พอร์ตการลงทุนแบบทยอยสะสมมูลค่า (DCA) ที่นักลงทุนทุกคนสามารถกำหนดเป้าหมายการลงทุนได้ด้วยตัวคุณเอง มาพร้อมด้วยคำแนะนำการลงทุนอย่างละเอียดจาก Investment Team ในการปรับน้ำหนักการลงทุนเฉลี่ย 1-2 ครั้งต่อปี เพื่อช่วยเพิ่มโอกาสการเก็บออมให้ไปถึงเป้าหมาย

อ่านคำแนะนำพอร์ต Goal ล่าสุด คลิก

1st Million

พอร์ตการลงทุนแบบทยอยสะสมมูลค่า (DCA) ที่เน้นการกระจายการลงทุน เพื่อบรรลุเป้าหมายสร้างเงินล้านแรกด้วยตัวท่านเอง มาพร้อมด้วยคำแนะนำการลงทุนอย่างละเอียดจาก Investment Team ในการปรับน้ำหนักการลงทุนเฉลี่ย 1-2 ครั้งต่อปี เพื่อช่วยเพิ่มโอกาสคว้าล้านแรกของคุณ

อ่านคำแนะนำพอร์ต 1st Million ล่าสุด คลิก

ดูพอร์ตการลงทุนทั้งหมดได้ที่ 👉 https://finno.me/planselect

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนอาจลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ชมรมหุ้นกู้ – รายการที่จะพาผู้เชี่ยวชาญมาพูดคุยถึงข่าวในวงการหุ้นกู้ หุ้นกู้ออกใหม่ รวมถึงความรู้เกี่ยวกับการลงทุนในหุ้นกู้ พร้อมคลินิกหุ้นกู้ ให้นักลงทุนได้สอบถามความเห็นที่เป็นกลางตามหลักสากล และวิธีลงทุนในหุ้นกู้ได้อย่างถูกต้อง!

ติดตามรายการชมรมหุ้นกู้ได้ทุกวันอังคาร เวลา 19.00 น. ที่ Youtube & Facebook Finnomena

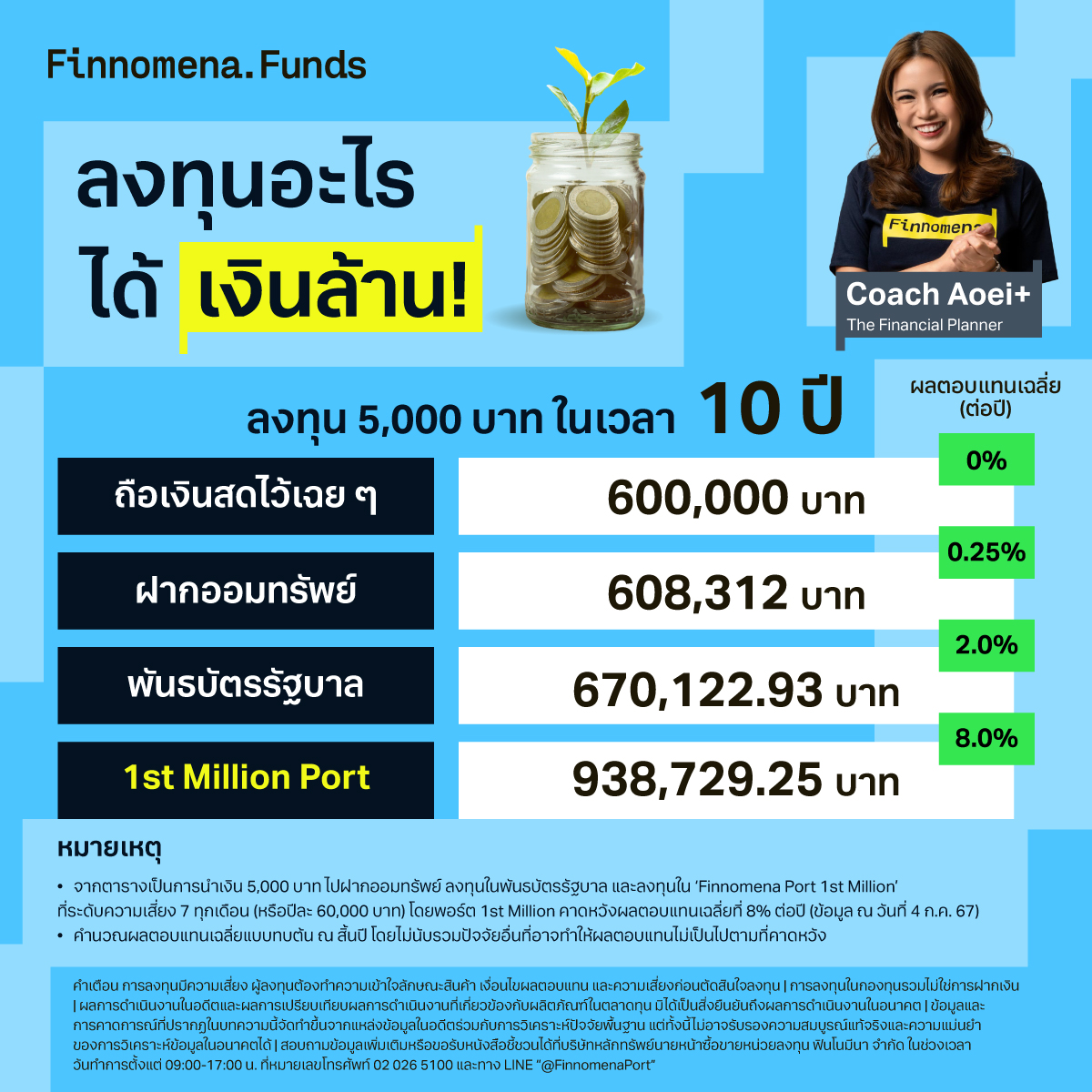

หลายคนใฝ่ฝันอยากมีเงินล้าน แต่จะลงทุนอะไรให้บรรลุเป้าหมาย?

แค่มีวินัยอาจไม่พอ การลงทุนต้องประเมินผลตอบแทนที่คาดหวังและความเสี่ยงประกอบด้วย แต่จะให้รอ 20 ปีเพื่อเงินล้านก็นานเกินไป เป้าหมายหลาย ๆ ชีวิตอาจเปลี่ยนไปแล้ว คงจะดีกว่าถ้าเราลงทุนแล้วเห็นภาพว่าลงทุนเท่าไร กี่ปีจะมีเงินล้าน แผน 1st Million ของ Finnomena จะช่วยให้คุณเห็นภาพดังกล่าวได้ ลองมาดูกัน

หากลองเปรียบเทียบการลงทุน 1st Million กับการลงทุนในสินทรัพย์อื่น ๆ พบว่าเราอาจสร้างผลตอบแทนได้ดีกว่าการฝากเงินไว้ในบัญชีออมทรัพย์เฉย ๆ หรือลงทุนในพันธบัตรรัฐบาล

จากภาพกำหนดให้ลงเงินต้น 5,000 บาท และทยอยลงทุนเดือนละ 5,000 บาท จะเห็นได้ว่าภายใน 10 ปี ก็เกือบแตะเงินล้านได้แล้ว แต่บางคนอาจจะคิดว่า 10 ปี ก็เป็นเวลาที่ยาวนานอยู่ดี ฉะนั้นคุณอาจเพิ่มเงินลงทุนเข้าไปเพื่อให้แตะเงินล้านได้เร็วขึ้น แต่ก็ต้องรับความเสี่ยงที่ตามมาเช่นกัน

โดยพอร์ต 1st Million สามารถลงทุนได้อย่างตํ่า 2,500 บาท ต่อเดือน ใช้เงินขั้นต้นอย่างตํ่า 5,000 บาท และสามารถเลือกปรับระดับความเสี่ยงได้ตั้งแต่ระดับ 4-7 ซึ่งถือเป็นอีกหนึ่งจุดเด่นของการลงทุน 1st Million ในขณะที่การลงทุนในสินทรัพย์อื่นเน้น ๆ ไม่สามารถปรับระดับความเสี่ยงได้

นอกจากนี้การลงทุนในแผน 1st Million อาจให้ผลตอบแทนดีกว่าการลงทุนในสินทรัพย์อื่น ๆ เช่นเงินสด เงินฝากออมทรัพย์ เงินฝากประจำ และพันธบัตรรัฐบาล เป็นต้น นอกจากนี้ผลตอบแทนเฉลี่ยย้อนหลังพอร์ต 1st Million ใน 10 ปี นั้นมากกว่าการถือเงินสดไว้เฉย ๆ ถึง 56% จะเห็นได้ว่าการที่เรามีจำนวนเงินลงทุนที่มากขึ้น และนำไปลงทุนในสินทรัพย์ที่มีโอกาสให้ผลตอบแทนที่คาดหวังได้ 8% ต่อปี ในระยะยาว จะช่วยให้เรามีโอกาสไปถึงเงินล้านได้เร็วมากขึ้น

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

หลายคนใฝ่ฝันอยากมีเงินล้าน แต่จะลงทุนอะไรให้บรรลุเป้าหมาย?

แค่มีวินัยอาจไม่พอ การลงทุนต้องประเมินผลตอบแทนที่คาดหวังและความเสี่ยงประกอบด้วย แต่จะให้รอ 20 ปีเพื่อเงินล้านก็นานเกินไป เป้าหมายหลาย ๆ ชีวิตอาจเปลี่ยนไปแล้ว คงจะดีกว่าถ้าเราลงทุนแล้วเห็นภาพว่าลงทุนเท่าไร กี่ปีจะมีเงินล้าน แผน 1st Million ของ Finnomena จะช่วยให้คุณเห็นภาพดังกล่าวได้ ลองมาดูกัน

สร้างล้านแรกไม่ยาก มาวางแผนเก็บเงิน 1 ล้านแรกไปด้วยกัน

👉 สร้างแผนเก็บเงินล้านแรกได้ที่ https://finno.me/first-million-plan

หากลองเปรียบเทียบการลงทุน 1st Million กับการลงทุนในสินทรัพย์อื่น ๆ พบว่าเราอาจสร้างผลตอบแทนได้ดีกว่าการฝากเงินไว้ในบัญชีออมทรัพย์เฉย ๆ หรือลงทุนในพันธบัตรรัฐบาล

จากภาพกำหนดให้ลงเงินต้น 5,000 บาท และทยอยลงทุนเดือนละ 5,000 บาท จะเห็นได้ว่าภายใน 10 ปี ก็เกือบแตะเงินล้านได้แล้ว แต่บางคนอาจจะคิดว่า 10 ปี ก็เป็นเวลาที่ยาวนานอยู่ดี ฉะนั้นคุณอาจเพิ่มเงินลงทุนเข้าไปเพื่อให้แตะเงินล้านได้เร็วขึ้น แต่ก็ต้องรับความเสี่ยงที่ตามมาเช่นกัน

โดยพอร์ต 1st Million สามารถลงทุนได้อย่างตํ่า 2,500 บาท ต่อเดือน ใช้เงินลงทุนเริ่มต้นอย่างตํ่า 5,000 บาท และสามารถเลือกปรับระดับความเสี่ยงได้ตั้งแต่ระดับ 4-7 ซึ่งถือเป็นอีกหนึ่งจุดเด่นของการลงทุน 1st Million ในขณะที่การลงทุนในสินทรัพย์อื่นเน้น ๆ ไม่สามารถปรับระดับความเสี่ยงได้

นอกจากนี้การลงทุนในแผน 1st Million อาจให้ผลตอบแทนดีกว่าการลงทุนในสินทรัพย์อื่น ๆ เช่นเงินสด เงินฝากออมทรัพย์ เงินฝากประจำ และพันธบัตรรัฐบาล เป็นต้น นอกจากนี้ผลตอบแทนเฉลี่ยย้อนหลังพอร์ต 1st Million ใน 10 ปี นั้นมากกว่าการถือเงินสดไว้เฉย ๆ ถึง 56% จะเห็นได้ว่าการที่เรามีจำนวนเงินลงทุนที่มากขึ้น และนำไปลงทุนในสินทรัพย์ที่มีโอกาสให้ผลตอบแทนที่คาดหวังได้ 8% ต่อปี ในระยะยาว จะช่วยให้เรามีโอกาสไปถึงเงินล้านได้เร็วมากขึ้น

สร้างล้านแรกไม่ยาก มาวางแผนเก็บเงิน 1 ล้านแรกไปด้วยกัน

👉 สร้างแผนเก็บเงินล้านแรกได้ที่ https://finno.me/first-million-plan

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง เงื่อนไขการจ่ายผลตอบแทน และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจาก ผู้แนะนำก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการจำลองเงินลงทุนในอนาคตเป็นเพียงผลลัพธ์จากการคำนวณเชิงปริมาณ โดยมีพื้นฐานจากผลตอบแทนในอดีต และเป็นเพียงเครื่องมือ ศึกษาช่วยประกอบการตัดสินใจแก่นักลงทุน มิใช่สิ่งยืนยันผลตอบแทนในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ท่ามกลางความตึงเครียดทางการค้าที่ทวีความรุนแรงขึ้น เจ้าหน้าที่ระดับสูงของจีนออกมาย้ำจุดยืนในการมุ่งเน้นพัฒนาเศรษฐกิจภายในประเทศอย่างมั่นคง

“ตราบใดที่เราดำเนินการอย่างถูกต้อง เศรษฐกิจของประเทศจะเดินหน้าต่อไปอย่างราบรื่นและมั่นคง” นายหาน เหวินซิ่ว รองผู้อำนวยการสำนักงานคณะกรรมการกลางด้านการเงินและเศรษฐกิจของพรรคคอมมิวนิสต์จีน กล่าวต่อสื่อมวลชนเมื่อวันที่ 19 ก.ค. ที่ผ่านมา

นายหานเน้นย้ำถึง 3 กลยุทธ์สำคัญสำหรับการขับเคลื่อนเศรษฐกิจจีน ได้แก่ การพัฒนาตลาดอสังหาริมทรัพย์อย่างมั่นคงและแข็งแกร่ง การส่งเสริมการพัฒนาอุตสาหกรรมใหม่และการปรับตัวตามอนาคต และการขยายการบริโภคภายในประเทศ โดยเฉพาะการส่งเสริมการบริโภค

นายหานยังตอบคำถามเกี่ยวกับกลยุทธ์ของจีนในการรับมือกับความตึงเครียดทางการค้าที่เพิ่มขึ้น โดยอ้างอิงคำกล่าวของประธานาธิบดีสี จิ้นผิง ผู้นำจีน ที่เน้นย้ำให้ประชาชนในประเทศทำสิ่งต่าง ๆ ของตนให้ดี และให้ความสำคัญกับเรื่องของตนเอง

ที่มา: https://www.infoquest.co.th/2024/415210

กองทุนหุ้นจีน แนะนำโดย Finnomena Funds

1. UOBSGC

- Mr.Messenger Call แนะนำ “UOBSGC” กองทุนหุ้นจีน Greater China ที่กระจายการลงทุนในหุ้นจีน ฮ่องกง และไต้หวัน

- คัดเลือกหุ้นโดยใช้ AI ร่วมกับนักวิเคราะห์ โดยกรอบการทำงานนี้ช่วยประสิทธิภาพในการคัดเลือกหุ้น และค้นพบโอกาสในการลงทุนที่ซ่อนอยู่

- ดูรายละเอียดกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/UOBSGC

อ่านคำแนะนำ Mr.Messenger Call เพิ่มเติมได้ที่ https://www.finnomena.com/mr-messenger/call-greaterchina-jun-2024/

2. MEGA10CHINA-A

- Mr.Messenger Call แนะนำ “MEGA10CHINA-A” กองทุนหุ้นจีน เน้นลงทุนใน 10 บริษัทที่ทรงอิทธิพลของจีนในตลาดหลักทรัพย์ฮ่องกง

- ลงทุนในบริษัทที่มีมูลค่าตลาดขนาดใหญ่ มีสภาพคล่องสูง โดยเลี่ยงบริษัทที่รัฐบาลจีนเป็นผู้ถือหุ้นใหญ่ เพราะมองเป็นอีกหนึ่งความเสี่ยง

- เน้นความเป็นผู้นำในด้านตราสินค้า (Brand Value) ในกลุ่ม TOP/BEST CHINESE BRANDS จากการจัดอันดับโดยบริษัทที่มีชื่อเสียงและเป็นที่ยอมรับในเรื่องของการจัดอันดับดังกล่าว

- ดูรายละเอียดกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/MEGA10CHINA-A

อ่านคำแนะนำ Mr.Messenger Call เพิ่มเติมได้ที่ https://www.finnomena.com/mr-messenger/call-hsi-july-2024/

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

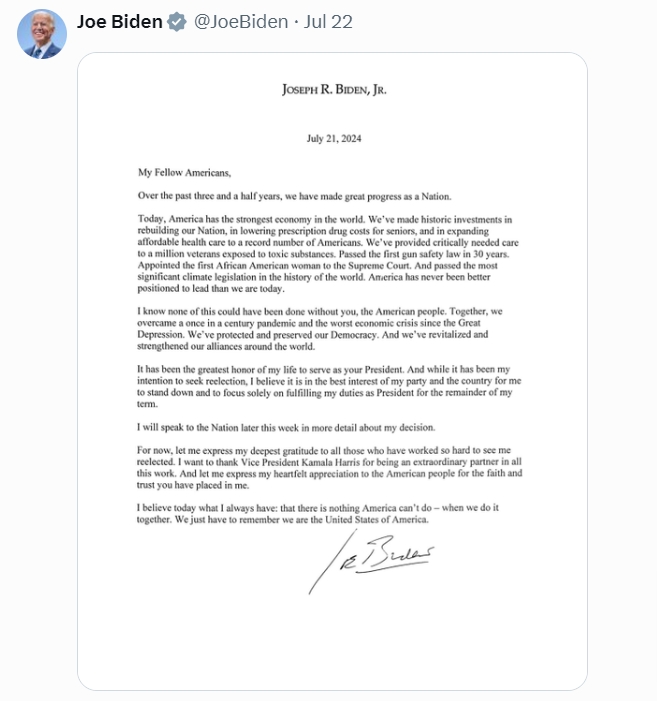

กระแสความสนใจในตัว “กมลา แฮร์ริส” (Kamala Harris) เพิ่มขึ้นมาทันที หลังเมื่อวันที่ 21 กรกฎาคม 2024 “โจ ไบเดน” เขียนจดหมายถอนตัวอย่างเป็นทางการจากการเป็นตัวแทนพรรคเดโมแครตในการชิงตำแหน่งประธานาธิบดีสหรัฐอเมริกา 2024

หลังจากก่อนหน้านี้ โจ ไบเดน ถูกตั้งคำถามมากมายถึงความพร้อมในการสู้ศึกเลือกตั้งสมัยที่ 2 ไม่ว่าจะด้วยผลงานดีเบตที่เพลี่ยงพล้ำให้แก่ “โดนัลด์ ทรัมป์” ในรอบแรกเมื่อช่วงสิ้นเดือนที่ผ่านมา ตลอดจนปัญหาสุขภาพ และความแก่ชราของไบเดนในวัย 81 ปีที่แสดงออกมาชัดเจน

พรรคเดโมแครต จึงตัดสินใจเปลี่ยนม้ากลางศึก เพื่อไม่ให้คะแนนนิยมตกต่ำไปมากกว่านี้ ซึ่งว่ากันว่าผู้ที่จะก้าวขึ้นมาเป็นตัวแทนในครั้งนี้ก็คือ กมลา แฮร์ริส รองประธานาธิบดีคนปัจจุบันนั่นเอง

ไบเดน โพสผ่าน X ส่วนตัวว่า การถอนตัวครั้งนี้ เพื่อเป็นประโยชน์สูงสุดต่อพรรคและประเทศชาติ พร้อมหนุนให้ แฮร์ริส เป็นผู้รับไม้ต่อในสู้ศึกเลือกตั้ง

Source: X@JoeBiden as of 22/07/2024

เปิดประวัติ กมลา แฮร์ริส (Kamala Harris)

Source: X@KamalaHarrisas of 11/01/2023

กมลา แฮร์ริส (Kamala Harris) หญิงแกร่งวัย 59 ปี ผู้พลิกหน้าประวัติศาสตร์การเมืองอเมริกา ด้วยการเป็นผู้หญิงคนแรกที่ดำรงตำแหน่งรองประธานาธิบดีสหรัฐฯ เมื่อปี 2021

เธอเกิดที่รัฐแคลิฟอร์เนีย โดยมีคุณพ่อเป็นนักเศรษฐศาสตร์ผิวสีชาวจาไมกา และคุณแม่เป็นนักวิจัยโรคมะเร็งชื้อสายอินเดีย ซึ่งทั้งคู่เป็นผู้อพยพเข้ามาอยู่ในสหรัฐฯ

พ่อแม่ของ กมลา แฮร์ริส พบรักเมื่อตอนเรียนมหาวิทยาลัย ในช่วงที่มีขบวนการนักศึกษายุค 60’s จึงพูดได้ว่าเธอเป็นหนึ่งทั้งผลผลิตของขบวนการนักศึกษายุครุ่งเรือง และเป็นลูกครึ่งจากผู้อพยพสองทวีปที่ไม่ใช่คนผิวขาว

สู่เส้นทางอาชีพการเมือง

กมลา แฮร์ริส เรียนจบปริญญาตรีด้านรัฐศาสตร์จาก Howard University ซึ่งเป็นสถาบันที่มีประวัติศาสตร์ยาวนานของคนผิวสี และที่นั่นทำให้เธอได้มีโอกาสทำกิจกรรมทางการเมืองต่าง ๆ เช่น ประเด็นการแบ่งแยกผิวสีในแอฟริกาใต้ หลังจากนั้นจึงได้เรียนต่อด้านกฎหมายจาก University of California, Hastings

เธอเริ่มต้นเส้นทางอาชีพทนายความ ในช่วงปี 1990 และเติบโตอย่างก้าวกระโดด ก่อนที่จะตัดสินใจลงเล่นการเมืองด้วยการชนะเลือกตั้งอัยการประจำเขตซานฟรานซิสโกปี 2003 และได้รับเลือกเป็นอัยการสูงสุดของรัฐแคลิฟอร์เนียในปี 2010

เวลานั้นชื่อของเธอถือเป็นนักเมืองหญิงดาวรุ่งของพรรคเดโมแครต เพราะถูกจับตาทั้งในแง่ของภูมิหลัง รวมทั้งมีผลงานโดดเด่นในการปกป้องชาวแคลิฟอร์เนีย ไม่ให้โดนยึดบ้านจากผลพวงของ Subprime Crisis 2008

กระทั่งปี 2016 จึงได้มีโอกาสเข้าสู่สนามเลือกตั้งในตำแหน่งวุฒิสมาชิก และเมื่อปี 2021 ก็ได้บันทึกหน้าประวัติศาสตร์ ‘Madame Vice President’ ครั้งแรกของสหรัฐฯ

ฉันอาจจะเป็นผู้หญิงคนแรกที่นั่งในตำแหน่งนี้ แต่จะไม่ใช่คนสุดท้ายแน่นอน

– สุนทรพจน์แรกของ กมลา แฮร์ริส หลังประกาศชัยชนะของพรรคเดโมแครต เมื่อ 4 ปีก่อน –

บทบาทในฐานะรองประธานาธิบดี

Source: X@KamalaHarrisas of 19/06/2024

กมลา แฮร์ริส มีชื่อเสียงจากการเดินทางไปทั่วสหรัฐฯ เพื่อแสดงถึงจุดยืนในการปกป้องสิทธิสตรีและสิทธิการทำแท้งเสรี หลังศาลสูงสุดได้ยกเลิกคำพิพากษาคดี Roe v Wade ว่าการทำแท้งขัดต่อรัฐธรรมนูญ

ทว่าคะแนนความนิยมของเธอในภาพรวม ถูกตัดเกรดในระดับต่ำมาโดยตลอด ตามการสำรวจความคิดเห็นของ FiveThirtyEight มีคนอเมริกันถึง 51% ที่ไม่เห็นด้วยกับการทำงานของเธอ

นักวิเคราะห์มองว่าหน้าที่ของ กมลา แฮร์ริส ในฐานะรองประธานาธิบดี เป็นไปตามแบบแผนทั่วไปและไร้ความโดดเด่น โดยมีภารกิจหลักคือการลดจำนวนผู้อพยพข้ามพรมแดนทางใต้ของสหรัฐฯ และมองว่าเธอค่อนข้างล้มเหลวในการแก้ปัญหานี้

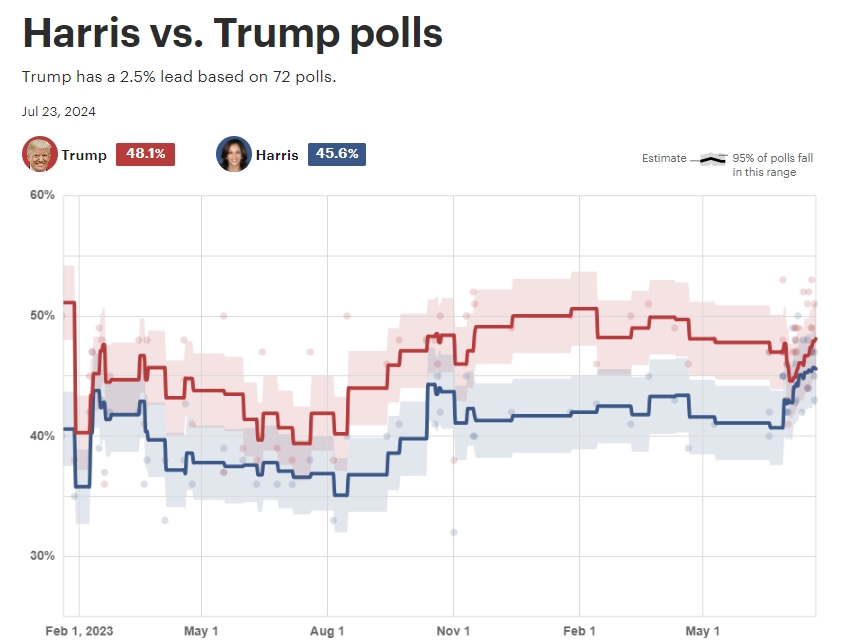

คะแนนความนิยม Harris vs. Trump

โพลล่าสุดจาก DDHQ and The Hill ระบุว่า คะแนนนิยมของ “กมลา แฮร์ริส” ตามหลัง “โดนัลด์ ทรัมป์” อยู่ที่ 45.4% ต่อ 47.4% และชี้ว่าเธอมีแนวโน้มที่จะเอาชนะได้มากกว่าปล่อยให้ “โจ ไบเดน” ฝืนลงแข่งต่อไป

อย่างไรก็ตาม โดนัลด์ ทรัมป์ ให้สัมภาษณ์สถานีโทรทัศน์ CNN เมื่อวันอาทิตย์ที่ 21 ก.ค. ที่ผ่านมาว่า แฮร์ริสเอาชนะง่ายกว่าไบเดน และไม่มีความกังวลเลยที่จะต้องเจอกับเธอ

Weekly Market Insight

ประจำสัปดาห์ 22/07/2024 – 26/07/2024

พิเศษ! สำหรับสมาชิก FINNOMENA

THIS ISSUE

สรุปข่าวเศรษฐกิจรอบสัปดาห์ที่ผ่านมา

EYE ON THIS WEEK

ประเด็นน่าจับตามองในสัปดาห์นี้

MARKET

ภาพรวมตลาดและสินทรัพย์ที่น่าสนใจ

FINNOMENA PORT PERFORMANCE

ผลตอบแทนของพอร์ตการลงทุน

![ชี้เป้าพอร์ตแนะนำ: เฟ้นหาโอกาสระยะยาว [อัปเดต 24 ก.ค. 2024]](https://scontent.finnomena.com/sites/1/2024/06/b81bf552-450492393_3878029575856449_3954679638699110875_n.jpg)