Finnomena Funds มีมุมมอง Slightly Positive ต่อตลาดหุ้นญี่ปุ่น จากเสถียรภาพทางการเมืองและนโยบายการคลังเชิงรุกที่ช่วยหนุนการเติบโตทางเศรษฐกิจและกำไรบริษัทจดทะเบียน แนะนำทยอยสะสมกองทุน ASP-NGF

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Finnomena Funds อัปเดตมุมมองตลาดหุ้นไทย หลังรู้ผลเลือกตั้ง 2026 ย้ำเป้า SET Index ที่ 1,500 จุด เป็นโอกาสของหุ้นขนาดใหญ่และปันผลสูง พร้อมแนะนำกองทุนเด่น TISCOHD-A

จากกรณีที่ผลการเลือกตั้ง 2026 อย่างไม่เป็นทางการ พรรคภูมิใจไทยได้ที่นั่งสูงสุดถึง 193 ที่นั่ง และมีโอกาสสูงที่จะเป็นแกนนำจัดตั้งรัฐบาลที่ดำเนินไปอย่างราบรื่น ช่วยลดความไม่แน่นอนทางการเมืองในระยะสั้น และสามารถสานต่อนโยบายเศรษฐกิจได้ต่อเนื่อง

ความเคลื่อนไหวของตลาดหุ้นไทยวันนี้ก็ตอบรับปัจจัยบวกทันที โดยที่ SET Index ขึ้นไปแตะระดับ 1,400 จุดได้สำเร็จ นำโดยหุ้นขนาดใหญ่ในกลุ่ม Top Gainers ได้แก่ DELTA, AOT และ GULF ซึ่งชัดเจนว่าแรงซื้อกระจุกตัวอยู่ในหุ้นที่คาดว่าจะได้ประโยชน์จากการเดินหน้านโยบายเศรษฐกิจ และการลงทุนของรัฐบาลใหม่ โดยเฉพาะกลุ่มที่พึ่งพากำลังซื้อในประเทศและโครงการภาครัฐ

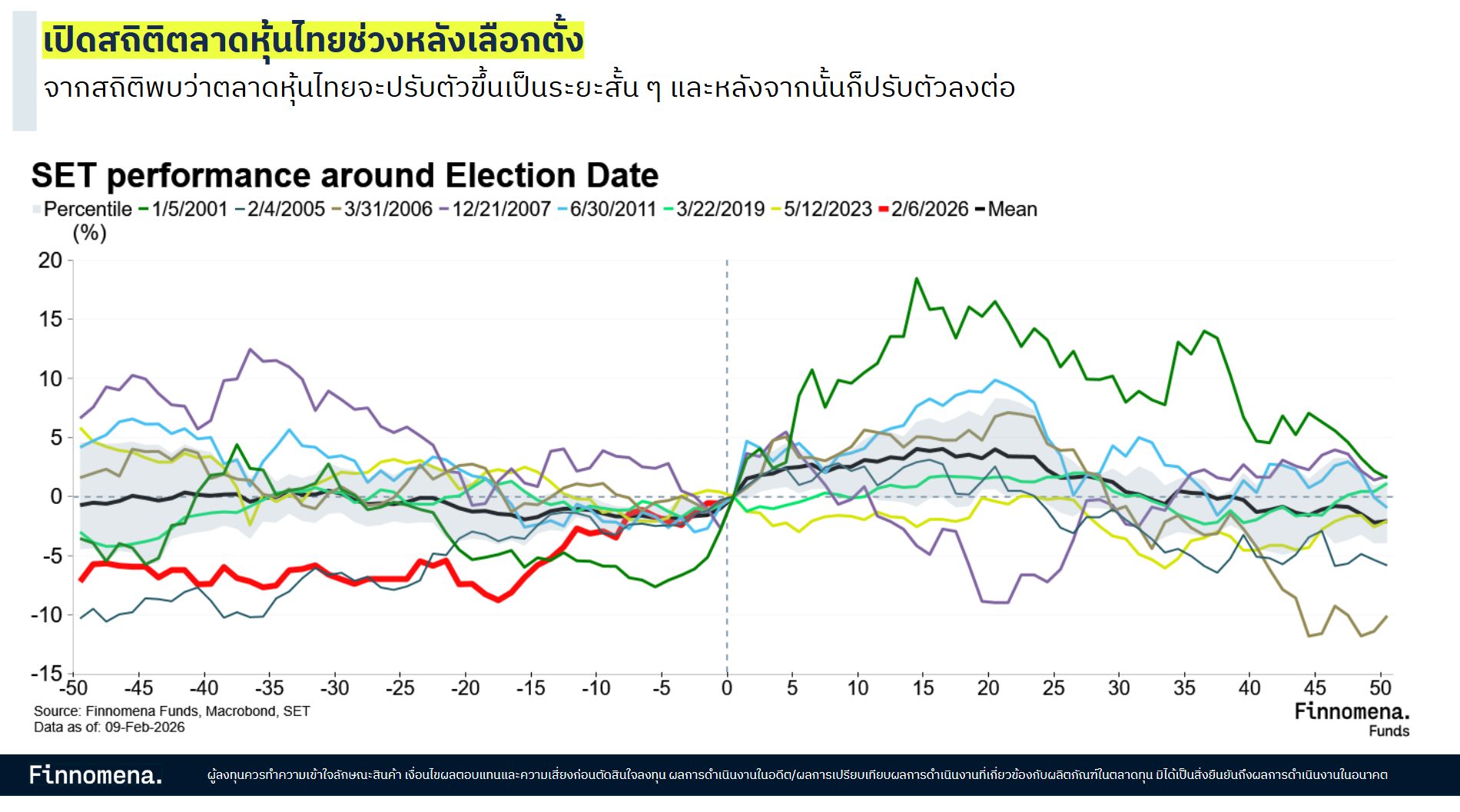

ทำให้ Fund Flow ต่างชาติเริ่มไหลเข้าตลาดหุ้นไทย โดยเฉพาะหุ้นขนาดใหญ่ และเมื่อย้อนดูสถิติ Election Rally หลังการเลือกตั้ง พบว่าหุ้นไทยบวกเฉลี่ย 4-5% ในช่วง 1 เดือนแรก จึงเป็นจังหวะสำคัญในการเก็งกำไร

อย่างไรก็ตาม หุ้นกลุ่ม Value Stock ที่เน้นจ่ายปันผลสูง โดยธรรมชาติอาจจะไม่ได้วิ่งพุ่งแรงตาม Sentiment ตลาด แต่เคลื่อนไหวตามปัจจัยพื้นฐานมากกว่า

มุมมองหุ้นไทย

Finnomena Funds คงมุมมอง Slightly Positive ต่อตลาดหุ้นไทย จากระดับ Valuation ที่อยู่ในเกณฑ์น่าสนใจเมื่อเทียบกับภูมิภาค และ Dividend Yield ที่ยังอยู่ในระดับสูง แม้การฟื้นตัวของกำไรจะยังไม่ทั่วถึงทุกกลุ่มอุตสาหกรรม แต่ความชัดเจนทางการเมืองที่เพิ่มขึ้นช่วยหนุนความเชื่อมั่นในระยะกลาง

พร้อมให้เป้าหมาย SET Index ที่ 1,500 จุด ภายในครึ่งปีแรก 2026 จากเงินไหลเข้าหุ้นวัฎจักร เช่น พลังงาน ปิโตรเคมี วัสดุก่อสร้าง

แนะนำทยอยสะสมกองทุน TISCOHD-A (ความเสี่ยงระดับ 6)

เน้นลงทุนหุ้นปันผลสูงและมีความทนทานต่อความผันผวนที่อยู่ในดัชนี SETHD เช่น หุ้นธนาคาร พลังงาน ค้าปลีก และอสังหาฯ ถือเป็นหนึ่งในกองทุนหุ้นไทยที่สร้างผลตอบแทนโดดเด่นทั้งช่วง 1 ปี 5 ปี และ 10 ปี สะท้อนถึงคุณภาพของการคัดเลือกหุ้นและการบริหารพอร์ตที่มีวินัย

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

สตีเฟน มิแรน ได้ประกาศลาออกจากประธานสภาที่ปรึกษาเศรษฐกิจของโดนัลด์ ทรัมป์ เมื่อวานนี้ คาดว่าจะยังคงทำหน้าที่ตำแหน่ง Fed Governor ซึ่งมีฐานะเป็นสมาชิกคณะกรรมการธนาคารกลางสหรัฐหรือเฟดต่อไปจากการต่ออายุโดยทรัมป์ แม้จะมีวาระสิ้นสุดในตำแหน่งดังกล่าวเมื่อสิ้นเดือนที่แล้ว

บทความนี้ ขอพูดถึงมิแรนว่าด้วยสุนทรพจน์สุดท้ายในฐานะสมาชิกเฟดที่ควบตำแหน่งประธานสภาที่ปรึกษาเศรษฐกิจด้วย ว่าด้วยบทบาทของกฎเกณฑ์ภาครัฐต่าง ๆ ที่มีผลเชิงลบต่อเศรษฐกิจสหรัฐ ดังนี้

ขอเริ่มจากแนวทางนโยบายกฎระเบียบของทรัมป์ต่อเศรษฐกิจสหรัฐ โดยมิแรน มองว่าในอดีตที่ผ่านมา ไม่มีการวิจัยในหัวข้อนี้ เนื่องจากเป็นเรื่องยากมาก ๆ ที่จะแปลงความซับซ้อนหรือเข้มงวดของกฎเกณฑ์ภาครัฐตามประมวลกฎหมายฉบับต่าง ๆ ให้มาอยู่ในรูปที่วัดได้เชิงปริมาณ ทว่าในปัจจุบัน เนื่องจากมี AI และ Large Language Model ช่วยในการย่อยประมวลกฎหมายต่างๆของทางการสหรัฐว่ามีความเข้มงวดมากน้อยแค่ไหนแบบเป็นตัวเลขอย่างชัดเจน ทำให้มิแรนมองว่าการวิจัยบทบาทของกฎเกณฑ์ภาครัฐต่างๆที่มีผลเชิงลบต่อเศรษฐกิจสหรัฐ ไม่ได้ยุ่งยากอย่างเช่นในอดีต

แนวคิดง่าย ๆ ของรัฐบาลสหรัฐในตอนนี้ คือ จะยกเลิกกฎหมายเดิม 10 ฉบับ แล้วทดแทนด้วยกฎหมายใหม่ 1 ฉบับ โดยมิแรนคาดการณ์ว่า ด้วยความเร็วของการแก้กฎหมายในขณะนี้ คาดว่าทรัมป์จะสามารถลดกฎระเบียบต่าง ๆ ได้ไม่ต่ำกว่า 30% ของทั้งหมดที่มีอยู่ในปัจจุบัน ภายในปี 2030

โดยทางการสหรัฐมีวัตถุประสงค์ 3 ประการ ประกอบด้วย หนึ่ง ช่วยลดกำแพงให้คู่แข่งรายอื่นเข้ามาในตลาด ยกตัวอย่างเช่น ธุรกิจสร้างบ้าน บริษัทที่อยู่ในตลาดอยู่แล้วอาจจะไม่ได้จำเป็นต้องลงทุนมากนัก สำหรับการสร้างเพิ่มอีกหนึ่งหลัง ทว่าบริษัทหน้าใหม่ต้องลงทุนมากในการสร้างบ้านหลังใหม่ ทั้งการทำให้ผ่านเกณฑ์ carbon emissions ระเบียบด้านแรงงาน และการทำให้ผ่านการตรวจสอบจากทางการในชั้นตอนต่าง ๆ

สอง ช่วยเสริมด้านการแข่งขัน โดยมิแรนมองว่าการเพิ่มกฎระเบียบต่าง ๆ ในสหรัฐทางด้านการผลิต ทำให้มีการย้ายฐานการผลิตจากสหรัฐไปตั้งโรงงานที่จีนแทน

สาม การช่วยเสริมด้านนวัตกรรม โดยการผ่อนคลายกฎเกณฑ์ให้หน่วยการวิจัย การผลิต และผู้บริโภค มาตั้งอยู่ใกล้ ๆ กัน จะช่วยเสริมให้ขนาดเศรษฐกิจของเซกเตอร์นั้นที่ขยายตัวมากขึ้น อาทิ ผู้ผลิตชิ้นส่วนรถยนต์ได้ประโยชน์จากการอยู่ใกล้โรงงานผลิตรถยนต์

มิแรนมองไว้ว่ามีอยู่ 2 ช่องทาง ที่การลดกฎระเบียบด้านธุรกิจของทางการลงช่วยทำให้เศรษฐกิจบูมมากขึ้น ดังนี้

ช่องทางแรก: Total Factor Productivity (TFP) ที่เพิ่มขึ้น ส่งผลให้ขนาดผลผลิตเต็มศักยภาพโตขึ้น โดยกฎระเบียบส่งผลเชิงลบต่อ TFP เนื่องจากจะทำให้ต้นทุนการผลิตสูงขึ้น ไม่ว่าจะเป็นค่าไฟฟ้าและค่าการผลิตสินค้าอุตสาหกรรม นอกจากนี้ กฎระเบียบยังทำให้ไปเปลี่ยนการตัดสินใจของผู้ประกอบการในเซกเตอร์ต่าง ๆ ให้ไม่ลงทุนเพิ่ม จนนำไปสู่การบั่นทอนนวัตกรรม จนทำให้การกระจายทรัพยากรบิดเบือนไปในภาคพื้นเศรษฐกิจต่างๆ

ในเชิงอุปทานและอุปสงค์นั้น ปัจจัยผลกระทบต่อด้านอุปทาน น่าจะมีผลค่อนข้างมาก เนื่องจากต้นทุนด้านกฎเกณฑ์ที่ลดลง จะไปช่วยเพิ่มขนาดผลผลิตเต็มศักยภาพของเศรษฐกิจมากกว่าการเพิ่มผลผลิตจริง ๆ เสียอีก

ยกตัวอย่าง หากจำนวนของผลผลิตที่จะผลิตได้ถูกจำกัดโดยกฎระเบียบ โดยเมื่อ Cap นั้น ถูกขจัดออกไป นั่นหมายความว่าเราจะสามารถผลิตได้มากขึ้น แบ่งได้เป็น 2 กรณี คือ

หนึ่ง กรณีที่อุปสงค์เพิ่มขึ้นและการผลิตถูกจำกัดด้วยกฎเกณฑ์ จะทำให้ระดับราคาจะสูงขึ้น

สอง กรณีที่อุปสงค์เพิ่มขึ้นและการผลิตไม่มีการถูกจำกัดด้วยกฎเกณฑ์ จะทำให้ผลผลิตมีสูงขึ้นและแรงกดดันต่อระดับราคาจะมีน้อยกว่า

สำหรับปัจจัยผลกระทบต่อด้านอุปสงค์ ยกตัวอย่างเช่น เมื่อมีข่าวว่าจะเกิดการผ่อนกฎเกณฑ์ของภาครัฐขึ้นมา จะทำให้อุปสงค์และราคาเพิ่มขึ้นในระยะสั้น ก่อนที่ราคาจะลดลงมาสู่ระดับดุลยภาพในระยะยาว

อย่างไรก็ดี มิแรนเชื่อว่าระดับผลผลิตที่แท้จริงน่าจะต่ำกว่าระดับศักยภาพ หรือ เกิด Slack ในระบบเศรษฐกิจ นั่นเอง ซึ่งจำเป็นต้องทำการลดดอกเบี้ยเพื่อให้ผลผลิตในระบบเศรษฐกิจขยับสูงขึ้น จนท้ายที่สุด ผลผลิตทั้งสองประเภทดังกล่าวจะเข้าหากันภายในไม่กี่ปี

ช่องทางที่สอง: Markups หรือส่วนต่างกำไรระหว่างราคาขายกับต้นทุนที่ลดลงจากต้นทุนทางกฎระเบียบที่ลดลง โดยหากธนาคารกลางไม่พิจารณาจุดนี้ ก็อาจจะทำให้ขึ้นอัตราดอกเบี้ยนโยบายมากจนเกินไป จนเกิดเศรษฐกิจหดตัว ซึ่งบทวิจัยของนักเศรษฐศาตร์ชั้นนำ พบว่าธนาคารกลางควรจะลดดอกเบี้ยเพื่อตอบสนองต่อ deregulation shock เพื่อไม่ให้ปัญหาเงินฝืดเกิดขึ้น ในขณะที่หากไม่ผ่อนคลายนโยบายการเงิน ก็เสี่ยงจะเกิดเงินฝืดและเศรษฐกิจหดตัวแรง ซึ่งมิแรนมองว่าเฟดกำลังจะเข้าสู่จุดนี้ หากยังดำเนินนโยบายการเงินดังเช่นปัจจุบัน

สำหรับผลกระทบจากปรากฎการณ์ดังกล่าวต่อทิศทางเชิงนโยบายการเงินในอนาคต จากงานวิจัยของเฟด พบว่าการลดกฎระเบียบของทางการสหรัฐทุก 1% จะช่วยเพิ่มระดับราคา CPI ลง 10 bp ในระยะสั้น โดยในระยะยาว จากประมาณการที่จะลดกฎระเบียบภาครัฐได้ 30% จะทำให้ระดับราคา CPI จนถึงปี 2030 ลดลงราว 3% หรือคิดเป็นมากกว่า 0.5% ต่อปี

ผมมองว่างานของมิแรนถือว่าน่าสนใจมาก ทว่าปัญหาคือ หากลดกฎระเบียบทางธุรกิจ แล้วระดับผลผลิตที่แท้จริงเกิดสูงกว่าระดับศักยภาพขึ้นมา เฟดอาจจำเป็นต้องขึ้นดอกเบี้ยเพื่อชะลอเงินเฟ้อแทนที่จะลดดอกเบี้ยดังที่มิแรนตั้งใจไว้

ดร. บุญธรรม รจิตภิญโญเลิศ, CFP

MacroView, macroviewblog.com

Finnomena Funds Market Alert: ตลาดหุ้นไทยพุ่งหลังเลือกตั้ง 2569 ผลออกมาชัด หนุนความเชื่อมั่นนักลงทุน

วันที่ 9 กุมภาพันธ์ 2569 ดัชนี SET ปรับตัวขึ้น +2.70% มาที่ระดับ 1,390.56 จุด ฟื้นตัวแรงหลังผ่านพ้นวันเลือกตั้ง 8 ก.พ. โดยบรรยากาศการลงทุนกลับมาเป็นบวก จากความกังวลทางการเมืองที่เริ่มคลี่คลาย และนักลงทุนกลับมาเข้าซื้อหุ้นในประเทศที่ราคาปรับตัวลงไปก่อนหน้า

ผลการเลือกตั้งอย่างไม่เป็นทางการ ณ เวลา 09.44 น. (นับแล้ว 94%) สะท้อนภาพการเมืองที่มีความชัดเจนมากกว่าที่ตลาดกังวล โดยพรรคภูมิใจไทยได้ที่นั่งสูงถึง 193 ที่นั่ง รองลงมาคือพรรคประชาชน 118 ที่นั่ง พรรคเพื่อไทย 74 ที่นั่ง และพรรคกล้าธรรม 58 ที่นั่ง จำนวนที่นั่งดังกล่าวทำให้ตลาดมองว่าการจัดตั้งรัฐบาลใหม่มีแนวโน้มดำเนินไปได้ค่อนข้างราบรื่น และช่วยลดความไม่แน่นอนในระยะสั้น

แรงซื้อในตลาดกระจุกตัวอยู่ในหุ้นที่คาดว่าจะได้ประโยชน์จากการเดินหน้านโยบายเศรษฐกิจและการลงทุนของรัฐบาลใหม่ โดยเฉพาะกลุ่มหุ้นที่พึ่งพากำลังซื้อในประเทศและโครงการภาครัฐ สะท้อนจากการฟื้นตัวของหุ้นขนาดใหญ่หลายตัวในตลาด

หุ้นที่ปรับตัวโดดเด่นในกลุ่ม Top Gainers ได้แก่ DELTA (+5.31%), AOT (+9.91%) และ GULF (+7.54%) โดย AOT ได้แรงหนุนจากแนวโน้มการฟื้นตัวต่อเนื่องของภาคการท่องเที่ยว ขณะที่ GULF และหุ้นโครงสร้างพื้นฐานได้รับแรงเก็งกำไรจากความคาดหวังต่อการเร่งลงทุนของภาครัฐ ส่วน DELTA ฟื้นตัวตามแรงซื้อกลับในหุ้นเทคโนโลยีขนาดใหญ่

Finnomena Funds ยังคงมุมมอง Slightly Positive ต่อตลาดหุ้นไทย จากระดับ Valuation ที่อยู่ในเกณฑ์น่าสนใจเมื่อเทียบกับภูมิภาค และ Dividend Yield ที่ยังอยู่ในระดับสูง แม้การฟื้นตัวของกำไรจะยังไม่ทั่วถึงทุกกลุ่มอุตสาหกรรม แต่ความชัดเจนทางการเมืองที่เพิ่มขึ้นช่วยหนุนความเชื่อมั่นในระยะกลาง

แนะนำทยอยสะสมกองทุน TISCOHD-A ซึ่งเน้นหุ้นปันผลสูงและมีความทนทานต่อความผันผวน

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

วันที่ 9 กุมภาพันธ์ 2026 ตลาดหุ้นเอเชียเหนือปรับตัวขึ้นอย่างแข็งแกร่ง โดยตลาดญี่ปุ่นและเกาหลีใต้เป็นผู้นำการฟื้นตัว ท่ามกลางการกลับมาเปิดรับความเสี่ยงของนักลงทุน (Risk-on) หลังแรงขายในหุ้นเทคโนโลยีช่วงก่อนหน้าคลี่คลายลง ประกอบกับปัจจัยเฉพาะด้านการเมืองในญี่ปุ่นและปัจจัยพื้นฐานเชิงโครงสร้างของกลุ่ม AI ในเกาหลีใต้ที่ช่วยหนุนความเชื่อมั่นของตลาด

ตลาดหุ้นญี่ปุ่น (TOPIX) ปรับตัวขึ้น 2.4% ทำระดับสูงสุดเป็นประวัติการณ์ หลังนายกรัฐมนตรี Sanae Takaichi ชนะการเลือกตั้งแบบ Snap Election อย่างถล่มทลาย โดยพรรค Liberal Democratic Party (LDP) ครองเสียง 316 จาก 465 ที่นั่งในสภาผู้แทนราษฎร ส่งผลให้รัฐบาลมีอำนาจแบบ Supermajority สามารถผลักดันนโยบายการใช้จ่ายภาครัฐขนาดใหญ่และมาตรการลดภาษีได้อย่างเต็มที่โดยไม่ต้องพึ่งพาพรรคร่วม หรือการอนุมัติจากสภาสูง ความชัดเจนเชิงนโยบายดังกล่าวกดดันตลาดพันธบัตรและค่าเงินเยนให้อ่อนค่าลง ขณะเดียวกันกลับเป็นแรงหนุนสำคัญต่อหุ้นจากความคาดหวังการกระตุ้นเศรษฐกิจและการเร่งตัวของกำไรบริษัทจดทะเบียน

ด้านตลาดหุ้นเกาหลีใต้ ดัชนี KOSPI ปรับขึ้น +4.11% ทะลุระดับ 5,290 จุด ฟื้นตัวแรงจากการปรับฐานในสัปดาห์ก่อนหน้า ซึ่งเป็นผลจากแรงขายหุ้นเทคโนโลยีทั่วโลกตามตลาดสหรัฐฯ จากความกังวลด้าน Valuation ของธีม AI อย่างไรก็ตาม บรรยากาศการลงทุนปรับดีขึ้นหลังตลาดหุ้นสหรัฐฯ รีบาวด์ ส่งผลให้เกิดแรงซื้อกลับในตลาดเอเชีย โดยการปรับขึ้นของ KOSPI เป็นไปในลักษณะ Broad-based ครอบคลุมหลายอุตสาหกรรม

หุ้นรายตัวที่หนุนตลาด ได้แก่ Samsung Electronics (+5.74%), SK Hynix (+6.08%), SK Square (+10.12%), Hanwha Aerospace (+5%) และ Doosan Enerbility (+7.75%) โดยเฉพาะ Samsung Electronics ที่ราคาหุ้นปรับขึ้นจากความคืบหน้าด้านเทคโนโลยี High-Bandwidth Memory (HBM) หลังบริษัทเตรียมเริ่มการผลิตเชิงพาณิชย์ของชิป HBM4 รุ่นที่ 6 ภายในเดือนนี้ และมีแผนเริ่มส่งมอบให้ Nvidia หลังช่วงตรุษจีน เพื่อรองรับ AI Accelerator เจเนอเรชันถัดไป ซึ่งตอกย้ำบทบาทของเกาหลีใต้ในห่วงโซ่ AI Supply Chain โลก

Finnomena Funds มีมุมมอง Slightly Positive ต่อตลาดหุ้นญี่ปุ่น จากเสถียรภาพทางการเมืองและนโยบายการคลังเชิงรุกที่ช่วยหนุนการเติบโตทางเศรษฐกิจและกำไรบริษัทจดทะเบียน

แนะนำทยอยสะสมกองทุน ASP-NGF

ขณะที่ตลาดหุ้นเกาหลีใต้เรามีมุมมอง Slightly Positive จากความแข็งแกร่งเชิงโครงสร้างของกลุ่มเซมิคอนดักเตอร์ โดยเฉพาะ HBM และธีม AI Supply Chain

แนะนำทยอยสะสมกองทุน SCBKEQTG เพื่อรับโอกาสการเติบโตในระยะกลาง

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

วันที่ 5 กุมภาพันธ์ 2026 Finnomena จัดพิธีมอบรางวัล Hall of Funds ประจำปี 2026 เพื่อเชิดชูเกียรติของบริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ที่สร้างความเป็นเลิศให้แก่นักลงทุนและอุตสาหกรรมการลงทุนไทย โดย Finnomena Funds คัดเลือกกองทุนรวมที่มีผลการดำเนินงานโดดเด่น บริหารความเสี่ยงอย่างเหมาะสม พร้อมตอบโจทย์นักลงทุนทั้งระยะสั้น กลาง และยาว

นายเจษฎา สุขทิศ Co-Founder & CEO Finnomena Group เปิดเผยว่า ตลอดทศวรรษที่ผ่านมา Finnomena ในฐานะบริษัทที่ปรึกษาการลงทุนเวลธ์เทคชั้นนำของไทย (WealthTech Investment Advisor Company) ได้ร่วมกับบลจ. ต่าง ๆ ขับเคลื่อนเคลื่อนอุตสาหกรรมกองทุนรวมในประเทศไทยสู่การเติบโตมาอย่างต่อเนื่อง ทั้งในแง่ของเป้าหมายการลงทุนที่ช่วยให้นักลงทุนมีชีวิตทางการเงินที่ดีขึ้น และมูลค่าการเติบโตของเงินลงทุน ซึ่งในปี 2025 ถือเป็นหมุดหมายสำคัญที่อุตสาหกรรมกองทุนรวมไทยทำลายสถิติ ด้วยมูลค่าทรัพย์สินสุทธิ (NAV) ทะลุ 6.46 ล้านล้านบาท จากจำนวน 3,424 กองทุน คิดเป็นการเติบโตของมูลค่าตลาดกว่า 25.40% (นับตั้งแต่มกราคม 2024 – ธันวาคม 2025) สะท้อนถึงความเชื่อมั่นและเสถียรภาพของกลุ่มธุรกิจกองทุนในประเทศไทย

นอกจากนี้ ยังพบพฤติกรรมที่น่าสนใจของนักลงทุนบนแพลตฟอร์ม Finnomena ซึ่งกำลังเปลี่ยนผ่านเจเนอเรชันไปสู่กลุ่มนักลงทุน Gen Z ที่เข้ามามีบทบาทมากขึ้นอย่างมีนัยสำคัญ โดยมีสัดส่วนเพิ่มขึ้นเป็น 38.10% ขณะที่นักลงทุน Gen Y อยู่ที่ 46.63% และ Gen X กับ Baby Boomer รวมกันอยู่ที่ 15.11% ขณะที่มูลค่าการลงทุนต่อรายผ่าน Finnomena ในปี 2025 ก็เติบโตถึง 34.99% แสดงให้เห็นว่าเราไม่ได้เพียงเน้นขยายฐานลูกค้า แต่ควบคู่ไปกับการสร้างความไว้วางใจในการบริหารเม็ดเงินที่สูงขึ้นด้วย

สำหรับรางวัล Hall of Funds 2026 มอบให้กับ 38 กองทุนแห่งปี ประกอบด้วย 1.) กลุ่ม Fund Performance Excellence Awards จำนวน 32 ประเภทรางวัล 32 กองทุน และ 2.) กลุ่ม Special Awards จำนวน 5 ประเภทรางวัล ผู้ชนะ 6 กองทุน โดยมีวัตถุประสงค์มุ่งส่งเสริมมาตรฐานในอุตสาหกรรมกองทุนไทย

1.) กลุ่มรางวัลกองทุนยอดเยี่ยม Fund Performance Excellence Awards

- Thai Equity Small-Mid Cap Fund ได้แก่ กองทุน M-MIDSMALL-D จาก บลจ. เอ็มเอฟซี

- Thai Equity Large Cap Fund ได้แก่ กองทุน TISCOHD-A จาก บลจ. ทิสโก้

- Thai Equity General Fund ได้แก่ กองทุน KT-HIDIV-D จาก บลจ. กรุงไทย

- US Equity Fund ได้แก่ กองทุน ES-USBLUECHIP จาก บลจ. อีสท์สปริง (ประเทศไทย)

- Japan Equity Fund ได้แก่ กองทุน ASP-NGF จาก บลจ. แอสเซท พลัส

- European Equity Fund ได้แก่ กองทุน ES-EG-A จาก บลจ. อีสท์สปริง (ประเทศไทย)

- Greater China Equity Fund ได้แก่ กองทุน UOBSGC จาก บลจ. ยูโอบี (ประเทศไทย)

- China Equity – A Shares ได้แก่ กองทุน KF-ACHINA-A จาก บลจ. กรุงศรี

- Global Equity Fund ได้แก่ กองทุน B-GLOBAL จาก บลจ. บัวหลวง

- Global Equity – Alternative Energy ได้แก่ กองทุน MRENEW-D จาก บลจ. เอ็มเอฟซี

- Global Equity – Infrastructure ได้แก่ กองทุน KKP GINFRAEQ-H จาก บลจ. เกียรตินาคินภัทร

- Global Equity Fully FX Risk Hedge ได้แก่ กองทุน SCBGEARA จาก บลจ. ไทยพาณิชย์

- Emerging Market Fund ได้แก่ กองทุน K-SEMQ จาก บลจ. กสิกรไทย

- Asia Pacific Ex Japan Fund ได้แก่ กองทุน B-ASIA จาก บลจ. บัวหลวง

- India Equity Fund ได้แก่ กองทุน FP INDIA-A จาก บลจ. เฟิร์ส พลัส (ประเทศไทย)

- Vietnam Equity Fund ได้แก่ กองทุน K-VIETNAM จาก บลจ. กสิกรไทย

- Technology Equity Fund ได้แก่ กองทุน B-INNOTECH จาก บลจ. บัวหลวง

- ASEAN Equity Fund ได้แก่ กองทุน B-ASEAN จาก บลจ. บัวหลวง

- Health Care Fund ได้แก่ กองทุน SCBGHC จาก บลจ. ไทยพาณิชย์

- Short-Term General Bond Fund ได้แก่ กองทุน KKP PLUS จาก บลจ. เกียรตินาคินภัทร

- Mid-Term General Bond Fund ได้แก่ กองทุน KFAFIX-A จาก บลจ. กรุงศรี

- Money Market Government Fund ได้แก่ กองทุน KKP MP จาก บลจ. เกียรตินาคินภัทร

- Money Market General Fund ได้แก่ กองทุน ES-CASH จาก บลจ. อีสท์สปริง (ประเทศไทย)

- Emerging Market Bond Discretionary F/X Hedge or Unhedge ได้แก่ กองทุน K-AHY จาก บลจ. กสิกรไทย

- Global Bond Discretionary F/X Hedged or Unhedged Fund ได้แก่ กองทุน UGIS-A จาก บลจ. ยูโอบี (ประเทศไทย)

- Global Bond Fully F/X Hedge Fund ได้แก่ กองทุน KF-SINCOME จาก บลจ. กรุงศรี

- Aggressive Allocation Fund ได้แก่ กองทุน BCAP-GW90 จาก บลจ. บางกอกแคปปิตอล

- Moderate Allocation Fund ได้แก่ กองทุน ASP-AAA-A จาก บลจ. แอสเซท พลัส

- Conservative Allocation Fund ได้แก่ กองทุน B-SENIOR จาก บลจ. บัวหลวง

- Fund of Property Fund (Foreign) ได้แก่ กองทุน KFGPROP-A จาก บลจ. กรุงศรี

- Fund of Property Fund (Thai) ได้แก่ กองทุน M-PROPERTY จาก บลจ. เอ็มเอฟซี

- Fund of Property Fund (Thai and Foreign) ได้แก่ กองทุน PRINCIPAL IPROPEN-A จาก บลจ. พรินซิเพิล

2.) กลุ่มรางวัลพิเศษ Special Awards

- Most Profitable Mutual Fund ได้แก่ กองทุน B-INNOTECH บลจ. บัวหลวง

- Most Profitable RMF ได้แก่ กองทุน B-INNOTECHRMF บลจ. บัวหลวง

- Most Profitable ThaiESG Fund ได้แก่ กองทุน KKP GB THAI ESG บลจ. เกียรตินาคินภัทร

- Most Viewed IPO Fund จำนวน 2 กองทุน ได้แก่ กองทุน DAOL-RARE บลจ. ดาโอ (ประเทศไทย) และกองทุน X-NUCTECH บลจ. เอ็กซ์สปริง

- Most Innovative Fund ได้แก่ กองทุน ONE-LIFESET-UIG บลจ. วรรณ

“ขอแสดงความยินดีกับทุก บลจ. ผู้ชนะรางวัล Hall of Funds 2026 ซึ่งมอบให้แก่กองทุนที่มีผลการดำเนินงานโดดเด่นที่สุดในแต่ละกลุ่ม สะท้อนถึงความสามารถที่เหนือกว่ากองทุนอื่นในประเภทเดียวกัน โดยกองทุนที่ผ่านการคัดเลือกถูกประเมินตามเกณฑ์เชิงปริมาณ 3 ด้าน คือ ผลตอบแทน (Return) ความคุ้มค่าของผลตอบแทนต่อความเสี่ยง (Sharpe Ratio) และการขาดทุนสูงสุด (Maximum Drawdown) ครอบคลุมช่วงเวลา 1 ปี 3 ปี 5 ปี เพื่อช่วยให้ผู้ลงทุนสามารถเปรียบเทียบและตัดสินใจลงทุนได้อย่างมีประสิทธิภาพมากยิ่งขึ้น” นายเจษฎา กล่าวปิดท้าย

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT

ข้อมูลนี้เป็นการเผยแพร่เพื่อให้ข้อมูลทั่วไป มิได้เป็นการเสนอขายหรือชักชวนให้ลงทุน ผู้ลงทุนควรศึกษาข้อมูลกองทุนและความเสี่ยงก่อนตัดสินใจลงทุน ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

รางวัล Hall of Funds พิจารณาจากการจัดประเภทกองทุนตามเกณฑ์ของสมาคมบริษัทจัดการลงทุน (AIMC) โดยประเมินผลการดำเนินงานรายเดือนของกองทุนในแต่ละกลุ่ม และรวบรวมผลลัพธ์เป็นรายปี เพื่อมอบรางวัลให้กับกองทุนที่มีผลการดำเนินงานโดดเด่นที่สุดในแต่ละกลุ่มเพียงหนึ่งรางวัล ซึ่งสะท้อนถึงความสามารถที่เหนือกว่ากองทุนอื่นในประเภทเดียวกัน | กองทุนที่ผ่านการคัดเลือกจะถูกประเมินตามเกณฑ์เชิงปริมาณ 3 ด้าน ได้แก่ ผลตอบแทน (Return), ความคุ้มค่าของผลตอบแทนต่อความเสี่ยง (Sharpe Ratio) และการขาดทุนสูงสุด (Maximum Drawdown: MDD) โดยครอบคลุมช่วงเวลา 1 ปี, 3 ปี และ 5 ปี ใช้ข้อมูลจาก Morningstar Direct และเปรียบเทียบผลการดำเนินงานภายในกลุ่มเดียวกัน เพื่อสะท้อนถึงความสามารถในการบริหารกองทุนที่สอดคล้องกับลักษณะการลงทุนของแต่ละประเภทอย่างยุติธรรมที่สุด | หลักเกณฑ์การประเมินนี้สอดคล้องกับวิธีการให้คะแนนของ 3D-Diagram ซึ่งเผยแพร่อยู่บนเว็บไซต์ finnomena.com/fund โดยมุ่งเน้นช่วยให้ผู้ลงทุนสามารถเปรียบเทียบและตัดสินใจกองทุนได้อย่างมีประสิทธิภาพมากยิ่งขึ้น

ราคาโลหะเงิน (Silver) ร่วงหนักกว่า 16% ภายในวันเดียว หลังจากพยายามฟื้นตัวได้เพียง 2 วัน ขณะที่ราคาทองคำก็ปรับตัวลงแรงเช่นกัน ความผันผวนครั้งนี้เกิดขึ้นต่อเนื่องจากความปั่นป่วนครั้งใหญ่ในตลาดโลหะมีค่าที่เพิ่งเกิดขึ้นเมื่อปลายสัปดาห์ก่อน

ราคาโลหะเงินในตลาดโลกดิ่งลงแรงตั้งแต่ช่วงการซื้อขายในเอเชีย โดยร่วงลงมากถึงเกือบ 20% หลุดระดับ 71 ดอลลาร์ต่อออนซ์ การปรับลงครั้งนี้ทำให้โลหะเงินลดลงไปแล้วมากกว่าหนึ่งในสามจากจุดสูงสุดตลอดกาลที่เพิ่งทำไว้เมื่อสัปดาห์ก่อน และถือเป็นความผันผวนที่รุนแรงที่สุดนับตั้งแต่ปี 1980

ก่อนหน้านี้ ราคาทองคำและโลหะเงินพุ่งขึ้นแรงตลอดปีที่ผ่านมา จากกระแสเก็งกำไร โดยเฉพาะจากนักลงทุนในจีน รวมถึงความตึงเครียดทางภูมิรัฐศาสตร์ และความกังวลเกี่ยวกับความเป็นอิสระของธนาคารกลางสหรัฐฯ แต่การปรับขึ้นที่ร้อนแรงเกินไป ทำให้ตลาดเริ่มรับไม่ไหว และเกิดแรงเทขายอย่างรุนแรงในช่วงปลายสัปดาห์

นักวิเคราะห์มองว่า การเก็งกำไรจำนวนมาก โดยเฉพาะในจีน กำลังทำให้ราคาทองและโลหะเงิน “หลุดจากปัจจัยพื้นฐานจริง” นักลงทุนจำนวนมาก ทั้งรายย่อยและกองทุนขนาดใหญ่ แห่เข้ามาซื้อผ่านกองทุนและตราสารอนุพันธ์ เมื่อราคาหยุดขึ้นและเริ่มลง ก็เกิดการขายต่อเนื่องเป็นลูกโซ่ ทำให้ราคาผันผวนหนักผิดปกติ

แรงเทขายในโลหะมีค่ายังลามไปถึงตลาดโลหะอุตสาหกรรม เช่น ทองแดง ที่ร่วงลงตาม ขณะที่ราคาทองคำเองก็ปรับลดลงเกือบ 4% ท่ามกลางการแกว่งตัวแรง นักลงทุนและธนาคารเริ่มระมัดระวังมากขึ้น เพราะความผันผวนสูงทำให้การถือสถานะซื้อหรือขายมีความเสี่ยงสูงกว่าปกติ

ผู้เชี่ยวชาญเตือนว่า แม้โลหะเงินจะเป็นสินทรัพย์ที่ผันผวนมากกว่าทองคำอยู่แล้ว แต่ความรุนแรงและความเร็วของการแกว่งรอบนี้ถือว่า “ผิดปกติ” หากความผันผวนยังสูงแบบนี้ต่อเนื่อง นักลงทุน ผู้ใช้โลหะจริง และผู้ค้าทอง อาจถอยออกจากตลาด ทำให้ตลาดโลหะมีค่ากลายเป็นสนามเก็งกำไร มากกว่าตลาดซื้อขายเพื่อใช้งานจริงในระยะยาว

กองทุนหุ้นเหมืองทอง

A-RING เป็นกองทุนหุ้นเหมืองทองคำที่มีคอนเซ็ปต์การลงทุนแบบ Passive Global Thematic ขุดความมั่งคั่งไปกับธีมเหมืองทอง Pure-play Gold Miners กองทุนแรกในไทย โดยมีนโยบายการลงทุนผ่านกองทุนหลัก iShares MSCI Global Gold Miners ETF (RING) ซึ่งเป็น Passive ETF มุ่งสร้างผลตอบแทนล้อไปกับดัชนี MSCI ACWI Select Gold Miners Investable Market Index

กองทุนหุ้นเหมืองโลหะเงิน

A-SLVP เป็นกองทุนหุ้นเหมืองโลหะเงิน มีนโยบายการลงทุนผ่านกองทุนหลัก iShares MSCI Global Silver and Metals Miners ETF (SLVP) ซึ่งเป็น Passive ETF บริหารจัดการโดย BlackRock ผู้จัดการสินทรัพย์รายใหญ่ที่สุดในโลก โดยมีเป้าหมายสร้างผลตอบแทนล้อไปกับดัชนี MSCI ACWI Select Silver Miners Investable Market Index

อ้างอิง: Bloomberg

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในหมวดอุตสาหกรรม จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ว่ากันว่าถ้าอยากใช้ชีวิตเกษียณแบบสุขสบาย กินเที่ยวตามที่ชอบ เหลือเงินบางส่วนใช้จ่ายยามฉุกเฉินบ้าง เพียงพอเป็นค่ารักษาพยาบาลแบบไม่ต้องกังวลใจ ขั้นต่ำอาจจะต้องเตรียมเงินไว้หลัก 10 ล้านบาท

พูดว่า 10 ล้านดูเหมือนจะเยอะเกินไป แต่พอคิดดูดี ๆ ตัวเลขนี้ไม่เกินจริงเลย ลองนึกง่าย ๆ ถ้าคุณอยู่ในวัยทำงานและมีค่าใช้จ่ายต่อเดือน 50,000 บาท ซึ่งโดยทั่วไปรายจ่ายวัยเกษียณจะอยู่ที่ประมาณ 70% ของค่าใช้จ่ายช่วงวัยทำงาน

เท่ากับว่าคุณต้องมีรายจ่ายเดือนละ 35,000 บาท แล้วนำไปคูณ 240 เดือน (คาดว่าจะใช้ชีวิตหลังเกษียณไปอีก 20 ปี) ก็จะพบว่าเป็นเงินก้อน 8.4 ล้านบาทแล้ว

นี่ยังไม่ได้คิดเผื่อเงินเฟ้อ ยังไม่รวมค่าใช้จ่ายจิปาถะอื่น ๆ ไม่รวมเงินมรดก แปลว่า 10 ล้านบาท ยังไม่ใช่ตัวเลขที่สูงที่สุดแน่นอน หากคุณต้องการมีคุณภาพชีวิตที่ดีในช่วงบั้นปลายของชีวิต

แล้วมนุษย์เงินเดือนอย่างเรา ๆ ที่ส่วนใหญ่ฝากความหวังไว้กับสวัสดิการขั้นพื้นฐานอย่าง “ประกันสังคม” หรือดีขึ้นหน่อยก็อาจจะมี “กองทุนสำรองเลี้ยงชีพ” ของบริษัทเพิ่มเติม จะมีเงินพอใช้ตอนเกษียณจริง ๆ ใช่ไหม เอาเป็นว่า… ไม่ขอด่วนตัดสิน แต่จะนำตัวเลขมากางให้ดู

Finnomena Funds Goals Navigator นวัตกรรมวางแผนการลงทุนจัดพอร์ตระดับโลก ตอบโจทย์ทุกเป้าหมายชีวิต ร่วมเคียงข้างคุณจนถึงฝัน

👉 ลงทะเบียนรับบริการ คลิก https://finno.me/gnavi-web

เงินเกษียณประกันสังคม

พนักงานบริษัทเอกชนทุกคน จะต้องเป็นผู้ประกันตนมาตรา 33 ของกองทุนประกันสังคม ซึ่งจะโดนหักเงินเดือนส่งเข้าสมทบกองทุน 5% ของเงินเดือน ส่วนนายจ้างจะสมทบเพิ่มให้อีก 5% และรัฐบาลสมทบให้ด้วย 2.75%

การคำนวณเงินสมทบของประกันสังคม จะคิดฐานเงินเดือนสูงสุดไม่เกิน 17,500 บาท ถ้าใครเงินเดือนมากกว่านี้ ก็จะยังจ่ายเงินสมทบสูงสุดไม่เกิน 875 บาท โดยก้อนนี้จะถูกแบ่งไว้สำหรับเงินชราภาพ 525 บาท เจ็บป่วยหรือเสียชีวิต 262.50 บาท และประกันว่างงาน 87.50 บาท

ประกันสังคมจึงถือเป็นสวัสดิการพื้นฐานที่ครอบคลุมสิทธิประโยชน์ค่ารักษาพยาบาลต่าง ๆ เช่น เจ็บป่วย อุบัติเหตุ ทำฟัน คลอดบุตร รวมไปถึงเงินช่วยเหลือกรณีว่างงาน และเสียชีวิต

แต่ส่วนที่สำคัญที่สุดก็คือ “เงินชราภาพ” ซึ่งจะได้รับต่อเมื่อลาออกจากการเป็นผู้ประกันตน หรืออายุครบ 55 ปีบริบูรณ์

เงินชราภาพประกันสังคม แบ่งออกเป็น 2 กรณี

1. ได้รับบำเหน็จ เป็นเงินก้อนครั้งเดียว

ในกรณีที่เราจ่ายเงินสมทบไม่ถึง 180 เดือน โดยมีสูตรคำนวณเงินบำเหน็จ ดังนี้

- หากจ่ายเงินสมทบต่ำกว่า 12 เดือน จะได้รับเงินบำเหน็จเท่ากับจำนวนเงินสมทบของตัวเอง เช่น ส่งเงินเดือนละ 525 บาท เป็นระยะเวลา 12 เดือน ก็จะได้รับบำเหน็จเท่ากับ 6,300 บาท

- หากจ่ายเงินสมทบ 12 เดือนขึ้นไป จะได้รับเงินบำเหน็จเท่ากับจำนวนเงินสมทบของตัวเอง รวมกับเงินสมทบของนายจ้าง เช่น ส่งเงินเดือนละ 525 บาท รวมกับของนายจ้างอีกเดือนละ 525 บาท เป็นระยะเวลา 100 เดือน ก็จะได้รับบำเหน็จเท่ากับ 105,000 บาท

2. ได้รับบำนาญ จ่ายให้ทุกเดือนไปตลอดชีวิต

ในกรณีที่เราจ่ายเงินสมทบครบ 180 เดือน โดยมีสูตรคำนวณเงินบำนาญ ดังนี้

- หากจ่ายเงินสมทบครบ 180 เดือนพอดิบพอดี จะได้รับเงินบำนาญอัตรา 20% ของค่าจ้างเฉลี่ย 60 เดือนสุดท้าย (ฐานสูงสุดคือ 17,500 บาท) เช่น เงินเดือน 17,500 บาท วิธีคิดก็คือ (20 x 17,500) ÷ 100 เท่ากับได้บำนาญ 3,500 บาทต่อเดือน

- หากจ่ายเงินสมทบเกิน 180 เดือนขึ้นไป จะได้รับเงินบำนาญบวกเพิ่มอีกในอัตรา 1.5% ของทุก 12 เดือน เช่น เงินเดือน 17,500 บาท จ่ายเงินสมทบ 35 ปีเป๊ะ วิธีคิดก็คือ [20 + (1.5 x 20)] x 17,500 ÷ 100 เท่ากับได้รับบำนาญ 8,750 บาทต่อเดือน

ใครดูสูตรคำนวณเงินบำนาญประกันสังคมแล้วงง ๆ เราสรุปเป็นตารางง่าย ๆ มาให้ โดยคำนวณจากฐานเงินเดือนเฉลี่ยสูงสุด 17,500 บาท

สรุปแล้วพนักงานบริษัทที่เริ่มทำงานตั้งแต่เรียนจบจนเกษียณ เงินเดือนโตตามค่าเฉลี่ย จะมีรายได้จากประกันสังคมประมาณ 8,750 บาทต่อเดือน ไปตลอดชีวิต

ถามว่าเพียงพอไหม? ก็อาจจะพอใช้จ่ายประทังชีวิตแบบประหยัด คงไม่ได้สุขสบาย หรือเหลือเงินไปเติมเต็มไลฟ์สไตล์ด้านอื่น ๆ

เงินกองทุนสำรองเลี้ยงชีพ

กองทุนสำรองเลี้ยงชีพ (PVD) เป็นสวัสดิการของบริษัทเอกชนหลายแห่ง เพื่อช่วยให้มนุษย์เงินเดือนมีเงินออมไว้ใช้ยามเกษียณ และยังนำไปลดหย่อนภาษีได้ด้วย

การส่ง “เงินสะสม” เข้ากองทุนสำรองเลี้ยงชีพ จะขึ้นอยู่กับความสมัครใจ ปกติจะสามารถเลือกได้ในอัตรา 2-15% ของเงินเดือน ส่วนนายจ้างก็จะออมช่วยอีกแรงเรียกว่า “เงินสมทบ” อัตราตรงนี้จะขึ้นอยู่กับนโยบายของแต่ละบริษัท

ข้อดีของกองทุนสำรองเลี้ยงชีพ คือช่วยให้เงินออมงอกเงยจากการนำไปลงทุนโดยผู้บริหารกองทุนมืออาชีพ แถมยังได้เงินเพิ่มพิเศษจากนายจ้างอีกทาง

เช่น เงินเดือน 50,000 บาท สะสมเข้ากองทุนสำรองเลี้ยงชีพ 10% หรือ 5,000 บาท และบริษัทมีนโยบายสมทบให้อีก 10% แปลว่าทำงาน 1 ปี เราจะมีเงินเก็บประมาณ 120,000 บาท โดยที่ยังไม่รวมดอกผลจากการลงทุน

เคล็ดลับคือยิ่งออมนาน ออมเยอะ และเลือกแผนการลงทุนที่เหมาะสม ก็จะยิ่งช่วยให้มีเงินก้อนไว้ใช้หลังเกษียณมากขึ้น

อย่างไรก็ดี ข้อมูลสถิติจากสมาคมนักวางแผนการเงินไทย ระบุว่าในปี 2018 ผู้เกษียณอายุที่เป็นสมาชิกกองทุนสำรองเลี้ยงชีพ ส่วนใหญ่กว่า 60% ได้รับเงินน้อยกว่า 1 ล้านบาท และมีเพียง 10% ที่ได้รับเงินมากกว่า 5 ล้านบาท

ตี๊ต่างว่าเราเป็นคนส่วนน้อยที่ทุ่มเททำงานหนัก และใส่ใจออมเงินในกองทุนสำรองเลี้ยงชีพ จนมีเงินเก็บไว้ใช้อีกประมาณ 5 ล้านบาท

คำถามเดิมคิดว่าพอไหม? เงินก้อนนี้จะใช้ชีวิตหลังเกษียณได้กี่ปี?

คำตอบนี้คงขึ้นอยู่กับไลฟ์สไตล์และเงื่อนไขชีวิตของแต่ละคน

อ่านมาถึงตรงนี้… ใครรู้สึกว่าบำนาญเดือนละ 8,750 บาท จากประกันสังคม และเงินก้อนประมาณ 5 ล้านบาท จากกองทุนสำรองเลี้ยงชีพ น่าจะทำให้พออยู่ได้แบบไม่กังวล แต่คงไม่สามารถพาไปถึงเป้าหมายเกษียณในฝันที่อยู่อย่างสุขสบาย ได้เดินทางท่องเที่ยวในประเทศบ้างต่างประเทศบ้าง มีเงินสำหรับซ่อมแซมตกแต่งบ้าน เปลี่ยนรถคันใหม่ เจ็บป่วยก็พักรักษาในโรงพยาบาลเอกชนได้ ตลอดจนมีเงินคอยซัพพอร์ตลูกหลาน

หากคุณฝันอยากมีเป้าหมายเกษียณสุขแบบนี้ สิ่งเดียวที่จะทำให้เป้าหมายเป็นจริงได้ คือการเริ่มต้นวางแผนการเงินอย่างจริงจัง และลงทุนอย่างมีแบบแผน

Finnomena Funds Goals Navigator นวัตกรรมวางแผนการลงทุนจัดพอร์ตระดับโลก ตอบโจทย์ทุกเป้าหมายชีวิต ร่วมเคียงข้างคุณจนถึงฝัน

👉 ลงทะเบียนรับบริการ คลิก https://finno.me/gnavi-web

วางแผนเกษียณให้สำเร็จได้จริงด้วย Goals Navigator

Goals Navigator คือนวัตกรรมวางแผนการลงทุนระดับโลกที่ Finnomena Funds และ Franklin Templeton ร่วมกันพัฒนาและออกแบบ สิ่งที่ทำให้ Goals Navigator แตกต่างจากการวางแผนทั่วไป คือ

- Success Driven เป็นแผนการลงทุนที่มุ่งเน้นความสำเร็จสูงสุดของเป้าหมายในระยะยาว เพียงแค่เรากำหนดเป้าหมายให้ชัดเจนว่าต้องการลงทุนเพื่ออะไร

- Multi-Goal ครอบคลุมการวางแผนในทุกช่วงจังหวะของชีวิต ทั้งเกษียณ ส่งลูกเรียน เที่ยวทั่วโลก ฯลฯ ทำให้ชีวิตที่มีหลายเป้าหมาย จัดการง่ายในที่เดียว

- Multi-Priority ช่วยจัดสรรเงินลงทุนตามความสำคัญของเป้าหมาย แบ่งได้เป็น Need, Want, Wish, Dream ให้สิ่งสำคัญและจำเป็น เข้าใกล้สำเร็จได้ก่อน

- Lifetime Monitoring ช่วยดูแล ติดตามผล และให้คำแนะนำปรับเปลี่ยนได้ตามสถานการณ์ พร้อมเคียงข้างไปจนถึงเป้าหมายอย่างใกล้ชิด

เราสามารถใช้ Goals Navigator ทำให้เป้าหมายเกษียณเป็นจริงได้ง่ายขึ้น ด้วยการออกแบบแผนการลงทุนที่เหมาะกับคุณโดยเฉพาะ ถ้ายังไม่เห็นภาพลองมาสร้างแผนเกษียณด้วย Goals Navigator กันดูทีละสเต็ป

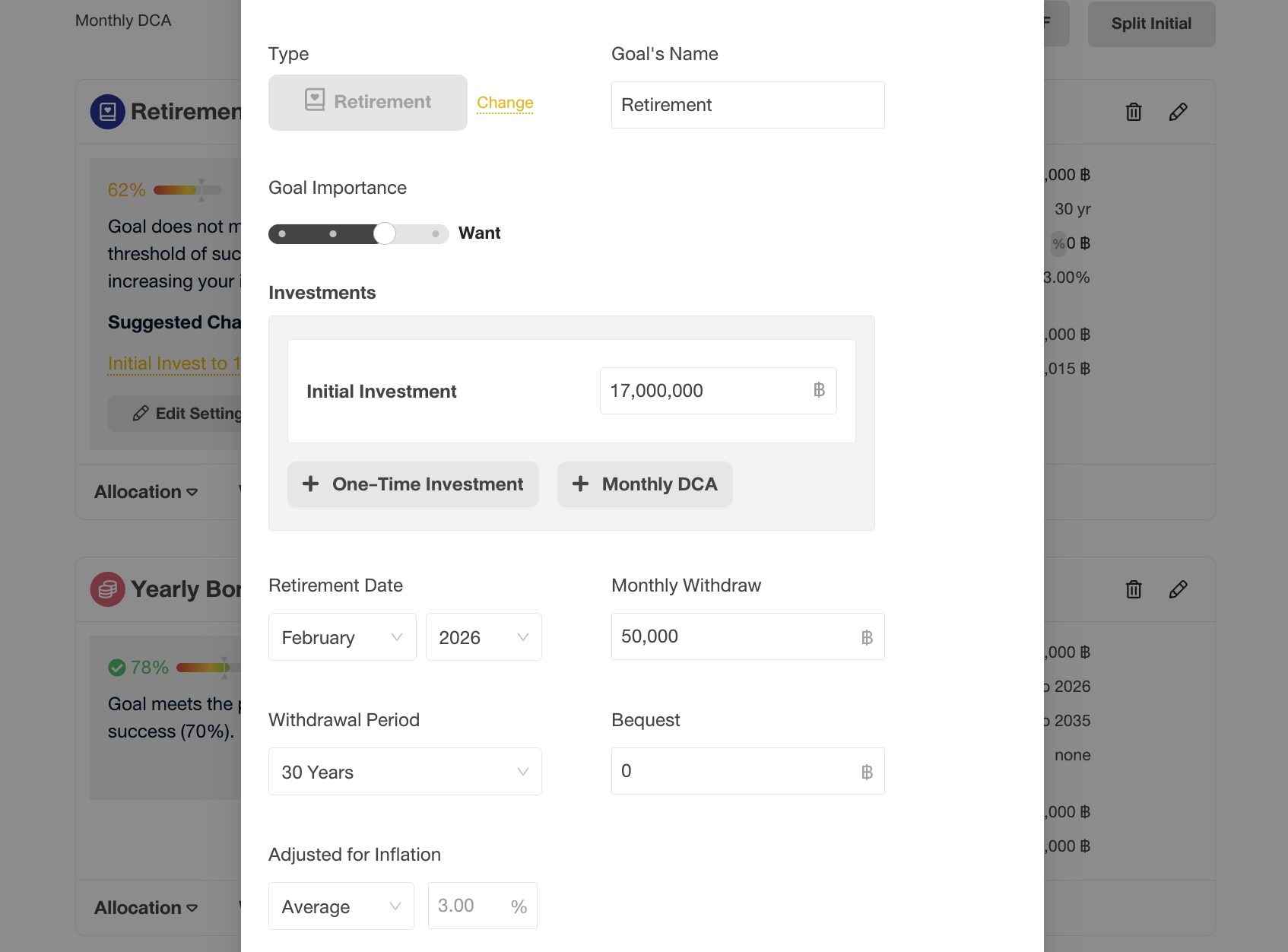

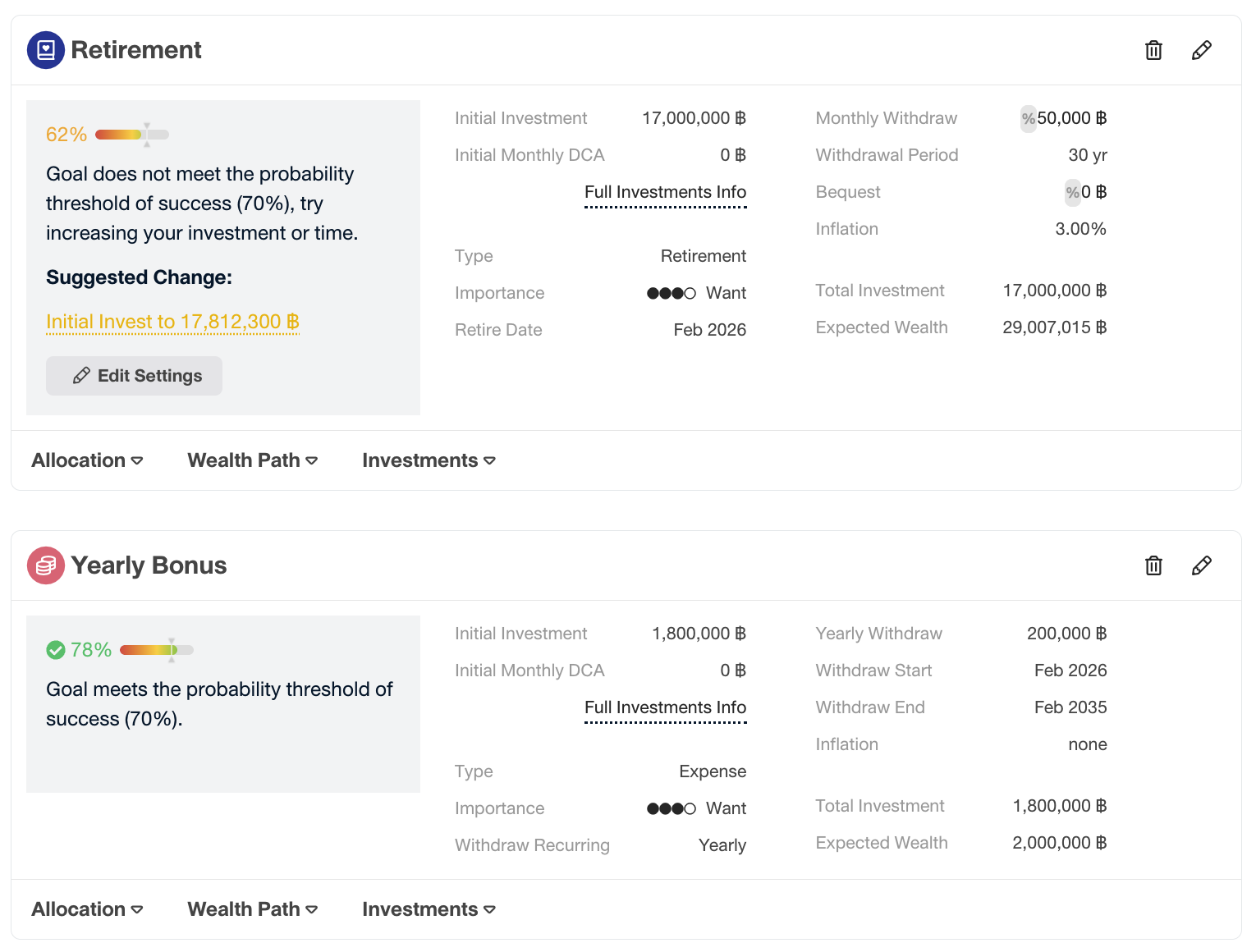

เริ่มแรกโปรแกรมจะให้เรากำหนดเป้าหมาย, ความสำคัญของแผนลงทุน, จำนวนเงินลงทุนครั้งแรก, เงิน DCA, เงินที่จะ DCA เพิ่มในแต่ละปี, ระยะเวลาที่คาดว่าจะเกษียณ, อายุขัยหลังเกษียณ, เงินที่ต้องการใช้หลังเกษียณ, เงินมรดก นอกจากนี้ ยังกำหนดให้คำนวณเงินเฟ้อในแผนการลงทุนได้ด้วย

จากนั้น Goals Navigator จะวิเคราะห์ผลลัพธ์ออกมาให้ว่าสิ่งที่เราต้องการ มีโอกาสบรรลุเป้าหมายแค่ไหน หรือหากเป็นเป้าหมายที่เกินจริง (Goal is not realistic) ก็จะแสดงข้อความแจ้งเตือนให้เราปรับรายละเอียดเป้าหมายให้สอดคล้องกับความเป็นจริงมากที่สุด เช่น เพิ่มเงิน เพิ่มระยะเวลาลงทุน เป็นต้น

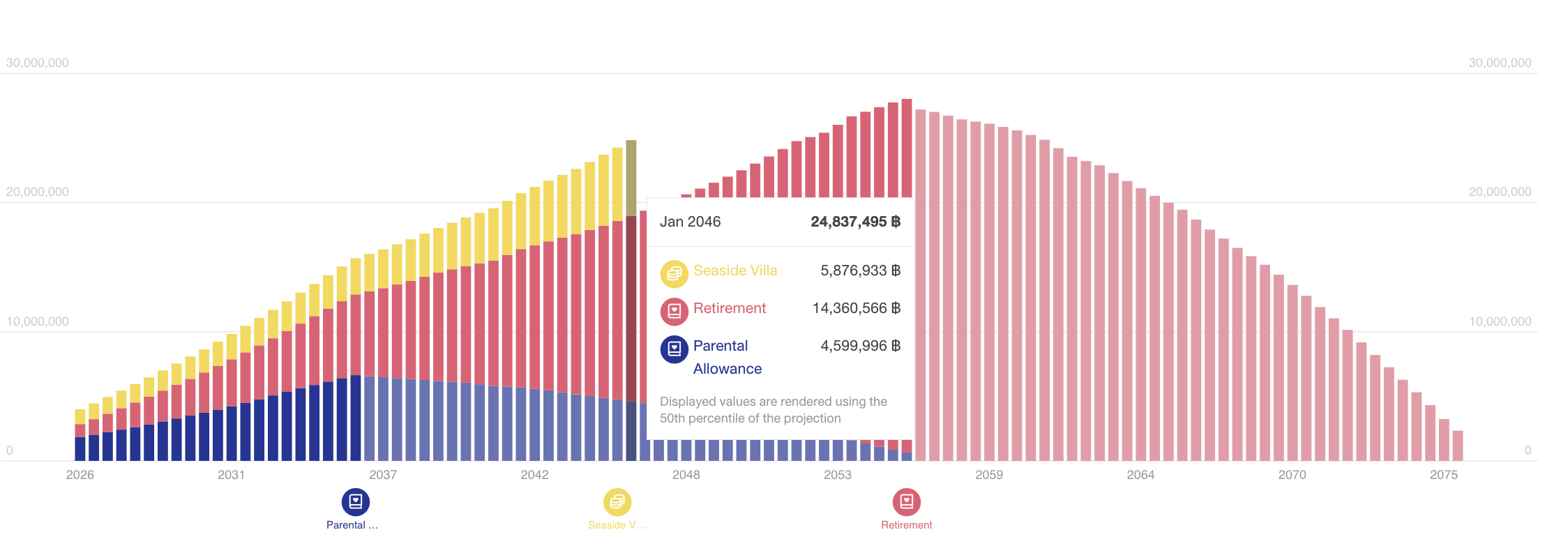

ความพิเศษของ Goals Navigator คือมีหน้าแสดง Life path ที่เกิดจากการนำกราฟ Wealth Path ของแต่ละเป้าหมายชีวิตมารวมกัน ทำให้เราเห็นแผนการเงินตลอดทั้งชีวิตในที่เดียว

สำคัญที่สุดคือเรื่องเกษียณเป็นเป้าหมายระยะยาว เป็นการเดินทางไกลตามแผนที่วางไว้ ดังนั้น มากกว่าการเริ่มต้นลงทุน จึงเป็นการติดตามและบริหารพอร์ตอย่างใกล้ชิด ตรวจสอบเป้าหมายว่าเข้าใกล้ความสำเร็จมากน้อยเพียงใด และปรับการลงทุนให้เหมาะสมกับสถานการณ์ในแต่ละช่วงเวลาของชีวิต ซึ่ง Goals Navigator มีทั้งนวัตกรรมที่มีประสิทธิภาพ และผู้แนะนำการลงทุนส่วนตัว ที่จะคอยดูแลคุณไปจนถึงความสำเร็จ

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำควรเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ราคาทองคำและเงินปรับตัวลงในวันนี้ (5 กุมภาพันธ์ 2026) หลังแรงรีบาวด์ระยะสั้นไม่สามารถยืนได้ ท่ามกลางความผันผวนที่ยังอยู่ในระดับสูง โดย ทองคำ (XAUUSD) อ่อนตัวลงมาบริเวณ ราว 4,930 ดอลลาร์ต่อออนซ์ (-3.0%) ขณะที่ ราคาเงิน (XAGUSD) ร่วงแรงกว่าที่ ประมาณ 80 ดอลลาร์ต่อออนซ์ (-8.5%) สะท้อนแรงขายทำกำไรและการลดความเสี่ยงของนักลงทุน

แรงกดดันหลักมาจากการแข็งค่าของเงินดอลลาร์ หลังธนาคารกลางสหรัฐส่งสัญญาณระมัดระวังต่อการปรับลดดอกเบี้ย โดยท่าทีของผู้กำหนดนโยบายและการเสนอชื่อ Kevin Warsh ถูกตีความว่าแนวนโยบายการเงินอาจตึงตัวกว่าที่ตลาดคาด ส่งผลให้ตลาดกลับมากังวลต่อจังหวะการผ่อนคลายนโยบายในระยะถัดไป

ขณะเดียวกัน ความตึงเครียดทางภูมิรัฐศาสตร์ในตะวันออกกลางผ่อนคลายลงบางส่วน หลังสหรัฐฯ และอิหร่านเตรียมเปิดการเจรจาอีกครั้ง ทำให้แรงหนุนด้าน Safe Haven ลดลงชั่วคราว และเพิ่มแรงขายในกลุ่มโลหะมีค่า โดยเฉพาะเงินซึ่งมีความผันผวนสูงกว่าทองคำอย่างมีนัยสำคัญ อย่างไรก็ดี ในภาพใหญ่ ราคาทองคำและเงินยังคงอยู่ในช่วงหลังการปรับฐานแรงจากภาวะ Forced Liquidation ก่อนหน้า โดยโครงสร้างระยะกลางยังไม่ถูกทำลาย ความผันผวนที่สูงสะท้อนกระบวนการหาฐานราคา มากกว่าจะเป็นการกลับทิศแนวโน้มระยะยาว|

Finnomena Funds ยังคงมุมมอง ทองคำ อยู่ในระดับ Positive และ Precious Metals อยู่ในระดับ Slightly Positive แนะนำใช้จังหวะความผันผวน ทยอยสะสมกองทุน K-GOLD-A(A) และ หุ้นเหมืองทอง A-RING สำหรับนักลงทุนที่รับความผันผวนได้ เพื่อโอกาสในระยะกลางถึงยาว โดยเฉพาะในบริบทที่ธนาคารกลางทั่วโลกยังมีแนวโน้มเพิ่มการถือครองทองคำเป็นทุนสำรองอย่างต่อเนื่อง

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

มุมมองการลงทุน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกยังคงผันผวนสูง จากปัญหาความขัดแย้งทางภูมิรัฐศาสตร์ โดยเฉพาะกรณีที่ประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐประกาศต้องการให้สหรัฐครอบครองกรีนแลนด์ ก่อนที่จะมีท่าทีอ่อนลงในเวลาต่อมา และหลังจากนั้น ได้เกิดความตึงเครียดระหว่างสหรัฐกับอิหร่าน หลังสหรัฐมีท่าทีใช้ปฏิบัติการทางทหารโจมตีอิหร่าน

อย่างไรก็ดี ผลประกอบการของบริษัทจดทะเบียนในตลาดหลักทรัพย์ของสหรัฐที่แข็งแกร่ง สะท้อนว่าบริษัทต่าง ๆ สามารถรับมือกับความไม่แน่นอนในหลาย ๆ ด้านได้ โดยเฉพาะหุ้นกลุ่มเทคโนโลยีที่ผลประกอบการออกมาเติบโตสูง และผู้บริหารให้แนวโน้มการเติบโตดีต่อเนื่อง กอปรกับดัชนีชี้นำเศรษฐกิจของประเทศเศรษฐกิจหลักบ่งชี้ว่า แนวโน้มเศรษฐกิจมีทิศทางดีขึ้น ทั้งในภาคการผลิต ภาคบริการ และความเชื่อมั่นต่อทิศทางการเติบโตในอนาคต สะท้อนว่าผลกระทบจากมาตรการภาษีของสหรัฐมีน้อยกว่าที่คาด ส่งผลให้ตลาดหุ้นส่วนใหญ่ทั่วโลกปรับตัวสูงขึ้นในช่วงเดือนแรกของปีนี้

สำหรับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐในช่วงต้นปีที่ผ่านมาปรับตัวสูงขึ้นต่อเนื่องจากช่วงสิ้นปีก่อนหน้า หลังเฟดส่งสัญญาณว่าอาจมีการลดดอกเบี้ยเพียง 1 ครั้งในปีนี้ นอกจากนี้ ความขัดแย้งระหว่างสหรัฐกับยุโรปในกรณีกรีนแลนด์ ส่งผลให้นักลงทุนกังวลว่า กลุ่มประเทศยุโรปซึ่งเป็นกลุ่มประเทศที่ถือครองพันธบัตรรัฐบาลสหรัฐมากที่สุดในโลก อาจลดการถือครองพันธบัตรรัฐบาลสหรัฐเพื่อตอบโต้ความพยายามของสหรัฐในการยึดครองกรีนแลนด์ รวมถึงการอ่อนค่าของดอลลาร์สหรัฐและแนวโน้มที่ประธานาธิบดีโดนัลด์ ทรัมป์อาจสนับสนุนการใช้นโยบายดอลลาร์อ่อน และความกังวลเกี่ยวกับความเป็นอิสระของเฟด เป็นปัจจัยสนับสนุนให้นักลงทุนลดความเสี่ยงจากการลงทุนในพันธบัตรรัฐบาลสหรัฐ

สำหรับทิศทางการลงทุนในระยะถัดไป คาดว่าตลาดหุ้นทั่วโลกจะยังคงผันผวนในทิศทางขาขึ้น โดยได้แรงหนุนจากผลประกอบการและทิศทางเศรษฐกิจที่ดีขึ้น รวมถึงความเชื่อมั่นของผู้บริโภคและนักลงทุนที่มีแนวโน้มดีขึ้น ในขณะที่ปัญหาความขัดแย้งทางภูมิรัฐศาสตร์อาจส่งผลกระทบต่อจิตวิทยาการลงทุนเป็นช่วง ๆ ในส่วนการลงทุนในตราสารหนี้ มีแนวโน้มที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐจะกลับมาปรับตัวลดลงหลังปรับตัวขึ้นมาต่อเนื่องในช่วงก่อนหน้านี้ กอปรกับคาดว่าประธานเฟดคนใหม่จะมีแนวโน้มสนับสนุนการลดดอกเบี้ยหลายครั้ง และรัฐมนตรีคลังสหรัฐส่งสัญญาณไม่สนับสนุนให้ดอลลาร์สหรัฐอ่อนค่ามากเกินไป จึงน่าจะสนับสนุนให้การลงทุนในกองทุนตราสารหนี้ระยะกลาง-ยาว และการลงทุนในกองทุนหุ้นมีแนวโน้มให้ผลตอบแทนที่ดี

ที่มา: บลจ. กรุงศรี วันที่ 2 ก.พ. 2025

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ตลาดหุ้นโลกเคลื่อนไหวผันผวนตลอดเดือนมกราคม ก่อนจะฟื้นตัวปิดบวกได้ในที่สุด โดยดัชนี MSCI World ปรับตัวขึ้น 2.19% ในเดือนมกราคม ช่วงต้นเดือนตลาดเผชิญแรงกดดันจากปัจจัยภูมิรัฐศาสตร์ นำโดยปฏิบัติการทางทหารของสหรัฐฯ ในการจับกุมนายนิโคลัส มาดูโร ของเวเนซุเอลา และคำขู่ของ ปธน. ทรัมป์ ที่จะขึ้นภาษีนำเข้ายุโรปแลกกับสิทธิ์ในเกาะกรีนแลนด์ อย่างไรก็ดี ตลาดคลายความกังวลในช่วงปลายเดือนหลังสหรัฐฯ บรรลุกรอบข้อตกลงกับ NATO ได้สำเร็จ ด้านตัวเลขเศรษฐกิจสหรัฐฯ มีทิศทางผสม โดยการจ้างงาน (Nonfarm Payrolls) ชะลอตัวลงเหลือเพียง 5 หมื่นตำแหน่ง แต่ยอดค้าปลีกยังขยายตัวได้ดี 0.6% ขณะที่การประชุมนโยบายการเงิน FOMC นัดแรกของปี คณะกรรมการมีมติ 10 ต่อ 2 เสียง ให้คงอัตราดอกเบี้ยที่ 3.50-3.75% โดยนายเจโรม พาวเวลล์ ส่งสัญญาณว่าเศรษฐกิจยังดีจึงไม่รีบลดดอกเบี้ย พร้อมยืนยันไม่ดำรงตำแหน่งต่อหลังหมดวาระในเดือน พ.ค. นี้ สร้างความกังวลให้นักลงทุนเกี่ยวกับทิศทางนโยบายหากได้ประธานเฟดคนใหม่สายเหยี่ยว (Hawkish)

ด้านตลาดหุ้น Emerging Markets (EM) มีความเคลื่อนไหวที่หลากหลาย โดยตลาดหุ้นจีนและฮ่องกงปรับตัวขึ้นโดดเด่นรับข่าวลือการยกเลิกมาตรการ Three Red Lines ภาคอสังหาฯ และการอัดฉีดสภาพคล่อง ในทางกลับกันตลาดหุ้นอินโดนีเซียถูกเทขายหนักจากการที่ MSCI เตรียมลดชั้นตลาดเนื่องจากปัญหา Free Float ต่ำ ด้านตลาดหุ้นญี่ปุ่นยังผันผวนตามทิศทางค่าเงินเยนและการเมืองในประเทศ หลังนายกฯ ประกาศยุบสภาเพื่อเตรียมเลือกตั้งใหม่ในวันที่ 8 ก.พ. ส่วนตลาดหุ้นเวียดนามได้รับแรงหนุนจากการคาดการณ์การเลื่อนชั้นสู่ Emerging Market ของ FTSE

ภาพรวมการลงทุนประจำเดือนกุมภาพันธ์ 2026 คาดว่าตลาดหุ้นโลกจะยังเผชิญความผันผวนจากความไม่แน่นอนทางการเมืองสหรัฐฯ โดยเฉพาะรายชื่อแคนดิเดตประธานเฟดคนใหม่อย่าง Kevin Warsh ซึ่งอาจกดดัน Valuation ของสินทรัพย์เสี่ยงในระยะสั้น เนื่องจากจากประวัติในอดีตที่ค่อนข้างเป็นสาย Hawkish ที่ไม่ยอมอ่อนข้อให้กับเงินเฟ้อ และค่อนข้างไม่เห็นด้วยกับนโยบายการอัดฉีดสภาพคล่องเฟดในอดีต อย่างไรก็ดี เรามองว่านโยบายของ ปธน. ทรัมป์ ที่เริ่มส่งสัญญาณต้องการให้ดอลลาร์อ่อนค่าเพื่อหนุนภาคการผลิต จะเป็นปัจจัยบวกให้กระแสเงินทุน (Fund Flow) ไหลเข้าสู่ตลาดเอเชีย เราแนะนำให้คงสัดส่วนการลงทุนในหุ้นโลก แต่เน้นกระจายความเสี่ยงสู่กองทุนผสม (Multi-Asset) ที่เน้นกระแสเงินสดเพื่อลดความผันผวน และเพิ่มน้ำหนักในสินทรัพย์ที่มีปัจจัยบวกเฉพาะตัว ได้แก่ หุ้นเอเชีย (ญี่ปุ่น, เวียดนาม) และหุ้นกลุ่ม Healthcare ที่เป็นหลุมหลบภัยชั้นดี

ที่มา: บลจ. อีสท์สปริง วันที่ 2 ก.พ. 2025

สำหรับลูกค้าที่ลงทุนใน Eastspring Dynamic Opportunities (ES-DO) สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena สำหรับลูกค้าที่สนใจลงทุนใน Eastspring Dynamic Opportunities (ES-DO) คลิกที่นี่เพื่อสร้างแผนการลงทุน

| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน Finnomena Port และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notificationในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น 2) ท่านมีจำนวนเงินลงทุนต่ำกว่าเกณฑ์ขั้นต่ำที่แนะนำ หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชันของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนการลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ทหารไทย จำกัด หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ราคาสินทรัพย์ในกลุ่มโลหะมีค่าเริ่มกลับเข้าสู่โหมดฟื้นตัว หลังจากเผชิญกับแรงเทขายครั้งประวัติศาสตร์ในช่วงสุดสัปดาห์ที่ผ่านมา โดยราคาทองคำสปอต (Spot Gold) พุ่งขึ้นเกือบ 3% แตะระดับ 5,079.4 ดอลลาร์ต่อออนซ์ ขณะที่ราคาทองคำฟิวเจอร์สในนิวยอร์กดีดตัวขึ้น 3.3% มาอยู่ที่ 5,093.80 ดอลลาร์

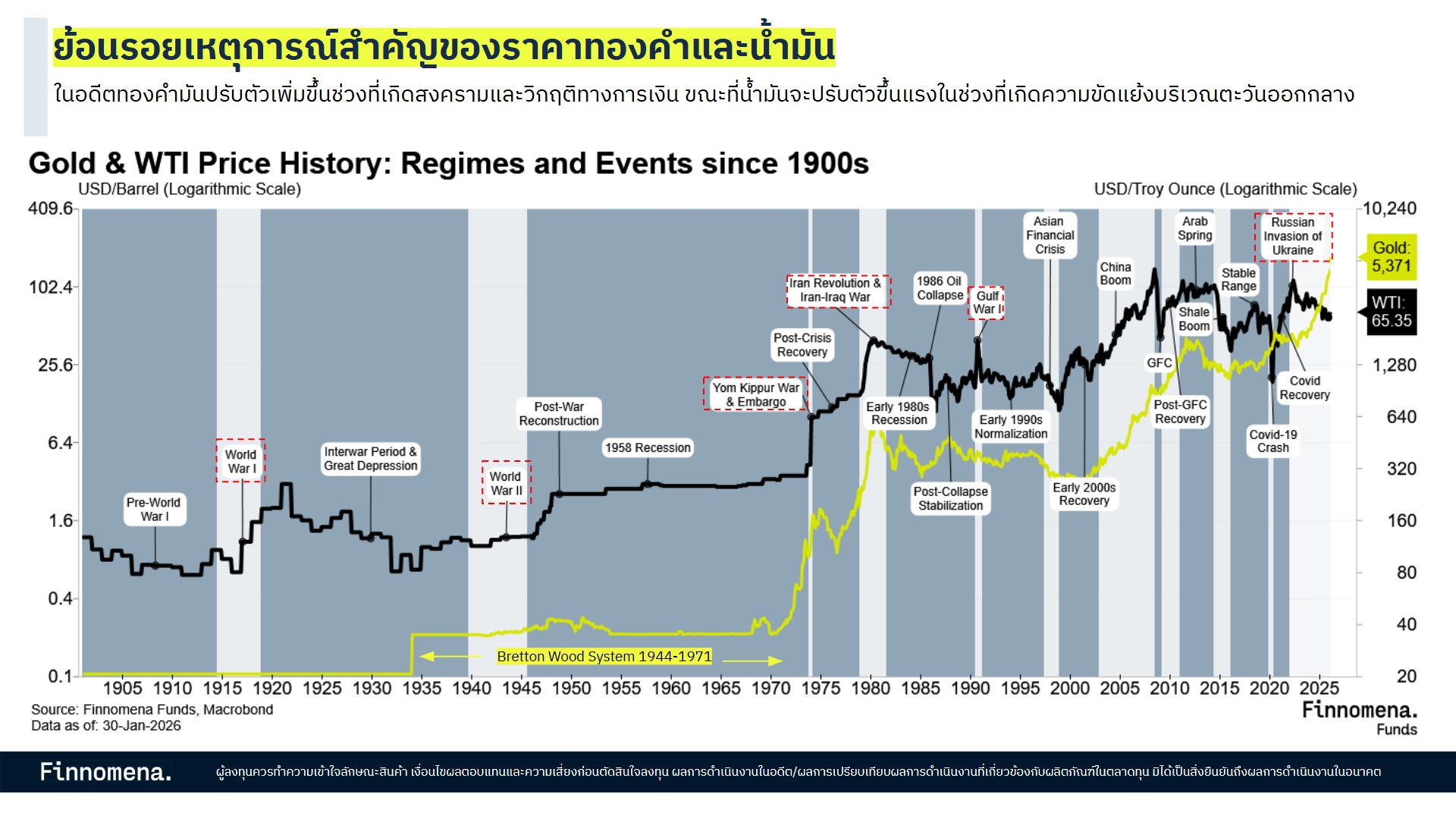

ย้อนรอยขาขึ้น ทำไมทองคำถึงแรงไม่หยุด?

ในช่วง 12 เดือนที่ผ่านมา ทองคำซึ่งเป็นสินทรัพย์ปลอดภัย (Safe Haven) ทำผลงานได้อย่างโดดเด่น โดยในปี 2025 ราคาพุ่งขึ้นถึง 66% และแรงต่อเนื่องมาถึงต้นปี 2026 โดยมีปัจจัยสนับสนุนหลักจาก

- ความตึงเครียดทางภูมิรัฐศาสตร์ (สงครามและความขัดแย้ง)

- นโยบายการค้าที่คาดเดาไม่ได้ของสหรัฐฯ

- ความกังวลเรื่องความเป็นอิสระในการดำเนินนโยบายของธนาคารกลางสหรัฐฯ (Fed)

เกิดอะไรขึ้นกับทองคำ?

ขาขึ้นที่ดูเหมือนจะหยุดไม่อยู่ต้องสะดุดลงเมื่อวันศุกร์ที่ผ่านมา เมื่อราคาทองคำร่วงลงเกือบ 10% ภายในวันเดียว ซึ่งถือเป็นการลดลงที่รุนแรงที่สุดในรอบ 13 ปี สาเหตุหลักเกิดจากการเสนอชื่อ “เควิน วอร์ช” (Kevin Warsh) ให้ดำรงตำแหน่งประธาน Fed คนถัดไป ทำให้ตลาดกังวลว่านโยบายการเงินอาจเปลี่ยนทิศทาง อย่างไรก็ตาม นักวิเคราะห์ส่วนใหญ่กลับมองว่านี่คือ “การปรับฐานชั่วคราว”

บทเรียนจากประวัติศาสตร์

รัส เมาลด์ (Russ Mould) ผู้อำนวยการฝ่ายการลงทุนของ AJ Bell ระบุในบทวิเคราะห์ร์ว่า ปัจจุบันทองคำกำลังอยู่ในช่วง “ขาขึ้นครั้งใหญ่รอบที่ 3” นับตั้งแต่ปี 1971 พร้อมกับตั้งข้อสังเกตว่าในตลาดขาขึ้นทั้ง 2 รอบก่อนหน้านี้ ต่างก็เคยเผชิญกับ “การปรับฐานครั้งใหญ่” มาแล้วหลายต่อหลายครั้ง

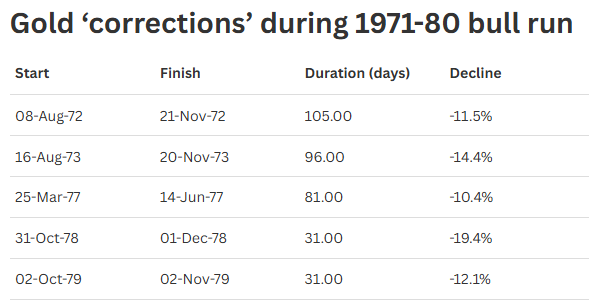

รอบที่ 1: ปี 1971 – 1980 (ยุคนิกสันช็อกและวิกฤตเงินเฟ้อ)

Source: CNBC, AJ Bell, LSEG

ขาขึ้นรอบนี้เริ่มต้นจากการที่ประธานาธิบดี ริชาร์ด นิกสัน (Richard Nixon) ประกาศยกเลิกการผูกค่าเงินดอลลาร์กับทองคำ (Gold Standard) ตามมาด้วยสภาวะการขาดดุลของสหรัฐฯ ที่พุ่งสูงขึ้น วิกฤตการณ์น้ำมัน และเงินเฟ้อที่ทะยานขึ้นอย่างรุนแรง ปัจจัยเหล่านี้ส่งผลให้ราคาทองคำพุ่งทะยานจากเพียง 35 ดอลลาร์ต่อออนซ์ ไปแตะจุดสูงสุดที่ 835 ดอลลาร์ ในปี 1980

อย่างไรก็ตาม เมาลด์ชี้ให้เห็นว่าในช่วงเวลานั้น ราคาทองคำเคยร่วงลงหลายครั้ง โดยการปรับฐานที่ยาวนานที่สุดกินเวลาถึง 105 วัน และครั้งที่ดิ่งแรงที่สุดราคาร่วงลงไปถึง 19.4%

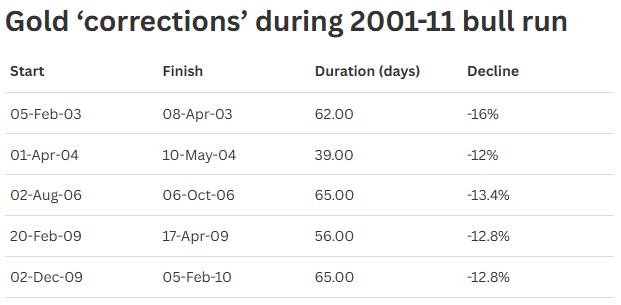

รอบที่ 2: ปี 2001 – 2011 (ยุควิกฤตดอทคอมและซับไพรม์)

Source: CNBC, AJ Bell, LSEG

หลังจากผ่านช่วง “จำศีล” มายาวนาน ทองคำเริ่มกลับมาเป็นขาขึ้นอีกครั้งในปี 2001 โดยได้รับความสนใจจากนักลงทุนรุ่นใหม่ที่ต้องการหาที่หลบภัยจากนโยบายการเงินแบบผ่อนคลายสุดโต่ง หลังการแตกของฟองสบู่หุ้นกลุ่มเทคโนโลยี ตามมาด้วยวิกฤตการณ์ทางการเงินครั้งใหญ่ในช่วงปี 2007-2009

ข้อมูลจาก AJ Bell แสดงให้เห็นว่า ในช่วงขาขึ้นปี 2001-2011 นี้ มีการปรับฐานของราคาเกิดขึ้นถึง 5 ครั้ง ซึ่งแต่ละครั้งทำให้ราคาร่วงลงไปได้มากถึง 16%

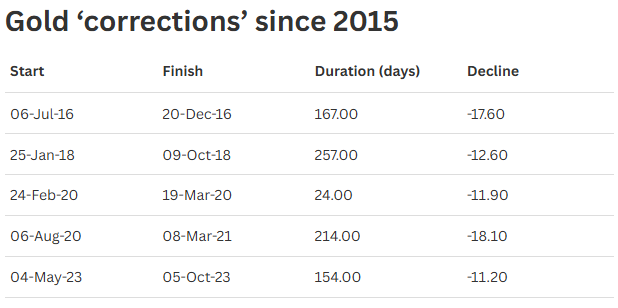

รอบที่ 3: ปี 2015 – ปัจจุบัน (ความผันผวนคือเงาตามตัว)

Source: CNBC, AJ Bell, LSEG

สำหรับรอบขาขึ้นปัจจุบัน ซึ่งเมาลด์มองว่าเริ่มต้นมาตั้งแต่ปี 2015 ได้เคยผ่านการปรับฐานใหญ่มาแล้วถึง 5 ครั้ง ก่อนจะมาเจอแรงเทขายเมื่อวันศุกร์ที่ผ่านมา

เขากล่าวว่า “ในปี 2022 ราคาทองคำเคยดิ่งลงกว่า 20% จนทำให้นักลงทุนสายกระทิงบางส่วนตั้งตัวไม่ติดในช่วงที่โลกเริ่มออกจากล็อกดาวน์ นอกจากนี้ยังมีการปรับฐานระดับ 10% ขึ้นไปเกิดขึ้นในปี 2016, 2018, 2020, 2021 และ 2023 ซึ่งเป็นสัญญาณเตือนว่า ความผันผวนนั้นอยู่ใกล้ตัวเราเสมอ”

มุมมองกูรู ปัจจัยพื้นฐานยังแน่น

นักวิเคราะห์จากหลายสถาบันยืนยันว่า “ความเชื่อมั่นในทองคำยังไม่เปลี่ยนแปลง” ด้วยเหตุผลดังนี้

1. ความต้องการจากธนาคารกลาง

จอร์จ เชฟลีย์ จาก Ninety One ชี้ว่า รอบนี้ธนาคารกลางทั่วโลกเข้าซื้อทองคำอย่างต่อเนื่องและยาวนาน ซึ่งเป็นฐานรองรับราคาที่แข็งแกร่งกว่ารอบก่อนๆ

2. ไม่ใช่ฟองสปู่

แม้ตัวเลขจะดูเหมือนแพงเกินจริง (Overvalued) แต่นักยุทธศาสตร์จาก Barclays มองว่าด้วยสถานการณ์เงินเฟ้อและนโยบายสหรัฐฯ ที่ไม่แน่นอน ทำให้ราคาทองคำที่ระดับนี้ “สมเหตุสมผล” และไม่ใช่ฟองสบู่

3. ความเชื่อมั่นต่อ Fed ยังไม่กลับมา

UBS ระบุว่าตลาดขาขึ้นจะจบลงก็ต่อเมื่อธนาคารกลางกอบกู้ความเชื่อมั่นคืนมาได้สำเร็จ เหมือนสมัย พอล โวลเกอร์ (Paul Volker) อดีตประธาน Fed ใช้ยาแรงในปี 1980 จนนำไปสู่การสิ้นสุดของขาขึ้นทองคำที่ยาวนานกว่า 10 ปี

แต่ปัจจุบันตราบใดที่นักลงทุนยังสงสัยในความสามารถของ Fed ในการรักษาค่าเงินดอลลาร์ ทองคำก็จะยังเป็นที่ต้องการต่อไป

โอกาสลงทุนกองทุนหุ้นเหมืองทอง

A-RING เป็นกองทุนหุ้นเหมือง Pure-play Gold Miners มีนโยบายการลงทุนผ่านกองทุนหลัก iShares MSCI Global Gold Miners ETF ซึ่งประกอบไปด้วยหุ้นเหมืองทองขนาดใหญ่ทั่วโลก ถือเป็นทางเลือกที่น่าสนใจสำหรับการเข้าถึงโอกาสเติบโตไปกับธีมเหมืองทอง

โดยสถิติย้อนหลังในอดีตช่วง Gold Bull Market พบว่า การเคลื่อนไหวของราคาหุ้นเหมืองทองมักปรับตัวขึ้นเฉลี่ย 2 เท่าของราคาทองคำ

อ้างอิง: CNBC

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

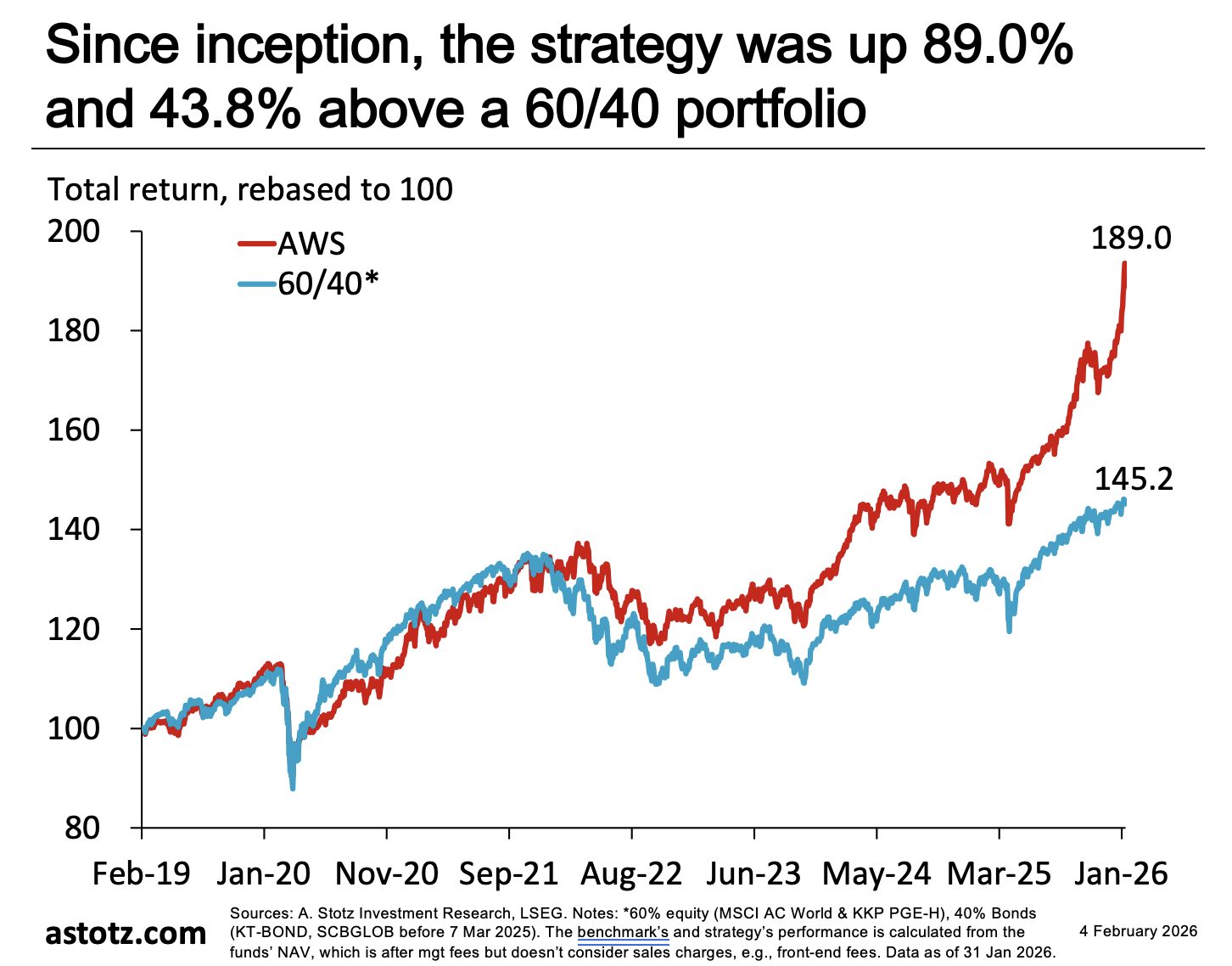

ในวันที่ตลาดเต็มไปด้วยความผันผวนพอร์ต All Weather Strategy (AWS) สร้างผลตอบแทนสะสมได้กว่า 89.0% นับตั้งแต่จัดตั้ง (ข้อมูล ณ วันที่ 30 ม.ค. 2026, ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต) สะท้อนแนวทางการออกแบบเพื่อช่วยรับมือกับความผันผวนในสภาวะตลาดที่เปลี่ยนแปลง โดยเน้นการบริหารความเสี่ยงอย่างมีประสิทธิภาพ

พอร์ต All Weather Strategy โดย Andrew Stotz นักวิเคราะห์การลงทุนชั้นนำ ร่วมกับ Finnomena Funds ใช้ FVMR Framework ในการวิเคราะห์การลงทุน มุ่งหวังเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการกระจายความเสี่ยงอย่างมีประสิทธิภาพ ดูรายละเอียดและลองสร้างแผนได้ที่ https://finno.me/plan-guruport-aws-ws

พอร์ต All Weather Strategy (AWS) คือพอร์ตกองทุนที่พร้อมรับมือทุกสภาวะตลาด ใช้โมเดล FVMR Framework เป็นกลยุทธ์ในการลงทุน มีการกระจายลงทุนในหลากหลายสินทรัพย์ ตอบโจทย์ผู้ที่ต้องการลงทุนอย่างมั่นคง พร้อมแนวทางบริหารความเสี่ยงอย่างมีระบบ เพราะมีนักวิเคราะห์การลงทุนชั้นนำอย่างคุณ Andrew Stotz เป็นผู้ออกแบบกลยุทธ์การจัดพอร์ตในเชิงวิเคราะห์ข้อมูลและความเสี่ยง

นโยบายการลงทุนของพอร์ต All Weather Strategy

พอร์ต All Weather Strategy (AWS) เป็นพอร์ตการลงทุนที่ทางทีมงานของ Dr. Andrew Stotz จับมือร่วมกับ Finnomena Funds สรรค์สร้างขึ้นมา โดยพอร์ต AWS นี้ มุ่งหวังที่จะเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการกระจายความเสี่ยงอย่างมีประสิทธิภาพ ไม่ว่าจะเป็น หุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยให้พอร์ตพร้อมรับมือทุกสภาวะตลาด (All Weather) โดยลงทุนในกองทุน Passive เสริมด้วยการคัดเลือกกองทุนที่มีโอกาสชนะกองทุน Passive เพิ่มเติม และมีการปรับพอร์ต (Rebalance) ปีละ 4 ครั้ง

จุดเด่นพอร์ต All Weather Strategy

- ใช้ FVMR Framework เป็นกลยุทธ์ในการลงทุน ซึ่งประกอบไปด้วย Fundamental (พื้นฐานของสินทรัพย์), Valuation (มูลค่าของสินทรัพย์), Momentum (โมเมนตัมของสินทรัพย์) และ Risk (ความเสี่ยง)

- กระจายการลงทุนไปทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- มีการกระจายความเสี่ยงในสินทรัพย์หลายประเภท ทั้งหุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยลดความผันผวน พร้อมเฟ้นหาโอกาสลงทุนใหม่ ๆ อย่างต่อเนื่อง ตามสภาวะตลาดที่เปลี่ยนไป เพื่อเสริมศักยภาพของพอร์ตในระยะยาว

- มุ่งสร้างผลตอบแทนระยะยาวจากหุ้น พร้อมบริหารความเสี่ยงเพื่อช่วยลดผลกระทบจากความผันผวนในช่วงตลาดพักฐาน

- ใช้หลักการวิเคราะห์ทั้งเชิงประมาณ (Quantitative) ที่ใช้สูตรและโมเดลทางคณิตศาสตร์ และเชิงคุณภาพ (Qualitative) ที่ใช้ประสบการณ์และความรู้ของทีมงาน เพื่อให้ได้พอร์ตการลงทุนที่เหมาะสมที่สุด

- ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาท และไม่มีค่าธรรมเนียมเพิ่มเติม

รีวิวผลตอบแทนพอร์ต All Weather Strategy

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต / ผลการดำเนินงานของดัชนีอ้างอิงและกลยุทธ์ถูกคำนวณจากมูลค่าหน่วยลงทุนสุทธิ (NAV) ของกองทุน ซึ่งเป็นตัวเลขหลังหักค่าธรรมเนียมการจัดการ (management fee) แล้ว แต่ไม่รวมค่าธรรมเนียมการขาย เช่น front-end fees

ผลตอบแทนของพอร์ต AWS ตั้งแต่จัดตั้ง เทียบกับพอร์ต 60/40

ที่มา: All Weather Strategy Presentation ณ วันที่ 30 ม.ค. 2026

จากกราฟเป็นการเปรียบเทียบผลตอบแทนสะสม (Total Return) นับตั้งแต่จัดตั้งในเดือนกุมภาพันธ์ 2019 ถึงเดือนมกราคม 2026 ของพอร์ต All Weather Strategy (AWS) กับพอร์ตแบบดั้งเดิมที่มีสัดส่วนหุ้น 60% และตราสารหนี้ 40% (60/40 Portfolio) จะเห็นได้ว่าพอร์ต AWS สามารถสร้างผลตอบแทนสะสมได้ 89.0% ขณะที่พอร์ต 60/40 ทำผลตอบแทนได้ 43.8% หรือสูงกว่า 45.2% โดยหลังช่วงกลางปี 2023 เป็นต้นมา ผลตอบแทนของพอร์ต AWS เริ่มแซงหน้าพอร์ต 60/40 อย่างชัดเจน และยังคงมีผลตอบแทนที่มากกว่าพอร์ต 60/40 ในช่วงที่ผ่านมา

All Weather Strategy เหมาะกับใคร?

- คนที่ต้องการให้เงินเติบโตไม่เน้นปันผล

- คนที่ต้องการการลงทุนที่ยืดหยุ่น ปรับพอร์ตตามสถานการณ์เสมอ

- คนที่มีเงินลงทุนครั้งแรกขั้นต่ำ 500,000 บาท

- คนที่พร้อมลงทุนระยะกลาง 3 ปีขึ้นไป

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena

ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena

สามารถติดตามมุมมองการลงทุนรายละเอียดการปรับพอร์ตอย่างใกล้ชิดได้ที่

https://www.finnomena.com/tag/guruport-aws/

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย A. Stotz Investment Research ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://finno.me/plan-guruport-aws-ws หรือแบนเนอร์ข้างล่างได้เลย

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ราคาทองคำฟื้นตัวแรงอีกครั้ง จากแรงซื้อสินทรัพย์ปลอดภัยหลังสถานการณ์ตึงเครียดระหว่างสหรัฐฯ และอิหร่านกลับมาปะทุ โดยมีรายงานเหตุโดรนอิหร่านถูกยิงตกในทะเลอาหรับ และเรือรบอิหร่านเข้าใกล้เรือบรรทุกน้ำมันที่เชื่อมโยงกับสหรัฐฯ ในช่องแคบฮอร์มุซ แม้ทั้งสองฝ่ายยังส่งสัญญาณเตรียมเจรจานิวเคลียร์ แต่เหตุการณ์ดังกล่าวได้กระตุ้นความต้องการถือทองคำในระยะสั้นอย่างมีนัยสำคัญ

ราคาทองคำ (XAUUSD) ล่าสุดอยู่ที่ประมาณ 5,066 ดอลลาร์ต่อออนซ์ (+2.4%) ขณะที่ ราคาแร่เงิน (XAGUSD) ปรับขึ้นสู่ระดับ 87.48 ดอลลาร์ต่อออนซ์ (+2.5%) สะท้อนแรงซื้อกลับต่อเนื่องหลังตลาดผ่านพ้นช่วงแรงขายรุนแรงจาก Forced Liquidation และ Margin Call ในช่วงก่อนหน้า

แรงกดดันก่อนหน้านี้จากความกังวลด้านนโยบายการเงินเริ่มคลี่คลาย โดยเราประเมินว่าความไม่แน่นอนจากการเสนอชื่อ Kevin Warsh ถูกสะท้อนไปในราคาแล้ว ประกอบกับการเพิ่ม Maintenance Margin ของ CME ซึ่งมีผลตั้งแต่ต้นเดือนกุมภาพันธ์ ทำให้การลด Leverage เกิดขึ้นอย่างรวดเร็วและผ่านจุดรุนแรงไปแล้ว

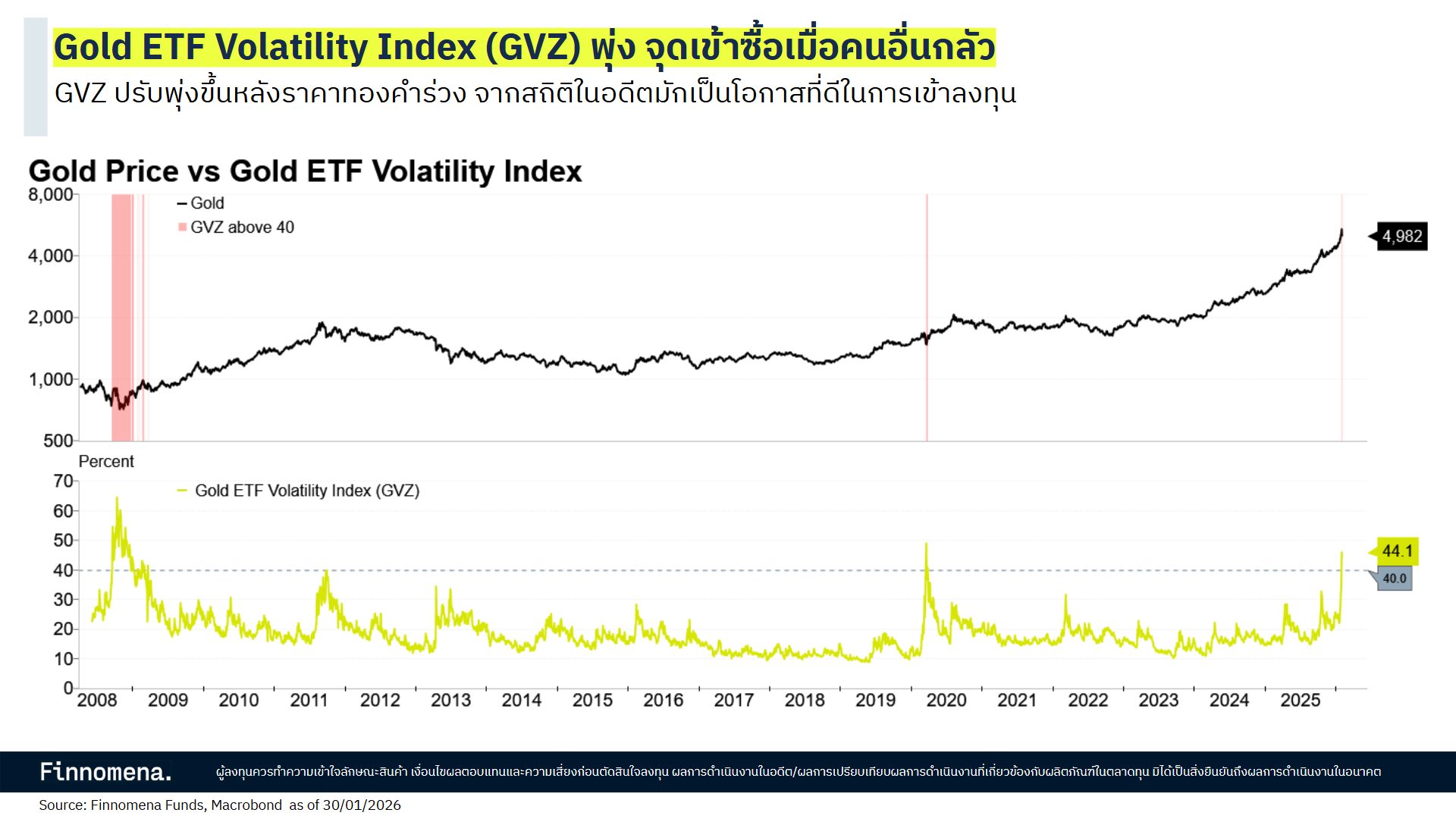

ในเชิงโครงสร้าง ดัชนีความผันผวนของทองคำ (GVZ) ที่พุ่งขึ้นสู่ระดับสูงมากก่อนหน้านี้ สะท้อนภาวะ Capitulation ซึ่งในเชิงสถิติมักเป็นสัญญาณใกล้จุดกลับตัว ขณะที่บทบาทของทองคำในฐานะสินทรัพย์ป้องกันความเสี่ยงยังคงเด่นชัด ท่ามกลางความไม่แน่นอนด้านภูมิรัฐศาสตร์และนโยบายการเงินโลก

Finnomena Funds ปรับมุมมองทองคำจาก Slightly Positive เป็น Positive และให้มุมมอง Precious Metals ในระดับ Slightly Positive โดยแนะนำลงทุนกองทุน K-GOLD-A(A) และ หุ้นเหมืองทอง A-RING เพื่อรับโอกาสจากการฟื้นตัวของราคาทองคำในระยะถัดไป

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

เจนเซน หวง ซีอีโอของ Nvidia ออกมาปฏิเสธข่าวลือเรื่องความขัดแย้งกับ OpenAI โดยยืนยันผ่านรายการของ CNBC ว่าความสัมพันธ์ของทั้ง 2 บริษัทยังคงราบรื่นและ “ไม่มีดราม่า” อย่างที่มีกระแสข่าวออกมาในช่วงสุดสัปดาห์ที่ผ่านมา โดยเขาระบุว่าแผนการลงทุนใน OpenAI ยังคงเดินหน้าตามกำหนดการเดิม และคำวิจารณ์ที่ว่าเขาไม่พอใจแนวทางการทำธุรกิจของ OpenAI นั้นเป็นเรื่อง “ไร้สาระสิ้นดี”

ก่อนหน้านี้มีรายงานจากสื่อใหญ่อย่าง Wall Street Journal ว่าดีลความร่วมมือมูลค่าแสนล้านดอลลาร์ระหว่าง 2 ยักษ์ใหญ่ได้ถูก “แช่แข็ง” เนื่องจาก Nvidia เริ่มไม่มั่นใจในวินัยทางธุรกิจและการรับมือคู่แข่งของ OpenAI

อย่างไรก็ตาม เจนเซนได้ออกมาย้ำชัดว่า Nvidia จะเข้าร่วมในการระดมทุนรอบถัดไปของ OpenAI อย่างแน่นอน ซึ่งคาดว่าจะเป็นการระดมทุนภาคเอกชนครั้งใหญ่ที่สุดในประวัติศาสตร์ และบริษัทมีความตั้งใจที่จะร่วมลงทุนไปจนถึงวันที่ OpenAI เข้าสู่ตลาดหุ้น (IPO) ในอนาคต

ทางด้าน แซม อัลต์แมน ซีอีโอของ OpenAI ก็ได้ออกมาโพสต์ผ่าน X (Twitter) เพื่อยืนยันอีกเสียงว่าเขารักการทำงานร่วมกับ Nvidia และยกย่องว่าชิปของ Nvidia นั้นดีที่สุดในโลก พร้อมหวังว่าจะเป็นลูกค้ากันไปอีกยาวนาน ความเคลื่อนไหวนี้ถือเป็นการสยบความกังวลของนักลงทุน หลังจากที่หุ้นของ Nvidia ร่วงลงกว่า 3.4% ท่ามกลางข่าวลือเรื่องรอยร้าวที่เกิดขึ้นในช่วงไม่กี่วันที่ผ่านมา

สำหรับรายละเอียดของข้อตกลงครั้งนี้ มีรายงานว่า Nvidia กำลังอยู่ในขั้นตอนสุดท้ายของการเตรียมลงทุนเงินสดมูลค่าประมาณ 20,000 ล้านดอลลาร์ ซึ่งเป็นส่วนหนึ่งของการระดมทุนรอบใหญ่ที่ OpenAI ตั้งเป้าไว้สูงถึง 100,000 ล้านดอลลาร์ เพื่อนำไปสร้างโครงสร้างพื้นฐานด้าน AI และขยายขีดความสามารถของ ChatGPT ให้ก้าวกระโดดต่อไป โดยทั้ง 2 บริษัทยังคงมองว่าการร่วมมือกันเป็นกลยุทธ์สำคัญที่จะทำให้พวกเขายังคงเป็นผู้นำในยุคทองของปัญญาประดิษฐ์

อ้างอิง: CNBC

ตลาดหุ้นอินเดียมีแนวโน้มปรับตัวขึ้นอย่างแข็งแกร่งในวันอังคาร (3 กุมภาพันธ์ 2026) โดย ดัชนี Nifty 50 ปรับตัวขึ้นราว +2.43% สะท้อนการตอบรับเชิงบวกของตลาดต่อการลดแรงกดดันด้านภาษีและความสัมพันธ์ทางการค้าที่ดีขึ้นอย่างมีนัยสำคัญ

ปัจจัยหนุนหลักมาจากการที่ ประธานาธิบดีโดนัลด์ ทรัมป์ ประกาศว่าอินเดียและสหรัฐฯ บรรลุข้อตกลงทางการค้า หลังการหารือกับ นายกรัฐมนตรีนเรนทรา โมดี โดยสหรัฐฯ ตกลงยกเลิกภาษีตอบโต้ (Reciprocal Tariff) ที่เคยกำหนดไว้ในอัตรา 25% และลดภาษีนำเข้าสินค้าจากอินเดียจาก 25% เหลือ 18% ขณะที่อินเดียจะลดทั้งภาษีและมาตรการกีดกันทางการค้าที่ไม่ใช่ภาษีต่อสินค้าสหรัฐฯ ลงสู่ระดับศูนย์ ซึ่งถือเป็น Upside ต่อภาคส่งออกของอินเดียอย่างชัดเจน

ในเชิงกลุ่มอุตสาหกรรม หุ้นที่ได้ประโยชน์โดยตรงจากการลดภาษีและการเปิดเสรีทางการค้า ได้แก่ กลุ่มที่พึ่งพาการส่งออกไปสหรัฐฯ เช่น Pharma, IT Services, Auto, Textiles รวมถึง Gems & Jewellery ซึ่งมีแนวโน้มได้รับแรงเก็งกำไรและการปรับประมาณการเชิงบวกจากต้นทุนที่ลดลงและอุปสงค์ที่มีเสถียรภาพมากขึ้น

Finnomena Funds ประเมินว่า ข้อตกลงการค้าอินเดีย–สหรัฐฯ เป็นปัจจัยบวกระยะกลางต่อเศรษฐกิจและตลาดหุ้นอินเดีย โดยช่วยลดความไม่แน่นอนด้านการค้าและสนับสนุนภาคส่งออก แม้ระยะสั้นตลาดอาจเผชิญความผันผวนจากประเด็นผลประกอบการ แต่ในภาพรวม เราปรับมุมมองต่อตลาดหุ้นอินเดียสู่ Slightly Positive (เดิม neutral) จากโครงสร้างเศรษฐกิจที่แข็งแกร่ง การเติบโตของภาคเอกชน และ Sentiment เชิงบวกจากนโยบายการค้าโลกที่เริ่มผ่อนคลาย

แนะนำทยอยสะสมกองทุน B-BHARATA และ TISCOINA-A เพื่อรับโอกาสการเติบโตของตลาดหุ้นอินเดียในระยะกลางถึงยาว

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Finnomena Funds อัปเดตมุมมองทองคำ หลังเกิดเหตุการณ์ประวัติศาสตร์ ราคาทองคำและโลหะมีค่า ปรับฐานแรงสุดในรอบกว่า 50 ปี มีปัจจัยอะไรที่นักลงทุนต้องรู้ จุดเข้าซื้อต่อไปอยู่ตรงไหน ?

ตลาดโลหะมีค่าทั้งทองคำ เงิน ทองแดง และแร่อื่น ๆ เผชิญแรงเทขายรุนแรงที่สุดในรอบหลายทศวรรษ หลังราคาปรับขึ้นแรงและรวดเร็วทำ All-Time High ต่อเนื่องในช่วงก่อนหน้านี้

นักวิเคราะห์มองว่าตลาดเผชิญ “Violent Reversal” หลัง Sentiment เปลี่ยนอย่างฉับพลันจากฝั่งคาดหวังการลดดอกเบี้ยของสหรัฐฯ โดยมีปัจจัยกระตุ้นหลักมาจากข่าวที่ประธานาธิบดี Donald Trump เสนอชื่อ Kevin Warsh เป็นประธาน Fed คนถัดไป ซึ่งถูกมองว่ามีจุดยืนด้านนโยบายการเงินที่เข้มงวด (Hawkish) ส่งผลให้โอกาสปรับลดดอกเบี้ยเป็นไปได้ยากขึ้น เงินดอลลาร์แข็งค่า และลดความน่าสนใจของสินทรัพย์อย่างทองคำทันที

ขณะเดียวกัน ความผันผวนด้านภูมิรัฐศาสตร์บางส่วนเริ่มผ่อนคลายลง หลังสหรัฐฯ ส่งสัญญาณอาจมีข้อตกลงกับอิหร่าน

แรงขายบางส่วนยังมาจากนักลงทุน Futures ที่ปิดสถานะทองคำ ก่อนที่ CME จะปรับขึ้นอัตรา Maintenance Margin ทองคำจาก 6% เป็น 8% และแร่เงินปรับขึ้นจาก 11% เป็น 15% โดยมีผลตั้งแต่วันที่ 2 กุมภาพันธ์ 2026

ด้านฝั่งของ Demand ทองคำ พบว่าที่ผ่านมาเป็นการเพิ่มขึ้นจากฝั่งนักลงทุน (Investment) ส่วนอุปสงค์จากธนาคารกลางเริ่มทรงตัว โดยเฉพาะในประเทศพัฒนาแล้ว แต่ World Gold Council เชื่อว่ายังมีแรงซื้อจากประเทศกำลังพัฒนาที่พิ่มขึ้นอีก

ดัชนีความกลัวทองคำ

ดัชนีความกลัวทองคำ Gold ETF Volatility Index (GVZ) พุ่งขึ้นทะลุระดับ 40 จุด สะท้อนภาวะกลัวสุดขีดในราคาทองคำ แต่ในอีกมุมก็เป็นสัญญาณบ่งชี้ถึงจุดกลับตัว เพราะสถิติในอดีตชี้ว่ามักเป็นโอกาสเข้าซื้อเมื่อคนอื่นกลัว

มุมมองทองคำ

Finnomena Funds ปรับมุมมองทองเป็น Positive (จากเดิม Slightly Positive) เพราะมองว่า Margin Call ขนาดใหญ่ผ่านพ้นไปแล้ว และ Kevin Warsh จะไม่ Hawkish อย่างที่ตลาดคาด ในขณะที่ GVZ ทะลุระดับ 40 สะท้อนภาวะกลัวสุดขีด มักเป็นสัญญาณบ่งชี้ถึงจุดกลับตัว เป็นโอกาสทยอยสะสม

- กองทุนทองคำแบบป้องกันความเสี่ยงค่าเงิน (Hedge)

แนะนำ K-GOLD-A(A) - กองทุนทองคำแบบไม่ป้องกันความเสี่ยงค่าเงิน (Unhedged)

แนะนำ KT-GOLDUH-A - กองทุนหุ้นเหมืองทองคำ Pure-Play Gold Miners

แนะนำ A-RING

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ตลาดทองคำไทยเผชิญความผันผวนรุนแรง หลังราคาทองคำร่วงแรงตามตลาดโลกตลอดวานนี้ (2 กุมภาพันธ์ 2569) ทำให้ราคาทองในประเทศปรับขึ้นลงถี่ผิดปกติถึง 69 ครั้งในวันเดียว ลดลงรวมกว่า 3,000 บาท ทองคำแท่งขายออกเหลือราว 71,150 บาท ขณะที่ทองคำโลกเคลื่อนไหวแถว 4,775 ดอลลาร์ต่อออนซ์

ความผันผวนที่เกิดขึ้นทุกไม่กี่นาที ทำให้ระบบซื้อขายทองออนไลน์หลายแห่งล่ม นักลงทุนจำนวนหนึ่งไม่สามารถซื้อขายได้ทันช่วงราคาดิ่งแรง ขณะที่สมาคมค้าทองคำยอมรับว่าการประกาศราคากลางบางช่วงล่าช้า เนื่องจากราคาตลาดโลกเปลี่ยนเร็วเกินควบคุม ซึ่งไม่เคยเกิดขึ้นมาก่อน

สมาคมค้าทองคำเตือนว่า ช่วงที่ผ่านมาเกิดการเก็งกำไรหนัก โดยเฉพาะในตลาดฟิวเจอร์ส ส่งผลให้ราคาผันผวนรุนแรง นักลงทุนระยะสั้นมีความเสี่ยงสูง ทั้งการขาดทุนและถูกบังคับขาย ทำให้หลายราย “ติดดอย” จากการเข้าซื้อในช่วงราคาสูง

ผลกระทบลามถึงร้านทองที่เผชิญความเสี่ยงจากราคาซื้อขายที่คลาดเคลื่อน สมาคมฯ จึงเรียกประชุมด่วนทุกฝ่ายในคืนนี้ เพื่อหามาตรการรับมือ รวมถึงแนวคิดปรับปรุงระบบประกาศราคา และอาจพิจารณามาตรการจำกัดการซื้อขายชั่วคราว หากราคาผันผวนรุนแรงเกินไป

นักวิเคราะห์ชี้ ราคาทองคำร่วงจากแรงขายทำกำไร หลังขึ้นแรงก่อนหน้า ผนวกกับปัจจัยนโยบายสหรัฐฯ ที่ทำให้เงินดอลลาร์แข็งค่า กดดันราคาทองในระยะสั้น อย่างไรก็ดี ระยะกลางทองคำยังมีแรงหนุนจากความไม่แน่นอนของโลก โดยคาดว่าราคายังมีโอกาสฟื้นตัวในระยะถัดไป

อ้างอิง: กรุงเทพธุรกิจ

ตลาดโลหะมีค่าเริ่มเห็นสัญญาณฟื้นตัวชัดเจน หลังเผชิญแรงขายรุนแรงจากการคลี่คลายสถานะเก็งกำไรและการบังคับลด Leverage ในช่วงก่อนหน้า โดย ทองคำ (XAUUSD) ปรับตัวขึ้นมาอยู่ที่ระดับประมาณ 4,828 ดอลลาร์ต่อออนซ์ (+3.58%) ขณะที่ ราคาเงิน (XAGUSD) รีบาวด์แรงกว่า ปรับขึ้นสู่ระดับราว 83.69 ดอลลาร์ต่อออนซ์ (+5.5%) สะท้อนแรงซื้อกลับหลังราคาปรับฐานแรงเกินพื้นฐานในช่วงสั้น

การฟื้นตัวรอบนี้เกิดขึ้นหลังตลาดโลหะมีค่าเผชิญแรงเทขายหนักเป็นประวัติการณ์ โดยก่อนหน้าทองคำร่วงเกือบ 10% ในวันเดียว ขณะที่เงินปรับตัวลงมากกว่า 30% จากแรงขายเชิงบังคับของกองทุนเชิงปริมาณและ ETF ที่ใช้กลยุทธ์ทวีคูณ ภายหลังข่าวการเสนอชื่อ Kevin Warsh เป็นประธานธนาคารกลางสหรัฐ ซึ่งถูกมองว่ามีจุดยืนด้านนโยบายการเงินที่เข้มงวด ส่งผลให้เงินดอลลาร์แข็งค่าและกดดันราคาสินทรัพย์ที่อ้างอิงสกุลดอลลาร์

อย่างไรก็ดี นักวิเคราะห์หลายสำนักประเมินว่าแรงขายจากฝั่ง Deleveraging และ Margin Call เริ่มคลี่คลายลงแล้ว ขณะที่ราคาที่อ่อนตัวลงอย่างรวดเร็วได้ดึงดูดอุปสงค์เชิงกายภาพ โดยเฉพาะในเอเชียและจีน ซึ่งยังพบว่าราคาทองคำในประเทศซื้อขายที่ระดับ Premium เทียบกับตลาดโลก และความต้องการทองคำในช่วงก่อนเทศกาลตรุษจีนเริ่มกลับมาอย่างมีนัยสำคัญ

ในเชิงโครงสร้าง ปัจจัยสนับสนุนราคาทองคำและโลหะมีค่ายังคงอยู่ ทั้งความไม่แน่นอนด้านภูมิรัฐศาสตร์ ความผันผวนของนโยบายการเงินโลก ระดับหนี้ภาครัฐที่สูง และบทบาทของทองคำในฐานะสินทรัพย์กระจายความเสี่ยง ขณะที่ฝั่งเงินยังได้รับอานิสงส์เพิ่มเติมจากอุปสงค์ภาคอุตสาหกรรม แม้จะมีความผันผวนสูงกว่าทองคำอย่างมีนัยสำคัญ

Finnomena Funds ประเมินว่า การฟื้นตัวของราคาทองคำและเงินในรอบนี้สะท้อนสัญญาณการเข้าสู่ช่วงสร้างฐาน หลังแรงขายจากการ Deleveraging คลี่คลาย โดยเราปรับมุมมองต่อทองคำเป็นระดับ Positive และให้มุมมองต่อกลุ่ม Industrial Metals ในระดับ Slightly Positive จากบทบาทการกระจายความเสี่ยงและ Upside ระยะกลางถึงยาว นอกจากนี้ เรายังมองว่า ธนาคารกลางทั่วโลกมีแนวโน้มเดินหน้าสะสมทองคำในฐานะเงินสำรองอย่างต่อเนื่อง เพื่อกระจายความเสี่ยงจากสกุลเงินหลักและความไม่แน่นอนเชิงภูมิรัฐศาสตร์ ซึ่งเป็นปัจจัยสนับสนุนราคาทองคำในระยะยาว

แนะนำทยอยสะสมกองทุน K-GOLD-A(A) รวมถึงหุ้นเหมืองทอง A-RING เพื่อรับโอกาสการฟื้นตัวของราคาทองคำในระยะถัดไป

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299